Рынок платформ цифрового кредитования Северной Америки, по компонентам (решения, услуги), модель развертывания (локально, облако), размер суммы кредита (менее 7 000 долларов США, от 7 001 до 20 001 долларов США, более 20 001 долларов США), подписка Тип (бесплатный, платный), Тип кредита (автомобильный кредит, кредит для финансирования малого и среднего бизнеса, потребительский кредит, жилищный кредит, потребительский кредит длительного пользования, другие), вертикальный (банковское дело, финансовые услуги, страховые компании, P2P (одноранговые) кредиторы, кредит Союзы, сберегательные и ссудные ассоциации) – Тенденции отрасли и прогноз до 2029 года.

Анализ и размер рынка цифровых кредитных платформ Северной Америки

Несколько фирм в настоящее время запускают комплексные облачные кредитные платформы нового поколения. Кроме того, развитие тенденций в сфере платежей побуждает финансовые учреждения внедрять DLP для повышения производительности, доходов и скорости обслуживания.

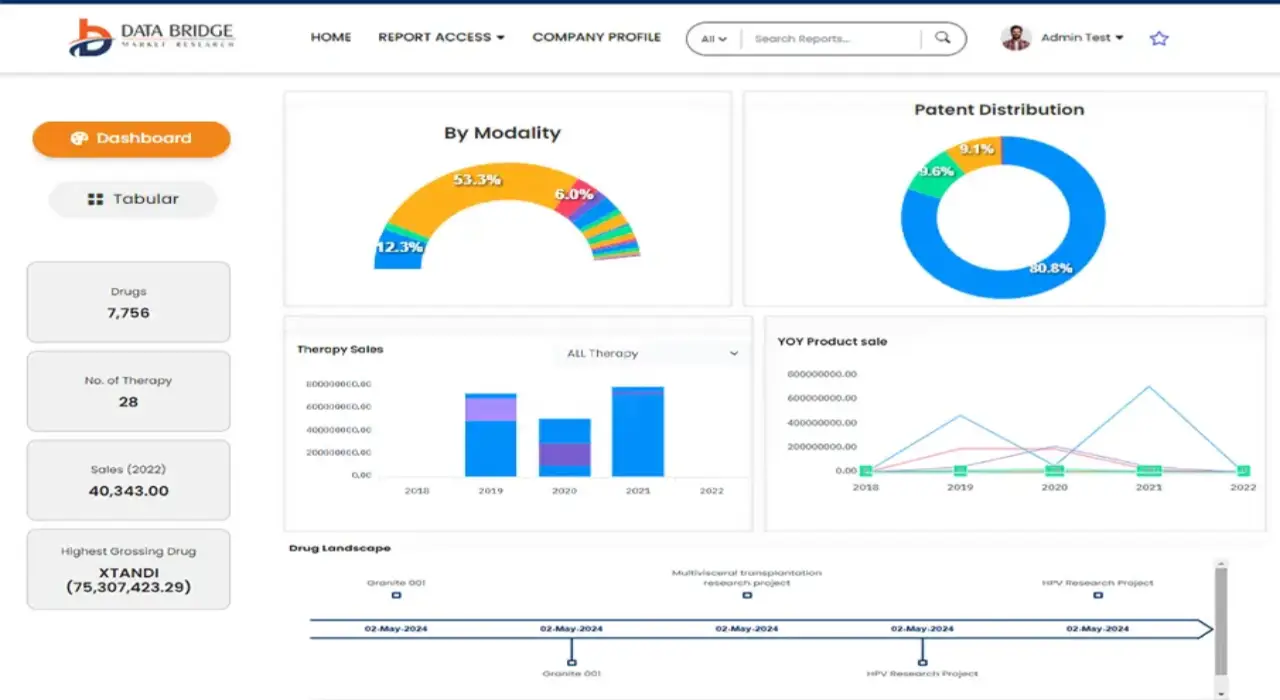

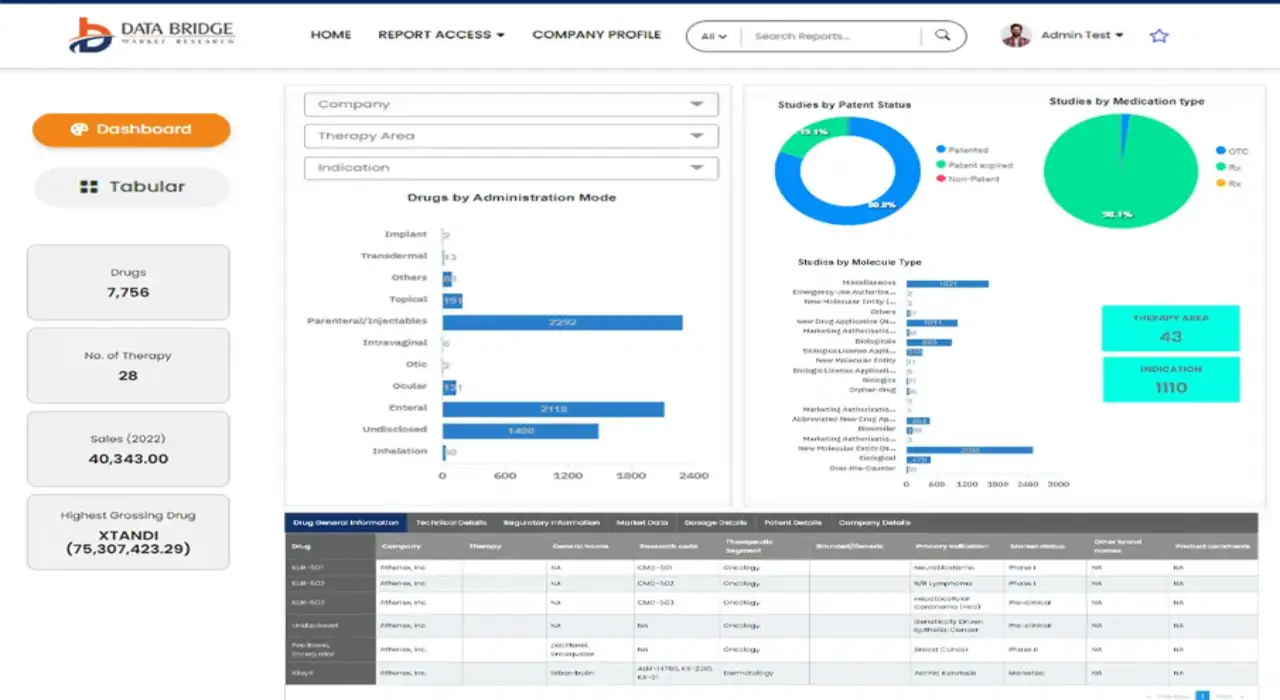

Согласно анализу Data Bridge Market Research, рынок платформ цифрового кредитования в 2021 году оценивался в 1,73 миллиарда долларов США, и ожидается, что к 2029 году он достигнет стоимости в 7,59 миллиарда долларов США при среднегодовом темпе роста 20,3% в течение прогнозируемого периода. В дополнение к такой информации о рынке, как рыночная стоимость, темпы роста, сегменты рынка, географический охват, игроки рынка и рыночный сценарий, отчет о рынке, подготовленный командой Data Bridge Market Research, включает в себя углубленный экспертный анализ, анализ импорта / экспорта, анализ цен, анализ потребления продукции и анализ пестика.

Объем и сегментация рынка цифровых кредитных платформ Северной Америки

|

Отчет по метрике |

Подробности |

|

Прогнозный период |

2022–2029 гг. |

|

Базисный год |

2021 год |

|

Исторические годы |

2020 г. (настраивается на 2014–2019 гг.) |

|

Количественные единицы |

Выручка в миллиардах долларов США, объемы в единицах, цены в долларах США. |

|

Охваченные сегменты |

Компонент (решения, услуги), модель развертывания (локально, в облаке), размер суммы кредита (менее 7 000 долларов США, от 7 001 до 20 000 долларов США, более 20 001 доллара США), тип подписки (бесплатная, платная), кредит Тип (автомобильный кредит, кредит для финансирования малого и среднего бизнеса, потребительский кредит, жилищный кредит, потребительский кредит длительного пользования, другие), вертикальный (банковское дело, финансовые услуги, страховые компании, P2P (одноранговые) кредиторы, кредитные союзы, сберегательные и кредитные ассоциации) |

|

Охваченные страны |

США, Канада и Мексика |

|

Охваченные игроки рынка |

General Electric (США), IBM Corporation (США), PTC (США), Microsoft (США), Siemens AG (Германия), ANSYS, Inc. (США), SAP SE (Германия), Oracle (США), Robert Bosch GmbH (Германия), Swim.ai, Inc. (США), Atos SE (Франция), ABB (Швейцария), KELLTON TECH (Индия), AVEVA Group plc (Великобритания), DXC Technology Company (США), Altair Engineering, Inc ( США), Hexaware Technologies Limited (Индия), Tata Consultancy Services Limited (Индия), Infosys Limited (Бангалор), NTT DATA, Inc. (Япония), TIBCO Software Inc. (США) |

|

Возможности |

|

Определение рынка

Платформа цифрового кредитования позволяет кредиторам и заемщикам выдавать деньги взаймы в электронном или цифровом формате, что приводит к большей простоте использования, улучшению пользовательского опыта и снижению накладных расходов за счет экономии времени на проверку клиента. Процесс начинается с регистрации пользователя и продолжается сбором онлайн-документации, аутентификацией и проверкой клиента, одобрением кредита, распределением кредита и возвратом кредита.

Динамика рынка цифровых кредитных платформ

Драйверы

- Растущая популярность онлайн-банкинга

В условиях глобализации и растущей популярности услуг онлайн-банкинга процессы кредитования быстро становятся цифровыми. Это один из наиболее важных факторов, влияющих на использование DLP в сфере банковских, финансовых услуг и страхования (BFSI) для принятия более эффективных решений, улучшения качества обслуживания клиентов и значительной экономии средств. Кроме того, в результате вспышки коронавирусной болезни (COVID-19) финансовые учреждения во всем мире все чаще обращаются к цифровым каналам для кредитования и решения проблем, связанных с пандемией.

- Растущий акцент на цифровую автоматизацию

DLP обеспечивает преимущества электронной подписи и легкий доступ, в то время как растущая зависимость от смартфонов и уровень проникновения Интернета также способствуют росту рынка. Кроме того, растущий акцент на цифровую автоматизацию способствует росту рынка Северной Америки, поскольку DLP требует минимального количества документов, что снижает вероятность человеческих ошибок. Некоторые компании также интегрируют передовые технологии для предотвращения мошенничества, такие как блокчейн, искусственный интеллект (ИИ), машинное обучение и аналитика, что способствует росту рынка. Более того, растущая распространенность киберугроз ускоряет их внедрение в Северной Америке.

Возможности

- Высокая распространенность передовых и инновационных технологий

Искусственный интеллект, машинное обучение и блокчейн входят в число новых технологий, которые, как ожидается, расширят возможности платформ цифрового кредитования и откроют новые возможности для роста. Интеграция этих технологий позволяет обеспечить простой, быстрый и прозрачный процесс получения кредита. Алгоритмы на основе искусственного интеллекта и машинного обучения могут обрабатывать заявки на кредит за считанные секунды, что делает процесс утверждения по-настоящему масштабируемым. Кроме того, исключая посредников или посредников из процесса кредитования, кредитная платформа на основе блокчейна устанавливает прямые отношения между кредиторами и заемщиками.

Ограничения

- Проблемы безопасности и конфиденциальности данных

Однако ожидается, что такие проблемы, как проблемы безопасности данных и защиты конфиденциальности, будут ограничивать рост рынка. Правительства нескольких стран мира уже начали предпринимать усилия по решению проблем безопасности данных и защиты конфиденциальности, связанных с платформами цифрового кредитования. Кроме того, поскольку все цифровые платформы в значительной степени зависят от внутренней инфраструктуры и доступа к Интернету, любые системные сбои, перебои в подаче электроэнергии или проблемы с подключением могут сделать цифровые платформы недоступными для конечных пользователей. Ожидается, что другие проблемы, такие как предпочтение традиционным методам кредитования и более низкий уровень цифровой грамотности в развивающихся странах, в некоторой степени будут ограничивать рост рынка.

В этом отчете о рынке цифровой кредитной платформы представлена подробная информация о последних событиях, торговых правилах, анализе импорта-экспорта, анализе производства, оптимизации цепочки создания стоимости, доле рынка, влиянии внутренних и локализованных игроков рынка, анализируются возможности с точки зрения новых источников дохода, изменений в регулирование рынка, стратегический анализ роста рынка, размер рынка, рост рынка категорий, ниши приложений и доминирование, одобрение продуктов, запуск продуктов, географическое расширение, технологические инновации на рынке. Чтобы получить дополнительную информацию о рынке платформ цифрового кредитования, свяжитесь с Data Bridge Market Research для получения аналитического обзора, наша команда поможет вам принять обоснованное рыночное решение для достижения роста рынка.

Влияние COVID-19 на рынок цифровых кредитных платформ

Пандемия COVID-19 принесла пользу рынку платформ цифрового кредитования. После пандемии кредитные союзы и банки расширяют свои предложения цифрового банкинга, чтобы лучше удовлетворять потребности своих клиентов. Кроме того, во время COVID-19 банки начали в большем количестве использовать цифровые каналы для выдачи кредитов в рамках Программы защиты чеков. Программа защиты чеков заработной платы в США предоставляет средства малому бизнесу на срок до 8 недель. По данным Numerated, поставщика платформы цифрового кредитования, во время COVID-19 82 процента предприятий в США предпочитают подавать заявки на кредиты PPP онлайн, а не через традиционные каналы.

Недавнее развитие

- В июле 2021 года Newgen Software запустит новую платформу цифровой трансформации NewgenONE. Платформа помогает управлять неструктурированными данными и улучшать взаимодействие с клиентами.

- В июне 2021 года вьетнамский TPBank будет сотрудничать с Nucleus Software для расширения своей цифровой коммерции. FinnOne Neo помог TPBank предоставить мгновенные цифровые кредиты, повысить эффективность процессов и улучшить оценку кредитоспособности.

- В январе 2021 года Fiserv приобрела Ondot Systems Inc., поставщика платформ цифрового опыта. Это позволит Fiserv расширить портфель цифровых решений.

- В сентябре 2020 года ICE Mortgage Technology приобретет Ellie Mae, ведущего поставщика платформ цифрового кредитования. Это приобретение помогло ICE ускорить автоматизацию процессов ипотечного кредитования.

Объем рынка платформы цифрового кредитования Северной Америки

Рынок платформ цифрового кредитования сегментирован по компонентам, модели развертывания, размеру суммы кредита, типу подписки, типу кредита и вертикали. Рост среди этих сегментов поможет вам проанализировать скудные сегменты роста в отраслях и предоставить пользователям ценный обзор рынка и информацию о рынке, которая поможет им принять стратегические решения для определения основных рыночных приложений.

Компонент

- Программное обеспечение

- Услуги

Размер суммы кредита

- Менее 7000 долларов США

- От 7 001 до 20 000 долларов США

- Более 20 001 долларов США

Размер организации

- Крупная организация

- Малая и средняя организация

Развертывание

- Локально

- Облако

Тип подписки

- Бесплатно

- Оплаченный

Тип кредита

- Автомобильный кредит

- Кредит для финансирования малого и среднего бизнеса

- Персональный кредит

- Жилищный кредит

- Потребительский прочный

- Другие

Вертикальный

- Банковское дело

- Финансовые услуги

- Страховые компании

- P2P (одноранговые) кредиторы

- Кредитные союзы

- Сохранение

- Кредитные Ассоциации

Региональный анализ/аналитика рынка цифровых кредитных платформ

Рынок цифровых кредитных платформ анализируется, а информация о размере рынка и тенденциях предоставляется по стране, компоненту, модели развертывания, размеру суммы кредита, типу подписки, типу кредита и вертикали, как указано выше.

Страны, охваченные отчетом о рынке платформ цифрового кредитования, — это США, Канада и Мексика.

Северная Америка доминирует на рынке платформ цифрового кредитования, поскольку крупные игроки в регионе, такие как FIS и Fiserv, Inc., предлагают различные кредитные решения на единой платформе. США и Канада первыми внедрили эту технологию, что позволило им доминировать на рынке кредитных платформ в Северной Америке.

В разделе отчета, посвященном странам, также представлены отдельные факторы, влияющие на рынок, и изменения в регулировании рынка, которые влияют на текущие и будущие тенденции рынка. Такие данные, как анализ цепочки создания стоимости нисходящей и восходящей цепочки, технические тенденции и анализ пяти сил Портера, тематические исследования, являются некоторыми из указателей, используемых для прогнозирования рыночного сценария для отдельных стран. Кроме того, при предоставлении прогнозного анализа данных по стране учитываются присутствие и доступность брендов Северной Америки и проблемы, с которыми они сталкиваются из-за большой или недостаточной конкуренции со стороны местных и отечественных брендов, влияние внутренних тарифов и торговых маршрутов.

Анализ конкурентной среды и доли рынка цифровых кредитных платформ

Конкурентная среда на рынке цифровых кредитных платформ предоставляет подробную информацию о конкурентах. Подробная информация включает обзор компании, финансовые показатели компании, полученный доход, рыночный потенциал, инвестиции в исследования и разработки, новые рыночные инициативы, присутствие в Северной Америке, производственные площадки и мощности, производственные мощности, сильные и слабые стороны компании, запуск продукта, ширину и ширину продукта, доминирование приложений. Приведенные выше данные относятся только к ориентации компаний на рынке платформ цифрового кредитования.

Некоторые из основных игроков, работающих на рынке платформ цифрового кредитования:

- Дженерал Электрик (США)

- Корпорация IBM (США)

- ПТК (США)

- Майкрософт (США)

- Сименс АГ (Германия)

- АНСИС, Инк. (США)

- SAP SE (Германия)

- Оракул (США)

- Роберт Бош ГмбХ (Германия)

- Swim.ai, Inc. (США)

- Атос SE (Франция)

- АББ (Швейцария)

- КЕЛЛТОН ТЕК (Индия)

- AVEVA Group plc (Великобритания)

- Технологическая компания DXC (США)

- Альтаир Инжиниринг, Инк. (США)

- Hexaware Technologies Limited (Индия)

- Tata Consultancy Services Limited (Индия)

- Infosys Limited (Бангалор)

- NTT DATA, Inc. (Япония)

- TIBCO Software Inc. (США)

Артикул-