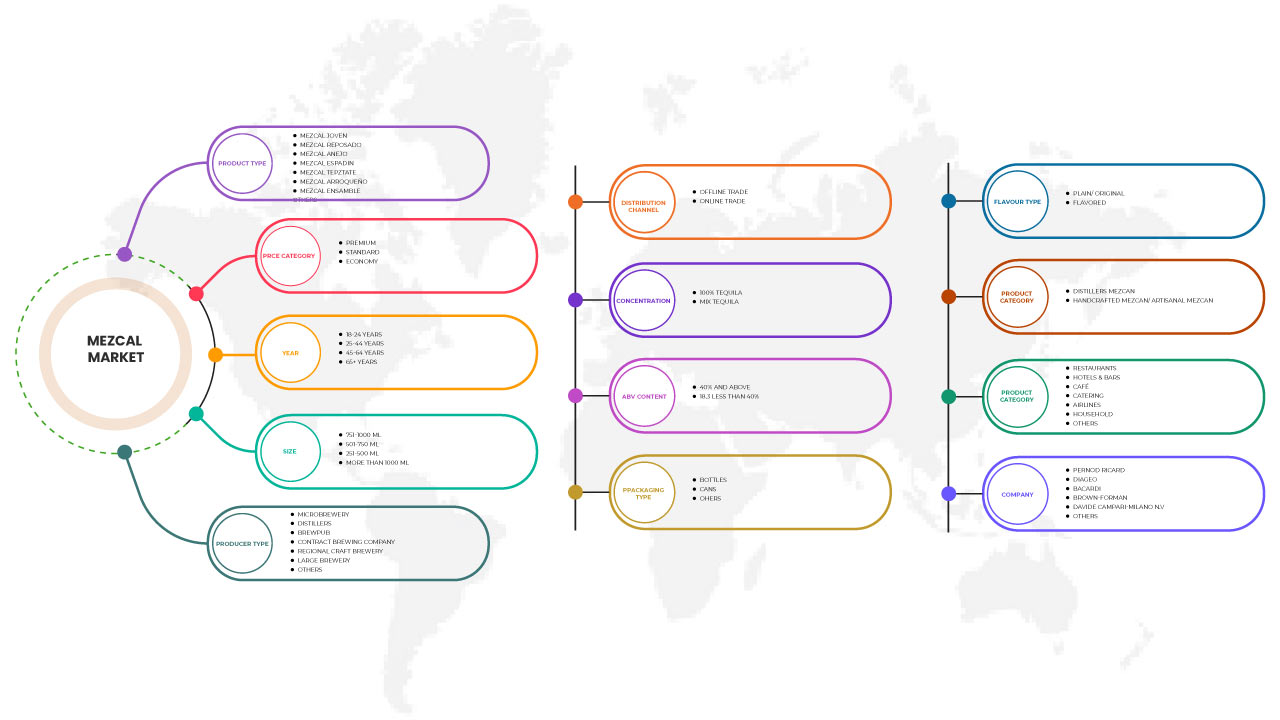

Рынок мескаля в Северной Америке, по типу продукта (Mezcal Joven, Mezcal Reposado, Mezcal Anejo, Mezcal Espadin, Mezcal Tepztate, Mezcal Arroqueño, Mezcal Ensamble и другие), концентрат (100% текилы и смешанной текилы), ценовая категория (премиум, стандарт и эконом), содержание ABV (40% и выше и менее 40%), год (18-24, 25-44, 45-64, 65+), тип упаковки (бутылка, банки и другие), размер (251-500 мл, 501-750 мл, 751-1000 мл и более 100 мл), тип вкуса (обычный/оригинальный и ароматизированный), тип производителя (микропивоварня, дистилляторы, паб-пивоварня, контрактная пивоваренная компания, региональная крафтовая пивоварня, крупная пивоварня и другие), Категория продукта (производители дистиллятов Mezcan и ремесленного Mezcan/ремесленного Mezcan), Конечный пользователь (рестораны, отели и бары, кафе, кейтеринг, авиакомпании, бытовая техника и другие), Канал сбыта (офлайн-торговля и онлайн-торговля) — тенденции отрасли и прогноз до 2029 года.

Анализ и размер рынка мескаля в Северной Америке

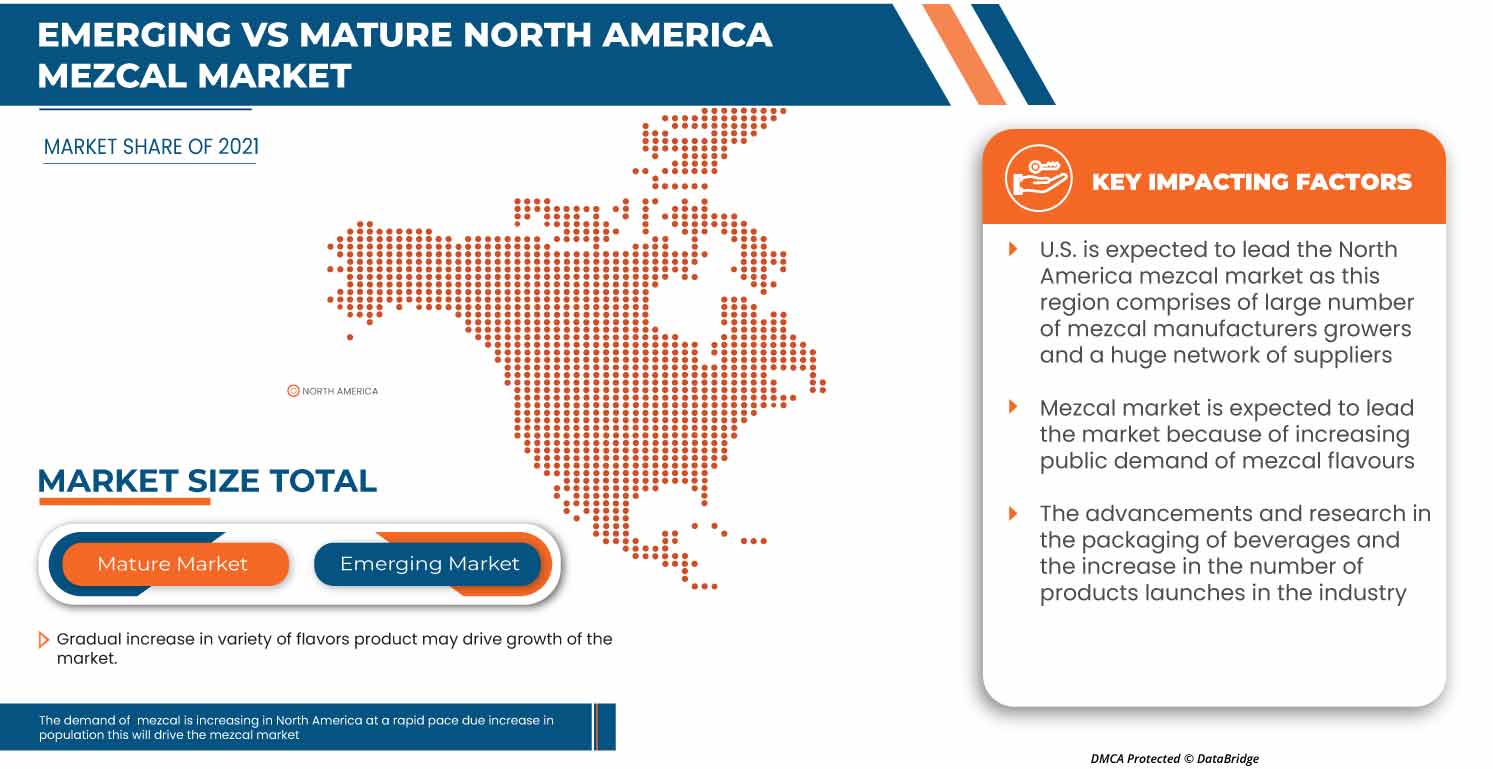

Растущий потребительский спрос на напиток мескаль, позитивный взгляд на передовые и умные упаковочные решения и рост числа производственных единиц стимулируют спрос на рынке мескаля в прогнозируемый период. Однако ожидается, что высокие налоги и пошлины, а также строгие правила и положения будут сдерживать рост рынка мескаля в прогнозируемый период.

Растущая инициатива компаний по расширению своего бизнеса в глобальном масштабе приведет к росту рынка.

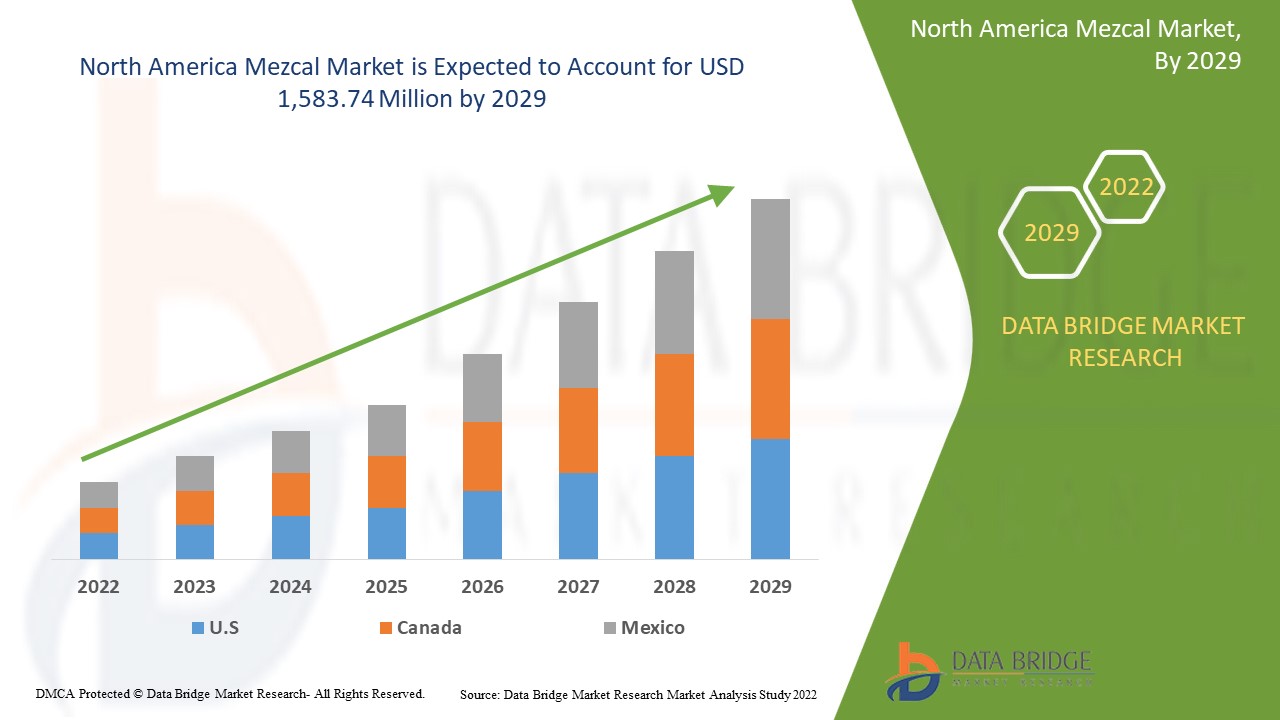

По данным анализа Data Bridge Market Research, ожидается, что к 2029 году объем рынка мескаля в Северной Америке достигнет 1 583,74 млн долларов США, а среднегодовой темп роста в прогнозируемый период составит 26,0%.

|

Отчет Метрика |

Подробности |

|

Прогнозируемый период |

2022-2029 |

|

Базовый год |

2021 |

|

Исторический год |

2020 (Можно настроить на 2019-2014) |

|

Количественные единицы |

Доход в млн. долл. США, объемы в млн. единиц, цены в долл. США |

|

Охваченные сегменты |

По типу продукта (Mezcal Joven, Mezcal Reposado, Mezcal Anejo, Mezcal Espadin, Mezcal Tepztate, Mezcal Arroqueño, Mezcal Ensamble и другие), Концентрат (100% Текила и Микс Текила), Ценовая категория (Премиум, Стандарт и Эконом), Содержание ABV (40% и выше и менее 40%), Год (18-24, 25-44, 45-64, 65+), Тип упаковки (Бутылка, Банка и другие), Размер (251-500 мл, 501-750 мл, 751-1000 мл и более 100 мл), Тип вкуса (Обычный/Оригинальный и Ароматизированный), Тип производителя (Микропивоварня, Дистилляторы, Пивной паб, Контрактная пивоваренная компания, Региональная крафтовая пивоварня, Крупная пивоварня и другие), Категория продукта (производители дистиллятов Mezcan и ремесленного Mezcan/ремесленного Mezcan), конечный пользователь (рестораны, отели и бары, кафе, кейтеринг, авиакомпании, бытовые услуги и т. д.), канал сбыта (офлайн-торговля и онлайн-торговля) |

|

Страны, охваченные |

США, Канада, Мексика |

|

Охваченные участники рынка |

Davide Campari-Milano NV, BACARDI, Craft Distillers, MADRE MEZCAL, Familia Camarena, Brown‑Forman, Diageo, Pernod Ricard, Rey Campero, Tequila & Mezcal Private Brands SA de CV, Destilería Tlacolula, El Silencio Holdings, INC., Sauza Tequila Импортная компания ООО «Дос Хомбрес». , Дель Магуэй, Вахака Мескаль., БОЗАЛЬ МЕСКАЛЬ Сомбра , Пенсадор Мескаль, Нелегальный Мескаль |

Определение рынка

Мескаль — это название традиционных дистиллированных алкогольных напитков, которые производятся в различных сельских районах Мексики, от некоторых северных штатов до южных, что на языке науатль мекскалли означает «запеченная агава». Эти алкогольные напитки производятся из вареных стеблей видов рода Agave, также известных как «maguey», которые содержат ферментированные сахара. Это традиционный мексиканский дистиллированный напиток, который производится из ферментированных соков сердцевины вареной агавы.

Различные виды используемых агавы, которые содержат широкий спектр терпеновых соединений, возможность использования листьев агавы при ферментации мескаля, различия в стадиях созревания агавы, приготовление агавы в ямах с использованием горящих дров и нагретых камней, которые выделяют фураны и дымные летучие вещества, сохраняющиеся в агаве, а также некоторые травы или другие природные материалы (например, черви) — все это может способствовать различиям во вкусе мескаля.

Динамика рынка Мазеля

В этом разделе рассматривается понимание движущих сил рынка, преимуществ, возможностей, ограничений и проблем. Все это подробно обсуждается ниже:

Водители:

- НАЛИЧИЕ РАЗНООБРАЗИЯ ВКУСОВ В МЕСКАЛЕ

Качество и подлинность мескаля крайне важны из-за уникального алкогольного вкуса напитка, который возникает из-за летучих и нелетучих соединений, непосредственными предшественниками которых является сама сырая агава. К ним относятся жирные кислоты , от каприновой до лигноцериновой, свободные жирные кислоты, β-ситостерин и группы моно-, ди- и триацилглицеринов, а также фруктаны, основной углевод агавы. Из-за более высоких температур и более низкого pH в процессе приготовления агавы, фруктаны могут образовывать соединения Майяра, такие как фураны, пираны и кетоны.

Более того, важным параметром, определяющим качество напитков из агавы, является используемая система дистилляции. Состав аромата мескаля чрезвычайно сложен. Сходства и различия между образцами мескаля можно объяснить условиями и используемым сырьем, а также происхождением и сезоном производства.

Например,

- Разнообразие сортов агавы растет по всей Мексике, и каждое растение или магей принимает терруар микроклимата, в котором оно растет, влияя на вкус мескаля. Таким образом, самые известные мексиканские спиртные напитки из агавы — это мескаль, который может быть произведен из любого вида агавы, что приводит к широкому спектру вкусового разнообразия. Наименование места происхождения мескаля включает штаты Оахака, Герреро, Сакатекас, Гуанахуато, Тамаулипас, Сан-Луис-Потоси, Дуранго и Мичоакан

- По словам Криса Танстолла, автора статей о спиртных напитках, наиболее распространенными сортами агавы, используемыми для мескаля, являются tobalá, tobaziche, tepeztate, arroqueño и espadín, который является наиболее распространенным сортом агавы и составляет до 90% мескаля. Два типа мескаля изготавливаются из 100% агавы и смешиваются с другими ингредиентами, причем около 80% агавы

Благодаря наличию различных вкусов в мескале потребители предпочитают его другим крафтовым спиртным напиткам. Более того, растущий интерес потребителей к этичным продуктам и тенденция продвигать такие напитки, как крафтовое пиво, холодный отжим и смузи с натуральными ингредиентами, как ожидается, будут способствовать росту рынка в прогнозируемый период

- ПОЛОЖИТЕЛЬНЫЙ ВЗГЛЯД НА ПЕРЕДОВЫЕ И УМНЫЕ РЕШЕНИЯ В ОБЛАСТИ УПАКОВКИ

Индустрия упаковки вина принимает умные и устойчивые решения, чтобы сделать упаковку продукта более ориентированной на потребителя и экологически чистой. Премиумизация делает бренд или продукт более привлекательным для потребителей, подчеркивая его превосходное качество и эксклюзивность в категории напитков на основе агавы, делая бренд более привлекательным и, следовательно, более дорогим. Это может быть достигнуто за счет новой упаковки, кустарного производства, более качественных ингредиентов, новых вкусов и социальных/экологических сообщений.

Кроме того, упаковка с цифровой печатью обеспечивает значительную потенциальную экономию по сравнению с другими процессами печати и низкие затраты на настройку. Производители могут обойтись без оптовых заказов с большими тиражами и запасами. Популярные компании по дизайну брендов предпочитают стеклянные бутылки для упаковки мескаля. Преимущества цифровой печати имеют важное значение для современного сектора упаковки. Цифровая печать является идеальным процессом для малых и средних тиражей и позволяет создавать индивидуальную печать для упаковки и дисплеев. Более того, большая часть мескаля, доступного онлайн, упакована в стеклянные бутылки.

Например,

- В апреле 2018 года TagItWine, новая компания по производству вина, запустила новое приложение, чтобы предоставить потребителям соответствующую информацию, необходимую для осознанной покупки вина, в надежде, что в результате потребитель найдет идеальный напиток для своей уникальной палитры. Чтобы использовать это приложение, потребители должны просто отсканировать штрих-код бутылки. Затем приложение предложит происхождение вина, включая местоположение и субрегион виноградника, производителя и дистрибьютора. Данные также помогают приложению собирать то, что продается в магазинах, чтобы помочь компаниям лучше понять свои целевые рынки

Таким образом, ожидается, что рост спроса на современную и «умную» упаковку станет движущей силой развития рынка мескаля в Северной Америке в связи с выпуском и разработкой новых продуктов.

Возможность

- УВЕЛИЧЕНИЕ ЧИСЛА ПОТРЕБИТЕЛЕЙ ПРОДУКЦИИ МЕСКАЛЬ

Быстрый рост осведомленности общественности о преимуществах этих товаров и услуг для здоровья во многом отвечает за расширение рынка. Другой важной причиной, стимулирующей расширение рынка, является осведомленность людей о своих беспокойствах по поводу проблем окружающей среды, беспокойства по поводу этих проблем и рисков для здоровья, связанных с потреблением нечистых и неорганических химикатов. Органические продукты рынка используются для решения проблем со здоровьем.

Изменение пищевых привычек и образа жизни людей во всем мире заставляет ключевых игроков рынка производить те же продукты и развивать надежную и удовлетворенную клиентскую базу в течение периода оценки. Производство находится в процессе реализации, что блестяще использует растущие инвестиции для доступности и выпуска продукции на мировом рынке, чтобы увеличить спрос на мескаль в течение периода оценки.

Ограничения/Проблемы

- РАСТУЩАЯ ПОПУЛЯРНОСТЬ УПОТРЕБЛЕНИЯ ПОЛЕЗНЫХ БЕЗАЛКОГОЛЬНЫХ НАПИТКОВ

Одной из наиболее быстро развивающихся отраслей является индустрия напитков, которая включает в себя производство различных напитков, таких как мескаль. Растущая осведомленность потребителей об использовании натуральных и органических компонентов в еде и напитках, как прогнозируется, создаст проблему в темпах роста индустрии мескаля в будущем.

Многие ферментированные продукты и напитки содержат этилкарбамат (ЭК), известный генотоксичный канцероген. Этилкарбамат не только канцерогенен, но и известен как токсичный для печени агент у людей. Более того, употребление газированных напитков связано с образованием камней в почках, а все это факторы риска хронического заболевания почек. Растущее число хронических заболеваний печени и почек заставляет потребителей осознавать важность здорового питья. Сегодня люди предпочитают больше безалкогольных напитков из-за таких проблем со здоровьем.

Таким образом, рост хронических заболеваний заставляет потребителей осознать необходимость употребления безалкогольных напитков, и это может стать препятствием для роста рынка.

Последние события

- В сентябре 2022 года компания Pernod Ricard объявила о создании нового бизнес-подразделения в рамках своей стратегии Transform & Accelerate, направленной на масштабирование и географическое расширение существующих направлений работы с потребителями и нишевого B2B-сегмента.

Масштаб рынка Mazel в Северной Америке

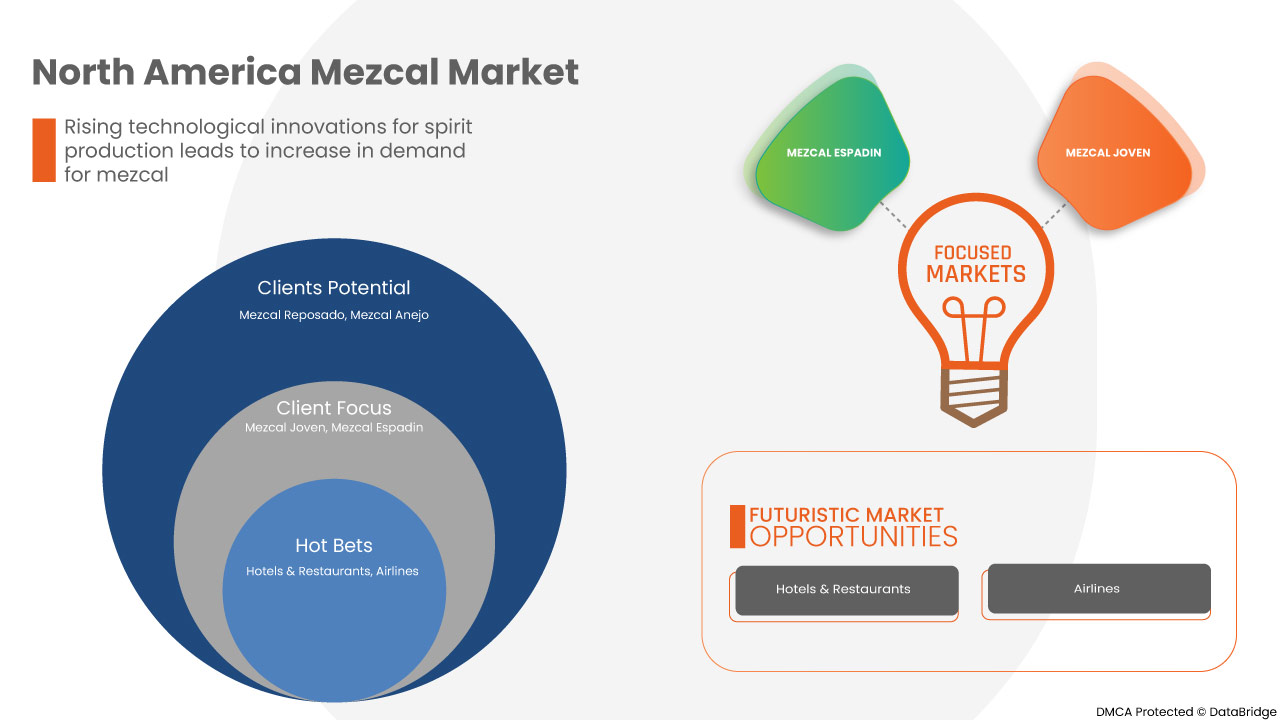

Рынок мескаля в Северной Америке сегментирован на основе двенадцати заметных сегментов, которые основаны на типе продукта, концентрате, ценовой категории, содержании ABV, годе, типе упаковки, размере, типе вкуса, типе производителя, категории продукта, конечном пользователе и канале сбыта. Рост среди этих сегментов поможет вам проанализировать основные сегменты роста в отраслях и предоставить пользователям ценный обзор рынка и рыночные идеи, которые помогут им принимать стратегические решения для определения основных рыночных приложений.

Тип продукта

- Мескаль Ховен

- Мескаль Репосадо

- Мескаль Аньехо

- Мескаль Эспадин

- Мескаль Тепцтате

- Мескаль Аррокеньо

- Мескаль Ансамбль

- Другие

В зависимости от типа продукта рынок мескаля в Северной Америке сегментируется на мескаль ховен, мескаль репосадо, мескаль анехо, мескаль эспадин, мескаль тепцате, мескаль аррокеньо, мескаль ансамбль и другие.

Концентрация

- 100% текила

- Смесь текилы

В зависимости от концентрации рынок мескаля в Северной Америке сегментируется на 100% текилу и смешанную текилу.

Ценовая категория

- Премиум

- Стандарт

- Экономика

По ценовой категории рынок мескаля в Северной Америке сегментируется на премиум, стандарт и эконом.

Содержание ABV

- 40% и выше

- Менее 40%

По содержанию алкоголя североамериканский рынок мескаля сегментируется на 40% и выше и менее 40%.

. Год

- 18-24 года

- 25-44 года

- 45-64 года

- 65+ лет

В зависимости от года рынок мескаля в Северной Америке сегментируется на возрастные группы 18–24 года, 25–44 года, 45–64 года и 65+ лет.

Тип упаковки

- Бутылка

- Банки

- Другие

По типу упаковки рынок мескаля в Северной Америке сегментируется на бутылки, банки и другие виды тары.

Размер

- Менее 250 мл

- 251-500 мл

- 501-750 мл

- 751-1000 мл

- более 1000 мл

По размеру рынок мескаля в Северной Америке сегментируется на объемы менее 250 мл, 251–500 мл, 501–750 мл, 751–1000 мл и более 1000 мл.

Тип вкуса

- Обычный/Оригинальный

- Ароматный

По вкусовым качествам рынок мескаля в Северной Америке сегментируется на простой/оригинальный и ароматизированный.

Тип производителя

- Мини-пивоварня

- Дистилляторы

- Пивоварня

- Контрактная пивоваренная компания

- Региональная крафтовая пивоварня

- Крупная пивоварня

- Другие

По типу производителя рынок мескаля в Северной Америке сегментируется на микропивоварни, ликероводочные заводы, пабы-пивоварни, контрактные пивоваренные компании, региональные крафтовые пивоварни, крупные пивоварни и другие.

Категория продукта

- Дистилляторы Mezcan

- Ручная работа Мескана/Ремесленный Мескана

На основе категории продукта рынок мескаля в Северной Америке сегментируется на мескан, произведенный дистилляторами, и мескан, изготовленный вручную/ремесленным способом.

Конечный пользователь

- Рестораны

- Отели и бары

- Кафе

- Кейтеринг

- Авиакомпании

- Семья

- Другие

По типу конечного потребителя рынок мескаля в Северной Америке сегментируется на рестораны, отели, бары, кафе, предприятия общественного питания, авиакомпании, домохозяйства и другие.

Канал распространения

- Оффлайн торговля

- Онлайн-торговля

По каналам сбыта рынок мескаля в Северной Америке сегментируется на офлайн-торговлю и онлайн-торговлю.

Региональный анализ/информация о рынке мескаля в Северной Америке

Проведен анализ рынка мескаля в Северной Америке, а также предоставлены сведения о размерах и тенденциях рынка по странам, типам продукта, концентратам, ценовым категориям, содержанию ABV, годам, типам упаковки, размерам, типам вкуса, типам производителей, категориям продуктов, конечным потребителям и каналам сбыта, как указано выше.

В отчете о рынке мескаля в Северной Америке рассматриваются следующие страны: США, Канада и Мексика.

Ожидается, что США будут доминировать на рынке мескаля из-за позитивных перспектив в отношении современных и интеллектуальных упаковочных решений.

Раздел отчета по странам также содержит отдельные факторы, влияющие на рынок, и изменения в регулировании рынка, которые влияют на текущие и будущие тенденции рынка. Такие данные, как анализ цепочки создания стоимости вверх и вниз по течению, технические тенденции и анализ пяти сил Портера, тематические исследования — вот некоторые из указателей, используемых для прогнозирования рыночного сценария для отдельных стран. Кроме того, при предоставлении прогнозного анализа данных по странам учитываются наличие и доступность брендов Северной Америки и их проблемы из-за большой или малой конкуренции со стороны местных и отечественных брендов, влияние внутренних тарифов и торговых путей.

Анализ конкурентной среды и доли рынка мескаля

Конкурентная среда рынка мескаля в Северной Америке содержит данные по конкурентам. Включены сведения о компании, финансы компании, полученный доход, рыночный потенциал, инвестиции в исследования и разработки, новые рыночные инициативы, присутствие в Северной Америке, производственные площадки и объекты, производственные мощности, сильные и слабые стороны компании, запуск продукта, широта и широта продукта, доминирование в применении. Приведенные выше данные относятся только к фокусу компаний на рынке мескаля в Северной Америке.

Крупнейшими компаниями, работающими на рынке мескаля Северной Америки, являются Davide Campari-Milano NV, BACARDI, Craft Distillers, MADRE MEZCAL, Familia Camarena, Brown-Forman, Diageo, Pernod Ricard, Rey Campero, Tequila & Mezcal Private Brands SA de CV. , Destilería Tlacolula, El Silencio Holdings, INC., Sauza Tequila Import Компания ООО «Дос Хомбрес». , Del Maguey, Wahaka Mezcal., BOZAL MEZCAL Sombra, Pensador Mezcal, Ilegal Mezcal и другие.

SKU-

Get online access to the report on the World's First Market Intelligence Cloud

- Интерактивная панель анализа данных

- Панель анализа компании для возможностей с высоким потенциалом роста

- Доступ аналитика-исследователя для настройки и запросов

- Анализ конкурентов с помощью интерактивной панели

- Последние новости, обновления и анализ тенденций

- Используйте возможности сравнительного анализа для комплексного отслеживания конкурентов

Содержание

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF THE NORTH AMERICA MEZCAL MARKET

1.4 LIMITATIONS

1.5 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 CURRENCY AND PRICING

2.5 DBMR TRIPOD DATA VALIDATION MODEL

2.6 MULTIVARIATE MODELLING

2.7 TYPE LIFELINE CURVE

2.8 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.9 DBMR MARKET POSITION GRID

2.1 MARKET APPLICATION COVERAGE GRID

2.11 VENDOR SHARE ANALYSIS

2.12 SECONDARY SOURCES

2.13 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 MARKETING STRATEGY OPTED BY MICROBREWERIES

4.1.1 CREATING CUSTOM PACKAGING

4.1.2 PROVIDING BUSINESS PERSPECTIVES

4.1.3 SOCIAL MEDIA USE

4.1.4 DESIGNING CUSTOMER LOYALTY INITIATIVES

4.1.5 GETTING INVOLVED WITH THE COMMUNITY

4.2 KEY TRENDS SCENARIO

4.2.1 PREMIUMISATION

4.2.2 VALUE FOR MONEY

4.2.3 HEALTH AND WELL BEING

4.2.4 CONSUMER AWARENESS

4.2.5 PRODUCT INNOVATION

4.2.6 AVAILABILITY OF LOCAL PRODUCTS

4.2.7 OTHERS

4.3 FACTORS INFLUENCING PURCHASE DECISION

4.4 KEY DEMOGRAPHIC CONSUMER BASE INCLUDE

4.5 PRICE ANALYSIS

4.6 PROMOTIONAL ACTIVITIES ADOPTED BY KEY MARKET PLAYERS

4.7 PRIVATE LABEL VS BRAND LABEL

4.8 TAXATION AND DUTY LEVIES

5 SUPPLY CHAIN OF NORTH AMERICA MEZCAL MARKET

5.1 RAW MATERIAL PROCUREMENT

5.2 MANUFACTURING

5.3 MARKETING AND DISTRIBUTION

5.4 END USERS

5.5 LOGISTIC COST SCENARIO

5.6 IMPORTANCE OF LOGISTIC SERVICE PROVIDER

6 NORTH AMERICA MEZCAL MARKET: SHOPPING BEHAVIOUR

6.1 RECOMMENDATIONS FROM FAMILY & FRIENDS

6.2 RESEARCH

6.3 IMPULSIVE

6.4 ADVERTISEMENT

6.4.1 TELEVISION ADVERTISEMENT

6.4.2 ONLINE ADVERTISEMENT

6.4.3 IN-STORE ADVERTISEMENT

7 NORTH AMERICA MEZCAL MARKET: REGULATIONS

7.1 REGULATION IN U.S

8 NORTH AMERICA MEZCAL MARKET, NEW PRODUCT LAUNCH STRATEGY

8.1 OVERVIEW

8.2 NUMBER OF PRODUCT LAUNCHES

8.2.1 LINE EXTENSION

8.2.2 NEW PACKAGING

8.2.3 RE-LAUNCHED

8.2.4 NEW FORMULATION

8.3 DIFFERENTIAL PRODUCT OFFERING

8.4 MEETING CONSUMER REQUIREMENT

8.5 PACKAGE DESIGNING

8.6 PRICING ANALYSIS

8.7 PRODUCT POSITIONING

8.8 CONCLUSION

9 NORTH AMERICA MEZCAL MARKET, CONSUMER DISPOSABLE INCOME DYNAMICS/SPEND DYNAMICS

9.1 OVERVIEW

9.2 SOCIAL FACTORS

9.3 CULTURAL FACTORS

9.4 PSYCHOLOGICAL FACTORS

9.5 PERSONAL FACTORS

9.6 ECONOMIC FACTORS

9.7 PRODUCT TRAITS

9.8 MARKET ATTRIBUTES

9.9 NORTH AMERICA CONSUMERS DISPOSABLE INCOME/SPEND DYNAMICS

9.1 CONCLUSION

10 MARKET OVERVIEW

10.1 DRIVERS

10.1.1 AVAILABILITY OF A VARIETY OF FLAVORS IN MEZCAL

10.1.2 RISING TECHNOLOGICAL INNOVATIONS FOR SPIRIT PRODUCTION

10.1.3 POSITIVE OUTLOOK TOWARDS ADVANCED AND SMART PACKAGING SOLUTIONS

10.1.4 RISING INITIATIVE OF COMPANIES TO EXPAND THEIR BUSINESS NORTH AMERICALY

10.2 RESTRAINTS

10.2.1 HEAVY TAXATION AND DUTIES

10.2.2 STRINGENT RULES AND REGULATIONS

10.3 OPPORTUNITIES

10.3.1 GROWING POPULARITY OF PREMIUM AND LUXURY BEVERAGES

10.3.2 INCREASING CUSTOMERS FOR MEZCAL PRODUCTS

10.3.3 INCREASED AVAILABILITY OF MEZCAL ON E-COMMERCE PLATFORMS

10.4 CHALLENGES

10.4.1 RISING POPULARITY OF DRINKING HEALTHFUL, NON-ALCOHOLIC BEVERAGES

10.4.2 HIGH COST OF MEZCAL

11 NORTH AMERICA MEZCAL MARKET, BY PRODUCT TYPE

11.1 OVERVIEW

11.2 MEZCAL ESPADIN

11.2.1 BY CONCENTRATION

11.2.1.1 100% TEQUILA

11.2.1.2 MIX TEQUILA

11.2.2 BY ABV CONTENT

11.2.2.1 40% AND ABOVE

11.2.2.2 LESS THAN 40%

11.3 MEZCAL JOVEN

11.3.1 BY CONCENTRATION

11.3.1.1 100% TEQUILA

11.3.1.2 MIX TEQUILA

11.3.2 BY ABV CONTENT

11.3.2.1 40% AND ABOVE

11.3.2.2 LESS THAN 40%

11.3.3 BY DISTILLATION

11.3.3.1 COPPER

11.3.3.2 STEEL

11.4 MEZCAL REPOSADO

11.4.1 BY CONCENTRATION

11.4.1.1 100% TEQUILA

11.4.1.2 MIX TEQUILA

11.4.2 BY ABV CONTENT

11.4.2.1 40% AND ABOVE

11.4.2.2 LESS THAN 40%

11.4.3 BY DISTILLATION

11.4.3.1 COPPER

11.4.3.2 STEEL

11.5 MEZCAL ANEJO

11.5.1 BY CONCENTRATION

11.5.1.1 100% TEQUILA

11.5.1.2 MIX TEQUILA

11.5.2 BY ABV CONTENT

11.5.2.1 40% AND ABOVE

11.5.2.2 LESS THAN 40%

11.5.3 BY DISTILLATION

11.5.3.1 COPPER

11.5.3.2 STEEL

11.6 MEZCAL ENSAMBLE

11.6.1 BY CONCENTRATION

11.6.1.1 100% TEQUILA

11.6.1.2 MIX TEQUILA

11.6.2 BY ABV CONTENT

11.6.2.1 40% AND ABOVE

11.6.2.2 LESS THAN 40%

11.7 MEZCAL ARROQUEÑO

11.7.1 BY CONCENTRATION

11.7.1.1 100% TEQUILA

11.7.1.2 MIX TEQUILA

11.7.2 BY ABV CONTENT

11.7.2.1 40% AND ABOVE

11.7.2.2 LESS THAN 40%

11.8 MEZCAL TEPEZTATE

11.8.1 BY CONCENTRATION

11.8.1.1 100% TEQUILA

11.8.1.2 MIX TEQUILA

11.8.2 BY ABV CONTENT

11.8.2.1 40% AND ABOVE

11.8.2.2 LESS THAN 40%

11.9 OTHERS

11.9.1 BY CONCENTRATION

11.9.1.1 100% TEQUILA

11.9.1.2 MIX TEQUILA

11.9.2 BY ABV CONTENT

11.9.2.1 40% AND ABOVE

11.9.2.2 LESS THAN 40%

12 NORTH AMERICA MEZCAL MARKET, BY CONCENTRATION

12.1 OVERVIEW

12.2 100% TEQUILA

12.3 MIX TEQUILA

13 NORTH AMERICA MEZCAL MARKET, BY PRICE CATEGORY

13.1 OVERVIEW

13.2 PREMIUM

13.3 STANDARD

13.4 ECONOMY

14 NORTH AMERICA MEZCAL MARKET, BY ABV CONTENT

14.1 OVERVIEW

14.2 40% AND ABOVE

14.3 LESS THAN 40%

15 NORTH AMERICA MEZCAL MARKET, BY YEAR

15.1 OVERVIEW

15.2 25-44

15.3 45-64

15.4 18-24

15.5 65+

16 NORTH AMERICA MEZCAL MARKET, BY PACKAGING TYPE

16.1 OVERVIEW

16.2 BOTTLE

16.3 CANS

16.4 OTHERS

17 NORTH AMERICA MEZCAL MARKET, BY SIZE

17.1 OVERVIEW

17.2 751-1000 ML

17.3 501-750 ML

17.4 251-500 ML

17.5 MORE THAN 1000 ML

18 NORTH AMERICA MEZCAL MARKET, BY FLAVOR TYPE

18.1 OVERVIEW

18.2 FLAVORED

18.2.1 CITRUS FRUITS

18.2.1.1 ORANGE

18.2.1.2 LEMON

18.2.1.3 GRAPE FRUIT

18.2.1.4 OTHERS

18.2.2 FLORALS

18.2.3 SMOKED

18.2.4 GREEN PEPPER

18.2.5 OTHERS

18.3 PLAIN/ORIGINAL

19 NORTH AMERICA MEZCAL MARKET, BY PRODUCER TYPE

19.1 OVERVIEW

19.2 MICROBREWERY

19.3 DISTILLERS

19.4 BREWPUB

19.5 REGIONAL CRAFT BREWERY

19.6 CONTRACT BREWING COMPANY

19.7 LARGE BREWERY

19.8 OTHERS

20 NORTH AMERICA MEZCAL MARKET, BY PRODUCT CATEGORY

20.1 OVERVIEW

20.2 DISTILLERS MEZCAL

20.3 HANDCRAFTED/ARTISANAL MEZCAL

21 NORTH AMERICA MEZCAL MARKET, BY END USE

21.1 OVERVIEW

21.2 HOTELS AND BARS

21.3 RESTAURANTS

21.3.1 RESTAURANTS, BY TYPE

21.3.1.1 CHAIN RESTAURANTS

21.3.1.2 INDEPENDENT

21.3.2 RESTAURANTS, BY SERVICE CATEGORY

21.3.2.1 FULL SERVICE RESTAURANTS

21.3.2.2 QUICK SERVICE RESTAURANTS

21.4 CAFE

21.5 AIRLINES

21.6 CATERING

21.7 HOUSEHOLD

21.8 OTHERS

22 NORTH AMERICA MEZCAL MARKET, BY DISTRIBUTION CHANNEL

22.1 OVERVIEW

22.2 OFFLINE TRADE

22.2.1 NON-STORE BASED RETAILERS

22.2.1.1 VENDING MACHINE

22.2.1.2 OTHERS

22.2.2 STORE BASED RETAILER

22.2.2.1 HYPERMARKET/SUPERMARKET

22.2.2.2 CONVENIENCE STORES

22.2.2.3 SPECIALTY STORES

22.2.2.4 GROCERY STORES

22.2.2.5 OTHERS

22.3 ONLINE TRADE

22.4 COMPANY OWNED WEBSITE

22.5 E-COMMERCE

23 NORTH AMERICA MEZCAL MARKET, BY REGION

23.1 OVERVIEW

23.1.1 U.S.

23.1.2 MEXICO

23.1.3 CANADA

24 NORTH AMERICA MEZCAL MARKET: COMPANY LANDSCAPE

24.1 COMPANY SHARE ANALYSIS: NORTH AMERICA

25 SWOT ANALYSIS

26 COMPANY PROFILE

26.1 PERNOD RICARD

26.1.1 COMPANY SNAPSHOT

26.1.2 REVENUE ANALYSIS

26.1.3 PRODUCT PORTFOLIO

26.1.4 RECENT DEVELOPMENT

26.2 DIAGEO

26.2.1 COMPANY SNAPSHOT

26.2.2 REVENUE ANALYSIS

26.2.3 PRODUCT PORTFOLIO

26.2.4 RECENT DEVELOPMENTS

26.3 BACARDI

26.3.1 COMPANY SNAPSHOT

26.3.2 PRODUCT PORTFOLIO

26.3.3 RECENT DEVELOPMENT

26.4 DAVIDE CAMPARI-MILANO N.V.

26.4.1 COMPANY SNAPSHOT

26.4.2 REVENUE ANALYSIS

26.4.3 PRODUCT PORTFOLIO

26.4.4 RECENT DEVELOPMENT

26.5 BROWN-FORMAN

26.5.1 COMPANY SNAPSHOT

26.5.2 REVENUE ANALYSIS

26.5.3 PRODUCT PORTFOLIO

26.5.4 RECENT DEVELOPMENT

26.6 BOZAL MEZCAL

26.6.1 COMPANY SNAPSHOT

26.6.2 PRODUCT PORTFOLIO

26.6.3 RECENT DEVELOPMENT

26.7 CRAFT DISTILLERS

26.7.1 COMPANY SNAPSHOT

26.7.2 PRODUCT PORTFOLIO

26.7.3 RECENT DEVELOPMENTS

26.8 DOS HOMBRES LLC.

26.8.1 COMPANY SNAPSHOT

26.8.2 PRODUCT PORTFOLIO

26.8.3 RECENT DEVELOPMENTS

26.9 DEL MAGUEY SINGLE VILLAGE MEZCAL

26.9.1 COMPANY SNAPSHOT

26.9.2 PRODUCT PORTFOLIO

26.9.3 RECENT DEVELOPMENTS

26.1 DESTILERÍA TLACOLULA

26.10.1 COMPANY SNAPSHOT

26.10.2 PRODUCT PORTFOLIO

26.10.3 RECENT DEVELOPMENT

26.11 EL SILENCIO HOLDINGS, INC.

26.11.1 COMPANY SNAPSHOT

26.11.2 PRODUCT PORTFOLIO

26.11.3 RECENT DEVELOPMENTS

26.12 FAMILIA CAMARENA

26.12.1 COMPANY SNAPSHOT

26.12.2 PRODUCT PORTFOLIO

26.12.3 RECENT DEVELOPMENTS

26.13 ILEGAL MEZCAL

26.13.1 COMPANY SNAPSHOT

26.13.2 PRODUCT PORTFOLIO

26.13.3 RECENT DEVELOPMENTS

26.14 KING CAMPERO

26.14.1 COMPANY SNAPSHOT

26.14.2 PRODUCT PORTFOLIO

26.14.3 RECENT DEVELOPMENTS

26.15 MADRE MEZCAL

26.15.1 COMPANY SNAPSHOT

26.15.2 PRODUCT PORTFOLIO

26.15.3 RECENT DEVELOPMENTS

26.16 MEZCAL SOMBRA

26.16.1 COMPANY SNAPSHOT

26.16.2 PRODUCT PORTFOLIO

26.16.3 RECENT DEVELOPMENT

26.17 PENSADOR MEZCAL

26.17.1 COMPANY SNAPSHOT

26.17.2 PRODUCT PORTFOLIO

26.17.3 RECENT DEVELOPMENTS

26.18 SAUZA TEQUILA IMPORT COMPANY

26.18.1 COMPANY SNAPSHOT

26.18.2 PRODUCT PORTFOLIO

26.18.3 RECENT DEVELOPMENTS

26.19 TEQUILA & MEZCAL PRIVATE BRANDS S.A. DE C.V.

26.19.1 COMPANY SNAPSHOT

26.19.2 PRODUCT PORTFOLIO

26.19.3 RECENT DEVELOPMENTS

26.2 WAHAKA MEZCAL

26.20.1 COMPANY SNAPSHOT

26.20.2 PRODUCT PORTFOLIO

26.20.3 RECENT DEVELOPMENT

27 QUESTIONNAIRE

28 RELATED REPORTS

Список таблиц

TABLE 1 THE FOLLOWING ARE THE DIFFERENT PRICES OF DIFFERENT BRANDS.

TABLE 2 NORTH AMERICA MEZCAL MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 3 NORTH AMERICA MEZCAL MARKET, BY PRODUCT TYPE, 2020-2029, VOLUME (KILO LITERS)

TABLE 4 NORTH AMERICA MEZCAL ESPADIN IN MEZCAL MARKET, BY CONCENTRATION, 2020- 2029 (USD MILLION)

TABLE 5 NORTH AMERICA MEZCAL ESPADIN IN MEZCAL MARKET, BY ABV CONTENT, 2020- 2029 (USD MILLION)

TABLE 6 NORTH AMERICA MEZCAL JOVEN IN MEZCAL MARKET, BY CONCENTRATION, 2020- 2029 (USD MILLION)

TABLE 7 NORTH AMERICA MEZCAL JOVEN IN MEZCAL MARKET, BY ABV CONTENT, 2020- 2029 (USD MILLION)

TABLE 8 NORTH AMERICA MEZCAL JOVEN IN MEZCAL MARKET, BY DISTILLATION, 2020- 2029 (USD MILLION)

TABLE 9 NORTH AMERICA MEZCAL REPOSADO IN MEZCAL MARKET, BY CONCENTRATION, 2020- 2029 (USD MILLION)

TABLE 10 NORTH AMERICA MEZCAL REPOSADO IN MEZCAL MARKET, BY ABV CONTENT, 2020- 2029 (USD MILLION)

TABLE 11 NORTH AMERICA MEZCAL REPOSADO IN MEZCAL MARKET, BY DISTILLATION, 2020- 2029 (USD MILLION)

TABLE 12 NORTH AMERICA MEZCAL ANEJO IN MEZCAL MARKET, BY CONCENTRATION, 2020- 2029 (USD MILLION)

TABLE 13 NORTH AMERICA MEZCAL ANEJO IN MEZCAL MARKET, BY ABV CONTENT, 2020- 2029 (USD MILLION)

TABLE 14 NORTH AMERICA MEZCAL ANEJO IN MEZCAL MARKET, BY DISTILLATION, 2020- 2029 (USD MILLION)

TABLE 15 NORTH AMERICA MEZCAL ENSAMBLE IN MEZCAL MARKET, BY CONCENTRATION, 2020- 2029 (USD MILLION)

TABLE 16 NORTH AMERICA MEZCAL ENSAMBLE IN MEZCAL MARKET, BY ABV CONTENT, 2020- 2029 (USD MILLION)

TABLE 17 NORTH AMERICA MEZCAL ARROQUEÑO IN MEZCAL MARKET, BY CONCENTRATION, 2020- 2029 (USD MILLION)

TABLE 18 NORTH AMERICA MEZCAL ARROQUEÑO IN MEZCAL MARKET, BY ABV CONTENT, 2020- 2029 (USD MILLION)

TABLE 19 NORTH AMERICA MEZCAL TEPEZTATE IN MEZCAL MARKET, BY CONCENTRATION, 2020- 2029 (USD MILLION)

TABLE 20 NORTH AMERICA MEZCAL TEPEZTATE IN MEZCAL MARKET, BY ABV CONTENT, 2020- 2029 (USD MILLION)

TABLE 21 NORTH AMERICA OTHERS IN MEZCAL MARKET, BY CONCENTRATION, 2020- 2029 (USD MILLION)

TABLE 22 NORTH AMERICA OTHERS IN MEZCAL MARKET, BY ABV CONTENT, 2020- 2029 (USD MILLION)

TABLE 23 NORTH AMERICA MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 24 NORTH AMERICA MEZCAL MARKET, BY PRICE CATEGORY, 2020-2029 (USD MILLION)

TABLE 25 NORTH AMERICA MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 26 NORTH AMERICA MEZCAL MARKET, BY YEAR, 2020-2029 (USD MILLION)

TABLE 27 NORTH AMERICA MEZCAL MARKET, BY PACKAGING TYPE, 2020-2029 (USD MILLION)

TABLE 28 NORTH AMERICA MEZCAL MARKET: BY SIZE, 2020-2029 (USD MILLION)

TABLE 29 NORTH AMERICA MEZCAL MARKET, BY FLAVOR TYPE, 2020- 2029 (USD MILLION)

TABLE 30 NORTH AMERICA FLAVORED IN MEZCAL MARKET, BY FLAVOR TYPE, 2020- 2029 (USD MILLION)

TABLE 31 NORTH AMERICA CITRUS FRUITS IN MEZCAL MARKET, BY TYPE, 2020- 2029 (USD MILLION)

TABLE 32 NORTH AMERICA MEZCAL MARKET, BY PRODUCER TYPE, 2020-2029 (USD MILLION)

TABLE 33 NORTH AMERICA MEZCAL MARKET, BY PRODUCT CATEGORY, 2020-2029 (USD MILLION)

TABLE 34 NORTH AMERICA MEZCAL MARKET, BY END USE, 2020-2029 (USD MILLION)

TABLE 35 NORTH AMERICA RESTAURANTS IN MEZCAL MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 36 NORTH AMERICA RESTAURANTS IN MEZCAL MARKET, BY SERVICE CATEGORY, 2020-2029 (USD MILLION)

TABLE 37 NORTH AMERICA MEZCAL MARKET, BY DISTRIBUTION CHANNEL 2020-2029 (USD MILLION)

TABLE 38 NORTH AMERICA OFFLINE TRADE IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL 2020-2029 (USD MILLION)

TABLE 39 NORTH AMERICA NON-STORE BASED RETAILERS IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL 2020-2029 (USD MILLION)

TABLE 40 NORTH AMERICA STORE BASED RETAILERS IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL 2020-2029 (USD MILLION)

TABLE 41 NORTH AMERICA ONLINE TRADE IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL 2020-2029 (USD MILLION)

TABLE 42 NORTH AMERICA MEZCAL MARKET, BY COUNTRY, 2020-2029 (USD MILLION)

TABLE 43 U.S. MEZCAL MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 44 U.S. MEZCAL MARKET, BY PRODUCT TYPE, 2020-2029, VOLUME (KILO LITERS)

TABLE 45 U.S. MEZCAL MARKET, BY PRODUCT TYPE, 2020-2029 (USD)

TABLE 46 U.S. MEZCAL ESPADIN IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 47 U.S. MEZCAL ESPADIN IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 48 U.S. MEZCAL JOVEN IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 49 U.S. MEZCAL JOVEN IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 50 U.S. MEZCAL JOVEN IN MEZCAL MARKET, BY DISTILLATION, 2020-2029 (USD MILLION)

TABLE 51 U.S. MEZCAL REPOSADO IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 52 U.S. MEZCAL REPOSADO IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 53 U.S. MEZCAL REPOSADO IN MEZCAL MARKET, BY DISTILLATION, 2020-2029 (USD MILLION)

TABLE 54 U.S. MEZCAL ANEJO IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 55 U.S. MEZCAL ANEJO IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 56 U.S. MEZCAL ANEJO IN MEZCAL MARKET, BY DISTILLATION, 2020-2029 (USD MILLION)

TABLE 57 U.S. MEZCAL ENSAMBLE IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 58 U.S. MEZCAL ENSAMBLE IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 59 U.S. MEZCAL ARROQUEÑO IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 60 U.S. MEZCAL ARROQUEÑO IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 61 U.S. MEZCAL TEPEZTATE IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 62 U.S. MEZCAL TEPEZTATE IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 63 U.S. OTHERS IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 64 U.S. OTHERS IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 65 U.S. MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 66 U.S. MEZCAL MARKET, BY PRICE CATEGORY, 2020-2029 (USD MILLION)

TABLE 67 U.S. MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 68 U.S. MEZCAL MARKET, BY YEAR, 2020-2029 (USD MILLION)

TABLE 69 U.S. MEZCAL MARKET, BY PACKAGING TYPE, 2020-2029 (USD MILLION)

TABLE 70 U.S. MEZCAL MARKET, BY SIZE, 2020-2029 (USD MILLION)

TABLE 71 U.S. MEZCAL MARKET, BY FLAVOR TYPE, 2020-2029 (USD MILLION)

TABLE 72 U.S. FLAVORED IN MEZCAL MARKET, BY FLAVOR TYPE, 2020-2029 (USD MILLION)

TABLE 73 U.S. CITRUS FRUITS IN MEZCAL MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 74 U.S. MEZCAL MARKET, BY PRODUCER TYPE, 2020-2029 (USD MILLION)

TABLE 75 U.S. MEZCAL MARKET, BY PRODUCT CATEGORY, 2020-2029 (USD MILLION)

TABLE 76 U.S. MEZCAL MARKET, BY END USE, 2020-2029 (USD MILLION)

TABLE 77 U.S. RESTAURANTS IN MEZCAL MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 78 U.S. RESTAURANTS IN MEZCAL MARKET, BY SERVICE CATEGORY, 2020-2029 (USD MILLION)

TABLE 79 U.S. MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 80 U.S. OFFLINE TRADE IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 81 U.S. NON-STORE BASED RETAILERS IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 82 U.S. STORE BASED RETAILERS IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 83 U.S. ONLINE TRADE IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 84 MEXICO MEZCAL MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 85 MEXICO MEZCAL MARKET, BY PRODUCT TYPE, 2020-2029, VOLUME (KILO LITERS)

TABLE 86 MEXICO MEZCAL MARKET, BY PRODUCT TYPE, 2020-2029 (USD)

TABLE 87 MEXICO MEZCAL ESPADIN IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 88 MEXICO MEZCAL ESPADIN IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 89 MEXICO MEZCAL JOVEN IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 90 MEXICO MEZCAL JOVEN IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 91 MEXICO MEZCAL JOVEN IN MEZCAL MARKET, BY DISTILLATION, 2020-2029 (USD MILLION)

TABLE 92 MEXICO MEZCAL REPOSADO IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 93 MEXICO MEZCAL REPOSADO IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 94 MEXICO MEZCAL REPOSADO IN MEZCAL MARKET, BY DISTILLATION, 2020-2029 (USD MILLION)

TABLE 95 MEXICO MEZCAL ANEJO IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 96 MEXICO MEZCAL ANEJO IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 97 MEXICO MEZCAL ANEJO IN MEZCAL MARKET, BY DISTILLATION, 2020-2029 (USD MILLION)

TABLE 98 MEXICO MEZCAL ENSAMBLE IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 99 MEXICO MEZCAL ENSAMBLE IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 100 MEXICO MEZCAL ARROQUEÑO IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 101 MEXICO MEZCAL ARROQUEÑO IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 102 MEXICO MEZCAL TEPEZTATE IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 103 MEXICO MEZCAL TEPEZTATE IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 104 MEXICO OTHERS IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 105 MEXICO OTHERS IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 106 MEXICO MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 107 MEXICO MEZCAL MARKET, BY PRICE CATEGORY, 2020-2029 (USD MILLION)

TABLE 108 MEXICO MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 109 MEXICO MEZCAL MARKET, BY YEAR, 2020-2029 (USD MILLION)

TABLE 110 MEXICO MEZCAL MARKET, BY PACKAGING TYPE, 2020-2029 (USD MILLION)

TABLE 111 MEXICO MEZCAL MARKET, BY SIZE, 2020-2029 (USD MILLION)

TABLE 112 MEXICO MEZCAL MARKET, BY FLAVOR TYPE, 2020-2029 (USD MILLION)

TABLE 113 MEXICO FLAVORED IN MEZCAL MARKET, BY FLAVOR TYPE, 2020-2029 (USD MILLION)

TABLE 114 MEXICO CITRUS FRUITS IN MEZCAL MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 115 MEXICO MEZCAL MARKET, BY PRODUCER TYPE, 2020-2029 (USD MILLION)

TABLE 116 MEXICO MEZCAL MARKET, BY PRODUCT CATEGORY, 2020-2029 (USD MILLION)

TABLE 117 MEXICO MEZCAL MARKET, BY END USE, 2020-2029 (USD MILLION)

TABLE 118 MEXICO RESTAURANTS IN MEZCAL MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 119 MEXICO RESTAURANTS IN MEZCAL MARKET, BY SERVICE CATEGORY, 2020-2029 (USD MILLION)

TABLE 120 MEXICO MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 121 MEXICO OFFLINE TRADE IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 122 MEXICO NON-STORE BASED RETAILERS IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 123 MEXICO STORE BASED RETAILERS IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 124 MEXICO ONLINE TRADE IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 125 CANADA MEZCAL MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 126 CANADA MEZCAL MARKET, BY PRODUCT TYPE, 2020-2029, VOLUME (KILO LITERS)

TABLE 127 CANADA MEZCAL MARKET, BY PRODUCT TYPE, 2020-2029 (USD)

TABLE 128 CANADA MEZCAL ESPADIN IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 129 CANADA MEZCAL ESPADIN IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 130 CANADA MEZCAL JOVEN IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 131 CANADA MEZCAL JOVEN IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 132 CANADA MEZCAL JOVEN IN MEZCAL MARKET, BY DISTILLATION, 2020-2029 (USD MILLION)

TABLE 133 CANADA MEZCAL REPOSADO IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 134 CANADA MEZCAL REPOSADO IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 135 CANADA MEZCAL REPOSADO IN MEZCAL MARKET, BY DISTILLATION, 2020-2029 (USD MILLION)

TABLE 136 CANADA MEZCAL ANEJO IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 137 CANADA MEZCAL ANEJO IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 138 CANADA MEZCAL ANEJO IN MEZCAL MARKET, BY DISTILLATION, 2020-2029 (USD MILLION)

TABLE 139 CANADA MEZCAL ENSAMBLE IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 140 CANADA MEZCAL ENSAMBLE IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 141 CANADA MEZCAL ARROQUEÑO IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 142 CANADA MEZCAL ARROQUEÑO IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 143 CANADA MEZCAL TEPEZTATE IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 144 CANADA MEZCAL TEPEZTATE IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 145 CANADA OTHERS IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 146 CANADA OTHERS IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 147 CANADA MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 148 CANADA MEZCAL MARKET, BY PRICE CATEGORY, 2020-2029 (USD MILLION)

TABLE 149 CANADA MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 150 CANADA MEZCAL MARKET, BY YEAR, 2020-2029 (USD MILLION)

TABLE 151 CANADA MEZCAL MARKET, BY PACKAGING TYPE, 2020-2029 (USD MILLION)

TABLE 152 CANADA MEZCAL MARKET, BY SIZE, 2020-2029 (USD MILLION)

TABLE 153 CANADA MEZCAL MARKET, BY FLAVOR TYPE, 2020-2029 (USD MILLION)

TABLE 154 CANADA FLAVORED IN MEZCAL MARKET, BY FLAVOR TYPE, 2020-2029 (USD MILLION)

TABLE 155 CANADA CITRUS FRUITS IN MEZCAL MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 156 CANADA MEZCAL MARKET, BY PRODUCER TYPE, 2020-2029 (USD MILLION)

TABLE 157 CANADA MEZCAL MARKET, BY PRODUCT CATEGORY, 2020-2029 (USD MILLION)

TABLE 158 CANADA MEZCAL MARKET, BY END USE, 2020-2029 (USD MILLION)

TABLE 159 CANADA RESTAURANTS IN MEZCAL MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 160 CANADA RESTAURANTS IN MEZCAL MARKET, BY SERVICE CATEGORY, 2020-2029 (USD MILLION)

TABLE 161 CANADA MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 162 CANADA OFFLINE TRADE IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 163 CANADA NON-STORE BASED RETAILERS IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 164 CANADA STORE BASED RETAILERS IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 165 CANADA ONLINE TRADE IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

Список рисунков

FIGURE 1 NORTH AMERICA MEZCAL MARKET: SEGMENTATION

FIGURE 2 NORTH AMERICA MEZCAL MARKET: DATA TRIANGULATION

FIGURE 3 NORTH AMERICA MEZCAL MARKET: DROC ANALYSIS

FIGURE 4 NORTH AMERICA MEZCAL MARKET: NORTH AMERICA VS REGIONAL MARKET ANALYSIS

FIGURE 5 NORTH AMERICA MEZCAL MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 NORTH AMERICA MEZCAL MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 7 NORTH AMERICA MEZCAL MARKET: DBMR MARKET POSITION GRID

FIGURE 8 NORTH AMERICA MEZCAL MARKET: MARKET APPLICATION COVERAGE GRID

FIGURE 9 NORTH AMERICA MEZCAL MARKET: VENDOR SHARE ANALYSIS

FIGURE 10 NORTH AMERICA MEZCAL MARKET: SEGMENTATION

FIGURE 11 RISING INITIATIVE OF COMPANIES TO EXPAND THEIR BUSINESS NORTH AMERICALY AND INCREASING CONSUMER DEMAND FOR MEZCAL IS EXPECTED TO DRIVE THE NORTH AMERICA MEZCAL MARKET IN THE FORECAST PERIOD OF 2022 TO 2029

FIGURE 12 MEZCAL ESPADIN SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE NORTH AMERICA MEZCAL MARKET IN 2022 & 2029

FIGURE 13 NORTH AMERICA MEZCAL MARKET: FACTORS AFFECTING DISPOSABLE INCOME OR SPEND DYNAMICS OF THE CONSUMERS

FIGURE 14 DRIVERS, RESTRAINTS, OPPORTUNITIES, AND CHALLENGES OF THE NORTH AMERICA MEZCAL MARKET

FIGURE 15 NORTH AMERICA MEZCAL MARKET, BY PRODUCT TYPE

FIGURE 16 NORTH AMERICA MEZCAL MARKET: BY CONCENTRATION, 2021

FIGURE 17 NORTH AMERICA MEZCAL MARKET: BY PRICE CATEGORY, 2021

FIGURE 18 NORTH AMERICA MEZCAL MARKET: BY ABV CONTENT, 2021

FIGURE 19 NORTH AMERICA MEZCAL MARKET: BY YEAR, 2021

FIGURE 20 NORTH AMERICA MEZCAL MARKET: BY PACKAGING TYPE, 2021

FIGURE 21 NORTH AMERICA MEZCAL MARKET: BY SIZE, 2021

FIGURE 22 NORTH AMERICA MEZCAL MARKET: BY FLAVOR TYPE, 2021

FIGURE 23 NORTH AMERICA MEZCAL MARKET, BY PRODUCER TYPE

FIGURE 24 NORTH AMERICA MEZCAL MARKET, BY PRODUCT CATEGORY

FIGURE 25 NORTH AMERICA MEZCAL MARKET: BY END USE, 2021

FIGURE 26 NORTH AMERICA MEZCAL MARKET: BY DISTRIBUTION CHANNEL, 2021

FIGURE 27 NORTH AMERICA MEZCAL MARKET: SNAPSHOT (2021)

FIGURE 28 NORTH AMERICA MEZCAL MARKET: BY COUNTRY (2021)

FIGURE 29 NORTH AMERICA MEZCAL MARKET: BY COUNTRY (2022 & 2029)

FIGURE 30 NORTH AMERICA MEZCAL MARKET: BY COUNTRY (2021 & 2029)

FIGURE 31 NORTH AMERICA MEZCAL MARKET: BY PRODUCT TYPE (2022-2029)

FIGURE 32 NORTH AMERICA MEZCAL MARKET: COMPANY SHARE 2021 (%)

Методология исследования

Сбор данных и анализ базового года выполняются с использованием модулей сбора данных с большими размерами выборки. Этап включает получение рыночной информации или связанных данных из различных источников и стратегий. Он включает изучение и планирование всех данных, полученных из прошлого заранее. Он также охватывает изучение несоответствий информации, наблюдаемых в различных источниках информации. Рыночные данные анализируются и оцениваются с использованием статистических и последовательных моделей рынка. Кроме того, анализ доли рынка и анализ ключевых тенденций являются основными факторами успеха в отчете о рынке. Чтобы узнать больше, пожалуйста, запросите звонок аналитика или оставьте свой запрос.

Ключевой методологией исследования, используемой исследовательской группой DBMR, является триангуляция данных, которая включает в себя интеллектуальный анализ данных, анализ влияния переменных данных на рынок и первичную (отраслевую экспертную) проверку. Модели данных включают сетку позиционирования поставщиков, анализ временной линии рынка, обзор рынка и руководство, сетку позиционирования компании, патентный анализ, анализ цен, анализ доли рынка компании, стандарты измерения, глобальный и региональный анализ и анализ доли поставщика. Чтобы узнать больше о методологии исследования, отправьте запрос, чтобы поговорить с нашими отраслевыми экспертами.

Доступна настройка

Data Bridge Market Research является лидером в области передовых формативных исследований. Мы гордимся тем, что предоставляем нашим существующим и новым клиентам данные и анализ, которые соответствуют и подходят их целям. Отчет можно настроить, включив в него анализ ценовых тенденций целевых брендов, понимание рынка для дополнительных стран (запросите список стран), данные о результатах клинических испытаний, обзор литературы, обновленный анализ рынка и продуктовой базы. Анализ рынка целевых конкурентов можно проанализировать от анализа на основе технологий до стратегий портфеля рынка. Мы можем добавить столько конкурентов, о которых вам нужны данные в нужном вам формате и стиле данных. Наша команда аналитиков также может предоставить вам данные в сырых файлах Excel, сводных таблицах (книга фактов) или помочь вам в создании презентаций из наборов данных, доступных в отчете.