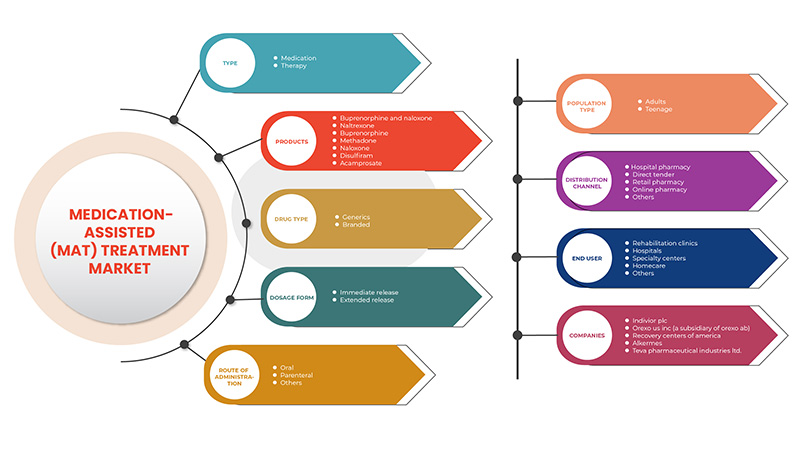

North America Medication-Assisted Treatment (MAT) Market, By Type (Medication and Therapy), Products (Buprenorphine and Naloxone, Naltrexone, Buprenorphine, Methadone, Naloxone, Disulfiram and Acamprosate), Drug Type (Generics and Branded), Dosage Form (Immediate Release and Extended Release), Route of Administration (Oral, Parenteral and Others), Population Type (Adults and Teenage), End User (Rehabilitation Clinics, Hospitals, Specialty Centres, Homecare and Others) Distribution Channel (Hospital Pharmacy, Direct Tender, Retail Pharmacy, Online Pharmacy and Others), Industry Trends and Forecast to 2029

Market Analysis and Insights

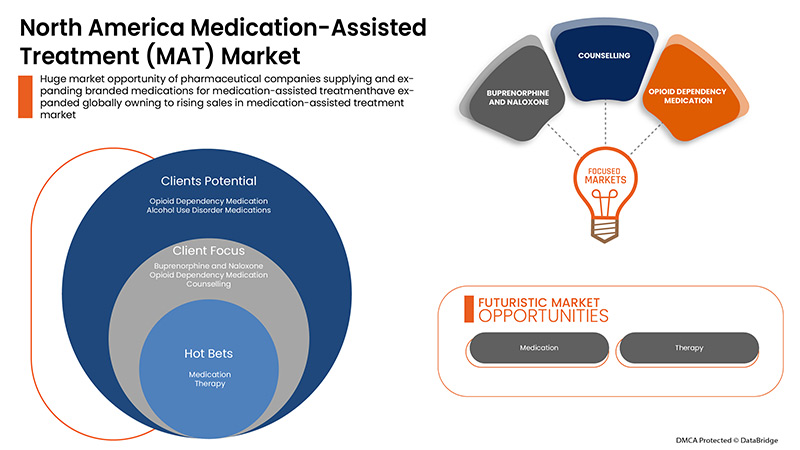

The Food and Drug Administration (FDA) approved three clinical drugs: buprenorphine, methadone, and naltrexone. Medication-assisted treatment (MAT) is applied to cure alcohol use disorder, opioid dependency medication, and opioid overdose prevention medication. Alcohol use disorder (AUD) is a medical condition characterized by an impaired ability to stop alcohol use despite adverse social, occupational, or health consequences. Acamprosate, disulfiram, and naltrexone are the most common medications used to treat alcohol use disorder (AUD). The opioid dependency medication, rise in addiction for opioids among patients. Buprenorphine, methadone and naltrexone are used to treat opioid use disorders to short-acting opioids such as heroin, morphine, and codeine, as well as semi-synthetic opioids like oxycodone and hydrocodone. These MAT medications are safe for months, years, or even a lifetime.

Market Definition

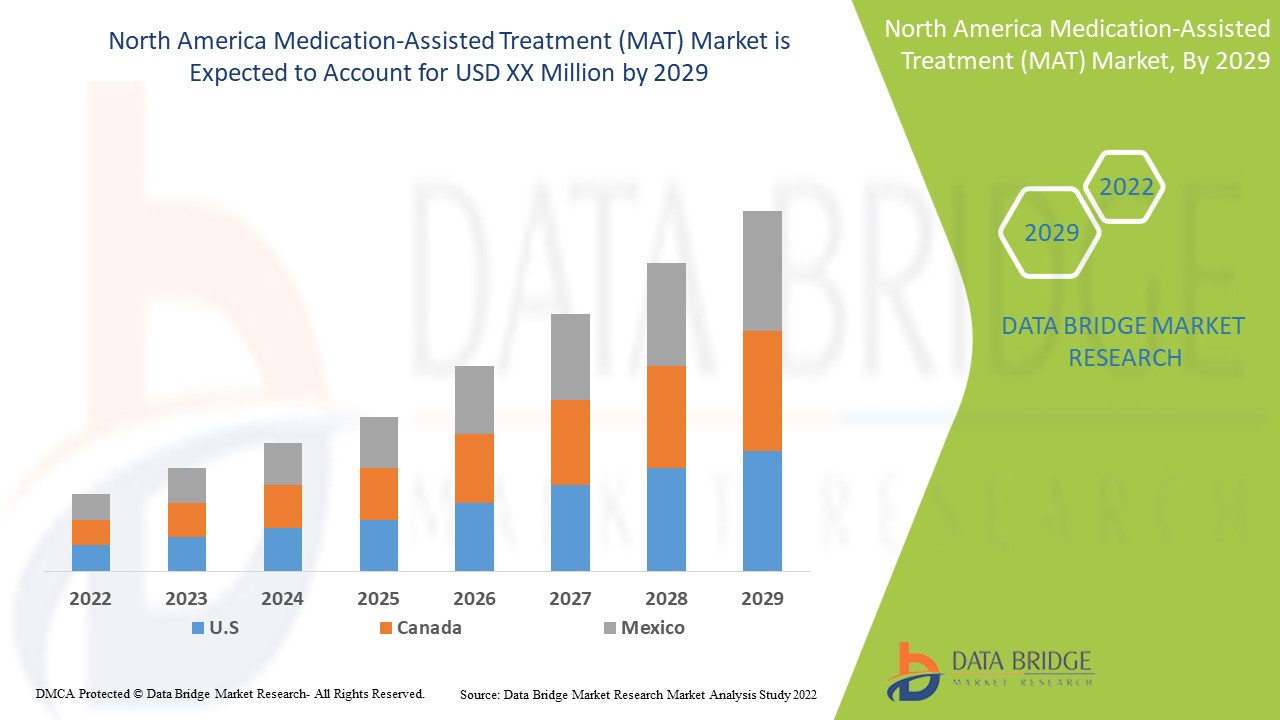

Medication-assisted treatment (MAT) involves using medications, combined with counselling and behavioural therapies, to provide a complete patient approach for treating substance use disorders. For opioid overdose prevention medication, naloxone is used to prevent opioid overdose by reversing the toxic effects of the overdose. According to the World Health Organization (WHO) and Substance Abuse and Mental Health Services Administration (SAMHSA) naloxone is one of many medications considered essential to a functioning health care system. The North America medication-assisted treatment is supportive and aims to reduce the severity of the symptoms. Data Bridge Market Research analyses that the medication-assisted (MAT) treatment market will grow at a CAGR of 9.7% from 2022 to 2029.

|

Report Metric |

Details |

|

Forecast Period |

2022 to 2029 |

|

Base Year |

2021 |

|

Historic Years |

2020 (Customizable to 2019 - 2014) |

|

Quantitative Units |

Revenue in USD Million, Pricing in USD |

|

Segments Covered |

По типу (лекарственные средства и терапия), продуктам (бупренорфин и налоксон, налтрексон, бупренорфин, метадон, налоксон, дисульфирам и акампросат), типу препарата (дженерики и фирменные), лекарственной форме (немедленного и пролонгированного высвобождения), способу введения (перорально, парентерально и другие), типу населения (взрослые и подростки), конечному пользователю (реабилитационные клиники, больницы, специализированные центры, уход на дому и другие), каналу сбыта (больничная аптека, прямой тендер, розничная аптека, интернет-аптека и другие) |

|

Страны, охваченные |

США, Канада и Мексика |

|

Охваченные участники рынка |

Indivior PLC, Orexo US Inc (дочерняя компания Orexo AB), Recovery Centers of America, Alkermes. Sun Pharmaceutical Industries Ltd., Purdue Pharma LP, Taj Pharmaceuticals Limited, Lannett, Hikma Pharmaceuticals PLC, Pfizer Inc., Pinnacle Treatment Center, American Addiction Centers, Adamis Pharmaceuticals Corporation, Glenmark Pharmaceutical Inc. Viatris Inc., Mallinckrodt, Alvogen, VistaPharm, Inc., Teva Pharmaceutical Industries Ltd. Dr. Reddy's Laboratories Ltd. Amneal Pharmaceuticals LLC. Titan Pharmaceuticals, Inc. |

Динамика рынка медикаментозной поддерживающей терапии (МАТ) в Северной Америке

Драйверы

- Рост заболеваемости расстройствами, связанными с употреблением алкоголя и опиоидов

Алкогольное расстройство (AUD) — это медицинское состояние, характеризующееся нарушением способности прекращать или контролировать употребление алкоголя, несмотря на неблагоприятные социальные, профессиональные или медицинские последствия. Оно охватывает состояния, которые некоторые люди называют злоупотреблением алкоголем, алкогольной зависимостью и алкогольной зависимостью. Медикаментозное лечение (MAT) — это использование лекарств в сочетании с консультированием и поведенческой терапией для обеспечения «целостного» подхода к лечению расстройств, связанных с употреблением психоактивных веществ. Лекарства, используемые в MAT, одобрены Управлением по контролю за продуктами и лекарствами (FDA), а программы MAT клинически обоснованы и адаптированы для удовлетворения потребностей каждого пациента.

Например,

- По данным Европейского региона Всемирной организации здравоохранения (ВОЗ), в 2022 году алкогольная зависимость ежегодно становится причиной 1 миллиона смертей.

Поскольку компании постоянно занимаются исследованиями и разработками, знания о распространенности расстройств, связанных с употреблением алкоголя и опиоидов, помогут в поиске новых решений, а также в большем сотрудничестве и партнерстве с участниками рынка в таких странах, как США, Европа и Азиатско-Тихоокеанский регион. Это означает увеличение инвестиций, связанных с исследованиями и разработками, для инициирования дженериков в поддерживающей терапии с помощью лекарств (MAT), что, как ожидается, будет стимулировать рост рынка.

- Финансирование правительством медикаментозного лечения (МТ)

Несмотря на установленную эффективность фармакотерапии для лечения опиоидной зависимости и алкогольных расстройств, были отмечены ограничения по внедрению лекарств для лечения наркомании (MAT) в специализированных программах лечения. Особое внимание необходимо уделять конкретным источникам финансирования, организационной структуре и кадровым ресурсам, делая долгосрочные инвестиции, которые согласуют оплату с потенциальными будущими бенефициарами.

Например,

- По данным Федерального реестра органов государственного управления, в январе 2021 года Программа грантов на развитие сельских сообществ (RCDI) предоставила финансирование посредническим организациям, которые оказывают финансовую и техническую помощь получателям для удовлетворения потребностей их сообществ в соответствующих сельских районах.

Финансирование со стороны правительства приведет к безопасности пациента и экономии средств. Кроме того, больницы и учреждения здравоохранения будут проводить это лечение по более низкой цене за счет сотрудничества с государственными организациями. Поэтому ожидается, что прогресс в научно-исследовательской деятельности и финансирование со стороны правительства будут способствовать росту рынка.

Возможность

- Рост расходов на здравоохранение

Более того, рост научно-исследовательской деятельности и увеличение инвестиций со стороны государственных и частных организаций откроют новые возможности для темпов роста рынка.

Например,

- В феврале 2021 года, согласно индексу цен на здравоохранение (HCPI), общий бюджет здравоохранения США увеличился на 3,4%. Увеличение роста свидетельствует о том, что расходы федерального правительства значительно сократились в предыдущем году с 287 000 млн долларов США в 2020 году до 170 000 млн долларов США в 2021 году.

Рост расходов на здравоохранение также благоприятен для дальнейшего экономического развития и роста сектора здравоохранения. Кроме того, благоприятным фактором является увеличение располагаемого дохода населения. Ожидается, что вышеперечисленное создаст прибыльные возможности для рынка лечения с помощью лекарств (MAT).

Сдержанность/Вызов

- Побочные эффекты препаратов, используемых при медикаментозной поддерживающей терапии (МТ)

Медикаментозное лечение (МАТ) подразумевает использование медикаментов в сочетании с консультированием и поведенческой терапией для обеспечения подхода «всего пациента» как части комплексной стратегии лечения. Поэтому ожидается, что нынешняя высокая стоимость будет иметь тенденцию к снижению. МАТ наиболее эффективна для лечения расстройств, связанных с употреблением алкоголя и опиоидов. Однако сообщалось о специфических побочных эффектах.

Например,

- Метадон и бупренорфин, дженерики, химически похожи на опиоиды, поэтому их побочные эффекты также могут быть похожими. Они могут включать запор, сонливость и головокружение. У некоторых людей могут возникнуть более серьезные побочные эффекты

Сообщаемые неблагоприятные осложнения приведут к снижению продаж лекарственных препаратов для лечения опиоидной зависимости, что ограничит продажи лекарств. Кроме того, это повлияет на надежность производителей, работающих на этом рынке, и, следовательно, может сдержать рост рынка.

Отчет о рынке медикаментозного лечения (MAT) содержит подробную информацию о последних разработках, правилах торговли, анализе импорта-экспорта, анализе производства, оптимизации цепочки создания стоимости, доле рынка, влиянии отечественных и локальных игроков рынка, анализирует возможности с точки зрения новых источников дохода, изменений в правилах рынка, анализе стратегического роста рынка, размере рынка, росте рынка категорий, нишах приложений и доминировании, одобрении продуктов, запуске продуктов, географическом расширении, технологических инновациях на рынке. Чтобы получить больше информации о рынке медикаментозного лечения (MAT), свяжитесь с Data Bridge Market Research для получения аналитического обзора, наша команда поможет вам принять обоснованное рыночное решение для достижения роста рынка.

Влияние COVID-19 на рынок медикаментозной поддерживающей терапии (МАТ)

Во время пандемии медикаментозное лечение значительно снижает смертность и заболеваемость пациентов с COVID-19. Для подтверждения этих результатов необходимы дальнейшие масштабные исследования. Необходимо определить протокол медикаментозного лечения при инфекции COVID-19 для достижения наилучших возможных клинических результатов. Клинические испытания проводились во время COVID-19 Услуги по лечению расстройств, связанных с употреблением опиоидов (MOUD), являются ключевыми для решения опиоидного кризиса, а COVID-19 существенно повлиял на доставку MOUD.

Недавнее развитие

- В апреле 2021 года Adamis Pharmaceuticals Corporation совместно с USWM объявили о запуске и доступности высокодозного инъекционного препарата налоксона ZIMHI для борьбы со смертями от передозировки опиоидами. Ожидается, что запуск увеличит доход сегмента продукта, что повысит рост рынка, а ZIMHI будет доступен по сниженной цене для служб быстрого реагирования и общественных организаций здравоохранения.

Масштаб рынка медикаментозной поддерживающей терапии (МАТ) в Северной Америке

Рынок лечения с помощью лекарств (MAT) сегментирован на основе восьми сегментов: тип, продукты, тип препарата и лекарственная форма, способ введения, тип населения, конечный пользователь и канал сбыта. Рост среди этих сегментов поможет вам проанализировать сегменты с незначительным ростом в отраслях и предоставить пользователям ценный обзор рынка и рыночные идеи, которые помогут им принимать стратегические решения для определения основных рыночных приложений.

Тип

- Медикамент

- Терапия

По типу рынок медикаментозной поддерживающей терапии (МПТ) в Северной Америке сегментируется на лекарственную и терапевтическую.

Продукция

- Бупренорфин и налоксон

- Налтрексон

- Бупренорфин

- Метадон

- Налоксон

- Дисульфирам

- Акампросат

По видам продукции рынок медикаментозной поддерживающей терапии (МАТ) в Северной Америке сегментирован на бупренорфин и налоксон, налтрексон, бупренорфин, метадон, налоксон, дисульфирам и акампросат.

Тип препарата

- Дженерики

- Фирменный

По типу препарата рынок медикаментозной поддерживающей терапии (МПТ) в Северной Америке сегментирован на дженерики и брендовые препараты.

Лекарственная форма

- Немедленный выпуск

- Расширенный выпуск

По форме дозировки рынок медикаментозной поддерживающей терапии (МАТ) в Северной Америке сегментирован на препараты немедленного высвобождения и препараты пролонгированного действия.

Путь введения

- Оральный

- Парентеральный

- Другие

По способу введения рынок медикаментозной поддерживающей терапии (МПТ) в Северной Америке сегментируется на пероральную, парентеральную и другие.

Тип населения

- Взрослые

- Подростковый

По типу населения рынок медикаментозной поддерживающей терапии (МПТ) в Северной Америке сегментирован на взрослых и подростков.

Конечный пользователь

- Реабилитационные клиники

- Больницы

- Специализированные центры

- Уход на дому

- Другие

По типу конечного пользователя рынок медикаментозной поддерживающей терапии (МАТ) в Северной Америке сегментируется на реабилитационные клиники, больницы, специализированные центры, учреждения по уходу на дому и другие.

Канал распространения

- Больничная аптека

- Прямой тендер

- Розничная аптека

- Интернет-аптека

- Другие

На основе каналов сбыта рынок медикаментозной поддерживающей терапии (МПТ) в Северной Америке сегментируется на больничную аптеку, прямые торги, розничную аптеку, интернет-аптеку и другие.

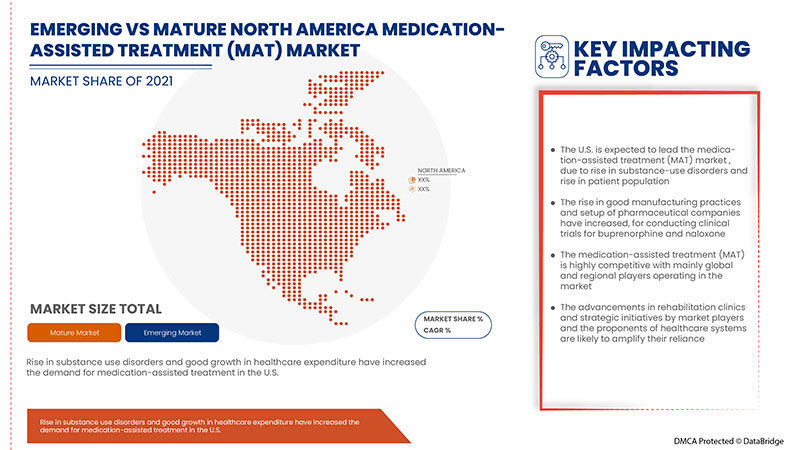

Региональный анализ/информация о рынке медикаментозной поддерживающей терапии (МАТ)

Проведен анализ рынка медикаментозной поддерживающей терапии (МАТ) в Северной Америке, а также предоставлены сведения о размерах рынка и тенденциях по регионам, типу продукта, типу, применению, рабочему процессу, конечному пользователю и каналу сбыта, как указано выше.

В отчете о рынке медикаментозной поддерживающей терапии (МПТ) рассматриваются следующие страны: США, Канада и Мексика.

Ожидается, что США будут доминировать на рынке из-за роста зависимости от опиоидов, расходов на здравоохранение и фармацевтических компаний.

Раздел отчета по странам также содержит индивидуальные факторы, влияющие на рынок, и изменения внутреннего регулирования, которые влияют на текущие и будущие тенденции рынка. Такие данные, как новые продажи, замещающие продажи, демография страны, эпидемиология заболеваний и импортно-экспортные тарифы, являются одними из основных указателей, используемых для прогнозирования рыночного сценария для отдельных стран. Кроме того, при предоставлении прогнозного анализа данных по стране учитываются наличие и доступность брендов Северной Америки и их проблемы из-за большой или малой конкуренции со стороны местных и внутренних брендов, а также влияние каналов продаж.

Анализ конкурентной среды и доли рынка медикаментозной терапии (МАТ)

The North America medication-assisted treatment (MAT) market competitive landscape provides details of a competitor. Details include company overview, company financials, revenue generated, market potential, investment in research and development, new market initiatives, the North America presence, production sites and facilities, production capacities, company strengths and weaknesses, product launch, product width, and breadth, application dominance. The above data points provided are only related to the companies' focus on the medication-assisted (MAT) treatment market.

Some major players operating in the medication-assisted (MAT) treatment market are Indivior PLC, Orexo US Inc (a subsidiary of Orexo AB), Recovery Centers of America, Alkermes. Sun Pharmaceutical Industries Ltd., Purdue Pharma L.P., Taj Pharmaceuticals Limited, Lannett, Hikma Pharmaceuticals PLC, Pfizer Inc., Pinnacle Treatment Center, American Addiction Centers, Adamis Pharmaceuticals Corporation, Glenmark Pharmaceutical Inc. Viatris Inc., Mallinckrodt, Alvogen, VistaPharm, Inc., Amneal Pharmaceuticals LLC. Titan Pharmaceuticals, Inc.

SKU-

Get online access to the report on the World's First Market Intelligence Cloud

- Интерактивная панель анализа данных

- Панель анализа компании для возможностей с высоким потенциалом роста

- Доступ аналитика-исследователя для настройки и запросов

- Анализ конкурентов с помощью интерактивной панели

- Последние новости, обновления и анализ тенденций

- Используйте возможности сравнительного анализа для комплексного отслеживания конкурентов

Содержание

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATIONS

1.6 MARKETS COVERED

2 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 DBMR TRIPOD DATA VALIDATION MODEL

2.5 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.6 MULTIVARIATE MODELLING

2.7 PRODUCT SEGMENT LIFELINE CURVE

2.8 DBMR MARKET POSITION GRID

2.9 VENDOR SHARE ANALYSIS

2.1 MARKET END USER COVERAGE GRID

2.11 SECONDARY SOURCES

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 EPIDEMIOLOGY

4.2 PESTEL

4.3 PORTER'S FIVE FORCES MODEL

4.4 ANNUAL INCIDENCE OF SUBJECTS ENTERING MEDICATION-ASSISTED TREATMENT IN ALCOHOL, OPIOID USE DISORDER, AND OPIOID OVERDOSE PREVENTION (2021)

4.5 ANNUAL NUMBER OF TREATMENTS WITH CLONIDINE AND WITH LOFEXIDINE IN OPIOID USE DISORDER AND OPIOID OVERDOSE PREVENTION (2021)

4.6 ANNUAL INCIDENCE OF INDIVIDUALS RE-ENTERING MEDICATION-ASSISTED TREATMENT. FOR EXAMPLE, SOMEONE MAY DROP OUT OF TREATMENT AND RESTART TREATMENT LATER (2021)

4.7 ANNUAL USE OF NALTREXONE INJECTION AS PART OF TREATMENT FOR THE INITIAL WITHDRAWAL FROM OPIOIDS, AND ANNUAL MAINTENANCE THERAPY USING NALTREXONE INJECTION (2021)

4.8 PIPELINE ANALYSIS FOR MEDICATION-ASSISTED TREATMENT (MAT) MARKET

5 NORTH AMERICA MEDICATION-ASSISTED TREATMENT MARKET: REGULATIONS

6 MARKET OVERVIEW

6.1 DRIVERS

6.1.1 THE RISE IN INCIDENCE OF ALCOHOL USE DISORDER AND OPIOID USE DISORDERS

6.1.2 THE FUNDING BY THE GOVERNMENT FOR MEDICATION-ASSISTED TREATMENT (MAT)

6.1.3 THE RISE IN THE POPULATION RECEIVING MEDICATION-ASSISTED TREATMENT (MAT) AND MEDICATION-ASSISTED AWARENESS PROGRAMMESMEDICATION-ASSISTED TREATMENT (MAT)

6.1.4 USE OF REIMBURSEMENT FOR MEDICATION-ASSISTED TREATMENT (MAT)

6.2 RESTRAINTS

6.2.1 SIDE EFFECTS OF DRUGS USED IN MEDICATION-ASSISTED TREATMENT (MAT)

6.2.2 ETHICAL ISSUES RELATED TO USE OF MEDICATION-ASSISTED TREATMENTMEDICATION-ASSISTED TREATMENT (MAT)

6.2.3 RISE IN PRODUCT RECALLS

6.3 OPPORTUNITIES

6.3.1 STRATEGIC INITIATIVE BY MARKET PLAYERS

6.3.2 RISE IN HEALTHCARE EXPENDITURE

6.4 CHALLENGES

6.4.1 THE LACK OF SKILLED PROFESSIONALS, REQUIRED FOR MEDICATION-ASSISTED TREATMENT

6.4.2 STRINGENT REGULATIONS

6.4.3 DISCONTINUATION OF MEDICATION-ASSISTED TREATMENT (MAT)

7 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE

7.1 OVERVIEW

7.2 MEDICATION

7.2.1 OPIOID DEPENDENCY MEDICATION

7.2.1.1 BUPRENORPHINE AND NALOXONE

7.2.1.2 BUPRENORPHINE

7.2.1.3 METHADONE

7.2.1.4 NALTREXONE

7.2.2 ALCOHOL USE DISORDER MEDICATIONS

7.2.2.1 NALTREXONE

7.2.2.2 DISULFIRAM

7.2.2.3 ACAMPROSATE

7.2.3 OPIOID OVERDOSE PREVENTION MEDICATION

7.2.3.1 NALOXONE

7.3 THERAPY

7.3.1 BEHAVIORAL THERAPY

7.3.2 EDUCATIONAL THERAPY

7.3.3 COUNSELLING

7.3.4 VOCATIONAL THERAPY

7.3.5 OTHERS

8 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY PRODUCTS

8.1 OVERVIEW

8.2 BUPRENORPHINE AND NALOXONE

8.3 NALTREXONE

8.4 BUPRENORPHINE

8.5 METHADONE

8.6 NALOXONE

8.7 DISULFIRAM

8.8 ACAMPROSATE

9 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY DRUG TYPE

9.1 OVERVIEW

9.2 GENERICS

9.3 BRANDED

9.3.1 SUBOXONE

9.3.2 VIVITROL

9.3.3 BUTRANS

9.3.4 ZUBSOLV

9.3.5 PROBUPHINE

9.3.6 OTHERS

10 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY DOSAGE FORM

10.1 OVERVIEW

10.2 IMMEDIATE RELEASE

10.3 EXTENDED RELEASE

11 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY ROUTE OF ADMINISTRATION

11.1 OVERVIEW

11.2 ORAL

11.2.1 TABLET

11.2.2 SUBLINGUAL FILM

11.2.3 OTHERS

11.3 PARENTERAL

11.3.1 SOLUTION

11.3.2 SUSPENSION

11.4 OTHERS

12 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY POPULATION TYPE

12.1 OVERVIEW

12.2 ADULTS

12.3 TEENAGE

13 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY END USER

13.1 OVERVIEW

13.2 REHABILITATION CLINICS

13.3 HOSPITALS

13.4 SPECIALTY CENTERS

13.5 HOMECARE

13.6 OTHERS

14 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY DISTRIBUTION CHANNEL

14.1 OVERVIEW

14.2 HOSPITAL PHARMACY

14.3 DIRECT TENDER

14.4 RETAIL PHARMACY

14.5 ONLINE PHARMACY

14.6 OTHERS

15 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY REGION

15.1 NORTH AMERICA

15.1.1 U.S.

15.1.2 CANADA

15.1.3 MEXICO

16 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: COMPANY LANDSCAPE

16.1 COMPANY SHARE ANALYSIS: NORTH AMERICA

17 SWOT ANALYSIS

18 COMPANY PROFILE

18.1 TEVA PHARMACEUTICAL INDUSTRIES LTD. (2021)

18.1.1 COMPANY SNAPSHOT

18.1.2 REVENUE ANALYSIS

18.1.3 COMPANY SHARE ANALYSIS

18.1.4 PRODUCT PORTFOLIO

18.1.5 RECENT DEVELOPMENTS

18.2 INDIVOR PLC (2021)

18.2.1 COMPANY SNAPSHOT

18.2.2 REVENUE ANALYSIS

18.2.3 COMPANY SHARE ANALYSIS

18.2.4 PRODUCT PORTFOLIO

18.2.5 RECENT DEVELOPMENTS

18.3 VIATRIS INC (2021)

18.3.1 COMPANY SNAPSHOT

18.3.2 REVENUE ANALYSIS

18.3.3 COMPANY SHARE ANALYSIS

18.3.4 PRODUCT PORTFOLIO

18.3.5 RECENT DEVELOPMENTS

18.4 SUN PHARMACEUTICAL INDUSTRIES LTD (2021)

18.4.1 COMPANY SNAPSHOT

18.4.2 REVENUE ANALYSIS

18.4.3 COMPANY SHARE ANALYSIS

18.4.4 PRODUCT PORTFOLIO

18.4.5 RECENT DEVELOPMENTS

18.5 ALKERMES (2021)

18.5.1 COMPANY SNAPSHOT

18.5.2 REVENUE ANALYSIS

18.5.3 COMPANY SHARE ANALYSIS

18.5.4 PRODUCT PORTFOLIO

18.5.5 RECENT DEVELOPMENTS

18.6 PURDUE PHARMA L.P. (2021)

18.6.1 COMPANY SNAPSHOT

18.6.2 PRODUCT PORTFOLIO

18.6.3 RECENT DEVELOPMENTS

18.7 PFIZER (2021)

18.7.1 COMPANY SNAPSHOT

18.7.2 REVENUE ANALYSIS

18.7.3 PRODUCT PORTFOLIO

18.7.4 RECENT DEVELOPMENTS

18.8 GLENMARK PHARMACEUTICAL INC (2021)

18.8.1 COMPANY SNAPSHOT

18.8.2 REVENUE ANALYSIS

18.8.3 PRODUCT PORTFOLIO

18.8.4 RECENT DEVELOPMENTS

18.9 DR. REDDY’S LABORATORIES LTD (2021)

18.9.1 COMPANY SNAPSHOT

18.9.2 REVENUE ANALYSIS

18.9.3 PRODUCT PORTFOLIO

18.9.4 RECENT DEVELOPMENTS

18.1 ALVOGEN (2021)

18.10.1 COMPANY SNAPSHOT

18.10.2 PRODUCT PORTFOLIO

18.10.3 RECENT DEVELOPMENTS

18.11 ADAMIS PHARMACEUTICALS CORPORATION (2021)

18.11.1 COMPANY SNAPSHOT

18.11.2 REVENUE ANALYSIS

18.11.3 PRODUCT PORTFOLIO

18.11.4 RECENT DEVELOPMENTS

18.12 ACCORD HEALTHCARE (A SUBSIDIARY OF INTAS PHARMACEUTICALS)

18.12.1 COMPANY SNAPSHOT

18.12.2 PRODUCT PORTFOLIO

18.12.3 RECENT DEVELOPMENTS

18.13 AMNEAL PHARMACEUTICALS LLC (2021)

18.13.1 COMPANY SNAPSHOT

18.13.2 REVENUE ANALYSIS

18.13.3 PRODUCT PORTFOLIO

18.13.4 RECENT DEVELOPMENTS

18.14 AMERICAN ADDICTION CENTERS (2021)

18.14.1 COMPANY SNAPSHOT

18.14.2 PRODUCT PORTFOLIO

18.14.3 RECENT DEVELOPMENTS

18.15 HIKMA PHARMACEUTICALS PLC (2021)

18.15.1 COMPANY SNAPSHOT

18.15.2 REVENUE ANALYSIS

18.15.3 PRODUCT PORTFOLIO

18.15.4 RECENT DEVELOPMENTS

18.16 LANNETT (2021)

18.16.1 COMPANY SNAPSHOT

18.16.2 REVENUE ANALYSIS

18.16.3 PRODUCT PORTFOLIO

18.16.4 RECENT DEVELOPMENT

18.17 MALLINCKRODT (2021)

18.17.1 COMPANY SNAPSHOT

18.17.2 REVENUE ANALYSIS

18.17.3 PRODUCT PORTFOLIO

18.17.4 RECENT DEVELOPMENT

18.18 OREXO US INC (A SUBSIDIARY OF OREXO, INC) (2021)

18.18.1 COMPANY SNAPSHOT

18.18.2 REVENUE ANALYSIS

18.18.3 PRODUCT PORTFOLIO

18.18.4 RECENT DEVELOPMENT

18.19 PINNACLE TREATMENT CENTERS

18.19.1 COMPANY SNAPSHOT

18.19.2 PRODUCT PORTFOLIO

18.19.3 RECENT DEVELOPMENT

18.2 RECOVERY CENTERS OF AMERICA

18.20.1 COMPANY SNAPSHOT

18.20.2 PRODUCT PORTFOLIO

18.20.3 RECENT DEVELOPMENTS

18.21 TAJ PHARMACEUTICALS LIMITED

18.21.1 COMPANY SNAPSHOT

18.21.2 PRODUCT PORTFOLIO

18.21.3 RECENT DEVELOPMENTS

18.22 TITAN PHARMACEUTICALS (2021)

18.22.1 COMPANY SNAPSHOT

18.22.2 REVENUE ANALYSIS

18.22.3 PRODUCT PORTFOLIO

18.22.4 RECENT DEVELOPMENTS

18.23 VISTAPHARM, INC (A SUBSIDIARY OF VERTICE PHARMA, LLC. (2021))

18.23.1 COMPANY SNAPSHOT

18.23.2 PRODUCT PORTFOLIO

18.23.3 RECENT DEVELOPMENTS

19 QUESTIONNAIRE

20 RELATED REPORTS

Список таблиц

TABLE 1 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 2 NORTH AMERICA MEDICATION IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 3 NORTH AMERICA MEDICATION IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 4 NORTH AMERICA OPIOID DEPENDENCY MEDICATION IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 5 NORTH AMERICA ALCOHOL USE DISORDER MEDICATIONS IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 6 NORTH AMERICA OPIOID OVERDOSE PREVENTION MEDICATION IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 7 NORTH AMERICA THERAPY IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 8 NORTH AMERICA THERAPY IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 9 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY PRODUCTS, 2020-2029 (USD MILLION)

TABLE 10 NORTH AMERICA BUPRENORPHINE AND NALOXONE IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 11 NORTH AMERICA NALTREXONE IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 12 NORTH AMERICA BUPRENORPHINE IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 13 NORTH AMERICA METHADONE IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 14 NORTH AMERICA NALOXONE IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 15 NORTH AMERICA DISULFIRAM IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 16 NORTH AMERICA ACAMPROSATE IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 17 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY DRUG TYPE, 2020-2029 (USD MILLION)

TABLE 18 NORTH AMERICA GENERICS IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 19 NORTH AMERICA BRANDED IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 20 NORTH AMERICA BRANDED IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY DRUG TYPE, 2020-2029 (USD MILLION)

TABLE 21 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY DOSAGE FORM, 2020-2029 (USD MILLION)

TABLE 22 NORTH AMERICA IMMEDIATE RELEASE IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 23 NORTH AMERICA EXTENDED RELEASE IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 24 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY ROUTE OF ADMINISTRATION, 2020-2029 (USD MILLION)

TABLE 25 NORTH AMERICA ORAL IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 26 NORTH AMERICA ORAL IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY ROUTE OF ADMINISTRATION, 2020-2029 (USD MILLION)

TABLE 27 NORTH AMERICA PARENTERAL IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 28 NORTH AMERICA PARENTERAL IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY ROUTE OF ADMINISTRATION, 2020-2029 (USD MILLION)

TABLE 29 NORTH AMERICA OTHERS IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 30 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY POPULATION TYPE, 2020-2029 (USD MILLION)

TABLE 31 NORTH AMERICA ADULTS IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 32 NORTH AMERICA TEENAGE IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 33 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 34 NORTH AMERICA REHABILITATION CLINICS IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 35 NORTH AMERICA HOSPITALS IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 36 NORTH AMERICA SPECIALTY CENTERS IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 37 NORTH AMERICA HOMECARE IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 38 NORTH AMERICA OTHERS IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 39 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 40 NORTH AMERICA HOSPITAL PHARMACY IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 41 NORTH AMERICA DIRECT TENDER IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 42 NORTH AMERICA RETAIL PHARMACY IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 43 NORTH AMERICA ONLINE PHARMACY IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 44 NORTH AMERICA OTHERS IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 45 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY COUNTRY, 2020-2029 (USD MILLION)

TABLE 46 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 47 NORTH AMERICA MEDICATION IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 48 NORTH AMERICA OPIOID DEPENDENCY MEDICATION IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 49 NORTH AMERICA ALCOHOL USE DISORDER MEDICATIONS IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 50 NORTH AMERICA OPIOID OVERDOSE PREVENTION MEDICATION IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 51 NORTH AMERICA THERAPY IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 52 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY PRODUCTS, 2020-2029 (USD MILLION)

TABLE 53 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY DRUG TYPE, 2020-2029 (USD MILLION)

TABLE 54 NORTH AMERICA BRANDED IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY DRUG TYPE, 2020-2029 (USD MILLION)

TABLE 55 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY DOSAGE FORM, 2020-2029 (USD MILLION)

TABLE 56 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY ROUTE OF ADMINISTRATION, 2020-2029 (USD MILLION)

TABLE 57 NORTH AMERICA ORAL IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY ROUTE OF ADMINISTRATION, 2020-2029 (USD MILLION)

TABLE 58 NORTH AMERICA PARENTERAL IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY ROUTE OF ADMINISTRATION, 2020-2029 (USD MILLION)

TABLE 59 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY POPULATION TYPE, 2020-2029 (USD MILLION)

TABLE 60 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 61 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 62 U.S. MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 63 U.S. MEDICATION IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 64 U.S. OPIOID DEPENDENCY MEDICATION IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 65 U.S. ALCOHOL USE DISORDER MEDICATIONS IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 66 U.S. OPIOID OVERDOSE PREVENTION MEDICATION IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 67 U.S. THERAPY IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 68 U.S. MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY PRODUCTS, 2020-2029 (USD MILLION)

TABLE 69 U.S. MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY DRUG TYPE, 2020-2029 (USD MILLION)

TABLE 70 U.S. BRANDED IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY DRUG TYPE, 2020-2029 (USD MILLION)

TABLE 71 U.S. MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY DOSAGE FORM, 2020-2029 (USD MILLION)

TABLE 72 U.S. MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY ROUTE OF ADMINISTRATION, 2020-2029 (USD MILLION)

TABLE 73 U.S. ORAL IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY ROUTE OF ADMINISTRATION, 2020-2029 (USD MILLION)

TABLE 74 U.S. PARENTERAL IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY ROUTE OF ADMINISTRATION, 2020-2029 (USD MILLION)

TABLE 75 U.S. MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY POPULATION TYPE, 2020-2029 (USD MILLION)

TABLE 76 U.S. MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 77 U.S. MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 78 CANADA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 79 CANADA MEDICATION IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 80 CANADA OPIOID DEPENDENCY MEDICATION IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 81 CANADA ALCOHOL USE DISORDER MEDICATIONS IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 82 CANADA OPIOID OVERDOSE PREVENTION MEDICATION IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 83 CANADA THERAPY IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 84 CANADA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY PRODUCTS, 2020-2029 (USD MILLION)

TABLE 85 CANADA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY DRUG TYPE, 2020-2029 (USD MILLION)

TABLE 86 CANADA BRANDED IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY DRUG TYPE, 2020-2029 (USD MILLION)

TABLE 87 CANADA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY DOSAGE FORM, 2020-2029 (USD MILLION)

TABLE 88 CANADA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY ROUTE OF ADMINISTRATION, 2020-2029 (USD MILLION)

TABLE 89 CANADA ORAL IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY ROUTE OF ADMINISTRATION, 2020-2029 (USD MILLION)

TABLE 90 CANADA PARENTERAL IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY ROUTE OF ADMINISTRATION, 2020-2029 (USD MILLION)

TABLE 91 CANADA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY POPULATION TYPE, 2020-2029 (USD MILLION)

TABLE 92 CANADA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 93 CANADA MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 94 MEXICO MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 95 MEXICO MEDICATION IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 96 MEXICO OPIOID DEPENDENCY MEDICATION IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 97 MEXICO ALCOHOL USE DISORDER MEDICATIONS IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 98 MEXICO OPIOID OVERDOSE PREVENTION MEDICATION IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 99 MEXICO THERAPY IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 100 MEXICO MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY PRODUCTS, 2020-2029 (USD MILLION)

TABLE 101 MEXICO MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY DRUG TYPE, 2020-2029 (USD MILLION)

TABLE 102 MEXICO BRANDED IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY DRUG TYPE, 2020-2029 (USD MILLION)

TABLE 103 MEXICO MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY DOSAGE FORM, 2020-2029 (USD MILLION)

TABLE 104 MEXICO MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY ROUTE OF ADMINISTRATION, 2020-2029 (USD MILLION)

TABLE 105 MEXICO ORAL IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY ROUTE OF ADMINISTRATION, 2020-2029 (USD MILLION)

TABLE 106 MEXICO PARENTERAL IN MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY ROUTE OF ADMINISTRATION, 2020-2029 (USD MILLION)

TABLE 107 MEXICO MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY POPULATION TYPE, 2020-2029 (USD MILLION)

TABLE 108 MEXICO MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 109 MEXICO MEDICATION-ASSISTED TREATMENT (MAT) MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

Список рисунков

FIGURE 1 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET : SEGMENTATION

FIGURE 2 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: DATA TRIANGULATION

FIGURE 3 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: DROC ANALYSIS

FIGURE 4 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: NORTH AMERICA VS REGIONAL MARKET ANALYSIS

FIGURE 5 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 7 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: DBMR POSITION GRID

FIGURE 8 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: VENDOR SHARE ANALYSIS

FIGURE 9 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: END USER COVERAGE GRID

FIGURE 10 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: SEGMENTATION

FIGURE 11 NORTH AMERICA IS ANTICIPATED TO DOMINATE THE NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET AND ASIA-PACIFIC IS ESTIMATED TO BE GROWING WITH THE HIGHEST CAGR IN THE FORECAST PERIOD OF 2022 TO 2029

FIGURE 12 INCREASED INCIDENCE OF ALCOHOL USE DISORDERS AND RISE IN PRODUCT APPROVALS IS EXPECTED TO DRIVE NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET FROM 2022 TO 2029

FIGURE 13 TYPE SEGMENT IS EXPECTED TO HAVE THE LARGEST SHARE OF THE NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET FROM 2022 & 2029

FIGURE 14 DRIVERS, RESTRAINTS, OPPORTUNITIES, AND CHALLENGES OF THE NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET

FIGURE 15 INCIDENCE OF ALCOHOL CONSUMPTION IN 2019

FIGURE 16 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY TYPE, 2021

FIGURE 17 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY TYPE, 2022-2029 (USD MILLION)

FIGURE 18 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY TYPE, CAGR (2022-2029)

FIGURE 19 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY TYPE, LIFELINE CURVE

FIGURE 20 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY PRODUCTS, 2021

FIGURE 21 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY PRODUCTS, 2022-2029 (USD MILLION)

FIGURE 22 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY PRODUCTS, CAGR (2022-2029)

FIGURE 23 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY PRODUCTS, LIFELINE CURVE

FIGURE 24 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY DRUG TYPE, 2021

FIGURE 25 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY DRUG TYPE, 2022-2029 (USD MILLION)

FIGURE 26 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY DRUG TYPE, CAGR (2022-2029)

FIGURE 27 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY DRUG TYPE, LIFELINE CURVE

FIGURE 28 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY DOSAGE FORM, 2021

FIGURE 29 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY DOSAGE FORM, 2022-2029 (USD MILLION)

FIGURE 30 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY DOSAGE FORM, CAGR (2022-2029)

FIGURE 31 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY DOSAGE FORM, LIFELINE CURVE

FIGURE 32 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY ROUTE OF ADMINISTRATION, 2021

FIGURE 33 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY ROUTE OF ADMINISTRATION, 2022-2029 (USD MILLION)

FIGURE 34 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY ROUTE OF ADMINISTRATION, CAGR (2022-2029)

FIGURE 35 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY ROUTE OF ADMINISTRATION, LIFELINE CURVE

FIGURE 36 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY POPULATION TYPE, 2021

FIGURE 37 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY POPULATION TYPE, 2022-2029 (USD MILLION)

FIGURE 38 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY POPULATION TYPE, CAGR (2022-2029)

FIGURE 39 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY POPULATION TYPE, LIFELINE CURVE

FIGURE 40 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY END USER, 2021

FIGURE 41 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY END USER, 2022-2029 (USD MILLION)

FIGURE 42 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY END USER, CAGR (2022-2029)

FIGURE 43 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY END USER, LIFELINE CURVE

FIGURE 44 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY DISTRIBUTION CHANNEL, 2021

FIGURE 45 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY DISTRIBUTION CHANNEL, 2022-2029 (USD MILLION)

FIGURE 46 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY DISTRIBUTION CHANNEL, CAGR (2022-2029)

FIGURE 47 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY DISTRIBUTION CHANNEL, LIFELINE CURVE

FIGURE 48 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: SNAPSHOT (2021)

FIGURE 49 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY COUNTRY (2021)

FIGURE 50 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY COUNTRY (2022 & 2029)

FIGURE 51 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY COUNTRY (2021 & 2029)

FIGURE 52 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: BY TYPE (2022-2029)

FIGURE 53 NORTH AMERICA MEDICATION-ASSISTED TREATMENT (MAT) MARKET: COMPANY SHARE 2021 (%)

Методология исследования

Сбор данных и анализ базового года выполняются с использованием модулей сбора данных с большими размерами выборки. Этап включает получение рыночной информации или связанных данных из различных источников и стратегий. Он включает изучение и планирование всех данных, полученных из прошлого заранее. Он также охватывает изучение несоответствий информации, наблюдаемых в различных источниках информации. Рыночные данные анализируются и оцениваются с использованием статистических и последовательных моделей рынка. Кроме того, анализ доли рынка и анализ ключевых тенденций являются основными факторами успеха в отчете о рынке. Чтобы узнать больше, пожалуйста, запросите звонок аналитика или оставьте свой запрос.

Ключевой методологией исследования, используемой исследовательской группой DBMR, является триангуляция данных, которая включает в себя интеллектуальный анализ данных, анализ влияния переменных данных на рынок и первичную (отраслевую экспертную) проверку. Модели данных включают сетку позиционирования поставщиков, анализ временной линии рынка, обзор рынка и руководство, сетку позиционирования компании, патентный анализ, анализ цен, анализ доли рынка компании, стандарты измерения, глобальный и региональный анализ и анализ доли поставщика. Чтобы узнать больше о методологии исследования, отправьте запрос, чтобы поговорить с нашими отраслевыми экспертами.

Доступна настройка

Data Bridge Market Research является лидером в области передовых формативных исследований. Мы гордимся тем, что предоставляем нашим существующим и новым клиентам данные и анализ, которые соответствуют и подходят их целям. Отчет можно настроить, включив в него анализ ценовых тенденций целевых брендов, понимание рынка для дополнительных стран (запросите список стран), данные о результатах клинических испытаний, обзор литературы, обновленный анализ рынка и продуктовой базы. Анализ рынка целевых конкурентов можно проанализировать от анализа на основе технологий до стратегий портфеля рынка. Мы можем добавить столько конкурентов, о которых вам нужны данные в нужном вам формате и стиле данных. Наша команда аналитиков также может предоставить вам данные в сырых файлах Excel, сводных таблицах (книга фактов) или помочь вам в создании презентаций из наборов данных, доступных в отчете.