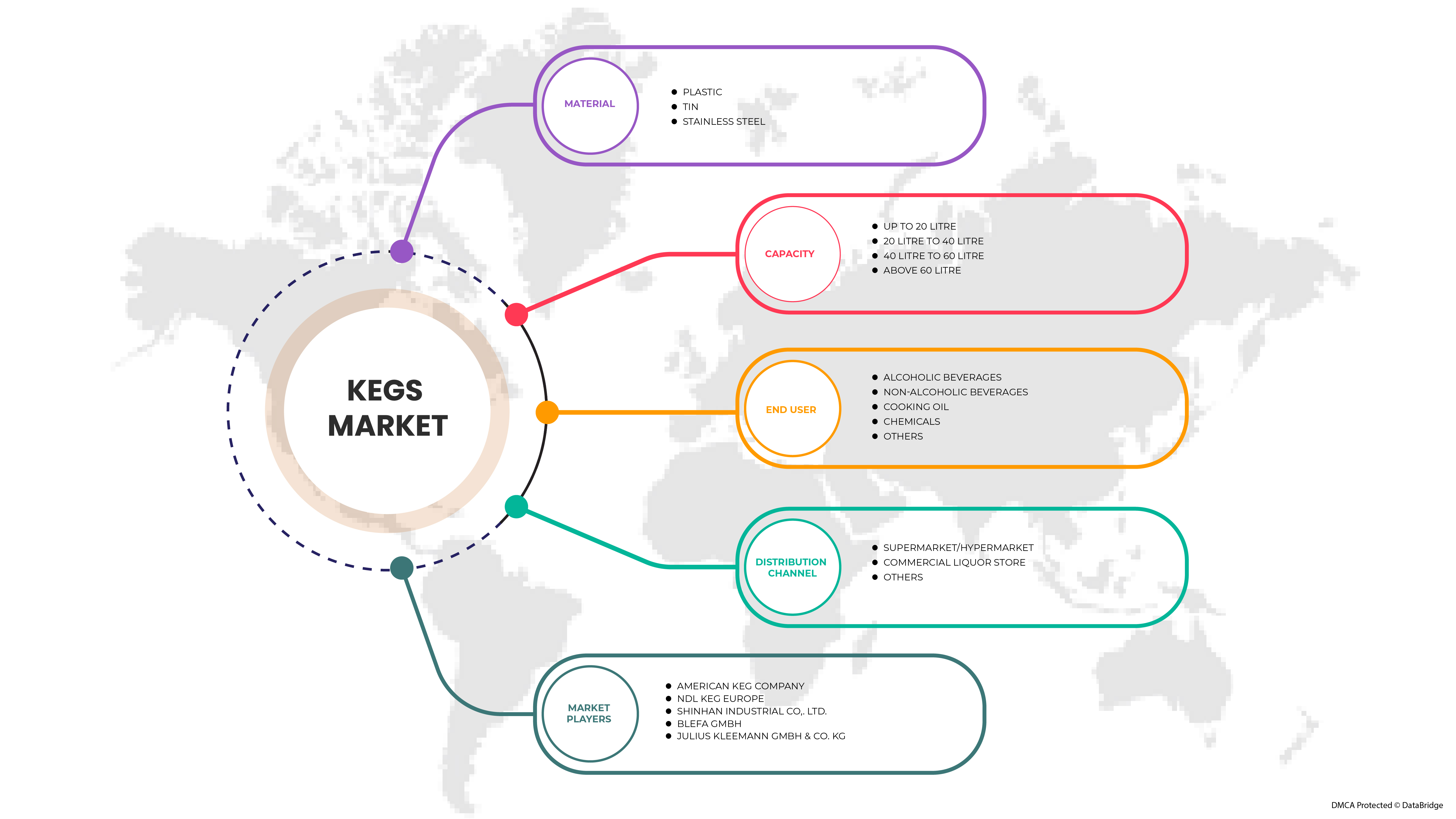

Mercado de barris da América do Norte, por material (plástico, lata e aço inoxidável), capacidade (até 20 litros, 20 litros a 40 litros, 40 litros a 60 litros e acima de 60 litros), utilizador final ( bebidas alcoólicas , não Bebidas alcoólicas, óleo alimentar, produtos químicos e outros), canal de distribuição (supermercado/hipermercado, loja de bebidas comerciais e outros), tendências e previsões do setor até 2029.

Análise e dimensão do mercado de barris na América do Norte

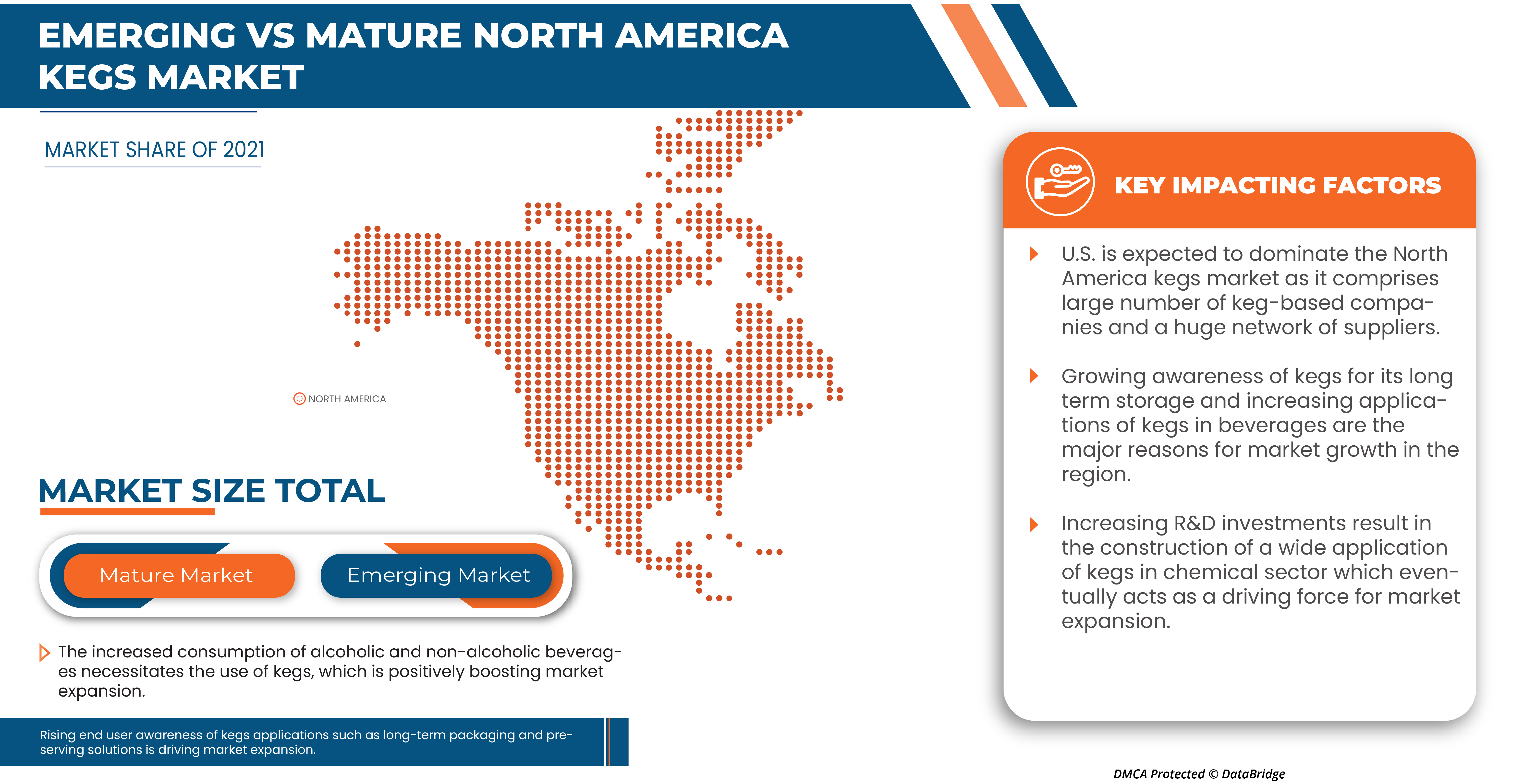

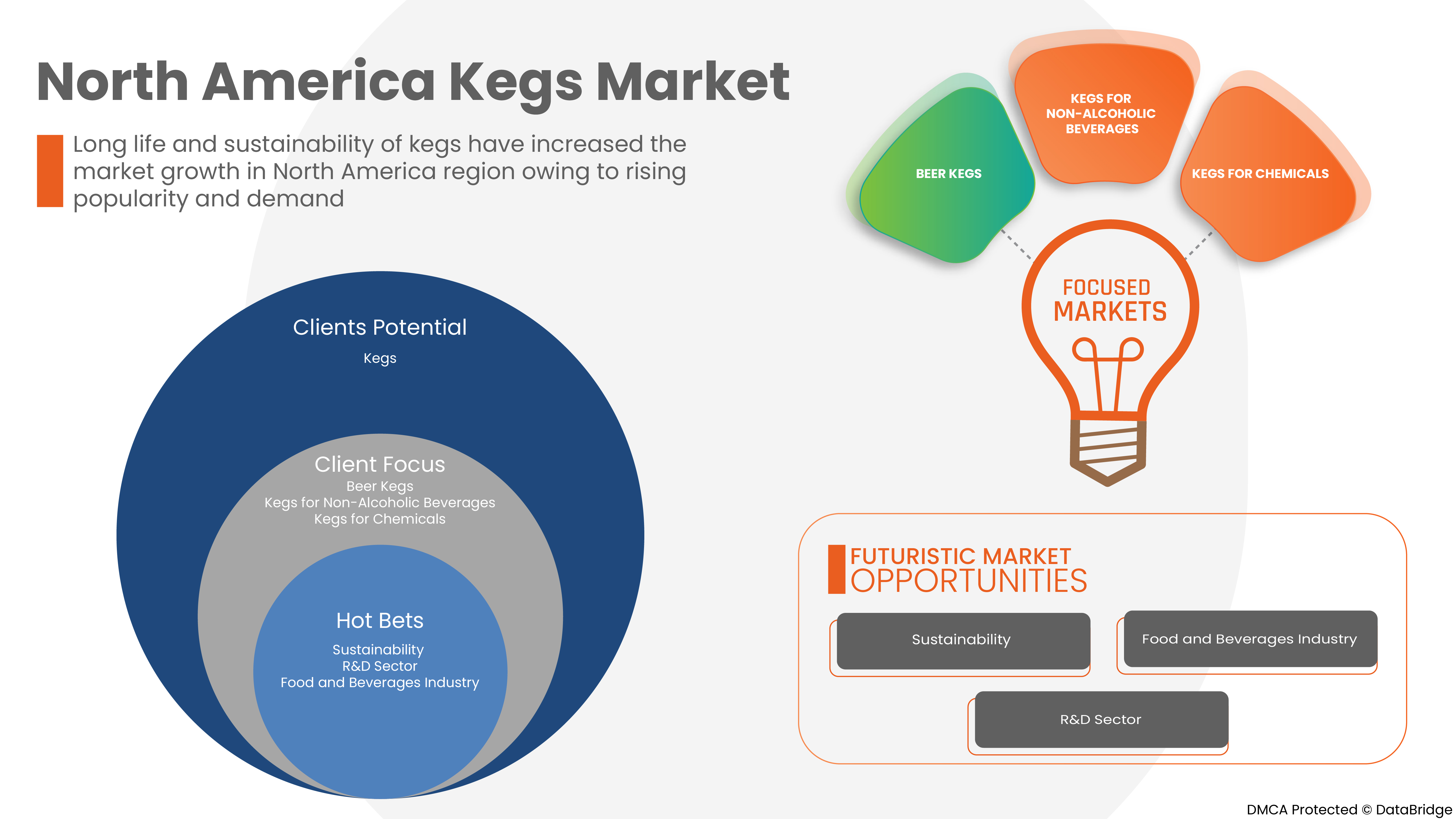

O mercado de barris da América do Norte está a ser impulsionado pelo aumento das aplicações de barris em todos os setores. Além disso, o crescimento do mercado é impulsionado pela crescente procura de bebidas alcoólicas e não alcoólicas. No entanto, os principais factores que limitam o crescimento do mercado são os elevados custos associados aos barris comerciais. Devido à crescente procura de barris, os fabricantes estão a esforçar-se mais para lançar novos produtos com tecnologia de ponta e certificados por institutos autorizados. A expansão do mercado é, em última análise, auxiliada por estas escolhas.

Alguns dos fatores que impulsionam o crescimento do mercado são o aumento das aplicações de barris nos setores químico e alimentar e das bebidas, bem como o aumento do consumo de bebidas devido às mudanças graduais no estilo de vida. No entanto, espera-se que as limitações em termos de substituição lenta de barris devido à sua vida útil prolongada dificultem o crescimento do mercado.

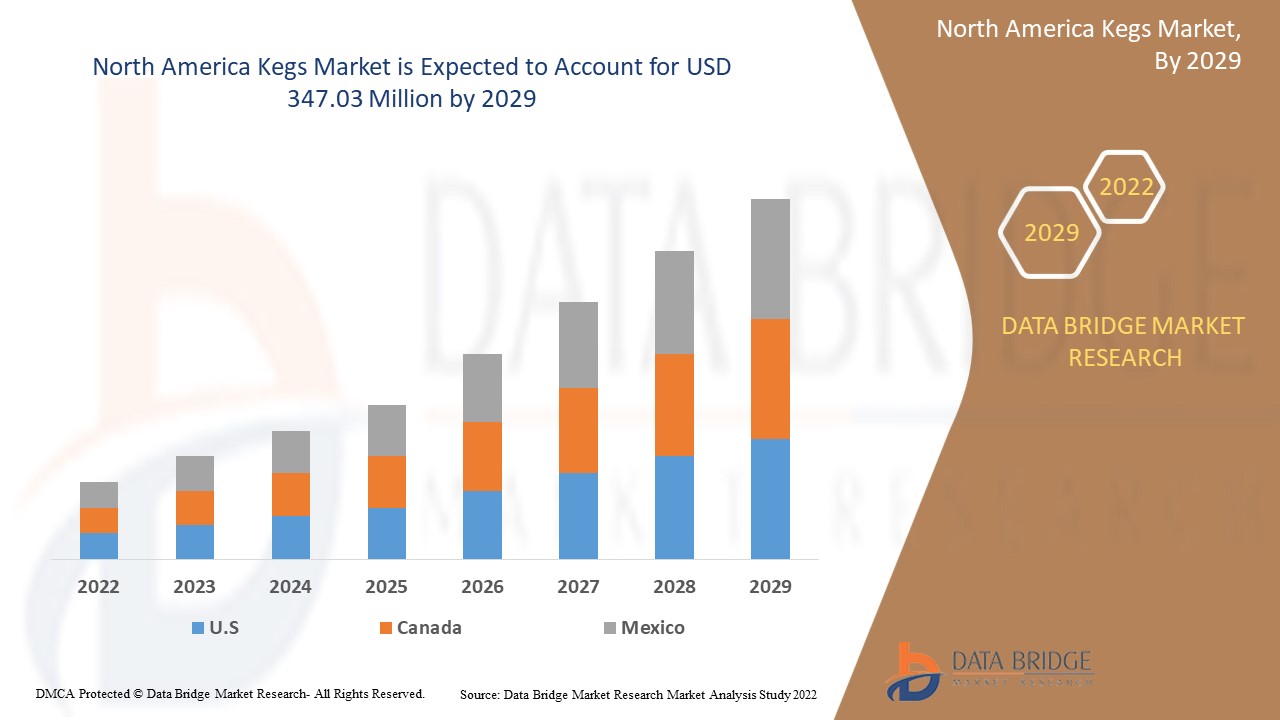

A Data Bridge Market Research analisa que o mercado norte-americano de barris deverá atingir um valor de 347,03 milhões de dólares até 2029, com um CAGR de 4,4% durante o período previsto.

|

Métrica de Reporte |

Detalhes |

|

Período de previsão |

2022 a 2029 |

|

Ano base |

2021 |

|

Ano Histórico |

2020 (Personalizável para 2019 - 2014) |

|

Unidades quantitativas |

Receita em milhões de dólares americanos, volume em milhões de unidades e preço em dólares americanos |

|

Segmentos abrangidos |

Por material (plástico, lata e inox), capacidade (até 20 litros, 20 litros a 40 litros, 40 litros a 60 litros e acima de 60 litros), utilizador final (bebidas alcoólicas, bebidas não alcoólicas, óleo alimentar, Produtos Químicos e Outros), Canal de Distribuição (Supermercado/Hipermercado, Loja Comercial de Bebidas e Outros). |

|

Países abrangidos |

EUA, Canadá e México |

|

Atores do mercado abrangidos |

AMERICAN KEG COMPANY, BLEFA GmbH, Petainer Ltd., Schaefer Container Systems, entre KeyKeg |

Definição de Mercado

Os barris são pequenos barris. As bebidas, os produtos químicos, os óleos e os diversos líquidos são transportados e armazenados em barris construídos com diversas matérias-primas. Um barril é geralmente feito de aço inoxidável, no entanto, o alumínio também pode ser utilizado se tiver um revestimento interior de plástico. A cerveja é frequentemente transportada, servida e armazenada no mesmo. Um barril pode também conter bebidas alcoólicas e não alcoólicas adicionais, gaseificadas ou não. É prática comum manter a pressão das bebidas gaseificadas para manter o dióxido de carbono na solução e evitar que a bebida fique sem gás.

Dinâmica do mercado de barris na América do Norte

Esta secção trata da compreensão dos impulsionadores, vantagens, oportunidades, restrições e desafios do mercado. Tudo isto é discutido em detalhe abaixo:

MOTORISTA

Aplicação crescente de barris em setores químicos

Um barril de armazenamento químico é um recipiente de armazenamento de alta qualidade utilizado por uma vasta gama de indústrias para armazenar vários tipos de substâncias químicas. Estão disponíveis numa variedade de formas e tamanhos e sempre foram populares. Um barril de armazenamento de produtos químicos industriais é um sistema significativo de armazenamento de produtos químicos. Como os produtos químicos são corrosivos, devem ser armazenados num local seguro. Os barris químicos são recipientes de armazenamento de produtos químicos frequentemente utilizados na indústria química. Estão disponíveis numa variedade de tamanhos e formatos e são utilizados para armazenamento estático, processamento, mistura e transporte de matérias-primas e produtos químicos acabados.

Atualmente, a maioria das empresas de barris e produtos químicos está a investir em investigação e desenvolvimento, o que leva a um aumento das aplicações de barris no setor químico.

Por exemplo,

- Em novembro de 2020, a Indian Chemical New publicou um artigo intitulado “Papel da I&D no fabrico da indústria química Aatma Nirbhar”. Disse que, de acordo com as estatísticas mais recentes disponíveis, a indústria química indiana gasta cerca de 2-3% das suas vendas totais em I&D, em comparação com 9-10% das multinacionais de outros países. De acordo com a Oxford Economics, a indústria química gastou 51 mil milhões de dólares em I&D em 2017. A China teve o maior orçamento para I&D químico, com 14,6 mil milhões de dólares, seguida pelos EUA e pelo Japão, com 12,1 e 6,9 mil milhões de dólares, respectivamente. A Índia ficou em 7º lugar, com 1,8 mil milhões de dólares em investimentos em I&D em 2017. Para competir com o setor químico internacional, a indústria deve fazer investimentos significativos em I&D. Além disso, o governo indiano oferece inúmeras isenções fiscais para estimular os investimentos em I&D.

- Em fevereiro de 2018, o CEO de uma empresa que utiliza a IoT para capacitar os cervejeiros prevê dezenas de milhões de "barris inteligentes".

O aumento dos investimentos em I&D resulta na construção de uma ampla aplicação de barris no setor químico, o que acaba por funcionar como uma força motriz para a expansão do mercado.

RESTRIÇÃO

- Substituição lenta de barris devido à sua vida útil prolongada

Os barris têm uma vida útil mais longa, pelo que os clientes compram o produto com menos frequência. Como é necessário muito tempo para trocar barris antigos por novos, este lapso de tempo pode funcionar como uma barreira à expansão do mercado.

Por exemplo,

- Em março de 2020, a Keg Works publicou um artigo intitulado “Quanto tempo permanece um barril fresco?”. Referiu que um barril de cerveja pasteurizada tem uma vida útil de cerca de 90-120 dias (ou 3-4 meses) e a cerveja de pressão não pasteurizada tem uma vida útil de cerca de 45-60 dias (ou 6-8 semanas) quando armazenada à temperatura certa.

A vida útil de vários barris é mencionada na tabela abaixo:

|

Nome do produto |

Vida útil |

|

Barril de vinho |

6-8 semanas |

|

Barril de cerveja não pasteurizado |

6-8 semanas |

|

Barril pasteurizado |

3-4 semanas |

|

Barris de cocktail |

Aprox. 2 meses |

|

Barris de sidra |

6-8 semanas |

Embora os barris com uma vida útil mais longa possam ajudar os utilizadores finais, a desaceleração da substituição de barris pode funcionar como uma barreira ao crescimento do mercado.

OPORTUNIDADE

- Os crescentes avanços nas tecnologias em barris, como a tecnologia de ponta

A automatização e os desenvolvimentos tecnológicos tornaram a fabricação de barris mais eficiente. Estas instalações podem gerir melhor os seus custos e sistemas principais, graças aos sensores inteligentes de rastreamento de barris ligados à Internet das Coisas (IoT) utilizando tecnologia GPS e RFID, bem como controlos de temperatura, entre outras coisas. As tecnologias de automatização de barris incluem sensores inteligentes, tablets e smartphones, software, APIs e bases de dados na nuvem. A automatização tecnológica em barris, entre outras coisas, melhora o serviço e melhora o armazenamento e o transporte de bebidas alcoólicas ou não alcoólicas, gaseificadas ou não, e outras bebidas.

O rápido aumento da I&D e o progresso tecnológico no fabrico de barris ajudarão a proporcionar uma oportunidade de crescimento e expansão do mercado. Como resultado, espera-se que as oportunidades no mercado norte-americano de barris surjam dos desenvolvimentos tecnológicos contínuos no fabrico de barris.

DESAFIO

- Competição cada vez mais feroz entre os jogadores

Como existe uma concorrência intensa entre os actuais intervenientes na indústria de barris, isto resultará em preços mais baixos e menos rentabilidade global para o sector. Barris é um mercado de embalagens e contentores altamente competitivo. A rentabilidade total da organização a longo prazo é afetada por esta concorrência. Devido à intensa rivalidade, as empresas concentram-se principalmente em aumentar o número de lançamentos de produtos, campanhas e marketing para atrair os consumidores. Depois, esta competição entre os jogadores será um desafio para o crescimento do mercado.

As empresas que produzem e fornecem produtos comparáveis são mais competitivas entre si, o que pode ameaçar o mercado devido à grande oferta e à baixa procura.

Impacto pós-COVID-19 no mercado de barris da América do Norte

Após a pandemia, a procura de barris aumentou, pois não houve restrições de movimentação, o que facilitou o fornecimento de produtos. A persistência da COVID-19 durante um período mais longo afectou a cadeia de abastecimento, uma vez que esta foi interrompida e tornou-se difícil fornecer produtos alimentares aos consumidores, aumentando inicialmente a procura dos produtos. No entanto, após a COVID-19, a procura de barris aumentou significativamente devido ao bom teor de nutrientes e à disponibilidade de outros nutrientes.

Desenvolvimentos recentes

- Em setembro de 2022, a Sonneveld e a KeyKeg apresentaram o sistema Easy Go Keg à comunidade profissional de panificação norte-americana no IBIE em Las Vegas. Este sistema inovador utiliza um padrão de pulverização constante de agentes de libertação para produtos de panificação de alta qualidade, resultando numa libertação perfeita com baixo custo de utilização, maior vida útil e menos rejeições. Os padeiros podem aplicar eficientemente doses consistentes e concentradas de agente desmoldante em formas, latas, tabuleiros e correias transportadoras de panificação, graças à prática pistola de pulverização do sistema e às definições de pressão ajustáveis. O padrão de pulverização também ajuda a manter a padaria limpa e higiénica, reduzindo o embaciamento.

- Em janeiro de 2020, a American Keg e a Blefa Kegs anunciaram um investimento substancial em capital e tecnologia por parte da Blefa na American Keg para garantir o crescimento futuro. Este acordo garante o rápido crescimento da produção e do emprego na American Keg.

Âmbito do mercado de barris na América do Norte

O mercado norte-americano de barris está segmentado em quatro segmentos notáveis com base no material, capacidade, utilizador final e canal de distribuição. O crescimento entre estes segmentos irá ajudá-lo a analisar os principais segmentos de crescimento nos setores e fornecerá aos utilizadores uma visão geral e informações valiosas do mercado para os ajudar a tomar decisões estratégicas para identificar as principais aplicações do mercado.

Material

- Plástico

- Estanho

- Aço inoxidável

Com base no material, o mercado está segmentado em plástico, estanho e aço inoxidável.

Capacidade

- Até 20 litros

- 20 litros a 40 litros

- 40 litros a 60 litros

- Acima de 60 litros

Com base na capacidade, o mercado está segmentado até 20 litros, 20 litros a 40 litros, 40 litros a 60 litros e acima de 60 litros.

Utilizador final

- Bebidas Alcoólicas

- Bebidas Não Alcoólicas

- Óleo de cozinha

- Produtos químicos

- Outros

Com base no utilizador final, o mercado está segmentado em bebidas alcoólicas, bebidas não alcoólicas, óleo alimentar, produtos químicos e outros.

Canal de Distribuição

- Supermercado/Hipermercado

- Loja de bebidas comerciais

- Outros

Com base no canal de distribuição, o mercado está segmentado em supermercado/hipermercado, loja de bebidas comerciais e outros.

Análise/Insights Regionais do Mercado de Barricas da América do Norte

O mercado norte-americano de barris é analisado e são fornecidos insights e tendências sobre o tamanho do mercado por país, material, capacidade, utilizador final e canal de distribuição, conforme referenciado acima.

Os países abrangidos pelo relatório sobre o mercado de barris da América do Norte são os EUA, o Canadá e o México.

Os EUA estão a dominar o mercado de barris na região da América do Norte. Os EUA são o maior mercado de barris. A crescente procura de bebidas é a principal razão para o crescimento do mercado. Além disso, o mercado das bebidas está a crescer progressivamente na região. O crescimento deste mercado irá impactar diretamente o crescimento do mercado de barris. Entretanto, o elevado custo dos barris comerciais irá provavelmente restringir o crescimento do mercado.

A secção de países do relatório também fornece fatores individuais que impactam o mercado e alterações na regulamentação do mercado que impactam as tendências atuais e futuras do mercado. Pontos de dados como a análise da cadeia de valor a montante e a jusante, as tendências técnicas e a análise das cinco forças de Porter, bem como estudos de caso são alguns dos indicadores utilizados para prever o cenário de mercado para países individuais. Além disso, a presença e a disponibilidade de marcas da América do Norte e os seus desafios enfrentados devido à grande ou escassa concorrência de marcas locais e nacionais, e o impacto das tarifas domésticas e das rotas comerciais são considerados ao fornecer uma análise de previsão dos dados do país.

Análise do cenário competitivo e da quota de mercado de barris na América do Norte

O panorama competitivo do mercado de barris da América do Norte fornece detalhes por concorrente. Os detalhes incluídos são a visão geral da empresa, finanças da empresa, receitas geradas, potencial de mercado, investimento em I&D, novas iniciativas de mercado, presença na América do Norte, localizações e instalações de produção, capacidades de produção, pontos fortes e fracos da empresa, lançamento do produto, amplitude e amplitude do produto e aplicação. Os pontos de dados fornecidos acima estão apenas relacionados com o foco das empresas no mercado.

Alguns dos principais players que operam no mercado são a AMERICAN KEG COMPANY, a BLEFA GmbH, a Petainer Ltd., a Schaefer Container Systems e a KeyKeg, entre outros.

SKU-

Obtenha acesso online ao relatório sobre a primeira nuvem de inteligência de mercado do mundo

- Painel interativo de análise de dados

- Painel de análise da empresa para oportunidades de elevado potencial de crescimento

- Acesso de analista de pesquisa para personalização e customização. consultas

- Análise da concorrência com painel interativo

- Últimas notícias, atualizações e atualizações Análise de tendências

- Aproveite o poder da análise de benchmark para um rastreio abrangente da concorrência

Índice

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF NORTH AMERICA KEGS MARKET

1.4 LIMITATIONS

1.5 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 CURRENCY AND PRICING

2.5 DBMR TRIPOD DATA VALIDATION MODEL

2.6 MULTIVARIATE MODELLING

2.7 MATERIAL LIFELINE CURVE

2.8 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.9 DBMR MARKET POSITION GRID

2.1 VENDOR SHARE ANALYSIS

2.11 SECONDARY SOURCES

2.12 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 PESTEL ANALYSIS

4.2 PORTER’S FIVE FORCES ANALYSIS

4.3 IMPORT-EXPORT ANALYSIS

4.4 LIST OF KEY BUYERS

4.5 PRODUCTION CONSUMPTION ANALYSIS

4.6 TECHNOLOGICAL ADVANCEMENTS BY MANUFACTURERS

4.7 RAW MATERIAL PRODUCTION COVERAGE

5 REGULATION COVERAGE

6 CLIMATE CHANGE SCENARIO

7 SUPPLY CHAIN ANALYSIS

7.1 RAW MATERIAL

7.2 SUPPLYING/MANUFACTURING

7.3 DISTRIBUTION

7.4 END-USERS

8 MARKET OVERVIEW

8.1 DRIVERS

8.1.1 RISING TREND OF LONG-TERM PACKAGING AND PRESERVING SOLUTIONS

8.1.2 INCREASING CONSUMPTION OF BEVERAGES DUE TO CHANGE IN GRADUAL LIFESTYLE

8.1.3 GROWING APPLICATION OF KEGS IN CHEMICAL SECTORS

8.2 RESTRAINTS

8.2.1 HIGH COST ASSOCIATED WITH COMMERCIAL KEGS

8.2.2 SLOW REPLACEMENT OF KEGS DUE TO THEIR PROLONGED LIFESPAN

8.3 OPPORTUNITIES

8.3.1 INCREASED DEMAND FOR ECO-FRIENDLY KEGS AS A RESULT OF THE SUSTAINABILITY TREND

8.3.2 INCREASING ADVANCEMENTS IN TECHNOLOGIES IN KEGS SUCH AS CUTTING-EDGE TECHNOLOGY

8.4 CHALLENGES

8.4.1 WIDE FLUCTUATIONS IN PRICE OF RAW MATERIAL

8.4.2 GROWING STIFF COMPETITION AMONG PLAYERS

9 NORTH AMERICA KEGS MARKET, BY MATERIAL

9.1 OVERVIEW

9.2 STAINLESS STEEL

9.3 PLASTIC

9.4 TIN

10 NORTH AMERICA KEGS MARKET, BY CAPACITY

10.1 OVERVIEW

10.2 40 LITRE TO 60 LITRE

10.3 20 LITRE TO 40 LITRE

10.4 ABOVE 60 LITRE

10.5 UP TO 20 LITRE

11 NORTH AMERICA KEGS MARKET, BY END USER

11.1 OVERVIEW

11.2 ALCOHOLIC BEVERAGES

11.2.1 BEER

11.2.2 WINE

11.2.3 SPIRITS

11.2.4 CIDER

11.3 NON-ALCOHOLIC BEVERAGES

11.3.1 SOFT-DRINKS

11.3.2 RTD-BEVERAGES

11.3.3 JUICES

11.3.4 OTHERS

11.4 CHEMICALS

11.5 COOKING OIL

11.6 OTHERS

12 NORTH AMERICA KEGS MARKET, BY DISTRIBUTION CHANNEL

12.1 OVERVIEW

12.2 COMMERCIAL LIQUOR STORE

12.3 SUPERMARKET / HYPERMARKET

12.4 OTHERS

13 NORTH AMERICA KEGS MARKET, BY REGION

13.1 NORTH AMERICA

13.1.1 U.S.

13.1.2 CANADA

13.1.3 MEXICO

14 COMPANY LANDSCAPE

14.1 COMPANY SHARE ANALYSIS: NORTH AMERICA

15 SWOT ANALYSIS

16 COMPANY PROFILES

16.1 BLEFA GMBH

16.1.1 COMPANY SNAPSHOT

16.1.2 COMPANY SHARE ANALYSIS

16.1.3 PRODUCT PORTFOLIO

16.1.4 RECENT DEVELOPMENTS

16.2 PETAINER LTD.

16.2.1 COMPANY SNAPSHOT

16.2.2 COMPANY SHARE ANALYSIS

16.2.3 PRODUCT PORTFOLIO

16.2.4 RECENT DEVELOPMENT

16.3 JULIUS KLEEMANN GMBH & CO. KG

16.3.1 COMPANY SNAPSHOT

16.3.2 COMPANY SHARE ANALYSIS

16.3.3 PRODUCT PORTFOLIO

16.3.4 RECENT DEVELOPMENT

16.4 NDL KEG EUROPE

16.4.1 COMPANY SNAPSHOT

16.4.2 COMPANY SHARE ANALYSIS

16.4.3 PRODUCT PORTFOLIO

16.4.4 RECENT DEVELOPMENT

16.5 NEW MAISONNEUVE KEG

16.5.1 COMPANY SNAPSHOT

16.5.2 COMPANY SHARE ANALYSIS

16.5.3 PRODUCT PORTFOLIO

16.5.4 RECENT DEVELOPMENT

16.6 AMERICAN KEG COMPANY

16.6.1 COMPANY SNAPSHOT

16.6.2 PRODUCT PORTFOLIO

16.6.3 RECENT DEVELOPMENT

16.7 KEYKEG

16.7.1 COMPANY SNAPSHOT

16.7.2 PRODUCT PORTFOLIO

16.7.3 RECENT DEVELOPMENTS

16.8 SCHAEFER CONTAINER SYSTEMS

16.8.1 COMPANY SNAPSHOT

16.8.2 PRODUCT PORTFOLIO

16.8.3 RECENT DEVELOPMENT

16.9 SHINHAN INDUSTRIAL CO,. LTD.

16.9.1 COMPANY SNAPSHOT

16.9.2 PRODUCT PORTFOLIO

16.9.3 RECENT DEVELOPMENT

16.1 SUPERMONTE GROUP ITALY, INC

16.10.1 COMPANY SNAPSHOT

16.10.2 PRODUCT PORTFOLIO

16.10.3 RECENT DEVELOPMENT

16.11 THE METAL DRUM COMPANY

16.11.1 COMPANY SNAPSHOT

16.11.2 PRODUCT PORTFOLIO

16.11.3 RECENT DEVELOPMENT

17 QUESTIONNAIRE

18 RELATED REPORTS

Lista de Tabela

TABLE 1 IMPORT OF KEGS, 2020-2021, IN USD MILLION

TABLE 2 EXPORT OF KEGS (CASKS, BARRELS, VATS, TUBS AND OTHER COOPERS' PRODUCTS PARTS THEREOF, OF WOOD, INCL. STAVES), 2020-2021, IN USD MILLION

TABLE 3 NORTH AMERICA KEGS MARKET, BY MATERIAL, 2020-2029 (USD MILLION)

TABLE 4 NORTH AMERICA KEGS MARKET, BY MATERIAL, 2020-2029 (THOUSAND UNITS)

TABLE 5 NORTH AMERICA STAINLESS STEEL IN KEGS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 6 NORTH AMERICA STAINLESS STEEL IN KEGS MARKET, BY REGION, 2020-2029 (THOUSAND UNITS)

TABLE 7 NORTH AMERICA PLASTIC IN KEGS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 8 NORTH AMERICA PLASTIC IN KEGS MARKET, BY REGION, 2020-2029 (THOUSAND UNITS)

TABLE 9 NORTH AMERICA TIN IN KEGS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 10 NORTH AMERICA TIN IN KEGS MARKET, BY REGION, 2020-2029 (THOUSAND UNITS)

TABLE 11 NORTH AMERICA KEGS MARKET, BY CAPACITY, 2020-2029 (USD MILLION)

TABLE 12 NORTH AMERICA KEGS MARKET, BY CAPACITY, 2020-2029 (THOUSAND UNITS)

TABLE 13 NORTH AMERICA 40 LITRE TO 60 LITRE IN KEGS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 14 NORTH AMERICA 40 LITRE TO 60 LITRE IN KEGS MARKET, BY REGION, 2020-2029 (THOUSAND UNITS)

TABLE 15 NORTH AMERICA 20 LITRE TO 40 LITRE IN KEGS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 16 NORTH AMERICA 20 LITRE TO 40 LITRE IN KEGS MARKET, BY REGION, 2020-2029 (THOUSAND UNITS)

TABLE 17 NORTH AMERICA ABOVE 60 LITRE IN KEGS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 18 NORTH AMERICA ABOVE 60 LITRE IN KEGS MARKET, BY REGION, 2020-2029 (THOUSAND UNITS)

TABLE 19 NORTH AMERICA UP TO 20 LITRE IN KEGS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 20 NORTH AMERICA UP TO 20 LITRE IN KEGS MARKET, BY REGION, 2020-2029 (THOUSAND UNITS)

TABLE 21 NORTH AMERICA KEGS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 22 NORTH AMERICA KEGS MARKET, BY END USER, 2020-2029 (THOUSAND UNITS)

TABLE 23 NORTH AMERICA ALCOHOLIC BEVERAGES IN KEGS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 24 NORTH AMERICA ALCOHOLIC BEVERAGES IN KEGS MARKET, BY REGION, 2020-2029 (THOUSAND UNITS)

TABLE 25 NORTH AMERICA ALCOHOLIC BEVERAGES IN KEGS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 26 NORTH AMERICA ALCOHOLIC BEVERAGES IN KEGS MARKET, BY END USER, 2020-2029 (THOUSAND UNITS)

TABLE 27 NORTH AMERICA NON-ALCOHOLIC BEVERAGES IN KEGS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 28 NORTH AMERICA NON-ALCOHOLIC BEVERAGES IN KEGS MARKET, BY REGION, 2020-2029 (THOUSAND UNITS)

TABLE 29 NORTH AMERICA NON-ALCOHOLIC BEVERAGES IN KEGS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 30 NORTH AMERICA NON-ALCOHOLIC BEVERAGES IN KEGS MARKET, BY END USER, 2020-2029 (THOUSAND UNITS)

TABLE 31 NORTH AMERICA CHEMICALS IN KEGS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 32 NORTH AMERICA CHEMICALS IN KEGS MARKET, BY REGION, 2020-2029 (THOUSAND UNITS)

TABLE 33 NORTH AMERICA COOKING OIL IN KEGS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 34 NORTH AMERICA COOKING OIL IN KEGS MARKET, BY REGION, 2020-2029 (THOUSAND UNITS)

TABLE 35 NORTH AMERICA OTHERS IN KEGS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 36 NORTH AMERICA OTHERS IN KEGS MARKET, BY REGION, 2020-2029 (THOUSAND UNITS)

TABLE 37 NORTH AMERICA KEGS MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 38 NORTH AMERICA KEGS MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (THOUSAND UNITS)

TABLE 39 NORTH AMERICA COMMERCIAL LIQUOR STORE IN KEGS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 40 NORTH AMERICA COMMERCIAL LIQUOR STORE IN KEGS MARKET, BY REGION, 2020-2029 (THOUSAND UNITS)

TABLE 41 NORTH AMERICA SUPERMARKET / HYPERMARKET IN KEGS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 42 NORTH AMERICA SUPERMARKET / HYPERMARKET IN KEGS MARKET, BY REGION, 2020-2029 (THOUSAND UNITS)

TABLE 43 NORTH AMERICA OTHERS IN KEGS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 44 NORTH AMERICA OTHERS IN KEGS MARKET, BY REGION, 2020-2029 (THOUSAND UNITS)

TABLE 45 NORTH AMERICA KEGS MARKET, BY COUNTRY, 2020-2029 (USD MILLION)

TABLE 46 NORTH AMERICA KEGS MARKET, BY COUNTRY, 2020-2029 (THOUSAND UNITS)

TABLE 47 NORTH AMERICA KEGS MARKET, BY MATERIAL, 2020-2029 (USD MILLION)

TABLE 48 NORTH AMERICA KEGS MARKET, BY MATERIAL, 2020-2029 (THOUSAND UNITS)

TABLE 49 NORTH AMERICA KEGS MARKET, BY CAPACITY, 2020-2029 (USD MILLION)

TABLE 50 NORTH AMERICA KEGS MARKET, BY CAPACITY, 2020-2029 (THOUSAND UNITS)

TABLE 51 NORTH AMERICA KEGS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 52 NORTH AMERICA KEGS MARKET, BY END USER, 2020-2029 (THOUSAND UNITS)

TABLE 53 NORTH AMERICA ALCOHOLIC BEVERAGES IN KEGS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 54 NORTH AMERICA ALCOHOLIC BEVERAGES IN KEGS MARKET, BY END USER, 2020-2029 (THOUSAND UNITS)

TABLE 55 NORTH AMERICA NON-ALCOHOLIC BEVERAGES IN KEGS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 56 NORTH AMERICA NON-ALCOHOLIC BEVERAGES IN KEGS MARKET, BY END USER, 2020-2029 (THOUSAND UNITS)

TABLE 57 NORTH AMERICA KEGS MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 58 NORTH AMERICA KEGS MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (THOUSAND UNITS)

TABLE 59 U.S. KEGS MARKET, BY MATERIAL, 2020-2029 (USD MILLION)

TABLE 60 U.S. KEGS MARKET, BY MATERIAL, 2020-2029 (THOUSAND UNITS)

TABLE 61 U.S. KEGS MARKET, BY CAPACITY, 2020-2029 (USD MILLION)

TABLE 62 U.S. KEGS MARKET, BY CAPACITY, 2020-2029 (THOUSAND UNITS)

TABLE 63 U.S. KEGS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 64 U.S. KEGS MARKET, BY END USER, 2020-2029 (THOUSAND UNITS)

TABLE 65 U.S. ALCOHOLIC BEVERAGES IN KEGS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 66 U.S. ALCOHOLIC BEVERAGES IN KEGS MARKET, BY END USER, 2020-2029 (THOUSAND UNITS)

TABLE 67 U.S. NON-ALCOHOLIC BEVERAGES IN KEGS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 68 U.S. NON-ALCOHOLIC BEVERAGES IN KEGS MARKET, BY END USER, 2020-2029 (THOUSAND UNITS)

TABLE 69 U.S. KEGS MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 70 U.S. KEGS MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (THOUSAND UNITS)

TABLE 71 CANADA KEGS MARKET, BY MATERIAL, 2020-2029 (USD MILLION)

TABLE 72 CANADA KEGS MARKET, BY MATERIAL, 2020-2029 (THOUSAND UNITS)

TABLE 73 CANADA KEGS MARKET, BY CAPACITY, 2020-2029 (USD MILLION)

TABLE 74 CANADA KEGS MARKET, BY CAPACITY, 2020-2029 (THOUSAND UNITS)

TABLE 75 CANADA KEGS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 76 CANADA KEGS MARKET, BY END USER, 2020-2029 (THOUSAND UNITS)

TABLE 77 CANADA ALCOHOLIC BEVERAGES IN KEGS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 78 CANADA ALCOHOLIC BEVERAGES IN KEGS MARKET, BY END USER, 2020-2029 (THOUSAND UNITS)

TABLE 79 CANADA NON-ALCOHOLIC BEVERAGES IN KEGS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 80 CANADA NON-ALCOHOLIC BEVERAGES IN KEGS MARKET, BY END USER, 2020-2029 (THOUSAND UNITS)

TABLE 81 CANADA KEGS MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 82 CANADA KEGS MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (THOUSAND UNITS)

TABLE 83 MEXICO KEGS MARKET, BY MATERIAL, 2020-2029 (USD MILLION)

TABLE 84 MEXICO KEGS MARKET, BY MATERIAL, 2020-2029 (THOUSAND UNITS)

TABLE 85 MEXICO KEGS MARKET, BY CAPACITY, 2020-2029 (USD MILLION)

TABLE 86 MEXICO KEGS MARKET, BY CAPACITY, 2020-2029 (THOUSAND UNITS)

TABLE 87 MEXICO KEGS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 88 MEXICO KEGS MARKET, BY END USER, 2020-2029 (THOUSAND UNITS)

TABLE 89 MEXICO ALCOHOLIC BEVERAGES IN KEGS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 90 MEXICO ALCOHOLIC BEVERAGES IN KEGS MARKET, BY END USER, 2020-2029 (THOUSAND UNITS)

TABLE 91 MEXICO NON-ALCOHOLIC BEVERAGES IN KEGS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 92 MEXICO NON-ALCOHOLIC BEVERAGES IN KEGS MARKET, BY END USER, 2020-2029 (THOUSAND UNITS)

TABLE 93 MEXICO KEGS MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 94 MEXICO KEGS MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (THOUSAND UNITS)

Lista de Figura

FIGURE 1 NORTH AMERICA KEGS MARKET: SEGMENTATION

FIGURE 2 NORTH AMERICA KEGS MARKET: DATA TRIANGULATION

FIGURE 3 NORTH AMERICA KEGS MARKET : DROC ANALYSIS

FIGURE 4 NORTH AMERICA KEGS MARKET: NORTH AMERICA VS REGIONAL ANALYSIS

FIGURE 5 NORTH AMERICA KEGS MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 NORTH AMERICA KEGS MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 7 NORTH AMERICA KEGS MARKET: DBMR POSITION GRID

FIGURE 8 NORTH AMERICA KEGS MARKET: VENDOR SHARE ANALYSIS

FIGURE 9 NORTH AMERICA KEGS MARKET: SEGMENTATION

FIGURE 10 RISING TREND OF LONG-TERM PAKAGING&PRESERVING SOLUTIONS IS EXPECTED TO DRIVE THE NORTH AMERICA KEGS MARKET IN THE FORECAST PERIOD OF 2022 TO 2029

FIGURE 11 STAINLESS STEEL SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE NORTH AMERICA KEGS MARKET IN THE FORECAST PERIOD OF 2022 TO 2029

FIGURE 12 SUPPLY CHAIN OF NORTH AMERICA KEGS MARKET

FIGURE 13 DRIVERS, RESTRAINTS, OPPORTUNITIES AND CHALLENGES OF NORTH AMERICA KEGS MARKET

FIGURE 14 NORTH AMERICA KEGS MARKET, BY MATERIAL, 2021

FIGURE 15 NORTH AMERICA KEGS MARKET, BY CAPACITY, 2021

FIGURE 16 NORTH AMERICA KEGS MARKET, BY END USER, 2021

FIGURE 17 NORTH AMERICA KEGS MARKET, BY DISTRIBUTION CHANNEL, 2021

FIGURE 18 NORTH AMERICA KEGS MARKET: SNAPSHOT (2021)

FIGURE 19 NORTH AMERICA KEGS MARKET: BY COUNTRY (2021)

FIGURE 20 NORTH AMERICA KEGS MARKET: BY COUNTRY (2022 & 2029)

FIGURE 21 NORTH AMERICA KEGS MARKET: BY COUNTRY (2021 & 2029)

FIGURE 22 NORTH AMERICA KEGS MARKET: BY MATERIAL (2022-2029)

FIGURE 23 NORTH AMERICA KEGS MARKET: COMPANY SHARE 2021 (%)

Metodologia de Investigação

A recolha de dados e a análise do ano base são feitas através de módulos de recolha de dados com amostras grandes. A etapa inclui a obtenção de informações de mercado ou dados relacionados através de diversas fontes e estratégias. Inclui examinar e planear antecipadamente todos os dados adquiridos no passado. Da mesma forma, envolve o exame de inconsistências de informação observadas em diferentes fontes de informação. Os dados de mercado são analisados e estimados utilizando modelos estatísticos e coerentes de mercado. Além disso, a análise da quota de mercado e a análise das principais tendências são os principais fatores de sucesso no relatório de mercado. Para saber mais, solicite uma chamada de analista ou abra a sua consulta.

A principal metodologia de investigação utilizada pela equipa de investigação do DBMR é a triangulação de dados que envolve a mineração de dados, a análise do impacto das variáveis de dados no mercado e a validação primária (especialista do setor). Os modelos de dados incluem grelha de posicionamento de fornecedores, análise da linha de tempo do mercado, visão geral e guia de mercado, grelha de posicionamento da empresa, análise de patentes, análise de preços, análise da quota de mercado da empresa, normas de medição, análise global versus regional e de participação dos fornecedores. Para saber mais sobre a metodologia de investigação, faça uma consulta para falar com os nossos especialistas do setor.

Personalização disponível

A Data Bridge Market Research é líder em investigação formativa avançada. Orgulhamo-nos de servir os nossos clientes novos e existentes com dados e análises que correspondem e atendem aos seus objetivos. O relatório pode ser personalizado para incluir análise de tendências de preços de marcas-alvo, compreensão do mercado para países adicionais (solicite a lista de países), dados de resultados de ensaios clínicos, revisão de literatura, mercado remodelado e análise de base de produtos . A análise de mercado dos concorrentes-alvo pode ser analisada desde análises baseadas em tecnologia até estratégias de carteira de mercado. Podemos adicionar quantos concorrentes necessitar de dados no formato e estilo de dados que procura. A nossa equipa de analistas também pode fornecer dados em tabelas dinâmicas de ficheiros Excel em bruto (livro de factos) ou pode ajudá-lo a criar apresentações a partir dos conjuntos de dados disponíveis no relatório.