North America Food Certification Market

Tamanho do mercado em biliões de dólares

CAGR :

%

USD

2.62 Billion

USD

4.75 Billion

2025

2033

USD

2.62 Billion

USD

4.75 Billion

2025

2033

| 2026 –2033 | |

| USD 2.62 Billion | |

| USD 4.75 Billion | |

|

|

|

|

North America Food Certification Market, By Risk (High-Risk Foods and Low-Risk Foods), Type (ISO 22000, BRC, SQF, IFS, HALAL, KOSHER, Free-From Certifications, HACCP, Vegan and Others), Application (Bakery Products, Confectionary Products, Baby Foods, Meat & Poultry Products, Convenience Food, Nuts & Dried Fruits, Milk & Dairy Products, Tobacco, Honey, Tea & Coffee, Cereals, Grains & Pulses, Herbs & Spices and Others), Category (Organic Food Certification and Sustainable Food Certification), End User (Growers, Manufacturers, Retailers, Food Service Organization and Others), Country (U.S., Canada, Mexico) Industry Trends And Forecast To 2028

Market Analysis and Insights : North America Food Certification Market

Market Analysis and Insights : North America Food Certification Market

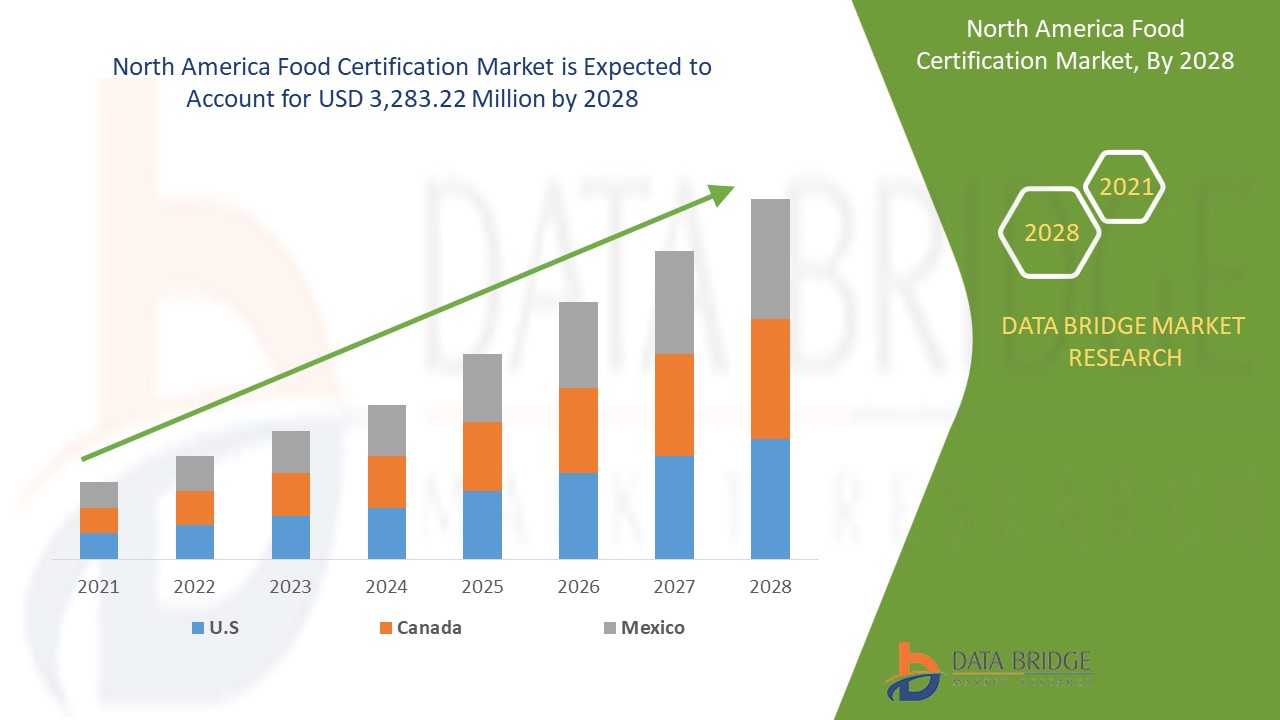

The Food Certification market is expected to gain market growth in the forecast period of 2021 to 2028. Data Bridge Market Research analyses that the market is growing with a CAGR of 7.7% in the forecast period of 2021 to 2028 and is expected to reach USD 3,283.22 Million by 2028. Rising consumer awareness regarding the food safety, stringent food certification and standards, and rising number of government initiatives to ensure food safety acts as driver for the Food Certification market growth.

Food certification is a certificate provided to food manufacturers, growers, retailers, and others. Food certification shows that the food has fulfilled all the food safety processes and the food is safe for consumption. Different governmental accredited bodies are involved in providing food certification for different purposes. The food certification is of different types such as BRC, Halal, SQF, vegan, organic, gluten-free, and others. FSSAI, WHO, and other governmental bodies and organizationsinspect the food products, and after ensuring the risk of food and if its safe to consume, then only governmental body will provide certification for particular products. The companies and organizations such as Eurofins Scientific, SGS SA, Kiwa, Dekra, and others are accepted by the governmental bodies and are the third-parties that provides different certifications directly to manufactures, growers, retailers, foodservice organizations, and others. The food product should clear all the criteria for regulations that are laid down by the governmental body.

Rising consumer awareness regarding the food safety, stringent food certification and standards and rising number of government initiatives to ensure food safety and hence acts as driver for the Food Certification market. High cost of food certification which makes it hard to afford for small farmers along with lack of technical expertise among small enterprises and lack of uniform food safety standard is restraining the Food Certification market growth. The increasing demand for organic and halal certificated products among consumers and rising instances of foodborne disease, thus acts as an opportunity for the Food Certification market. The increasing number of false labelling claims and less funding & resources for food certification in small and medium food processing enterprises, hence acts as challenge for the Food Certification market growth.

The Food Certification market report provides details of market share, new developments, and product pipeline analysis, impact of domestic and localised market players, analyses opportunities in terms of emerging revenue pockets, changes in market regulations, product approvals, strategic decisions, product launches, geographic expansions, and technological innovations in the market. To understand the analysis and the Food Certification market scenario contact Data Bridge Market Research for an Analyst Brief, our team will help you create a revenue impact solution to achieve your desired goal.

Food Certification Market Scope and Market Size

Food Certification Market Scope and Market Size

The Food Certification market is segmented on the based on the risk, type, application, category, and end user. The growth among segments helps you analyse niche pockets of growth and strategies to approach the market and determine your core application areas and the difference in your target markets.

- On the basis of risk, the North America food certification market is segmented into high-risk foods and low-risk foods. In 2021, the high-risk foods segment is expected to dominate the food certification market due to increase in awareness regarding the food safety among consumers.

- On the basis of type, the North America food certification market is segmented into ISO 22000, BRC, SQF, IFS, HALAL, KOSHER, free-from certifications, HACCP, vegan and others. The free-from certification segment is further sub segmented into gluten-free, allergen-free, vegan, USDA organic, GMO-free, and others. In 2021, the ISO 22000 segment is expected to dominate the food certification market due to the increasing demand for food certification to avoid nutritional risks and to increase adoption of food safety standards.

- On the basis of application, the North America food certification market is segmented into bakery products, confectionary products, baby foods, meat & poultry products, convenience food, breakfast cereals, nuts & dried fruits, milk & dairy products, tobacco, honey, tea & coffee, cereals, grains & pulses, herbs & spices, and others. The bakery products are further segmented into bread, cakes, pastries, & muffins donuts and cookies & biscuits and others. The confectionary products are further segmented into gummies, candies, jellies, chocolate, and others. The chocolate segment is sub segmented into chocolate bites and chocolate bar. The convenience food segment is further segmented into seasonings, dressing & condiments, noodles & pasta, snacks & extruded snacks and others. The milk & dairy products segment is further segmented into ice cream, frozen desserts, cheese, yogurt and others. In 2021, the confectionary products segment is expected to dominate the food certification market due to increase demand for clean label and organic food among consumers to lead a healthy lifestyle.

- On the basis of category, the North America food certification market is segmented into organic food certification and sustainable food certification. The organic food certification is further segmented into EU, NOP, JAS, and others. The sustainable food certification is further segmented into MSC/ASC, rainforest alliance and others. In 2021, the sustainable food certification segment is expected to dominate the food certification market due to increasing demand for certified sustainable food products among consumers.

- On the basis of end user, the North America food certification market is segmented into growers, manufacturers, retailers, food service organizations and others. In 2021, the manufacturers segment is expected to dominate the food certification market due to strict food industry standards and certification laid by the governmental bodies .

Food Certification Market Country Level Analysis

The Food Certification market is analysed and market size information is provided by the country, risk, type, application, category and end user as referenced above.

The countries covered in the Food Certification market report are the U.S., Canada, Mexico.

Risk segment in U.S. region is expected to grow with the highest growth rate in the forecast period of 2021 to 2028 because of increase in awareness regarding food safety among consumers. The risk segment in Canada is dominating the North America market owing to rising demand for food certification in food industry. Mexico is leading the growth of the North America market for risk segment is dominating in this country due to stringent regulations laid by the governmental bodies for food certification.

The country section of the report also provides individual market impacting factors and changes in regulation in the market domestically that impacts the current and future trends of the market. Data points such as new sales, replacement sales, country demographics, regulatory acts and import-export tariffs are some of the major pointers used to forecast the market scenario for individual countries. Also, presence and availability of North America brands and their challenges faced due to large or scarce competition from local and domestic brands, impact of sales channels are considered while providing forecast analysis of the country data.

Growing Strategic Activities by Major Market Players to Enhance the Awareness for Food Certification, is Boosting the Market Growth of Food Certification market.

The Food Certification market also provides you with detailed market analysis for every country growth in particular market. Additionally, it provides the detail information regarding the market players’ strategy and their geographical presence. The data is available for historic period 2010 to 2019.

Competitive Landscape and Food Certification Market Share Analysis

Food Certification market competitive landscape provides details by competitor. Details included are company overview, company financials, revenue generated, market potential, investment in research and development, new market initiatives, production sites and facilities, company strengths and weaknesses, product launch, product trials pipelines, product approvals, patents, product width and breadth, application dominance, technology lifeline curve. The above data points provided are only related to the company’s focus related to Food Certification market.

The major companies which are dealing in the Food Certification are GFSI, UL LLC, SCS North America Services, Lloyd's Register Group Services Limited, Eagle Certification Group, GROUPE ECOCERT, NSF International, BRCGS, Bureau Veritas, SGS SA, Intertek Group Plc, TÜV NORD GROUP, DNV GL, DEKRA, Mérieux NutriSciences, Eurofins Scientific, ALS Limited, AsureQuality, Control Union Certifications Germany gmbh , FoodChain ID Group Inc, Kiwa among other domestic players. DBMR analysts understand competitive strengths and provide competitive analysis for each competitor separately.

Many contract, agreement and launches are also initiated by the companies’ worldwide which are also accelerating the Food Certification market.

For instance,

- In January 2021, Bureau Veritas has acquired Orion’s Food Adulting services of Canada and expands its food certification market in Canada. In addition, it helped the company to expand its services in Canada.

- In January 2021, SGS SA has launched a new service to helps Egypt’s food and food packing organizations to achieve compliance with Egypt’s NSA food safety guidelines and gain registration to the NFSA White List.

Collaboration, product launch, business expansion, award and recognition, joint ventures and other strategies by the market player is enhancing the company footprints in the Food Certification market which also provides the benefit for organization’s profit growth.

SKU-

Obtenha acesso online ao relatório sobre a primeira nuvem de inteligência de mercado do mundo

- Painel interativo de análise de dados

- Painel de análise da empresa para oportunidades de elevado potencial de crescimento

- Acesso de analista de pesquisa para personalização e customização. consultas

- Análise da concorrência com painel interativo

- Últimas notícias, atualizações e atualizações Análise de tendências

- Aproveite o poder da análise de benchmark para um rastreio abrangente da concorrência

Metodologia de Investigação

A recolha de dados e a análise do ano base são feitas através de módulos de recolha de dados com amostras grandes. A etapa inclui a obtenção de informações de mercado ou dados relacionados através de diversas fontes e estratégias. Inclui examinar e planear antecipadamente todos os dados adquiridos no passado. Da mesma forma, envolve o exame de inconsistências de informação observadas em diferentes fontes de informação. Os dados de mercado são analisados e estimados utilizando modelos estatísticos e coerentes de mercado. Além disso, a análise da quota de mercado e a análise das principais tendências são os principais fatores de sucesso no relatório de mercado. Para saber mais, solicite uma chamada de analista ou abra a sua consulta.

A principal metodologia de investigação utilizada pela equipa de investigação do DBMR é a triangulação de dados que envolve a mineração de dados, a análise do impacto das variáveis de dados no mercado e a validação primária (especialista do setor). Os modelos de dados incluem grelha de posicionamento de fornecedores, análise da linha de tempo do mercado, visão geral e guia de mercado, grelha de posicionamento da empresa, análise de patentes, análise de preços, análise da quota de mercado da empresa, normas de medição, análise global versus regional e de participação dos fornecedores. Para saber mais sobre a metodologia de investigação, faça uma consulta para falar com os nossos especialistas do setor.

Personalização disponível

A Data Bridge Market Research é líder em investigação formativa avançada. Orgulhamo-nos de servir os nossos clientes novos e existentes com dados e análises que correspondem e atendem aos seus objetivos. O relatório pode ser personalizado para incluir análise de tendências de preços de marcas-alvo, compreensão do mercado para países adicionais (solicite a lista de países), dados de resultados de ensaios clínicos, revisão de literatura, mercado remodelado e análise de base de produtos . A análise de mercado dos concorrentes-alvo pode ser analisada desde análises baseadas em tecnologia até estratégias de carteira de mercado. Podemos adicionar quantos concorrentes necessitar de dados no formato e estilo de dados que procura. A nossa equipa de analistas também pode fornecer dados em tabelas dinâmicas de ficheiros Excel em bruto (livro de factos) ou pode ajudá-lo a criar apresentações a partir dos conjuntos de dados disponíveis no relatório.