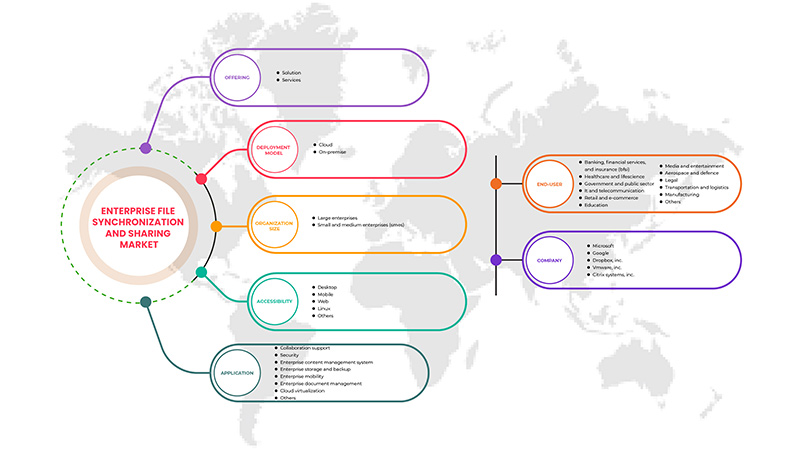

North America Enterprise File Synchronization and Sharing Market, By Offering (Solution and Services), By Deployment Model (On-Premise and Cloud), Organization Size (Large Enterprises and Small and Medium Enterprises (SMEs)), Accessibility (Desktop, Mobile, Web, Linux, and Others), Application (Collaboration Support, Security, Enterprise Content Management System, Enterprise Storage and Backup, Enterprise Mobility, Enterprise Document Management, Cloud Virtualization, and Others), End User (Banking, Financial Services and Insurance (BFSI), Healthcare and Lifescience, Government and Public Sector, IT and Telecommunication, Retail and E-Commerce, Education, Media and Entertainment, Aerospace and Defence, Legal, Transportation and Logistics, Manufacturing, and Others), Industry Trends and Forecast to 2029

North America Enterprise File Synchronization and Sharing Market Analysis and Size

Businesses can use enterprise file sync-and-share to improve content management, collaboration and secure file sharing among employees. EFSS services include features such as live commenting, document version tracking and workflow process management to help users store, edit, review, and share files. Organizations often adopt EFSS as a means to deter employees from sharing corporate data via consumer-oriented public cloud storage and file-sharing services that are outside of IT's control.

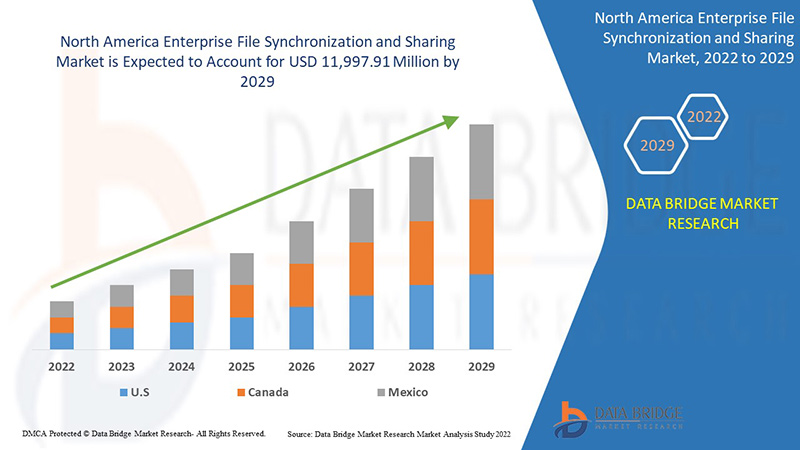

Data Bridge Market Research analyses that the North America enterprise file synchronization and sharing market is expected to reach the value of USD 11,997.91 million by 2029, at a CAGR of 28.2% during the forecast period. Solution segment accounts for the largest offering segment in the North America enterprise file synchronization and sharing market. The North America enterprise file synchronization and sharing market report also covers pricing analysis, patent analysis, and technological advancements in depth.

|

Report Metric |

Details |

|

Forecast Period |

2022 to 2029 |

|

Base Year |

2021 |

|

Historic Years |

2020 |

|

Quantitative Units |

Revenue in USD Million, Pricing in USD |

|

Segments Covered |

By Offering (Solution and Services), By Deployment Model (On-Premise and Cloud), Organization Size (Large Enterprises and Small and Medium Enterprises (SMEs)), Accessibility (Desktop, Mobile, Web, Linux, and Others), Application (Collaboration Support, Security, Enterprise Content Management System, Enterprise Storage and Backup, Enterprise Mobility, Enterprise Document Management, Cloud Virtualization, and Others), End User (Banking, Financial Services and Insurance (BFSI), Healthcare and Lifescience, Government and Public Sector, IT and Telecommunication, Retail and E-Commerce, Education, Media and Entertainment, Aerospace and Defence, Legal, Transportation and Logistics, Manufacturing, and Others) |

|

Countries Covered |

U.S., Canada, and Mexico |

|

Market Players Covered |

IBM Corporation, Axway, Citrix Systems, Inc., Google, Microsoft, Dropbox, Inc., Micro Focus, Nextcloud GmbH, Citrix Systems, Inc., Open Text Corporation, Qnext Corp., Thru, Inc., VMware, Inc., Thomson Reuters, FileCloud, Ziff Davis, Inc., Seafile Ltd., Files.com, ACCELLION, Egnyte, Inc., Intralinks, Inc., Box, ownCloud GmbH, MyWorkDrive LLC., CTERA Networks Ltd., DryvIQ among others |

Market Definition

Enterprise file sync-and-share is a service that allows users to save files in cloud or on-premises storage and then access them on desktop and mobile devices. Enterprise file-sharing tools allow users to securely share documents, photos, videos and more across multiple devices and with multiple people. They use file synchronization, or copying, to allow files to be stored in an approved data repository, then accessed remotely by employees from PCs, tablets or smartphones that support the EFSS product.

Sharing can happen among people within or outside the organization, as well as among applications. Smooth search, retrieval and access of files stored in multiple data repositories from different client devices complement these offerings, as well as security, data protection and collaboration capabilities. EFSS offerings enable modern user productivity and collaboration scenarios for the creation of a digital workplace. Typical deployment architectures for EFSS offerings can be public cloud, hybrid cloud, private cloud or on-premises.

Market Dynamics

This section deals with understanding the market drivers, advantages, opportunities, restraints and challenges. All of this is discussed in detail as below:

Drivers

- Continuously rising digital workplace and mobile workforce

Workplaces have evolved from referring to a physical space including offices to remote offices through desktop, mobile devices, and others. Many office documents and projects have gone instant messaging which has become a popular communication choice within office industry. Digital Workplace Solutions (DWS) create connections and remove barriers between people. Growth in the area of digital workplace and mobile workforce is further helping the North America enterprise file synchronization and sharing market to grow significantly.

- Emphasis of businesses on corporate data security

Data safety has continuously been important; however the significance is growing each day. Data protection is organization’s defensive measure to preserve any unauthorized entry in databases, websites, and computers. In recent days, businesses are in need to protect data from any type of attack. It is been a serious problem to consider. Increasing cyber-attacks on businesses are actually compelling to introduce EFSS platforms which is helping the market to grow.

- Increase in collaboration among employees and enterprises

Online file sharing resolutions are gaining attraction in industries like healthcare, government, finance, law, engineering, and more. With the growing need for digital and content collaboration across endpoints help teams to achieve their goals and enable employees to keep pace with the requirements of their tasks. Organizations are increasingly moving towards collaboration of employees and the data on different levels, which is propelling the growth of the North America enterprise file synchronization and sharing market to an extent.

- Rising incidence of data theft in BFSI and healthcare sector

Data stealing has evolved to be one amongst the main cyber-crimes that happens in the digital world from time to time since the very starting of the virtual world. Both large and small health care businesses are targeted by cyber criminals. The requirement of data security among BFSI and healthcare sector will help in the growth of the North America enterprise file synchronization and sharing market to some extent.

Opportunities

-

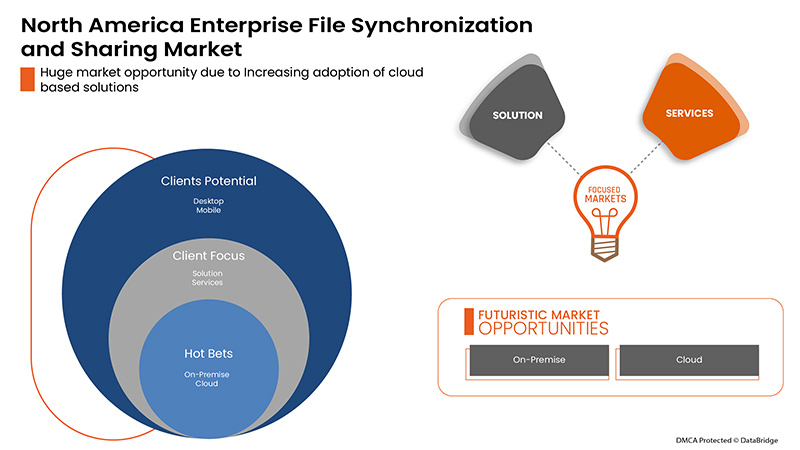

Increasing adoption of cloud based solutions

The cloud based EFSS solution offer several benefits like scalability, flexibility, ease of access, multi-device support, and lower costs. Also, as on-premises solutions have high cost it becomes a hurdle for SMEs in adopting EFSS solution. However, with the emergence of cloud-based services, SMEs are readily implementing EFSS solutions.

Restraints/Challenges

- High cost of EFSS solution

The high cost involved serves as a barrier to the expansion of the North America enterprise file synchronization and sharing market despite the significant benefits associated with the installation of EFSS solutions and services. Vendors offer EFSS solutions in the form of enterprise subscription models or per-user licencing models at very high costs. For a single user, the yearly Average Selling Price (ASP) range of EFSS systems ranges between USD 150 and USD 170 and includes, customization, integration, the cost of cloud capabilities, and recovery tools among other things.

COVID-19 Impact on North America Enterprise File Synchronization and Sharing Market

COVID-19 created a major impact on various industries as almost every country has opted for the shutdown for every facility except the ones dealing in the essential goods segment. The government has taken some strict actions such as the shutdown of facilities and sale of non-essential goods, blocked international trade, and many more to prevent the spread of COVID-19. The only business which is dealing in this pandemic situation is the essential services that are allowed to open and run the processes.

COVID-19 outbreak is causing widespread concern and economic hardship for consumers, businesses and communities across the globe. COVID-19 forced many organizations to digitally transform their places of work and education to operate effectively. Nowadays, companies are more and more relying on advanced technologies, such as cloud, AI, and IoT, for the future to sustain in the digital transformation race and to remain ahead of competitors. The pandemic behaviour forced companies to adopt work from home model so that work can still be accomplished while taking measures to halt the virus spread. The growing digital workplace and mobile workforce trends among businesses have become the driving forces behind the growth of the North America enterprise file synchronization and sharing market in the pandemic period.

Manufacturers are making various strategic decisions to meet the growing demand in COVID-19 period. The players are involved in strategic activities such as partnership, collaborations, acquisitions, and others to improve the technology involved in the North America enterprise file synchronization and sharing market. With this, the companies will bring advanced and accurate solutions to the market. In addition, the government initiatives to boost digitization across industries has led to the market's growth.

Recent Developments

- In September 2021, Google announced the launch of two products, Google Filestore Enterprise and Backup for Google Kubernetes Engine (GKE). The service intends to help enterprises migrate common file NAS needs from on-premises to the cloud without rebuilding at a larger scale than their prior basic and high tiers. Thus, with this, the company is expanding its product portfolio in the market

- In January 2021, Microsoft announced that it will allow user to share large file up to 250 GB through its SharePoint, Teams and OneDrive. The company has also included differential sync feature, which basically sync the changes made by the user or their workmate made in the file, so that the user don't have to spend time waiting to sync large files only to re-upload after a small change is made. Thus, with this, the company is catering the needs of people and attracting more customers

North America Enterprise File Synchronization and Sharing Market Scope

The North America enterprise file synchronization and sharing market is segmented on the basis of offering, deployment model, organization size, accessibility, application, and end-user. The growth amongst these segments will help you analyse meagre growth segments in the industries and provide the users with a valuable market overview and market insights to help them make strategic decisions for identifying core market applications.

By Offering

- Solution

- Services

On the basis of offering, the North America enterprise file synchronization and sharing market is segmented into solution and services.

By Deployment Model

- On-Premise

- Cloud

On the basis of deployment model, the North America enterprise file synchronization and sharing market is segmented into on-premise and cloud.

By Organization Size

- Large Enterprises

- Small and Medium Enterprises (SMEs).

On the basis of organization size, the North America enterprise file synchronization and sharing market is segmented into large enterprises and small and medium enterprises (SMEs).

By Accessibility

- Desktop

- Mobile

- Web

- Linux

- Others

On the basis of accessibility, the North America enterprise file synchronization and sharing market is segmented into desktop, mobile, web, linux, and others.

By Application

- Collaboration Support

- Security

- Enterprise Content Management System

- Enterprise Storage and Backup

- Enterprise Mobility

- Enterprise Document Management

- Cloud Virtualization

- Others

On the basis of application, the North America enterprise file synchronization and sharing market is segmented into collaboration support, security, enterprise content management system, enterprise storage and backup, enterprise mobility, enterprise document management, cloud virtualization, and others.

By End-User

- Banking, Financial Services and Insurance (BFSI)

- Healthcare and Lifescience

- Government and Public Sector

- IT and Telecommunication

- Retail and E-Commerce

- Education

- Media and Entertainment

- Aerospace and Defence

- Legal

- Transportation and Logistics

- Manufacturing

- Others

On the basis of end-user, the North America enterprise file synchronization and sharing market is segmented into banking, financial services, and insurance (BFSI), healthcare and lifescience, government and public sector, IT and telecommunication, retail and e-commerce, education, media and entertainment, aerospace and defence, legal, transportation and logistics, manufacturing, and others.

North America Enterprise File Synchronization and Sharing Market Regional Analysis/Insights

The North America enterprise file synchronization and sharing market is analysed and market size insights and trends are provided by country, offering, deployment model, organization size, accessibility, application, and end-user as referenced above.

The countries covered in the North America enterprise file synchronization and sharing market report are U.S., Canada, and Mexico.

The U.S. dominates the North America enterprise file synchronization and sharing market. U.S. is likely to be the fastest-growing in the North America enterprise file synchronization and sharing market owing to continuously rising digital workplace and mobile workforce. Moreover, U.S. has been extremely responsive towards adopting the latest technological advancements, including mobile devices, cloud computing, and IoT, within enterprises that is propelling the market growth.

The country section of the report also provides individual market impacting factors and changes in market regulation that impact the current and future trends of the market. Data points like down-stream and upstream value chain analysis, technical trends, porter's five forces analysis, and case studies are some of the pointers used to forecast the market scenario for individual countries. Also, the presence and availability of North America brands and their challenges faced due to large or scarce competition from local and domestic brands, impact of domestic tariffs and trade routes are considered while providing forecast analysis of the country data.

Competitive Landscape and North America Enterprise File Synchronization and Sharing Market Share Analysis

The North America enterprise file synchronization and sharing market competitive landscape provides details by competitor. Details included are company overview, company financials, revenue generated, market potential, investment in research and development, new market initiatives, North America presence, production sites and facilities, production capacities, company strengths and weaknesses, product launch, product width and breadth, application dominance. The above data points provided are only related to the companies' focus related to the North America enterprise file synchronization and sharing market.

Some of the major players operating in the North America enterprise file synchronization and sharing market are IBM Corporation, Axway, Citrix Systems, Inc., Google, Microsoft, Dropbox, Inc., Micro Focus, Nextcloud GmbH, Citrix Systems, Inc., Open Text Corporation, Qnext Corp., Thru, Inc., VMware, Inc., Thomson Reuters, FileCloud, Ziff Davis, Inc., Seafile Ltd., Files.com, ACCELLION, Egnyte, Inc., Intralinks, Inc., Box, ownCloud GmbH, MyWorkDrive LLC., CTERA Networks Ltd., DryvIQ among others.

SKU-

Obtenha acesso online ao relatório sobre a primeira nuvem de inteligência de mercado do mundo

- Painel interativo de análise de dados

- Painel de análise da empresa para oportunidades de elevado potencial de crescimento

- Acesso de analista de pesquisa para personalização e customização. consultas

- Análise da concorrência com painel interativo

- Últimas notícias, atualizações e atualizações Análise de tendências

- Aproveite o poder da análise de benchmark para um rastreio abrangente da concorrência

Índice

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATIONS

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 DBMR TRIPOD DATA VALIDATION MODEL

2.5 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.6 DBMR MARKET POSITION GRID

2.7 VENDOR SHARE ANALYSIS

2.8 MULTIVARIATE MODELING

2.9 TYPE TIMELINE CURVE

2.1 MARKET APPLICATION COVERAGE GRID

2.11 MARKET CHALLENGE MATRIX

2.12 SECONDARY SOURCES

2.13 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 FEDERAL INFORMATION SECURITY MANAGEMENT ACT (FISMA)

4.2 HEALTH INSURANCE PORTABILITY AND ACCOUNTABILITY ACT (HIPAA)

4.3 GENERAL DATA PROTECTION REGULATION (GDPR)

4.4 INTERNATIONAL ORGANIZATION FOR STANDARDIZATION (ISO) 27001

4.5 PAYMENT CARD INDUSTRY DATA SECURITY STANDARD (PCI DSS)

5 MARKET OVERVIEW

5.1 DRIVERS

5.1.1 CONSTANT RISING DIGITAL WORKPLACE AND MOBILE WORKFORCE

5.1.2 EMPHASIS OF BUSINESSES ON CORPORATE DATA SECURITY

5.1.3 INCREASE IN COLLABORATION AMONG EMPLOYEES AND ENTERPRISES

5.1.4 SURGING FOCUS AND ADOPTION OF REMOTE WORKING CULTURE

5.1.5 RISE IN INCIDENCE OF DATA THEFT IN BFSI & HEALTHCARE SECTOR

5.2 RESTRAINTS

5.2.1 HIGH COST OF EFSS SOLUTION

5.3 OPPORTUNITIES

5.3.1 INCREASING ADOPTION OF CLOUD BASED SOLUTIONS

5.3.2 INCREASE IN USAGE OF SMARTPHONES

5.3.3 INCREASING BYOD TREND ACROSS ENTERPRISES

5.3.4 INCREASING PACE OF DIGITALIZATION IN BUSINESSES

5.4 CHALLENGES

5.4.1 CONCERNS REGARDING DATA SECURITY AND PRIVACY

6 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING

6.1 OVERVIEW

6.2 SOLUTION

6.2.1 INTEGRATED EFSS SOLUTION

6.2.2 STANDALONE EFSS SOLUTION

6.3 SERVICES

6.3.1 PROFESSIONAL SERVICES

6.3.1.1 INTEGRATION AND DEPLOYMENT

6.3.1.2 TRAINING AND CONSULTING

6.3.1.3 SUPPORT AND MAINTENANCE

6.3.2 MANAGED SERVICES

7 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY DEPLOYMENT MODEL

7.1 OVERVIEW

7.2 CLOUD

7.2.1 PUBLIC

7.2.2 HYBRID

7.2.3 PRIVATE

7.3 ON-PREMISE

8 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY ORGANIZATION SIZE

8.1 OVERVIEW

8.2 LARGE ENTERPRISES

8.3 SMALL AND MEDIUM-SIZED ENTERPRISES (SMES)

9 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY ACCESSIBILITY

9.1 OVERVIEW

9.2 DESKTOP

9.2.1 WINDOWS

9.2.2 MAC

9.3 MOBILE

9.3.1 ANDROID

9.3.2 IOS

9.4 WEB

9.5 LINUX

9.6 OTHERS

10 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY APPLICATION

10.1 OVERVIEW

10.2 COLLABORATION SUPPORT

10.3 SECURITY

10.4 ENTERPRISE CONTENT MANAGEMENT SYSTEM

10.5 ENTERPRISE STORAGE AND BACKUP

10.6 ENTERPRISE MOBILITY

10.7 ENTERPRISE DOCUMENT MANAGEMENT

10.8 CLOUD VIRTUALIZATION

10.9 OTHERS

11 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY END-USER

11.1 OVERVIEW

11.2 BANKING, FINANCIAL SERVICES, AND INSURANCE (BFSI)

11.2.1 SOLUTION

11.2.2 SERVICES

11.3 HEALTHCARE AND LIFESCIENCE

11.3.1 SOLUTION

11.3.2 SERVICES

11.4 GOVERNMENT AND PUBLIC SECTOR

11.4.1 SOLUTION

11.4.2 SERVICES

11.5 IT AND TELECOMMUNICATION

11.5.1 SOLUTION

11.5.2 SERVICES

11.6 RETAIL AND E-COMMERCE

11.6.1 SOLUTION

11.6.2 SERVICES

11.7 EDUCATION

11.7.1 SOLUTION

11.7.2 SERVICES

11.8 MEDIA AND ENTERTAINMENT

11.8.1 SOLUTION

11.8.2 SERVICES

11.9 AEROSPACE AND DEFENCE

11.9.1 SOLUTION

11.9.2 SERVICES

11.1 LEGAL

11.10.1 SOLUTION

11.10.2 SERVICES

11.11 TRANSPORTATION AND LOGISTICS

11.11.1 SOLUTION

11.11.2 SERVICES

11.12 MANUFACTURING

11.12.1 SOLUTION

11.12.2 SERVICES

11.13 OTHERS

12 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION

12.1 NORTH AMERICA

12.1.1 U.S.

12.1.2 CANADA

12.1.3 MEXICO

13 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, COMPANY LANDSCAPE

13.1 COMPANY SHARE ANALYSIS: NORTH AMERICA

14 SWOT ANALYSIS

15 COMPANY PROFILE

15.1 MICROSOFT

15.1.1 COMPANY SNAPSHOT

15.1.2 REVENUE ANALYSIS

15.1.3 COMPANY SHARE ANALYSIS

15.1.4 PRODUCT PORTFOLIO

15.1.5 RECENT DEVELOPMENT

15.2 GOOGLE (A SUBSIDIARY OF ALPHABET INC.)

15.2.1 COMPANY SNAPSHOT

15.2.2 REVENUE ANALYSIS

15.2.3 COMPANY SHARE ANALYSIS

15.2.4 PRODUCT PORTFOLIO

15.2.5 RECENT DEVELOPMENT

15.3 DROPBOX, INC.

15.3.1 COMPANY SNAPSHOT

15.3.2 REVENUE ANALYSIS

15.3.3 COMPANY SHARE ANALYSIS

15.3.4 PRODUCT PORTFOLIO

15.3.5 RECENT DEVELOPMENT

15.4 VMWARE, INC.

15.4.1 COMPANY SNAPSHOT

15.4.2 REVENUE ANALYSIS

15.4.3 COMPANY SHARE ANALYSIS

15.4.4 PRODUCT PORTFOLIO

15.4.5 RECENT DEVELOPMENT

15.5 CITRIX SYSTEMS, INC.

15.5.1 COMPANY SNAPSHOT

15.5.2 REVENUE ANALYSIS

15.5.3 COMPANY SHARE ANALYSIS

15.5.4 PRODUCT PORTFOLIO

15.5.5 RECENT DEVELOPMENT

15.6 BOX, INC.

15.6.1 COMPANY SNAPSHOT

15.6.2 REVENUE ANALYSIS

15.6.3 PRODUCTS PORTFOLIO

15.6.4 RECENT DEVELOPMENT

15.7 ZIFF DAVIS, INC.

15.7.1 COMPANY SNAPSHOT

15.7.2 REVENUE ANALYSIS

15.7.3 PRODUCT PORTFOLIO

15.7.4 RECENT DEVELOPMENT

15.8 ACCELLION

15.8.1 COMPANY SNAPSHOT

15.8.2 SOLUTION PORTFOLIO

15.8.3 RECENT DEVELOPMENT

15.9 AXWAY

15.9.1 COMPANY SNAPSHOT

15.9.2 REVENUE ANALYSIS

15.9.3 PRODUCT PORTFOLIO

15.9.4 RECENT DEVELOPMENT

15.1 CTERA NETWORKS LTD.

15.10.1 COMPANY SNAPSHOT

15.10.2 PRODUCTS PORTFOLIO

15.10.3 RECENT DEVELOPMENT

15.11 DRYVIQ (SKYSYNC)

15.11.1 COMPANY SNAPSHOT

15.11.2 PRODUCTS PORTFOLIO

15.11.3 RECENT DEVELOPMENT

15.12 EGNYTE, INC.

15.12.1 COMPANY SNAPSHOT

15.12.2 PRODUCT PORTFOLIO

15.12.3 RECENT DEVELOPMENT

15.13 FILECLOUD

15.13.1 COMPANY SNAPSHOT

15.13.2 PRODUCT PORTFOLIO

15.13.3 RECENT DEVELOPMENT

15.14 FILES.COM

15.14.1 COMPANY SNAPSHOT

15.14.2 PRODUCT PORTFOLIO

15.14.3 RECENT DEVELOPMENT

15.15 IBM CORPORATION

15.15.1 COMPANY SNAPSHOT

15.15.2 REVENUE ANALYSIS

15.15.3 PRODUCT PORTFOLIO

15.15.4 RECENT DEVELOPMENT

15.16 INTRALINKS, INC.(SS&C)

15.16.1 COMPANY SNAPSHOT

15.16.2 REVENUE ANALYSIS

15.16.3 PRODUCT PORTFOLIO

15.16.4 RECENT DEVELOPMENT

15.17 MICRO FOCUS

15.17.1 COMPANY SNAPSHOT

15.17.2 REVENUE ANALYSIS

15.17.3 PRODUCT PORTFOLIO

15.17.4 RECENT DEVELOPMENT

15.18 MYWORKDRIVE (BY WANPATH LLC.)

15.18.1 COMPANY SNAPSHOT

15.18.2 PRODUCTS PORTFOLIO

15.18.3 RECENT DEVELOPMENT

15.19 NEXTCLOUD GMBH

15.19.1 COMPANY SNAPSHOT

15.19.2 PRODUCT PORTFOLIO

15.19.3 RECENT DEVELOPMENT

15.2 OPEN TEXT CORPORATION

15.20.1 COMPANY SNAPSHOT

15.20.2 REVENUE ANALYSIS

15.20.3 PRODUCT PORTFOLIO

15.20.4 RECENT DEVELOPMENT

15.21 OWNCLOUD GMBH

15.21.1 COMPANY SNAPSHOT

15.21.2 PRODUCTS PORTFOLIO

15.21.3 RECENT DEVELOPMENT

15.22 QNEXT CORP.

15.22.1 COMPANY SNAPSHOT

15.22.2 PRODUCT PORTFOLIO

15.22.3 RECENT DEVELOPMENT

15.23 SEAFILE, INC.

15.23.1 COMPANY SNAPSHOT

15.23.2 PRODUCT PORTFOLIO

15.23.3 RECENT DEVELOPMENT

15.24 THOMSON REUTERS

15.24.1 COMPANY SNAPSHOT

15.24.2 REVENUE ANALYSIS

15.24.3 PRODUCT PORTFOLIO

15.24.4 RECENT DEVELOPMENT

15.25 THRU, INC.

15.25.1 COMPANY SNAPSHOT

15.25.2 PRODUCT PORTFOLIO

15.25.3 RECENT DEVELOPMENT

16 QUESTIONNAIRE

17 RELATED REPORTS

Lista de Tabela

TABLE 1 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 2 NORTH AMERICA SOLUTION IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 3 NORTH AMERICA SOLUTION IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 4 NORTH AMERICA SERVICES IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 5 NORTH AMERICA SERVICES IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 6 NORTH AMERICA PROFESSIONAL SERVICES IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 7 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY DEPLOYMENT MODEL, 2020-2029 (USD MILLION)

TABLE 8 NORTH AMERICA CLOUD IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 9 NORTH AMERICA CLOUD IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 10 NORTH AMERICA ON-PREMISE IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 11 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY ORGANIZATION SIZE, 2020-2029 (USD MILLION)

TABLE 12 NORTH AMERICA LARGE ENTERPRISES IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 13 NORTH AMERICA SMALL AND MEDIUM-SIZED ENTERPRISES (SMES) IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 14 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY ACCESSIBILITY, 2020-2029 (USD MILLION)

TABLE 15 NORTH AMERICA DESKTOP IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 16 NORTH AMERICA DESKTOP IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 17 NORTH AMERICA MOBILE IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 18 NORTH AMERICA MOBILE IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 19 NORTH AMERICA WEB IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 20 NORTH AMERICA LINUX IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 21 NORTH AMERICA OTHERS IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 22 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 23 NORTH AMERICA COLLABORATION SUPPORT IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 24 NORTH AMERICA SECURITY IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 25 NORTH AMERICA ENTERPRISE CONTENT MANAGEMENT SYSTEM IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 26 NORTH AMERICA ENTERPRISE STORAGE AND BACKUP IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 27 NORTH AMERICA ENTERPRISE MOBILITY IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 28 NORTH AMERICA ENTERPRISE DOCUMENT MANAGEMENT IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 29 NORTH AMERICA CLOUD VIRTUALIZATION IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 30 NORTH AMERICA OTHERS IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 31 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY END-USER, 2020-2029 (USD MILLION)

TABLE 32 NORTH AMERICA BANKING, FINANCIAL SERVICES, AND INSURANCE (BFSI) IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 33 NORTH AMERICA BANKING, FINANCIAL SERVICES, AND INSURANCE (BFSI) IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 34 NORTH AMERICA HEALTHCARE AND LIFESCIENCE IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 35 NORTH AMERICA HEALTHCARE AND LIFESCIENCE SEGMENT IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 36 NORTH AMERICA GOVERNMENT AND PUBLIC SECTOR IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 37 NORTH AMERICA GOVERNMENT AND PUBLIC SECTOR IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 38 NORTH AMERICA IT AND TELECOMMUNICATION IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 39 NORTH AMERICA IT AND TELECOMMUNICATION IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 40 NORTH AMERICA RETAIL AND E-COMMERCE IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 41 NORTH AMERICA RETAIL AND E-COMMERCE SEGMENT IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 42 NORTH AMERICA EDUCATION IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 43 NORTH AMERICA EDUCATION IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 44 NORTH AMERICA MEDIA AND ENTERTAINMENT IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 45 NORTH AMERICA MEDIA AND ENTERTAINMENT IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 46 NORTH AMERICA AEROSPACE AND DEFENCE IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 47 NORTH AMERICA AEROSPACE AND DEFENCE IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 48 NORTH AMERICA LEGAL IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 49 NORTH AMERICA LEGAL IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 50 NORTH AMERICA TRANSPORTATION AND LOGISTICS IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 51 NORTH AMERICA TRANSPORTATION AND LOGISTICS IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 52 NORTH AMERICA MANUFACTURING IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 53 NORTH AMERICA MANUFACTURING IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 54 NORTH AMERICA OTHERS IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 55 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY COUNTRY, 2020-2029 (USD MILLION)

TABLE 56 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 57 NORTH AMERICA SOLUTION IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 58 NORTH AMERICA SERVICES IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 59 NORTH AMERICA PROFESSIONAL SERVICES IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 60 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY DEPLOYMENT MODEL, 2020-2029 (USD MILLION)

TABLE 61 NORTH AMERICA CLOUD IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 62 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY ORGANIZATION SIZE, 2020-2029 (USD MILLION)

TABLE 63 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY ACCESSIBILITY, 2020-2029 (USD MILLION)

TABLE 64 NORTH AMERICA DESKTOP IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 65 NORTH AMERICA MOBILE IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 66 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 67 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 68 NORTH AMERICA BANKING, FINANCIAL SERVICES, AND INSURANCE (BFSI) IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 69 NORTH AMERICA HEALTHCARE AND LIFESCIENCE IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 70 NORTH AMERICA GOVERNMENT AND PUBLIC SECTOR IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 71 NORTH AMERICA IT AND TELECOMMUNICATION IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 72 NORTH AMERICA RETAIL AND E-COMMERCE IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 73 NORTH AMERICA EDUCATION IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 74 NORTH AMERICA MEDIA AND ENTERTAINMENT IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 75 NORTH AMERICA AEROSPACE AND DEFENCE IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 76 NORTH AMERICA LEGAL IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 77 NORTH AMERICA TRANSPORTATION AND LOGISTICS IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 78 NORTH AMERICA MANUFACTURING IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 79 U.S. ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 80 U.S. SOLUTION IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 81 U.S. SERVICES IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 82 U.S. PROFESSIONAL SERVICES IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 83 U.S. ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY DEPLOYMENT MODEL, 2020-2029 (USD MILLION)

TABLE 84 U.S. CLOUD IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 85 U.S. ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY ORGANIZATION SIZE, 2020-2029 (USD MILLION)

TABLE 86 U.S. ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY ACCESSIBILITY, 2020-2029 (USD MILLION)

TABLE 87 U.S. DESKTOP IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 88 U.S. MOBILE IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 89 U.S. ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 90 U.S. ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 91 U.S. BANKING, FINANCIAL SERVICES, AND INSURANCE (BFSI) IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 92 U.S. HEALTHCARE AND LIFESCIENCE IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 93 U.S. GOVERNMENT AND PUBLIC SECTOR IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 94 U.S. IT AND TELECOMMUNICATION IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 95 U.S. RETAIL AND E-COMMERCE IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 96 U.S. EDUCATION IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 97 U.S. MEDIA AND ENTERTAINMENT IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 98 U.S. AEROSPACE AND DEFENCE IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 99 U.S. LEGAL IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 100 U.S. TRANSPORTATION AND LOGISTICS IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 101 U.S. MANUFACTURING IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 102 CANADA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 103 CANADA SOLUTION IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 104 CANADA SERVICES IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 105 CANADA PROFESSIONAL SERVICES IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 106 CANADA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY DEPLOYMENT MODEL, 2020-2029 (USD MILLION)

TABLE 107 CANADA CLOUD IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 108 CANADA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY ORGANIZATION SIZE, 2020-2029 (USD MILLION)

TABLE 109 CANADA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY ACCESSIBILITY, 2020-2029 (USD MILLION)

TABLE 110 CANADA DESKTOP IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 111 CANADA MOBILE IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 112 CANADA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 113 CANADA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 114 CANADA BANKING, FINANCIAL SERVICES, AND INSURANCE (BFSI) IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 115 CANADA HEALTHCARE AND LIFESCIENCE IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 116 CANADA GOVERNMENT AND PUBLIC SECTOR IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 117 CANADA IT AND TELECOMMUNICATION IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 118 CANADA RETAIL AND E-COMMERCE IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 119 CANADA EDUCATION IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 120 CANADA MEDIA AND ENTERTAINMENT IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 121 CANADA AEROSPACE AND DEFENCE IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 122 CANADA LEGAL IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 123 CANADA TRANSPORTATION AND LOGISTICS IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 124 CANADA MANUFACTURING IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 125 MEXICO ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 126 MEXICO SOLUTION IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 127 MEXICO SERVICES IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 128 MEXICO PROFESSIONAL SERVICES IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 129 MEXICO ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY DEPLOYMENT MODEL, 2020-2029 (USD MILLION)

TABLE 130 MEXICO CLOUD IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 131 MEXICO ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY ORGANIZATION SIZE, 2020-2029 (USD MILLION)

TABLE 132 MEXICO ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY ACCESSIBILITY, 2020-2029 (USD MILLION)

TABLE 133 MEXICO DESKTOP IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 134 MEXICO MOBILE IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 135 MEXICO ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 136 MEXICO ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 137 MEXICO BANKING, FINANCIAL SERVICES, AND INSURANCE (BFSI) IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 138 MEXICO HEALTHCARE AND LIFESCIENCE IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 139 MEXICO GOVERNMENT AND PUBLIC SECTOR IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 140 MEXICO IT AND TELECOMMUNICATION IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 141 MEXICO RETAIL AND E-COMMERCE IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 142 MEXICO EDUCATION IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 143 MEXICO MEDIA AND ENTERTAINMENT IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 144 MEXICO AEROSPACE AND DEFENCE IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 145 MEXICO LEGAL IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 146 MEXICO TRANSPORTATION AND LOGISTICS IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

TABLE 147 MEXICO MANUFACTURING IN ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET, BY OFFERING, 2020-2029 (USD MILLION)

Lista de Figura

FIGURE 1 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET: SEGMENTATION

FIGURE 2 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET: DATA TRIANGULATION

FIGURE 3 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET: DROC ANALYSIS

FIGURE 4 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET: NORTH AMERICA VS REGIONAL MARKET ANALYSIS

FIGURE 5 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 7 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET: DBMR MARKET POSITION GRID

FIGURE 8 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET: VENDOR SHARE ANALYSIS

FIGURE 9 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET: MARKET APPLICATION COVERAGE GRID

FIGURE 10 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET: SEGMENTATION

FIGURE 11 CONTINUOUSLY RISING DIGITAL WORKPLACE AND MOBILE WORKFORCE IS EXPECTED TO DRIVE NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKETIN THE FORECAST PERIOD OF 2021 TO 2029

FIGURE 12 SOLUTION SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKETIN 2022 & 2029

FIGURE 13 NORTH AMERICA IS EXPECTED TO DOMINATE AND IS THE FASTEST GROWING REGION IN THE NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET IN THE FORECAST PERIOD OF 2021 TO 2029

FIGURE 14 DRIVERS, RESTRAINTS, OPPORTUNITIES, AND CHALLENGES OF THE NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET

FIGURE 15 NUMBER OF SMARTPHONE USERS WORLDWIDE, FROM 2017 TO 2022

FIGURE 16 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET: BY OFFERING, 2021

FIGURE 17 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET: DEPLOYMENT MODEL, 2021

FIGURE 18 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET: BY ORGANIZATION SIZE, 2021

FIGURE 19 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET: BY ACCESSIBILITY, 2021

FIGURE 20 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET: BY APPLICATION, 2021

FIGURE 21 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET: BY END-USER, 2021

FIGURE 22 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET: SNAPSHOT (2021)

FIGURE 23 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET: BY COUNTRY (2021)

FIGURE 24 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET: BY COUNTRY (2022 & 2029)

FIGURE 25 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET: BY COUNTRY (2021 & 2029)

FIGURE 26 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET: BY OFFERING (2022-2029)

FIGURE 27 NORTH AMERICA ENTERPRISE FILE SYNCHRONIZATION AND SHARING MARKET: COMPANY SHARE 2021 (%)

Metodologia de Investigação

A recolha de dados e a análise do ano base são feitas através de módulos de recolha de dados com amostras grandes. A etapa inclui a obtenção de informações de mercado ou dados relacionados através de diversas fontes e estratégias. Inclui examinar e planear antecipadamente todos os dados adquiridos no passado. Da mesma forma, envolve o exame de inconsistências de informação observadas em diferentes fontes de informação. Os dados de mercado são analisados e estimados utilizando modelos estatísticos e coerentes de mercado. Além disso, a análise da quota de mercado e a análise das principais tendências são os principais fatores de sucesso no relatório de mercado. Para saber mais, solicite uma chamada de analista ou abra a sua consulta.

A principal metodologia de investigação utilizada pela equipa de investigação do DBMR é a triangulação de dados que envolve a mineração de dados, a análise do impacto das variáveis de dados no mercado e a validação primária (especialista do setor). Os modelos de dados incluem grelha de posicionamento de fornecedores, análise da linha de tempo do mercado, visão geral e guia de mercado, grelha de posicionamento da empresa, análise de patentes, análise de preços, análise da quota de mercado da empresa, normas de medição, análise global versus regional e de participação dos fornecedores. Para saber mais sobre a metodologia de investigação, faça uma consulta para falar com os nossos especialistas do setor.

Personalização disponível

A Data Bridge Market Research é líder em investigação formativa avançada. Orgulhamo-nos de servir os nossos clientes novos e existentes com dados e análises que correspondem e atendem aos seus objetivos. O relatório pode ser personalizado para incluir análise de tendências de preços de marcas-alvo, compreensão do mercado para países adicionais (solicite a lista de países), dados de resultados de ensaios clínicos, revisão de literatura, mercado remodelado e análise de base de produtos . A análise de mercado dos concorrentes-alvo pode ser analisada desde análises baseadas em tecnologia até estratégias de carteira de mercado. Podemos adicionar quantos concorrentes necessitar de dados no formato e estilo de dados que procura. A nossa equipa de analistas também pode fornecer dados em tabelas dinâmicas de ficheiros Excel em bruto (livro de factos) ou pode ajudá-lo a criar apresentações a partir dos conjuntos de dados disponíveis no relatório.