북미 디지털 렌딩 플랫폼 시장, 구성 요소(솔루션, 서비스), 배포 모델(온프레미스, 클라우드), 대출 금액 규모(7,000달러 미만, 7,001달러~20,000달러, 20,001달러 초과), 구독 유형(무료, 유료), 대출 유형(자동차 대출, 중소기업 금융 대출, 개인 대출, 주택 대출, 내구 소비재, 기타), 수직(은행, 금융 서비스, 보험 회사, P2P(Peer-to-Peer) 대출 기관, 신용 조합, 저축 및 대출 협회) - 업계 동향 및 2029년까지의 예측.

북미 디지털 렌딩 플랫폼 시장 분석 및 규모

현재 여러 회사가 차세대 엔드투엔드 클라우드 기반 대출 플랫폼을 출시하고 있습니다. 또한, 지불 추세의 발전으로 금융 기관은 생산성, 수익 및 서비스 속도를 개선하기 위해 DLP를 구현하고 있습니다.

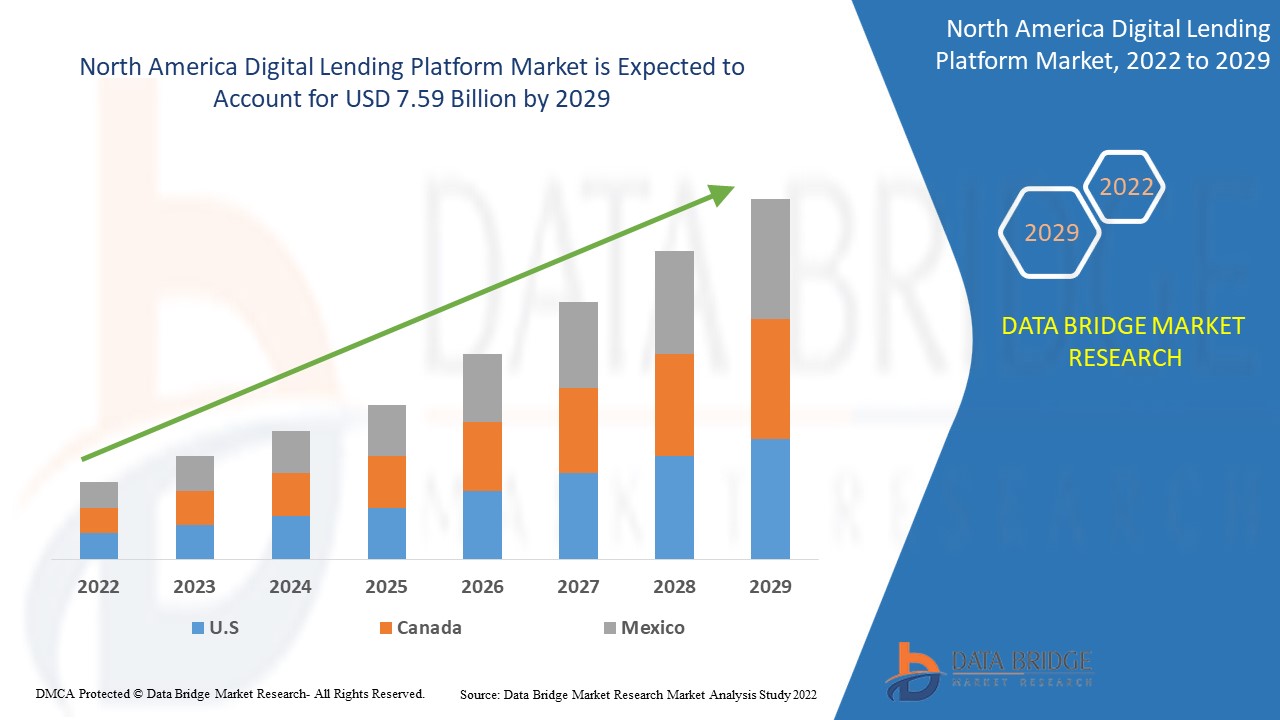

Data Bridge Market Research는 디지털 대출 플랫폼 시장이 2021년에 17억 3,000만 달러 규모로 평가되었으며, 예측 기간 동안 CAGR 20.3%로 2029년까지 75억 9,000만 달러 규모에 도달할 것으로 분석했습니다. Data Bridge Market Research 팀이 큐레이팅한 시장 보고서에는 시장 가치, 성장률, 시장 세그먼트, 지리적 범위, 시장 참여자, 시장 시나리오와 같은 시장 통찰력 외에도 심층적인 전문가 분석, 수입/수출 분석, 가격 분석, 생산 소비 분석, 페슬 분석이 포함되어 있습니다.

북미 디지털 렌딩 플랫폼 시장 범위 및 세분화

|

보고서 메트릭 |

세부 |

|

예측 기간 |

2022년부터 2029년까지 |

|

기준 연도 |

2021 |

|

역사적 연도 |

2020 (2014-2019로 사용자 정의 가능) |

|

양적 단위 |

매출은 10억 달러, 볼륨은 단위, 가격은 USD로 표시됨 |

|

다루는 세그먼트 |

구성 요소(솔루션, 서비스), 배포 모델(온프레미스, 클라우드), 대출 금액 규모(7,000달러 미만, 7,001달러 ~ 20,000달러, 20,001달러 초과), 구독 유형(무료, 유료), 대출 유형(자동차 대출, 중소기업 금융 대출, 개인 대출, 주택 대출, 내구 소비재, 기타), 수직(은행, 금융 서비스, 보험 회사, P2P(Peer-to-Peer) 대출 기관, 신용 조합, 저축 및 대출 협회) |

|

적용 국가 |

미국, 캐나다, 멕시코 |

|

시장 참여자 포함 |

General Electric(미국), IBM Corporation(미국), PTC(미국), Microsoft(미국), Siemens AG(독일), ANSYS, Inc.(미국), SAP SE(독일), Oracle(미국), Robert Bosch GmbH(독일), Swim.ai, Inc.(미국), Atos SE(프랑스), ABB(스위스), KELLTON TECH(인도), AVEVA Group plc(영국), DXC Technology Company(미국), Altair Engineering, Inc(미국), Hexaware Technologies Limited(인도), Tata Consultancy Services Limited(인도), Infosys Limited(벵갈루루), NTT DATA, Inc.(일본), TIBCO Software Inc.(미국) |

|

기회 |

|

시장 정의

디지털 대출 플랫폼을 통해 대출자와 차용자는 전자 또는 디지털 형식으로 돈을 대출할 수 있어 사용 편의성이 높아지고 사용자 경험이 개선되며 고객 검증 시간 절감으로 인해 오버헤드가 낮아집니다. 이 프로세스는 사용자 등록으로 시작하여 온라인 문서 수집, 고객 인증 및 검증, 대출 승인, 대출 분배 및 대출 회수로 이어집니다.

디지털 대출 플랫폼 시장 역학

운전자

- 온라인 뱅킹의 인기 증가

세계화와 온라인 뱅킹 서비스의 인기 증가로 대출 프로세스가 빠르게 디지털화되고 있습니다. 이는 더 나은 의사 결정, 더 나은 고객 경험 및 상당한 비용 절감을 위해 은행, 금융 서비스 및 보험(BFSI) 산업에서 DLP를 사용하는 데 영향을 미치는 가장 중요한 요소 중 하나입니다. 또한 코로나바이러스 질병(COVID-19) 발병으로 인해 전 세계 금융 기관은 대출을 제공하고 팬데믹 과제를 해결하기 위해 점점 더 디지털 채널로 전환하고 있습니다.

- 디지털 자동화에 대한 강조 증가

DLP는 전자 서명과 쉬운 접근성의 이점을 제공하는 반면, 스마트폰에 대한 의존도 증가와 인터넷 보급률도 시장 성장을 촉진하고 있습니다. 또한 디지털 자동화에 대한 강조가 커지면서 DLP는 최소한의 서류 작업만 필요하기 때문에 인적 오류 가능성이 줄어들기 때문에 북미 시장 성장에 기여하고 있습니다. 여러 회사에서도 블록체인, 인공 지능(AI), 머신 러닝, 분석과 같은 사기를 완화하기 위한 첨단 기술을 통합하고 있으며, 이는 시장 성장을 촉진하고 있습니다. 또한 사이버 위협이 점점 더 널리 퍼지면서 북미 도입이 가속화되고 있습니다.

기회

- 첨단 및 혁신 기술의 높은 보급

인공지능, 머신러닝, 블록체인은 디지털 대출 플랫폼의 역량을 강화하고 새로운 성장 기회를 열어줄 것으로 기대되는 신흥 기술 중 일부입니다. 이러한 기술을 통합하면 간단하고 빠르며 투명한 대출 조달 프로세스가 가능합니다. AI와 머신러닝 기반 알고리즘은 몇 초 만에 대출 신청을 처리할 수 있어 승인 프로세스가 진정으로 확장 가능합니다. 또한 대출 프로세스에서 중개자나 중간자를 제거함으로써 블록체인 기반 대출 플랫폼은 대출자와 차용자 간에 직접적인 관계를 구축합니다.

제약

- 데이터 보안 및 개인 정보 보호 문제

그러나 데이터 보안 및 개인 정보 보호에 대한 우려와 같은 과제는 시장 성장을 제한할 것으로 예상됩니다. 전 세계 여러 정부는 이미 디지털 대출 플랫폼과 관련된 데이터 보안 및 개인 정보 보호에 대한 우려를 해결하기 위한 노력을 시작했습니다. 게다가 모든 디지털 플랫폼은 백엔드 인프라와 인터넷 액세스에 크게 의존하기 때문에 시스템 결함, 정전 또는 연결 문제가 발생하면 최종 사용자가 디지털 플랫폼에 액세스할 수 없게 될 수 있습니다. 개발도상국의 기존 대출 방식 선호도 및 낮은 수준의 디지털 문해력과 같은 다른 과제는 시장 성장을 어느 정도 제한할 것으로 예상됩니다.

이 디지털 대출 플랫폼 시장 보고서는 최근의 새로운 개발, 무역 규정, 수출입 분석, 생산 분석, 가치 사슬 최적화, 시장 점유율, 국내 및 지역 시장 참여자의 영향, 새로운 수익 창출처, 시장 규정의 변화, 전략적 시장 성장 분석, 시장 규모, 범주 시장 성장, 애플리케이션 틈새 시장 및 지배력, 제품 승인, 제품 출시, 지리적 확장, 시장의 기술 혁신에 대한 분석 기회를 제공합니다. 디지털 대출 플랫폼 시장에 대한 자세한 정보를 얻으려면 Data Bridge Market Research에 연락하여 분석가 브리핑을 받으세요. 저희 팀은 시장 성장을 달성하기 위한 정보에 입각한 시장 결정을 내리는 데 도움을 드립니다.

COVID-19가 디지털 대출 플랫폼 시장에 미치는 영향

COVID-19 팬데믹은 디지털 대출 플랫폼 시장에 혜택을 주었습니다. 팬데믹 이후 신용 조합과 은행은 고객의 요구를 더 잘 충족하기 위해 디지털 뱅킹 서비스를 확대하고 있습니다. 더욱이 COVID-19에서 은행은 더 많은 수의 급여 보호 프로그램에 따라 대출을 위해 디지털 채널을 사용하기 시작했습니다. 미국의 급여 보호 프로그램은 최대 8주 동안 중소기업에 자금을 제공합니다. 디지털 대출 플랫폼 제공업체인 Numerated에 따르면 COVID-19 기간 동안 미국 기업의 82%가 기존 채널이 아닌 온라인으로 PPP 대출을 신청하기로 선택했습니다.

최근 개발

- 2021년 7월 Newgen Software는 새로운 디지털 혁신 플랫폼인 NewgenONE을 출시합니다. 이 플랫폼은 비정형 데이터 관리와 고객 참여 강화에 도움이 됩니다.

- 2021년 6월, 베트남의 TPBank는 Nucleus Software와 협력하여 디지털 상거래를 강화할 예정입니다. FinnOne Neo는 TPBank가 즉시 디지털 대출을 제공하고, 프로세스 효율성을 높이고, 신용 평가를 개선하도록 지원했습니다.

- 2021년 1월 Fiserv는 디지털 경험 플랫폼 공급업체인 Ondot Systems Inc.를 인수했습니다. 이를 통해 Fiserv는 디지털 솔루션 포트폴리오를 확장할 수 있게 되었습니다.

- 2020년 9월 ICE Mortgage Technology는 선도적인 디지털 대출 플랫폼 공급업체인 Ellie Mae를 인수합니다. 이 인수는 ICE가 모기지 프로세스 자동화를 가속화하는 데 도움이 되었습니다.

북미 디지털 렌딩 플랫폼 시장 범위

디지털 대출 플랫폼 시장은 구성 요소, 배포 모델, 대출 금액 규모, 구독 유형, 대출 유형 및 수직을 기준으로 세분화됩니다. 이러한 세그먼트 간의 성장은 산업의 빈약한 성장 세그먼트를 분석하고 사용자에게 핵심 시장 애플리케이션을 식별하기 위한 전략적 결정을 내리는 데 도움이 되는 귀중한 시장 개요와 시장 통찰력을 제공하는 데 도움이 됩니다.

요소

- 소프트웨어

- 서비스

대출금액 규모

- 7,000달러 미만

- 7,001달러 ~ 20,000달러

- 20,001달러 이상

조직 규모

- 대규모 조직

- 소규모 및 중규모 조직

전개

- 온프레미스

- 구름

구독 유형

- 무료

- 유급의

대출 유형

- 자동차 대출

- 중소기업금융대출

- 개인대출

- 주택 대출

- 소비재 내구재

- 기타

수직의

- 은행업

- 금융 서비스

- 보험 회사

- P2P(피어투피어) 대출업체

- 신용 조합

- 절약

- 대출 협회

디지털 대출 플랫폼 시장 지역 분석/통찰력

위에 참조된 대로 국가, 구성 요소, 배포 모델, 대출 금액 규모, 구독 유형, 대출 유형 및 수직별로 디지털 대출 플랫폼 시장을 분석하고 시장 규모에 대한 통찰력과 추세를 제공합니다.

디지털 대출 플랫폼 시장 보고서에서 다루는 국가는 미국, 캐나다, 멕시코입니다.

북미는 FIS와 Fiserv, Inc.와 같은 지역의 주요 업체가 단일 플랫폼에서 다양한 대출 솔루션을 제공하기 때문에 디지털 대출 플랫폼 시장을 지배하고 있습니다. 미국과 캐나다는 이 기술을 일찍 도입하여 북미 대출 플랫폼 시장을 지배할 수 있었습니다.

보고서의 국가 섹션은 또한 현재 및 미래 시장 추세에 영향을 미치는 개별 시장 영향 요인과 시장 규제의 변화를 제공합니다. 다운스트림 및 업스트림 가치 사슬 분석, 기술 추세 및 포터의 5가지 힘 분석, 사례 연구와 같은 데이터 포인트는 개별 국가의 시장 시나리오를 예측하는 데 사용되는 몇 가지 포인터입니다. 또한 북미 브랜드의 존재 및 가용성과 지역 및 국내 브랜드와의 대규모 또는 희소한 경쟁으로 인해 직면한 과제, 국내 관세 및 무역 경로의 영향은 국가 데이터에 대한 예측 분석을 제공하는 동안 고려됩니다.

경쟁 환경 및 디지털 대출 플랫폼 시장 점유율 분석

디지털 대출 플랫폼 시장 경쟁 구도는 경쟁자별 세부 정보를 제공합니다. 포함된 세부 정보는 회사 개요, 회사 재무, 창출된 수익, 시장 잠재력, 연구 개발 투자, 새로운 시장 이니셔티브, 북미 지역 입지, 생산 현장 및 시설, 생산 용량, 회사의 강점과 약점, 제품 출시, 제품 폭과 범위, 애플리케이션 우세입니다. 위에 제공된 데이터 포인트는 디지털 대출 플랫폼 시장과 관련된 회사의 초점에만 관련이 있습니다.

디지털 대출 플랫폼 시장에서 활동하는 주요 기업은 다음과 같습니다.

- 제너럴 일렉트릭(미국)

- IBM 주식회사(미국)

- PTC(미국)

- 마이크로소프트(미국)

- 지멘스 AG(독일)

- ANSYS, Inc. (미국)

- SAP SE(독일)

- 오라클(미국)

- 로버트 보쉬 GmbH (독일)

- Swim.ai, Inc. (미국)

- Atos SE(프랑스)

- ABB(스위스)

- KELLTON TECH(인도)

- AVEVA 그룹 plc (영국)

- DXC Technology Company (미국)

- 알테어 엔지니어링 주식회사(미국)

- Hexaware Technologies Limited(인도)

- Tata Consultancy Services Limited(인도)

- 인포시스 리미티드(벵갈루루)

- NTT DATA, Inc. (일본)

- TIBCO 소프트웨어 주식회사(미국)

SKU-

세계 최초의 시장 정보 클라우드 보고서에 온라인으로 접속하세요

- 대화형 데이터 분석 대시보드

- 높은 성장 잠재력 기회를 위한 회사 분석 대시보드

- 사용자 정의 및 질의를 위한 리서치 분석가 액세스

- 대화형 대시보드를 통한 경쟁자 분석

- 최신 뉴스, 업데이트 및 추세 분석

- 포괄적인 경쟁자 추적을 위한 벤치마크 분석의 힘 활용

연구 방법론

데이터 수집 및 기준 연도 분석은 대규모 샘플 크기의 데이터 수집 모듈을 사용하여 수행됩니다. 이 단계에는 다양한 소스와 전략을 통해 시장 정보 또는 관련 데이터를 얻는 것이 포함됩니다. 여기에는 과거에 수집한 모든 데이터를 미리 검토하고 계획하는 것이 포함됩니다. 또한 다양한 정보 소스에서 발견되는 정보 불일치를 검토하는 것도 포함됩니다. 시장 데이터는 시장 통계 및 일관된 모델을 사용하여 분석하고 추정합니다. 또한 시장 점유율 분석 및 주요 추세 분석은 시장 보고서의 주요 성공 요인입니다. 자세한 내용은 분석가에게 전화를 요청하거나 문의 사항을 드롭하세요.

DBMR 연구팀에서 사용하는 주요 연구 방법론은 데이터 마이닝, 시장에 대한 데이터 변수의 영향 분석 및 주요(산업 전문가) 검증을 포함하는 데이터 삼각 측량입니다. 데이터 모델에는 공급업체 포지셔닝 그리드, 시장 타임라인 분석, 시장 개요 및 가이드, 회사 포지셔닝 그리드, 특허 분석, 가격 분석, 회사 시장 점유율 분석, 측정 기준, 글로벌 대 지역 및 공급업체 점유율 분석이 포함됩니다. 연구 방법론에 대해 자세히 알아보려면 문의를 통해 업계 전문가에게 문의하세요.

사용자 정의 가능

Data Bridge Market Research는 고급 형성 연구 분야의 선두 주자입니다. 저희는 기존 및 신규 고객에게 목표에 맞는 데이터와 분석을 제공하는 데 자부심을 느낍니다. 보고서는 추가 국가에 대한 시장 이해(국가 목록 요청), 임상 시험 결과 데이터, 문헌 검토, 재생 시장 및 제품 기반 분석을 포함하도록 사용자 정의할 수 있습니다. 기술 기반 분석에서 시장 포트폴리오 전략에 이르기까지 타겟 경쟁업체의 시장 분석을 분석할 수 있습니다. 귀하가 원하는 형식과 데이터 스타일로 필요한 만큼 많은 경쟁자를 추가할 수 있습니다. 저희 분석가 팀은 또한 원시 엑셀 파일 피벗 테이블(팩트북)로 데이터를 제공하거나 보고서에서 사용 가능한 데이터 세트에서 프레젠테이션을 만드는 데 도움을 줄 수 있습니다.