Marché des technologies opérationnelles en Amérique du Nord, par composant ( matériel , logiciel/plateforme, services), déploiement (sur site, hybride, cloud), taille de l'organisation (petites et moyennes entreprises, grandes entreprises), connectivité (filaire, sans fil), technologie (contrôle de surveillance et acquisition de données (SCADA), systèmes de contrôle distribués (DCS), domaines de contrôle de processus (PCD), contrôleurs logiques programmables (PLC), systèmes instrumentés de sécurité (SIS), systèmes de gestion/automatisation des bâtiments (BAS)), utilisateur final (automobile et transport, bâtiment et infrastructure, énergie et services publics, alimentation et boissons, sciences de la vie, marine et ports, métaux et mines, pétrole et gaz, produits chimiques, pâte et papier, autres), pays (États-Unis, Canada et Mexique), tendances de l'industrie et prévisions jusqu'en 2028.

Analyse et perspectives du marché : marché nord-américain des technologies opérationnelles

Analyse et perspectives du marché : marché nord-américain des technologies opérationnelles

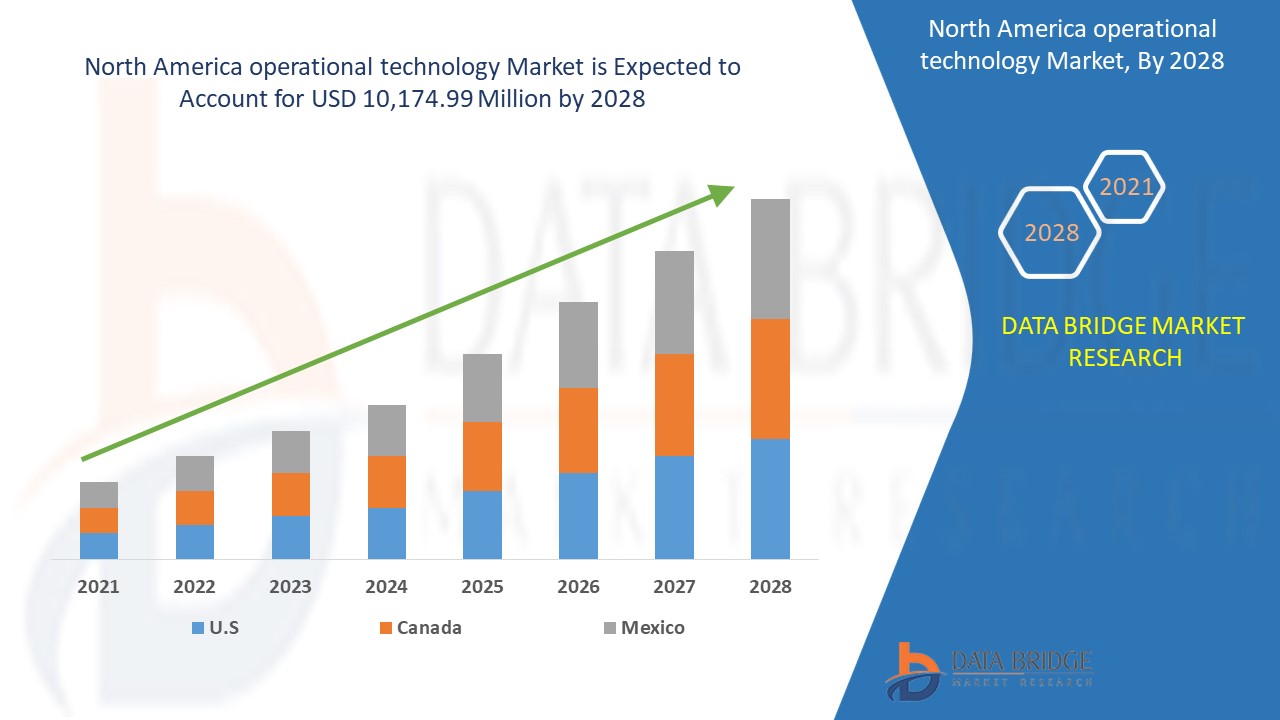

Le marché des technologies opérationnelles en Amérique du Nord devrait connaître une croissance substantielle au cours de la période de prévision de 2021 à 2028. Data Bridge Market Research analyse que le marché croît avec un TCAC de 6,4 % au cours de la période de prévision et devrait atteindre 10 174,99 millions USD d'ici 2028.

Les systèmes de technologie opérationnelle sont des matériels et des logiciels qui détectent la cause d'un changement grâce à une surveillance directe à l'aide d'un appareil physique. La technologie opérationnelle (OT) utilise diverses technologies telles que le contrôle de surveillance et l'acquisition de données (SCADA), les systèmes de contrôle distribués (DCS), les domaines de contrôle de processus (PCD) et les contrôleurs logiques programmables (PLC) pour exécuter ses applications. Elle est couramment utilisée dans les systèmes de contrôle industriels, qui peuvent être déployés n'importe où, y compris dans les centrales électriques, les industries du papier et autres. Ces derniers temps, la fusion ou la convergence de la technologie opérationnelle avec les systèmes de technologie de l'information (TI) a conduit au développement de l'Internet industriel des objets (IIOT).

Certains des facteurs qui favorisent l'adoption croissante des technologies opérationnelles sont l'automatisation, les services instrumentés de sécurité et les avancées techniques en matière de matériel et de logiciels. L'adoption croissante de solutions automatisées et de systèmes de surveillance et de contrôle améliorés stimule la croissance du marché. Cependant, la défaillance du fonctionnement critique des systèmes OT constitue un défi majeur pour la croissance du marché.

Ce rapport sur le marché des technologies opérationnelles fournit des détails sur les parts de marché, les nouveaux développements et l'analyse du pipeline de produits, l'impact des acteurs du marché national et local, les opportunités d'analyse en termes de poches de revenus émergentes, les changements dans la réglementation du marché, les approbations de produits, les décisions stratégiques, les lancements de produits, les expansions géographiques et les innovations technologiques sur le marché. Pour comprendre l'analyse et le scénario du marché, contactez-nous pour un briefing d'analyste, notre équipe vous aidera à créer une solution d'impact sur les revenus pour atteindre votre objectif souhaité.

Portée et taille du marché des technologies opérationnelles en Amérique du Nord

Portée et taille du marché des technologies opérationnelles en Amérique du Nord

Le marché des technologies opérationnelles en Amérique du Nord est segmenté en fonction des composants, du déploiement, de la connectivité, de la technologie et de l'utilisateur final. La croissance entre les segments vous aide à analyser les niches de croissance et les stratégies pour aborder le marché et déterminer vos principaux domaines d'application et la différence entre vos marchés cibles.

- Sur la base des composants , le marché mondial des technologies opérationnelles est segmenté en matériel, logiciel/plateforme et services. Le segment du matériel devrait détenir la plus grande part du marché en 2021, car la technologie opérationnelle dépend du matériel, tel que les capteurs, les commutateurs, les contrôleurs et autres, qui sont des composants essentiels du marché des technologies opérationnelles.

- En fonction du déploiement, le marché mondial des technologies opérationnelles est segmenté en cloud , hybride et sur site. Le segment cloud devrait détenir la plus grande part du marché en 2021, car le cloud offre une plus grande évolutivité par rapport aux autres modèles de déploiement.

- En fonction de la taille de l'entreprise, le marché des technologies opérationnelles en Amérique du Nord est segmenté en grandes entreprises et en petites et moyennes entreprises. Le segment des grandes entreprises devrait détenir la plus grande part du marché en 2021, car les grandes entreprises sont équipées d'instruments de sécurité de haute précision et de haute qualité.

- Sur la base de la connectivité , le marché mondial des technologies opérationnelles est segmenté en sans fil et en filaire. Le segment de la connectivité sans fil devrait détenir la plus grande part du marché en 2021, car la connectivité sans fil contribue à accroître l'efficacité, à réduire les coûts et à nécessiter moins de maintenance.

- Sur la base de la technologie, le marché est segmenté en contrôle de surveillance et acquisition de données (SCADA), contrôleurs logiques programmables (PLC), systèmes instrumentés de sécurité (SIS), systèmes de contrôle distribués (DCS), systèmes de gestion/automatisation des bâtiments (BAS) et domaines de contrôle des processus (PCD). Le segment SCADA devrait détenir la plus grande part du marché en 2021, car il offre divers avantages, tels qu'une fiabilité accrue, des coûts réduits, une sécurité améliorée des travailleurs, une plus grande satisfaction des clients et une meilleure utilisation.

- En fonction de l'utilisateur final, le marché nord-américain des technologies opérationnelles est segmenté en pétrole et gaz, produits chimiques, marine et ports, énergie et services publics, métaux et mines, automobile et transport, pâte et papier, alimentation et boissons, sciences de la vie, bâtiments et infrastructures, etc. Le segment du pétrole et du gaz devrait détenir la plus grande part du marché en 2021, car la technologie OT est principalement utilisée pour la détection des fuites, la sécurité des processus et les améliorations des processus, qui sont dominés par l'industrie pétrolière et gazière.

Analyse du marché des technologies opérationnelles en Amérique du Nord au niveau des pays

Le marché des technologies opérationnelles est analysé et des informations sur la taille du marché sont fournies par pays, composants, application, vertical et produit.

Les pays couverts par le rapport sur le marché des technologies opérationnelles en Amérique du Nord sont les États-Unis, le Canada et le Mexique.

Les États-Unis représentent la part la plus élevée du marché des technologies opérationnelles en Amérique du Nord en raison de facteurs tels que la présence d'un grand nombre d'entreprises fabriquant du matériel et des logiciels de technologies opérationnelles et l'automatisation croissante de la sécurité et de l'amélioration des processus.

La section par pays du rapport sur le marché des technologies opérationnelles en Amérique du Nord fournit également des facteurs d'impact sur le marché individuel et des changements de réglementation sur le marché national qui ont un impact sur les tendances actuelles et futures du marché. Les points de données, tels que les nouvelles ventes, les ventes de remplacement, la démographie des pays, les actes réglementaires et l'analyse des importations et des exportations, sont quelques-uns des principaux indicateurs utilisés pour prévoir le scénario de marché pour les différents pays. En outre, la présence et la disponibilité des marques mondiales et les défis auxquels elles sont confrontées en raison de la forte concurrence des marques locales et nationales, l'impact des canaux de vente sont pris en compte lors de l'analyse prévisionnelle des données nationales.

Adoption croissante de la fabrication sous contrat

Le marché des technologies opérationnelles d'Amérique du Nord vous fournit également une analyse détaillée du marché pour chaque pays, la croissance de la base installée de différents types de produits pour le marché des technologies opérationnelles, l'impact de la technologie à l'aide de courbes de durée de vie et les changements dans les besoins en produits abrasifs, les scénarios réglementaires et leur impact sur le marché. Les données sont disponibles pour la période historique 2019.

Analyse du paysage concurrentiel et des parts de marché des technologies opérationnelles

Le paysage concurrentiel du marché des technologies opérationnelles en Amérique du Nord fournit des détails par concurrent. Les détails inclus sont la présentation de l'entreprise, les finances de l'entreprise, les revenus générés, le potentiel du marché, les investissements dans la recherche et le développement, les nouvelles initiatives du marché, la présence mondiale, les sites et installations de production, les forces et les faiblesses de l'entreprise, le lancement de produits, les pipelines d'essais cliniques, l'analyse de la marque, les approbations de produits, les brevets, la largeur et l'étendue des produits, la domination des applications et la courbe de survie technologique. Les points de données ci-dessus fournis ne concernent que l'orientation des entreprises vers le marché des technologies opérationnelles en Amérique du Nord.

Parmi les principaux acteurs opérant sur le marché nord-américain des technologies opérationnelles figurent Fortinet, Inc., Gray Matter Systems LLC, Forcepoint, IBM, ABB, General Electric, Schneider Electric, Rockwell Automation, Inc., Emerson Electric Co., Advantech Co., Ltd., Honeywell International Inc., Huawei Technologies Co., Ltd., Oracle, Wipro Limited, SCADAfence, SAP SE, Cisco Systems, Accenture, Wunderlich-Malec Engineering, Inc., Yokogawa Electric Corporation, entre autres. Les analystes de DBMR comprennent les atouts de la concurrence et fournissent une analyse concurrentielle pour chaque concurrent séparément.

Par exemple,

- En octobre 2019, ABB a conclu un partenariat avec Operational Technology Cyber Security Alliance (OTCSA). Ce partenariat portait sur la sécurité des technologies opérationnelles dans les infrastructures critiques et les systèmes de contrôle industriel (ICS). Cette solution permettra de répondre aux problèmes de cybersécurité des systèmes et des solutions pour les infrastructures et l'industrie. Les deux entreprises en tireront des avantages mutuels, ce qui les aidera à élargir leur marché.

Les partenariats, les coentreprises et d'autres stratégies permettent d'accroître la part de marché de l'entreprise grâce à une couverture et une présence accrues. Ils offrent également aux organisations l'avantage d'améliorer leur offre sur le marché des technologies opérationnelles grâce à une gamme de produits élargie.

SKU-

Accédez en ligne au rapport sur le premier cloud mondial de veille économique

- Tableau de bord d'analyse de données interactif

- Tableau de bord d'analyse d'entreprise pour les opportunités à fort potentiel de croissance

- Accès d'analyste de recherche pour la personnalisation et les requêtes

- Analyse de la concurrence avec tableau de bord interactif

- Dernières actualités, mises à jour et analyse des tendances

- Exploitez la puissance de l'analyse comparative pour un suivi complet de la concurrence

Table des matières

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATIONS

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 DBMR TRIPOD DATA VALIDATION MODEL

2.5 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.6 DBMR MARKET POSITION GRID

2.7 VENDOR SHARE ANALYSIS

2.8 MULTIVARIATE MODELING

2.9 COMPONENT TIMELINE CURVE

2.1 MARKET END-USER COVERAGE GRID

2.11 SECONDARY SOURCES

2.12 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 TECHNOLOGY LANDSCAPE

4.2 SUPERVISORY CONTROL AND DATA ACQUISITION (SCADA)

4.3 DISTRIBUTED CONTROL SYSTEMS (DCS)

4.4 PROCESS CONTROL DOMAINS (PCD)

4.5 PROGRAMMABLE LOGIC CONTROLLERS (PLC)

4.6 SAFETY INSTRUMENTED SYSTEMS (SIS)

4.7 BUILDING MANAGEMENT/ AUTOMATION SYSTEMS (BAS)

4.8 COMPUTER NUMERICAL CONTROL (CNC)

5 MARKET OVERVIEW

5.1 DRIVERS

5.1.1 RISING DEMAND FOR MERGING OPERATIONAL TECHNOLOGY (OT) & INFORMATION TECHNOLOGY (IT)

5.1.2 GROWING DEMAND FOR SMART AUTOMATED SOLUTIONS

5.1.3 RAPID INDUSTRIALIZATION IN EMERGING ECONOMIES

5.1.4 INCREASING POPULARITY OF CONTROLLING AND MONITORING EQUIPMENT

5.1.5 QUICK RESOLUTION TIME AND COST EFFECTIVENESS OF OPERATIONAL TECHNOLOGY

5.2 RESTRAINTS

5.2.1 SECURITY RISK IN OT OVER DATA PLATFORM.

5.2.2 MULTI-LEVEL DEPENDENCY INVOLVED IN OPERATIONAL TECHNOLOGY (OT)

5.2.3 ISSUES RELATED TO INTEROPERABILITY WHILE CONNECTING NEW SYSTEM WITH EARLIER INSTALLED SYSTEMS

5.3 OPPORTUNITIES

5.3.1 GROWING DEMAND IN FOOD, PULP & PAPER INDUSTRIES FOR OPERATIONAL TECHNOLOGY

5.3.2 INCREASE IN OPERATIONAL TECHNOLOGY DEPLOYMENTS IN BUILDINGS AND INFRASTRUCTURE INDUSTRIES

5.3.3 OPERATIONAL TECHNOLOGY AS A SERVICE FOR RAPIDLY GROWING LIFE SCIENCES INDUSTRY

5.3.4 GROWING DEMAND IN OIL & GAS INDUSTRY FOR OPERATIONAL TECHNOLOGY

5.4 CHALLENGES

5.4.1 UPGRADATION OF OT SYSTEMS WITH ZERO PRODUCTION LOSS

5.4.2 FAILURES IN CRITICAL FUNCTIONING OF OT SYSTEMS

5.4.3 LACK OF SKILLED WORK FORCE FOR OPERATIONAL TECHNOLOGY SYSTEMS

6 IMPACT OF COVID-19 ON NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET

6.1 ANALYSIS ON IMPACT OF COVID-19 ON OPERATIONAL TECHNOLOGY MARKET

6.2 IMPACT ON PRICE

6.3 IMPACT ON DEMAND AND SUPPLY CHAIN

6.4 AFTERMATH OF COVID-19 AND GOVERNMENT INITIATIVE TO BOOST THE MARKET

6.5 STRATEGIC DECISIONS FOR MANUFACTURERS AFTER COVID-19 TO GAIN COMPETITIVE MARKET SHARE

6.6 CONCLUSION

7 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT

7.1 OVERVIEW

7.2 HARDWARE

7.3 SOFTWARE/PLATFORM

7.3.1 INCIDENT RESPONSE

7.3.2 ANOMALY DETECTION

7.3.3 OT ENDPOINT SECURITY

7.3.4 OT NETWORK SEGMENTATION

7.3.5 OTHERS

7.4 SERVICES

7.4.1 PROFESSIONAL SERVICES

7.4.2 MANAGED SERVICES

8 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET, BY DEPLOYMENT

8.1 OVERVIEW

8.2 CLOUD

8.3 HYBRID

8.4 ON-PREMISE

9 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET, BY ORGANIZATION SIZE

9.1 OVERVIEW

9.2 LARGE ENTERPRISE

9.3 SMALL & MEDIUM SIZE BUSINESS

10 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET, BY CONNECTIVITY

10.1 OVERVIEW

10.2 WIRELESS

10.2.1 WHART

10.2.2 ISA 100

10.2.3 WIFI

10.2.4 BLUETOOTH

10.2.5 ZIGBEE

10.2.6 SATELLITE TECHNOLOGIES

10.2.7 CELLULAR TECHNOLOGIES

10.3 WIRED

10.3.1 ETHERNET

10.3.2 PROFINET

10.3.3 MODBUS

10.3.4 FOUNDATION FIELDBUS

10.3.5 OTHERS

11 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET, BY TECHNOLOGY

11.1 OVERVIEW

11.2 SUPERVISORY CONTROL AND DATA ACQUISITION (SCADA)

11.3 PROGRAMMABLE LOGIC CONTROLLERS (PLC)

11.4 SAFETY INSTRUMENTED SYSTEMS (SIS)

11.5 DISTRIBUTED CONTROL SYSTEMS (DCS)

11.6 BUILDING MANAGEMENT / AUTOMATION SYSTEMS (BAS)

11.7 PROCESS CONTROL DOMAINS (PCD)

12 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET, BY END-USER

12.1 OVERVIEW

12.2 OIL & GAS

12.2.1 HARDWARE

12.2.2 SOFTWARE/PLATFORM

12.2.3 SERVICES

12.3 CHEMICALS

12.3.1 HARDWARE

12.3.2 SOFTWARE/PLATFORM

12.3.3 SERVICES

12.4 MARINE & PORTS

12.4.1 HARDWARE

12.4.2 SOFTWARE/PLATFORM

12.4.3 SERVICES

12.5 ENERGY & UTILITIES

12.5.1 HARDWARE

12.5.2 SOFTWARE/PLATFORM

12.5.3 SERVICES

12.6 METALS AND MINING

12.6.1 HARDWARE

12.6.2 SOFTWARE/PLATFORM

12.6.3 SERVICES

12.7 AUTOMOTIVE AND TRANSPORTATION

12.7.1 HARDWARE

12.7.2 SOFTWARE/PLATFORM

12.7.3 SERVICES

12.8 PULP AND PAPER

12.8.1 HARDWARE

12.8.2 SOFTWARE/PLATFORM

12.8.3 SERVICES

12.9 FOOD & BEVERAGE

12.9.1 HARDWARE

12.9.2 SOFTWARE/PLATFORM

12.9.3 SERVICES

12.1 LIFE SCIENCES

12.10.1 HARDWARE

12.10.2 SOFTWARE/PLATFORM

12.10.3 SERVICES

12.11 BUILDINGS AND INFRASTRUCTURE

12.11.1 HARDWARE

12.11.2 SOFTWARE/PLATFORM

12.11.3 SERVICES

12.12 OTHERS

12.12.1 HARDWARE

12.12.2 SOFTWARE/PLATFORM

12.12.3 SERVICES

13 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET, BY REGION

13.1 NORTH AMERICA

13.1.1 U.S.

13.1.2 CANADA

13.1.3 MEXICO

14 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET: COMPANY LANDSCAPE

14.1 COMPANY SHARE ANALYSIS: NORTH AMERICA

15 SWOT ANALYSIS

16 COMPANY PROFILE

16.1 HONEYWELL INTERNATIONAL INC.

16.1.1 COMPANY SNAPSHOT

16.1.2 REVENUE ANALYSIS

16.1.3 COMPANY SHARE ANALYSIS

16.1.4 PRODUCT & SERVICE PORTFOLIO

16.1.5 RECENT DEVELOPMENTS

16.2 ABB

16.2.1 COMPANY SNAPSHOT

16.2.2 REVENUE ANALYSIS

16.2.3 COMPANY SHARE ANALYSIS

16.2.4 PRODUCT PORTFOLIO

16.2.5 RECENT DEVELOPMENT

16.3 EMERSON ELECTRIC CO.

16.3.1 COMPANY SNAPSHOT

16.3.2 REVENUE ANALYSIS

16.3.3 COMPANY SHARE ANALYSIS

16.3.4 PRODUCT PORTFOLIO

16.3.5 RECENT DEVELOPMENTS

16.4 SCHNEIDER ELECTRIC

16.4.1 COMPANY SNAPSHOT

16.4.2 REVENUE ANALYSIS

16.4.3 COMPANY SHARE ANALYSIS

16.4.4 PRODUCT PORTFOLIO

16.4.5 RECENT DEVELOPMENT

16.5 ROCKWELL AUTOMATION, INC.

16.5.1 COMPANY SNAPSHOT

16.5.2 REVENUE ANALYSIS

16.5.3 COMPANY SHARE ANALYSIS

16.5.4 PRODUCT PORTFOLIO

16.5.5 RECENT DEVELOPMENTS

16.6 GENERAL ELECTRIC

16.6.1 COMPANY SNAPSHOT

16.6.2 REVENUE ANALYSIS

16.6.3 SOLUTION & SERVICE PORTFOLIO

16.6.4 RECENT DEVELOPMENT

16.7 ADVANTECH CO., LTD.

16.7.1 COMPANY SNAPSHOT

16.7.2 REVENUE ANALYSIS

16.7.3 PRODUCT PORTFOLIO

16.7.4 RECENT DEVELOPMENT

16.8 ACCENTURE

16.8.1 COMPANY SNAPSHOT

16.8.2 REVENUE ANALYSIS

16.8.3 SOLUTION/ SERVICE PORTFOLIO

16.8.4 RECENT DEVELOPMENTS

16.9 CISCO SYSTEMS, INC.

16.9.1 COMPANY SNAPSHOT

16.9.2 REVENUE ANALYSIS

16.9.3 PRODUCT PORTFOLIO

16.9.4 RECENT DEVELOPMENTS

16.1 FORCEPOINT

16.10.1 COMPANY SNAPSHOT

16.10.2 INDUSTRIAL SOLUTION PORTFOLIO

16.10.3 RECENT DEVELOPMENT

16.11 FORTINET, INC.

16.11.1 COMPANY SNAPSHOT

16.11.2 REVENUE ANALYSIS

16.11.3 SOLUTION PORTFOLIO

16.11.4 RECENT DEVELOPMENTS

16.12 GRAYMATTER

16.12.1 COMPANY SNAPSHOT

16.12.2 SOLUTION PORTFOLIO

16.12.3 RECENT DEVELOPMENT

16.13 HUAWEI TECHNOLOGIES CO., LTD.

16.13.1 COMPANY SNAPSHOT

16.13.2 PRODUCT PORTFOLIO

16.13.3 RECENT DEVELOPMENTS

16.14 IBM CORPORATION

16.14.1 COMPANY SNAPSHOT

16.14.2 REVENUE ANALYSIS

16.14.3 SOLUTION PORTFOLIO

16.14.4 RECENT DEVELOPMENTS

16.15 ORACLE

16.15.1 COMPANY SNAPSHOT

16.15.2 REVENUE ANALYSIS

16.15.3 SOLUTION PORTFOLIO

16.15.4 RECENT DEVELOPMENT

16.16 SAP SE

16.16.1 COMPANY SNAPSHOT

16.16.2 REVENUE ANALYSIS

16.16.3 PRODUCT PORTFOLIO

16.16.4 RECENT DEVELOPMENTS

16.17 SCADAFENCE

16.17.1 COMPANY SNAPSHOT

16.17.2 PRODUCT & SOLUTION PORTFOLIO

16.17.3 RECENT DEVELOPMENT

16.18 WIPRO LIMITED

16.18.1 COMPANY SNAPSHOT

16.18.2 REVENUE ANALYSIS

16.18.3 PRODUCT PORTFOLIO

16.18.4 RECENT DEVELOPMENTS

16.19 WUNDERLICH-MALEC ENGINEERING, INC

16.19.1 COMPANY SNAPSHOT

16.19.2 SOLUTION PORTFOLIO

16.19.3 RECENT DEVELOPMENT

16.2 YOKOGAWA ELECTRIC CORPORATION

16.20.1 COMPANY SNAPSHOT

16.20.2 REVENUE ANALYSIS

16.20.3 PRODUCT/ SOLUTION PORTFOLIO

16.20.4 RECENT DEVELOPMENT

17 QUESTIONNAIRE

18 RELATED REPORTS

Liste des tableaux

TABLE 1 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 2 NORTH AMERICA HARDWARE IN OPERATIONAL TECHNOLOGY MARKET, BY REGION, 2019-2028 (USD MILLION)

TABLE 3 NORTH AMERICA SOFTWARE/PLATFORM IN OPERATIONAL TECHNOLOGY MARKET, BY REGION, 2019-2028 (USD MILLION)

TABLE 4 NORTH AMERICA SOFTWARE/PLATFORM IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 5 NORTH AMERICA SERVICES IN OPERATIONAL TECHNOLOGY MARKET, BY REGION, 2019-2028 (USD MILLION)

TABLE 6 NORTH AMERICA SERVICES IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 7 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET, BY DEPLOYMENT,2019-2028 (USD MILLION)

TABLE 8 NORTH AMERICA CLOUD IN OPERATIONAL TECHNOLOGY MARKET, BY REGION, 2019-2028 (USD MILLION)

TABLE 9 NORTH AMERICA HYBRID IN OPERATIONAL TECHNOLOGY MARKET, BY REGION, 2019-2028 (USD MILLION)

TABLE 10 NORTH AMERICA ON-PREMISE IN OPERATIONAL TECHNOLOGY MARKET, BY REGION, 2019-2028 (USD MILLION)

TABLE 11 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET, BY ORGANIZATION SIZE, 2019-2028 (USD MILLION)

TABLE 12 NORTH AMERICA LARGE ENTERPRISE IN OPERATIONAL TECHNOLOGY MARKET, BY REGION, 2019-2028 (USD MILLION)

TABLE 13 NORTH AMERICA SMALL & MEDIUM SIZE BUSINESS IN OPERATIONAL TECHNOLOGY MARKET, BY REGION, 2019-2028 (USD MILLION)

TABLE 14 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET, BY CONNECTIVITY, 2019-2028 (USD MILLION)

TABLE 15 NORTH AMERICA WIRELESS IN OPERATIONAL TECHNOLOGY MARKET, BY REGION, 2019-2028 (USD MILLION)

TABLE 16 NORTH AMERICA WIRELESS IN OPERATIONAL TECHNOLOGY MARKET, BY CONNECTIVITY, 2019-2028 (USD MILLION)

TABLE 17 NORTH AMERICA WIRED IN OPERATIONAL TECHNOLOGY MARKET, BY CONNECTIVITY, 2019-2028 (USD MILLION)

TABLE 18 NORTH AMERICA WIRED IN OPERATIONAL TECHNOLOGY MARKET, BY CONNECTIVITY, 2019-2028 (USD MILLION)

TABLE 19 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET, BY TECHNOLOGY, 2019-2028 (USD MILLION)

TABLE 20 NORTH AMERICA SUPERVISORY CONTROL AND DATA ACQUISITION (SCADA) IN OPERATIONAL TECHNOLOGY MARKET, BY REGION, 2019-2028 (USD MILLION)

TABLE 21 NORTH AMERICA PROGRAMMABLE LOGIC CONTROLLERS (PLC) IN OPERATIONAL TECHNOLOGY MARKET, BY TECHNOLOGY, 2019-2028 (USD MILLION)

TABLE 22 NORTH AMERICA SAFETY INSTRUMENTED SYSTEMS (SIS) IN OPERATIONAL TECHNOLOGY MARKET, BY TECHNOLOGY, 2019-2028 (USD MILLION)

TABLE 23 NORTH AMERICA DISTRIBUTED CONTROL SYSTEMS (DCS) IN OPERATIONAL TECHNOLOGY MARKET, BY TECHNOLOGY, 2019-2028 (USD MILLION)

TABLE 24 NORTH AMERICA BUILDING MANAGEMENT / AUTOMATION SYSTEMS (BAS) IN OPERATIONAL TECHNOLOGY MARKET, BY TECHNOLOGY, 2019-2028 (USD MILLION)

TABLE 25 NORTH AMERICA PROCESS CONTROL DOMAINS (PCD) IN OPERATIONAL TECHNOLOGY MARKET, BY TECHNOLOGY, 2019-2028 (USD MILLION)

TABLE 26 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET, BY END-USER, 2019-2028 (USD MILLION)

TABLE 27 NORTH AMERICA OIL & GAS IN OPERATIONAL TECHNOLOGY MARKET, BY REGION, 2019-2028 (USD MILLION)

TABLE 28 NORTH AMERICA OIL & GAS IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 29 NORTH AMERICA CHEMICALS IN OPERATIONAL TECHNOLOGY MARKET, BY REGION, 2019-2028 (USD MILLION)

TABLE 30 NORTH AMERICA CHEMICALS IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 31 NORTH AMERICA MARINE & PORTS IN OPERATIONAL TECHNOLOGY MARKET, BY REGION, 2019-2028 (USD MILLION)

TABLE 32 NORTH AMERICA MARINE & PORTS IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 33 NORTH AMERICA ENERGY & UTILITIES IN OPERATIONAL TECHNOLOGY MARKET, BY REGION, 2019-2028 (USD MILLION)

TABLE 34 NORTH AMERICA ENERGY & UTILITIES IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 35 NORTH AMERICA METALS AND MINING IN OPERATIONAL TECHNOLOGY MARKET, BY REGION, 2019-2028 (USD MILLION)

TABLE 36 NORTH AMERICA METALS AND MINING IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 37 NORTH AMERICA AUTOMOTIVE AND TRANSPORTATION IN OPERATIONAL TECHNOLOGY MARKET, BY REGION, 2019-2028 (USD MILLION)

TABLE 38 NORTH AMERICA AUTOMOTIVE AND TRANSPORTATION IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 39 NORTH AMERICA PULP AND PAPER IN OPERATIONAL TECHNOLOGY MARKET, BY REGION, 2019-2028 (USD MILLION)

TABLE 40 NORTH AMERICA PULP AND PAPER IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 41 NORTH AMERICA FOOD & BEVERAGE IN OPERATIONAL TECHNOLOGY MARKET, BY REGION, 2019-2028 (USD MILLION)

TABLE 42 NORTH AMERICA FOOD & BEVERAGE IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 43 NORTH AMERICA LIFE SCIENCES IN OPERATIONAL TECHNOLOGY MARKET, BY REGION, 2019-2028 (USD MILLION)

TABLE 44 NORTH AMERICA LIFE SCIENCES IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 45 NORTH AMERICA BUILDINGS AND INFRASTRUCTURE IN OPERATIONAL TECHNOLOGY MARKET, BY REGION, 2019-2028 (USD MILLION)

TABLE 46 NORTH AMERICA BUILDINGS AND INFRASTRUCTURE IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 47 NORTH AMERICA OTHERS IN OPERATIONAL TECHNOLOGY MARKET, BY REGION, 2019-2028 (USD MILLION)

TABLE 48 NORTH AMERICA OTHERS IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 49 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET, BY COUNTRY, 2019-2028 (USD MILLION)

TABLE 50 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 51 NORTH AMERICA SOFTWARE/PLATFORM IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 52 NORTH AMERICA SERVICES IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 53 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET, BY DEPLOYMENT, 2019-2028 (USD MILLION)

TABLE 54 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET, BY ORGANIZATION SIZE, 2019-2028 (USD MILLION)

TABLE 55 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET, BY CONNECTIVITY, 2019-2028 (USD MILLION)

TABLE 56 NORTH AMERICA WIRELESS IN OPERATIONAL TECHNOLOGY MARKET, BY CONNECTIVITY, 2019-2028 (USD MILLION)

TABLE 57 NORTH AMERICA WIRED IN OPERATIONAL TECHNOLOGY MARKET, BY CONNECTIVITY, 2019-2028 (USD MILLION)

TABLE 58 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET, BY TECHNOLOGY, 2019-2028 (USD MILLION)

TABLE 59 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET, BY END-USER, 2019-2028 (USD MILLION)

TABLE 60 NORTH AMERICA OIL & GAS IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 61 NORTH AMERICA CHEMICALS IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 62 NORTH AMERICA MARINE AND PORTS IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 63 NORTH AMERICA ENERGY & UTILITIES IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 64 NORTH AMERICA METALS AND MINING IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 65 NORTH AMERICA AUTOMOTIVE AND TRANSPORTATION IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 66 NORTH AMERICA PULP AND PAPER IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 67 NORTH AMERICA FOOD AND BEVERAGE IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 68 NORTH AMERICA LIFE SCIENCES IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 69 NORTH AMERICA BUILDING AND INFRASTRUCTURE IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 70 NORTH AMERICA OTHERS IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 71 U.S. OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 72 U.S. SOFTWARE/PLATFORM IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 73 U.S. SERVICES IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 74 U.S. OPERATIONAL TECHNOLOGY MARKET, BY DEPLOYMENT, 2019-2028 (USD MILLION)

TABLE 75 U.S. OPERATIONAL TECHNOLOGY MARKET, BY ORGANIZATION SIZE, 2019-2028 (USD MILLION)

TABLE 76 U.S. OPERATIONAL TECHNOLOGY MARKET, BY CONNECTIVITY, 2019-2028 (USD MILLION)

TABLE 77 U.S. WIRELESS IN OPERATIONAL TECHNOLOGY MARKET, BY CONNECTIVITY, 2019-2028 (USD MILLION)

TABLE 78 U.S. WIRED IN OPERATIONAL TECHNOLOGY MARKET, BY CONNECTIVITY, 2019-2028 (USD MILLION)

TABLE 79 U.S. OPERATIONAL TECHNOLOGY MARKET, BY TECHNOLOGY, 2019-2028 (USD MILLION)

TABLE 80 U.S. OPERATIONAL TECHNOLOGY MARKET, BY END-USER, 2019-2028 (USD MILLION)

TABLE 81 U.S. OIL & GAS IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 82 U.S. CHEMICALS IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 83 U.S. MARINE AND PORTS IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 84 U.S. ENERGY & UTILITIES IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 85 U.S. METALS AND MINING IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 86 U.S. AUTOMOTIVE AND TRANSPORTATION IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 87 U.S. PULP AND PAPER IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 88 U.S. FOOD AND BEVERAGE IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 89 U.S. LIFE SCIENCES IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 90 U.S. BUILDING AND INFRASTRUCTURE IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 91 U.S. OTHERS IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 92 CANADA OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 93 CANADA SOFTWARE/PLATFORM IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 94 CANADA SERVICES IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 95 CANADA OPERATIONAL TECHNOLOGY MARKET, BY DEPLOYMENT, 2019-2028 (USD MILLION)

TABLE 96 CANADA OPERATIONAL TECHNOLOGY MARKET, BY ORGANIZATION SIZE, 2019-2028 (USD MILLION)

TABLE 97 CANADA OPERATIONAL TECHNOLOGY MARKET, BY CONNECTIVITY, 2019-2028 (USD MILLION)

TABLE 98 CANADA WIRELESS IN OPERATIONAL TECHNOLOGY MARKET, BY CONNECTIVITY, 2019-2028 (USD MILLION)

TABLE 99 CANADA WIRED IN OPERATIONAL TECHNOLOGY MARKET, BY CONNECTIVITY, 2019-2028 (USD MILLION)

TABLE 100 CANADA OPERATIONAL TECHNOLOGY MARKET, BY TECHNOLOGY, 2019-2028 (USD MILLION)

TABLE 101 CANADA OPERATIONAL TECHNOLOGY MARKET, BY END-USER, 2019-2028 (USD MILLION)

TABLE 102 CANADA OIL & GAS IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 103 CANADA CHEMICALS IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 104 CANADA MARINE AND PORTS IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 105 CANADA ENERGY & UTILITIES IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 106 CANADA METALS AND MINING IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 107 CANADA AUTOMOTIVE AND TRANSPORTATION IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 108 CANADA PULP AND PAPER IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 109 CANADA FOOD AND BEVERAGE IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 110 CANADA LIFE SCIENCES IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 111 CANADA BUILDING AND INFRASTRUCTURE IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 112 CANADA OTHERS IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 113 MEXICO OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 114 MEXICO SOFTWARE/PLATFORM IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 115 MEXICO SERVICES IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 116 MEXICO OPERATIONAL TECHNOLOGY MARKET, BY DEPLOYMENT, 2019-2028 (USD MILLION)

TABLE 117 MEXICO OPERATIONAL TECHNOLOGY MARKET, BY ORGANIZATION SIZE, 2019-2028 (USD MILLION)

TABLE 118 MEXICO OPERATIONAL TECHNOLOGY MARKET, BY CONNECTIVITY, 2019-2028 (USD MILLION)

TABLE 119 MEXICO WIRELESS IN OPERATIONAL TECHNOLOGY MARKET, BY CONNECTIVITY, 2019-2028 (USD MILLION)

TABLE 120 MEXICO WIRED IN OPERATIONAL TECHNOLOGY MARKET, BY CONNECTIVITY, 2019-2028 (USD MILLION)

TABLE 121 MEXICO OPERATIONAL TECHNOLOGY MARKET, BY TECHNOLOGY, 2019-2028 (USD MILLION)

TABLE 122 MEXICO OPERATIONAL TECHNOLOGY MARKET, BY END-USER, 2019-2028 (USD MILLION)

TABLE 123 MEXICO OIL & GAS IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 124 MEXICO CHEMICALS IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 125 MEXICO MARINE AND PORTS IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 126 MEXICO ENERGY & UTILITIES IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 127 MEXICO METALS AND MINING IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 128 MEXICO AUTOMOTIVE AND TRANSPORTATION IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 129 MEXICO PULP AND PAPER IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 130 MEXICO FOOD AND BEVERAGE IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 131 MEXICO LIFE SCIENCES IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 132 MEXICO BUILDING AND INFRASTRUCTURE IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

TABLE 133 MEXICO OTHERS IN OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2019-2028 (USD MILLION)

Liste des figures

FIGURE 1 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET: SEGMENTATION

FIGURE 2 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET: DATA TRIANGULATION

FIGURE 3 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET: DROC ANALYSIS

FIGURE 4 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET: NORTH AMERICA VS REGIONAL MARKET ANALYSIS

FIGURE 5 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 7 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET: DBMR MARKET POSITION GRID

FIGURE 8 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET: VENDOR SHARE ANALYSIS

FIGURE 9 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET: MARKET END-USER COVERAGE GRID

FIGURE 10 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET: SEGMENTATION

FIGURE 11 THE RISE IN DEMAND FOR MERGING OPERATIONAL TECHNOLOGY (OT) & INFORMATION TECHNOLOGY (IT) IS EXPECTED TO DRIVE THE NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET IN THE FORECAST PERIOD OF 2021 TO 2028

FIGURE 12 HARDWARE COMPONENT SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET IN 2021 & 2028

FIGURE 13 DRIVERS, RESTRAINTS, OPPORTUNITIES AND CHALLENGES OF NORTH AMERICA OPERATIONAL TECHNOLOGYMARKET

FIGURE 14 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET, BY COMPONENT, 2020

FIGURE 15 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET, BY DEPLOYMENT, 2020

FIGURE 16 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET, BY ORGANIZATION SIZE, 2020

FIGURE 17 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET, BY CONNECTIVITY, 2020

FIGURE 18 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET, BY TECHNOLOGY, 2020

FIGURE 19 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET: BY, END-USER 2020

FIGURE 20 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET: SNAPSHOT (2020)

FIGURE 21 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET: BY COUNTRY (2020)

FIGURE 22 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET: BY COUNTRY (2021 & 2028)

FIGURE 23 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET: BY COUNTRY (2020 & 2028)

FIGURE 24 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET: BY COMPONENT (2021-2028)

FIGURE 25 NORTH AMERICA OPERATIONAL TECHNOLOGY MARKET: COMPANY SHARE 2020 (%)

Méthodologie de recherche

La collecte de données et l'analyse de l'année de base sont effectuées à l'aide de modules de collecte de données avec des échantillons de grande taille. L'étape consiste à obtenir des informations sur le marché ou des données connexes via diverses sources et stratégies. Elle comprend l'examen et la planification à l'avance de toutes les données acquises dans le passé. Elle englobe également l'examen des incohérences d'informations observées dans différentes sources d'informations. Les données de marché sont analysées et estimées à l'aide de modèles statistiques et cohérents de marché. De plus, l'analyse des parts de marché et l'analyse des tendances clés sont les principaux facteurs de succès du rapport de marché. Pour en savoir plus, veuillez demander un appel d'analyste ou déposer votre demande.

La méthodologie de recherche clé utilisée par l'équipe de recherche DBMR est la triangulation des données qui implique l'exploration de données, l'analyse de l'impact des variables de données sur le marché et la validation primaire (expert du secteur). Les modèles de données incluent la grille de positionnement des fournisseurs, l'analyse de la chronologie du marché, l'aperçu et le guide du marché, la grille de positionnement des entreprises, l'analyse des brevets, l'analyse des prix, l'analyse des parts de marché des entreprises, les normes de mesure, l'analyse globale par rapport à l'analyse régionale et des parts des fournisseurs. Pour en savoir plus sur la méthodologie de recherche, envoyez une demande pour parler à nos experts du secteur.

Personnalisation disponible

Data Bridge Market Research est un leader de la recherche formative avancée. Nous sommes fiers de fournir à nos clients existants et nouveaux des données et des analyses qui correspondent à leurs objectifs. Le rapport peut être personnalisé pour inclure une analyse des tendances des prix des marques cibles, une compréhension du marché pour d'autres pays (demandez la liste des pays), des données sur les résultats des essais cliniques, une revue de la littérature, une analyse du marché des produits remis à neuf et de la base de produits. L'analyse du marché des concurrents cibles peut être analysée à partir d'une analyse basée sur la technologie jusqu'à des stratégies de portefeuille de marché. Nous pouvons ajouter autant de concurrents que vous le souhaitez, dans le format et le style de données que vous recherchez. Notre équipe d'analystes peut également vous fournir des données sous forme de fichiers Excel bruts, de tableaux croisés dynamiques (Fact book) ou peut vous aider à créer des présentations à partir des ensembles de données disponibles dans le rapport.