North America Barrier Films Market

Taille du marché en milliards USD

TCAC :

%

USD

8.38 Billion

USD

13.01 Billion

2024

2032

USD

8.38 Billion

USD

13.01 Billion

2024

2032

| 2025 –2032 | |

| USD 8.38 Billion | |

| USD 13.01 Billion | |

|

|

|

|

Marché nord-américain des films barrières, par type (films barrières métallisés, films barrières transparents et films barrières blancs), type de matériau (polyéthylène téraphtalate (PET), polyéthylène (PE), polypropylène (PP), polyamides (PA), éthylène-alcool vinylique (EVOH), polyéthylène basse densité linéaire (LLDPE) et autres), couche (couches multiples et monocouches), application (agroalimentaire, pharmaceutique, électronique, agricole et autres) - Tendances et prévisions du secteur jusqu'en 2032

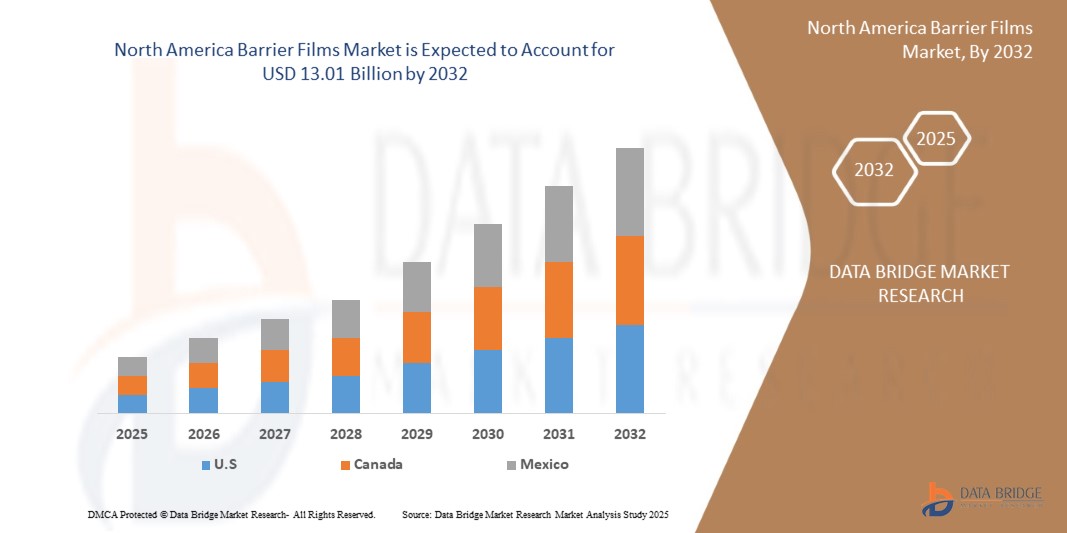

Taille du marché des films barrières en Amérique du Nord

- Le marché des films barrières en Amérique du Nord était évalué à 8,38 milliards USD en 2024 et devrait atteindre 13,01 milliards USD d'ici 2032. Au cours de la période de prévision de 2025 à 2032, le marché devrait croître à un TCAC de 5,7 %, principalement grâce à la demande croissante de solutions d'emballage durables et recyclables.

- Cette croissance est tirée par des facteurs tels que la demande croissante d'emballages à durée de conservation prolongée dans les secteurs de l'alimentation et des produits pharmaceutiques, ainsi que la croissance de l'industrie pharmaceutique et le besoin d'emballages résistants à l'humidité et à l'oxygène qui alimentent la demande de films barrières hautes performances.

Analyse du marché des films barrières en Amérique du Nord

- Le marché des films barrières est stimulé par la demande croissante de durée de conservation prolongée, de sécurité alimentaire et d'intégrité des produits pour les secteurs de l'alimentation, des produits pharmaceutiques et des applications industrielles. Consommateurs et marques recherchent des solutions d'emballage légères, durables et hautement barrières pour minimiser la détérioration et le gaspillage.

- Alors que les matériaux biodégradables et recyclables suscitent de plus en plus d’intérêt en matière de durabilité, les films barrières métallisés restent dominants en raison de leurs excellentes propriétés de barrière à l’oxygène, à l’humidité et à la lumière, en particulier dans les collations, les emballages de produits laitiers et les produits pharmaceutiques.

- Le segment des films barrières métallisés devrait dominer le marché par type, représentant environ 42,0 % des parts en 2025, car les films barrières métallisés sont spécialement conçus pour préserver divers types de produits afin de fournir une barrière élevée contre l'oxygène ainsi que l'humidité en termes de garantie de la durée de conservation des produits sensibles, ce qui contribue à stimuler sa demande au cours de l'année de prévision.

Rapport sur la portée et la segmentation du marché des films barrières

|

Attributs |

Films barrières : informations clés sur le marché |

|

Segments couverts |

|

|

Pays couverts |

Amérique du Nord

|

|

Principaux acteurs du marché |

|

|

Opportunités de marché |

|

|

Ensembles d'informations sur les données à valeur ajoutée |

Outre les informations sur les scénarios de marché tels que la valeur marchande, le taux de croissance, la segmentation, la couverture géographique et les principaux acteurs, les rapports de marché organisés par Data Bridge Market Research comprennent également une analyse des importations et des exportations, un aperçu de la capacité de production, une analyse de la consommation de production, une analyse des tendances des prix, un scénario de changement climatique, une analyse de la chaîne d'approvisionnement, une analyse de la chaîne de valeur, un aperçu des matières premières/consommables, des critères de sélection des fournisseurs, une analyse PESTLE, une analyse Porter et un cadre réglementaire. |

Tendances du marché des films barrières

« Évolution vers des films barrières durables et recyclables en réponse aux préoccupations environnementales »

- Une tendance majeure sur le marché nord-américain des films barrières est la demande croissante de solutions d'emballage durables et recyclables. Cette évolution est motivée par une sensibilisation croissante des consommateurs à l'environnement et par des réglementations strictes visant à réduire les déchets plastiques.

- Les fabricants innovent en développant des films barrières intégrant des matériaux biodégradables et conçus pour être recyclables, conformément aux principes d’une économie circulaire.

- L’adoption de films à haute barrière fabriqués à partir de ressources durables gagne du terrain, en particulier dans l’industrie agroalimentaire, où il est crucial de préserver la fraîcheur des produits tout en minimisant l’impact environnemental.

- Par exemple, un rapport de Smithers souligne que l’industrie de l’emballage se concentre de plus en plus sur les films multicouches durables, qui peuvent être conçus pour intégrer du contenu recyclé et être plus facilement recyclables.

Dynamique du marché des films barrières

Conducteur

« Demande croissante d'emballages à durée de conservation prolongée dans les secteurs de l'alimentation et des produits pharmaceutiques »

- L'un des principaux moteurs du marché nord-américain des films barrières est le besoin croissant d'emballages garantissant une durée de conservation prolongée, notamment dans les secteurs agroalimentaire et pharmaceutique. Les films barrières protègent le contenu de l'humidité, de l'oxygène, de la lumière et d'autres facteurs externes qui compromettent la qualité du produit.

- La préférence croissante des consommateurs pour les plats préparés, les aliments transformés et les formats d’emballage en portions individuelles pousse les fabricants à adopter des matériaux à haute barrière qui empêchent la contamination et la détérioration.

- Dans le secteur pharmaceutique, les exigences réglementaires strictes en matière de sécurité et de stabilité des produits incitent à une utilisation généralisée de films barrières dans les plaquettes thermoformées, les sachets et les poches souples.

Par exemple,

- Amcor a lancé son film haute barrière « AmLite Ultra Recyclable » pour les emballages pharmaceutiques et alimentaires en 2023, offrant à la fois une protection du produit et une recyclabilité pour répondre aux exigences de durabilité et de sécurité.

- Alors que la demande de durée de conservation plus longue, de protection des produits et d'emballages durables s'intensifie dans tous les secteurs, le marché des films barrières est sur le point de connaître une croissance robuste, en particulier dans les secteurs de l'alimentation, des produits pharmaceutiques et des soins personnels.

Opportunité

« Développement de films barrières recyclables et biosourcés pour répondre aux objectifs de l'économie circulaire »

- L’évolution vers des modèles d’économie circulaire incite les fabricants d’emballages à développer des films barrières recyclables, biodégradables et compostables qui maintiennent des performances élevées tout en réduisant l’impact environnemental.

- Les marques recherchent des alternatives durables aux structures plastiques multicouches traditionnelles, difficiles à recycler en raison de compositions polymères mixtes.

- Les progrès réalisés dans le domaine des films barrières mono-matériaux (par exemple, le polyéthylène recyclable ou le polypropylène avec revêtements barrières) créent de nouvelles opportunités dans les emballages alimentaires et pharmaceutiques.

Par exemple,

- UFlex a lancé, sous sa gamme « FlexGreen », des films d'emballage haute barrière de qualité PCR, composés à 90 % de matières recyclées post-consommation. Ces films offrent des propriétés barrières comparables à celles du plastique vierge et sont destinés aux emballages alimentaires et de soins personnels.

- Alors que la demande d’emballages écologiques et recyclables augmente, le marché des films barrières est sur le point de bénéficier d’une innovation matérielle rapide et d’un soutien réglementaire, en particulier dans les secteurs de l’alimentation, de la pharmacie et du commerce électronique.

Retenue/Défi

« Le recyclage complexe et le coût élevé des structures de barrière multicouches limitent l'évolutivité du marché »

- Les films barrières sont souvent fabriqués à partir de stratifiés multicouches combinant des polymères tels que le PET, le PE, l'EVOH et l'aluminium, ce qui rend le recyclage extrêmement difficile avec l'infrastructure actuelle.

- L’incompatibilité des films multicouches avec les flux de recyclage standards limite leur circularité, ce qui attire un examen réglementaire et augmente les coûts de conformité pour les entreprises d’emballage.

- Les coûts de production élevés et la nécessité de machines spécialisées pour fabriquer des films à haute barrière entravent également leur adoption généralisée, en particulier parmi les fabricants de petite et moyenne taille.

- Alors que les défis de recyclabilité et les barrières financières persistent, les fabricants du marché des films barrières sont confrontés à une pression croissante pour innover ou s'orienter vers des alternatives mono-matériaux plus simples afin de s'aligner sur l'évolution des objectifs de durabilité.

Portée du marché des films barrières

Le marché est segmenté en fonction du type, du type de matériau, de la couche et de l'application.

|

Segmentation |

Sous-segmentation |

|

Par type |

|

|

Par type de matériau |

|

|

Par couche |

|

|

Par application |

|

En 2025, le segment de l'alimentation et des boissons devrait dominer le marché avec la plus grande part dans le segment des applications

Le segment des aliments et des boissons devrait dominer le marché nord-américain des films barrières avec la plus grande part d'environ 52 % en 2025. Cette croissance est tirée par la demande croissante d'aliments emballés et transformés avec une durée de conservation prolongée, ainsi que par le besoin de protection contre l'humidité, l'oxygène et les arômes dans les collations, les produits laitiers et les plats préparés.

En 2025, le segment des films barrières métallisés devrait représenter la part la plus importante au cours de la période de prévision dans le segment de type.

En 2025, le segment des films barrières métallisés devrait dominer le marché par type, représentant environ 42,0 % du chiffre d'affaires. Cela s'explique par ses performances barrières supérieures contre la lumière, les gaz et l'humidité, ainsi que par sa rentabilité et son adoption généralisée dans les emballages souples pour les produits alimentaires, pharmaceutiques et de consommation.

Analyse régionale du marché des films barrières

« Les États-Unis sont le pays dominant sur le marché des films barrières »

- Les États-Unis dominent le marché nord-américain des films barrières, représentant environ 62 % de la part de marché nord-américaine en 2025, grâce à une industrie de l'emballage mature, des réglementations strictes en matière de sécurité alimentaire et une demande croissante d'emballages à durée de conservation prolongée dans les produits alimentaires, pharmaceutiques et industriels.

- La forte préférence des consommateurs pour les aliments emballés, les plats préparés et les produits de commodité a stimulé l’utilisation de films barrières haute performance dans les formats d’emballage flexibles.

- Les principaux transformateurs et fabricants de films basés aux États-Unis investissent dans des technologies de barrière innovantes, notamment des films mono-matériaux recyclables, pour se conformer aux normes réglementaires en constante évolution et aux engagements en matière de durabilité.

- Le secteur pharmaceutique aux États-Unis contribue également de manière significative à la demande, où les propriétés de barrière à l’humidité et à l’oxygène sont essentielles pour la sécurité et l’efficacité des médicaments.

« Les États-Unis devraient enregistrer le taux de croissance le plus élevé »

- Le marché américain est sur le point de connaître la croissance la plus rapide en raison de l’adoption croissante de films barrières dans les emballages de commerce électronique, les fournitures médicales et les technologies d’emballage intelligent.

- Les initiatives gouvernementales promouvant les emballages durables et les lois sur la responsabilité élargie des producteurs (REP) accélèrent l’innovation dans les films barrières recyclables et biodégradables.

- L’augmentation des investissements dans les technologies avancées d’extrusion et de revêtement permet la production de films plus fins et à haute barrière qui réduisent l’utilisation de matériaux et l’empreinte carbone.

- La volonté de réduire le gaspillage alimentaire grâce à un meilleur emballage et à l’expansion de la logistique de la chaîne du froid stimule davantage la croissance des solutions d’emballage flexible à haute barrière sur le marché américain.

Part de marché des films Barier

Le paysage concurrentiel du marché fournit des détails par concurrent. Il comprend la présentation de l'entreprise, ses données financières, son chiffre d'affaires, son potentiel de marché, ses investissements en recherche et développement, ses nouvelles initiatives commerciales, sa présence en Amérique du Nord, ses sites et installations de production, ses capacités de production, ses forces et faiblesses, le lancement de nouveaux produits, leur ampleur et leur portée, ainsi que la domination de ses applications. Les données ci-dessus ne concernent que les activités des entreprises par rapport à leur marché.

Les principaux leaders du marché opérant sur le marché sont :

- Honeywell International Inc (États-Unis)

- Mitsubishi Chemical Holdings Corporation (Japon)

- Amcor plc (Suisse)

- TOPPAN IMPRESSION CO., LTD. (Japon)

- Berry North America Inc. (États-Unis)

- CLONDALKIN GROUP (Pays-Bas)

- Société Sonoco Products (États-Unis)

- Huhtamaki (Finlande)

- Dupont Teijin Films US Limited Partnership (États-Unis)

- Mondi (Royaume-Uni)

- Fraunhofer-Gesellschaft (Allemagne)

- Klöckner Pentaplast (Allemagne)

- ProAmpac (États-Unis)

- Glenroy, Inc. (États-Unis)

- Constantia Flexibles (Autriche)

- UFlex Limited (Inde)

- WINPAK LTÉE (Canada)

Derniers développements sur le marché nord-américain des films barrières

- En septembre 2024, Amcor a lancé des solutions d'emballage recyclables à base de papier haute barrière, conçues pour remplacer les films multi-matériaux traditionnels. Cette innovation favorise le développement durable en simplifiant la structure des matériaux et en intégrant des matières renouvelables et recyclées.

- En mai 2023, Amcor, leader nord-américain des solutions d'emballage responsables, a signé un accord définitif pour acquérir Moda Systems, un important fabricant de machines d'emballage de protéines automatisées avancées.

- En avril 2023, Sealed Air et Koenig & Bauer AG ont signé une lettre d'intention non contraignante pour étendre leur partenariat stratégique, visant à améliorer la conception des emballages grâce au développement de technologies, d'équipements et de services d'impression numérique de pointe.

- En juillet 2021, Toppan a acquis InterFlex Group, un transformateur d'emballages flexibles avec cinq sites de production aux États-Unis et au Royaume-Uni, offrant un large portefeuille comprenant des films rétractables imprimés, des sachets debout, des sacs préformés, des papiers enduits de cire, des rouleaux de films imprimés en surface et laminés, ainsi que des films laminés barrières et non barrières adaptés à divers marchés de biens de consommation.

SKU-

Accédez en ligne au rapport sur le premier cloud mondial de veille économique

- Tableau de bord d'analyse de données interactif

- Tableau de bord d'analyse d'entreprise pour les opportunités à fort potentiel de croissance

- Accès d'analyste de recherche pour la personnalisation et les requêtes

- Analyse de la concurrence avec tableau de bord interactif

- Dernières actualités, mises à jour et analyse des tendances

- Exploitez la puissance de l'analyse comparative pour un suivi complet de la concurrence

Méthodologie de recherche

La collecte de données et l'analyse de l'année de base sont effectuées à l'aide de modules de collecte de données avec des échantillons de grande taille. L'étape consiste à obtenir des informations sur le marché ou des données connexes via diverses sources et stratégies. Elle comprend l'examen et la planification à l'avance de toutes les données acquises dans le passé. Elle englobe également l'examen des incohérences d'informations observées dans différentes sources d'informations. Les données de marché sont analysées et estimées à l'aide de modèles statistiques et cohérents de marché. De plus, l'analyse des parts de marché et l'analyse des tendances clés sont les principaux facteurs de succès du rapport de marché. Pour en savoir plus, veuillez demander un appel d'analyste ou déposer votre demande.

La méthodologie de recherche clé utilisée par l'équipe de recherche DBMR est la triangulation des données qui implique l'exploration de données, l'analyse de l'impact des variables de données sur le marché et la validation primaire (expert du secteur). Les modèles de données incluent la grille de positionnement des fournisseurs, l'analyse de la chronologie du marché, l'aperçu et le guide du marché, la grille de positionnement des entreprises, l'analyse des brevets, l'analyse des prix, l'analyse des parts de marché des entreprises, les normes de mesure, l'analyse globale par rapport à l'analyse régionale et des parts des fournisseurs. Pour en savoir plus sur la méthodologie de recherche, envoyez une demande pour parler à nos experts du secteur.

Personnalisation disponible

Data Bridge Market Research est un leader de la recherche formative avancée. Nous sommes fiers de fournir à nos clients existants et nouveaux des données et des analyses qui correspondent à leurs objectifs. Le rapport peut être personnalisé pour inclure une analyse des tendances des prix des marques cibles, une compréhension du marché pour d'autres pays (demandez la liste des pays), des données sur les résultats des essais cliniques, une revue de la littérature, une analyse du marché des produits remis à neuf et de la base de produits. L'analyse du marché des concurrents cibles peut être analysée à partir d'une analyse basée sur la technologie jusqu'à des stratégies de portefeuille de marché. Nous pouvons ajouter autant de concurrents que vous le souhaitez, dans le format et le style de données que vous recherchez. Notre équipe d'analystes peut également vous fournir des données sous forme de fichiers Excel bruts, de tableaux croisés dynamiques (Fact book) ou peut vous aider à créer des présentations à partir des ensembles de données disponibles dans le rapport.