Middle East And Africa Digital Lending Platform Market

Taille du marché en milliards USD

TCAC :

%

USD

551.81 Million

USD

2,060.16 Million

2021

2029

USD

551.81 Million

USD

2,060.16 Million

2021

2029

| 2022 –2029 | |

| USD 551.81 Million | |

| USD 2,060.16 Million | |

|

|

|

Marché des plateformes de prêt numérique au Moyen-Orient et en Afrique, par composant (solutions, services), modèle de déploiement (sur site, cloud), montant du prêt (moins de 7 000 USD, de 7 001 USD à 20 000 USD, plus de 20 001 USD), type d'abonnement (gratuit, payant), type de prêt (prêt automobile, prêt de financement PME, prêt personnel, prêt immobilier, biens de consommation durables, autres), vertical (banque, services financiers, compagnies d'assurance, prêteurs P2P (Peer-to-Peer), coopératives de crédit, associations d'épargne et de prêt) - Tendances et prévisions du secteur jusqu'en 2029.

Analyse et taille du marché des plateformes de prêt numérique au Moyen-Orient et en Afrique

Le marché des plateformes de prêt numérique devrait générer des revenus importants, car la demande des prêteurs et des emprunteurs pour prêter de l'argent sous forme numérique ou électronique a augmenté. En outre, les efforts vigoureux des institutions financières pour améliorer l'expérience client, les réglementations gouvernementales strictes en matière de prêt numérique, la prolifération des smartphones et les progrès technologiques sont d'autres facteurs qui alimenteront la progression du marché.

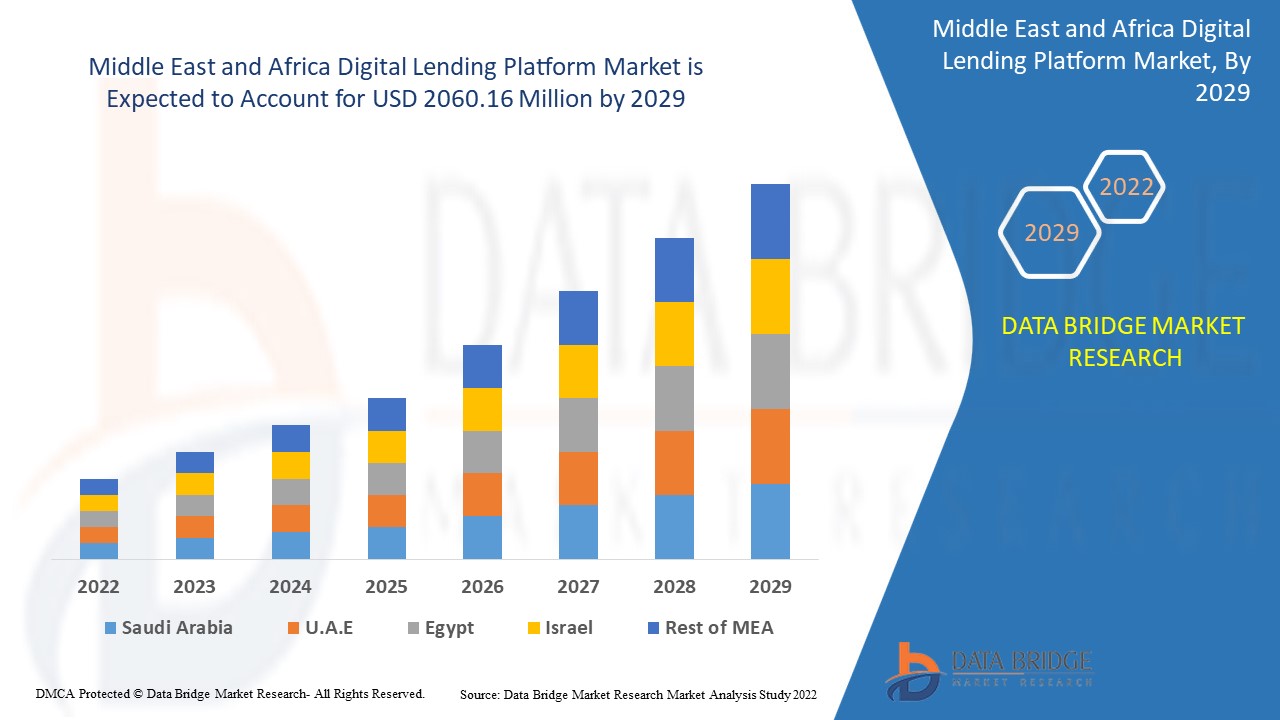

Le marché des plateformes de prêt numérique au Moyen-Orient et en Afrique était évalué à 551,81 millions USD en 2021 et devrait atteindre 2060,16 millions USD d'ici 2029, enregistrant un TCAC de 17,90 % au cours de la période de prévision 2022-2029. En plus des informations sur le marché telles que la valeur marchande, le taux de croissance, les segments de marché, la couverture géographique, les acteurs du marché et le scénario du marché, le rapport de marché organisé par l'équipe de recherche sur le marché de Data Bridge comprend une analyse approfondie des experts, une analyse des importations/exportations, une analyse des prix, une analyse de la consommation de production et une analyse des pilon.

Portée et segmentation du marché des plateformes de prêt numérique au Moyen-Orient et en Afrique

|

Rapport métrique |

Détails |

|

Période de prévision |

2022 à 2029 |

|

Année de base |

2021 |

|

Années historiques |

2020 (personnalisable de 2014 à 2019) |

|

Unités quantitatives |

Chiffre d'affaires en millions USD, volumes en unités, prix en USD |

|

Segments couverts |

Composant (solutions, services), modèle de déploiement (sur site, cloud), montant du prêt (moins de 7 000 USD, de 7 001 USD à 20 000 USD, plus de 20 001 USD), type d'abonnement (gratuit, payant), type de prêt (prêt automobile, prêt de financement aux PME, prêt personnel, prêt immobilier, biens de consommation durables, autres), secteur vertical (banques, services financiers, compagnies d'assurance, prêteurs P2P (peer-to-peer), coopératives de crédit, associations d'épargne et de prêt) |

|

Pays couverts |

Émirats arabes unis, Arabie saoudite, Égypte, Afrique du Sud, Israël, reste du Moyen-Orient et de l'Afrique |

|

Acteurs du marché couverts |

General Electric (États-Unis), IBM (États-Unis), PTC (États-Unis), Microsoft (États-Unis), Siemens (Allemagne), ANSYS, Inc (États-Unis), SAP SE (Allemagne), Oracle (États-Unis), Robert Bosch GmbH (Allemagne), Swim.ai, Inc. (États-Unis), Atos SE (France), ABB (Suisse), KELLTON TECH (Inde), AVEVA Group plc (Royaume-Uni), DXC Technology Company (États-Unis), Altair Engineering, Inc (États-Unis), Hexaware Technologies Limited (Inde), Tata Consultancy Services Limited (Inde), Infosys Limited (Inde), NTT DATA, Inc. (Japon), TIBCO Software Inc. (États-Unis) |

|

Opportunités de marché |

|

Définition du marché

La plateforme de prêt numérique permet aux prêteurs et aux emprunteurs de prêter de l'argent sous forme numérique ou électronique, améliorant ainsi l'expérience utilisateur, facilitant son utilisation et réduisant les coûts car la vérification du client prend moins de temps. La procédure commence par l'enregistrement de l'utilisateur et se poursuit par la collecte des documents en ligne, l'identification et la vérification du client, l'approbation du prêt, la distribution des prêts et le recouvrement du prêt.

Dynamique du marché des plateformes de prêt numérique

Cette section traite de la compréhension des moteurs, des avantages, des opportunités, des contraintes et des défis du marché. Tout cela est discuté en détail ci-dessous :

Conducteurs

- Utilisation croissante des services de pâtisserie en ligne

En raison de la mondialisation et de l'utilisation croissante des services bancaires en ligne, les procédures de prêt deviennent rapidement numériques. C'est l'un des aspects les plus cruciaux qui affectent la manière dont la DLP est utilisée dans le secteur de la banque, des services financiers et de l'assurance (BFSI) pour prendre de meilleures décisions, offrir une meilleure expérience client et économiser beaucoup d'argent. En outre, les institutions financières du monde entier utilisent de plus en plus les canaux numériques pour prêter de l'argent et faire face aux problèmes de pandémie dus à l'épidémie de coronavirus (COVID-19). L'utilisation accrue des services bancaires stimule encore davantage la croissance globale du marché.

- Forte pénétration des smartphones

La DLP offre les avantages de la signature électronique et d'une accessibilité rapide. Le secteur est également en pleine expansion en raison de la dépendance croissante aux smartphones et des taux de pénétration d'Internet. La DLP nécessite peu de paperasse, ce qui réduit le risque d'erreur humaine. Par conséquent, elle contribue également à l'importance accrue accordée à l'automatisation numérique et à l'expansion du marché mondial. Un certain nombre d'entreprises intègrent des technologies de pointe en matière de prévention de la fraude, ce qui stimule l'expansion du marché. En outre, la prévalence des cyber-dangers augmente, ce qui accélère son acceptation mondiale.

En outre, des facteurs tels que l'adoption croissante de la numérisation dans le secteur BFSI accéléreront l'expansion globale du marché au cours de la période de prévision. En outre, le besoin d'une meilleure expérience client devrait stimuler le taux de croissance du marché des plateformes de prêt numérique. La demande croissante de plateformes de prêt numérique parmi les MPME aura un impact positif supplémentaire sur le taux de croissance du marché au cours de la période de prévision.

Opportunités

- L'émergence des technologies

Les technologies émergentes telles que l'intelligence artificielle, l'apprentissage automatique et la chaîne de blocs améliorent encore les capacités des plateformes de prêt numérique, ce qui devrait générer des opportunités lucratives pour le marché, ce qui augmentera encore le taux de croissance du marché des plateformes de prêt numérique à l'avenir.

- Croissance fulgurante pour l'analyse des prêts

En outre, la croissance fulgurante de l’analyse des prêts a offert au marché diverses opportunités de croissance. Les prêteurs peuvent examiner la segmentation des consommateurs et maximiser l’acquisition de clients grâce à l’analyse des prêts. En outre, elle aide les prêteurs à réduire leurs dépenses tout en améliorant leur efficacité et leur rentabilité. Dans le cadre de leurs efforts pour améliorer leurs performances, un certain nombre de fournisseurs de solutions d’analyse des prêts poursuivent des stratégies telles que les fusions et acquisitions et les partenariats stratégiques, entre autres.

Contraintes/Défis

- Faible acceptation et faible sensibilisation

De nombreuses entreprises privilégient les méthodes de prêt traditionnelles, longues et laborieuses. Elles ne sont pas en mesure d’adopter des innovations en raison de leur clientèle fixe et de leurs méthodes établies de souscription de crédit. Par conséquent, la faible acceptation de la plateforme de prêt numérique devrait encore entraver la croissance du marché au cours de la période de prévision. En outre, les principales raisons de la faible adoption des processus de prêt numérique automatisés et avancés sont le manque de connaissances sur les prêts numériques et le manque de formation et de compétences pour les gérer. Ces facteurs entraveront largement la croissance du marché.

- Préoccupations relatives à la confidentialité et autres défis

Il est prévu que des problèmes tels que la sécurité des données et la protection de la vie privée limiteront l’expansion du secteur. De nombreux pays ont déjà commencé à prendre des mesures pour résoudre les problèmes de sécurité des données et de protection de la vie privée liés aux plateformes de prêt en ligne. De plus, étant donné que toutes les plateformes numériques dépendent largement de la connectivité Internet et de l’infrastructure dorsale, tout bug système, panne de courant ou problème de connectivité pourrait rendre les plateformes numériques indisponibles pour les utilisateurs finaux. Ces facteurs constitueront un défi important pour le marché des plateformes de prêt numérique au cours de la période de prévision.

Ce rapport sur le marché des plateformes de prêt numérique fournit des détails sur les nouveaux développements récents, les réglementations commerciales, l'analyse des importations et des exportations, l'analyse de la production, l'optimisation de la chaîne de valeur, la part de marché, l'impact des acteurs du marché national et localisé, les opportunités d'analyse en termes de poches de revenus émergentes, les changements dans la réglementation du marché, l'analyse stratégique de la croissance du marché, la taille du marché, la croissance du marché des catégories, les niches d'application et la domination, les approbations de produits, les lancements de produits, les expansions géographiques, les innovations technologiques sur le marché. Pour obtenir plus d'informations sur le marché des plateformes de prêt numérique, contactez Data Bridge Market Research pour un briefing d'analyste, notre équipe vous aidera à prendre une décision de marché éclairée pour atteindre la croissance du marché.

Impact du COVID-19 sur le marché des plateformes de prêt numérique

Le marché des plateformes de prêt numérique a été modérément impacté par l'épidémie de COVID-19. De nombreux pays ont mis en place des mesures de confinement, de fermeture et de restriction de la mobilité en raison de l'épidémie de COVID-19 pour empêcher la propagation du virus. La crise de la COVID-19 a entraîné une croissance générale de la FinTech, notamment des investissements dans les paiements, des prêts et des services bancaires en général. Bien que les plateformes de prêt aient globalement moins d'utilisateurs, elles ont enregistré une augmentation de 25 % du nombre d'utilisateurs malgré un nombre global de personnes moins élevé. Cela est principalement dû au fait que de nombreuses entreprises ont besoin d'approbations de prêt rapides pour maintenir leurs opérations pendant les périodes difficiles. Les gens ont commencé à choisir les transactions sans contact pour empêcher la propagation du virus. En outre, les coopératives de crédit et les banques améliorent particulièrement leurs services bancaires numériques pour mieux servir leurs consommateurs. De plus, pendant la pandémie de COVID-19, les banques ont utilisé plus fréquemment les canaux numériques pour débourser des prêts dans le cadre du programme de protection des chèques de paie. Les petites entreprises peuvent obtenir un financement jusqu'à 8 semaines dans le cadre du programme de protection des chèques de paie aux États-Unis. Numerated, un fournisseur de plateforme de prêt numérique, rapporte que 82 % des entreprises américaines choisissent de demander des prêts PPP en ligne en raison du COVID-19 plutôt que par des méthodes conventionnelles.

Développements récents

- En janvier 2022, les régulateurs américains ont donné le feu vert au prêteur en ligne SoFi Technologies pour se transformer en holding bancaire. Le marché connaît donc une nouvelle croissance en raison de l'augmentation du nombre de prêteurs numériques titulaires de licences bancaires.

- En juillet 2021, Newgen Software a lancé la seule et unique plateforme de transformation numérique complète, NewgenONE, afin de gérer les informations les plus désordonnées, de rationaliser les processus d'entreprise les plus complexes et d'augmenter l'interaction avec les clients en fonction des demandes changeantes. La plateforme NewgenONE pour la transformation numérique réunit les capacités actuelles d'automatisation des processus, d'offres de contenu et de gestion des communications de l'entreprise. Avec l'aide de la plateforme, les entreprises peuvent créer et publier des applications commerciales sophistiquées, axées sur le contenu et conviviales dans le cloud.

Portée du marché des plateformes de prêt numérique au Moyen-Orient et en Afrique

Le marché des plateformes de prêt numérique est segmenté en fonction du composant, du modèle de déploiement, du montant du prêt, du type d'abonnement, du type de prêt et du secteur vertical. La croissance parmi ces segments vous aidera à analyser les segments de faible croissance dans les industries et à fournir aux utilisateurs un aperçu précieux du marché et des informations sur le marché pour les aider à prendre des décisions stratégiques pour identifier les principales applications du marché.

Composant

- Logiciel

- Services

Montant du prêt

- Moins de 7 000 USD

- 7 001 à 20 000 USD

- Plus de 20 001 USD

Taille de l'organisation

- Grande organisation

- Petites et moyennes organisations

Déploiement

- Sur site

- Nuage

Type d'abonnement

- Gratuit

- Payé

Type de prêt

- Prêt automobile

- Prêt de financement pour PME

- Prêt personnel

- Prêt immobilier

- Biens de consommation durables

- Autres

Verticale

- Bancaire

- Services financiers

- Compagnies d'assurance

- P2P (Peer-to-Peer) Lenders

- Credit Unions

- Saving

- Loan Associations

Digital Lending Platform Market Regional Analysis/Insights

The digital lending platform market is analyzed and market size insights and trends are provided by country, component, deployment model, loan amount size, subscription type, loan type and vertical as referenced above.

The countries covered in the digital lending platform market report are U.A.E, Saudi Arabia, Egypt, South Africa, Israel, Rest of Middle East and Africa.

Israel is dominating in the Middle East and Africa region due to increased government initiatives to promote digitalization, which are luring new investors to form partnerships with regional banks and credit unions to digitalize the lending process.

The country section of the report also provides individual market impacting factors and changes in regulation in the market domestically that impacts the current and future trends of the market. Data points like down-stream and upstream value chain analysis, technical trends and porter's five forces analysis, case studies are some of the pointers used to forecast the market scenario for individual countries. Also, the presence and availability of global brands and their challenges faced due to large or scarce competition from local and domestic brands, impact of domestic tariffs and trade routes are considered while providing forecast analysis of the country data.

Competitive Landscape and Digital Lending Platform Market Share Analysis

The digital lending platform market competitive landscape provides details by competitor. Details included are company overview, company financials, revenue generated, market potential, investment in research and development, new market initiatives, global presence, production sites and facilities, production capacities, company strengths and weaknesses, product launch, product width and breadth, application dominance. The above data points provided are only related to the companies' focus related to digital lending platform market.

Some of the major players operating in the digital lending platform market are

- General Electric (U.S.)

- IBM (U.S.)

- PTC (U.S.)

- Microsoft (U.S.)

- Siemens (Germany)

- ANSYS, Inc (U.S.)

- SAP SE (Germany)

- Oracle (U.S.)

- Robert Bosch GmbH (Germany)

- Swim Inc. (U.S.)

- Atos SE (France)

- ABB (Switzerland)

- KELLTON TECH (India)

- AVEVA Group plc (U.K.)

- DXC Technology Company (U.S.)

- Altair Engineering, Inc (U.S.)

- Hexaware Technologies Limited (India)

- Tata Consultancy Services Limited (India)

- Infosys Limited (India)

- NTT DATA, Inc. (Japan)

- TIBCO Software Inc. (U.S.)

SKU-

Accédez en ligne au rapport sur le premier cloud mondial de veille économique

- Tableau de bord d'analyse de données interactif

- Tableau de bord d'analyse d'entreprise pour les opportunités à fort potentiel de croissance

- Accès d'analyste de recherche pour la personnalisation et les requêtes

- Analyse de la concurrence avec tableau de bord interactif

- Dernières actualités, mises à jour et analyse des tendances

- Exploitez la puissance de l'analyse comparative pour un suivi complet de la concurrence

Méthodologie de recherche

La collecte de données et l'analyse de l'année de base sont effectuées à l'aide de modules de collecte de données avec des échantillons de grande taille. L'étape consiste à obtenir des informations sur le marché ou des données connexes via diverses sources et stratégies. Elle comprend l'examen et la planification à l'avance de toutes les données acquises dans le passé. Elle englobe également l'examen des incohérences d'informations observées dans différentes sources d'informations. Les données de marché sont analysées et estimées à l'aide de modèles statistiques et cohérents de marché. De plus, l'analyse des parts de marché et l'analyse des tendances clés sont les principaux facteurs de succès du rapport de marché. Pour en savoir plus, veuillez demander un appel d'analyste ou déposer votre demande.

La méthodologie de recherche clé utilisée par l'équipe de recherche DBMR est la triangulation des données qui implique l'exploration de données, l'analyse de l'impact des variables de données sur le marché et la validation primaire (expert du secteur). Les modèles de données incluent la grille de positionnement des fournisseurs, l'analyse de la chronologie du marché, l'aperçu et le guide du marché, la grille de positionnement des entreprises, l'analyse des brevets, l'analyse des prix, l'analyse des parts de marché des entreprises, les normes de mesure, l'analyse globale par rapport à l'analyse régionale et des parts des fournisseurs. Pour en savoir plus sur la méthodologie de recherche, envoyez une demande pour parler à nos experts du secteur.

Personnalisation disponible

Data Bridge Market Research est un leader de la recherche formative avancée. Nous sommes fiers de fournir à nos clients existants et nouveaux des données et des analyses qui correspondent à leurs objectifs. Le rapport peut être personnalisé pour inclure une analyse des tendances des prix des marques cibles, une compréhension du marché pour d'autres pays (demandez la liste des pays), des données sur les résultats des essais cliniques, une revue de la littérature, une analyse du marché des produits remis à neuf et de la base de produits. L'analyse du marché des concurrents cibles peut être analysée à partir d'une analyse basée sur la technologie jusqu'à des stratégies de portefeuille de marché. Nous pouvons ajouter autant de concurrents que vous le souhaitez, dans le format et le style de données que vous recherchez. Notre équipe d'analystes peut également vous fournir des données sous forme de fichiers Excel bruts, de tableaux croisés dynamiques (Fact book) ou peut vous aider à créer des présentations à partir des ensembles de données disponibles dans le rapport.