Middle East And Africa Anti Money Laundering Market

Taille du marché en milliards USD

TCAC :

%

USD

455.77 Million

USD

1,255.20 Million

2024

2032

USD

455.77 Million

USD

1,255.20 Million

2024

2032

| 2025 –2032 | |

| USD 455.77 Million | |

| USD 1,255.20 Million | |

|

|

|

|

Segmentation du marché de la lutte contre le blanchiment d'argent au Moyen-Orient et en Afrique, par offre (solution et services), fonction (gestion de la conformité, gestion de l'identité des clients, surveillance des transactions, rapports sur les transactions en devises et autres), déploiement (cloud et sur site), taille de l'entreprise (grandes entreprises et petites et moyennes entreprises) et utilisation finale (banques et institutions financières, fournisseurs d'assurance, gouvernement, jeux et paris, et autres) - Tendances et prévisions du secteur jusqu'en 2032.

Taille du marché de la lutte contre le blanchiment d'argent

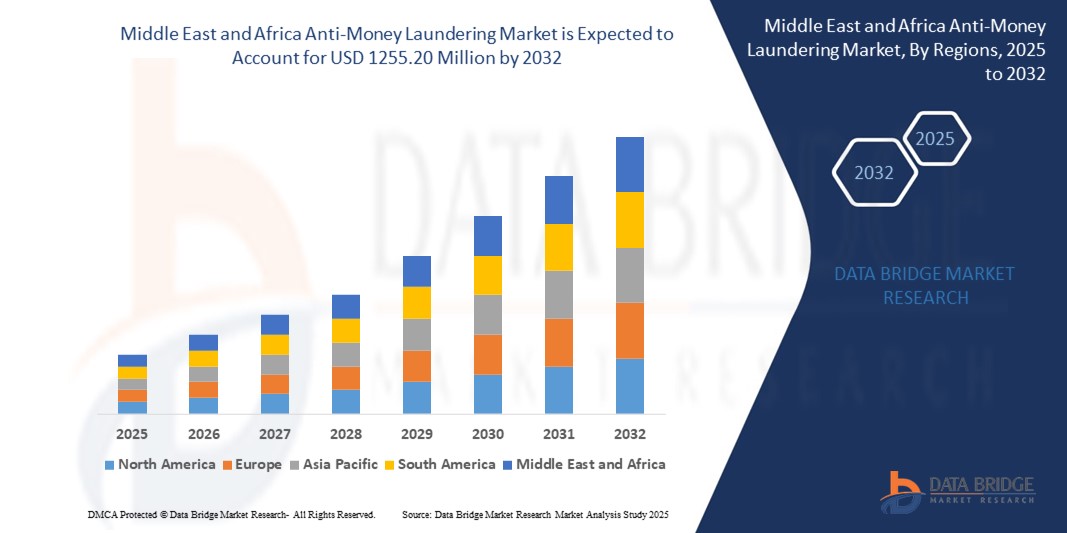

- La taille du marché de la lutte contre le blanchiment d'argent au Moyen-Orient et en Afrique était évaluée à 455,77 millions USD en 2024 et devrait atteindre 1 255,20 millions USD d'ici 2032 , à un TCAC de 13,5 % au cours de la période de prévision.

- La croissance du marché est tirée par des exigences réglementaires croissantes, l'augmentation des crimes financiers et l'adoption de technologies avancées telles que l'intelligence artificielle et l'apprentissage automatique pour des solutions de conformité et de surveillance améliorées.

- Le besoin croissant de solutions robustes, évolutives et intégrées de lutte contre le blanchiment d’argent (AML) pour lutter contre les crimes financiers positionne les systèmes de lutte contre le blanchiment d’argent comme des outils essentiels pour les institutions financières et d’autres secteurs réglementés, accélérant ainsi l’expansion du marché.

Analyse du marché de la lutte contre le blanchiment d'argent

- Les solutions de lutte contre le blanchiment d’argent, comprenant des logiciels et des services de détection et de prévention des délits financiers, sont de plus en plus essentielles pour garantir la conformité réglementaire et protéger les systèmes financiers des banques, des assureurs et d’autres secteurs.

- La demande de solutions de lutte contre le blanchiment d’argent est alimentée par des réglementations gouvernementales plus strictes, une sensibilisation accrue aux risques de blanchiment d’argent et le besoin de systèmes automatisés pour surveiller les transactions et vérifier l’identité des clients.

- L'Afrique du Sud a dominé le marché de la lutte contre le blanchiment d'argent au Moyen-Orient et en Afrique avec la plus grande part de revenus de 38,5 % en 2024, grâce à un secteur financier bien établi, des cadres réglementaires stricts et des investissements importants dans les technologies de conformité.

- Les Émirats arabes unis devraient être la région connaissant la croissance la plus rapide au cours de la période de prévision, propulsée par une transformation numérique rapide, un statut croissant de centre financier et des initiatives gouvernementales visant à renforcer la réglementation anti-blanchiment d'argent.

- Le segment des solutions détenait la plus grande part de revenus du marché, soit 60,2 % en 2024, grâce à la demande croissante de logiciels avancés de lutte contre le blanchiment d'argent permettant la surveillance des transactions en temps réel, la gestion de la conformité et la vérification de l'identité des clients.

Portée du rapport et segmentation du marché de la lutte contre le blanchiment d'argent

|

Attributs |

Informations clés sur le marché de la lutte contre le blanchiment d'argent |

|

Segments couverts |

|

|

Pays couverts |

Moyen-Orient et Afrique

|

|

Principaux acteurs du marché |

|

|

Opportunités de marché |

|

|

Ensembles d'informations de données à valeur ajoutée |

Outre les informations sur le marché telles que la valeur marchande, le taux de croissance, les segments de marché, la couverture géographique, les acteurs du marché et le scénario du marché, le rapport de marché organisé par l'équipe de recherche sur le marché de Data Bridge comprend une analyse approfondie des experts, une analyse des importations/exportations, une analyse des prix, une analyse de la consommation de production et une analyse du pilon. |

Tendances du marché de la lutte contre le blanchiment d'argent

« Intégration croissante de l'IA et de l'apprentissage automatique dans les solutions de lutte contre le blanchiment d'argent »

- Le marché de la lutte contre le blanchiment d'argent (AML) au Moyen-Orient et en Afrique (MEA) connaît une tendance significative vers l'intégration des technologies d'intelligence artificielle (IA) et d'apprentissage automatique (ML).

- Ces technologies permettent un traitement et une analyse avancés des données, offrant des informations plus approfondies sur les transactions financières, les comportements des clients et les risques potentiels de blanchiment d'argent.

- Les solutions de lutte contre le blanchiment d'argent basées sur l'IA permettent une identification proactive des activités suspectes, réduisant ainsi les faux positifs et améliorant l'efficacité de la conformité

- Par exemple, les entreprises développent des plateformes basées sur l'IA qui analysent les modèles de transactions pour détecter les anomalies, optimiser les processus de conformité et fournir des alertes en temps réel pour les crimes financiers potentiels tels que le financement du terrorisme, la fraude et la corruption.

- Cette tendance accroît l’efficacité des systèmes de lutte contre le blanchiment d’argent, les rendant plus attrayants pour les institutions financières, les gouvernements et autres entités réglementées dans la région MEA.

- Les algorithmes d'IA et de ML peuvent analyser de vastes ensembles de données, notamment les historiques de transactions, les profils de clients et les activités transfrontalières, pour identifier des schémas complexes de blanchiment d'argent et améliorer la conformité réglementaire.

Dynamique du marché de la lutte contre le blanchiment d'argent

Conducteur

« Demande croissante de conformité rigoureuse et de prévention de la criminalité financière »

- Le besoin croissant de conformité réglementaire stricte et de lutte contre les crimes financiers, tels que le blanchiment d’argent, le financement du terrorisme et la fraude, est un moteur majeur du marché de la lutte contre le blanchiment d’argent dans la région MEA.

- Les solutions de lutte contre le blanchiment d'argent améliorent la sécurité financière en offrant des fonctionnalités telles que la surveillance des transactions en temps réel, la diligence raisonnable envers la clientèle (KYC/CDD) et le signalement automatisé des activités suspectes.

- Les réglementations gouvernementales, en particulier dans des pays comme l'Afrique du Sud et les Émirats arabes unis, imposent des cadres de lutte contre le blanchiment d'argent plus stricts pour s'aligner sur les normes mondiales établies par des organismes tels que le Groupe d'action financière (GAFI).

- La prolifération des services bancaires numériques, des systèmes de paiement en ligne et l’adoption des cryptomonnaies dans la région MEA accentuent encore davantage le besoin de solutions avancées de lutte contre le blanchiment d’argent pour garantir des transactions financières sécurisées et transparentes.

- Les institutions financières adoptent de plus en plus des systèmes de lutte contre le blanchiment d’argent en tant que fonctionnalités standard ou facultatives pour répondre aux attentes réglementaires et améliorer l’intégrité opérationnelle.

Retenue/Défi

« Coûts de mise en œuvre élevés et préoccupations en matière de confidentialité des données »

- L’investissement initial important requis pour le matériel, les logiciels et l’intégration des systèmes de lutte contre le blanchiment d’argent peut constituer un obstacle à l’adoption, en particulier pour les petites et moyennes entreprises (PME) des marchés émergents de la région MEA.

- L’intégration de solutions de lutte contre le blanchiment d’argent dans les systèmes financiers existants peut s’avérer complexe et coûteuse, en particulier pour les institutions disposant d’infrastructures existantes.

- Les préoccupations en matière de sécurité et de confidentialité des données constituent un défi majeur, car les systèmes de lutte contre le blanchiment d’argent collectent et traitent de grands volumes de données financières et personnelles sensibles, augmentant les risques de violations ou d’utilisation abusive.

- Le paysage réglementaire diversifié des pays de la région MEA en matière de protection des données et de conformité à la lutte contre le blanchiment d'argent complique les opérations des fournisseurs multinationaux et des institutions financières.

- Ces facteurs peuvent décourager l’adoption, en particulier dans les régions où la sensibilité aux coûts est élevée ou où la sensibilisation aux problèmes de confidentialité des données est accrue, limitant ainsi la croissance du marché dans certains domaines.

Portée du marché de la lutte contre le blanchiment d'argent

Le marché est segmenté en fonction de l’offre, de la fonction, du déploiement, de la taille de l’entreprise et de l’utilisation finale.

- En offrant

Sur la base de l'offre, le marché de la lutte contre le blanchiment d'argent au Moyen-Orient et en Afrique est segmenté en solutions et services. Le segment des solutions a représenté la plus grande part de chiffre d'affaires du marché, avec 60,2 % en 2024, grâce à la demande croissante de logiciels avancés de lutte contre le blanchiment d'argent permettant le suivi des transactions en temps réel, la gestion de la conformité et la vérification de l'identité des clients. Ces solutions s'appuient sur l'IA et l'apprentissage automatique pour améliorer la détection des délits financiers tels que le blanchiment d'argent et le financement du terrorisme.

Le secteur des services devrait connaître la croissance la plus rapide, soit 15,8 % entre 2025 et 2032, en raison du besoin croissant de conseils d'experts et de services gérés pour s'adapter aux réglementations complexes en matière de lutte contre le blanchiment d'argent. Les institutions financières externalisent de plus en plus leurs tâches de conformité afin de garantir une conformité réglementaire rentable et de réduire les risques opérationnels.

- Par fonction

Sur le plan fonctionnel, le marché de la lutte contre le blanchiment d'argent au Moyen-Orient et en Afrique est segmenté en gestion de la conformité, gestion de l'identité des clients, surveillance des transactions, reporting des transactions en devises, etc. Le segment de la gestion de la conformité a dominé le marché avec une part de chiffre d'affaires de 32,6 % en 2024, en raison de réglementations strictes et de la nécessité pour les institutions financières de renforcer leurs dispositifs de lutte contre le blanchiment d'argent afin d'éviter les sanctions et de garantir leur conformité réglementaire.

Le segment de la surveillance des transactions devrait connaître le taux de croissance le plus rapide de 16,4 % entre 2025 et 2032, grâce à l'adoption croissante de systèmes basés sur l'IA qui améliorent la détection des transactions suspectes et réduisent les faux positifs, améliorant ainsi l'efficacité de la lutte contre les crimes financiers.

- Par déploiement

En termes de déploiement, le marché de la lutte contre le blanchiment d'argent au Moyen-Orient et en Afrique est segmenté entre cloud et sur site. Le cloud a détenu la plus grande part de chiffre d'affaires du marché, avec 54,4 % en 2024, grâce à sa flexibilité, son évolutivité et sa rentabilité, permettant aux institutions financières d'intégrer des technologies avancées telles que l'IA et l'analyse en temps réel sans investissements infrastructurels importants.

Le segment des solutions sur site devrait connaître une croissance significative entre 2025 et 2032, portée par les entreprises privilégiant le contrôle et la sécurité plutôt que leurs systèmes de conformité. Les solutions sur site offrent une personnalisation et une intégration à l'infrastructure informatique existante, un atout crucial pour les grandes entreprises aux exigences réglementaires complexes.

- Par taille d'entreprise

En fonction de la taille des entreprises, le marché de la lutte contre le blanchiment d'argent au Moyen-Orient et en Afrique est segmenté en grandes entreprises et en petites et moyennes entreprises (PME). Le segment des grandes entreprises a dominé le marché avec une part de chiffre d'affaires de 56,8 % en 2024, grâce à son orientation vers les systèmes de paiement numérique et à la nécessité de solutions AML robustes pour répondre aux exigences de surveillance et de conformité des transactions dans les opérations financières à volume élevé.

Le segment des PME devrait connaître une croissance rapide à un TCAC de 17,2 % entre 2025 et 2032, alimentée par une sensibilisation croissante aux réglementations anti-blanchiment d'argent et par l'adoption de solutions cloud rentables qui s'adressent aux petites organisations disposant de ressources limitées.

- Par utilisation finale

En fonction de l'utilisation finale, le marché de la lutte contre le blanchiment d'argent au Moyen-Orient et en Afrique est segmenté en banques et institutions financières, assureurs, administrations publiques, jeux et paris, etc. En 2024, le segment des banques et institutions financières détenait la plus grande part de chiffre d'affaires, soit 45,3 %, en raison du besoin crucial de solutions de lutte contre le blanchiment d'argent pour lutter contre les délits financiers tels que la fraude, le financement du terrorisme et le blanchiment d'argent dans le secteur bancaire.

Le segment des jeux et des paris devrait connaître le taux de croissance le plus rapide de 18,1 % entre 2025 et 2032, alimenté par l'adoption croissante de solutions de lutte contre le blanchiment d'argent pour surveiller les transactions à haut risque et garantir le respect des réglementations, en particulier sur les plateformes de jeux en ligne où les flux financiers illicites sont une préoccupation.

Analyse régionale du marché de la lutte contre le blanchiment d'argent

- L'Afrique du Sud a dominé le marché de la lutte contre le blanchiment d'argent au Moyen-Orient et en Afrique avec la plus grande part de revenus de 38,5 % en 2024, grâce à un secteur financier bien établi, des cadres réglementaires stricts et des investissements importants dans les technologies de conformité.

- La demande de solutions avancées de lutte contre le blanchiment d'argent, telles que la surveillance des transactions et les systèmes de gestion de l'identité des clients, est stimulée par l'intensification des efforts de détection de la criminalité financière. L'adoption de solutions cloud et sur site, associée au respect des normes du Groupe d'action financière (GAFI), favorise une croissance soutenue du marché.

Aperçu du marché de la lutte contre le blanchiment d'argent aux Émirats arabes unis

Le marché émirien des solutions de lutte contre le blanchiment d'argent devrait connaître la croissance la plus rapide, porté par l'expansion rapide du secteur financier et le renforcement de la surveillance réglementaire pour lutter contre le blanchiment d'argent et le financement du terrorisme. Les institutions financières recherchent des technologies de lutte contre le blanchiment d'argent avancées, notamment des systèmes de conformité et de surveillance des transactions basés sur l'IA, pour améliorer leur efficacité et se conformer aux normes mondiales. L'adoption croissante des solutions cloud et la position des Émirats arabes unis comme plateforme financière accélèrent encore l'expansion du marché.

Aperçu du marché de la lutte contre le blanchiment d'argent en Arabie saoudite

Le marché saoudien de la lutte contre le blanchiment d'argent devrait connaître une croissance significative, grâce à l'importance de son secteur financier et aux initiatives gouvernementales visant à renforcer les dispositifs de lutte contre le blanchiment d'argent et le financement du terrorisme (LFT). Les institutions financières privilégient les solutions offrant une gestion de la conformité et une surveillance des transactions en temps réel pour faire face aux risques croissants de criminalité financière. L'intégration de solutions LBC dans les banques et les institutions financières, ainsi qu'une sensibilisation accrue à la conformité réglementaire, soutiennent une croissance soutenue du marché.

Part de marché de la lutte contre le blanchiment d'argent

Le secteur de la lutte contre le blanchiment d’argent est principalement dirigé par des entreprises bien établies, notamment :

- NICE (Israël)

- IBM (États-Unis)

- sanctions.io (États-Unis)

- Intel Corporation (États-Unis)

- Oracle (États-Unis)

- SAP SE (Allemagne)

- Accenture (États-Unis)

- Solution d'information Experian

- Inc. (Irlande)

- Open Text Corporation (Canada)

- BAE Systems (Royaume-Uni)

- SAS Institute Inc (États-Unis)

- ACI Worldwide (États-Unis)

- Cognizant (États-Unis)

- Trulioo (Canada)

- Siège social de Temenos SA (Suisse)

- WorkFusion, Inc, (États-Unis)

- Vixio Regulatory Intelligence (Angleterre)

Quels sont les développements récents sur le marché de la lutte contre le blanchiment d’argent au Moyen-Orient et en Afrique ?

- En août 2024, la fintech israélienne ThetaRay a acquis la startup belge Screena, intégrant sa solution de contrôle AML basée sur l'IA à sa plateforme cloud de détection de la criminalité financière. La technologie de Screena améliore le contrôle des clients et des transactions, permettant aux institutions financières de détecter avec une plus grande précision les menaces telles que le blanchiment d'argent, le financement du terrorisme et les activités illégales liées aux jeux d'argent. Cette acquisition marque la réorientation stratégique de ThetaRay vers une suite complète de solutions de conformité de bout en bout, combinant surveillance des transactions, évaluation des risques clients et contrôle des sanctions. Avec plus de 100 institutions financières réparties dans plus de 40 pays, ThetaRay continue d'étendre sa présence mondiale et de renforcer sa lutte contre la criminalité financière.

- En février 2023, le Bureau exécutif de lutte contre le blanchiment d'argent et le financement du terrorisme (EO AML/CTF) des Émirats arabes unis a signé un protocole d'accord avec l'Unité égyptienne de lutte contre le blanchiment d'argent et le financement du terrorisme (EMLCU) afin de renforcer la coopération bilatérale dans la lutte contre le blanchiment d'argent, le financement du terrorisme et le financement de la prolifération. Ce protocole officialise l'échange d'expertise, de typologies de risques et de bonnes pratiques, et favorise les efforts conjoints en matière de formation, d'élaboration de lois et de coordination interinstitutions. Ce partenariat reflète un engagement régional croissant en faveur d'une prévention unifiée de la criminalité financière et s'aligne sur les normes de l'ONUDC et du GAFI en matière de collaboration transfrontalière.

- En février 2023, l'opérateur télécom saoudien Mobily a étendu ses services Mobily Pay grâce à un partenariat stratégique avec Ericsson, déployant la plateforme Ericsson Wallet pour offrir des services financiers mobiles sécurisés et personnalisés. Les utilisateurs ont ainsi accès à des fonctionnalités telles que les paiements sans contact, les transferts d'argent, les transferts internationaux, les paiements par carte numérique, le paiement de factures et les recharges mobiles. Ce déploiement s'inscrit dans la Vision 2030 de l'Arabie saoudite en favorisant la transformation numérique et en réduisant la dépendance aux espèces. Bien que non spécifique à la lutte contre le blanchiment d'argent, l'expansion des écosystèmes de paiement mobile tels que Mobily Pay souligne la nécessité de cadres de lutte contre le blanchiment d'argent robustes pour atténuer les risques liés aux transactions financières numériques.

- En janvier 2023, la Banque centrale des Émirats arabes unis (CBUAE) a publié des directives actualisées en matière de LBC/FT à l'intention des institutions financières agréées (IFA), notamment les banques, les sociétés de financement, les bureaux de change et les assureurs. Ces directives mettent l'accent sur l'utilisation de systèmes d'identification numérique pour renforcer la vigilance à l'égard de la clientèle (CDD), la vérification de l'identité et l'authentification. Les IFA doivent mettre en œuvre les meilleures pratiques technologiques, une gouvernance solide et des protocoles d'atténuation des risques afin de détecter les activités suspectes, notamment celles impliquant des juridictions sanctionnées ou à haut risque. Ces directives sont conformes aux normes du GAFI et exigent des IFA qu'elles démontrent une conformité totale, y compris lorsqu'elles font appel à des services d'intégration tiers.

- En janvier 2023, First Abu Dhabi Bank (FAB), en collaboration avec Magnati et PayRow Net, a lancé une plateforme de paiement numérique visant à transformer l'expérience de paiement des consommateurs au sein de la Corporation des ports, des douanes et des zones franches de Dubaï (PCFC). Cette plateforme simplifie la collecte des recettes, permet les paiements multicanaux (PDV, cartes, portefeuilles électroniques) et prend en charge les cartes prépayées co-marquées pour des transactions sécurisées. Cette initiative s'inscrit dans la vision de Dubaï en matière de ville intelligente et dans sa transition vers une économie sans espèces. Avec le développement des écosystèmes numériques, ces plateformes soulignent la nécessité d'une lutte intégrée contre le blanchiment d'argent.

SKU-

Accédez en ligne au rapport sur le premier cloud mondial de veille économique

- Tableau de bord d'analyse de données interactif

- Tableau de bord d'analyse d'entreprise pour les opportunités à fort potentiel de croissance

- Accès d'analyste de recherche pour la personnalisation et les requêtes

- Analyse de la concurrence avec tableau de bord interactif

- Dernières actualités, mises à jour et analyse des tendances

- Exploitez la puissance de l'analyse comparative pour un suivi complet de la concurrence

Méthodologie de recherche

La collecte de données et l'analyse de l'année de base sont effectuées à l'aide de modules de collecte de données avec des échantillons de grande taille. L'étape consiste à obtenir des informations sur le marché ou des données connexes via diverses sources et stratégies. Elle comprend l'examen et la planification à l'avance de toutes les données acquises dans le passé. Elle englobe également l'examen des incohérences d'informations observées dans différentes sources d'informations. Les données de marché sont analysées et estimées à l'aide de modèles statistiques et cohérents de marché. De plus, l'analyse des parts de marché et l'analyse des tendances clés sont les principaux facteurs de succès du rapport de marché. Pour en savoir plus, veuillez demander un appel d'analyste ou déposer votre demande.

La méthodologie de recherche clé utilisée par l'équipe de recherche DBMR est la triangulation des données qui implique l'exploration de données, l'analyse de l'impact des variables de données sur le marché et la validation primaire (expert du secteur). Les modèles de données incluent la grille de positionnement des fournisseurs, l'analyse de la chronologie du marché, l'aperçu et le guide du marché, la grille de positionnement des entreprises, l'analyse des brevets, l'analyse des prix, l'analyse des parts de marché des entreprises, les normes de mesure, l'analyse globale par rapport à l'analyse régionale et des parts des fournisseurs. Pour en savoir plus sur la méthodologie de recherche, envoyez une demande pour parler à nos experts du secteur.

Personnalisation disponible

Data Bridge Market Research est un leader de la recherche formative avancée. Nous sommes fiers de fournir à nos clients existants et nouveaux des données et des analyses qui correspondent à leurs objectifs. Le rapport peut être personnalisé pour inclure une analyse des tendances des prix des marques cibles, une compréhension du marché pour d'autres pays (demandez la liste des pays), des données sur les résultats des essais cliniques, une revue de la littérature, une analyse du marché des produits remis à neuf et de la base de produits. L'analyse du marché des concurrents cibles peut être analysée à partir d'une analyse basée sur la technologie jusqu'à des stratégies de portefeuille de marché. Nous pouvons ajouter autant de concurrents que vous le souhaitez, dans le format et le style de données que vous recherchez. Notre équipe d'analystes peut également vous fournir des données sous forme de fichiers Excel bruts, de tableaux croisés dynamiques (Fact book) ou peut vous aider à créer des présentations à partir des ensembles de données disponibles dans le rapport.