Global Corporate Banking Solutions Market

Taille du marché en milliards USD

TCAC :

%

USD

1.66 Billion

USD

2.42 Billion

2024

2032

USD

1.66 Billion

USD

2.42 Billion

2024

2032

| 2025 –2032 | |

| USD 1.66 Billion | |

| USD 2.42 Billion | |

|

|

|

|

Segmentation du marché mondial des solutions bancaires aux entreprises, par taille d'entreprise (petites et moyennes entreprises (PME) et grandes entreprises), type de service (prêts et financement, gestion de trésorerie, financement du commerce, banque d'investissement et conseil financier), secteur (fabrication, technologie, santé, commerce de détail et services financiers), déploiement (sur site et dans le cloud) - Tendances et prévisions du secteur jusqu'en 2032

Taille du marché des solutions bancaires aux entreprises

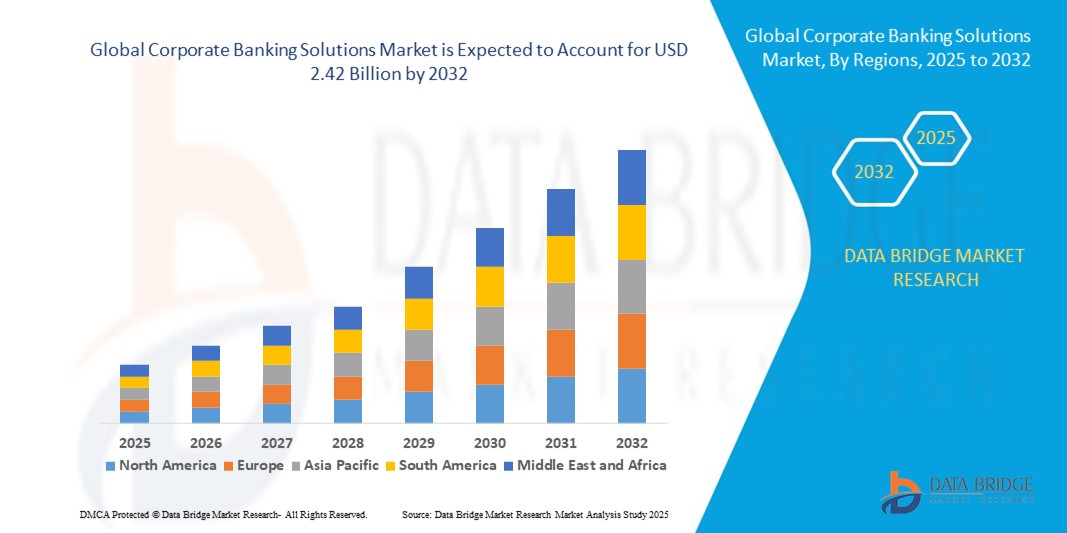

- La taille du marché mondial des solutions bancaires aux entreprises était évaluée à 1,66 milliard USD en 2024 et devrait atteindre 2,42 milliards USD d'ici 2032 , avec un TCAC de 4,80 % au cours de la période de prévision.

- La croissance du marché est principalement tirée par la demande croissante de transformation numérique au sein des institutions bancaires, mettant l'accent sur le traitement des transactions en temps réel, l'automatisation et la gestion efficace de la relation client.

- En outre, l'adoption croissante de plateformes basées sur le cloud, de l'IA et d'analyses avancées au sein des services bancaires aux entreprises permet aux banques d'offrir des solutions plus sûres, évolutives et personnalisées, alimentant ainsi l'expansion du marché dans divers segments d'activité et régions.

Analyse du marché des solutions bancaires aux entreprises

- Les solutions bancaires aux entreprises, englobant un large éventail d'outils et de plateformes numériques, sont de plus en plus essentielles pour les banques qui souhaitent rationaliser les services financiers complexes pour les grandes entreprises, notamment les paiements, la gestion des liquidités, le financement du commerce et l'atténuation des risques, avec un accent croissant sur l'automatisation et la conformité.

- La demande croissante d'expériences numériques fluides, de traitement en temps réel et de produits financiers personnalisés stimule l'adoption de plateformes bancaires d'entreprise avancées, en particulier parmi les multinationales et les grandes entreprises régionales en quête d'une plus grande efficacité et transparence.

- L'Amérique du Nord a dominé le marché des solutions bancaires aux entreprises avec la plus grande part de revenus de 38,5 % en 2024, grâce à la présence d'institutions financières avancées et à la forte adoption des technologies bancaires numériques.

- Le marché des solutions bancaires aux entreprises en Asie-Pacifique devrait connaître le TCAC le plus rapide de 7,5 % entre 2024 et 2031, grâce à la numérisation rapide de la région, aux besoins bancaires croissants des PME et aux initiatives fintech menées par les gouvernements dans des pays comme la Chine, l'Inde et Singapour.

- Le segment de la gestion de trésorerie a dominé le marché des solutions bancaires aux entreprises avec une part de marché de 36,7 % en 2023, grâce à la demande croissante des entreprises pour un contrôle centralisé des liquidités, des opérations de trésorerie améliorées et une visibilité en temps réel des positions de trésorerie mondiales dans un contexte de complexité économique croissante et de mondialisation.

Portée du rapport et segmentation du marché

|

Attributs |

Aperçu du marché mondial des solutions bancaires aux entreprises |

|

Segments couverts |

|

|

Pays couverts |

Amérique du Nord

Europe

Asie-Pacifique

Moyen-Orient et Afrique

Amérique du Sud

|

|

Principaux acteurs du marché |

|

|

Opportunités de marché |

|

|

Ensembles d'informations de données à valeur ajoutée |

Outre les informations sur les scénarios de marché tels que la valeur marchande, le taux de croissance, la segmentation, la couverture géographique et les principaux acteurs, les rapports de marché organisés par Data Bridge Market Research comprennent également une analyse approfondie des experts, une analyse des prix, une analyse de la part de marque, une enquête auprès des consommateurs, une analyse démographique, une analyse de la chaîne d'approvisionnement, une analyse de la chaîne de valeur, un aperçu des matières premières/consommables, des critères de sélection des fournisseurs, une analyse PESTLE, une analyse Porter et un cadre réglementaire. |

Tendances du marché mondial des solutions bancaires aux entreprises

Transition accélérée vers des plateformes bancaires basées sur l'IA et le cloud

- Une tendance majeure et croissante sur le marché mondial des solutions bancaires aux entreprises est l'adoption généralisée de l'intelligence artificielle (IA) et des technologies de cloud computing , qui transforment la façon dont les banques gèrent les relations avec les clients des entreprises, les risques, la conformité et l'efficacité opérationnelle dans tous les services.

- Par exemple, JP Morgan Chase et HSBC ont déployé des outils d'IA pour le suivi des transactions, la détection des fraudes et la prise de décision en temps réel dans les opérations de financement du commerce et de gestion de trésorerie. De même, des plateformes cloud natives comme Oracle FLEXCUBE et Fusion Corporate Channels de Finastra permettent aux banques de proposer des services évolutifs et sécurisés avec des cycles de déploiement plus rapides.

- L'intégration de l'IA améliore l'analyse prédictive des prévisions de trésorerie, automatise les processus courants tels que le rapprochement et l'évaluation du crédit, et personnalise les interactions clients grâce à des analyses basées sur les données. Les banques exploitent de plus en plus les algorithmes d'apprentissage automatique pour détecter les anomalies, optimiser leur fonds de roulement et anticiper plus proactivement les besoins de leurs clients.

- L'infrastructure cloud prend en charge une architecture flexible et pilotée par API, permettant aux banques de s'intégrer aux écosystèmes fintech et d'offrir des expériences bancaires omnicanales aux entreprises. Cette intégration facilite le traitement en temps réel, l'accès mobile et la fourniture de services fluides à l'échelle mondiale, un atout majeur pour les multinationales.

- Cette tendance vers des plateformes bancaires intelligentes, agiles et centrées sur le client transforme profondément le paysage concurrentiel. Les banques qui adoptent l'IA et l'innovation cloud acquièrent un avantage stratégique grâce à la rentabilité, à l'évolutivité opérationnelle et à une fidélisation client renforcée.

- Alors que les organismes de réglementation soutiennent de plus en plus la transformation numérique et les mesures de sécurité des données, la demande de solutions bancaires d'entreprise basées sur l'IA et le cloud continue d'augmenter dans toutes les régions, en particulier parmi les grandes entreprises et les institutions financières à la recherche d'infrastructures prêtes pour l'avenir.

Dynamique du marché mondial des solutions bancaires aux entreprises

Conducteur

Demande croissante de transformation numérique et de gestion financière en temps réel

- Le besoin croissant de transformation numérique dans le secteur bancaire, notamment pour les grandes entreprises, est un facteur majeur de la demande de solutions bancaires pour les entreprises. Les banques investissent de plus en plus dans des plateformes avancées permettant le traitement en temps réel, l'automatisation et un engagement client renforcé.

- Par exemple, en février 2024, Citi a lancé une plateforme numérique optimisée par l'IA pour sa division de banque d'affaires, offrant une visibilité en temps réel sur la trésorerie et des analyses prédictives pour les opérations de trésorerie mondiales. Ces initiatives reflètent la volonté du secteur de proposer des expériences bancaires plus intelligentes et axées sur les données.

- Alors que les entreprises exigent des services financiers plus rapides, plus sûrs et plus flexibles, les banques d'affaires se tournent vers les plateformes numériques pour moderniser leurs offres, réduire les coûts opérationnels et répondre aux attentes des clients en matière d'accès en temps réel et d'intégration transparente entre les canaux.

- Par ailleurs, la mondialisation croissante et les activités commerciales transfrontalières complexifient la gestion financière des entreprises. Ceci incite les banques à adopter des plateformes numériques évolutives capables de gérer les transactions multidevises, les exigences de conformité et la gestion des liquidités en temps réel dans toutes les régions.

- L'évolution vers l'open banking, les architectures basées sur les API et les analyses basées sur l'IA stimule également l'adoption, permettant aux banques d'offrir des services plus personnalisés, plus efficaces et plus centrés sur le client. Ces innovations positionnent les solutions bancaires numériques pour les entreprises comme des outils essentiels pour améliorer la compétitivité et la fidélisation des clients.

Retenue/Défi

Risques de cybersécurité et intégration des systèmes existants

- Malgré les avantages croissants, les risques de cybersécurité et la complexité de l'intégration des solutions numériques aux systèmes bancaires traditionnels demeurent des défis majeurs sur le marché des solutions bancaires aux entreprises. Ces plateformes, qui traitent des données financières sensibles et des transactions de grande valeur, sont fréquemment la cible de cyberattaques et de fraudes.

- Par exemple, les violations et tentatives de fraude très médiatisées de ces dernières années ont accru la surveillance des systèmes bancaires numériques, conduisant à des réglementations plus strictes et à une attention accrue portée à la protection des données et à la cyber-résilience dans les services bancaires aux entreprises.

- Garantir un accès sécurisé, un chiffrement de bout en bout et la conformité aux normes mondiales de protection des données (telles que le RGPD et la DSP2) est essentiel pour préserver la confiance des clients. Les institutions financières doivent également investir dans des outils de détection de fraude en temps réel et des systèmes de surveillance continue afin de limiter les risques.

- Un autre obstacle majeur réside dans la difficulté d'intégrer les plateformes bancaires d'entreprise modernes à des systèmes bancaires centraux obsolètes. De nombreuses banques s'appuient encore sur une infrastructure héritée, dépourvue de la flexibilité, de la rapidité et de la compatibilité nécessaires à la mise en œuvre de solutions cloud et pilotées par API, ce qui entraîne des transitions numériques longues et coûteuses.

- Le coût élevé des mises à niveau technologiques, combiné aux risques opérationnels liés à la transition vers de nouvelles plateformes, peut décourager les petites banques ou celles des marchés en développement d'adopter des solutions avancées. Relever ces défis nécessitera des investissements stratégiques, des cadres de cybersécurité robustes et des partenariats avec des fintech capables de proposer des innovations modulaires et évolutives.

Portée du marché mondial des solutions bancaires aux entreprises

Le marché est segmenté en fonction du type de solution, du mode de déploiement, de la taille de l'entreprise et du secteur d'activité de l'utilisateur final.

- Par type de solution

En fonction du type de solution, le marché des solutions bancaires aux entreprises est segmenté en gestion de trésorerie, financement du commerce extérieur, gestion du crédit, services de trésorerie, gestion des risques, etc. Le segment de la gestion de trésorerie a dominé le marché des solutions bancaires aux entreprises avec une part de marché de 36,7 % en 2023, porté par la demande croissante des entreprises pour un contrôle centralisé des liquidités, des opérations de trésorerie optimisées et une visibilité en temps réel sur les positions de trésorerie mondiales dans un contexte de complexité économique croissante et de mondialisation. Ces solutions contribuent à optimiser le fonds de roulement et à réduire le risque opérationnel, ce qui les rend essentielles pour les grandes entreprises opérant dans des environnements mondiaux complexes.

Le secteur du financement du commerce devrait connaître sa plus forte croissance, soit 6,3 % entre 2024 et 2031, grâce à la mondialisation croissante, à l'essor du commerce transfrontalier et à la numérisation des opérations traditionnelles de financement du commerce. Les plateformes avancées améliorent la transparence des transactions, réduisent la fraude et accélèrent le traitement des documents, rendant ainsi les solutions de financement du commerce attractives pour les entreprises de toutes tailles.

- Par mode de déploiement

En fonction du mode de déploiement, le marché est segmenté en solutions sur site et cloud. Le segment sur site a dominé le marché avec une part de chiffre d'affaires de 78,98 % en 2024, en raison des infrastructures héritées et des préférences des institutions financières traditionnelles en matière de sécurité des données, notamment dans les environnements hautement réglementés. De nombreuses banques continuent de s'appuyer sur des systèmes internes pour des fonctions essentielles telles que la trésorerie et la gestion des risques.

Cependant, le segment cloud devrait connaître le TCAC le plus rapide entre 2025 et 2032, porté par une demande accrue d'agilité, de rentabilité et d'évolutivité. Les déploiements cloud permettent des mises à niveau plus rapides, une meilleure intégration avec les API et les écosystèmes fintech, ainsi qu'un accès aux données en temps réel, ce qui les rend de plus en plus attractifs pour les institutions financières modernes en pleine transformation numérique.

- Par taille d'entreprise

En fonction de la taille des entreprises, le marché est segmenté en grandes entreprises et en petites et moyennes entreprises (PME). En 2024, le segment des grandes entreprises représentait la plus grande part de chiffre d'affaires du marché, soit 67,12 %, en raison de la complexité de leurs besoins bancaires, de l'augmentation de leurs volumes de transactions et de leur demande de solutions financières sur mesure, telles que la gestion de trésorerie et les financements structurés. Ces entreprises entretiennent souvent de multiples relations bancaires et nécessitent des plateformes avancées pour la consolidation des rapports et la conformité.

Le segment des PME devrait connaître sa croissance la plus rapide entre 2024 et 2031, grâce à la disponibilité croissante de solutions bancaires évolutives et modulaires adaptées aux besoins des petites entreprises. Face à l'expansion croissante des PME sur de nouveaux marchés et à l'adoption des outils numériques, les banques proposent des plateformes simplifiées pour gérer plus efficacement les paiements, la trésorerie et le financement.

- Par secteur d'activité de l'utilisateur final

En fonction du secteur d'activité de l'utilisateur final, le marché est segmenté en BFSI, industrie manufacturière, informatique et télécommunications, santé, énergie et services publics, entre autres. Le secteur BFSI détenait la plus grande part de chiffre d'affaires du marché, soit 34,15 % en 2023. Les solutions bancaires aux entreprises sont largement utilisées par les institutions financières pour rationaliser les services tels que les paiements, la réduction des risques et la conformité réglementaire pour leurs clients entreprises.

Le secteur manufacturier devrait connaître le TCAC le plus élevé entre 2024 et 2031, les fabricants recherchant des outils financiers intégrés pour gérer leurs chaînes d'approvisionnement mondiales, le financement des échanges commerciaux et les paiements fournisseurs. Face à la pression croissante pour numériser leurs opérations et optimiser les flux de capitaux, les fabricants se tournent vers des plateformes bancaires avancées pour une meilleure visibilité financière et une meilleure efficacité opérationnelle.

Analyse régionale du marché mondial des solutions bancaires aux entreprises

- L'Amérique du Nord a dominé le marché des solutions bancaires aux entreprises avec la plus grande part de revenus de 38,5 % en 2024, grâce à la présence d'institutions financières avancées et à la forte adoption des technologies bancaires numériques.

- Les entreprises clientes de la région privilégient la visibilité financière en temps réel, la gestion intégrée de la trésorerie et des liquidités, ainsi que des plateformes numériques sécurisées qui offrent l'automatisation et la conformité réglementaire dans tous les services.

- Cette adoption généralisée est également soutenue par une forte concentration d'institutions financières de premier plan, des investissements croissants dans l'IA et les solutions basées sur le cloud, ainsi que par une demande croissante d'expériences bancaires d'entreprise transparentes et axées sur les données, positionnant l'Amérique du Nord comme un leader mondial de la transformation numérique des services bancaires d'entreprise.

Aperçu du marché des solutions bancaires aux entreprises aux États-Unis

Le marché américain des solutions bancaires aux entreprises représentait 78 % du chiffre d'affaires nord-américain en 2023, porté par des initiatives de transformation numérique à grande échelle et une solide clientèle d'entreprises dans des secteurs tels que l'industrie manufacturière, la santé et les technologies. La demande d'outils intégrés de gestion de trésorerie, de financement du commerce extérieur et de gestion des risques basés sur l'IA s'accélère, de grandes banques comme Bank of America et Citi étant à la pointe de l'innovation grâce à des plateformes cloud natives et à des partenariats fintech intégrés. L'environnement réglementaire américain, bien que strict, encourage l'innovation grâce à des cadres de conformité numérique clairs, ce qui stimule la croissance du marché.

Aperçu du marché européen des solutions bancaires aux entreprises

Le marché européen des solutions bancaires aux entreprises devrait connaître une croissance annuelle moyenne significative au cours de la période de prévision, portée par la volonté de la région d'adopter l'open banking, les systèmes de paiement en temps réel et la conformité réglementaire aux normes PSD2 et RGPD. Les banques de toute l'UE adoptent des plateformes bancaires numériques pour répondre aux attentes changeantes de leurs clients, notamment dans des secteurs comme la logistique, l'automobile et l'énergie. La demande croissante de solutions financières transfrontalières et d'options de financement durable incite également les banques à migrer vers des plateformes agiles, pilotées par API, prenant en charge les reportings ESG et de conformité.

Aperçu du marché des solutions bancaires aux entreprises au Royaume-Uni

Le marché britannique des solutions bancaires aux entreprises devrait connaître une croissance régulière, soutenu par le rôle de Londres comme pôle financier mondial et par l'écosystème fintech dynamique du pays. La transition vers la banque numérique après le Brexit, conjuguée à la demande croissante de plateformes sécurisées et basées sur le cloud, favorise l'adoption de ces solutions par les moyennes et grandes entreprises. Les banques se concentrent sur l'amélioration de l'expérience client des entreprises grâce à l'automatisation des montages de prêts, à l'intégration numérique et à des outils d'analyse des risques basés sur les données. La forte surveillance réglementaire du Royaume-Uni et l'importance accordée à l'innovation offrent un environnement stable pour l'expansion du marché.

Aperçu du marché allemand des solutions bancaires aux entreprises

Le marché allemand des solutions bancaires aux entreprises connaît une croissance rapide, porté par la forte base industrielle du pays et la demande d'outils financiers de précision de la part des exportateurs et fabricants mondiaux. Les banques allemandes investissent de plus en plus dans les plateformes de trésorerie numériques, l'automatisation du financement du commerce et les solutions de gestion des risques basées sur l'IA pour répondre aux besoins des opérations multinationales complexes. De plus, les exigences réglementaires en matière de protection des données et de sécurisation des transactions incitent les institutions financières à moderniser leurs systèmes existants tout en garantissant leur conformité aux normes européennes.

Aperçu du marché des solutions bancaires aux entreprises en Asie-Pacifique

Le marché des solutions bancaires aux entreprises en Asie-Pacifique devrait connaître une croissance annuelle composée (TCAC) record de 7,5 % entre 2024 et 2031, portée par la numérisation rapide de la région, les besoins bancaires croissants des PME et les initiatives fintech menées par les gouvernements dans des pays comme la Chine, l'Inde et Singapour. Avec le développement des économies de la région APAC, les banques investissent dans des plateformes cloud axées sur le mobile pour soutenir l'intégration numérique, le financement du commerce transfrontalier et la gestion des liquidités en temps réel. L'essor des fintech régionales et le soutien réglementaire à l'open banking accélèrent encore l'innovation et l'adoption dans divers segments d'entreprise.

Aperçu du marché japonais des solutions bancaires aux entreprises

Le marché japonais des solutions bancaires aux entreprises connaît une croissance constante, soutenu par l'infrastructure technologique avancée du pays et une solide clientèle d'entreprises. Les banques japonaises privilégient l'automatisation et la modernisation du cloud pour améliorer leurs fonctions de trésorerie, de gestion des risques et de conformité. Avec l'expansion internationale de nombreuses entreprises locales, la demande de plateformes intégrées et multilingues offrant des solutions complètes de financement de trésorerie et de commerce extérieur est en hausse. De plus, le vieillissement de la population japonaise stimule la demande de plateformes bancaires numériques conviviales, réduisant au minimum les processus manuels.

Aperçu du marché des solutions bancaires aux entreprises en Chine

En 2023, la Chine détenait la plus grande part de chiffre d'affaires de la région Asie-Pacifique, portée par une croissance économique rapide, une forte adoption des technologies financières et un écosystème de paiement numérique florissant. Les banques chinoises proposent de plus en plus de plateformes optimisées par l'IA pour les grandes entreprises, intégrant des fonctionnalités telles que le prêt intelligent, le financement du commerce par blockchain et la gestion des risques en temps réel. Les initiatives gouvernementales favorisant le yuan numérique (e-CNY), les villes intelligentes et la réglementation bancaire numérique stimulent encore davantage la demande de solutions bancaires avancées pour les entreprises, tant dans le secteur public que privé.

Part de marché des solutions bancaires aux entreprises

Les leaders du marché des solutions bancaires aux entreprises opérant sur le marché sont :

- JPMorgan Chase & Co. (États-Unis)

- HSBC Holdings plc (Royaume-Uni)

- Bank of America (États-Unis)

- Citigroup Inc. (États-Unis)

- Wells Fargo & Co. (États-Unis)

- Deutsche Bank AG (Allemagne)

- Barclays plc (Royaume-Uni)

- Société Générale (France)

- Standard Chartered plc (Royaume-Uni)

- BNP Paribas (France)

- UBS Group AG (Suisse)

- Credit Suisse Group AG (Suisse)

- Banque Royale du Canada (Canada)

- Groupe ING (Pays-Bas)

Développements récents sur le marché mondial des solutions bancaires aux entreprises

- En mai 2023, HSBC a lancé « HSBC Trade Solutions » (HTS), une plateforme commerciale numérique de nouvelle génération conçue pour simplifier et moderniser le financement du commerce international. Développée en collaboration avec CGI, HTS permet une numérisation de bout en bout, un suivi en temps réel et des flux de travail rationalisés, améliorant ainsi considérablement l'efficacité des entreprises clientes. Ce développement souligne l'engagement de HSBC en faveur de l'innovation numérique et de l'amélioration de l'expérience client dans le cadre de ses opérations commerciales internationales.

- En avril 2023, JPMorgan Chase a annoncé l'extension de sa plateforme bancaire d'entreprise, optimisée par l'IA, pour inclure des analyses prédictives avancées des flux de trésorerie et une gestion des liquidités en temps réel. Cette plateforme aide les grandes entreprises à optimiser leur fonds de roulement, leur permettant ainsi de prendre des décisions financières plus éclairées. Cette initiative reflète la stratégie de la banque visant à intégrer l'IA et des outils basés sur les données afin d'améliorer la prestation de services aux entreprises clientes complexes.

- En mars 2023, BNP Paribas s'est associé à Tink, plateforme d'open banking de premier plan, pour offrir des services améliorés d'agrégation de données financières et d'initiation de paiement aux entreprises européennes. Cette collaboration vise à exploiter les cadres DSP2 pour offrir une meilleure visibilité de la trésorerie, une connectivité des comptes en temps réel et des fonctionnalités de paiement numérique fluides, marquant ainsi une avancée significative dans la digitalisation des services bancaires aux entreprises.

- En février 2023, ICICI Bank a lancé sa plateforme numérique « InstaBIZ Global », destinée à offrir des services bancaires transfrontaliers aux entreprises indiennes opérant à l'international. Cette plateforme propose des solutions intégrées incluant des services commerciaux, des opérations de change et la gestion de trésorerie via une interface unique. Cette initiative s'inscrit dans la vision plus large d'ICICI visant à simplifier les opérations bancaires internationales pour les PME et les grandes entreprises, telles que :

- En janvier 2023, Standard Chartered Bank a lancé, en partenariat avec TradeLens, une plateforme de financement du commerce basée sur la blockchain. Cette plateforme vise à améliorer la transparence et à réduire les délais de traitement des transactions commerciales transfrontalières. Grâce à l'intégration de la blockchain, la banque vise à minimiser les erreurs de documentation et les risques de fraude, renforçant ainsi son leadership en matière de solutions bancaires d'entreprise sécurisées et technologiques.

SKU-

Accédez en ligne au rapport sur le premier cloud mondial de veille économique

- Tableau de bord d'analyse de données interactif

- Tableau de bord d'analyse d'entreprise pour les opportunités à fort potentiel de croissance

- Accès d'analyste de recherche pour la personnalisation et les requêtes

- Analyse de la concurrence avec tableau de bord interactif

- Dernières actualités, mises à jour et analyse des tendances

- Exploitez la puissance de l'analyse comparative pour un suivi complet de la concurrence

Méthodologie de recherche

La collecte de données et l'analyse de l'année de base sont effectuées à l'aide de modules de collecte de données avec des échantillons de grande taille. L'étape consiste à obtenir des informations sur le marché ou des données connexes via diverses sources et stratégies. Elle comprend l'examen et la planification à l'avance de toutes les données acquises dans le passé. Elle englobe également l'examen des incohérences d'informations observées dans différentes sources d'informations. Les données de marché sont analysées et estimées à l'aide de modèles statistiques et cohérents de marché. De plus, l'analyse des parts de marché et l'analyse des tendances clés sont les principaux facteurs de succès du rapport de marché. Pour en savoir plus, veuillez demander un appel d'analyste ou déposer votre demande.

La méthodologie de recherche clé utilisée par l'équipe de recherche DBMR est la triangulation des données qui implique l'exploration de données, l'analyse de l'impact des variables de données sur le marché et la validation primaire (expert du secteur). Les modèles de données incluent la grille de positionnement des fournisseurs, l'analyse de la chronologie du marché, l'aperçu et le guide du marché, la grille de positionnement des entreprises, l'analyse des brevets, l'analyse des prix, l'analyse des parts de marché des entreprises, les normes de mesure, l'analyse globale par rapport à l'analyse régionale et des parts des fournisseurs. Pour en savoir plus sur la méthodologie de recherche, envoyez une demande pour parler à nos experts du secteur.

Personnalisation disponible

Data Bridge Market Research est un leader de la recherche formative avancée. Nous sommes fiers de fournir à nos clients existants et nouveaux des données et des analyses qui correspondent à leurs objectifs. Le rapport peut être personnalisé pour inclure une analyse des tendances des prix des marques cibles, une compréhension du marché pour d'autres pays (demandez la liste des pays), des données sur les résultats des essais cliniques, une revue de la littérature, une analyse du marché des produits remis à neuf et de la base de produits. L'analyse du marché des concurrents cibles peut être analysée à partir d'une analyse basée sur la technologie jusqu'à des stratégies de portefeuille de marché. Nous pouvons ajouter autant de concurrents que vous le souhaitez, dans le format et le style de données que vous recherchez. Notre équipe d'analystes peut également vous fournir des données sous forme de fichiers Excel bruts, de tableaux croisés dynamiques (Fact book) ou peut vous aider à créer des présentations à partir des ensembles de données disponibles dans le rapport.