Mercado de plataformas de préstamos digitales de América del Norte, por componente (soluciones, servicios), modelo de implementación (local, nube), tamaño del monto del préstamo (menos de US$ 7000, US$ 7001 a US$ 20 000, más de US$ 20 001), tipo de suscripción (gratuita, paga), tipo de préstamo (préstamo automotriz, préstamo financiero para pymes, préstamo personal, préstamo hipotecario, bienes de consumo duraderos, otros), vertical (banca, servicios financieros, compañías de seguros, prestamistas P2P (peer-to-peer), cooperativas de crédito, asociaciones de ahorro y préstamo): tendencias de la industria y pronóstico hasta 2029.

Análisis y tamaño del mercado de plataformas de préstamos digitales en América del Norte

Actualmente, varias empresas están lanzando plataformas de préstamos de última generación, basadas en la nube y de extremo a extremo. Además, los avances en las tendencias de pago están alentando a las instituciones financieras a implementar DLP para mejorar la productividad, los ingresos y la velocidad del servicio.

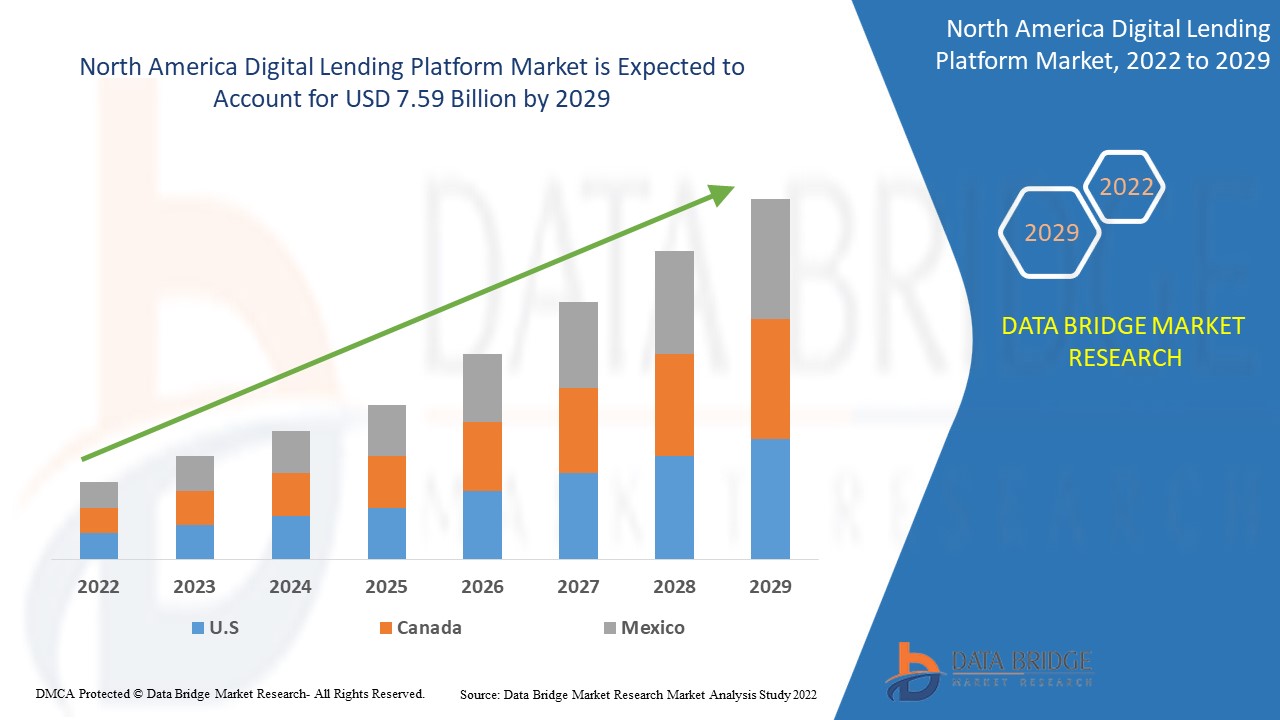

Data Bridge Market Research analiza que el mercado de plataformas de préstamos digitales se valoró en 1.730 millones en 2021 y se espera que alcance el valor de 7.590 millones de dólares en 2029, con una CAGR del 20,3% durante el período de pronóstico. Además de los conocimientos del mercado, como el valor de mercado, la tasa de crecimiento, los segmentos del mercado, la cobertura geográfica, los actores del mercado y el escenario del mercado, el informe de mercado seleccionado por el equipo de Data Bridge Market Research incluye un análisis experto en profundidad, un análisis de importación/exportación, un análisis de precios, un análisis de consumo de producción y un análisis PESTLE.

Alcance y segmentación del mercado de plataformas de préstamos digitales en América del Norte

|

Métrica del informe |

Detalles |

|

Período de pronóstico |

2022 a 2029 |

|

Año base |

2021 |

|

Años históricos |

2020 (Personalizable para 2014 - 2019) |

|

Unidades cuantitativas |

Ingresos en miles de millones de USD, volúmenes en unidades, precios en USD |

|

Segmentos cubiertos |

Componente (Soluciones, Servicios), Modelo de Implementación (En Local, Nube), Monto del Préstamo (Menos de US$ 7,000, US$ 7,001 a US$ 20,000, Más de US$ 20,001), Tipo de Suscripción (Gratuita, Paga), Tipo de Préstamo (Préstamo Automotriz, Préstamo Financiero para PyME, Préstamo Personal, Préstamo Hipotecario, Bienes de Consumo Duraderos, Otros), Vertical (Banca, Servicios Financieros, Compañías de Seguros, Prestamistas P2P (Peer-to-Peer), Cooperativas de Crédito, Asociaciones de Ahorro y Préstamo) |

|

Países cubiertos |

Estados Unidos, Canadá y México |

|

Actores del mercado cubiertos |

General Electric (EE. UU.), IBM Corporation (EE. UU.), PTC (EE. UU.), Microsoft (EE. UU.), Siemens AG (Alemania), ANSYS, Inc. (EE. UU.), SAP SE (Alemania), Oracle (EE. UU.), Robert Bosch GmbH (Alemania), Swim.ai, Inc. (EE. UU.), Atos SE (Francia), ABB (Suiza), KELLTON TECH (India), AVEVA Group plc (Reino Unido), DXC Technology Company (EE. UU.), Altair Engineering, Inc (EE. UU.), Hexaware Technologies Limited (India), Tata Consultancy Services Limited (India), Infosys Limited (Bengaluru), NTT DATA, Inc. (Japón), TIBCO Software Inc. (EE. UU.) |

|

Oportunidades |

|

Definición de mercado

La plataforma de préstamos digitales permite a los prestamistas y prestatarios prestar dinero en formato electrónico o digital, lo que resulta en una mayor facilidad de uso, una mejor experiencia de usuario y menores gastos generales debido al ahorro de tiempo en la verificación del cliente. El proceso comienza con el registro del usuario y continúa con la recopilación de documentación en línea, la autenticación y verificación del cliente, la aprobación del préstamo, la distribución del préstamo y la recuperación del préstamo.

Dinámica del mercado de las plataformas de préstamos digitales

Conductores

- Creciente popularidad de la banca en línea

Con la globalización y la creciente popularidad de los servicios bancarios en línea, los procesos de préstamo se están volviendo rápidamente digitales. Este es uno de los factores más importantes que influyen en el uso de DLP en la industria bancaria, de servicios financieros y de seguros (BFSI) para tomar mejores decisiones, mejorar las experiencias de los clientes y lograr ahorros de costos significativos. Además, como resultado del brote de la enfermedad por coronavirus (COVID-19), las instituciones financieras de todo el mundo están recurriendo cada vez más a los canales digitales para otorgar préstamos y enfrentar los desafíos de la pandemia.

- Creciente énfasis en la automatización digital

La DLP ofrece los beneficios de la firma electrónica y la accesibilidad sencilla, mientras que la creciente dependencia de los teléfonos inteligentes y la tasa de penetración de Internet también están impulsando el crecimiento del mercado. Además, el creciente énfasis en la automatización digital está contribuyendo al crecimiento del mercado de América del Norte porque la DLP requiere un papeleo mínimo, lo que reduce la probabilidad de errores humanos. Varias empresas también están integrando tecnologías avanzadas para mitigar el fraude, como la cadena de bloques, la inteligencia artificial (IA), el aprendizaje automático y el análisis, lo que está impulsando el crecimiento del mercado. Además, la creciente prevalencia de las amenazas cibernéticas está acelerando su adopción en América del Norte.

Oportunidades

- Alta prevalencia de tecnologías avanzadas e innovadoras

La inteligencia artificial, el aprendizaje automático y la tecnología blockchain son algunas de las tecnologías emergentes que se espera que mejoren las capacidades de las plataformas de préstamos digitales y abran nuevas oportunidades de crecimiento. La integración de estas tecnologías permite un proceso de obtención de préstamos simple, rápido y transparente. Los algoritmos basados en la IA y el aprendizaje automático pueden procesar las solicitudes de préstamos en segundos, lo que hace que el proceso de aprobación sea verdaderamente escalable. Además, al eliminar intermediarios del proceso de préstamo, la plataforma de préstamos basada en blockchain establece una relación directa entre prestamistas y prestatarios.

Restricciones

- Preocupaciones sobre la seguridad y privacidad de los datos

Sin embargo, se espera que desafíos como las preocupaciones sobre la seguridad de los datos y la protección de la privacidad limiten el crecimiento del mercado. Varios gobiernos de todo el mundo ya han comenzado a tomar medidas para abordar las preocupaciones sobre la seguridad de los datos y la protección de la privacidad asociadas con las plataformas de préstamos digitales. Además, debido a que todas las plataformas digitales dependen en gran medida de la infraestructura de back-end y del acceso a Internet, cualquier falla del sistema, corte de energía o problemas de conectividad pueden hacer que las plataformas digitales sean inaccesibles para los usuarios finales. Se espera que otros desafíos, como la preferencia por los métodos de préstamo tradicionales y los niveles más bajos de alfabetización digital en los países en desarrollo, limiten en cierta medida el crecimiento del mercado.

Este informe de mercado de plataformas de préstamos digitales proporciona detalles de nuevos desarrollos recientes, regulaciones comerciales, análisis de importación y exportación, análisis de producción, optimización de la cadena de valor, participación de mercado, impacto de los actores del mercado nacional y localizado, analiza oportunidades en términos de bolsillos de ingresos emergentes, cambios en las regulaciones del mercado, análisis de crecimiento estratégico del mercado, tamaño del mercado, crecimientos del mercado de categorías, nichos de aplicación y dominio, aprobaciones de productos, lanzamientos de productos, expansiones geográficas, innovaciones tecnológicas en el mercado. Para obtener más información sobre el mercado de plataformas de préstamos digitales, comuníquese con Data Bridge Market Research para obtener un informe de analista, nuestro equipo lo ayudará a tomar una decisión de mercado informada para lograr el crecimiento del mercado.

Impacto de la COVID-19 en el mercado de plataformas de préstamos digitales

La pandemia de COVID-19 ha beneficiado al mercado de las plataformas de préstamos digitales. Tras la pandemia, las cooperativas de crédito y los bancos están ampliando sus ofertas de banca digital para satisfacer mejor las necesidades de sus clientes. Además, en tiempos de COVID-19, los bancos han comenzado a utilizar canales digitales para otorgar préstamos en el marco del Programa de Protección de Cheques de Pago en mayor número. El Programa de Protección de Cheques de Pago en los Estados Unidos proporciona fondos a pequeñas empresas por hasta 8 semanas. Durante la pandemia de COVID-19, el 82 por ciento de las empresas en los Estados Unidos optan por solicitar préstamos PPP en línea en lugar de a través de los canales tradicionales, según Numerated, un proveedor de plataformas de préstamos digitales.

Desarrollo reciente

- En julio de 2021, Newgen Software lanzará su nueva plataforma de transformación digital, NewgenONE. La plataforma facilita la gestión de datos no estructurados y la mejora de la interacción con los clientes.

- En junio de 2021, TPBank de Vietnam colaborará con Nucleus Software para mejorar su comercio digital. FinnOne Neo ayudó a TPBank a proporcionar préstamos digitales instantáneos, aumentar la eficiencia del proceso y mejorar las evaluaciones crediticias.

- En enero de 2021, Fiserv adquirió Ondot Systems Inc., un proveedor de plataformas de experiencia digital. Esto le permitiría a Fiserv ampliar su cartera de soluciones digitales.

- En septiembre de 2020, ICE Mortgage Technology adquirirá Ellie Mae, un proveedor líder de plataformas de préstamos digitales. La adquisición ayudó a ICE a acelerar la automatización de los procesos hipotecarios.

Alcance del mercado de plataformas de préstamos digitales en América del Norte

El mercado de plataformas de préstamos digitales está segmentado en función de los componentes, el modelo de implementación, el monto del préstamo, el tipo de suscripción, el tipo de préstamo y la vertical. El crecimiento entre estos segmentos le ayudará a analizar los segmentos de crecimiento reducido en las industrias y brindará a los usuarios una valiosa descripción general del mercado y conocimientos del mercado para ayudarlos a tomar decisiones estratégicas para identificar las principales aplicaciones del mercado.

Componente

- Software

- Servicios

Monto del préstamo

- Menos de US$ 7.000

- US$ 7.001 a US$ 20.000

- Más de US$ 20.001

Tamaño de la organización

- Organización grande

- Pequeña y mediana organización

Despliegue

- En las instalaciones

- Nube

Tipo de suscripción

- Gratis

- Pagado

Tipo de préstamo

- Préstamo para automóviles

- Préstamo de financiación para PYMES

- Préstamo personal

- Préstamo hipotecario

- Bienes de consumo duraderos

- Otros

Vertical

- Bancario

- Servicios financieros

- Compañías de seguros

- Prestamistas P2P (entre pares)

- Cooperativas de crédito

- Ahorro

- Asociaciones de préstamos

Análisis y perspectivas regionales del mercado de plataformas de préstamos digitales

Se analiza el mercado de plataformas de préstamos digitales y se proporcionan información y tendencias del tamaño del mercado por país, componente, modelo de implementación, monto del préstamo, tipo de suscripción, tipo de préstamo y vertical como se menciona anteriormente.

Los países cubiertos en el informe del mercado de plataformas de préstamos digitales son Estados Unidos, Canadá y México.

América del Norte domina el mercado de plataformas de préstamos digitales porque los principales actores de la región, como FIS y Fiserv, Inc., ofrecen una variedad de soluciones de préstamos en una sola plataforma. Estados Unidos y Canadá fueron los primeros en adoptar esta tecnología, lo que les permitió dominar el mercado de plataformas de préstamos en América del Norte.

La sección de países del informe también proporciona factores de impacto de mercado individuales y cambios en la regulación del mercado que afectan las tendencias actuales y futuras del mercado. Los puntos de datos como el análisis de la cadena de valor ascendente y descendente, las tendencias técnicas y el análisis de las cinco fuerzas de Porter, los estudios de casos son algunos de los indicadores utilizados para pronosticar el escenario del mercado para países individuales. Además, la presencia y disponibilidad de marcas de América del Norte y sus desafíos enfrentados debido a la gran o escasa competencia de las marcas locales y nacionales, el impacto de los aranceles nacionales y las rutas comerciales se consideran al proporcionar un análisis de pronóstico de los datos del país.

Análisis del panorama competitivo y de la cuota de mercado de las plataformas de préstamos digitales

El panorama competitivo del mercado de plataformas de préstamos digitales proporciona detalles por competidor. Los detalles incluidos son una descripción general de la empresa, las finanzas de la empresa, los ingresos generados, el potencial de mercado, la inversión en investigación y desarrollo, las nuevas iniciativas de mercado, la presencia en América del Norte, los sitios e instalaciones de producción, las capacidades de producción, las fortalezas y debilidades de la empresa, el lanzamiento de productos, la amplitud y variedad de productos, y el dominio de las aplicaciones. Los puntos de datos anteriores proporcionados solo están relacionados con el enfoque de las empresas en relación con el mercado de plataformas de préstamos digitales.

Algunos de los principales actores que operan en el mercado de plataformas de préstamos digitales son:

- General Electric (Estados Unidos)

- IBM Corporation (Estados Unidos)

- PTC (Estados Unidos)

- Microsoft (Estados Unidos)

- Siemens AG (Alemania)

- ANSYS, Inc. (Estados Unidos)

- SAP SE (Alemania)

- Oracle (Estados Unidos)

- Robert Bosch GmbH (Alemania)

- Swim.ai, Inc. (Estados Unidos)

- Atos SE (Francia)

- ABB (Suiza)

- TECNOLOGÍA KELLTON (India)

- AVEVA Group plc (Reino Unido)

- Compañía de tecnología DXC (Estados Unidos)

- Altair Engineering, Inc. (Estados Unidos)

- Hexaware Technologies Limited (India)

- Servicios de consultoría Tata Limited (India)

- Infosys Limited (Bengaluru)

- NTT DATA, Inc. (Japón)

- TIBCO Software Inc. (Estados Unidos)

SKU-

Obtenga acceso en línea al informe sobre la primera nube de inteligencia de mercado del mundo

- Panel de análisis de datos interactivo

- Panel de análisis de empresas para oportunidades con alto potencial de crecimiento

- Acceso de analista de investigación para personalización y consultas

- Análisis de la competencia con panel interactivo

- Últimas noticias, actualizaciones y análisis de tendencias

- Aproveche el poder del análisis de referencia para un seguimiento integral de la competencia

Metodología de investigación

La recopilación de datos y el análisis del año base se realizan utilizando módulos de recopilación de datos con muestras de gran tamaño. La etapa incluye la obtención de información de mercado o datos relacionados a través de varias fuentes y estrategias. Incluye el examen y la planificación de todos los datos adquiridos del pasado con antelación. Asimismo, abarca el examen de las inconsistencias de información observadas en diferentes fuentes de información. Los datos de mercado se analizan y estiman utilizando modelos estadísticos y coherentes de mercado. Además, el análisis de la participación de mercado y el análisis de tendencias clave son los principales factores de éxito en el informe de mercado. Para obtener más información, solicite una llamada de un analista o envíe su consulta.

La metodología de investigación clave utilizada por el equipo de investigación de DBMR es la triangulación de datos, que implica la extracción de datos, el análisis del impacto de las variables de datos en el mercado y la validación primaria (experto en la industria). Los modelos de datos incluyen cuadrícula de posicionamiento de proveedores, análisis de línea de tiempo de mercado, descripción general y guía del mercado, cuadrícula de posicionamiento de la empresa, análisis de patentes, análisis de precios, análisis de participación de mercado de la empresa, estándares de medición, análisis global versus regional y de participación de proveedores. Para obtener más información sobre la metodología de investigación, envíe una consulta para hablar con nuestros expertos de la industria.

Personalización disponible

Data Bridge Market Research es líder en investigación formativa avanzada. Nos enorgullecemos de brindar servicios a nuestros clientes existentes y nuevos con datos y análisis que coinciden y se adaptan a sus objetivos. El informe se puede personalizar para incluir análisis de tendencias de precios de marcas objetivo, comprensión del mercado de países adicionales (solicite la lista de países), datos de resultados de ensayos clínicos, revisión de literatura, análisis de mercado renovado y base de productos. El análisis de mercado de competidores objetivo se puede analizar desde análisis basados en tecnología hasta estrategias de cartera de mercado. Podemos agregar tantos competidores sobre los que necesite datos en el formato y estilo de datos que esté buscando. Nuestro equipo de analistas también puede proporcionarle datos en archivos de Excel sin procesar, tablas dinámicas (libro de datos) o puede ayudarlo a crear presentaciones a partir de los conjuntos de datos disponibles en el informe.