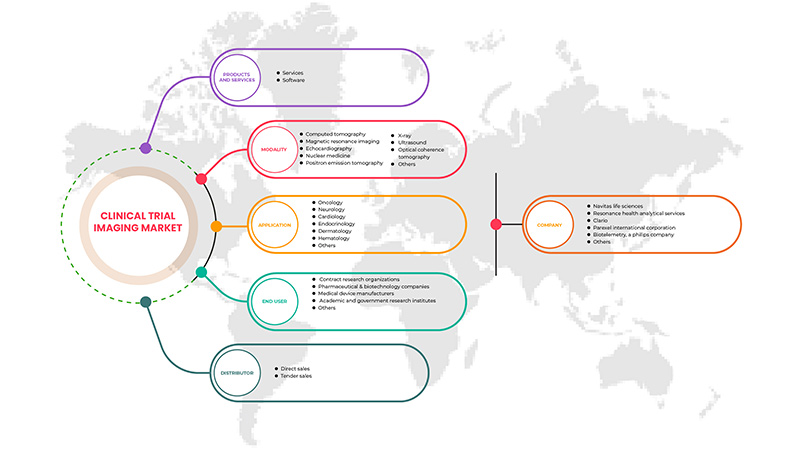

Mercado de imágenes de ensayos clínicos de América del Norte, por producto y servicios (servicios y software), modalidad ( tomografía computarizada , imágenes por resonancia magnética, ecocardiografía, medicina nuclear, tomografía por emisión de positrones , rayos X, ultrasonido, tomografía de coherencia óptica y otros), aplicación (oncología, neurología, endocrinología, cardiología, dermatología, hematología y otros), usuario final (empresas farmacéuticas y de biotecnología, organizaciones de investigación por contrato, fabricantes de dispositivos médicos, institutos de investigación académicos y gubernamentales y otros), distribuidor (ventas directas y ventas por licitación) - Tendencias de la industria y pronóstico hasta 2029.

Análisis y perspectivas del mercado de imágenes para ensayos clínicos en América del Norte

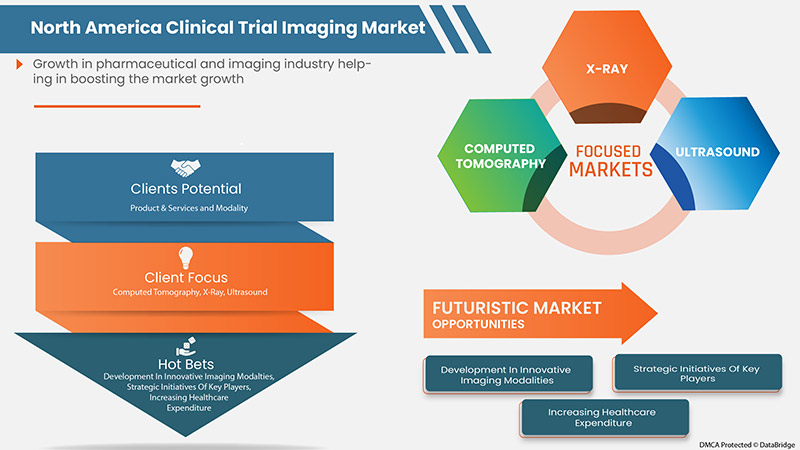

La creciente demanda de tecnología de imágenes, seguida del aumento de la prevalencia de enfermedades crónicas debido al aumento de la población de edad avanzada y las iniciativas estratégicas de los actores del mercado, como el lanzamiento de productos, el avance, la adquisición y los acuerdos, son los factores que se espera que impulsen el crecimiento del mercado.

Sin embargo, se espera que los escenarios de reembolso inadecuados y desfavorables para los dispositivos de imágenes y la falta de estándares bien definidos en los instrumentos de imágenes para ensayos clínicos limiten el crecimiento del mercado.

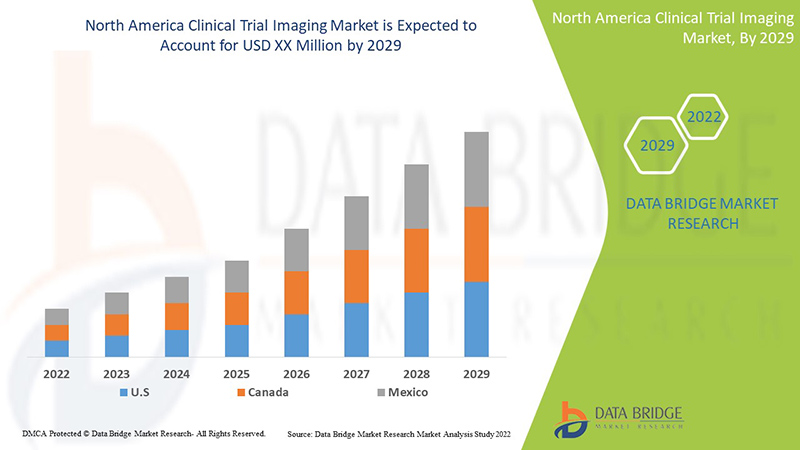

Se espera que los avances tecnológicos en el campo de las imágenes de ensayos clínicos para el diagnóstico y el tratamiento de enfermedades crónicas impulsen el crecimiento del mercado. Data Bridge Market Research analiza que el mercado de imágenes de ensayos clínicos de América del Norte crecerá a una tasa compuesta anual del 8,3 % durante el período de pronóstico de 2022 a 2029.

|

Métrica del informe |

Detalles |

|

Período de pronóstico |

2022 a 2029 |

|

Año base |

2021 |

|

Años históricos |

2020 (Personalizable para 2019-2014) |

|

Unidades cuantitativas |

Ingresos en millones de USD y precios en USD |

|

Segmentos cubiertos |

Por producto y servicios (servicios y software), modalidad (tomografía computarizada, resonancia magnética, ecocardiografía, medicina nuclear, tomografía por emisión de positrones, rayos X, ultrasonido, tomografía de coherencia óptica y otros), aplicación (oncología, neurología, endocrinología, cardiología, dermatología, hematología y otros), usuario final (empresas farmacéuticas y biotecnológicas, organizaciones de investigación por contrato, fabricantes de dispositivos médicos, institutos de investigación académicos y gubernamentales y otros), distribuidor (ventas directas y ventas por licitación) |

|

Países cubiertos |

Estados Unidos, Canadá y México |

|

Actores del mercado cubiertos |

Navitas Life Sciences, Resonance Health Analytical Services, BioTelemetry, una empresa de Philips, ICON plc, Quotient Sciences, WORLDCARE CLINICAL, Clario, Paraxel International Corporation, Median Technologies, Perspectum, Calyx, WIRB-Copernicus Group e Invicro.LLC, entre otros. |

Definición de mercado

Los ensayos clínicos son un proceso de desarrollo de nuevos medicamentos. Están diseñados para analizar posibles tratamientos y sus efectos en los seres humanos. Antes de comercializar nuevos medicamentos, se realizan pruebas clínicas exhaustivas para identificar compuestos prometedores y se realizan pruebas de seguridad para determinar los posibles riesgos.

En los ensayos clínicos, las imágenes médicas desempeñan un papel importante para obtener resultados más precisos y eficaces. Se pueden utilizar diferentes tecnologías de imágenes para dilucidar y demostrar las acciones mecánicas de los medicamentos. Las imágenes de ensayos clínicos son el proceso de análisis clínico e intervención médica mediante la creación de representaciones en imágenes de las partes internas del cuerpo. Cuenta con varias tecnologías diferentes que se utilizan para ver el cuerpo humano con el fin de controlar, tratar y diagnosticar afecciones médicas.

En el futuro próximo, las decisiones importantes relacionadas con las imágenes de ensayos clínicos para el descubrimiento de fármacos serán tomadas por personas que no solo entienden la biopsia, sino que también pueden usar las herramientas de imágenes de ensayos clínicos y el conocimiento que estas liberan para desarrollar hipótesis e identificar objetivos de calidad.

Dinámica del mercado de imágenes para ensayos clínicos en América del Norte

Conductores

- Aumento del gasto en I+D

Las empresas de diagnóstico por imagen y farmacéuticas invierten continuamente en I+D para ofrecer a los clientes servicios innovadores de diagnóstico por imagen para ensayos clínicos y mejorar su presencia en el mercado. El diagnóstico por imagen médico desempeña un papel dinámico en el desarrollo clínico. Si bien la industria del diagnóstico por imagen médico se encuentra en un estado constante de fluctuación debido a la implementación de nuevas tecnologías en el mercado, las industrias farmacéutica y de diagnóstico por imagen siguen creciendo. Esto se atribuye a una mayor inversión en empresas de diagnóstico por imagen médico junto con fusiones y adquisiciones, así como a la adopción de innovación en tecnologías de diagnóstico por imagen para respaldar los ensayos clínicos de dispositivos médicos. El aumento del gasto en I+D en las empresas farmacéuticas y biotecnológicas está impulsando el crecimiento del mercado.

Esto ha fomentado el desarrollo de nuevos productos y programas orientados a la investigación organizados en las industrias biofarmacéuticas y una alta preferencia por los estudios del genoma humano. El aumento del gasto en actividades de I+D también desarrolla nuevos medicamentos y terapias para tratar enfermedades crónicas que impulsan el crecimiento del mercado. Esto ayuda a las empresas farmacéuticas y biotecnológicas en el desarrollo de nuevas tecnologías en la categoría de ensayos clínicos de imágenes, por lo tanto, se espera que el aumento del gasto en I+D impulse el crecimiento del mercado.

- Número creciente de organizaciones de investigación por contrato (CRO)

Una organización de investigación por contrato (CRO, por sus siglas en inglés) es una organización que brinda apoyo para ensayos clínicos y otros servicios de investigación a las industrias farmacéutica y de imágenes en forma de servicios de investigación farmacéutica subcontratados en términos de medicamentos y dispositivos médicos. La CRO ayuda a las industrias farmacéutica y de imágenes con el proceso de desarrollo de medicamentos para reducir el costo e iniciar el proceso de realización de ensayos clínicos para desarrollar el medicamento para un segmento de enfermedad en particular mediante el uso de imágenes de ensayos clínicos y otros procesos para superar las brechas de capacidad del equipo de investigación interno para la investigación farmacéutica y clínica.

Las CRO son la columna vertebral de la industria de los ensayos clínicos. Las CRO gestionan todos los aspectos de un ensayo clínico. En los servicios de ensayos clínicos, las CRO ofrecen diversos servicios de desarrollo de fármacos, como:

Una gran cantidad de CRO se dedican a monitorear el proceso de desarrollo de medicamentos, como PAREXEL (EE. UU.), PRA Health Sciences (EE. UU.), Labcorp (EE. UU.), PPD (EE. UU.), Syneos Health (EE. UU.), ICON plc (Irlanda), Envigo (Reino Unido), Charles River (EE. UU.) y SGS (Suiza), entre otras. Estas son algunas de las CRO que se dedican a brindar apoyo para ensayos clínicos y otros servicios de investigación a las industrias farmacéutica y de imágenes. Se espera que el creciente número de CRO impulse el crecimiento del mercado.

Oportunidades

- Aumento del gasto sanitario

El gasto en atención sanitaria ha aumentado en todo el mundo a medida que aumenta el ingreso disponible de las personas en varios países. Además, para satisfacer las necesidades de la población, los organismos gubernamentales y las organizaciones de atención sanitaria están tomando la iniciativa acelerando el gasto en atención sanitaria.

El aumento del gasto en atención sanitaria también es beneficioso para el crecimiento económico y del sector sanitario, y es fructífero, sobre todo, porque afecta significativamente al desarrollo de productos médicos mejores y más avanzados en el mercado. Por lo tanto, se espera que el aumento del gasto en atención sanitaria cree una mayor oportunidad para el mercado.

- Iniciativas estratégicas de los actores del mercado

La demanda de imágenes para ensayos clínicos está aumentando en el mercado debido a los mayores niveles de I+D junto con el crecimiento del mercado de imágenes para ensayos clínicos, impulsado por el deseo de medicamentos innovadores. Por lo tanto, los principales actores del mercado han implementado una nueva estrategia desarrollando nuevos productos y colaborando con otros actores del mercado para mejorar las operaciones comerciales y la rentabilidad.

Por ejemplo,

- En junio de 2022, Parexel, una de las principales CRO a nivel mundial, anunció el lanzamiento de su Community Alliance Network, un novedoso programa que integra aún más la investigación clínica en el ámbito de la atención médica comunitaria para brindar un mejor servicio a los pacientes y, a su vez, crear más oportunidades para una mayor diversidad en los ensayos clínicos. CVS Health, la empresa líder en soluciones para el cuidado de la salud, y Javara, la principal organización de investigación integrada, se han unido a la red como miembros inaugurales, lo que abre la puerta a los sitios de investigación comunitarios y aumenta el acceso a nuevas poblaciones de pacientes para respaldar la realización de ensayos para los clientes biofarmacéuticos de Parexel.

- En febrero de 2020, ICON plc adquirió MedPass International, una consultora europea de CRO, reembolsos y normativas de dispositivos médicos. Según se informa, esta adquisición ha ayudado a la expansión de los servicios de investigación de diagnóstico y dispositivos médicos de ICON en Europa.

Estas iniciativas estratégicas de los actores del mercado, que incluyen adquisiciones, conferencias y lanzamientos de productos enfocados en segmentos específicos, los están ayudando a crecer y mejorar la cartera de productos de la empresa, lo que en última instancia conduce a una mayor generación de ingresos. Por lo tanto, estas iniciativas estratégicas de los actores del mercado pueden actuar como una oportunidad para el crecimiento del mercado.

Restricciones/Desafíos

- Enfermedades que provocan radiación de alto riesgo

En las imágenes médicas clínicas, el cuerpo absorbe la radiación, lo que puede dañar las estructuras moleculares del interior del cuerpo del paciente. Las dosis altas de radiación pueden afectar a las células humanas, lo que incluye la pérdida de cabello, quemaduras en la piel y una mayor incidencia de cáncer. El riesgo estimado de desarrollar un cáncer mortal es de uno en 2000 después de recibir una dosis de radiación de 10 mSv en una tomografía computarizada.

Por ejemplo,

- Según la Sociedad Radiológica de Norteamérica (RSNA), entre el 1% y el 2% de todos los cánceres en los EE. UU. son causados por tomografías computarizadas y la Sociedad Estadounidense del Cáncer identificó las tomografías computarizadas y los rayos X como una de las causas del cáncer de mama, el cáncer de cerebro y otros tipos de cáncer.

- Según el Centro para el Control y la Prevención de Enfermedades, la exposición a niveles elevados de radiación provoca el síndrome de radiación aguda. La cantidad de radiación que absorbe el cuerpo de una persona se denomina dosis de radiación.

La radiación de alto riesgo que se produce reduciría el uso y la venta de dispositivos de diagnóstico por imágenes para ensayos clínicos, lo que afectaría la credibilidad de los fabricantes que participan en este mercado. Por lo tanto, se espera que las enfermedades que provocan radiación de alto riesgo limiten el crecimiento del mercado.

- Políticas regulatorias estrictas

La industria de la salud está regulada por una estructura de leyes, normas y regulaciones que son extensas y complejas.

Por ejemplo,

- En abril de 2018, la FDA de EE. UU. publicó una Guía actualizada para los estándares del proceso de puntos finales de imágenes de ensayos clínicos para la industria, que incluye la calidad de los datos de imágenes obtenidos en ensayos clínicos.

- Las industrias biotecnológicas y farmacéuticas necesitan obtener la aprobación de la FDA para el proceso de desarrollo de medicamentos. Deben presentar una solicitud de nuevo fármaco en investigación (IND) a la FDA antes de comenzar la investigación clínica.

Impacto de la COVID-19 en el mercado de imágenes para ensayos clínicos de América del Norte

Los servicios de diagnóstico por imágenes han sido lentos y complicados debido a la necesidad de prácticas estrictas de prevención y control de infecciones desarrolladas para contener el riesgo de transmisión y proteger al personal de atención médica. Por lo tanto, la decisión de obtener imágenes de pacientes sospechosos o pacientes con COVID-19 positivo se basa en su impacto en la mejora del estado del paciente. El Colegio Americano de Radiología (ACR) no recomienda la tomografía computarizada (TC) como prueba diagnóstica de primera línea para pacientes con COVID-19 y limita la utilidad de la tomografía computarizada a pacientes sintomáticos y hospitalizados con indicaciones clínicas específicas.

Acontecimientos recientes

- En enero de 2022, Clario se asoció con XingImaging, una empresa de producción de radiofármacos y adquisición de tomografías por emisión de positrones (PET), para realizar ensayos clínicos de imágenes PET para probar nuevas terapias en China. La asociación ofrece compartir los recursos conjuntos y los expertos en neurociencia de Clario y XingImaging para acelerar el inicio de los ensayos clínicos y el descubrimiento de fármacos en China.

- En noviembre de 2021 se formó Clario. ERT y Bioclinica se fusionaron para formar Clario. La formación de la nueva empresa dio como resultado la distribución de software y servicios de imágenes clínicas y un aumento de las ventas.

Alcance del mercado de imágenes para ensayos clínicos en América del Norte

El mercado de imágenes para ensayos clínicos de América del Norte está segmentado en cinco segmentos según el producto y los servicios, la modalidad, la aplicación, el usuario final y el distribuidor. El crecimiento entre estos segmentos le ayudará a analizar los segmentos de crecimiento reducido de las industrias y brindará a los usuarios una valiosa descripción general del mercado y conocimientos del mercado para ayudarlos a tomar decisiones estratégicas para identificar las principales aplicaciones del mercado.

Productos y servicios

- Servicios

- Software

Según el producto y el servicio, el mercado se segmenta en servicios y software.

Modalidad

- Tomografía computarizada

- Imágenes por resonancia magnética

- Ecocardiografía

- Medicina nuclear

- Tomografía por emisión de positrones

- radiografía

- Ultrasonido

- Tomografía de coherencia óptica

- Otros

Según la modalidad, el mercado está segmentado en tomografía computarizada , resonancia magnética , ecocardiografía, medicina nuclear, tomografía por emisión de positrones, rayos X, ultrasonido, tomografía de coherencia óptica y otros.

Solicitud

- Oncología

- Neurología

- Cardiología

- Endocrinología

- Dermatología

- Hematología

- Otros

Según la aplicación, el mercado está segmentado en oncología , neurología, cardiología, endocrinología, dermatología, hematología y otros.

Usuario final

- Organizaciones de investigación por contrato

- Empresas farmacéuticas y biotecnológicas

- Fabricantes de dispositivos médicos

- Institutos de investigación académicos y gubernamentales

- Otros

Según el usuario final, el mercado está segmentado en organizaciones de investigación por contrato , empresas farmacéuticas y de biotecnología, fabricantes de dispositivos médicos, institutos de investigación académicos y gubernamentales y otros.

Distribuidor

- Direct Sales

- Tender Sales

Based on distributor, the market is segmented into direct sales and tender sales.

North America Clinical Trial Imaging Market Regional Analysis/Insights

North America clinical trial imaging market is analyzed, and market size insights and trends are provided by regions, product and services, modality, application, end user, and distributor as referenced above.

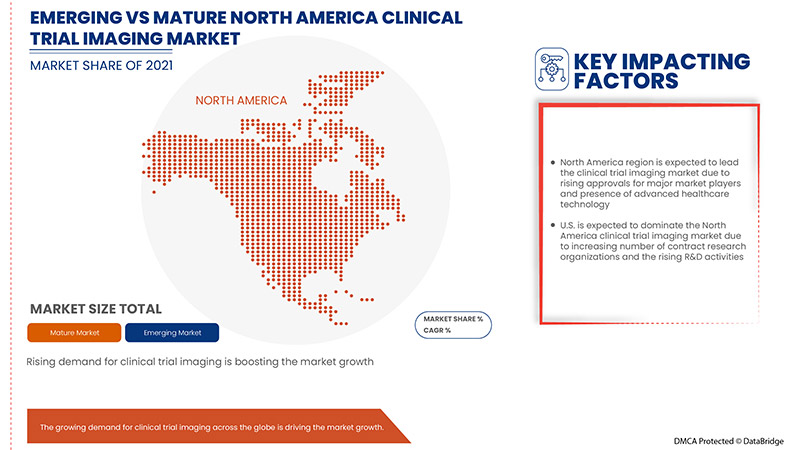

The countries covered in this market report are the U.S., Canada, and Mexico. The U.S. is expected to dominate the market due to a rise in the incidence of cancer, demand for non-invasive medical imaging, growth of technological innovations in clinical trial imaging, and a rise in R&D activities.

The country section of the report also provides individual market-impacting factors and changes in regulations in the market domestically that impact the current and future trends of the market. Data points such as new sales, replacement sales, country demographics, disease epidemiology, and import-export tariffs are some of the major pointers used to forecast the market scenario for individual countries. Also, the presence and availability of North American brands and their challenges faced due to large or scarce competition from local and domestic brands impact on sales channels are considered while providing forecast analysis of the country data.

Competitive Landscape and North America Clinical Trial Imaging Market Share Analysis

North America clinical trial imaging market competitive landscape provides details on the competitor. Details included are company overview, company financials, revenue generated, market potential, investment in R&D, new market initiatives, the North America presence, production sites and facilities, production capacities, company strengths and weaknesses, product launch, product width, and breadth, and application dominance. The above data points provided are only related to the companies' focus related to the North America clinical trial imaging market.

Some of the major players operating in the market are Navitas Life Sciences, Resonance Health Analytical Services, BioTelemetry, a Philips Company, ICON plc, Quotient Sciences, WORLDCARE CLINICAL, Clario, Paraxel International Corporation, Median Technologies, Perspectum, Calyx, WIRB-Copernicus Group, and Invicro.LLC among others.

SKU-

Obtenga acceso en línea al informe sobre la primera nube de inteligencia de mercado del mundo

- Panel de análisis de datos interactivo

- Panel de análisis de empresas para oportunidades con alto potencial de crecimiento

- Acceso de analista de investigación para personalización y consultas

- Análisis de la competencia con panel interactivo

- Últimas noticias, actualizaciones y análisis de tendencias

- Aproveche el poder del análisis de referencia para un seguimiento integral de la competencia

Tabla de contenido

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF NORTH AMERICA CLINICAL TRIAL IMAGING MARKET

1.4 LIMITATIONS

1.5 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 CURRENCY AND PRICING

2.5 DBMR TRIPOD DATA VALIDATION MODEL

2.6 MULTIVARIATE MODELLING

2.7 PRODUCTS AND SERVICES LIFELINE CURVE

2.8 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.9 DBMR MARKET POSITION GRID

2.1 MARKET APPLICATION COVERAGE GRID

2.11 VENDOR SHARE ANALYSIS

2.12 SECONDARY SOURCES

2.13 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 PESTEL ANALYSIS

4.2 PORTER’S FIVE FORCES

5 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: REGULATIONS

6 MARKET OVERVIEW

6.1 DRIVERS

6.1.1 RISING R&D EXPENDITURE

6.1.2 INCREASING NUMBER OF CONTRACT RESEARCH ORGANIZATIONS (CROS)

6.1.3 INCREASING INCIDENCE OF CHRONIC DISEASES

6.1.4 GROWTH IN THE PHARMACEUTICAL AND IMAGING INDUSTRIES

6.2 RESTRAINTS

6.2.1 HIGH-RISK RADIATION CAUSING DISEASES

6.2.2 HIGH IMPLEMENTATION COST OF IMAGING SYSTEMS

6.3 OPPORTUNITIES

6.3.1 RISE IN HEALTHCARE EXPENDITURE

6.3.2 STRATEGIC INITIATIVES BY KEY PLAYERS

6.3.3 DEVELOPMENT OF INNOVATIVE IMAGING MODALITIES AND CONTRAST AGENTS

6.4 CHALLENGES

6.4.1 STRICT REGULATORY POLICIES

6.4.2 COST OF CLINICAL TRIALS

7 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET, BY PRODUCTS & SERVICES

7.1 OVERVIEW

7.2 SERVICES

7.2.1 OPERATIONAL IMAGING SERVICES

7.2.2 READ ANALYSIS SERVICES

7.2.3 TRIAL DESIGN CONSULTING SERVICES

7.2.4 SYSTEM AND TECHNICAL SUPPORT SERVICES

7.3 SOFTWARE

8 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET, BY MODALITY

8.1 OVERVIEW

8.2 COMPUTED TOMOGRAPHY

8.3 MAGENTIC RESONANCE IMAGING

8.4 ECHOCARDIOGRAPHY

8.5 NUCLEAR MEDICINE

8.6 POSITRON EMISSION TOMOGRAPHY

8.7 X-RAY

8.8 ULTRASOUND

8.9 OPTICAL COHERENCE TOMOGRAPHY

8.1 OTHERS

9 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET, BY APPLICATION

9.1 OVERVIEW

9.2 ONCOLOGY

9.2.1 X-RAY

9.2.2 ULTRASOUND

9.2.3 COMPUTED TOMOGRAPHY

9.2.4 MAGNETIC RESONANCE IMAGING

9.2.5 NUCLEAR MEDICINE

9.2.6 POSITRON EMISSION TOMOGRAPHY

9.2.7 OPTICAL COHERENCE TOMOGRAPHY

9.2.8 ECHOCARDIOGRAPHY

9.2.9 OTHERS

9.3 NEUROLOGY

9.3.1 COMPUTED TOMOGRAPHY

9.3.2 MAGNETIC RESONANCE IMAGING

9.3.3 POSITRON EMISSION TOMOGRAPHY

9.3.4 NUCLEAR MEDICINE

9.3.5 X-RAY

9.3.6 ULTRASOUND

9.3.7 OPTICAL COHERENCE TOMOGRAPHY

9.3.8 ECHOCARDIOGRAPHY

9.3.9 OTHERS

9.4 CARDIOLOGY

9.4.1 ECHOCARDIOGRAPHY

9.4.2 MAGNETIC RESONANCE IMAGING

9.4.3 COMPUTED TOMOGRAPHY

9.4.4 POSITRON EMISSION TOMOGRAPHY

9.4.5 NUCLEAR MEDICINE

9.4.6 X-RAY

9.4.7 ULTRASOUND

9.4.8 OPTICAL COHERENCE TOMOGRAPHY

9.4.9 OTHERS

9.5 ENDOCRINOLOGY

9.5.1 COMPUTED TOMOGRAPHY

9.5.2 MAGNETIC RESONANCE IMAGING

9.5.3 ECHOCARDIOGRAPHY

9.5.4 POSITRON EMISSION TOMOGRAPHY

9.5.5 NUCLEAR MEDICINE

9.5.6 X-RAY

9.5.7 ULTRASOUND

9.5.8 OPTICAL COHERENCE TOMOGRAPHY

9.5.9 OTHERS

9.6 DERMATOLOGY

9.6.1 ULTRASOUND

9.6.2 X-RAY

9.6.3 MAGNETIC RESONANCE IMAGING

9.6.4 COMPUTED TOMOGRAPHY

9.6.5 OPTICAL COHERENCE TOMOGRAPHY

9.6.6 POSITRON EMISSION TOMOGRAPHY

9.6.7 NUCLEAR MEDICINE

9.6.8 ECHOCARDIOGRAPHY

9.6.9 OTHERS

9.7 HEMATOLOGY

9.7.1 ULTRASOUND

9.7.2 COMPUTED TOMOGRAPHY

9.7.3 MAGNETIC RESONANCE IMAGING

9.7.4 X-RAY

9.7.5 POSITRON EMISSION TOMOGRAPHY

9.7.6 NUCLEAR MEDICINE

9.7.7 OPTICAL COHERENCE TOMOGRAPHY

9.7.8 ECHOCARDIOGRAPHY

9.7.9 OTHERS

9.8 OTHERS

10 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET, BY END USER

10.1 OVERVIEW

10.2 CONTRACT RESEARCH ORGANIZATION

10.3 PHARMACEUTICAL AND BIOTECHNOLOGY COMPANIES

10.4 MEDICAL DEVICE MANUFACTURERS

10.5 ACADEMIC AND GOVERNMENT RESEARCH INSTITUTES

10.6 OTHERS

11 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET, BY DISTRIBUTOR

11.1 OVERVIEW

11.2 DIRECT SALES

11.3 TENDER SALES

12 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET, BY REGION

12.1 NORTH AMERICA

12.1.1 U.S.

12.1.2 CANADA

12.1.3 MEXICO

13 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: COMPANY LANDSCAPE

13.1 COMPANY SHARE ANALYSIS: NORTH AMERICA

14 SWOT ANALYSIS

15 COMPANY PROFILE

15.1 NAVITAS LIFE SCIENCES

15.1.1 COMPANY SNAPSHOT

15.1.2 COMPANY SHARE ANALYSIS

15.1.3 PRODUCT PORTFOLIO

15.1.4 RECENT DEVELOPMENTS

15.2 RESONANCE HEALTH ANALYTICAL SERVICES

15.2.1 COMPANY SNAPSHOT

15.2.2 REVENUE ANALYSIS

15.2.3 COMPANY SHARE ANALYSIS

15.2.4 PRODUCT PORTFOLIO

15.2.5 RECENT DEVELOPMENT

15.3 CLARIO

15.3.1 COMPANY SNAPSHOT

15.3.2 COMPANY SHARE ANALYSIS

15.3.3 PRODUCT PORTFOLIO

15.3.4 RECENT DEVELOPMENTS

15.4 PARAXEL

15.4.1 COMPANY SNAPSHOT

15.4.2 COMPANY SHARE ANALYSIS

15.4.3 PRODUCT PORTFOLIO

15.4.4 RECENT DEVELOPMENT

15.5 BIOTELEMETRY, A PHILIPS COMPANY

15.5.1 COMPANY SNAPSHOT

15.5.2 COMPANY SHARE ANALYSIS

15.5.3 PRODUCT PORTFOLIO

15.5.4 RECENT DEVELOPMENT

15.6 ICON PLC

15.6.1 COMPANY SNAPSHOT

15.6.2 REVENUE ANALYSIS

15.6.3 PRODUCT PORTFOLIO

15.6.4 RECENT DEVELOPMENTS

15.7 MEDIAN TECHNOLOGIES

15.7.1 COMPANY SNAPSHOT

15.7.2 REVENUE ANALYSIS

15.7.3 PRODUCT PORTFOLIO

15.7.4 RECENT DEVELOPMENT

15.8 PERSPECTUM

15.8.1 COMPANY SNAPSHOT

15.8.2 PRODUCT PORTFOLIO

15.8.3 RECENT DEVELOPMENTS

15.9 ANAGRAM 4 CLINICAL TRIALS

15.9.1 COMPANY SNAPSHOT

15.9.2 PRODUCT PORTFOLIO

15.9.3 RECENT DEVELOPMENT

15.1 CALYX

15.10.1 COMPANY SNAPSHOT

15.10.2 PRODUCT PORTFOLIO

15.10.3 RECENT DEVELOPMENT

15.11 IMAGE CORE LAB

15.11.1 COMPANY SNAPSHOT

15.11.2 PRODUCT PORTFOLIO

15.11.3 RECENT DEVELOPMENT

15.12 INVICRO. LLC. (A SUBSIDIARY OF KONICA MINOLTA)

15.12.1 COMPANY SNAPSHOT

15.12.2 REVENUE ANALYSIS

15.12.3 PRODUCT PORTFOLIO

15.12.4 RECENT DEVELOPMENTS

15.13 IXICO PLC

15.13.1 COMPANY SNAPSHOT

15.13.2 REVENUE ANALYSIS

15.13.3 PRODUCT PORTFOLIO

15.13.4 RECENT DEVELOPMENTS

15.14 QUOTIENT SCIENCES

15.14.1 COMPANY SNAPSHOT

15.14.2 PRODUCT PORTFOLIO

15.14.3 RECENT DEVELOPMENT

15.15 RADIANT SAGE LLC

15.15.1 COMPANY SNAPSHOT

15.15.2 PRODUCT PORTFOLIO

15.15.3 RECENT DEVELOPMENT

15.16 WIRB-COPERNICUS GROUP

15.16.1 COMPANY SNAPSHOT

15.16.2 PRODUCT PORTFOLIO

15.16.3 RECENT DEVELOPMENT

15.17 WORLDCARE CLINICAL

15.17.1 COMPANY SNAPSHOT

15.17.2 PRODUCT PORTFOLIO

15.17.3 RECENT DEVELOPMENT

16 QUESTIONNAIRE

17 RELATED REPORTS

Lista de Tablas

TABLE 1 COST OF CLINICAL TRIAL PHASE 2 AND PHASE 3

TABLE 2 HUGE R&D COST IN THE U.S. FOR DIFFERENT PHASES

TABLE 3 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET, BY PRODUCTS & SERVICES, 2020-2029 (USD MILLION)

TABLE 4 NORTH AMERICA SERVICES IN CLINICAL TRIAL IMAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 5 NORTH AMERICA SERVICES IN CLINICAL TRIAL IMAGING MARKET, BY PRODUCTS & SERVICES, 2020-2029 (USD MILLION)

TABLE 6 NORTH AMERICA SOFTWARE IN CLINICAL TRIAL IMAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 7 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET, BY MODALITY, 2020-2029 (USD MILLION)

TABLE 8 NORTH AMERICA COMPUTED TOMOGRAPHY IN CLINICAL TRIAL IMAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 9 NORTH AMERICA MAGNETIC RESONANCE IMAGING IN CLINICAL TRIAL IMAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 10 NORTH AMERICA ECHOCARDIOGRAPHY IN CLINICAL TRIAL IMAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 11 NORTH AMERICA NUCLEAR MEDICINE IN CLINICAL TRIAL IMAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 12 NORTH AMERICA POSITRON EMISSION TOMOGRAPHY IN CLINICAL TRIAL IMAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 13 NORTH AMERICA X-RAY IN CLINICAL TRIAL IMAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 14 NORTH AMERICA ULTRASOUND IN CLINICAL TRIAL IMAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 15 NORTH AMERICA OPTICAL COHERENCE TOMOGRAPHY IN CLINICAL TRIAL IMAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 16 NORTH AMERICA OTHERS IN CLINICAL TRIAL IMAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 17 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 18 NORTH AMERICA ONCOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 19 NORTH AMERICA ONCOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 20 NORTH AMERICA NEUROLOGY IN CLINICAL TRIAL IMAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 21 NORTH AMERICA NEUROLOGY IN CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 22 NORTH AMERICA CARDIOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 23 NORTH AMERICA CARDIOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 24 NORTH AMERICA ENDOCRINOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 25 NORTH AMERICA ENDOCRINOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 26 NORTH AMERICA DERMATOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 27 NORTH AMERICA DERMATOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 28 NORTH AMERICA HEMATOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 29 NORTH AMERICA HEMATOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 30 NORTH AMERICA OTHERS IN CLINICAL TRIAL IMAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 31 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 32 NORTH AMERICA CONTRACT RESEARCH ORGANIZATION IN CLINICAL TRIAL IMAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 33 NORTH AMERICA PHARMACEUTICAL AND BIOTECHNOLOGY COMPANIES IN CLINICAL TRIAL IMAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 34 NORTH AMERICA MEDICAL DEVICE MANUFACTURERS IN CLINICAL TRIAL IMAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 35 NORTH AMERICA ACADEMIC AND GOVERNMENT RESEARCH INSTITUTES IN CLINICAL TRIAL IMAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 36 NORTH AMERICA OTHERS IN CLINICAL TRIAL IMAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 37 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET, BY DISTRIBUTOR, 2020-2029 (USD MILLION)

TABLE 38 NORTH AMERICA DIRECT SALES IN CLINICAL TRIAL IMAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 39 NORTH AMERICA TENDER SALES IN CLINICAL TRIAL IMAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 40 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET, BY COUNTRY, 2020-2029 (USD MILLION)

TABLE 41 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET, BY PRODUCT & SERVICES, 2020-2029 (USD MILLION)

TABLE 42 NORTH AMERICA SERVICES IN CLINICAL TRIAL IMAGING MARKET, BY PRODUCT & SERVICES, 2020-2029 (USD MILLION)

TABLE 43 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET, BY MODALITY, 2020-2029 (USD MILLION)

TABLE 44 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 45 NORTH AMERICA ONCOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 46 NORTH AMERICA NEUROLOGY CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 47 NORTH AMERICA ENDOCRINOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY APPLICATION,2020-2029 (USD MILLION)

TABLE 48 NORTH AMERICA CARDIOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 49 NORTH AMERICA DERMATOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 50 NORTH AMERICA HEMATOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 51 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 52 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET, BY DISTRIBUTOR, 2020-2029 (USD MILLION)

TABLE 53 U.S. CLINICAL TRIAL IMAGING MARKET, BY PRODUCT & SERVICES, 2020-2029 (USD MILLION)

TABLE 54 U.S. SERVICES IN CLINICAL TRIAL IMAGING MARKET, BY PRODUCT & SERVICES, 2020-2029 (USD MILLION)

TABLE 55 U.S. CLINICAL TRIAL IMAGING MARKET, BY MODALITY, 2020-2029 (USD MILLION)

TABLE 56 U.S. CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 57 U.S. ONCOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 58 U.S. NEUROLOGY IN CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 59 U.S. ENDOCRINOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 60 U.S. CARDIOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 61 U.S. DERMATOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 62 U.S. HEMATOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 63 U.S. CLINICAL TRIAL IMAGING MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 64 U.S. CLINICAL TRIAL IMAGING MARKET, BY DISTRIBUTOR, 2020-2029 (USD MILLION)

TABLE 65 CANADA CLINICAL TRIAL IMAGING MARKET, BY PRODUCT & SERVICES, 2020-2029 (USD MILLION)

TABLE 66 CANADA SERVICES IN CLINICAL TRIAL IMAGING MARKET, BY PRODUCT & SERVICES, 2020-2029 (USD MILLION)

TABLE 67 CANADA CLINICAL TRIAL IMAGING MARKET, BY MODALITY, 2020-2029 (USD MILLION)

TABLE 68 CANADA CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 69 CANADA ONCOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 70 CANADA NEUROLOGY IN CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 71 CANADA ENDOCRINOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 72 CANADA CARDIOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 73 CANADA DERMATOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 74 CANADA HEMATOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 75 CANADA CLINICAL TRIAL IMAGING MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 76 CANADA CLINICAL TRIAL IMAGING MARKET, BY DISTRIBUTOR, 2020-2029 (USD MILLION)

TABLE 77 MEXICO CLINICAL TRIAL IMAGING MARKET, BY PRODUCT & SERVICES, 2020-2029 (USD MILLION)

TABLE 78 MEXICO SERVICES IN CLINICAL TRIAL IMAGING MARKET, BY PRODUCT & SERVICES, 2020-2029 (USD MILLION)

TABLE 79 MEXICO CLINICAL TRIAL IMAGING MARKET, BY MODALITY, 2020-2029 (USD MILLION)

TABLE 80 MEXICO CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 81 MEXICO ONCOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 82 MEXICO NEUROLOGY IN CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 83 MEXICO ENDOCRINOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 84 MEXICO CARDIOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 85 MEXICO DERMATOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 86 MEXICO HEMATOLOGY IN CLINICAL TRIAL IMAGING MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 87 MEXICO CLINICAL TRIAL IMAGING MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 88 MEXICO CLINICAL TRIAL IMAGING MARKET, BY DISTRIBUTOR, 2020-2029 (USD MILLION)

Lista de figuras

FIGURE 1 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: SEGMENTATION

FIGURE 2 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: DATA TRIANGULATION

FIGURE 3 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: DROC ANALYSIS

FIGURE 4 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: NORTH AMERICA VS REGIONAL MARKET ANALYSIS

FIGURE 5 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 7 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: DBMR MARKET POSITION GRID

FIGURE 8 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: MARKET APPLICATION COVERAGE GRID

FIGURE 9 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: VENDOR SHARE ANALYSIS

FIGURE 10 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: SEGMENTATION

FIGURE 11 THE INCREASING NUMBER OF CONTRACT RESEARCH ORGANIZATION AND RISING R&D EXPENDITURE ARE EXPECTED TO DRIVE THE NORTH AMERICA CLINICAL TRIAL IMAGING MARKET IN THE FORECAST PERIOD OF 2022 TO 2029

FIGURE 12 SERVICES SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE NORTH AMERICA CLINICAL TRIAL IMAGING MARKET IN 2022 & 2029

FIGURE 13 DRIVERS, RESTRAINTS, OPPORTUNITIES, AND CHALLENGES OF THE NORTH AMERICA CLINICAL TRIAL IMAGING MARKET

FIGURE 14 WORLDWIDE BIOPHARMA COMPANIES R&D EXPENDITURE (IN USD MILLION)

FIGURE 15 THE MARKET GROWTH IN CLINICAL CRO (IN USD MILLIONS)

FIGURE 16 THE FUNCTION OF CRO

FIGURE 17 ESTIMATED NEW CANCER CASES, 2022

FIGURE 18 VALUE OF THE PHARMACEUTICAL SECTOR, WORLDWIDE, 2021 BY COUNTRY (IN MILLION U.S. DOLLARS)

FIGURE 19 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: BY PRODUCTS & SERVICES, 2021

FIGURE 20 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: BY PRODUCTS & SERVICES, 2022-2029 (USD MILLION)

FIGURE 21 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: BY PRODUCTS & SERVICES, CAGR (2022-2029)

FIGURE 22 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: BY PRODUCTS & SERVICES, LIFELINE CURVE

FIGURE 23 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: BY MODALITY, 2021

FIGURE 24 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: BY MODALITY, 2022-2029 (USD MILLION)

FIGURE 25 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: BY MODALITY, CAGR (2022-2029)

FIGURE 26 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: BY MODALITY, LIFELINE CURVE

FIGURE 27 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: BY APPLICATION, 2021

FIGURE 28 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: BY APPLICATION, 2022-2029 (USD MILLION)

FIGURE 29 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: BY APPLICATION, CAGR (2022-2029)

FIGURE 30 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: BY APPLICATION, LIFELINE CURVE

FIGURE 31 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: BY END USER, 2021

FIGURE 32 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: BY END USER, 2022-2029 (USD MILLION)

FIGURE 33 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: BY END USER, CAGR (2022-2029)

FIGURE 34 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: BY END USER, LIFELINE CURVE

FIGURE 35 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: BY DISTRIBUTOR, 2021

FIGURE 36 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: BY DISTRIBUTOR, 2022-2029 (USD MILLION)

FIGURE 37 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: BY DISTRIBUTOR, CAGR (2022-2029)

FIGURE 38 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: BY DISTRIBUTOR, LIFELINE CURVE

FIGURE 39 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: SNAPSHOT (2021)

FIGURE 40 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: BY COUNTRY (2021)

FIGURE 41 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: BY COUNTRY (2022 & 2029)

FIGURE 42 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: BY COUNTRY (2021 & 2029)

FIGURE 43 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: BY PRODUCT AND SERVICES (2022-2029)

FIGURE 44 NORTH AMERICA CLINICAL TRIAL IMAGING MARKET: COMPANY SHARE 2021 (%)

Metodología de investigación

La recopilación de datos y el análisis del año base se realizan utilizando módulos de recopilación de datos con muestras de gran tamaño. La etapa incluye la obtención de información de mercado o datos relacionados a través de varias fuentes y estrategias. Incluye el examen y la planificación de todos los datos adquiridos del pasado con antelación. Asimismo, abarca el examen de las inconsistencias de información observadas en diferentes fuentes de información. Los datos de mercado se analizan y estiman utilizando modelos estadísticos y coherentes de mercado. Además, el análisis de la participación de mercado y el análisis de tendencias clave son los principales factores de éxito en el informe de mercado. Para obtener más información, solicite una llamada de un analista o envíe su consulta.

La metodología de investigación clave utilizada por el equipo de investigación de DBMR es la triangulación de datos, que implica la extracción de datos, el análisis del impacto de las variables de datos en el mercado y la validación primaria (experto en la industria). Los modelos de datos incluyen cuadrícula de posicionamiento de proveedores, análisis de línea de tiempo de mercado, descripción general y guía del mercado, cuadrícula de posicionamiento de la empresa, análisis de patentes, análisis de precios, análisis de participación de mercado de la empresa, estándares de medición, análisis global versus regional y de participación de proveedores. Para obtener más información sobre la metodología de investigación, envíe una consulta para hablar con nuestros expertos de la industria.

Personalización disponible

Data Bridge Market Research es líder en investigación formativa avanzada. Nos enorgullecemos de brindar servicios a nuestros clientes existentes y nuevos con datos y análisis que coinciden y se adaptan a sus objetivos. El informe se puede personalizar para incluir análisis de tendencias de precios de marcas objetivo, comprensión del mercado de países adicionales (solicite la lista de países), datos de resultados de ensayos clínicos, revisión de literatura, análisis de mercado renovado y base de productos. El análisis de mercado de competidores objetivo se puede analizar desde análisis basados en tecnología hasta estrategias de cartera de mercado. Podemos agregar tantos competidores sobre los que necesite datos en el formato y estilo de datos que esté buscando. Nuestro equipo de analistas también puede proporcionarle datos en archivos de Excel sin procesar, tablas dinámicas (libro de datos) o puede ayudarlo a crear presentaciones a partir de los conjuntos de datos disponibles en el informe.