US-Markt für Handelsmarken-Lebensmittel und -Getränke, nach Kategorie (anorganisch und biologisch), Produkt (Handelsmarken- Lebensmittel und Handelsmarken-Getränke), Vertriebskanal (Ladeneinzelhandel und Nicht-Ladeneinzelhandel) – Branchentrends und Prognose bis 2029.

Marktdefinition und Einblicke

Eigenmarkenprodukte werden in einer Einheit eines Vertrags- oder Drittherstellers hergestellt und unter dem Markennamen eines Einzelhändlers oder über eine Lizenzvereinbarung verkauft. Oftmals gibt der Einzelhändler alles über die Eigenmarkenprodukte vor, einschließlich der Zutaten, der Verpackung und des Etikettendesigns. Der Händler ist auch für die Kosten für die Herstellung und Lieferung des Produkts an das Geschäft verantwortlich. Der Kauf von Produkten anderer Unternehmen unter deren Markennamen ist nicht Teil dieses Plans.

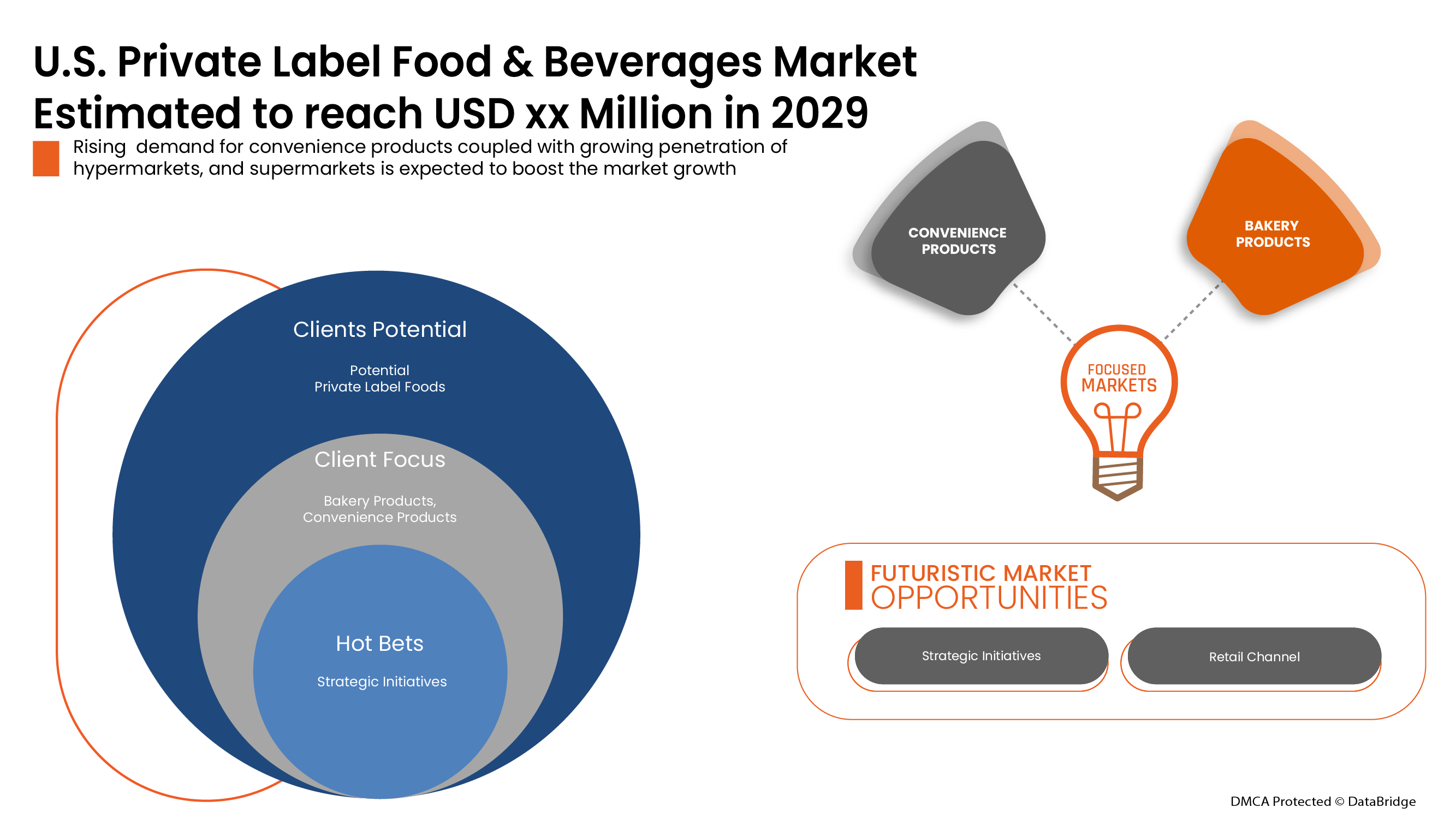

Der US-Markt für Handelsmarken im Bereich Lebensmittel und Getränke dürfte im Prognosezeitraum 2022 bis 2029 ein Marktwachstum verzeichnen. Data Bridge Market Research analysiert, dass der Markt im Prognosezeitraum 2022 bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 5,4 % wächst und bis 2029 voraussichtlich 143.186,66 Millionen USD erreichen wird.

|

Berichtsmetrik |

Details |

|

Prognosezeitraum |

2022 bis 2029 |

|

Basisjahr |

2020 |

|

Historische Jahre |

2019 (Anpassbar auf 2019 – 2014) |

|

Quantitative Einheiten |

Umsatz in Millionen USD, Preise in USD |

|

Abgedeckte Segmente |

Nach Kategorie (anorganisch und organisch ), Produkt (Eigenmarken- Lebensmittel und Eigenmarken- Getränke ), Vertriebskanal (Ladeneinzelhandel und Nicht-Ladeneinzelhandel), |

|

Abgedeckte Länder |

UNS |

|

Abgedeckte Marktteilnehmer |

The Kroger Co., Walmart, Costco Wholesalers Corporation, Albertsons Companies, Target Brands, Inc., Amazon.com, Inc. und andere |

Marktdynamik für Handelsmarken im Lebensmittel- und Getränkebereich

Treiber

- Steigende Nachfrage nach Convenience-Produkten

Die steigende Nachfrage nach Fertigprodukten wie Fertiggerichten, Suppen und Soßen, Gewürzen und Dressings, Müsli und Frühstückszerealien und anderen Produkten nimmt aufgrund veränderter Essgewohnheiten, Lebensstile und Essensvorlieben zu, insbesondere bei der jungen Generation. Zu den Fertiggerichten gehört Tiefkühlpizza, deren Zubereitung fast gar nicht oder nur wenig Zeit in Anspruch nimmt. Diese Fertiggerichte sparen zwar Zeit, haben aber einen geringen Nährwert und sind teurer als herkömmliche Lebensmittel.

- Steigende Durchdringung von Supermärkten/Hypermärkten

Eine steigende Zahl von Supermärkten ist einer der Haupttreiber für den Markt für Eigenmarken bei Lebensmitteln und Getränken. Dies ist eine Reaktion auf mehrere Faktoren, von denen viele mit steigenden Einkommen und Urbanisierung zusammenhängen. Mit der steigenden Zahl von Supermärkten neigen diese dazu, Eigenmarken bei Lebensmitteln und Getränken einzuführen, um die Nachfrage nach Lebensmitteln und Getränken auf dem Markt zu decken.

Gelegenheit

- Wachsende Beliebtheit von Fleischkonserven und Tiefkühlkost

Der veränderte Lebensstil und der volle Terminkalender der Menschen haben den Konsumtrend hin zu Dosen- und Tiefkühlfleischprodukten verstärkt. Darüber hinaus stieg mit der weltweiten Verbreitung von COVID-19 die Nachfrage nach Konserven und Tiefkühlkost, da die Verbraucher während der Lockdowns ihre Gefrierschränke mit länger haltbaren Lebensmitteln füllten.

Einschränkungen/Herausforderungen

- Dominanz multinationaler Marken auf dem Markt

Verbraucher sind für Markenprodukte von entscheidender Bedeutung. Gut etablierte Markenprodukte auf dem Markt werden wahrscheinlich das Wachstum von Handelsmarken für Lebensmittel und Getränke behindern. Das Image von Markenprodukten spielt eine wichtige Rolle bei der Entscheidung, was zum Konsum ausgewählt wird. Große Akteure verfügen im Vergleich zu kleinen Handelsmarkenherstellern für Lebensmittel und Getränke über gut etablierte Vertriebsnetze und ein starkes Produktportfolio mit zertifizierten Qualitätsprüfungen. Wie aus der Umfrage hervorgeht, zögern Menschen in den USA, insbesondere die Millennium-Gruppe, Handelsmarken für Lebensmittel und Getränke aus Vertrauens- und Qualitätsgründen zu kaufen.

Dieser Bericht über den US-Markt für Lebensmittel und Getränke unter Eigenmarken enthält Einzelheiten zu neuen Entwicklungen, Handelsvorschriften, Import-Export-Analysen, Produktionsanalysen, Optimierung der Wertschöpfungskette, Marktanteilen, Auswirkungen inländischer und lokaler Marktteilnehmer, analysiert Chancen in Bezug auf neue Einnahmequellen, Änderungen der Marktvorschriften, strategische Marktwachstumsanalysen, Marktgröße, Kategoriemarktwachstum, Anwendungsnischen und -dominanz, Produktzulassungen, Produkteinführungen, geografische Expansionen und technologische Innovationen auf dem Markt. Um weitere Informationen zum US-Markt für Lebensmittel und Getränke unter Eigenmarken zu erhalten, wenden Sie sich an Data Bridge Market Research, um einen Analystenbericht zu erhalten. Unser Team hilft Ihnen dabei, eine fundierte Marktentscheidung zu treffen, um Marktwachstum zu erzielen.

Auswirkungen von COVID-19 auf den US-Markt für Handelsmarken-Lebensmittel und -Getränke

Die COVID-19-Pandemie hat die Lieferkette für Rohstoffe zur Herstellung von Lebensmitteln und Getränken stark gestört. Die steigende Zahl der COVID-19-Fälle, insbesondere in US-Bundesstaaten, hat bei den Verbrauchern Angst ausgelöst, und infolgedessen zögerten die Menschen, Produkte zu kaufen. Während dieser Zeit denken die Menschen nur an den Kauf lebensnotwendiger Lebensmittel und Getränke.

Jüngste Entwicklungen

- Im September 2019 brachte Kroger einen pflanzlichen Ableger seiner Eigenmarkenlinie Simple Truth auf den Markt, der von fleischlosen Burgern bis hin zu pflanzlichem Keksteig reicht. Die Produkteinführung half dem Unternehmen, seine Eigenmarkenmarke in pflanzliche Kategorien zu erweitern.

- Im April 2021 brachte Amazon.com, Inc. unter dem Namen „Aplenty“ eine neue Eigenmarke für Lebensmittel auf den Markt. Mit der Produkteinführung erweiterte das Unternehmen sein Produktportfolio im Bereich der Eigenmarken für Lebensmittel.

Umfang des US-Marktes für Handelsmarken für Lebensmittel und Getränke

Der US-Markt für Lebensmittel und Getränke mit Eigenmarken ist in Kategorien, Produkte und Vertriebskanäle unterteilt. Das Wachstum dieser Segmente hilft Ihnen bei der Analyse schwacher Wachstumssegmente in den Branchen und bietet den Benutzern einen wertvollen Marktüberblick und Markteinblicke, um strategische Entscheidungen zur Identifizierung der wichtigsten Marktanwendungen zu treffen.

Kategorie

- Anorganisch

- Organisch

Basierend auf den Kategorien ist der US-Markt für Handelsmarken-Lebensmittel und -Getränke in anorganisch und biologisch unterteilt.

Produkt

- Private Label Lebensmittel

- Private Label-Getränke

Basierend auf dem Produkt ist der US-Markt für Handelsmarken für Lebensmittel und Getränke in Handelsmarken für Lebensmittel und Handelsmarken für Getränke segmentiert.

Vertriebskanal

- Filialisierter Einzelhandel

- Nicht-stationärer Einzelhandel

Basierend auf den Vertriebskanälen ist der US-Markt für Handelsmarken im Bereich Lebensmittel und Getränke in den stationären Einzelhandel und den nicht stationären Einzelhandel segmentiert.

Wettbewerbsumfeld und Marktanteilsanalyse für Lebensmittel und Getränke mit Eigenmarken in den USA

Die Wettbewerbslandschaft des US-Marktes für Eigenmarken für Lebensmittel und Getränke liefert Einzelheiten zu den Wettbewerbern. Zu den Details gehören Unternehmensübersicht, Unternehmensfinanzen, erzielter Umsatz, Marktpotenzial, Investitionen in Forschung und Entwicklung, neue Marktinitiativen, US-Präsenz, Produktionsstandorte und -anlagen, Produktionskapazitäten, Stärken und Schwächen des Unternehmens, Produkteinführung, Produktbreite und -umfang sowie Anwendungsdominanz. Die oben angegebenen Datenpunkte beziehen sich nur auf den Fokus der Unternehmen auf dem Markt.

Zu den wichtigsten Akteuren auf dem US-Markt für Handelsmarken im Bereich Lebensmittel und Getränke zählen Loblaws Inc., Sobey Inc., Metro Richelieu Inc., Walmart, Costco Wholesale Corporation, Amazon.com, Inc. und andere.

Forschungsmethodik

Die Datenerfassung und die Basisjahresanalyse werden mithilfe von Datenerfassungsmodulen mit großen Stichprobengrößen durchgeführt. Die Marktdaten werden mithilfe von marktstatistischen und kohärenten Modellen analysiert und geschätzt. Darüber hinaus sind Marktanteilsanalyse und Schlüsseltrendanalyse die wichtigsten Erfolgsfaktoren im Marktbericht. Die wichtigste Forschungsmethode, die das DBMR-Forschungsteam verwendet, ist die Datentriangulation, die Data Mining, Analyse der Auswirkungen von Datenvariablen auf den Markt und primäre (Branchenexperten-)Validierung umfasst. Abgesehen davon umfassen die Datenmodelle ein Lieferantenpositionierungsraster, eine Marktzeitlinienanalyse, einen Marktüberblick und -leitfaden, ein Firmenpositionierungsraster, eine Firmenmarktanteilsanalyse, Messstandards, USA vs. Region und Lieferantenanteilsanalyse. Bitte fordern Sie bei weiteren Fragen einen Analystenanruf an.

SKU-

Erhalten Sie Online-Zugriff auf den Bericht zur weltweit ersten Market Intelligence Cloud

- Interaktives Datenanalyse-Dashboard

- Unternehmensanalyse-Dashboard für Chancen mit hohem Wachstumspotenzial

- Zugriff für Research-Analysten für Anpassungen und Abfragen

- Konkurrenzanalyse mit interaktivem Dashboard

- Aktuelle Nachrichten, Updates und Trendanalyse

- Nutzen Sie die Leistungsfähigkeit der Benchmark-Analyse für eine umfassende Konkurrenzverfolgung

Inhaltsverzeichnis

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF U.S. PRIVATE LABEL FOOD AND BEVERAGE MARKET

1.4 LIMITATIONS

1.5 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 CURRENCY AND PRICING

2.5 DBMR TRIPOD DATA VALIDATION MODEL

2.6 MULTIVARIATE MODELLING

2.7 CATEGORY LIFELINE CURVE

2.8 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.9 DBMR MARKET POSITION GRID

2.1 SECONDARY SOURCES

2.11 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 SHOPPING BEHAVIOR

4.2 PERCEPTION TOWARDS PRIVATE LABEL

4.3 CONSUMER DEMOGRAPHICS

4.4 REGULATORY FRAMEWORK

4.5 COMPARATIVE ANALYSIS

5 MARKET OVERVIEW

5.1 DRIVERS

5.1.1 GROWING DEMAND FOR CONVENIENCE PRODUCTS

5.1.2 RISING PENETRATION OF SUPERMARKETS/HYPERMARKETS

5.1.3 RISING DEMAND FOR BEVERAGES PRODUCTS

5.2 RESTRAINTS

5.2.1 DOMINANCE OF MULTINATIONAL BRANDS IN THE MARKET

5.2.2 DISTURBANCE IN SUPPLY CHAIN DUE TO COVID-19

5.3 OPPORTUNITIES

5.3.1 GROWING POPULARITY OF CANNED AND FROZEN MEAT FOOD

5.3.2 IMPROVED QUALITY AND DEVELOPMENT OF PREMIUM PRIVATE LABEL BRANDS

5.4 CHALLENGE

5.4.1 STRINGENT GOVERNMENT REGULATIONS

6 U.S. PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY CATEGORY

6.1 OVERVIEW

6.2 INORGANIC

6.3 ORGANIC

7 U.S. PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY PRODUCTS

7.1 OVERVIEW

7.2 PRIVATE LABEL FOODS

7.2.1 CONVENIENCE PRODUCTS

7.2.1.1 MUESLI & BREAKFAST CEREALS

7.2.1.2 READY TO EAT MEALS

7.2.1.3 SOUPS & SAUCES

7.2.1.4 JAMS, PRESERVES & MARMALADE

7.2.1.5 SEASONING & DRESSING

7.2.1.6 OTHERS

7.2.2 BAKERY PRODUCTS

7.2.2.1 BREAD

7.2.2.2 DONUTS AND MUFFINS

7.2.2.3 BISCUITS AND COOKIES

7.2.2.4 CAKES & PASTRIES

7.2.2.5 OTHERS

7.2.3 MEAT & POULTRY PRODUCTS

7.2.4 DAIRY AND DAIRY ALTERNATIVE PRODUCTS

7.2.4.1 ICE-CREAM

7.2.4.2 YOGURT

7.2.4.3 FROZEN DESSERT

7.2.4.4 CHEESE

7.2.4.5 OTHERS

7.2.5 CONFECTIONERY PRODUCTS

7.2.5.1 CHOCOLATE

7.2.5.2 CANDIES

7.2.5.3 GUMMIES & MARSHMALLOWS

7.2.5.4 OTHERS

7.2.6 FRUITS AND VEGETABLES

7.2.6.1 APPLE

7.2.6.2 ORANGE

7.2.6.3 GRAPES

7.2.6.4 CAULIFLOWER

7.2.6.5 BROCCOLI

7.2.6.6 OTHERS

7.2.7 EGGS

7.2.8 NUTRITIONAL BARS

7.3 PRIVATE LABEL BEVERAGES

7.3.1 NON-ALCOHOLIC DRINKS

7.3.1.1 SOFT DRINKS

7.3.1.2 FLAVORED DRINKS

7.3.1.3 NATURAL WATER

7.3.1.4 FUNCTIONAL DRINKS

7.3.1.5 JUICES

7.3.1.6 ENERGY DRINKS

7.3.1.7 NATURAL & ORGANIC DRINKS

7.3.1.8 OTHERS

7.3.2 ALCOHOLIC DRINKS

7.3.2.1 VODKA

7.3.2.2 WHISKEY

7.3.2.3 RUM

7.3.2.4 OTHERS

8 U.S. PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY DISTRIBUTION CHANNEL

8.1 OVERVIEW

8.2 STORE-BASED RETAILING

8.2.1 SUPERMARKET & HYPERMARKETS

8.2.2 FOOD & DRINKS SPECIALISTS

8.2.3 CONVENIENCE STORES

8.2.4 DEPARTMENT STORES

8.2.5 OTHERS

8.3 NON-STORE-BASED RETAILING

8.3.1 ONLINE

8.3.2 VENDING

9 U.S. PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY COUNTRY

9.1 U.S.

10 U.S. PRIVATE LABEL FOOD AND BEVERAGE MARKET: COMPANY LANDSCAPE

10.1 COMPANY SHARE ANALYSIS: U.S.

11 SWOT ANALYSIS

12 COMPANY PROFILE

12.1 THE KROGER CO.

12.1.1 COMPANY SNAPSHOT

12.1.2 REVENUS ANALYSIS

12.1.3 PRODUCT PORTFOLIO

12.1.4 RECENT DEVELOPMENTS

12.2 WALMART

12.2.1 COMPANY SNAPSHOT

12.2.2 REVENUS ANALYSIS

12.2.3 PRODUCT PORTFOLIO

12.2.4 RECENT DEVELOPMENT

12.3 COSTCO WHOLESALE CORPORATION

12.3.1 COMPANY SNAPSHOT

12.3.2 REVENUS ANALYSIS

12.3.3 PRODUCT PORTFOLIO

12.3.4 RECENT DEVELOPMENT

12.4 ALBERTSONS COMPANIES

12.4.1 COMPANY SNAPSHOT

12.4.2 REVENUS ANALYSIS

12.4.3 PRODUCT PORTFOLIO

12.4.4 RECENT DEVELOPMENT

12.5 TARGET BRAND, INC.

12.5.1 COMPANY SNAPSHOT

12.5.2 REVENUS ANALYSIS

12.5.3 PRODUCT PORTFOLIO

12.5.4 RECENT DEVELOPMENT

12.6 AMAZON.COM, INC

12.6.1 COMPANY SNAPSHOT

12.6.2 REVENUS ANALYSIS

12.6.3 PRODUCT PORTFOLIO

12.6.4 RECENT DEVELOPMENT

12.7 JAVO BEVERAGE COMPANY, INC

12.7.1 COMPANY SNAPSHOT

12.7.2 PRODUCT PORTFOLIO

12.7.3 RECENT DEVELOPMENT

12.8 DALMAR FOODS

12.8.1 COMPANY SNAPSHOT

12.8.2 PRODUCT PORTFOLIO

12.8.3 RECENT DEVELOPMENT

12.9 GIANT EAGLE, INC.

12.9.1 COMPANY SNAPSHOT

12.9.2 PRODUCT PORTFOLIO

12.9.3 RECENT DEVELOPMENT

12.1 GRAND RIVER FOODS LTD

12.10.1 COMPANY SNAPSHOT

12.10.2 PRODUCT PORTFOLIO

12.10.3 RECENT DEVELOPMENT

12.11 LOBLAWS INC.

12.11.1 COMPANY SNAPSHOT

12.11.2 REVENUS ANALYSIS

12.11.3 PRODUCT PORTFOLIO

12.11.4 RECENT DEVELOPMENT

12.12 KARLIN FOODS

12.12.1 COMPANY SNAPSHOT

12.12.2 PRODUCT PORTFOLIO

12.12.3 RECENT UPDATE

12.13 SOBEYS INC.

12.13.1 COMPANY SNAPSHOT

12.13.2 REVENUE ANALYSIS

12.13.3 PRODUCT PORTFOLIO

12.13.4 RECENT DEVELOPMENT

12.14 KINGMAKER FOODS

12.14.1 COMPANY SNAPSHOT

12.14.2 PRODUCT PORTFOLIO

12.14.3 RECENT UPDATE

12.15 METRO RICHELIEU INC

12.15.1 COMPANY SNAPSHOT

12.15.2 REVENUE ANALYSIS

12.15.3 PRODUCT PORTFOLIO

12.15.4 RECENT DEVELOPMENT

13 QUESTIONARE:

14 RELATED REPORTS

Tabellenverzeichnis

TABLE 1 CONSUMER DEMOGRAPHICS IN THE U.S., 2019-2020, BY HOUSEHOLDS, IN THOUSANDS

TABLE 2 CONSUMER DEMOGRAPHICS IN THE U.S., 2019-2020, BY AGE OF HOUSEHOLDER, IN THOUSANDS

TABLE 3 CONSUMER DEMOGRAPHICS IN THE U.S., 2019-2020, BY EDUCATIONAL ATTAINMENT OF HOUSEHOLDER, IN THOUSANDS

TABLE 4 U.S. PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY CATEGORY, 2020-2029 (USD MILLION)

TABLE 5 U.S. PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY PRODUCTS, 2020-2029 (USD MILLION)

TABLE 6 U.S. PRIVATE LABEL FOODS IN PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY-PRODUCTS, 2020-2029 (USD MILLION)

TABLE 7 U.S. CONVENIENCE PRODUCTS IN PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY PRODUCTS, 2020-2029 (USD MILLION)

TABLE 8 U.S. BAKERY PRODUCTS IN PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY PRODUCTS, 2020-2029 (USD MILLION)

TABLE 9 U.S. DAIRY AND DAIRY ALTERNATIVE PRODUCTS IN PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY PRODUCTS, 2020-2029 (USD MILLION)

TABLE 10 U.S. CONFECTIONERY PRODUCTS IN PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY PRODUCTS, 2020-2029 (USD MILLION)

TABLE 11 U.S. FRUITS & VEGETABLES IN PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY PRODUCTS, 2020-2029 (USD MILLION)

TABLE 12 U.S. PRIVATE LABEL BEVERAGES IN PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY PRODUCTS, 2020-2029 (USD MILLION)

TABLE 13 U.S. NON-ALCOHOLIC DRINKS IN PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY PRODUCTS, 2020-2029 (USD MILLION)

TABLE 14 U.S. ALCOHOLIC DRINKS IN PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY PRODUCTS, 2020-2029 (USD MILLION)

TABLE 15 U.S. PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 16 U.S. STORE-BASED RETAILING IN PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 17 U.S. NON-STORE-BASED RETAILING IN PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 18 U.S. PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY CATEGORY, 2020-2029 (USD MILLION)

TABLE 19 U.S. PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY PRODUCTS, 2020-2029 (USD MILLION)

TABLE 20 U.S. PRIVATE LABEL FOODS IN PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY PRODUCTS, 2020-2029 (USD MILLION)

TABLE 21 U.S. BAKERY PRODUCTS IN PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY PRODUCTS, 2020-2029 (USD MILLION)

TABLE 22 U.S. FRUIT & VEGETABLES IN PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY PRODUCTS 2020-2029 (USD MILLION)

TABLE 23 U.S. CONFECTIONERY PRODUCTS IN PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY PRODUCTS, 2020-2029 (USD MILLION)

TABLE 24 U.S. DAIRY AND DAIRY ALTERNATIVES PRODUCTS IN PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY PRODUCTS, 2020-2029 (USD MILLION)

TABLE 25 U.S. CONVENIENCE PRODUCTS IN PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY PRODUCTS, 2020-2029 (USD MILLION)

TABLE 26 U.S. PRIVATE LABEL BEVERAGES IN PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY PRODUCTS, 2020-2029 (USD MILLION)

TABLE 27 U.S. NON-ALCOHOLIC DRINK IN PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY PRODUCTS, 2020-2029 (USD MILLION)

TABLE 28 U.S. ALCOHOLIC DRINKS IN PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY PRODUCTS, 2020-2029 (USD MILLION)

TABLE 29 U.S. PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 30 U.S. STORE-BASED RETAILING IN PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 31 U.S. NON-STORE-BASED RETAILING IN PRIVATE LABEL FOOD AND BEVERAGES MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

Abbildungsverzeichnis

FIGURE 1 U.S. PRIVATE LABEL FOOD AND BEVERAGE MARKET: SEGMENTATION

FIGURE 2 U.S. PRIVATE LABEL FOOD AND BEVERAGE MARKET: DATA TRIANGULATION

FIGURE 3 U.S. PRIVATE LABEL FOOD AND BEVERAGE MARKET: DROC ANALYSIS

FIGURE 4 U.S. PRIVATE LABEL FOOD AND BEVERAGE MARKET: COUNTRY VS REGIONAL MARKET ANALYSIS

FIGURE 5 U.S. PRIVATE LABEL FOOD AND BEVERAGE MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 U.S. PRIVATE LABEL FOOD AND BEVERAGE MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 7 U.S. PRIVATE LABEL FOOD AND BEVERAGE MARKET: DBMR MARKET POSITION GRID

FIGURE 8 U.S. PRIVATE LABEL FOOD AND BEVERAGE MARKET: SEGMENTATION

FIGURE 9 GROWING DEMAND FOR CONVENIENCE PRODUCTS IS EXPECTED TO DRIVE THE U.S. PRIVATE LABEL FOOD AND BEVERAGE MARKET IN THE FORECAST PERIOD OF 2022 TO 2029

FIGURE 10 INORGANIC CATEGORY SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE U.S. PRIVATE LABEL FOOD AND BEVERAGE MARKET IN 2022 & 2029

FIGURE 11 DRIVERS, RESTRAINTS, OPPORTUNITIES, AND CHALLENGE OF THE U.S. PRIVATE LABEL FOOD AND BEVERAGE MARKET

FIGURE 12 U.S. PRIVATE LABEL FOOD AND BEVERAGES MARKET: BY CATEGORY, 2021

FIGURE 13 U.S. PRIVATE LABEL FOOD AND BEVERAGES MARKET: BY PRODUCTS, 2021

FIGURE 14 U.S. PRIVATE LABEL FOOD AND BEVERAGES MARKET: BY DISTRIBUTION CHANNEL, 2021

FIGURE 15 U.S. PRIVATE LABEL FOOD AND BEVERAGE MARKET: COMPANY SHARE 2021 (%)

Forschungsmethodik

Die Datenerfassung und Basisjahresanalyse werden mithilfe von Datenerfassungsmodulen mit großen Stichprobengrößen durchgeführt. Die Phase umfasst das Erhalten von Marktinformationen oder verwandten Daten aus verschiedenen Quellen und Strategien. Sie umfasst die Prüfung und Planung aller aus der Vergangenheit im Voraus erfassten Daten. Sie umfasst auch die Prüfung von Informationsinkonsistenzen, die in verschiedenen Informationsquellen auftreten. Die Marktdaten werden mithilfe von marktstatistischen und kohärenten Modellen analysiert und geschätzt. Darüber hinaus sind Marktanteilsanalyse und Schlüsseltrendanalyse die wichtigsten Erfolgsfaktoren im Marktbericht. Um mehr zu erfahren, fordern Sie bitte einen Analystenanruf an oder geben Sie Ihre Anfrage ein.

Die wichtigste Forschungsmethodik, die vom DBMR-Forschungsteam verwendet wird, ist die Datentriangulation, die Data Mining, die Analyse der Auswirkungen von Datenvariablen auf den Markt und die primäre (Branchenexperten-)Validierung umfasst. Zu den Datenmodellen gehören ein Lieferantenpositionierungsraster, eine Marktzeitlinienanalyse, ein Marktüberblick und -leitfaden, ein Firmenpositionierungsraster, eine Patentanalyse, eine Preisanalyse, eine Firmenmarktanteilsanalyse, Messstandards, eine globale versus eine regionale und Lieferantenanteilsanalyse. Um mehr über die Forschungsmethodik zu erfahren, senden Sie eine Anfrage an unsere Branchenexperten.

Anpassung möglich

Data Bridge Market Research ist ein führendes Unternehmen in der fortgeschrittenen formativen Forschung. Wir sind stolz darauf, unseren bestehenden und neuen Kunden Daten und Analysen zu bieten, die zu ihren Zielen passen. Der Bericht kann angepasst werden, um Preistrendanalysen von Zielmarken, Marktverständnis für zusätzliche Länder (fordern Sie die Länderliste an), Daten zu klinischen Studienergebnissen, Literaturübersicht, Analysen des Marktes für aufgearbeitete Produkte und Produktbasis einzuschließen. Marktanalysen von Zielkonkurrenten können von technologiebasierten Analysen bis hin zu Marktportfoliostrategien analysiert werden. Wir können so viele Wettbewerber hinzufügen, wie Sie Daten in dem von Ihnen gewünschten Format und Datenstil benötigen. Unser Analystenteam kann Ihnen auch Daten in groben Excel-Rohdateien und Pivot-Tabellen (Fact Book) bereitstellen oder Sie bei der Erstellung von Präsentationen aus den im Bericht verfügbaren Datensätzen unterstützen.