Nordamerikanischer Markt für die Umwandlung von Abwärme in Strom mithilfe des Organic Rankine Cycle (ORC), nach Größe (klein, mittel, groß), Leistung (weniger als 1000 kW, 1001–4000 kW, 4001–7000 kW, mehr als 7000 kW), Modell (stationär, dynamisch), Anwendung (Verbrennungsmotor oder Gasturbine, Energiegewinnung aus Abfall, Metallproduktion, Zement- und Kalkindustrie, Glasindustrie, Erdölraffination, chemische Industrie, Verbrenner auf Mülldeponien, sonstige) – Branchentrends und Prognose bis 2029.

Nordamerika: Organic Rankine Cycle (ORC)-Markt für die Stromerzeugung aus Abwärme und dessen Größe

Die Funktion der Abwärmegewinnung durch den Organic Rankine Cycle (ORC) besteht darin, die thermische Wärme von Flüssigkeiten oder Gasen umzuwandeln, um effizient CO2-neutralen Strom zu erzeugen. Wärme wird aus geothermischen Quellen oder industrieller oder kommerzieller Abwärme erzeugt. Die Abwärmegewinnung durch den Organic Rankine Cycle (ORC) hilft Unternehmen, mehr Strom zu produzieren, um die steigende Nachfrage zu decken. Die zunehmende Einführung der Organic Rankine Cycle (ORC)-Technologie reduziert den Brennstoffverbrauch für die Stromerzeugung, und verschiedene Großunternehmen nutzen diese Technologien, um Strom aus Abwärmerückgewinnung zu erzeugen.

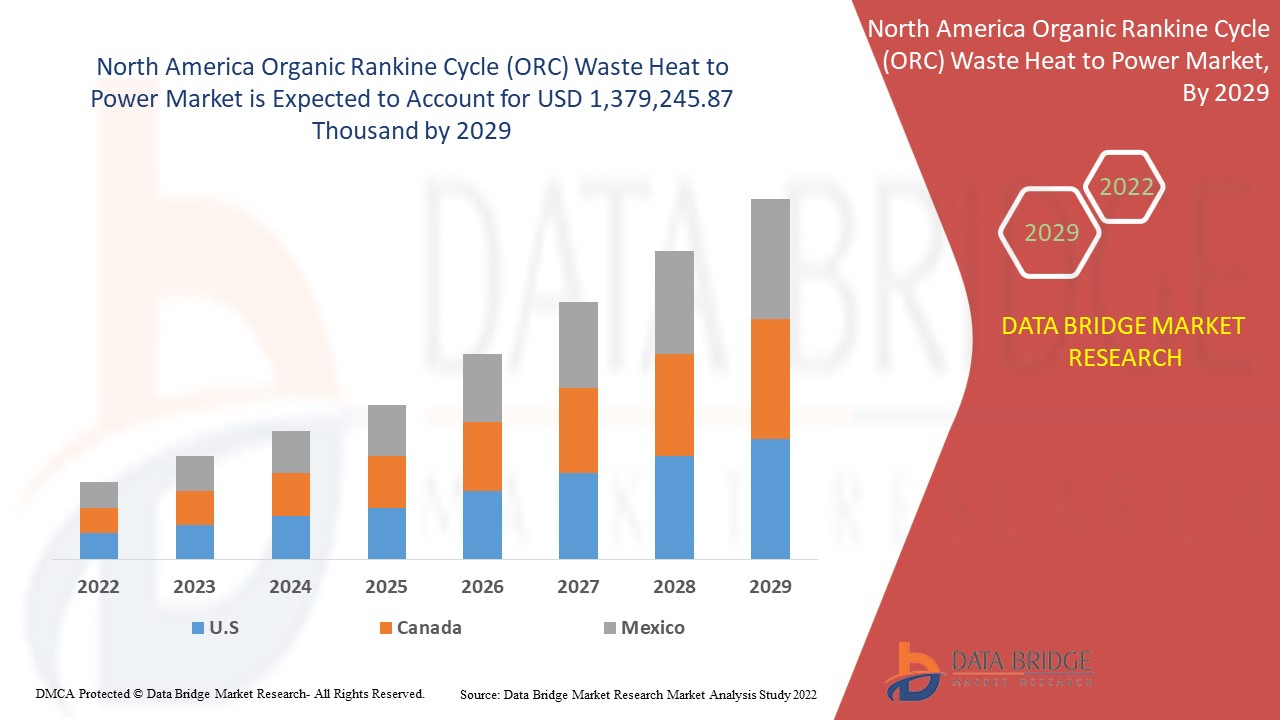

Data Bridge Market Research analysiert, dass der nordamerikanische Markt für die Umwandlung von Abwärme in Strom aus dem Organic Rankine Cycle (ORC) bis 2029 voraussichtlich einen Wert von 1.379.245,87 Tausend USD erreichen wird, was einer durchschnittlichen jährlichen Wachstumsrate von 9,2 % während des Prognosezeitraums entspricht. Der Bericht zum Markt für die Umwandlung von Abwärme in Strom aus dem Organic Rankine Cycle (ORC) deckt auch umfassend Preisanalysen, Patentanalysen und technologische Fortschritte ab.

|

Berichtsmetrik |

Details |

|

Prognosezeitraum |

2022 bis 2029 |

|

Basisjahr |

2021 |

|

Historische Jahre |

2020 (Anpassbar auf 2019 – 2015) |

|

Quantitative Einheiten |

Umsatz in Tausend USD, Preise in USD |

|

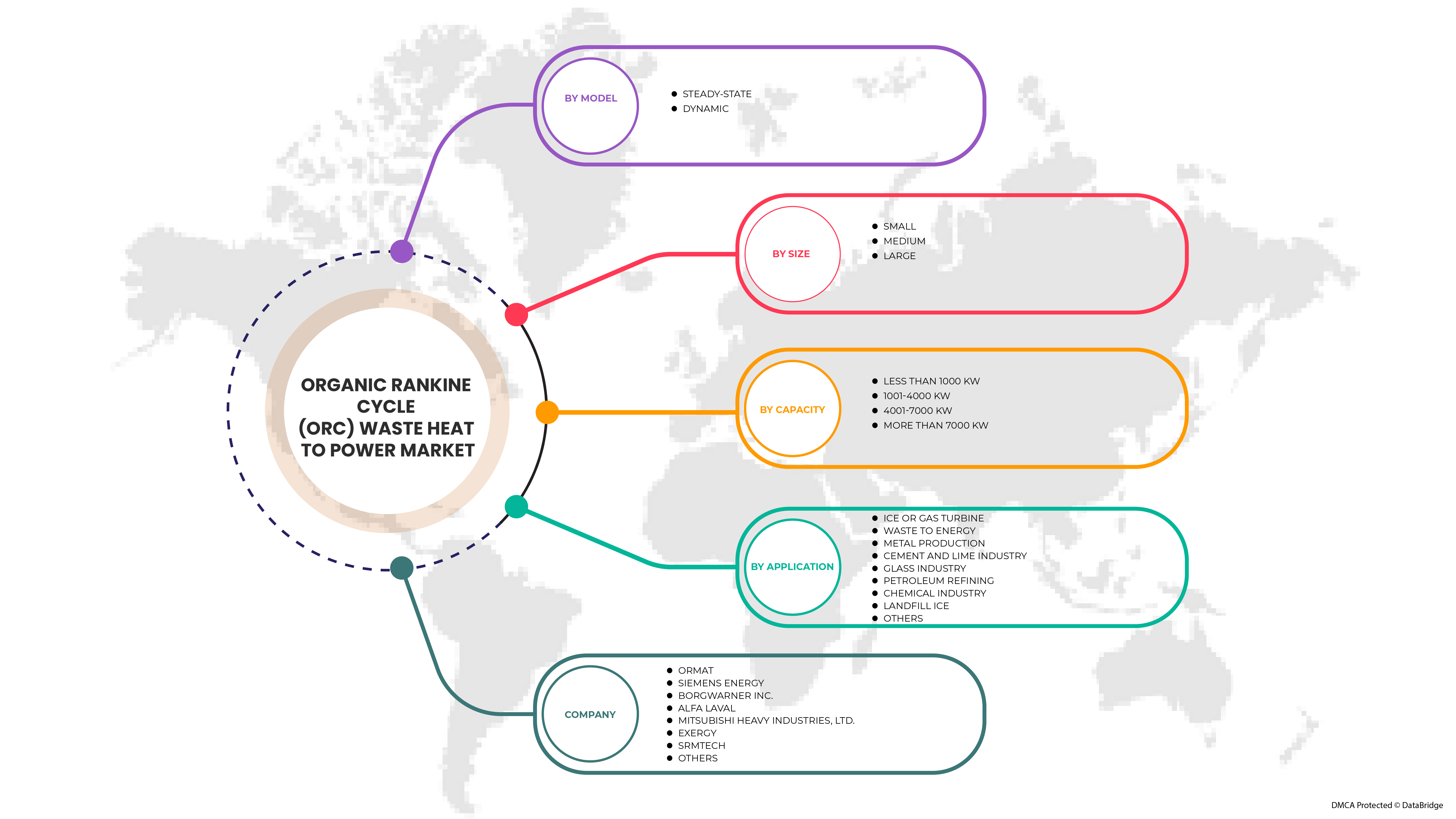

Abgedeckte Segmente |

Nach Größe (klein, mittel, groß), Leistung (weniger als 1000 kW, 1001–4000 kW, 4001–7000 kW, mehr als 7000 kW), Modell (stationär, dynamisch), Anwendung (Verbrennungsmotor oder Gasturbine, Abfallverbrennung, Metallproduktion, Zement- und Kalkindustrie, Glasindustrie, Erdölraffination, chemische Industrie, Verbrenner auf Mülldeponien, sonstige). |

|

Abgedeckte Länder |

USA, Kanada und Mexiko in Nordamerika. |

|

Abgedeckte Marktteilnehmer |

MITSUBISHI HEAVY INDUSTRIES, LTD., Kaishan USA, Strebl Energy Pte Ltd, ORCAN ENERGY AG, ALFA LAVAL, Fujian Snowman Co., Ltd., Ormat, Rank, TMEIC, Triogen, ABB, Siemens Energy (Siemens AG), Dürr Group, ElectraTherm Inc. (BITZER Group), Enerbasque, Enertime, Enogia, EXERGY, CLIMEON, INTEC Engineering GmbH, Zuccato Energia srl., Opel Energy Systems Pvt. Ltd., Corycos Group, CTMI – Steam Turbines, BorgWarner Inc. |

Marktdefinition

Organic Rankine Cycle (ORC)-Systeme werden zur Stromerzeugung aus Nieder- bis Mitteltemperatur-Wärmequellen bei 80 bis 350 °C und für kleine bis mittlere Anwendungen bei jeder Temperatur eingesetzt. Diese Technologie ermöglicht die Nutzung von Niedertemperaturwärme, die sonst verschwendet würde. Das Funktionsprinzip eines Organic Rankine Cycle-Kraftwerks ähnelt dem am weitesten verbreiteten Verfahren zur Stromerzeugung, dem Clausius-Rankine-Zyklus.

Der Hauptunterschied besteht darin, dass als Arbeitsmedium organische Stoffe anstelle von Wasser (Dampf) verwendet werden. Das organische Arbeitsmedium hat einen niedrigeren Siedepunkt und einen höheren Dampfdruck als Wasser und kann daher Niedertemperatur-Wärmequellen zur Stromerzeugung nutzen. Das organische Medium wird so ausgewählt, dass es aufgrund seiner unterschiedlichen thermodynamischen Eigenschaften am besten zur Wärmequelle passt, wodurch sowohl der Kreislauf als auch der Expander einen höheren Wirkungsgrad erreichen.

Marktdynamik für die Stromerzeugung aus Abwärme im Organic Rankine Cycle (ORC) in Nordamerika

In diesem Abschnitt geht es um das Verständnis der Markttreiber, Vorteile, Chancen, Einschränkungen und Herausforderungen. All dies wird im Folgenden ausführlich erläutert:

Treiber

- Deutliche Reduzierung des Primärenergieeinsatzes in der Industrie

Die Umwandlung von Abwärme in Strom ist eine der erneuerbaren Quellen zur Stromerzeugung. Diese Technik gilt als die effizienteste Quelle zur Stromerzeugung, da sie dazu beiträgt, den Energieverbrauch oder Brennstoffverbrauch für industrielle Prozesse zu senken. Die erzeugte Abwärme wird zur Erzeugung emissionsfreier Elektrizität genutzt, die dann im normalen industriellen Prozess weiterverwendet oder zur Verteilung an das Stromnetz verkauft wird.

Die erzeugte Abwärme wird in den meisten Industriezweigen als Nebenprodukt betrachtet, beispielsweise in der Stahl- und Papierherstellung, in Raffinerien, in der Chemieindustrie und in der allgemeinen Fertigung, da die Abwärme in industriellen Prozessen entsteht. Somit wird durch die Energie oder die Kosten, die mit dem Betrieb des Hauptindustriebetriebs verbunden sind, auch Abwärme erzeugt, die in die Umwelt abgegeben werden kann.

- Verstärkter Fokus auf Verbesserung der Kraftwerkseffizienz

Die weltweite Stromerzeugung ist in hohem Maße von fossilen Brennstoffen wie Kohle, Erdgas und Öl abhängig. Die Zahl der installierten fossil befeuerten Kraftwerke ist in Nordamerika gestiegen, und die Entwicklung solcher Kraftwerke ist weltweit im Trend. Allerdings wird in einem Kraftwerk Abwärme abgegeben, die in die Umwelt gelangen kann. Wie die Rückgewinnung der Abwärme der wichtigste Ansatz ist, um die thermische Effizienz weiter zu verbessern und die Treibhausgasemissionen fossil befeuerter Kraftwerke zu reduzieren.

Darüber hinaus hat sich gezeigt, dass der Einsatz von Technologien zur Rückgewinnung von Abwärme zur Verbesserung der Effizienz von Kraftwerken immer wichtiger wird. Daher wird ein ORC-Abwärmesystem eingesetzt, das auf einem geschlossenen thermodynamischen Kreislauf zur Erzeugung von Elektrizität und Wärmekraft basiert und für den Anlagenbetrieb geeignet ist. Dieses System unterstützt verschiedene Kraftwerksfunktionen wie Economizer , Wärmepumpe , Rotationswärmetauscher, Regenerator und viele andere. Dies unterstützt die Funktion des Kraftwerks und verbessert seine Effizienz.

Gelegenheiten

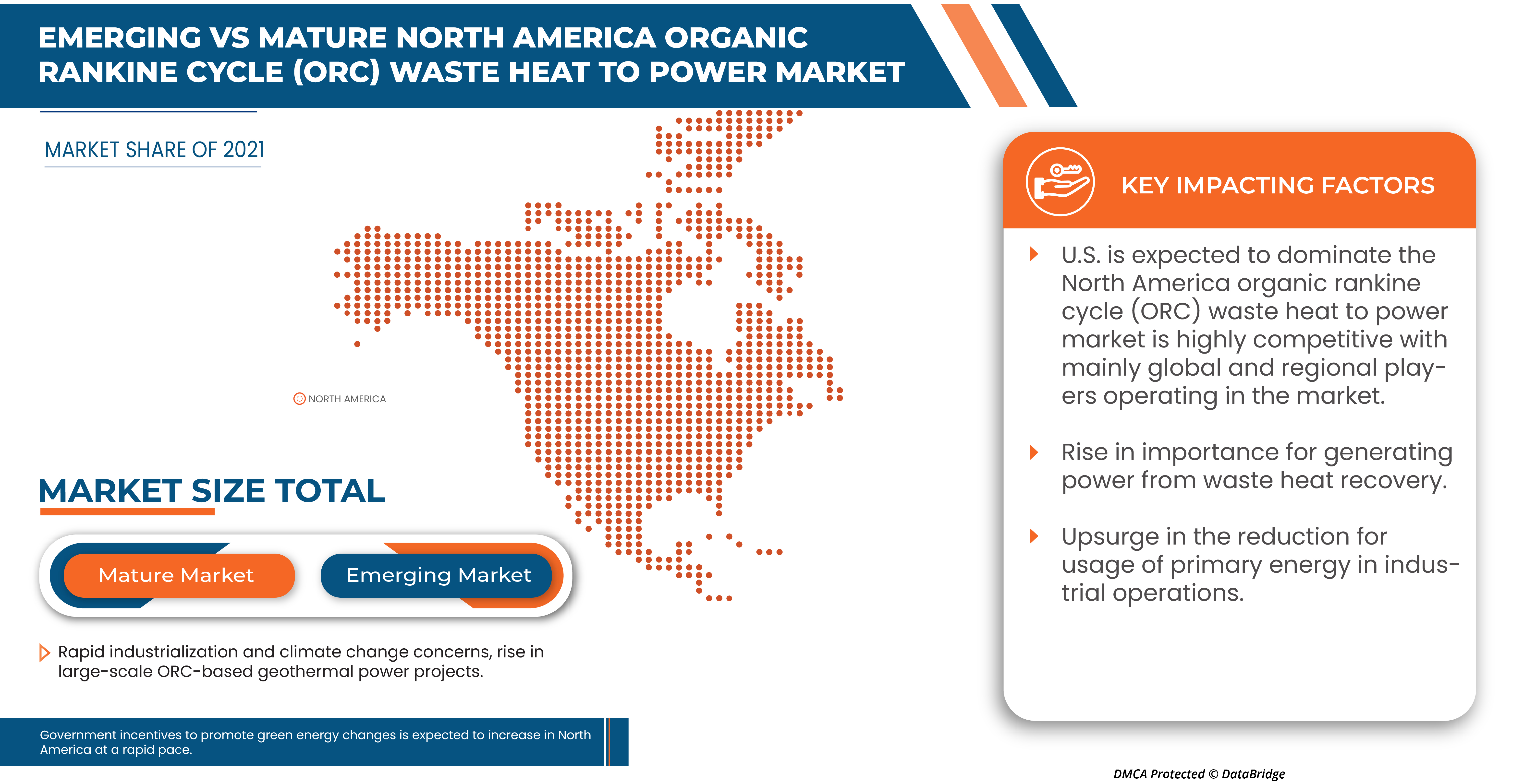

- Schnelle Industrialisierung und Bedenken hinsichtlich des Klimawandels

Industrialisierung ist ein Prozess der Einführung einer auf Produktion basierenden Wirtschaft. Dieser Schritt bringt viele Veränderungen mit sich, die der Wirtschaft der Gesellschaft zu Wachstum und Gedeihen verhelfen. Die Industrialisierung scheint keine plötzliche Veränderung zu sein, sondern erfordert eine allmähliche Veränderung, die über einen gewissen Zeitraum hinweg erfolgt. Somit wird es indirekt eine große Anzahl fossiler Brennstoffe geben, die wiederum das Klima erzeugen.

Die Ursache des Klimawandels ist ein ernstes Problem, das sich mit der raschen Zunahme der Industrialisierung geändert hat. Industrialisierung ist zwar der Weg zur wirtschaftlichen Entwicklung, aber der Klimawandel ist eines der Hauptprobleme, das kontrolliert werden muss. Dies wird zur Einführung nachhaltiger und effizienter Technologien im industriellen Prozess führen, einschließlich des WHP-Systems. Die Einführung solcher Technologien mit zunehmender Industrialisierung und gleichzeitiger Berücksichtigung der Bedenken hinsichtlich des Klimawandels wird zum Schutz der Umwelt beitragen.

Einschränkungen/Herausforderungen

- Hohe Kosten für Installation und Wartung

Obwohl Abwärmerückgewinnungssysteme erhebliche Vorteile bieten, begrenzen die Installationskosten das Marktwachstum. Die Abwärmerückgewinnung kann durch verschiedene Techniken wie den Steam Rankine Cycle (SRC), den Organic Rankine Cycle (ORC) oder den Kalina Cycle erfolgen. Die Kosten dieser Technologien variieren je nach Produktions- und Industriesektorgröße.

Darüber hinaus umfassen die Gesamtkosten für die Installation oder Einführung von Abwärme-zu-Strom-Systemen (WHP) in jeder Branche verschiedene Faktoren und Geräte wie Abwärmerückgewinnungsgeräte, Stromerzeugungsgeräte sowie Stromaufbereitungs- und Verbindungsgeräte. Die Gesamtkosten würden auch die indirekten Kosten für die Entwicklung, Genehmigung und den Bau des Systems beinhalten. Allerdings sind auch die Wartungsanforderungen der Wärmerückgewinnungskessel und der Anlagenausgleich enthalten, die je nach Technologie und Standortbedingungen variieren können.

- Mangelndes Bewusstsein für die Technologie

Die Notwendigkeit der Abwärmerückgewinnung wird immer wichtiger, aber Kenntnisse über die Wahrnehmung, Technologie und finanziellen Aspekte von WHP-Systemen sind für die Entscheidungsfindung unerlässlich. Das ultimative Ziel besteht darin, die Gesamtenergieeffizienz zu optimieren und so die wirtschaftlichen und ökologischen Vorteile zu maximieren.

Allerdings wird das WHP-System in den meisten Branchenabläufen übernommen, da sich die meisten Fachleute der Branche der technischen Aspekte nicht bewusst sind. Dies führt zu Missverständnissen, Wahrnehmungen und einer falschen Methodenimplementierung und in der Folge zu Ineffizienz und negativen Ergebnissen.

Auswirkungen von COVID-19 auf den nordamerikanischen Markt für die Stromerzeugung aus Abwärme im Organic Rankine Cycle (ORC)

COVID-19 hatte aufgrund von Lockdown-Bestimmungen und Vorschriften für Produktionsanlagen negative Auswirkungen auf den Markt für die Stromerzeugung aus Abwärme im Organic Rankine Cycle (ORC).

Die COVID-19-Pandemie hat sich in gewissem Maße negativ auf den Markt für die Umwandlung von Abwärme in Strom aus dem Organic Rankine Cycle (ORC) ausgewirkt. Die zunehmende Nutzung der Umwandlung von Abwärme in Strom aus dem Organic Rankine Cycle (ORC) im Energiesektor hat dem Markt jedoch nach der Pandemie zum Wachstum verholfen. Außerdem war das Wachstum seit der Marktöffnung nach COVID-19 hoch, und es wird erwartet, dass es in diesem Sektor ein erhebliches Wachstum geben wird.

Die Hersteller treffen verschiedene strategische Entscheidungen, um nach COVID-19 wieder auf die Beine zu kommen. Die Akteure führen zahlreiche Forschungs- und Entwicklungsaktivitäten durch, um die Technologie für die Umwandlung von Abwärme in Strom im Organic Rankine Cycle (ORC) zu verbessern. Damit werden die Unternehmen fortschrittliche Technologien auf den Markt bringen. Darüber hinaus haben staatliche Initiativen zum Einsatz von Recyclingtechnologien zum Wachstum des Marktes geführt.

Jüngste Entwicklung

- Im September 2020 ging BorgWarner Inc. eine Partnerschaft mit Plug and Play ein. Das Hauptziel dieser strategischen Partnerschaft bestand darin, innovative Ideen im Automobil- und Technologiesektor zu fördern, um die Fähigkeiten des Sektors auf ein neues Niveau zu heben. Dadurch erweiterte das Unternehmen seinen Markt im Automobil- und Technologiesektor.

- Im Dezember 2018 ging die Corycos Group eine Partnerschaft mit Clean Energy Technologies, Inc. ein. Ziel der Partnerschaft war die Entwicklung eines innovativen ORC-Wärmerückgewinnungsgenerators (Organic Rankine Cycle) für die Biogasindustrie. Durch diese Partnerschaft stärken beide Unternehmen ihre Markt- und regionale Präsenz.

Nordamerika Organic Rankine Cycle (ORC) Abwärme zur Stromerzeugung Marktumfang

Der nordamerikanische Markt für die Umwandlung von Abwärme in Strom aus Organic Rankine Cycle (ORC) ist nach Größe, Kapazität, Modell und Anwendung segmentiert. Das Wachstum dieser Segmente hilft Ihnen bei der Analyse schwacher Wachstumssegmente in den Branchen und bietet den Benutzern einen wertvollen Marktüberblick und Markteinblicke, die ihnen bei der strategischen Entscheidungsfindung zur Identifizierung der wichtigsten Marktanwendungen helfen.

Größe

- Klein

- Medium

- Groß

Auf Grundlage der Größe wird der nordamerikanische Markt für die Stromerzeugung aus Abwärme im Organic Rankine Cycle (ORC) in die Segmente klein, mittel und groß unterteilt.

Kapazität

- Weniger als 1000 kW

- 1001-4000 kW

- 4001-7000 kW

- Mehr als 7000 kW

Auf der Grundlage der Kapazität wurde der nordamerikanische Markt für die Stromerzeugung aus Abwärme im Organic Rankine Cycle (ORC) in die Klassen unter 1000 kW, 1001–4000 kW, 4001–7000 kW und über 7000 kW unterteilt.

Modell

- Gleichgewichtszustand

- Dynamisch

Auf der Grundlage des Modells wurde der nordamerikanische Markt für die Stromerzeugung aus Abwärme im Organic Rankine Cycle (ORC) in einen stationären und einen dynamischen Markt segmentiert.

Anwendung

- Verbrennungsmotor oder Gasturbine

- Energiegewinnung aus Abfall

- Metallproduktion

- Zement- und Kalkindustrie

- Glasindustrie

- Erdölraffination

- Chemische Industrie

- Deponie-ICE

- Sonstiges

Auf der Grundlage der Anwendung ist der nordamerikanische Markt für die Stromerzeugung aus Abwärme im Organic Rankine Cycle (ORC) in die Bereiche Verbrennungsmotoren oder Gasturbinen, Energiegewinnung aus Abfall, Metallproduktion, Zement- und Kalkindustrie, Glasindustrie, Erdölraffination, chemische Industrie, Verbrennungsmotoren auf Mülldeponien und andere unterteilt.

Nordamerika Organic Rankine Cycle (ORC) Abwärme zur Stromerzeugung – Regionale Analyse/Einblicke

Der nordamerikanische Markt für die Stromerzeugung aus Abwärme im Organic Rankine Cycle (ORC) wird analysiert und es werden Einblicke und Trends in die Marktgröße nach Land, Größe, Kapazität, Modell und Anwendung wie oben angegeben bereitgestellt.

Die im Marktbericht zur Stromerzeugung aus Abwärme im Organic Rankine Cycle (ORC) abgedeckten Länder sind die USA, Kanada und Mexiko.

Die USA dominieren den Markt für die Umwandlung von Abwärme in Strom im Organic Rankine Cycle (ORC) aufgrund der zunehmenden Bedeutung der Stromerzeugung durch Abwärmerückgewinnung.

Der Länderabschnitt des Berichts enthält auch einzelne marktbeeinflussende Faktoren und Änderungen der Marktregulierung, die sich auf die aktuellen und zukünftigen Trends des Marktes auswirken. Datenpunkte wie die Analyse der nachgelagerten und vorgelagerten Wertschöpfungskette, technische Trends und die Fünf-Kräfte-Analyse von Porter sowie Fallstudien sind einige der Anhaltspunkte, die zur Prognose des Marktszenarios für einzelne Länder verwendet werden. Bei der Bereitstellung einer Prognoseanalyse der Länderdaten werden auch die Präsenz und Verfügbarkeit nordamerikanischer Marken und ihre Herausforderungen aufgrund großer oder geringer Konkurrenz durch lokale und inländische Marken, die Auswirkungen inländischer Zölle und Handelsrouten berücksichtigt.

Wettbewerbsumfeld und Analyse der Marktanteile von ORC-Abwärme zur Stromerzeugung mit organischem Rankine-Zyklus in Nordamerika

Die Wettbewerbslandschaft des nordamerikanischen Marktes für die Umwandlung von Abwärme in Strom aus dem Organic Rankine Cycle (ORC) liefert Einzelheiten zu den Wettbewerbern. Die enthaltenen Einzelheiten umfassen Unternehmensübersicht, Unternehmensfinanzen, erzielten Umsatz, Marktpotenzial, Investitionen in Forschung und Entwicklung, neue Marktinitiativen, Präsenz in Nordamerika, Produktionsstandorte und -einrichtungen, Produktionskapazitäten, Stärken und Schwächen des Unternehmens, Produkteinführung, Produktbreite und -umfang, Anwendungsdominanz. Die oben angegebenen Datenpunkte beziehen sich nur auf den Fokus der Unternehmen in Bezug auf den Markt für die Umwandlung von Abwärme in Strom aus dem Organic Rankine Cycle (ORC).

Zu den wichtigsten Akteuren auf dem nordamerikanischen Markt für die Umwandlung von Abwärme in Strom aus Organic Rankine Cycle (ORC) zählen MITSUBISHI HEAVY INDUSTRIES, LTD., Kaishan USA, Strebl Energy Pte Ltd, ORCAN ENERGY AG, ALFA LAVAL, Fujian Snowman Co., Ltd., Ormat, Rank, TMEIC, Triogen, ABB, Siemens Energy (Siemens AG), Dürr Group, ElectraTherm Inc. (BITZER Group), Enerbasque, Enertime, Enogia, EXERGY, CLIMEON, INTEC Engineering GmbH, Zuccato Energia srl., Opel Energy Systems Pvt. Ltd., Corycos Group, CTMI - Steam Turbines, BorgWarner Inc.

SKU-

Erhalten Sie Online-Zugriff auf den Bericht zur weltweit ersten Market Intelligence Cloud

- Interaktives Datenanalyse-Dashboard

- Unternehmensanalyse-Dashboard für Chancen mit hohem Wachstumspotenzial

- Zugriff für Research-Analysten für Anpassungen und Abfragen

- Konkurrenzanalyse mit interaktivem Dashboard

- Aktuelle Nachrichten, Updates und Trendanalyse

- Nutzen Sie die Leistungsfähigkeit der Benchmark-Analyse für eine umfassende Konkurrenzverfolgung

Inhaltsverzeichnis

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATIONS

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 DBMR TRIPOD DATA VALIDATION MODEL

2.5 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.6 DBMR MARKET POSITION GRID

2.7 VENDOR SHARE ANALYSIS

2.8 MARKET APPLICATION COVERAGE GRID

2.9 MULTIVARIATE MODELING

2.1 SIZE TIMELINE CURVE

2.11 SECONDARY SOURCES

2.12 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

5 MARKET OVERVIEW

5.1 DRIVERS

5.1.1 RISE IN IMPORTANCE FOR GENERATING POWER FROM WASTE HEAT RECOVERY

5.1.2 UPSURGE IN THE REDUCTION OF USAGE OF PRIMARY ENERGY IN INDUSTRIAL OPERATIONS

5.1.3 INCREASED FOCUS ON IMPROVING THE POWER PLANT EFFICIENCY

5.1.4 RISING STRINGENT EMISSION NORMS

5.2 RESTRAINTS

5.2.1 HIGH COST OF INSTALLATION AND MAINTENANCE

5.2.2 SUPPLY DEFICIT OF RAW MATERIALS

5.3 OPPORTUNITIES

5.3.1 RAPID INDUSTRIALIZATION AND CLIMATE CHANGE CONCERNS

5.3.2 RISE IN LARGE-SCALE ORC-BASED GEOTHERMAL POWER PROJECTS

5.3.3 GOVERNMENT INCENTIVES TO PROMOTE GREEN ENERGY CHANGES

5.3.4 INCREASE IN THE ADOPTION OF SUSTAINABLE TECHNOLOGIES ACROSS INDUSTRIES

5.4 CHALLENGES

5.4.1 LACK OF AWARENESS ABOUT THE TECHNOLOGY

6 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE

6.1 OVERVIEW

6.2 MEDIUM

6.3 SMALL

6.4 LARGE

7 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY CAPACITY

7.1 OVERVIEW

7.2 LESS THAN 1000 KW

7.3 1001-4000 KW

7.4 4001 - 7000 KW

7.5 MORE THAN 7000 KW

8 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY MODEL

8.1 OVERVIEW

8.2 STEADY-STATE

8.3 DYNAMIC

9 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY APPLICATION

9.1 OVERVIEW

9.2 ICE OR GAS TURBINE

9.2.1 MEDIUM

9.2.2 SMALL

9.2.3 LARGE

9.3 WASTE TO ENERGY

9.3.1 MEDIUM

9.3.2 SMALL

9.3.3 LARGE

9.4 METAL PRODUCTION

9.4.1 MEDIUM

9.4.2 SMALL

9.4.3 LARGE

9.5 CEMENT AND LIME INDUSTRY

9.5.1 MEDIUM

9.5.2 SMALL

9.5.3 LARGE

9.6 GLASS INDUSTRY

9.6.1 MEDIUM

9.6.2 SMALL

9.6.3 LARGE

9.7 PETROLEUM REFINING

9.7.1 MEDIUM

9.7.2 SMALL

9.7.3 LARGE

9.8 CHEMICAL INDUSTRY

9.8.1 MEDIUM

9.8.2 SMALL

9.8.3 LARGE

9.9 LANDFILL ICE

9.9.1 MEDIUM

9.9.2 SMALL

9.9.3 LARGE

9.1 OTHERS

10 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY REGION

10.1 NORTH AMERICA

10.1.1 U.S.

10.1.2 CANADA

10.1.3 MEXICO

11 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET: COMPANY LANDSCAPE

11.1 COMPANY SHARE ANALYSIS: NORTH AMERICA

12 SWOT ANALYSIS

13 COMPANY PROFILE

13.1 ORMAT

13.1.1 COMPANY SNAPSHOT

13.1.2 REVENUE ANALYSIS

13.1.3 COMPANY SHARE ANALYSIS

13.1.4 PRODUCTS PORTFOLIO

13.1.5 RECENT DEVELOPMENTS

13.2 SIEMENS ENERGY

13.2.1 COMPANY SNAPSHOT

13.2.2 REVENUE ANALYSIS

13.2.3 COMPANY SHARE ANALYSIS

13.2.4 SOLUTION PORTFOLIO

13.2.5 RECENT DEVELOPMENTS

13.3 BORGWARNER INC.

13.3.1 COMPANY SNAPSHOT

13.3.2 REVENUE ANALYSIS

13.3.3 COMPANY SHARE ANALYSIS

13.3.4 PRODUCTS PORTFOLIO

13.3.5 RECENT DEVELOPMENTS

13.4 ALFA LAVAL

13.4.1 COMPANY SNAPSHOT

13.4.2 REVENUE ANALYSIS

13.4.3 COMPANY SHARE ANALYSIS

13.4.4 PRODUCTS PORTFOLIO

13.4.5 RECENT DEVELOPMENTS

13.5 MITSUBISHI HEAVY INDUSTRIES, LTD

13.5.1 COMPANY SNAPSHOT

13.5.2 REVENUE ANALYSIS

13.5.3 COMPANY SHARE ANALYSIS

13.5.4 PRODUCTS PORTFOLIO

13.5.5 RECENT DEVELOPMENT

13.6 ABB

13.6.1 COMPANY SNAPSHOT

13.6.2 REVENUE ANALYSIS

13.6.3 PRODUCTS PORTFOLIO

13.6.4 RECENT DEVELOPMENTS

13.7 CLIMEON

13.7.1 COMPANY SNAPSHOT

13.7.2 REVENUE ANALYSIS

13.7.3 PRODUCTS PORTFOLIO

13.7.4 RECENT DEVELOPMENTS

13.8 CORYCOS GROUP

13.8.1 COMPANY SNAPSHOT

13.8.2 PRODUCTS PORTFOLIO

13.8.3 RECENT DEVELOPMENTS

13.9 CTMI - STEAM TURBINES

13.9.1 COMPANY SNAPSHOT

13.9.2 PRODUCTS PORTFOLIO

13.9.3 RECENT DEVELOPMENTS

13.1 DÜRR GROUP

13.10.1 COMPANY SNAPSHOT

13.10.2 REVENUE ANALYSIS

13.10.3 PRODUCTS PORTFOLIO

13.10.4 RECENT DEVELOPMENT

13.11 ENERBASQUE

13.11.1 COMPANY SNAPSHOT

13.11.2 PRODUCT PORTFOLIO

13.11.3 RECENT DEVELOPMENTS

13.12 ENERTIME

13.12.1 COMPANY SNAPSHOT

13.12.2 PRODUCTS PORTFOLIO

13.12.3 RECENT DEVELOPMENT

13.13 ENOGIA

13.13.1 COMPANY SNAPSHOT

13.13.2 PRODUCTS PORTFOLIO

13.13.3 RECENT DEVELOPMENT

13.14 EXERGY INTERNATIONAL SRL

13.14.1 COMPANY SNAPSHOT

13.14.2 PRODUCTS PORTFOLIO

13.14.3 RECENT DEVELOPMENT

13.15 ELECTRATHERM (ACQUIRED BY BITZER)

13.15.1 COMPANY SNAPSHOT

13.15.2 PRODUCT PORTFOLIO

13.15.3 RECENT DEVELOPMENTS

13.16 INTEC ENGINEERING GMBH

13.16.1 COMPANY SNAPSHOT

13.16.2 PRODUCT PORTFOLIO

13.16.3 RECENT DEVELOPMENTS

13.17 KAISHAN USA

13.17.1 COMPANY SNAPSHOT

13.17.2 PRODUCTS PORTFOLIO

13.17.3 RECENT DEVELOPMENT

13.18 OPEL ENERGY SYSTEMS PVT. LTD.

13.18.1 COMPANY SNAPSHOT

13.18.2 PRODUCTS PORTFOLIO

13.18.3 RECENT DEVELOPMENTS

13.19 ORCAN ENERGY AG

13.19.1 COMPANY SNAPSHOT

13.19.2 PRODUCTS PORTFOLIO

13.19.3 RECENT DEVELOPMENT

13.2 RANK ORC, S.L.

13.20.1 COMPANY SNAPSHOT

13.20.2 PRODUCTS PORTFOLIO

13.20.3 RECENT DEVELOPMENT

13.21 STREBL ENERGY PTE LTD

13.21.1 COMPANY SNAPSHOT

13.21.2 PRODUCTS PORTFOLIO

13.21.3 RECENT DEVELOPMENT

13.22 SRMTEC

13.22.1 COMPANY SNAPSHOT

13.22.2 PRODUCT PORTFOLIO

13.22.3 RECENT DEVELOPMENTS

13.23 TMEIC

13.23.1 COMPANY SNAPSHOT

13.23.2 PRODUCTS PORTFOLIO

13.23.3 RECENT DEVELOPMENTS

13.24 TRIOGEN

13.24.1 COMPANY SNAPSHOT

13.24.2 PRODUCT PORTFOLIO

13.24.3 RECENT DEVELOPMENTS

13.25 ZUCCATO ENERGIA SRL.

13.25.1 COMPANY SNAPSHOT

13.25.2 PRODUCTS PORTFOLIO

13.25.3 RECENT DEVELOPMENTS

14 QUESTIONNAIRE

15 RELATED REPORTS

Tabellenverzeichnis

TABLE 1 EXISTING WHP PROJECTS AND POWER GENERATION CAPACITY BY DIFFERENT INDUSTRIES IN THE U.S.

TABLE 2 ENERGY GENERATION POTENTIAL THROUGH WASTE HEAT IN DIFFERENT SECTORS IN INDIA

TABLE 3 WHP COST COMPARISON

TABLE 4 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 5 NORTH AMERICA MEDIUM IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 6 NORTH AMERICA SMALL IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 7 NORTH AMERICA LARGE IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 8 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY CAPACITY, 2020-2029 (USD THOUSAND)

TABLE 9 NORTH AMERICA LESS THAN 1000 KW IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 10 NORTH AMERICA 1001-4000 KW IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 11 NORTH AMERICA 4001-7000 KW IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 12 NORTH AMERICA MORE THAN 7000 KW IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 13 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY MODEL, 2020-2029 (USD THOUSAND)

TABLE 14 NORTH AMERICA STEADY-STATE IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 15 NORTH AMERICA DYNAMIC IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 16 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY APPLICATION, 2020-2029 (USD THOUSAND)

TABLE 17 NORTH AMERICA ICE OR GAS TURBINE IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 18 NORTH AMERICA ICE OR GAS TURBINE IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY TYPE, 2020-2029 (USD THOUSAND)

TABLE 19 NORTH AMERICA WASTE TO ENERGY IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 20 NORTH AMERICA WASTE TO ENERGY IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY TYPE, 2020-2029 (USD THOUSAND)

TABLE 21 NORTH AMERICA METAL PRODUCTION IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 22 NORTH AMERICA METAL PRODUCTION IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY TYPE, 2020-2029 (USD THOUSAND)

TABLE 23 NORTH AMERICA CEMENT AND LIME INDUSTRY IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 24 NORTH AMERICA CEMENT AND LIME INDUSTRY IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY TYPE, 2020-2029 (USD THOUSAND)

TABLE 25 NORTH AMERICA GLASS INDUSTRY IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 26 NORTH AMERICA GLASS INDUSTRY IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY TYPE, 2020-2029 (USD THOUSAND)

TABLE 27 NORTH AMERICA PETROLEUM REFINING IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 28 NORTH AMERICA PETROLEUM REFINING IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY TYPE, 2020-2029 (USD THOUSAND)

TABLE 29 NORTH AMERICA CHEMICAL INDUSTRY IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 30 NORTH AMERICA CHEMICAL INDUSTRY IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY TYPE, 2020-2029 (USD THOUSAND)

TABLE 31 NORTH AMERICA LANDFILL ICE IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 32 NORTH AMERICA LANDFILL ICE INDUSTRY IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY TYPE, 2020-2029 (USD THOUSAND)

TABLE 33 NORTH AMERICA OTHERS IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 34 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY COUNTRY, 2020-2029 (USD THOUSAND)

TABLE 35 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 36 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY CAPACITY, 2020-2029 (USD THOUSAND)

TABLE 37 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY MODEL, 2020-2029 (USD THOUSAND)

TABLE 38 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY APPLICATION, 2020-2029 (USD THOUSAND)

TABLE 39 NORTH AMERICA ICE OR GAS TURBINE IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 40 NORTH AMERICA WASTE TO ENERGY IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 41 NORTH AMERICA METAL PRODUCTION IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 42 NORTH AMERICA CEMENT AND LIME INDUSTRY IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 43 NORTH AMERICA GLASS INDUSTRY IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 44 NORTH AMERICA PETROLEUM REFINING IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 45 NORTH AMERICA CHEMICAL INDUSTRY IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 46 NORTH AMERICA LANDFILL ICE IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 47 U.S. ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 48 U.S. ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY CAPACITY, 2020-2029 (USD THOUSAND)

TABLE 49 U.S. ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY MODEL, 2020-2029 (USD THOUSAND)

TABLE 50 U.S. ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY APPLICATION, 2020-2029 (USD THOUSAND)

TABLE 51 U.S. ICE OR GAS TURBINE IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 52 U.S. WASTE TO ENERGY IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 53 U.S. METAL PRODUCTION IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 54 U.S. CEMENT AND LIME INDUSTRY IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 55 U.S. GLASS INDUSTRY IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 56 U.S. PETROLEUM REFINING IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 57 U.S. CHEMICAL INDUSTRY IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 58 U.S. LANDFILL ICE IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 59 CANADA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 60 CANADA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY CAPACITY, 2020-2029 (USD THOUSAND)

TABLE 61 CANADA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY MODEL, 2020-2029 (USD THOUSAND)

TABLE 62 CANADA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY APPLICATION, 2020-2029 (USD THOUSAND)

TABLE 63 CANADA ICE OR GAS TURBINE IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 64 CANADA WASTE TO ENERGY IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 65 CANADA METAL PRODUCTION IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 66 CANADA CEMENT AND LIME INDUSTRY IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 67 CANADA GLASS INDUSTRY IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 68 CANADA PETROLEUM REFINING IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 69 CANADA CHEMICAL INDUSTRY IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 70 CANADA LANDFILL ICE IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 71 MEXICO ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 72 MEXICO ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY CAPACITY, 2020-2029 (USD THOUSAND)

TABLE 73 MEXICO ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY MODEL, 2020-2029 (USD THOUSAND)

TABLE 74 MEXICO ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY APPLICATION, 2020-2029 (USD THOUSAND)

TABLE 75 MEXICO ICE OR GAS TURBINE IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 76 MEXICO WASTE TO ENERGY IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 77 MEXICO METAL PRODUCTION IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 78 MEXICO CEMENT AND LIME INDUSTRY IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 79 MEXICO GLASS INDUSTRY IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 80 MEXICO PETROLEUM REFINING IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 81 MEXICO CHEMICAL INDUSTRY IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

TABLE 82 MEXICO LANDFILL ICE IN ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET, BY SIZE, 2020-2029 (USD THOUSAND)

Abbildungsverzeichnis

FIGURE 1 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET: SEGMENTATION

FIGURE 2 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET: DATA TRIANGULATION

FIGURE 3 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET: DROC ANALYSIS

FIGURE 4 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET: NORTH AMERICA VS REGIONAL MARKET ANALYSIS

FIGURE 5 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 7 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET: DBMR MARKET POSITION GRID

FIGURE 8 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET: VENDOR SHARE ANALYSIS

FIGURE 9 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET: MARKET APPLICATION COVERAGE GRID

FIGURE 10 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET: MULTIVARIATE MODELING

FIGURE 11 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET: SIZE TIMELINE CURVE

FIGURE 12 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET: SEGMENTATION

FIGURE 13 RISE IN IMPORTANCE FOR GENERATING POWER FROM WASTE HEAT RECOVERY IS EXPECTED TO DRIVE THE NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET IN THE FORECAST PERIOD 2022-2029

FIGURE 14 MEDIUM SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET IN 2022 & 2029

FIGURE 15 DRIVERS, RESTRAINTS, OPPORTUNITIES, AND CHALLENGES OF NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET

FIGURE 16 REAL GROSS DOMESTIC PRODUCT (GDP) GROWTH RATE OF INDIA

FIGURE 17 GEOTHERMAL POWER GENERATION IN THE NET ZERO SCENARIO, 2000-2030

FIGURE 18 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET : BY SIZE, 2021

FIGURE 19 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET : BY CAPACITY, 2021

FIGURE 20 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET : BY MODEL, 2021

FIGURE 21 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET: BY APPLICATION, 2021

FIGURE 22 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET: SNAPSHOT (2021)

FIGURE 23 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET: BY COUNTRY (2021)

FIGURE 24 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET: BY COUNTRY (2022 & 2029)

FIGURE 25 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET: BY COUNTRY (2021 & 2029)

FIGURE 26 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET: BY SIZE (2022-2029)

FIGURE 27 NORTH AMERICA ORGANIC RANKINE CYCLE (ORC) WASTE HEAT TO POWER MARKET: COMPANY SHARE 2021 (%)

Forschungsmethodik

Die Datenerfassung und Basisjahresanalyse werden mithilfe von Datenerfassungsmodulen mit großen Stichprobengrößen durchgeführt. Die Phase umfasst das Erhalten von Marktinformationen oder verwandten Daten aus verschiedenen Quellen und Strategien. Sie umfasst die Prüfung und Planung aller aus der Vergangenheit im Voraus erfassten Daten. Sie umfasst auch die Prüfung von Informationsinkonsistenzen, die in verschiedenen Informationsquellen auftreten. Die Marktdaten werden mithilfe von marktstatistischen und kohärenten Modellen analysiert und geschätzt. Darüber hinaus sind Marktanteilsanalyse und Schlüsseltrendanalyse die wichtigsten Erfolgsfaktoren im Marktbericht. Um mehr zu erfahren, fordern Sie bitte einen Analystenanruf an oder geben Sie Ihre Anfrage ein.

Die wichtigste Forschungsmethodik, die vom DBMR-Forschungsteam verwendet wird, ist die Datentriangulation, die Data Mining, die Analyse der Auswirkungen von Datenvariablen auf den Markt und die primäre (Branchenexperten-)Validierung umfasst. Zu den Datenmodellen gehören ein Lieferantenpositionierungsraster, eine Marktzeitlinienanalyse, ein Marktüberblick und -leitfaden, ein Firmenpositionierungsraster, eine Patentanalyse, eine Preisanalyse, eine Firmenmarktanteilsanalyse, Messstandards, eine globale versus eine regionale und Lieferantenanteilsanalyse. Um mehr über die Forschungsmethodik zu erfahren, senden Sie eine Anfrage an unsere Branchenexperten.

Anpassung möglich

Data Bridge Market Research ist ein führendes Unternehmen in der fortgeschrittenen formativen Forschung. Wir sind stolz darauf, unseren bestehenden und neuen Kunden Daten und Analysen zu bieten, die zu ihren Zielen passen. Der Bericht kann angepasst werden, um Preistrendanalysen von Zielmarken, Marktverständnis für zusätzliche Länder (fordern Sie die Länderliste an), Daten zu klinischen Studienergebnissen, Literaturübersicht, Analysen des Marktes für aufgearbeitete Produkte und Produktbasis einzuschließen. Marktanalysen von Zielkonkurrenten können von technologiebasierten Analysen bis hin zu Marktportfoliostrategien analysiert werden. Wir können so viele Wettbewerber hinzufügen, wie Sie Daten in dem von Ihnen gewünschten Format und Datenstil benötigen. Unser Analystenteam kann Ihnen auch Daten in groben Excel-Rohdateien und Pivot-Tabellen (Fact Book) bereitstellen oder Sie bei der Erstellung von Präsentationen aus den im Bericht verfügbaren Datensätzen unterstützen.