North America Medical Device Warehouse And Logistics Market

Marktgröße in Milliarden USD

CAGR :

%

USD

20.55 Billion

USD

29.90 Billion

2024

2032

USD

20.55 Billion

USD

29.90 Billion

2024

2032

| 2025 –2032 | |

| USD 20.55 Billion | |

| USD 29.90 Billion | |

|

|

|

|

Marktsegmentierung für Lager und Logistik für medizinische Geräte in Nordamerika nach Angebot (Dienstleistungen, Hardware und Software), Temperatur (Umgebungstemperatur, gekühlt/tiefgekühlt, tiefgekühlt und andere), Transportart (Seefrachtlogistik, Luftfrachtlogistik und Überlandlogistik), Anwendung (Diagnosegeräte, therapeutische Geräte, Überwachungsgeräte, chirurgische Geräte und andere Geräte), Endverbraucher (Krankenhäuser und Kliniken, Medizingerätehersteller, akademische und Forschungsinstitute, Referenz- und Diagnoselabore, Unternehmen für Notfallmedizin und andere), Vertriebskanal (konventionelle Logistik und Drittanbieter) – Branchentrends und Prognose bis 2032

Marktgröße für Lager und Logistik für medizinische Geräte in Nordamerika

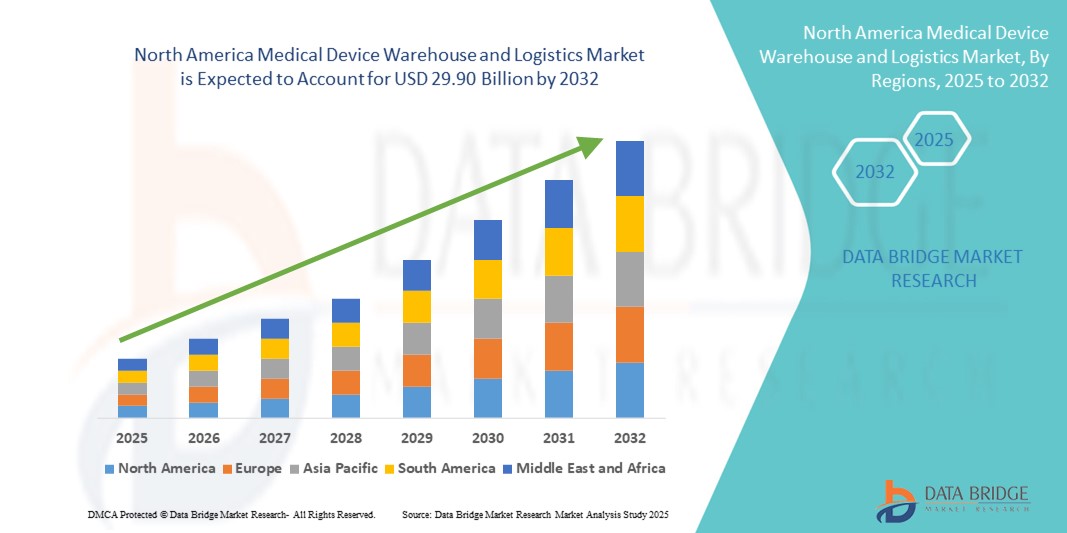

- Der nordamerikanische Markt für Lager- und Logistikdienstleistungen für medizinische Geräte hatte im Jahr 2024 einen Wert von 20,55 Milliarden US-Dollar und dürfte bis 2032 einen Wert von 29,90 Milliarden US-Dollar erreichen , bei einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 4,80 % im Prognosezeitraum.

- Das Marktwachstum wird maßgeblich durch die wachsende Gesundheitsinfrastruktur und die steigende Nachfrage nach effizienten medizinischen Lieferkettensystemen in ganz Nordamerika vorangetrieben, die durch die steigende Prävalenz chronischer Krankheiten, die Digitalisierung des Gesundheitswesens und den wachsenden Bedarf an einer zeitnahen Verteilung wichtiger medizinischer Geräte bedingt sind.

- Darüber hinaus etabliert die steigende Nachfrage von Verbrauchern und Institutionen nach sicheren, temperaturgeregelten und technologisch integrierten Lagerlösungen die spezialisierte Logistik für Medizinprodukte als Eckpfeiler der Gesundheitsversorgung in der Region. Diese zusammenlaufenden Faktoren beschleunigen die Nutzung fortschrittlicher Lager- und Logistikdienstleistungen für Medizinprodukte und fördern damit das Branchenwachstum im öffentlichen und privaten Gesundheitssektor Nordamerikas erheblich.

Marktanalyse für Lager und Logistik für medizinische Geräte in Nordamerika

- Lager- und Logistiksysteme für Medizinprodukte werden immer wichtiger, um die pünktliche, sichere und konforme Lieferung von Gesundheitsprodukten in Nordamerika zu gewährleisten. Diese Systeme unterstützen temperaturempfindliche Lagerung, Echtzeit-Tracking und effiziente Distribution, die für lebensrettende medizinische Geräte und Ausrüstungen unerlässlich sind.

- Die wachsende Nachfrage wird durch die zunehmende Entwicklung der Gesundheitsinfrastruktur, den zunehmenden Import und Export von Medizintechnik sowie strenge gesetzliche Anforderungen an die Rückverfolgbarkeit der Lieferkette und das Kühlkettenmanagement angetrieben.

- Die USA dominierten den nordamerikanischen Markt für Lager- und Logistikdienstleistungen für Medizinprodukte mit dem größten Umsatzanteil von 81,2 % im Jahr 2024. Dies ist auf ein robustes Gesundheitsökosystem, einen hohen Verbrauch medizinischer Geräte und die weit verbreitete Einführung fortschrittlicher Lagerautomatisierung und IoT-gestützter Logistik zurückzuführen. Strategische Investitionen großer Logistikanbieter in Kühlketten und Distributionszentren treiben das Wachstum des Landes weiter voran.

- Kanada wird voraussichtlich das am schnellsten wachsende Land im nordamerikanischen Markt für Lager- und Logistikdienstleistungen für Medizinprodukte sein und zwischen 2025 und 2032 eine jährliche Wachstumsrate von 9,8 % verzeichnen. Das Wachstum wird durch die zunehmende Abhängigkeit von importierten Medizinprodukten, die zunehmende biopharmazeutische Aktivität und den Ausbau des regionalen Zugangs zur Gesundheitsversorgung in abgelegenen Gebieten vorangetrieben.

- Das Segment der Landlogistik dominierte den nordamerikanischen Lager- und Logistikmarkt für Medizinprodukte mit einem Marktanteil von 51,4 % im Jahr 2024. Dies spiegelt seine weit verbreitete Nutzung für die Lieferung von Medizinprodukten im Nahen und Mittleren Osten und Afrika wider, unterstützt durch ein ausgedehntes Straßentransportnetz, das eine zeitnahe und kostengünstige Verteilung ermöglicht.

Berichtsumfang und Marktsegmentierung für Lager und Logistik für Medizinprodukte in Nordamerika

|

Eigenschaften |

Markteinblicke für Lager und Logistik für medizinische Geräte in Nordamerika |

|

Abgedeckte Segmente |

|

|

Abgedeckte Länder |

Nordamerika

|

|

Wichtige Marktteilnehmer |

|

|

Marktchancen |

|

|

Wertschöpfungsdaten-Infosets |

Zusätzlich zu den Einblicken in Marktszenarien wie Marktwert, Wachstumsrate, Segmentierung, geografische Abdeckung und wichtige Akteure enthalten die von Data Bridge Market Research kuratierten Marktberichte auch ausführliche Expertenanalysen, Preisanalysen, Markenanteilsanalysen, Verbraucherumfragen, demografische Analysen, Lieferkettenanalysen, Wertschöpfungskettenanalysen, eine Übersicht über Rohstoffe/Verbrauchsmaterialien, Kriterien für die Lieferantenauswahl, PESTLE-Analysen, Porter-Analysen und regulatorische Rahmenbedingungen. |

Markttrends für Lager und Logistik für medizinische Geräte in Nordamerika

„ Zunehmende Integration intelligenter Logistik- und Compliance-Technologien im nordamerikanischen Lager- und Logistikmarkt für medizinische Geräte “

- Ein bedeutender Trend, der den nordamerikanischen Markt für Lager- und Logistikdienstleistungen für Medizinprodukte prägt, ist der zunehmende Einsatz von Automatisierung und intelligenten Logistiktechnologien, die die Lagerung, Handhabung und Verteilung hochwertiger Medizinprodukte optimieren sollen. Diese Innovationen verbessern Genauigkeit, Rückverfolgbarkeit und die Einhaltung gesetzlicher Vorschriften in einem Sektor, in dem Präzision und Sicherheit an erster Stelle stehen.

- Cloudbasierte Bestandsverwaltungssysteme und IoT-fähige Sensoren werden zunehmend eingesetzt, um Lagerbedingungen wie Temperatur, Luftfeuchtigkeit und Stoßbelastung in Echtzeit zu überwachen – besonders wichtig für empfindliche Diagnose- oder implantierbare Geräte. Diese Technologien ermöglichen umfassende Transparenz und zeitnahe Warnmeldungen und tragen so dazu bei, Verderb und Verluste zu reduzieren.

- Große Unternehmen in den USA und Kanada integrieren Roboter und fahrerlose Transportsysteme (FTS) in ihre Lagerabläufe, um die Effizienz zu steigern und menschliche Fehler bei der Kommissionierung und Auslieferung zu reduzieren. Diese Systeme sind besonders vorteilhaft für Distributionszentren mit hohem Warenaufkommen, die ein vielfältiges und komplexes Spektrum an Geräten handhaben.

- Auch die Optimierung der Kühlkette ist ein wichtiger Schwerpunkt. Unternehmen investieren in intelligente Kühllagerinfrastruktur mit Fernüberwachung und Notstromsystemen, um temperaturempfindliche Produkte wie chirurgische Implantate, Stents und Herz-Kreislauf-Geräte zu schützen.

- Die Zusammenarbeit zwischen Logistikanbietern und Herstellern medizinischer Geräte ermöglicht eine stärkere Anpassung der Lieferketten. Dabei bieten Third-Party-Logistics-Dienste (3PL) maßgeschneiderte Lösungen für Compliance, Verpackung und Rückführungslogistik.

- Die Einhaltung gesetzlicher Vorschriften bleibt ein Treiber der digitalen Transformation. Die Anforderungen der US-amerikanischen FDA an die Unique Device Identification (UDI) und die Medizinproduktevorschriften von Health Canada haben die Einführung von Serialisierungs-, Echtzeit-Tracking- und automatisierten Berichtstools gefördert, um die Verantwortlichkeit entlang der Lieferkette zu verbessern.

- Diese zunehmende Konvergenz von Logistikinnovation, Compliance-Automatisierung und Echtzeit-Tracking-Systemen verändert die Lager- und Vertriebslandschaft für Medizinprodukte in ganz Nordamerika und positioniert den Markt für nachhaltiges Wachstum bis 2032

Marktdynamik für Lager und Logistik für medizinische Geräte in Nordamerika

Treiber

„Steigende Nachfrage aufgrund der wachsenden Gesundheitsinfrastruktur und des Bedarfs an Kühlketten“

- Der nordamerikanische Markt für Lager- und Logistikdienstleistungen für medizinische Geräte verzeichnet aufgrund steigender Investitionen in die Gesundheitsinfrastruktur, der steigenden Nachfrage nach modernen medizinischen Geräten und der zunehmenden Konzentration auf temperaturempfindliche Pharma- und Gerätelogistik ein erhebliches Wachstum.

- So erweiterte CEVA Logistics im April 2024 seine Präsenz im Bereich der Gesundheitslogistik im Nahen Osten durch die Eröffnung einer neuen, nach Good Distribution Practice (GDP) zertifizierten Einrichtung in Dubai, die spezialisierte Dienstleistungen für medizinische Geräte und Arzneimittel anbieten soll.

- Angesichts der rasanten Zunahme diagnostischer und chirurgischer Verfahren in der Region konzentrieren sich Logistikanbieter zunehmend auf maßgeschneiderte Lager- und Transportlösungen, die die Integrität, Sicherheit und Konformität der Geräte gewährleisten.

- Regierungsinitiativen zur Verbesserung des Zugangs zur Gesundheitsversorgung, insbesondere in den GCC-Ländern und Südafrika, unterstützen den Ausbau zentraler Lagersysteme und Vertriebszentren für medizinische Geräte und Verbrauchsmaterialien.

- Der Anstieg chronischer Krankheiten und die zunehmende Einfuhr hochwertiger medizinischer Geräte haben zu einem größeren Bedarf an temperaturgesteuerten Logistikdienstleistungen geführt, insbesondere in den Kategorien Umgebungstemperatur, Kühl- und Tiefkühlprodukte, die für die Gewährleistung der Produktwirksamkeit und -sicherheit von entscheidender Bedeutung sind.

- Darüber hinaus verbessert die zunehmende Nutzung digitaler Gesundheitstechnologien und intelligenter Trackingsysteme wie RFID und IoT-basierte Sensoren die Transparenz der Lieferkette und die Betriebseffizienz und treibt das Marktwachstum im privaten und öffentlichen Gesundheitssektor weiter voran.

Einschränkung/Herausforderung

„ Hohe Kosten und Infrastrukturlücken in einkommensschwachen Regionen “

- Trotz der starken Nachfrage steht der Markt vor großen Herausforderungen wie der begrenzten Logistikinfrastruktur in mehreren Ländern südlich der Sahara, inkonsistenten regulatorischen Rahmenbedingungen und hohen Betriebskosten im Zusammenhang mit Kühlketten und sicheren Lagereinrichtungen.

- Während Südafrika und die Vereinigten Arabischen Emirate beispielsweise moderne Lagerzentren entwickelt haben, sind Länder mit weniger ausgereifter Infrastruktur weiterhin mit Problemen wie einer unzuverlässigen Stromversorgung, einem eingeschränkten Zugang zu spezialisierten Frachtlösungen und fragmentierten Transportnetzen konfrontiert.

- Hohe Kosten für die Einrichtung GDP-konformer Kühllager und die Sicherstellung einer lückenlosen Geräteverfolgung stellen Hürden für kleine und mittlere Logistikunternehmen dar

- Darüber hinaus führen strenge Zoll- und Einfuhrbestimmungen in verschiedenen Ländern der Region häufig zu Verzögerungen und Ineffizienzen, was sich negativ auf die rechtzeitige Lieferung der Geräte und die Behandlungsergebnisse der Patienten auswirkt.

- Um diese Einschränkungen zu überwinden, sind öffentlich-private Partnerschaften, staatlich geförderte Logistikanreize und internationale Kooperationen unerlässlich, um Prozesse zu standardisieren und den Zugang zu zuverlässiger Logistik für medizinische Geräte in abgelegenen und unterentwickelten Gebieten der Region zu erweitern.

Marktumfang für Lager und Logistik für medizinische Geräte in Nordamerika

Der Markt ist nach Angebot, Temperatur, Transportart, Anwendung, Endnutzung und Vertriebskanal segmentiert.

- Nach Angeboten

Der nordamerikanische Markt für Lager- und Logistikdienstleistungen für Medizinprodukte ist nach Angebot in Dienstleistungen, Hardware und Software unterteilt. Das Hardwaresegment dominierte den Markt mit dem größten Umsatzanteil von 42,8 % im Jahr 2024, getrieben durch den steigenden Bedarf an fortschrittlichen Lagerlösungen, Kühlketteninfrastruktur und RFID-Trackingsystemen. Hardwarekomponenten bilden das Rückgrat eines effizienten Lagerbetriebs und unterstützen die Lagerung und den Transport von Medizinprodukten unter regulierten Bedingungen.

Für das Softwaresegment wird von 2025 bis 2032 mit 12,9 % die höchste durchschnittliche jährliche Wachstumsrate prognostiziert. Diese wird durch die zunehmende Digitalisierung der Logistikabläufe, die wachsende Nachfrage nach cloudbasierten Lagerverwaltungssystemen (WMS) und den Bedarf an Echtzeittransparenz und Compliance-Tracking vorangetrieben.

- Nach Temperatur

Der nordamerikanische Markt für Lager- und Logistikprodukte für Medizinprodukte wird auf Basis der Temperatur in die Bereiche Raumtemperatur, Kühlung/Gefrierschrank, Tiefkühllagerung und Sonstige unterteilt. Das Raumtemperatursegment dominierte den Markt mit einem Umsatzanteil von 47,3 % im Jahr 2024, was auf das hohe Volumen nicht temperaturempfindlicher Medizinprodukte wie chirurgische Instrumente und Diagnosegeräte zurückzuführen ist.

Das Segment der gekühlten/gekühlten Produkte wird voraussichtlich das schnellste Wachstum verzeichnen, mit einer prognostizierten durchschnittlichen jährlichen Wachstumsrate von 10,2 % zwischen 2025 und 2032, aufgrund der steigenden Nachfrage nach temperaturkontrollierter Lagerung von Impfstoffen, diagnostischen Reagenzien und implantierbaren Geräten.

- Nach Transportmittel

Der nordamerikanische Markt für Lager- und Logistikdienstleistungen für Medizinprodukte ist nach Transportart in Landtransport, Luftfracht und Seefracht unterteilt. Das Segment Landtransport hatte im Jahr 2024 mit 51,4 % den größten Marktanteil, was auf die weit verbreitete Nutzung von Straßentransportnetzen im Nahen Osten und Afrika (MEA) für die Lieferung von Medizinprodukten über kurze bis mittlere Distanzen zurückzuführen ist.

Das Segment der Luftfrachtlogistik wird voraussichtlich zwischen 2025 und 2032 mit einer durchschnittlichen jährlichen Wachstumsrate von 11,7 % am schnellsten wachsen, da es zunehmend für den Versand dringender und temperaturempfindlicher Geräte genutzt wird, insbesondere in abgelegene oder unterversorgte Regionen.

- Nach Anwendung

Der nordamerikanische Markt für Lagerhaltung und Logistik medizinischer Geräte ist nach Anwendung in Diagnosegeräte, Therapiegeräte, Überwachungsgeräte, chirurgische Geräte und sonstige Geräte unterteilt. Das Segment Diagnosegeräte machte im Jahr 2024 mit 33,6 % den größten Umsatzanteil aus. Dies ist auf das gestiegene Testaufkommen, insbesondere nach COVID-19, und den Bedarf an sicherer Lagerung sensibler Diagnoseinstrumente zurückzuführen.

Das Segment der Überwachungsgeräte wird voraussichtlich zwischen 2025 und 2032 mit einer durchschnittlichen jährlichen Wachstumsrate von 10,5 % am schnellsten wachsen, unterstützt durch die steigende Nachfrage nach tragbaren Technologien zur Fernüberwachung der Gesundheit.

- Nach Endverwendung

Der nordamerikanische Markt für Lagerhaltung und Logistik von Medizinprodukten ist nach Endverbrauch in Krankenhäuser und Kliniken, Medizinproduktehersteller, Hochschul- und Forschungsinstitute, Referenz- und Diagnostiklabore, Rettungsdienste und andere unterteilt. Das Segment Krankenhäuser und Kliniken hatte im Jahr 2024 mit 38,9 % den höchsten Marktanteil, was auf den großen Beschaffungsbedarf und die konstante Nachfrage nach Medizinprodukten im klinischen Umfeld zurückzuführen ist.

Für das Segment der Medizintechnikunternehmen wird für den Zeitraum von 2025 bis 2032 mit 11,2 % die höchste durchschnittliche jährliche Wachstumsrate prognostiziert, da immer mehr Hersteller ihre Logistikvorgänge aus Gründen der Skalierbarkeit und Kosteneffizienz an Drittanbieter auslagern.

- Nach Vertriebskanal

Der nordamerikanische Markt für Lager- und Logistikdienstleistungen für Medizinprodukte ist nach Vertriebskanälen in konventionelle Logistik und Third-Party-Logistik (3PL) unterteilt. Das Segment Third-Party-Logistik (3PL) dominierte mit einem Marktanteil von 62,4 % im Jahr 2024, was auf den wachsenden Trend zum Outsourcing von Logistikvorgängen zurückzuführen ist, insbesondere für temperaturempfindliche und gesetzeskonforme Medizinprodukte.

Das Segment der konventionellen Logistik wird von 2025 bis 2032 die schnellste durchschnittliche jährliche Wachstumsrate aufweisen und wird hauptsächlich von Krankenhäusern und staatlichen Gesundheitseinrichtungen mit internen Logistikkapazitäten genutzt.

Regionale Analyse des nordamerikanischen Marktes für Lager- und Logistikprodukte für Medizinprodukte

- Nordamerika machte im Jahr 2024 18,4 % des weltweiten Umsatzes im Bereich Lagerhaltung und Logistik für medizinische Geräte aus. Dies ist auf das starke Wachstum im privaten Gesundheitswesen, die Einführung digitaler Gesundheitslösungen und den Bedarf an zuverlässigen, leistungsstarken Logistiksystemen in den USA und Kanada zurückzuführen.

- Lager- und Logistiksysteme für Medizinprodukte spielen eine immer wichtigere Rolle bei der sicheren, pünktlichen und gesetzeskonformen Lieferung kritischer medizinischer Geräte in ganz Nordamerika. Diese Systeme ermöglichen Kühlkettenlagerung, Echtzeit-Tracking und optimierte Vertriebsabläufe, die für die Integrität sensibler Medizinprodukte und Diagnostika unerlässlich sind.

- Die Nachfrage in Nordamerika wird durch den schnellen Ausbau der Gesundheitsinfrastruktur, den steigenden Import und Export hochentwickelter Medizintechnik und die Umsetzung strenger Vorschriften zur Produktrückverfolgbarkeit und Einhaltung der Kühlkette angetrieben.

Markteinblick in die Lager- und Logistikbranche für medizinische Geräte in den USA

Die USA dominierten den nordamerikanischen Markt für Lagerhaltung und Logistik von Medizinprodukten mit dem größten Umsatzanteil von 81,2 % im Jahr 2024. Dies ist auf ein robustes Gesundheitsökosystem, einen hohen Verbrauch an Medizinprodukten und die weit verbreitete Einführung fortschrittlicher Lagerautomatisierung und IoT-gestützter Logistik zurückzuführen. Strategische Investitionen großer Logistikanbieter in Kühlketten und Vertriebszentren treiben das Wachstum des Landes weiter voran.

Einblicke in den Lager- und Logistikmarkt für medizinische Geräte in Kanada

Der kanadische Markt für Lager- und Logistikdienstleistungen für Medizinprodukte wird voraussichtlich der am schnellsten wachsende Markt der Region sein und zwischen 2025 und 2032 eine durchschnittliche jährliche Wachstumsrate (CAGR) von 9,8 % verzeichnen. Das Wachstum wird durch die zunehmende Abhängigkeit von importierten Medizinprodukten, die zunehmende biopharmazeutische Aktivität und den verbesserten Zugang zur regionalen Gesundheitsversorgung in abgelegenen Gebieten vorangetrieben. Darüber hinaus verzeichnet der kanadische Markt verstärkte Investitionen in intelligente Lagertechnologien und nachhaltige Logistikpraktiken.

Markteinblick in die Lager- und Logistikbranche für medizinische Geräte in Mexiko

Der mexikanische Markt für Lager- und Logistikdienstleistungen für Medizinprodukte ist ein aufstrebender Akteur auf dem nordamerikanischen Markt. Er profitiert von seiner Nähe zu den USA, dem wachsenden Sektor der Medizinprodukteherstellung und der verbesserten Gesundheitsinfrastruktur. Das Land ist ein wichtiger Knotenpunkt für die Auftragsfertigung und den Export von Medizinprodukten, insbesondere entlang der US-mexikanischen Grenze. Das Wachstum wird zusätzlich durch staatliche Initiativen zur Modernisierung der Kühlkettenlogistik und zur stärkeren Angleichung der Vorschriften an internationale Standards gefördert. Für Mexiko wird von 2025 bis 2032 eine stetige durchschnittliche jährliche Wachstumsrate (CAGR) von 7,1 % erwartet, die durch den zunehmenden Medizintourismus, öffentlich-private Partnerschaften im Gesundheitswesen und die steigende Nachfrage nach temperaturgesteuerten Logistiklösungen getrieben wird.

Marktanteile im Bereich Lager und Logistik für medizinische Geräte in Nordamerika

Der Markt für Lagerhaltung und Logistik medizinischer Geräte wird hauptsächlich von etablierten Unternehmen dominiert, darunter:

- Deutsche Post AG (Deutschland)

- FedEx (USA)

- Kuehne+Nagel (UK)

- AWL India Private Limited (Indien)

- CH Robinson Worldwide, Inc. (USA)

- CEVA (Frankreich)

- Dimerco (Taiwan)

- DSV (Dänemark)

- Hansa International (China)

- Hellmann Worldwide Logistics SE & Co. KG (Deutschland)

- Imperial (Südafrika)

- Mercury Business Services (USA)

- OIA Global (USA)

- Omni Logistics, LLC (USA)

- Rhenus-Gruppe (Deutschland)

- SEKO (USA)

- TIBA (Spanien)

- Toll Holdings Limited (Australien)

Neueste Entwicklungen auf dem nordamerikanischen Markt für Lagerhaltung und Logistik von Medizinprodukten

- Im November 2023 eröffnete DHL Express offiziell seinen erweiterten Zentralasien-Hub in Hongkong und investierte 562 Millionen Euro, um seine Kapazitäten angesichts des wachsenden Welthandels zu erweitern. Der Hub, der für die Verbindung Asiens mit der Welt von entscheidender Bedeutung ist, steigerte seine Spitzenkapazität für Sendungen um fast 70 % und kann nun das Sechsfache des Volumens seit seiner Eröffnung im Jahr 2004 bewältigen. Diese Erweiterung unterstreicht das Engagement von DHL, das Wachstum seiner Kunden zu unterstützen und Hongkongs Status als wichtiges internationales Luftverkehrsdrehkreuz zu festigen.

- Im Dezember 2022 kündigte DHL Supply Chain eine Investition von 10,93 Millionen US-Dollar zur Erweiterung seiner Lagerkapazitäten in Nordtaiwan an, insbesondere in den Bereichen Halbleiter, Biowissenschaften und Gesundheitswesen. Das neu eröffnete Taoyuan Distribution Center-Jian Guo erweitert die gesamte Lagerfläche von DHL in Taoyuan um 10.000 Quadratmeter auf 37.000 Quadratmeter. Diese Anlage verbessert die Anbindung für effiziente Logistikabläufe und unterstützt das Ziel des Unternehmens, bis 2027 eine Gesamtfläche von 200.000 Quadratmetern in Taiwan zu erreichen.

- Im September 2024 führte FedEx die fdx-Plattform ein, eine datengesteuerte Handelslösung, die nun auch für US-Unternehmen verfügbar ist. Die Plattform nutzt das FedEx-Netzwerk, um das Kundenerlebnis durch verbesserte Nachfrage, Konversionsraten und Fulfillment-Optimierung zu verbessern. Zu den herausragenden Funktionen gehören prädiktive Lieferprognosen, Nachhaltigkeitsinformationen, markenspezifische Auftragsverfolgung und vereinfachte Retourenprozesse. Raj Subramaniam, CEO von FedEx, betonte die Rolle der Plattform für intelligentere Lieferketten während der Dreamforce 2024.

- Im März 2024 stellte UPS Healthcare UPS Supply Chain Symphony R vor, eine Cloud-basierte Plattform zur Integration und Verwaltung von Lieferkettendaten im Gesundheitswesen aus verschiedenen Betriebssystemen. Dieses Tool bietet Kunden im Gesundheitswesen volle Transparenz über ihre Logistik und ermöglicht ihnen fundierte Entscheidungen, eine verbesserte Planung und präzise Prognosen. Durch verbesserte Kontrolle, Effizienz und Transparenz unterstützt diese Plattform den dringenden Bedarf an optimierten Lieferketten im Gesundheitswesen. Kate Gutmann betonte das transformative Potenzial der Plattform zur Optimierung globaler Abläufe und der Patientenversorgung.

- Im September 2024 eröffnete Kuehne+Nagel, ein führender Logistikdienstleister, ein neues temperaturgeregeltes Fulfillment-Center für Medtronic in Milton, Ontario, nur 50 km von Toronto entfernt. Auf einer Fläche von 25.000 Quadratmetern wird die Anlage medizinische Geräte an Krankenhäuser verteilen und beherbergt die Service-, Reparatur- und Wartungszentren von Medtronic für seine Geräte.

SKU-

Erhalten Sie Online-Zugriff auf den Bericht zur weltweit ersten Market Intelligence Cloud

- Interaktives Datenanalyse-Dashboard

- Unternehmensanalyse-Dashboard für Chancen mit hohem Wachstumspotenzial

- Zugriff für Research-Analysten für Anpassungen und Abfragen

- Konkurrenzanalyse mit interaktivem Dashboard

- Aktuelle Nachrichten, Updates und Trendanalyse

- Nutzen Sie die Leistungsfähigkeit der Benchmark-Analyse für eine umfassende Konkurrenzverfolgung

Forschungsmethodik

Die Datenerfassung und Basisjahresanalyse werden mithilfe von Datenerfassungsmodulen mit großen Stichprobengrößen durchgeführt. Die Phase umfasst das Erhalten von Marktinformationen oder verwandten Daten aus verschiedenen Quellen und Strategien. Sie umfasst die Prüfung und Planung aller aus der Vergangenheit im Voraus erfassten Daten. Sie umfasst auch die Prüfung von Informationsinkonsistenzen, die in verschiedenen Informationsquellen auftreten. Die Marktdaten werden mithilfe von marktstatistischen und kohärenten Modellen analysiert und geschätzt. Darüber hinaus sind Marktanteilsanalyse und Schlüsseltrendanalyse die wichtigsten Erfolgsfaktoren im Marktbericht. Um mehr zu erfahren, fordern Sie bitte einen Analystenanruf an oder geben Sie Ihre Anfrage ein.

Die wichtigste Forschungsmethodik, die vom DBMR-Forschungsteam verwendet wird, ist die Datentriangulation, die Data Mining, die Analyse der Auswirkungen von Datenvariablen auf den Markt und die primäre (Branchenexperten-)Validierung umfasst. Zu den Datenmodellen gehören ein Lieferantenpositionierungsraster, eine Marktzeitlinienanalyse, ein Marktüberblick und -leitfaden, ein Firmenpositionierungsraster, eine Patentanalyse, eine Preisanalyse, eine Firmenmarktanteilsanalyse, Messstandards, eine globale versus eine regionale und Lieferantenanteilsanalyse. Um mehr über die Forschungsmethodik zu erfahren, senden Sie eine Anfrage an unsere Branchenexperten.

Anpassung möglich

Data Bridge Market Research ist ein führendes Unternehmen in der fortgeschrittenen formativen Forschung. Wir sind stolz darauf, unseren bestehenden und neuen Kunden Daten und Analysen zu bieten, die zu ihren Zielen passen. Der Bericht kann angepasst werden, um Preistrendanalysen von Zielmarken, Marktverständnis für zusätzliche Länder (fordern Sie die Länderliste an), Daten zu klinischen Studienergebnissen, Literaturübersicht, Analysen des Marktes für aufgearbeitete Produkte und Produktbasis einzuschließen. Marktanalysen von Zielkonkurrenten können von technologiebasierten Analysen bis hin zu Marktportfoliostrategien analysiert werden. Wir können so viele Wettbewerber hinzufügen, wie Sie Daten in dem von Ihnen gewünschten Format und Datenstil benötigen. Unser Analystenteam kann Ihnen auch Daten in groben Excel-Rohdateien und Pivot-Tabellen (Fact Book) bereitstellen oder Sie bei der Erstellung von Präsentationen aus den im Bericht verfügbaren Datensätzen unterstützen.