North America Fraud Detection Transaction Monitoring Market

Marktgröße in Milliarden USD

CAGR :

%

USD

8.02 Billion

USD

41.77 Billion

2024

2032

USD

8.02 Billion

USD

41.77 Billion

2024

2032

| 2025 –2032 | |

| USD 8.02 Billion | |

| USD 41.77 Billion | |

|

|

|

|

Marktsegmentierung für die Überwachung von Transaktionen zur Betrugserkennung in Nordamerika nach Angebot (Lösungen und Dienste), Funktion (KYC/Kunden-Onboarding, Fallmanagement, Watchlist-Screening, Dashboard und Reporting usw.), Bereitstellung (vor Ort und in der Cloud), Unternehmensgröße (große Unternehmen und kleine und mittlere Unternehmen), Anwendung (Zahlungsbetrugserkennung, Geldwäscheerkennung, Schutz vor Kontoübernahme, Verhinderung von Identitätsdiebstahl usw.), Vertikal (Banken, Finanzdienstleistungen und Versicherungen (BFSI), Einzelhandel, IT und Telekommunikation, Regierung und Verteidigung, Gesundheitswesen, Fertigung, Energie und Versorgung usw.) – Branchentrends und Prognose bis 2032

Marktgröße für die Überwachung von Transaktionen zur Betrugserkennung in Nordamerika

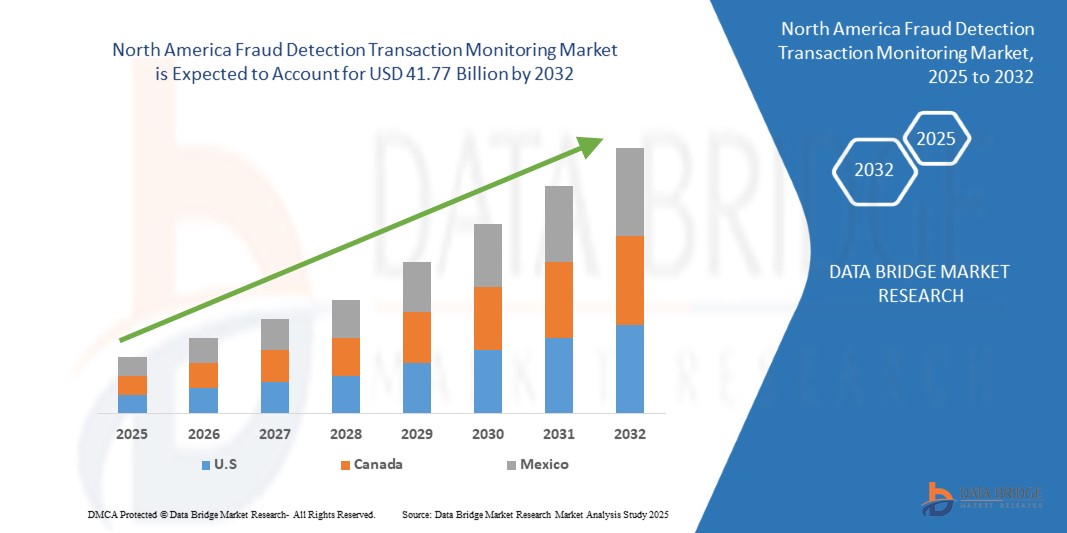

- Der nordamerikanische Markt für Betrugserkennung und Transaktionsüberwachung wird im Jahr 2024 auf 8,02 Milliarden US-Dollar geschätzt und soll bis 2032 41,77 Milliarden US-Dollar erreichen , bei einer CAGR von 22,9 % im Prognosezeitraum.

- Das Marktwachstum wird maßgeblich durch die zunehmende Digitalisierung von Finanztransaktionen, die zunehmende Nutzung von Online-Banking und digitalen Zahlungsplattformen sowie die Integration von KI- und maschinellen Lerntechnologien zur Echtzeit-Betrugserkennung in den Bereichen BFSI, Einzelhandel und E-Commerce vorangetrieben.

- Darüber hinaus veranlassen steigende regulatorische Compliance-Anforderungen, darunter KYC-, AML- und Betrugsbekämpfungsvorschriften, sowie der steigende Bedarf an sicheren, effizienten und automatisierten Transaktionsüberwachungssystemen Unternehmen dazu, fortschrittliche Lösungen zur Betrugserkennung einzusetzen. Diese konvergierenden Faktoren beschleunigen den Einsatz umfassender Überwachungsplattformen und fördern damit das Wachstum der Branche erheblich.

Marktanalyse zur Transaktionsüberwachung zur Betrugserkennung in Nordamerika

- Lösungen zur Betrugserkennung und Transaktionsüberwachung helfen Unternehmen, betrügerische Aktivitäten zu erkennen, zu verhindern und einzudämmen, indem sie Transaktionen in Echtzeit mithilfe von KI, maschinellem Lernen und prädiktiver Analytik analysieren. Diese Systeme bieten Warnmeldungen, automatisierte Risikobewertungen und Compliance-Berichte zum Schutz finanzieller und betrieblicher Vermögenswerte.

- Die steigende Nachfrage nach diesen Lösungen wird vor allem durch den Anstieg der Online-Transaktionen, die zunehmende Raffinesse von Cyber-Betrugssystemen und die dringende Notwendigkeit für Unternehmen, die Einhaltung gesetzlicher Vorschriften sicherzustellen und gleichzeitig Kundendaten zu schützen und das Vertrauen aufrechtzuerhalten, angetrieben.

- Die USA dominierten den nordamerikanischen Markt für die Überwachung von Transaktionen zur Betrugserkennung im Jahr 2024 aufgrund der starken Akzeptanz von Digital Banking, Online-Zahlungen und fortschrittlichen Fintech-Lösungen in den Bereichen BFSI, Einzelhandel und E-Commerce

- Kanada wird im Prognosezeitraum voraussichtlich das am schnellsten wachsende Land auf dem nordamerikanischen Markt für die Überwachung von Betrugserkennungstransaktionen sein, da die Nutzung von digitalem Banking, mobilen Zahlungen und KI-gesteuerten Betrugserkennungssystemen zunimmt.

- Das Segment Lösungen dominierte den Markt mit einem Marktanteil von 62,9 % im Jahr 2024 aufgrund des steigenden Bedarfs an fortschrittlicher Betrugserkennungssoftware, die KI, maschinelles Lernen und Echtzeitanalysen integriert. Unternehmen in den Bereichen Finanzwesen, Einzelhandel und Telekommunikation setzen zunehmend Betrugserkennungsplattformen ein, um Transaktionen zu schützen, finanzielle Verluste zu reduzieren und die Einhaltung gesetzlicher Vorschriften zu gewährleisten. Die Skalierbarkeit der Lösungen, ihre Fähigkeit, prädiktive Erkenntnisse zu liefern, und die nahtlose Integration in Unternehmenssysteme machen sie zur bevorzugten Wahl für Unternehmen, die Wert auf Sicherheit und betriebliche Effizienz legen.

Berichtsumfang und Marktsegmentierung für die Überwachung von Transaktionen zur Betrugserkennung in Nordamerika

|

Eigenschaften |

Wichtige Markteinblicke zur Betrugserkennung und Transaktionsüberwachung in Nordamerika |

|

Abgedeckte Segmente |

|

|

Abgedeckte Länder |

Nordamerika

|

|

Wichtige Marktteilnehmer |

|

|

Marktchancen |

|

|

Wertschöpfungsdaten-Infosets |

Zusätzlich zu den Markteinblicken wie Marktwert, Wachstumsrate, Marktsegmenten, geografischer Abdeckung, Marktteilnehmern und Marktszenario enthält der vom Data Bridge Market Research-Team kuratierte Marktbericht eine eingehende Expertenanalyse, Import-/Exportanalyse, Preisanalyse, Produktionsverbrauchsanalyse und PESTLE-Analyse. |

Markttrends zur Betrugserkennung und Transaktionsüberwachung in Nordamerika

Einsatz von KI zur Betrugserkennung in Echtzeit

- Der zunehmende Einsatz künstlicher Intelligenz zur Echtzeit-Betrugserkennung verändert den nordamerikanischen Markt für Betrugserkennung und Transaktionsüberwachung. Finanzinstitute und Unternehmen nutzen KI-gestützte Systeme, um verdächtige Aktivitäten sofort zu erkennen, Fehlalarme zu reduzieren und die Erkennungsgenauigkeit in zunehmend komplexen Transaktionsnetzwerken zu verbessern.

- Mastercard beispielsweise nutzt KI-gestützte Betrugserkennungstools, die Transaktionsmuster in Echtzeit analysieren, um betrügerische Aktivitäten zu verhindern. Auch Featurespace nutzt adaptive Verhaltensanalysen auf Basis von maschinellem Lernen, um Banken und Zahlungsdienstleistern die präzisere Erkennung von Anomalien bei großen Finanztransaktionen zu ermöglichen.

- Der Einsatz von KI verbessert die Betrugserkennung erheblich, indem enorme Mengen strukturierter und unstrukturierter Daten in Sekundenschnelle analysiert werden – etwas, das herkömmliche regelbasierte Systeme nur schwer leisten können. Dies ermöglicht es Unternehmen, fortschrittlichen Betrugstaktiken wie synthetischen Identitäten, Kontoübernahmen und grenzüberschreitendem Transaktionsbetrug effektiv entgegenzuwirken.

- KI-Technologien tragen auch dazu bei, die Anzahl falscher Ablehnungen zu reduzieren, die sich negativ auf das Kundenerlebnis im Finanzsektor auswirken können. Durch die Verbesserung der Erkennungsgenauigkeit schützen Echtzeit-KI-Systeme Institutionen vor finanziellen Verlusten und sichern gleichzeitig das Vertrauen und die Loyalität der Verbraucher.

- Die Ausweitung digitaler Zahlungsökosysteme, darunter mobile Geldbörsen, E-Commerce-Plattformen und Peer-to-Peer-Überweisungen, hat den Bedarf an sofortiger Betrugsprävention erhöht. KI-basierte Transaktionsüberwachungssysteme bieten adaptive Echtzeitfunktionen, die eine nahtlose Integration in Hochgeschwindigkeits-Finanznetzwerke ermöglichen.

- Zusammenfassend lässt sich sagen, dass der Einsatz von KI zur Echtzeit-Betrugserkennung einen rasanten Wandel in der Branche vorantreibt. Dieser Trend unterstreicht die wachsende Notwendigkeit agiler, intelligenter und prädiktiver Überwachungssysteme, die sich an neue Betrugstaktiken anpassen und weltweit sichere, reibungslose Finanztransaktionen ermöglichen.

Marktdynamik für die Betrugserkennung und Transaktionsüberwachung in Nordamerika

Treiber

Verstärkter Fokus auf Identitätsprüfung und Authentifizierung

- Die zunehmende Bedeutung von Identitätsprüfung und -authentifizierung ist ein wichtiger Treiber für die beschleunigte Einführung von Transaktionsüberwachungssystemen. Mit dem Anstieg digitaler Transaktionen priorisieren Finanzinstitute fortschrittliche Methoden zur Identitätsauthentifizierung, um Benutzer vor Identitätsdiebstahl, Kontoübernahmebetrug und unbefugtem Zugriff zu schützen.

- So hat Experian beispielsweise fortschrittliche Tools zur Identitätsprüfung in seine Lösungen zur Betrugserkennung integriert und nutzt biometrische Authentifizierung und Multi-Faktor-Verifizierung, um die Transaktionssicherheit zu erhöhen. Unternehmen wie LexisNexis Risk Solutions nutzen KI und Big Data, um Finanzorganisationen die Überprüfung von Kundenidentitäten in Echtzeit zu ermöglichen und gleichzeitig die Benutzerfreundlichkeit zu verbessern.

- Die Integration biometrischer Faktoren wie Gesichtserkennung, Fingerabdruckscans und Verhaltensanalysen verbessert die Risikominimierung im Bankwesen, im E-Commerce und bei Telekommunikationsdiensten zusätzlich. Diese Maßnahmen bieten leistungsstarke Verifizierungsmöglichkeiten, ergänzen die Transaktionsüberwachung und reduzieren Schwachstellen in Benutzerkonten.

- Die regulatorische Landschaft, insbesondere mit Rahmenbedingungen wie Know Your Customer (KYC) und Anti-Geldwäsche (AML), verstärkt den Bedarf an robusten Tools zur Identitätsprüfung und Authentifizierung. Finanzinstitute müssen fortschrittliche Überwachungslösungen einsetzen, um die Compliance zu gewährleisten und Bußgelder zu minimieren.

- Insgesamt stärkt die zunehmende Bedeutung von Identitätsprüfung und Authentifizierung das globale Vertrauen in digitale Kanäle. Dies sorgt dafür, dass sich Systeme zur Betrugserkennung und Transaktionsüberwachung als unverzichtbare Instrumente zur Sicherung von Finanzdienstleistungen und zum Schutz von Kundenbeziehungen weiterentwickeln.

Einschränkung/Herausforderung

Hohe Anfangsinvestitionen und laufende Wartungskosten

- Eine große Herausforderung im nordamerikanischen Markt für Betrugserkennung und Transaktionsüberwachung sind die hohen finanziellen Investitionen für Implementierung und laufende Wartung. Der Einsatz fortschrittlicher KI-gestützter Überwachungssysteme erfordert erhebliche Investitionen in Softwareplattformen, Integrationstechnologien und qualifiziertes Personal, was kleinere Finanzinstitute und Unternehmen vor Herausforderungen stellt.

- Große Banken wie JPMorgan Chase können es sich beispielsweise leisten, KI-gesteuerte Echtzeit-Betrugsüberwachungsplattformen mit prädiktiven Funktionen zu implementieren. Mittelständische und regionale Institute kämpfen jedoch oft mit hohen Implementierungskosten und haben Schwierigkeiten, diese Ausgaben zu rechtfertigen, insbesondere in Märkten mit geringen Gewinnmargen.

- Die Komplexität der Verwaltung und Wartung dieser Systeme erhöht die langfristigen Kosten zusätzlich. Kontinuierliche Updates sind erforderlich, um die Bedrohungsmodelle auf dem neuesten Stand zu halten, während Betriebskosten wie Systemoptimierung, Cloud-Speicherkapazität und erweiterte Analysetools die finanzielle Belastung der Unternehmen erhöhen.

- Darüber hinaus entstehen Skalierbarkeitsprobleme, wenn das Transaktionsvolumen steigt. Dies erfordert zusätzliche Investitionen in Infrastruktur und Supportsysteme. Dies betrifft Unternehmen mit begrenzten Budgets, die bereits Compliance-Kosten und Gewinndruck ausgleichen müssen.

- Hohe Anschaffungskosten und laufende Wartungskosten schränken daher die breite Akzeptanz von Lösungen zur Betrugserkennung und Transaktionsüberwachung ein. Um diese Herausforderung zu meistern, bedarf es der Entwicklung kosteneffizienter Plattformen, Cloud-basierter Abonnementmodelle und gemeinsamer Serviceangebote, um den Zugang für Institutionen jeder Größe zu erweitern.

Marktumfang für die Überwachung von Transaktionen zur Betrugserkennung in Nordamerika

Der Markt ist nach Angebot, Funktion, Einsatz, Unternehmensgröße, Anwendung und Branche segmentiert.

• Durch das Anbieten

Der Markt ist nach Angebot in Lösungen und Dienstleistungen segmentiert. Das Segment Lösungen hatte 2024 mit 62,9 % den größten Marktanteil, getrieben durch den steigenden Bedarf an fortschrittlicher Betrugserkennungssoftware, die KI, maschinelles Lernen und Echtzeitanalysen integriert. Unternehmen aus den Bereichen Finanzdienstleistungen, Einzelhandel und Telekommunikation setzen zunehmend Betrugserkennungsplattformen ein, um Transaktionen zu schützen, finanzielle Verluste zu reduzieren und die Einhaltung gesetzlicher Vorschriften zu gewährleisten. Die Skalierbarkeit der Lösungen, ihre Fähigkeit, prädiktive Erkenntnisse zu liefern, und die nahtlose Integration in Unternehmenssysteme machen sie zur bevorzugten Wahl für Unternehmen, die Wert auf Sicherheit und betriebliche Effizienz legen.

Das Dienstleistungssegment wird voraussichtlich zwischen 2025 und 2032 die schnellste Wachstumsrate verzeichnen, angetrieben durch die steigende Nachfrage nach Managed Services, Beratung und technischem Support. Unternehmen lagern die Betrugsüberwachung zunehmend an Dienstleister aus, da ihnen das interne Fachwissen fehlt und der Umgang mit sich entwickelnden Cyber-Bedrohungen komplex ist. Die zunehmende Verbreitung abonnementbasierter Angebote zur Betrugserkennung, Schulungen und 24/7-Überwachungssupport beschleunigt die Akzeptanz zusätzlich. Dienstleister mit maßgeschneiderten Beratungs- und Compliance-Lösungen gewinnen an Bedeutung, insbesondere bei KMU, die eine kostengünstige, skalierbare Betrugsprävention anstreben.

• Nach Funktion

Der Markt ist funktional in die Bereiche KYC/Kunden-Onboarding, Fallmanagement, Watchlist-Screening, Dashboard & Reporting und Sonstiges unterteilt. Das Segment KYC/Kunden-Onboarding hatte 2024 den größten Marktanteil, was auf wachsende regulatorische Auflagen und Compliance-Anforderungen im gesamten Finanzsektor zurückzuführen ist. Finanzinstitute, Fintechs und digitale Banken setzen auf robuste KYC-Lösungen, um Identitäten zu authentifizieren, betrügerische Kontoeröffnungen zu verhindern und das Kundenvertrauen zu stärken. Die Einführung biometrischer Verifizierung, e-KYC und digitaler Onboarding-Plattformen hat die Dominanz dieser Lösungen vorangetrieben und sowohl die betriebliche Effizienz als auch die Reduzierung des finanziellen Risikos gewährleistet.

Das Segment Watchlist-Screening wird voraussichtlich zwischen 2025 und 2032 die höchste Wachstumsrate verzeichnen. Grund dafür ist der zunehmende globale Druck, die Vorschriften zur Bekämpfung von Geldwäsche (AML) und Terrorismusfinanzierung (CTF) einzuhalten. Institutionen setzen fortschrittliche Screening-Tools ein, um Transaktionen anhand globaler Sanktionen, Datenbanken politisch exponierter Personen (PEP) und negativer Medienberichte zu überwachen. Der Anstieg grenzüberschreitender Zahlungen und des internationalen Handels zwingt Unternehmen dazu, automatisierten Echtzeit-Screening-Lösungen den Vorzug zu geben, die Compliance-Risiken und regulatorische Sanktionen minimieren.

• Nach Bereitstellung

Der Markt wird je nach Bereitstellung in On-Premise und Cloud segmentiert. Das On-Premise-Segment hatte 2024 den größten Marktanteil, da große Unternehmen und Behörden weiterhin Wert auf maximale Datenkontrolle, Systemanpassung und verbesserte Sicherheit legen. Die On-Premise-Bereitstellung ist in stark regulierten Branchen wie dem Bank- und Verteidigungssektor, in denen strenge Anforderungen an Datenhoheit und Vertraulichkeit gelten, weiterhin beliebt. Die Möglichkeit, On-Premise-Tools zur Betrugsüberwachung eng in bestehende IT-Systeme zu integrieren, trägt ebenfalls zu ihrer weiten Verbreitung bei.

Das Cloud-Segment wird voraussichtlich von 2025 bis 2032 die höchste durchschnittliche jährliche Wachstumsrate verzeichnen. Dies ist auf die Skalierbarkeit, Kosteneffizienz und die Fähigkeit zur Echtzeitüberwachung über verteilte Netzwerke zurückzuführen. Cloudbasierte Lösungen zur Betrugserkennung bieten Unternehmen sofortige Software-Updates, KI-gestützte Analysen und die Flexibilität, sich an neue Betrugsmuster anzupassen. Die schnelle Verbreitung digitaler Zahlungen, Remote-Arbeit und Online-Banking hat die Cloud-Nutzung beschleunigt, insbesondere bei KMU, die sichere, abonnementbasierte Betrugsüberwachungsplattformen mit minimalen Infrastrukturkosten suchen.

• Nach Organisationsgröße

Der Markt wird nach Unternehmensgröße in Großunternehmen sowie kleine und mittlere Unternehmen (KMU) unterteilt. Das Segment der Großunternehmen hatte 2024 den größten Marktanteil, da globale Konzerne erheblichen Risiken durch groß angelegte Betrugsversuche, Geldwäschesysteme und Cyberangriffe ausgesetzt sind. Diese Unternehmen investieren massiv in KI-gestützte Betrugsüberwachungsplattformen, fortschrittliche Analysen und unternehmensweite Risikomanagementsysteme. Höhere Budgets, Compliance-orientierte Prioritäten und die Integration in Multi-Channel-Prozesse sorgen dafür, dass Großunternehmen weiterhin die führenden Anwender von Betrugserkennungslösungen sind.

Prognosen zufolge wird das KMU-Segment zwischen 2025 und 2032 das schnellste Wachstum verzeichnen, da es zunehmend anfälliger für Cyberbetrug, Phishing und Kontoübernahmen ist. KMU setzen daher verstärkt auf kostengünstige, cloudbasierte Betrugserkennungstools, die automatisierten Schutz bieten, ohne dass eine umfangreiche IT-Infrastruktur erforderlich ist. Die zunehmende Nutzung digitaler Zahlungslösungen und das wachsende Bewusstsein für Compliance-Verpflichtungen veranlassen KMU dazu, Plattformen zur Betrugsüberwachung einzusetzen. Abonnementbasierte Preismodelle und verwaltete Betrugserkennungsdienste machen diese Lösungen für kleinere Unternehmen äußerst attraktiv.

• Nach Anwendung

Der Markt ist nach Anwendung segmentiert in Zahlungsbetrugserkennung, Geldwäscheerkennung, Schutz vor Kontoübernahme, Identitätsdiebstahlprävention und weitere. Das Segment Zahlungsbetrugserkennung dominierte den Markt im Jahr 2024 aufgrund des rasanten Wachstums digitaler Zahlungen, E-Commerce-Transaktionen und Mobile Banking. Steigende Fälle von nicht autorisierten Transaktionen, Kartenbetrug und Phishing-Angriffen haben Banken und Einzelhändler dazu veranlasst, KI-gestützte Betrugserkennungssysteme einzuführen. Echtzeit-Transaktionsanalysen, prädiktive Betrugsbewertung und die Integration mit Zahlungsgateways haben dieses Segment zur branchenweit am weitesten verbreiteten Anwendung gemacht.

Der Schutz vor Account-Übernahmen dürfte zwischen 2025 und 2032 die schnellste Wachstumsrate verzeichnen, getrieben durch die zunehmende Raffinesse von Anmeldedatendiebstahl, Phishing-Betrug und Social-Engineering-Angriffen. Betrüger haben es auf Benutzerkonten im Bank-, Einzelhandels- und Telekommunikationssektor abgesehen, was Account-Übernahmen zu einem erheblichen Problem macht. Unternehmen setzen daher auf Multi-Faktor-Authentifizierung, Verhaltensbiometrie und KI-gestützte Überwachung, um Anomalien im Benutzerzugriffsverhalten zu erkennen. Der Anstieg von Online-Konten, digitalen Geldbörsen und Cloud-basierten Diensten treibt die Einführung von Lösungen zum Schutz vor Account-Übernahmen weiter voran.

• Nach Vertikalen

Der Markt ist vertikal in Banken, Finanzdienstleistungen und Versicherungen (BFSI), Einzelhandel, IT und Telekommunikation, Regierung und Verteidigung, Gesundheitswesen, Fertigung, Energie und Versorgung und andere Branchen unterteilt. Das BFSI-Segment hatte 2024 den größten Marktanteil, da Banken und Finanzinstitute weiterhin das Hauptziel von Betrügern sind. Der Sektor investiert massiv in Betrugserkennungsplattformen, um digitale Transaktionen abzusichern, Geldwäsche zu bekämpfen und strenge regulatorische Rahmenbedingungen wie AML und KYC einzuhalten. Die rasante Expansion des Online-Bankings und von Fintech-Innovationen treibt die Einführung fortschrittlicher Betrugsüberwachungslösungen innerhalb des BFSI-Segments weiter voran.

Der Gesundheitssektor wird voraussichtlich von 2025 bis 2032 die höchste durchschnittliche jährliche Wachstumsrate verzeichnen, angetrieben durch die steigende Zahl von medizinischem Identitätsdiebstahl, Versicherungsbetrug und Datenschutzverletzungen. Mit der zunehmenden Digitalisierung von Gesundheitsakten und Patientenabrechnungssystemen setzen Gesundheitsdienstleister Betrugserkennungsplattformen ein, um sensible Daten zu schützen. KI-gestützte Analyse- und Überwachungssysteme werden eingesetzt, um betrügerische Ansprüche zu erkennen und unbefugten Zugriff auf medizinische Informationen zu verhindern. Der zunehmende regulatorische Druck zur Sicherung von Patientendaten beschleunigt auch die Einführung von Betrugsüberwachung in diesem Sektor.

Regionale Analyse des nordamerikanischen Marktes für Betrugserkennung und Transaktionsüberwachung

- Die USA dominierten den nordamerikanischen Markt für die Überwachung von Transaktionen zur Betrugserkennung und hatten im Jahr 2024 den größten Umsatzanteil, was auf die starke Akzeptanz von Digital Banking, Online-Zahlungen und fortschrittlichen Fintech-Lösungen in den Bereichen BFSI, Einzelhandel und E-Commerce zurückzuführen ist.

- Das ausgereifte Finanzökosystem des Landes, die hohe Verbreitung digitaler Zahlungen und die zunehmende regulatorische Betonung der KYC- und AML-Compliance haben die Akzeptanz gefördert. Massive Investitionen in KI-gestützte Betrugserkennung, Echtzeit-Transaktionsüberwachung und prädiktive Analytik, gepaart mit einer starken Cybersicherheitsinfrastruktur, stärken die Führungsrolle der USA auf dem regionalen Markt.

- Die Präsenz etablierter Technologieanbieter, fortschrittliche F&E-Kapazitäten und die breite Anwendung von Betrugsüberwachungslösungen sowohl im Unternehmens- als auch im Verbrauchersegment tragen weiter zur dominanten Marktposition bei.

Kanada Nordamerika Betrugserkennung Transaktionsüberwachung Markteinblick

Kanada wird voraussichtlich von 2025 bis 2032 die höchste durchschnittliche jährliche Wachstumsrate (CAGR) auf dem nordamerikanischen Markt verzeichnen, unterstützt durch die zunehmende Nutzung von Digital Banking, mobilen Zahlungen und KI-gestützten Betrugserkennungssystemen. Das steigende Verbraucherbewusstsein für sichere Online-Transaktionen, die zunehmende Verbreitung von Fintech-Technologien und die Betonung der Einhaltung gesetzlicher Vorschriften treiben die Nachfrage an. Der Ausbau inländischer Finanzdienstleistungen, die Einführung cloudbasierter Betrugsüberwachungslösungen und Investitionen in Echtzeitanalysen stärken die Wachstumsaussichten. Der kanadische Markt wird zusätzlich durch Technologieanbieter unterstützt, die skalierbare, kostengünstige und KI-gestützte Überwachungslösungen für KMU und Großunternehmen anbieten.

Mexiko Nordamerika Betrugserkennung Transaktionsüberwachung Markteinblick

Mexiko wird zwischen 2025 und 2032 voraussichtlich ein stetiges Wachstum verzeichnen, das durch die zunehmende Digitalisierung von Bank- und Einzelhandelstransaktionen, die Urbanisierung und die zunehmende Verbreitung des E-Commerce getrieben wird. Das Wachstum bei mobilen Zahlungen, Online-Banking und grenzüberschreitenden Transaktionen führt zu einer konstanten Nachfrage nach robusten Lösungen zur Betrugserkennung und Transaktionsüberwachung. Der Ausbau von Fintech-Plattformen, die Zusammenarbeit zwischen lokalen Finanzinstituten und internationalen Technologieanbietern sowie regulatorische Initiativen zur Gewährleistung sicherer digitaler Zahlungen erhöhen die Verfügbarkeit von Lösungen. Der mexikanische Markt wächst weiterhin stetig, da Unternehmen automatisierte Überwachungssysteme einsetzen, um finanzielle Risiken zu reduzieren und die Transaktionssicherheit zu erhöhen.

Marktanteil der Transaktionsüberwachung zur Betrugserkennung in Nordamerika

Die Branche der Transaktionsüberwachung zur Betrugserkennung wird hauptsächlich von etablierten Unternehmen geführt, darunter:

- Amazon Web Services, Inc. (USA)

- LexisNexis (USA)

- Mastercard (USA)

- TATA Consultancy Services Limited (Indien)

- Fiserv, Inc. (USA)

- SAS Institute Inc. (USA)

- ACI Worldwide (USA)

- Oracle (USA)

- NIZZA (Israel)

- FICO (USA)

- SymphonyAI (USA)

- UBIQUITY (USA)

- Verafin Solutions ULC (Kanada)

- GB Group plc („GBG“) (Großbritannien)

- INFORM SOFTWARE (Deutschland)

- Quantexa (Großbritannien)

- Sum and Substance Ltd (Großbritannien)

- DataVisor, Inc. (USA)

- Hawk (Deutschland)

- Featurespace Limited (England)

- INETCO Systems Ltd. (Kanada)

- Abra Innovations, Inc. (USA)

- Seon Technologies Ltd. (Ungarn)

- Feedzai (Portugal)

- Sanktionsscanner (UK)

Neueste Entwicklungen auf dem nordamerikanischen Markt für die Überwachung von Transaktionen zur Betrugserkennung

- Im Juni 2024 beschleunigte American Express die Betrugserkennung mithilfe KI-gestützter Long-Short-Term-Memory-Modelle (LSTM). Durch paralleles Computing auf GPUs konnte das Unternehmen große Mengen an Transaktionsdaten schnell verarbeiten und analysieren und so Betrugserkennung in Echtzeit ermöglichen. Dieser Ansatz half American Express, die Komplexität des hohen Transaktionsvolumens zu bewältigen. Die Integration von beschleunigtem Computing und KI verbesserte die Fähigkeit, Anomalien schnell zu erkennen, die betriebliche Effizienz zu steigern und potenzielle Verluste durch Betrug zu reduzieren.

- Im Juni 2024 erweiterte DataVisor, Inc. seine Multi-Tenancy-Funktionen, um skalierbare, sichere und flexible Lösungen zur Betrugsprävention und Geldwäschebekämpfung anzubieten. Das Upgrade ermöglichte es Unternehmen, Betrugs- und Geldwäschestrategien anzupassen und sie mit Funktionen wie Machine-Learning-Modellen und Geschäftsregeln auf Sub-Tenants auszuweiten. Diese Verbesserungen unterstützten Sponsorbanken bei der Einhaltung von Vorschriften und ermöglichten großen Finanzinstituten die Zentralisierung von Daten bei gleichzeitiger Entscheidungsfindung im Sub-Tenancy-Bereich. Diese Entwicklung kam DataVisor zugute, indem sie seine Marktposition stärkte und die Akzeptanz seiner Lösungen bei Banken und Finanzinstituten steigerte, was die Kundenzufriedenheit und -bindung steigerte.

- Im Juni 2024 führten ACI Worldwide und RS2 in Brasilien eine umfassende Zahlungslösung ein, die ihre Acquiring- und Issuing-Technologien kombinierte. Diese Cloud-basierte Plattform ermöglichte es Finanzinstituten und Zahlungsdienstleistern, neue Produkte und Dienstleistungen effizient einzuführen, die Sicherheit zu erhöhen und Kosten zu senken. Die Integration von fortschrittlichem Betrugsmanagement und Echtzeitanalysen verschaffte den Unternehmen Vorteile durch die Erweiterung ihrer Marktreichweite und erhöhte Umsatzchancen.

- Im Oktober 2023 ging ACI Worldwide eine Partnerschaft mit Nymcard ein, um seine Fähigkeiten zur Betrugs- und Geldwäschebekämpfung zu verbessern. Diese Partnerschaft ermöglichte es Nymcard, Finanzbetrug mithilfe fortschrittlicher maschineller Lern- und Analyseverfahren schnell und effizient zu erkennen und zu verhindern. Die Bereitstellung über die Public Cloud von ACI verbesserte Skalierbarkeit, Sicherheit und Betriebseffizienz und stärkte Nymcards Marktposition in der MENA-Region deutlich.

- Laut dem von BluEnt veröffentlichten Blog standen Unternehmen im Juli 2023 aufgrund des hohen Transaktionsvolumens vor erhöhten Herausforderungen bei der Betrugserkennung. Fortschrittliche Technologien und automatisierte Systeme wurden eingesetzt, um große Datensätze zu analysieren und risikoreiche Trends und Anomalien zu erkennen. Trotz der Schwierigkeiten bei der Verwaltung unstrukturierter Daten, in denen die meisten Betrugsfälle auftreten, ermöglichte die Datenanalyse zur Finanzkriminalität eine effektive Überprüfung sowohl strukturierter als auch unstrukturierter Daten. Dieser Ansatz trug dazu bei, betrügerische Aktivitäten zu verhindern und verschiedene Datenquellen für eine verbesserte Erkennung zu integrieren.

SKU-

Erhalten Sie Online-Zugriff auf den Bericht zur weltweit ersten Market Intelligence Cloud

- Interaktives Datenanalyse-Dashboard

- Unternehmensanalyse-Dashboard für Chancen mit hohem Wachstumspotenzial

- Zugriff für Research-Analysten für Anpassungen und Abfragen

- Konkurrenzanalyse mit interaktivem Dashboard

- Aktuelle Nachrichten, Updates und Trendanalyse

- Nutzen Sie die Leistungsfähigkeit der Benchmark-Analyse für eine umfassende Konkurrenzverfolgung

Forschungsmethodik

Die Datenerfassung und Basisjahresanalyse werden mithilfe von Datenerfassungsmodulen mit großen Stichprobengrößen durchgeführt. Die Phase umfasst das Erhalten von Marktinformationen oder verwandten Daten aus verschiedenen Quellen und Strategien. Sie umfasst die Prüfung und Planung aller aus der Vergangenheit im Voraus erfassten Daten. Sie umfasst auch die Prüfung von Informationsinkonsistenzen, die in verschiedenen Informationsquellen auftreten. Die Marktdaten werden mithilfe von marktstatistischen und kohärenten Modellen analysiert und geschätzt. Darüber hinaus sind Marktanteilsanalyse und Schlüsseltrendanalyse die wichtigsten Erfolgsfaktoren im Marktbericht. Um mehr zu erfahren, fordern Sie bitte einen Analystenanruf an oder geben Sie Ihre Anfrage ein.

Die wichtigste Forschungsmethodik, die vom DBMR-Forschungsteam verwendet wird, ist die Datentriangulation, die Data Mining, die Analyse der Auswirkungen von Datenvariablen auf den Markt und die primäre (Branchenexperten-)Validierung umfasst. Zu den Datenmodellen gehören ein Lieferantenpositionierungsraster, eine Marktzeitlinienanalyse, ein Marktüberblick und -leitfaden, ein Firmenpositionierungsraster, eine Patentanalyse, eine Preisanalyse, eine Firmenmarktanteilsanalyse, Messstandards, eine globale versus eine regionale und Lieferantenanteilsanalyse. Um mehr über die Forschungsmethodik zu erfahren, senden Sie eine Anfrage an unsere Branchenexperten.

Anpassung möglich

Data Bridge Market Research ist ein führendes Unternehmen in der fortgeschrittenen formativen Forschung. Wir sind stolz darauf, unseren bestehenden und neuen Kunden Daten und Analysen zu bieten, die zu ihren Zielen passen. Der Bericht kann angepasst werden, um Preistrendanalysen von Zielmarken, Marktverständnis für zusätzliche Länder (fordern Sie die Länderliste an), Daten zu klinischen Studienergebnissen, Literaturübersicht, Analysen des Marktes für aufgearbeitete Produkte und Produktbasis einzuschließen. Marktanalysen von Zielkonkurrenten können von technologiebasierten Analysen bis hin zu Marktportfoliostrategien analysiert werden. Wir können so viele Wettbewerber hinzufügen, wie Sie Daten in dem von Ihnen gewünschten Format und Datenstil benötigen. Unser Analystenteam kann Ihnen auch Daten in groben Excel-Rohdateien und Pivot-Tabellen (Fact Book) bereitstellen oder Sie bei der Erstellung von Präsentationen aus den im Bericht verfügbaren Datensätzen unterstützen.