North America Carpets And Rugs Market

Marktgröße in Milliarden USD

CAGR :

%

USD

17.16 Billion

USD

26.54 Billion

2024

2032

USD

17.16 Billion

USD

26.54 Billion

2024

2032

| 2025 –2032 | |

| USD 17.16 Billion | |

| USD 26.54 Billion | |

|

|

|

|

Nordamerikanischer Markt für Teppiche und Läufer, Typ (Teppiche und Läufer), Produkt (getuftet, gewebt, genadelt, flach gewebt, gehäkelt, geknüpft, sonstige), Rohmaterial (Kunstfaser und Naturfaser), Anwendung (privat und gewerblich), Vertriebskanal (offline und online) – Branchentrends und Prognose bis 2032.

Marktgröße für Teppiche und Läufer in Nordamerika

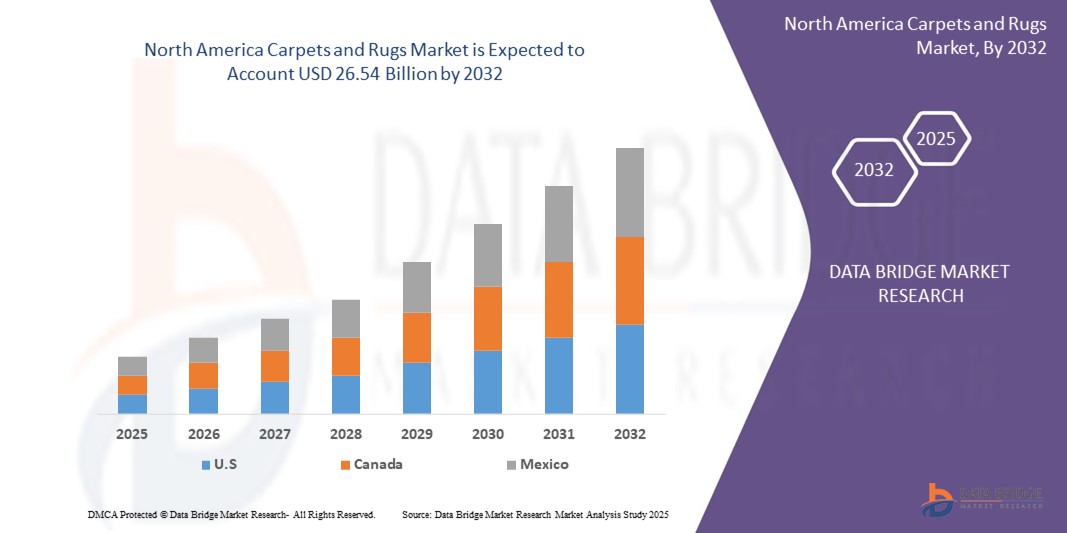

- Der nordamerikanische Markt für Teppiche und Läufer hatte im Jahr 2024 ein Volumen von 17,16 Milliarden US-Dollar und dürfte bis 2032 einen Wert von 26,54 Milliarden US-Dollar erreichen , was einer jährlichen Wachstumsrate von 5,6 % im Prognosezeitraum entspricht.

- Das Marktwachstum wird vor allem durch die steigende Nachfrage nach ästhetisch ansprechender und funktionaler Wohnkultur, steigende Wohn- und Gewerbebauaktivitäten sowie Fortschritte bei nachhaltigen und langlebigen Teppichherstellungstechnologien vorangetrieben.

- Die wachsende Vorliebe der Verbraucher für umweltfreundliche Materialien wie Naturfasern und der Aufstieg von Online-Handelsplattformen für Wohnmöbel beschleunigen die Marktexpansion weiter

Marktanalyse für Teppiche und Läufer in Nordamerika

- Teppiche und Läufer sind wesentliche Elemente der Innenarchitektur und sorgen für Ästhetik, Komfort und Funktionalität in Wohn- und Geschäftsräumen. Ihre Vielseitigkeit, gepaart mit Fortschritten in Design und Materialien, hat sie zu einem festen Bestandteil moderner Wohn- und Büroräume gemacht.

- Die Nachfrage nach Teppichen und Vorlegern wird durch die zunehmende Urbanisierung, steigende verfügbare Einkommen und einen wachsenden Fokus auf nachhaltige und individuell anpassbare Innenraumlösungen angeheizt.

- Die USA dominieren den nordamerikanischen Markt für Teppiche und Läufer und halten im Jahr 2024 mit 33,9 % den größten Umsatzanteil. Dies ist auf hohe Verbraucherausgaben für Heimwerkerarbeiten, einen robusten Immobilienmarkt und die Präsenz führender Hersteller und Einzelhändler zurückzuführen.

- Kanada wird im Prognosezeitraum voraussichtlich die am schnellsten wachsende Region auf dem nordamerikanischen Teppichmarkt sein, was auf die steigende Nachfrage nach gemütlichen und ästhetisch ansprechenden Bodenbelägen in Wohnumgebungen zurückzuführen ist.

- Das Teppichsegment hatte im Jahr 2024 mit 60 % den größten Marktanteil, getrieben durch die steigende Nachfrage nach Teppichböden in Wohn- und Geschäftsräumen, insbesondere aufgrund ihrer isolierenden Eigenschaften und ihrer ästhetischen Wirkung.

Berichtsumfang und Marktsegmentierung für amerikanische Teppiche und Läufer

|

Eigenschaften |

Wichtige Markteinblicke für Teppiche und Läufer in Nordamerika |

|

Abgedeckte Segmente |

|

|

Abgedeckte Länder |

Nordamerika

|

|

Wichtige Marktteilnehmer |

|

|

Marktchancen |

|

|

Wertschöpfungsdaten-Infosets |

Zusätzlich zu den Einblicken in Marktszenarien wie Marktwert, Wachstumsrate, Segmentierung, geografische Abdeckung und wichtige Akteure enthalten die von Data Bridge Market Research kuratierten Marktberichte auch ausführliche Expertenanalysen, Preisanalysen, Markenanteilsanalysen, Verbraucherumfragen, demografische Analysen, Lieferkettenanalysen, Wertschöpfungskettenanalysen, eine Übersicht über Rohstoffe/Verbrauchsmaterialien, Kriterien für die Lieferantenauswahl, PESTLE-Analysen, Porter-Analysen und regulatorische Rahmenbedingungen. |

Markttrends für Teppiche und Läufer in Nordamerika

„Zunehmende Integration intelligenter Technologien und nachhaltiger Materialien“

- Der nordamerikanische Markt für Teppiche und Läufer erlebt einen deutlichen Trend zur Integration intelligenter Technologie und nachhaltiger Materialien

- Intelligente Technologien wie sprachgesteuerte oder wärmebetriebene Teppiche ermöglichen innovative Funktionen wie automatisches Rollen und Temperaturregulierung und erhöhen so den Komfort und die Bequemlichkeit des Benutzers.

- Nachhaltige Materialien, darunter recycelte Fasern und Naturfasern wie Wolle, Baumwolle und Jute, gewinnen aufgrund der wachsenden Nachfrage der Verbraucher nach umweltfreundlichen und biologisch abbaubaren Produkten an Bedeutung.

- So führen Unternehmen wie Interface und Bentley Mills beispielsweise Teppichfliesen mit geringem CO2-Fußabdruck sowie Produkte aus recyceltem PET und Pflanzenfasern ein, um Nachhaltigkeitsziele zu erreichen.

- Diese Fortschritte verbessern die Funktionalität und die Umweltverträglichkeit von Teppichen und Läufern und machen sie sowohl für private als auch für gewerbliche Kunden attraktiver.

- Darüber hinaus werden intelligente und nachhaltige Teppiche entworfen, die den modernen Trends der Innenarchitektur entsprechen und anpassbare Muster sowie eine verbesserte Haltbarkeit für stark frequentierte Bereiche bieten.

Marktdynamik für Teppiche und Läufer in Nordamerika

Treiber

„Steigende Nachfrage nach Hausrenovierungen und ästhetischer Innenarchitektur“

- Der zunehmende Fokus der Verbraucher auf Hausrenovierung und Innenraumästhetik ist ein wichtiger Treiber für den nordamerikanischen Teppich- und Läufermarkt

- Teppiche und Läufer steigern die Optik und den Komfort von Wohnräumen, bieten Isolierung, Lärmreduzierung und individuelle Gestaltungsmöglichkeiten für private und gewerbliche Anwendungen

- Staatliche Anreize und steigende verfügbare Einkommen, insbesondere in den USA, treiben die Nachfrage nach stilvollen und funktionalen Bodenbelägen an.

- Die Verbreitung von E-Commerce -Plattformen und das Wachstum des Bau- und Immobiliensektors ermöglichen eine weitere Marktexpansion und erleichtern den Zugang zu einer breiten Palette von Teppich- und Läuferprodukten.

- Hersteller bieten zunehmend individuell anpassbare und werkseitig verlegte Teppichlösungen an, um den Erwartungen der Verbraucher nach einzigartigen Designs und hochwertigen Materialien gerecht zu werden.

- Es wird erwartet, dass die USA den Markt dominieren werden, da sie sich stark auf Wohndekortrends und eine robuste Bautätigkeit konzentrieren.

Einschränkung/Herausforderung

„Hohe Kosten für nachhaltige Materialien und Konkurrenz durch Hartböden“

- Die hohen Anschaffungskosten für nachhaltige Teppiche, insbesondere aus Natur- oder Recyclingfasern, können ein erhebliches Hindernis für die Akzeptanz darstellen, insbesondere in kostensensiblen Märkten.

- Die Integration intelligenter Technologien in Teppiche, wie z. B. eingebettete Heiz- oder Automatisierungssysteme, erhöht die Komplexität und die Kosten der Produktion und Installation.

- Darüber hinaus stellt die Konkurrenz durch alternative Bodenbeläge wie Hartholz, Laminat, Vinyl und Fliesen eine große Herausforderung dar. Diese Materialien werden oft aufgrund ihrer Langlebigkeit, ihres geringen Pflegeaufwands und ihrer modernen Ästhetik bevorzugt.

- Daten aus Branchenberichten deuten darauf hin, dass Hartbodenbeläge in stark frequentierten Gewerbeflächen und minimalistischen Wohndesigns immer beliebter werden, was das Wachstum des Teppichmarktes möglicherweise einschränkt.

- Bedenken der Verbraucher hinsichtlich der Pflege, wie Reinigung und Allergenbindung in Teppichen, erschweren die Einführung in Regionen mit hohem Hygienebewusstsein und Pflegeleichtigkeit zusätzlich

- Die fragmentierte Regulierungslandschaft in Bezug auf Umweltstandards und Recyclinganforderungen in Nordamerika kann den Betrieb der Hersteller zusätzlich erschweren und die Marktexpansion behindern.

Umfang des nordamerikanischen Teppich- und Läufermarktes

Der Markt ist nach Typ, Produkt, Rohstoff, Anwendung und Vertriebskanal segmentiert.

- Nach Typ

Der nordamerikanische Markt für Teppiche und Läufer ist nach Typ in Teppiche und Läufer unterteilt. Das Teppichsegment hatte im Jahr 2024 mit 60 % den größten Marktanteil, angetrieben durch die steigende Nachfrage nach Teppichböden in Wohn- und Geschäftsräumen, insbesondere aufgrund ihrer isolierenden Eigenschaften und ihrer ästhetischen Wirkung. Teppiche werden aufgrund ihrer Fähigkeit, den Komfort zu erhöhen und die Energiekosten zu senken, insbesondere in Regionen mit kälterem Klima, bevorzugt.

Das Teppichsegment wird voraussichtlich von 2025 bis 2032 mit 6,2 % das höchste Wachstum verzeichnen. Dies ist auf das steigende Verbraucherinteresse an individuell anpassbaren, beweglichen Bodenbelägen zurückzuführen, die bestimmte Bereiche dekorativ ergänzen. Die Zunahme von Renovierungsprojekten und der Einfluss von Einrichtungstrends in den sozialen Medien beschleunigen die Akzeptanz zusätzlich.

- Nach Produkt

Der nordamerikanische Markt für Teppiche und Läufer ist produktbezogen in getuftete, gewebte, genadelte, flachgewebte, gehäkelte, geknüpfte und andere Teppiche unterteilt. Das getuftete Segment dominierte mit einem Umsatzanteil von 62,3 % im Jahr 2024, was auf den kostengünstigen Produktionsprozess und die Designvielfalt zurückzuführen ist, die es sowohl für den privaten als auch für den gewerblichen Bereich geeignet macht. Getuftete Teppiche und Läufer sind hochgradig individualisierbar und bieten eine Reihe von Mustern, Farben und Texturen, die den unterschiedlichen Kundenwünschen gerecht werden.

Das Segment der geknüpften Teppiche wird voraussichtlich von 2025 bis 2032 mit 4,9 % das höchste Wachstum verzeichnen, angetrieben von der steigenden Nachfrage nach kunsthandwerklichen und handgefertigten Dekorationsartikeln. Geknüpfte Teppiche, oft aus hochwertigen Materialien wie Wolle und Seide gefertigt, sprechen wohlhabende Verbraucher an, die luxuriöse, hochwertige Bodenbeläge suchen.

- Nach Rohstoff

Der nordamerikanische Markt für Teppiche und Läufer ist nach Rohstoffen in Kunstfasern und Naturfasern unterteilt. Das Segment Kunstfasern hatte im Jahr 2024 mit 65,8 % den größten Marktanteil. Diese Dominanz ist auf die Langlebigkeit, Fleckenbeständigkeit und Erschwinglichkeit von Kunstfasern zurückzuführen, die sie ideal für stark frequentierte Bereiche im Wohn- und Geschäftsbereich machen.

Für das Segment Naturfasern, das Wolle, Baumwolle, Jute und Seide umfasst, wird zwischen 2025 und 2032 ein deutliches Wachstum prognostiziert. Die zunehmende Vorliebe der Verbraucher für umweltfreundliche und nachhaltige Materialien, gepaart mit dem höheren Tragekomfort und der Ästhetik von Naturfasern, treibt das Wachstum dieses Segments voran, insbesondere im Luxusmarkt.

- Nach Anwendung

Der nordamerikanische Markt für Teppiche und Läufer ist nach Anwendungsbereich in Wohn- und Gewerbebereiche unterteilt. Der Wohnbereich machte im Jahr 2024 72 % des Marktumsatzes aus, was auf steigende Ausgaben für Hausrenovierungen und die wachsende Beliebtheit von Teppichen und Läufern zur Verbesserung von Ästhetik und Komfort im Innenraum zurückzuführen ist. Teppichböden werden aufgrund ihrer isolierenden Eigenschaften besonders im Wohnbereich geschätzt.

Das gewerbliche Segment wird voraussichtlich von 2025 bis 2032 um kräftige 6,5 % wachsen. Dies ist auf die steigende Nachfrage nach langlebigen, pflegeleichten und ästhetisch ansprechenden Bodenbelägen in Büros, Hotels und Einzelhandelsflächen zurückzuführen. Fortschritte bei schmutzabweisenden und umweltfreundlichen Materialien unterstützen die Akzeptanz im gewerblichen Bereich zusätzlich.

- Nach Vertriebskanal

Der nordamerikanische Markt für Teppiche und Läufer ist nach Vertriebskanälen in Offline- und Online-Markt unterteilt. Das Offline-Segment, zu dem Fachgeschäfte, Kaufhäuser und Supermärkte/Hypermärkte gehören, hatte 2024 mit 68,4 % den größten Marktanteil. Dies ist auf die Vorliebe der Verbraucher zurückzuführen, Textur, Qualität und Farbe von Teppichen und Läufern vor dem Kauf physisch zu prüfen, insbesondere in lokalen Geschäften und auf Messen.

Das Online-Segment wird voraussichtlich von 2025 bis 2032 mit 8,3 % die höchste Wachstumsrate verzeichnen. Dies ist auf den Komfort und die Vielfalt von E-Commerce-Plattformen wie Amazon, Wayfair und Hersteller-Websites zurückzuführen. Der Ausbau des digitalen Handels und der zunehmende Komfort der Verbraucher beim Online-Kauf von Wohnaccessoires sind wichtige Wachstumstreiber.

Regionale Analyse des nordamerikanischen Marktes für Teppiche und Läufer

- Es wird erwartet, dass die USA den nordamerikanischen Markt für Teppiche und Läufer dominieren und im Jahr 2024 mit 33,9 % den größten Umsatzanteil halten werden. Grund dafür sind hohe Verbraucherausgaben für Heimwerkerarbeiten, ein robuster Immobilienmarkt und die Präsenz führender Hersteller und Einzelhändler.

- Verbraucher bevorzugen Teppiche und Läufer, da sie den Wohnkomfort erhöhen, die Akustik verbessern und die Ästhetik steigern, insbesondere in Regionen mit unterschiedlichen klimatischen Bedingungen, die einen langlebigen und vielseitigen Bodenbelag erfordern.

- Das Wachstum wird durch Fortschritte in der Fertigungstechnologie, wie beispielsweise umweltfreundliche synthetische und natürliche Faseroptionen, sowie durch die zunehmende Akzeptanz sowohl im privaten als auch im gewerblichen Bereich über Offline- und Online-Vertriebskanäle unterstützt.

Markteinblick in die USA für Teppiche und Läufer

Es wird erwartet, dass die USA den nordamerikanischen Markt für Teppiche und Läufer mit einem Umsatzanteil von 62,67 % im Jahr 2024 dominieren werden. Dies ist auf die starke Nachfrage im Wohn- und Gewerbebereich und das wachsende Verbraucherbewusstsein für nachhaltige und stilvolle Bodenbeläge zurückzuführen. Der Trend zur Renovierung und individuellen Gestaltung von Wohnräumen treibt das Marktwachstum zusätzlich voran. Die Verfügbarkeit vielfältiger Produkte, darunter getuftete, gewebte, genadelte, flachgewebte, gehäkelte und geknüpfte Teppiche und Läufer, ergänzt den Offline- und Online-Verkauf und schafft ein robustes Marktökosystem.

Markteinblick in Kanada für Teppiche und Läufer

Der kanadische Markt für Teppiche und Läufer wird voraussichtlich deutlich wachsen, angetrieben von der steigenden Nachfrage nach gemütlichen und ästhetisch ansprechenden Bodenbelägen für Wohnräume. Verbraucher suchen Produkte mit Wärmedämmung und Langlebigkeit und bevorzugen nachhaltige Materialien wie Naturfasern. Das Wachstum ist in städtischen Gebieten am stärksten, unterstützt durch zunehmende Bautätigkeit und die Beliebtheit von Online-Vertriebskanälen für bequemes Einkaufen.

Marktanteil von Teppichen und Läufern in Nordamerika

Die nordamerikanische Teppich- und Läuferindustrie wird hauptsächlich von etablierten Unternehmen geführt, darunter:

- MOHAWK INDUSTRIES, INC. (USA)

- Shaw Industries Group, Inc. (USA)

- Mannington Mills, Inc. (USA)

- Interface, Inc. (USA)

- The Dixie Group, Inc. (USA)

- Tarkett (Frankreich)

- ORIENTALISCHE WEBER (Ägypten)

- Belysse (Belgien)

- Bodenbeläge International (USA)

- Bentley Mills (USA)

- Fertigparkett (USA)

- InJ&J Flooring-Schnittstelle (USA)

- Stark Carpet (USA)

- Milliken & Company (USA)

- Masland Carpets (USA)

Was sind die jüngsten Entwicklungen auf dem nordamerikanischen Markt für Teppiche und Läufer?

- Im März 2025 stellte Interface 45 Millionen US-Dollar für den Ausbau der Produktion modularer Teppichfliesen in seinem Werk in Georgia bereit. Der Schwerpunkt dieser Investition liegt auf der Erweiterung der Produktionskapazität und der Integration moderner Anlagen, die auf 100 % recyceltes Nylon zugeschnitten sind. Die Initiative steht im Einklang mit den Nachhaltigkeitszielen von Interface und unterstreicht das Engagement für umweltfreundliche Bodenbelagslösungen. Durch die Produktionssteigerung will das Unternehmen die wachsende Marktnachfrage bedienen und gleichzeitig die Kreislaufwirtschaft fördern. Die Expansion soll Interfaces Position im Bereich der gewerblichen Bodenbeläge stärken.

- Im Januar 2025 präsentiert Oriental Weavers seine neuesten Teppiche und Teppichböden auf der Heimtextil in Frankfurt. Das Unternehmen präsentiert seine grünen Kollektionen, Naturfaserprodukte und seine preisgekrönten faltbaren und waschbaren Teppiche, die sich problemlos in der Waschmaschine reinigen lassen. Das Sortiment von Oriental Weavers für 2025 ist von der reichen Geschichte Ägyptens inspiriert und verbindet klassische Muster mit modernem Design. Die Messe findet vom 14. bis 17. Januar statt. Oriental Weavers präsentiert seine Innovationen am Stand B80 in Halle 5.1 im wachsenden Bereich „Teppiche und Teppiche“.

- Im Februar 2024 stellte Shaw Floors sechs neue Pet Perfect+ Teppichmodelle vor, die speziell für haustierfreundliche Haushalte entwickelt wurden. Diese Teppiche verfügen über die LifeGuard Spill-Proof-Technologie, die für verbesserte Haltbarkeit, Fleckenresistenz und einfache Pflege sorgt. Diese Innovation zielt darauf ab, Hausbesitzern Bodenbeläge zu bieten, die tierbedingten Verschmutzungen standhalten und gleichzeitig Komfort, Stil und dauerhaften Schutz bieten. Die Kollektion umfasst verschiedene Texturen und Muster, die unterschiedlichen ästhetischen Vorlieben gerecht werden und gleichzeitig hohe Leistungsstandards einhalten. Shaw Floors legt weiterhin Wert auf haustierfreundliche Innovationen und bekräftigt damit sein Engagement für Qualität und Nachhaltigkeit.

- Im März 2023 stellte Mohawk Industries, Inc. seine PetProof-Teppichkollektion mit verbesserter Flecken- und Geruchsresistenz vor. Diese Innovation wurde entwickelt, um der wachsenden Nachfrage nach haustierfreundlichen Bodenbelägen gerecht zu werden und gewährleistet Langlebigkeit, einfache Pflege und dauerhaften Schutz vor Tierunfällen. Die Kollektion ist mit der proprietären EasyClean™-Technologie von Mohawk ausgestattet, die eine hervorragende Flecken- und Schmutzresistenz bietet und so die Reinigung erleichtert.

- Im November 2022 stellte Tarkett SA die Teppichfliesenkollektion Desso Origin vor. Sie besteht aus 100 % recyceltem Garn und weist den niedrigsten CO2-Fußabdruck in Europa auf. Die Kollektion umfasst die Designs Recharge und Retrace, die beide bis zu 61,1 % Recyclinganteil enthalten. Tarkett legt Wert auf geschlossene Recyclingkreisläufe und stellt sicher, dass die Fliesen zerlegt und für neue Produkte wiederverwendet werden können. Die Markteinführung steht im Einklang mit Tarketts Engagement für Nachhaltigkeit und nutzt in der Produktion 100 % Ökostrom.

- Im März 2025 stellte Interface 45 Millionen US-Dollar für den Ausbau der Produktion modularer Teppichfliesen in seinem Werk in Georgia bereit. Der Schwerpunkt dieser Investition liegt auf der Erweiterung der Produktionskapazität und der Integration moderner Anlagen, die auf 100 % recyceltes Nylon zugeschnitten sind. Die Initiative steht im Einklang mit den Nachhaltigkeitszielen von Interface und unterstreicht das Engagement für umweltfreundliche Bodenbelagslösungen. Durch die Produktionssteigerung will das Unternehmen die wachsende Marktnachfrage bedienen und gleichzeitig die Kreislaufwirtschaft fördern. Die Expansion soll Interfaces Position im Bereich der gewerblichen Bodenbeläge stärken.

SKU-

Erhalten Sie Online-Zugriff auf den Bericht zur weltweit ersten Market Intelligence Cloud

- Interaktives Datenanalyse-Dashboard

- Unternehmensanalyse-Dashboard für Chancen mit hohem Wachstumspotenzial

- Zugriff für Research-Analysten für Anpassungen und Abfragen

- Konkurrenzanalyse mit interaktivem Dashboard

- Aktuelle Nachrichten, Updates und Trendanalyse

- Nutzen Sie die Leistungsfähigkeit der Benchmark-Analyse für eine umfassende Konkurrenzverfolgung

Inhaltsverzeichnis

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF THE NORTH AMERICA CARPETS AND RUGS MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATIONS

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 YEARS CONSIDERED FOR THE STUDY

2.3 GEOGRAPHIC SCOPE

2.4 DBMR TRIPOD DATA VALIDATION MODEL

2.5 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.6 DBMR MARKET POSITION GRID

2.7 MULTIVARIATE MODELLING

2.8 TYPE TIMELINE CURVE

2.9 APPLICATION COVERAGE GRID

2.1 SECONDARY SOURCES

2.11 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

5 MARKET OVERVIEW

5.1 DRIVERS

5.1.1 GROWING FOCUS ON INTERIOR DESIGN AND AESTHETICS IN COMMERCIAL SPACES

5.1.2 RECYCLABILITY AND REUSABILITY OF CARPET

5.1.3 EASY AND SPEEDY INSTALLATION

5.1.4 INCREASING PREFERENCE OVER OTHER FLOORING MATERIAL IN DEVELOPING COUNTRIES

5.2 RESTRAINTS

5.2.1 INCREASING RAW MATERIAL PRICE

5.2.2 HIGH MAINTENANCE COST

5.3 OPPORTUNITIES

5.3.1 RISE IN ECO-FRIENDLY CARPETS & RUGS

5.3.2 INCREASE IN E-COMMERCE AND ONLINE SALES

5.3.3 STRATEGIC INITIATIVES BY THE MARKET PLAYERS

5.4 CHALLENGE

5.4.1 HIGHLY SUSCEPTIBLE TO ALLERGENS

5.4.2 STRINGENT REGULATIONS REGARDING LEED CERTIFICATION

6 NORTH AMERICA CARPETS AND RUGS MARKET, BY TYPE

6.1 OVERVIEW

6.2 CARPET

6.2.1 CUT PILE CARPET

6.2.2 LOOP PILE CARPET

6.2.3 CUT LOOP CARPET

6.2.4 SHAG CARPET

6.2.5 OTHERS

6.3 RUGS

6.3.1 DISTRESSED RUGS

6.3.2 COASTAL RUGS

6.3.3 CHEVRON RUGS

6.3.4 BORDER RUGS

6.3.5 FLORAL RUGS

6.3.6 IKAT RUGS

6.3.7 ANIMAL PRINT RUGS

6.3.8 OTHERS

7 NORTH AMERICA CARPETS AND RUGS MARKET, BY PRODUCT

7.1 OVERVIEW

7.2 TUFTED

7.3 WOVEN

7.4 NEEDLE-PUNCHED

7.5 FLAT-WEAVE

7.6 HOOKED

7.7 KNOTTED

7.8 OTHERS

8 NORTH AMERICA CARPETS AND RUGS MARKET, BY RAW MATERIAL

8.1 OVERVIEW

8.2 SYNTHETIC FIBER

8.2.1 NYLON

8.2.2 POLYESTER

8.2.3 POLYPROPYLENE

8.2.4 OTHERS

8.3 NATURAL FIBER

8.3.1 WOOL

8.3.2 COTTON

8.3.3 SISAL

8.3.4 SEAGRASS

8.3.5 JUTE

8.3.6 COIR

8.3.7 OTHERS

9 NORTH AMERICA CARPETS AND RUGS MARKET, BY APPLICATION

9.1 OVERVIEW

9.2 RESIDENTIAL

9.2.1 SINGLE-FAMILY HOMES

9.2.2 CONDOMINIUMS

9.2.3 TOWNHOUSE

9.2.4 MULTI-FAMILY HOME

9.2.5 OTHERS

9.3 COMMERCIAL

9.3.1 COMMERCIAL BUILDINGS

9.3.2 PUBLIC BUILDINGS

9.3.3 RETAIL

9.3.4 LEISURE & HOSPITALITY

9.3.5 HEALTHCARE

9.3.6 EDUCATION

9.3.7 OTHERS

10 NORTH AMERICA CARPETS AND RUGS MARKET, BY DISTRIBUTION CHANNEL

10.1 OVERVIEW

10.2 OFFLINE

10.2.1 SPECIALTY STORES

10.2.2 SUPERMARKET/HYPERMARKETS

10.2.3 HOME CENTERS

10.2.4 OTHERS

10.3 ONLINE

11 NORTH AMERICA CARPETS AND RUGS MARKET, BY COUNTRY

11.1 NORTH AMERICA

11.1.1 U.S.

11.1.2 CANADA

11.1.3 MEXICO

12 NORTH AMERICA CARPETS AND RUGS MARKET: COMPANY LANDSCAPE

12.1 COMPANY SHARE ANALYSIS: NORTH AMERICA

13 SWOT ANALYSIS

14 COMPANY PROFILE

14.1 MOHAWK INDUSTRIES, INC.

14.1.1 COMPANY SNAPSHOT

14.1.2 REVENUE ANALYSIS

14.1.3 PRODUCT PORTFOLIO

14.1.4 RECENT DEVELOPMENTS

14.2 SHAW INDUSTRIES GROUP, INC.

14.2.1 COMPANY SNAPSHOT

14.2.2 PRODUCT PORTFOLIO

14.2.3 RECENT DEVELOPMENTS

14.3 MANNINGTON MILLS, INC.

14.3.1 COMPANY SNAPSHOT

14.3.2 PRODUCT PORTFOLIO

14.3.3 RECENT DEVELOPMENTS

14.4 INTERFACE, INC.

14.4.1 COMPANY SNAPSHOT

14.4.2 REVENUE ANALYSIS

14.4.3 PRODUCT PORTFOLIO

14.4.4 RECENT DEVELOPMENTS

14.5 THE DIXIE GROUP, INC.

14.5.1 COMPANY SNAPSHOT

14.5.2 REVENUE ANALYSIS

14.5.3 PRODUCT PORTFOLIO

14.5.4 RECENT DEVELOPMENTS

14.6 AMER RUGS

14.6.1 COMPANY SNAPSHOT

14.6.2 PRODUCT PORTFOLIO

14.6.3 RECENT DEVELOPMENTS

14.7 AXMINSTER CARPETS

14.7.1 COMPANY SNAPSHOT

14.7.2 PRODUCT PORTFOLIO

14.7.3 RECENT DEVELOPMENT

14.8 BEAULIEU INTERNATIONAL GROUP

14.8.1 COMPANY SNAPSHOT

14.8.2 PRODUCT PORTFOLIO

14.8.3 RECENT DEVELOPMENTS

14.9 BELYSSE

14.9.1 COMPANY SNAPSHOT

14.9.2 REVENUE ANALYSIS

14.9.3 PRODUCT PORTFOLIO

14.9.4 RECENT DEVELOPMENTS

14.1 BRINTONS CARPETS LIMITED

14.10.1 COMPANY SNAPSHOT

14.10.2 PRODUCT PORTFOLIO

14.10.3 RECENT DEVELOPMENT

14.11 FLOOR COVERINGS INTERNATIONAL

14.11.1 COMPANY SNAPSHOT

14.11.2 PRODUCT PORTFOLIO

14.11.3 RECENT DEVELOPMENTS

14.12 HAIMA GROUP

14.12.1 COMPANY SNAPSHOT

14.12.2 PRODUCT PORTFOLIO

14.12.3 RECENT DEVELOPMENT

14.13 HOUSE OF TAI PING

14.13.1 COMPANY SNAPSHOT

14.13.2 REVENUE ANALYSIS

14.13.3 PRODUCT PORTFOLIO

14.13.4 RECENT DEVELOPMENT

14.14 INTER IKEA SYSTEMS B.V.

14.14.1 COMPANY SNAPSHOT

14.14.2 REVENUE ANALYSIS

14.14.3 PRODUCT PORTFOLIO

14.14.4 RECENT DEVELOPMENTS

14.15 MILLIKEN

14.15.1 COMPANY SNAPSHOT

14.15.2 PRODUCT PORTFOLIO

14.15.3 RECENT DEVELOPMENT

14.16 ORIENTAL WEAVERS

14.16.1 COMPANY SNAPSHOT

14.16.2 REVENUE ANALYSIS

14.16.3 PRODUCT PORTFOLIO

14.16.4 RECENT DEVELOPMENTS

14.17 STEVENS OMNI

14.17.1 COMPANY SNAPSHOT

14.17.2 PRODUCT PORTFOLIO

14.17.3 RECENT DEVELOPMENT

14.18 TARKETT

14.18.1 COMPANY SNAPSHOT

14.18.2 REVENUE ANALYSIS

14.18.3 PRODUCT PORTFOLIO

14.18.4 RECENT DEVELOPMENTS

14.19 VICTORIA PLC

14.19.1 COMPANY SNAPSHOT

14.19.2 REVENUE ANALYSIS

14.19.3 PRODUCT PORTFOLIO

14.19.4 RECENT DEVELOPMENT

15 QUESTIONNAIRE

16 RELATED REPORTS

Tabellenverzeichnis

TABLE 1 RECYCLED CONTENT FOR CARPET

TABLE 2 NORTH AMERICA CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 3 NORTH AMERICA CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (MILLION SQ FT)

TABLE 4 NORTH AMERICA CARPET IN CARPETS AND RUGS MARKET, BY CARPET TYPE, 2022-2031 (USD MILLION)

TABLE 5 NORTH AMERICA RUGS IN CARPETS AND RUGS MARKET, BY RUGS TYPE, 2022-2031 (USD MILLION)

TABLE 6 NORTH AMERICA CARPETS AND RUGS MARKET, BY PRODUCT, 2022-2031 (USD MILLION)

TABLE 7 NORTH AMERICA CARPETS AND RUGS MARKET, BY PRODUCT, 2022-2031 (MILLION SQ FT)

TABLE 8 NORTH AMERICA CARPETS AND RUGS MARKET, BY RAW MATERIAL, 2022-2031 (USD MILLION)

TABLE 9 NORTH AMERICA CARPETS AND RUGS MARKET, BY RAW MATERIAL, 2022-2031 (MILLION SQ FT)

TABLE 10 NORTH AMERICA SYNTHETIC FIBER IN CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 11 NORTH AMERICA NATURAL FIBER IN CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 12 NORTH AMERICA CARPETS AND RUGS MARKET, BY APPLICATION, 2022-2031 (USD MILLION)

TABLE 13 NORTH AMERICA RESIDENTIAL FIBER IN CARPETS AND RUGS MARKET, BY CATEGORY, 2022-2031 (USD MILLION)

TABLE 14 NORTH AMERICA COMMERCIAL IN CARPETS AND RUGS MARKET, BY CATEGORY, 2022-2031 (USD MILLION)

TABLE 15 NORTH AMERICA CARPETS AND RUGS MARKET, BY DISTRIBUTION CHANNEL, 2022-2031 (USD MILLION)

TABLE 16 NORTH AMERICA OFFLINE IN CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 17 NORTH AMERICA CARPETS AND RUGS MARKET, BY COUNTRY, 2022-2031 (USD MILLION)

TABLE 18 NORTH AMERICA CARPETS AND RUGS MARKET, BY COUNTRY, 2022-2031 (MILLION SQ FT)

TABLE 19 U.S. CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 20 U.S. CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (MILLION SQ FT)

TABLE 21 U.S. CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (ASP)

TABLE 22 U.S. CARPET IN CARPETS AND RUGS MARKET, BY CARPET TYPE, 2022-2031 (USD MILLION)

TABLE 23 U.S. RUGS IN CARPETS AND RUGS MARKET, BY RUGS TYPE, 2022-2031 (USD MILLION)

TABLE 24 U.S. CARPETS AND RUGS MARKET, BY PRODUCT, 2022-2031 (USD MILLION)

TABLE 25 U.S. CARPETS AND RUGS MARKET, BY PRODUCT, 2022-2031 (MILLION SQ FT)

TABLE 26 U.S. CARPETS AND RUGS MARKET, BY PRODUCT, 2022-2031 (ASP)

TABLE 27 U.S. CARPETS AND RUGS MARKET, BY RAW MATERIAL, 2022-2031 (USD MILLION)

TABLE 28 U.S. CARPETS AND RUGS MARKET, BY RAW MATERIAL, 2022-2031 (MILLION SQ FT)

TABLE 29 U.S. CARPETS AND RUGS MARKET, BY RAW MATERIAL, 2022-2031 (ASP)

TABLE 30 U.S. SYNTHETIC FIBER IN CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 31 U.S. NATURAL FIBER IN CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 32 U.S. CARPETS AND RUGS MARKET, BY APPLICATION, 2022-2031 (USD MILLION)

TABLE 33 U.S. RESIDENTIAL FIBER IN CARPETS AND RUGS MARKET, BY CATEGORY, 2022-2031 (USD MILLION)

TABLE 34 U.S. COMMERCIAL IN CARPETS AND RUGS MARKET, BY CATEGORY, 2022-2031 (USD MILLION)

TABLE 35 U.S. CARPETS AND RUGS MARKET, BY DISTRIBUTION CHANNEL, 2022-2031 (USD MILLION)

TABLE 36 U.S. OFFLINE IN CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 37 CANADA CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 38 CANADA CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (MILLION SQ FT)

TABLE 39 CANADA CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (ASP)

TABLE 40 CANADA CARPET IN CARPETS AND RUGS MARKET, BY CARPET TYPE, 2022-2031 (USD MILLION)

TABLE 41 CANADA RUGS IN CARPETS AND RUGS MARKET, BY RUGS TYPE, 2022-2031 (USD MILLION)

TABLE 42 CANADA CARPETS AND RUGS MARKET, BY PRODUCT, 2022-2031 (USD MILLION)

TABLE 43 CANADA CARPETS AND RUGS MARKET, BY PRODUCT, 2022-2031 (MILLION SQ FT)

TABLE 44 CANADA CARPETS AND RUGS MARKET, BY PRODUCT, 2022-2031 (ASP)

TABLE 45 CANADA CARPETS AND RUGS MARKET, BY RAW MATERIAL, 2022-2031 (USD MILLION)

TABLE 46 CANADA CARPETS AND RUGS MARKET, BY RAW MATERIAL, 2022-2031 (MILLION SQ FT)

TABLE 47 CANADA CARPETS AND RUGS MARKET, BY RAW MATERIAL, 2022-2031 (ASP)

TABLE 48 CANADA SYNTHETIC FIBER IN CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 49 CANADA NATURAL FIBER IN CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 50 CANADA CARPETS AND RUGS MARKET, BY APPLICATION, 2022-2031 (USD MILLION)

TABLE 51 CANADA RESIDENTIAL FIBER IN CARPETS AND RUGS MARKET, BY CATEGORY, 2022-2031 (USD MILLION)

TABLE 52 CANADA COMMERCIAL IN CARPETS AND RUGS MARKET, BY CATEGORY, 2022-2031 (USD MILLION)

TABLE 53 CANADA CARPETS AND RUGS MARKET, BY DISTRIBUTION CHANNEL, 2022-2031 (USD MILLION)

TABLE 54 CANADA OFFLINE IN CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 55 MEXICO CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 56 MEXICO CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (MILLION SQ FT)

TABLE 57 MEXICO CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (ASP)

TABLE 58 MEXICO CARPET IN CARPETS AND RUGS MARKET, BY CARPET TYPE, 2022-2031 (USD MILLION)

TABLE 59 MEXICO RUGS IN CARPETS AND RUGS MARKET, BY RUGS TYPE, 2022-2031 (USD MILLION)

TABLE 60 MEXICO CARPETS AND RUGS MARKET, BY PRODUCT, 2022-2031 (USD MILLION)

TABLE 61 MEXICO CARPETS AND RUGS MARKET, BY PRODUCT, 2022-2031 (MILLION SQ FT)

TABLE 62 MEXICO CARPETS AND RUGS MARKET, BY PRODUCT, 2022-2031 (ASP)

TABLE 63 MEXICO CARPETS AND RUGS MARKET, BY RAW MATERIAL, 2022-2031 (USD MILLION)

TABLE 64 MEXICO CARPETS AND RUGS MARKET, BY RAW MATERIAL, 2022-2031 (MILLION SQ FT)

TABLE 65 MEXICO CARPETS AND RUGS MARKET, BY RAW MATERIAL, 2022-2031 (ASP)

TABLE 66 MEXICO SYNTHETIC FIBER IN CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 67 MEXICO NATURAL FIBER IN CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 68 MEXICO CARPETS AND RUGS MARKET, BY APPLICATION, 2022-2031 (USD MILLION)

TABLE 69 MEXICO RESIDENTIAL FIBER IN CARPETS AND RUGS MARKET, BY CATEGORY, 2022-2031 (USD MILLION)

TABLE 70 MEXICO COMMERCIAL IN CARPETS AND RUGS MARKET, BY CATEGORY, 2022-2031 (USD MILLION)

TABLE 71 MEXICO CARPETS AND RUGS MARKET, BY DISTRIBUTION CHANNEL, 2022-2031 (USD MILLION)

TABLE 72 MEXICO OFFLINE IN CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

Abbildungsverzeichnis

FIGURE 1 NORTH AMERICA CARPETS AND RUGS MARKET: SEGMENTATION

FIGURE 2 NORTH AMERICA CARPETS AND RUGS MARKET: DATA TRIANGULATION

FIGURE 3 NORTH AMERICA CARPETS AND RUGS MARKET: DROC ANALYSIS

FIGURE 4 NORTH AMERICA CARPETS AND RUGS MARKET: GLOBAL VS REGIONAL MARKET ANALYSIS

FIGURE 5 NORTH AMERICA CARPETS AND RUGS MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 NORTH AMERICA CARPETS AND RUGS MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 7 NORTH AMERICA CARPETS AND RUGS MARKET: DBMR MARKET POSITION GRID

FIGURE 8 NORTH AMERICA CARPETS AND RUGS MARKET: MULTIVARIATE MODELLING

FIGURE 9 NORTH AMERICA CARPETS AND RUGS MARKET: TYPE TIMELINE CURVE

FIGURE 10 NORTH AMERICA CARPETS AND RUGS MARKET: APPLICATION COVERAGE GRID

FIGURE 11 NORTH AMERICA CARPETS AND RUGS MARKET: SEGMENTATION

FIGURE 12 INCREASING DEMAND FOR INTERIOR IN COMMERCIAL SPACE IS EXPECTED TO DRIVE THE GROWTH OF THE NORTH AMERICA CARPETS AND RUGS MARKET IN THE FORECAST PERIOD

FIGURE 13 CARPET IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE NORTH AMERICA CARPETS AND RUGS MARKET FROM 2024 AND 2031

FIGURE 14 DRIVERS, RESTRAINTS, OPPORTUNITIES AND CHALLENGES OF NORTH AMERICA CARPETS AND RUGS MARKET

FIGURE 15 NORTH AMERICA CARPETS AND RUGS MARKET: TYPE, 2023

FIGURE 16 NORTH AMERICA CARPETS AND RUGS MARKET: PRODUCT, 2023

FIGURE 17 NORTH AMERICA CARPETS AND RUGS MARKET: RAW MATERIAL, 2023

FIGURE 18 NORTH AMERICA CARPETS AND RUGS MARKET: APPLICATION, 2023

FIGURE 19 NORTH AMERICA CARPETS AND RUGS MARKET: DISTRIBUTION CHANNEL, 2023

FIGURE 20 NORTH CARPETS AND RUGS MARKET: SNAPSHOT (2023)

FIGURE 21 NORTH AMERICA CARPETS AND RUGS MARKET: COMPANY SHARE 2023 (%)

Forschungsmethodik

Die Datenerfassung und Basisjahresanalyse werden mithilfe von Datenerfassungsmodulen mit großen Stichprobengrößen durchgeführt. Die Phase umfasst das Erhalten von Marktinformationen oder verwandten Daten aus verschiedenen Quellen und Strategien. Sie umfasst die Prüfung und Planung aller aus der Vergangenheit im Voraus erfassten Daten. Sie umfasst auch die Prüfung von Informationsinkonsistenzen, die in verschiedenen Informationsquellen auftreten. Die Marktdaten werden mithilfe von marktstatistischen und kohärenten Modellen analysiert und geschätzt. Darüber hinaus sind Marktanteilsanalyse und Schlüsseltrendanalyse die wichtigsten Erfolgsfaktoren im Marktbericht. Um mehr zu erfahren, fordern Sie bitte einen Analystenanruf an oder geben Sie Ihre Anfrage ein.

Die wichtigste Forschungsmethodik, die vom DBMR-Forschungsteam verwendet wird, ist die Datentriangulation, die Data Mining, die Analyse der Auswirkungen von Datenvariablen auf den Markt und die primäre (Branchenexperten-)Validierung umfasst. Zu den Datenmodellen gehören ein Lieferantenpositionierungsraster, eine Marktzeitlinienanalyse, ein Marktüberblick und -leitfaden, ein Firmenpositionierungsraster, eine Patentanalyse, eine Preisanalyse, eine Firmenmarktanteilsanalyse, Messstandards, eine globale versus eine regionale und Lieferantenanteilsanalyse. Um mehr über die Forschungsmethodik zu erfahren, senden Sie eine Anfrage an unsere Branchenexperten.

Anpassung möglich

Data Bridge Market Research ist ein führendes Unternehmen in der fortgeschrittenen formativen Forschung. Wir sind stolz darauf, unseren bestehenden und neuen Kunden Daten und Analysen zu bieten, die zu ihren Zielen passen. Der Bericht kann angepasst werden, um Preistrendanalysen von Zielmarken, Marktverständnis für zusätzliche Länder (fordern Sie die Länderliste an), Daten zu klinischen Studienergebnissen, Literaturübersicht, Analysen des Marktes für aufgearbeitete Produkte und Produktbasis einzuschließen. Marktanalysen von Zielkonkurrenten können von technologiebasierten Analysen bis hin zu Marktportfoliostrategien analysiert werden. Wir können so viele Wettbewerber hinzufügen, wie Sie Daten in dem von Ihnen gewünschten Format und Datenstil benötigen. Unser Analystenteam kann Ihnen auch Daten in groben Excel-Rohdateien und Pivot-Tabellen (Fact Book) bereitstellen oder Sie bei der Erstellung von Präsentationen aus den im Bericht verfügbaren Datensätzen unterstützen.