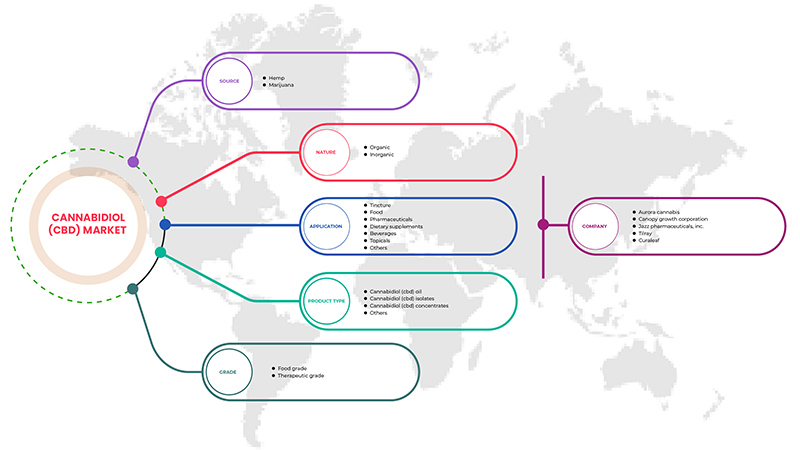

Nordamerikanischer Cannabidiol (CBD)-Markt nach Quelle (Hanf und Marihuana), Qualität (Lebensmittelqualität und therapeutische Qualität), Art (organisch und anorganisch), Anwendung (Tinktur, Lebensmittel, Getränke, Pharmazeutika, Topika, Nahrungsergänzungsmittel und andere), Produkttyp (CBD-Öl, CBD-Konzentrate, CBD-Isolate und andere) – Branchentrends und Prognose bis 2029.

Cannabidiol (CBD) Marktanalyse und Einblicke in Nordamerika

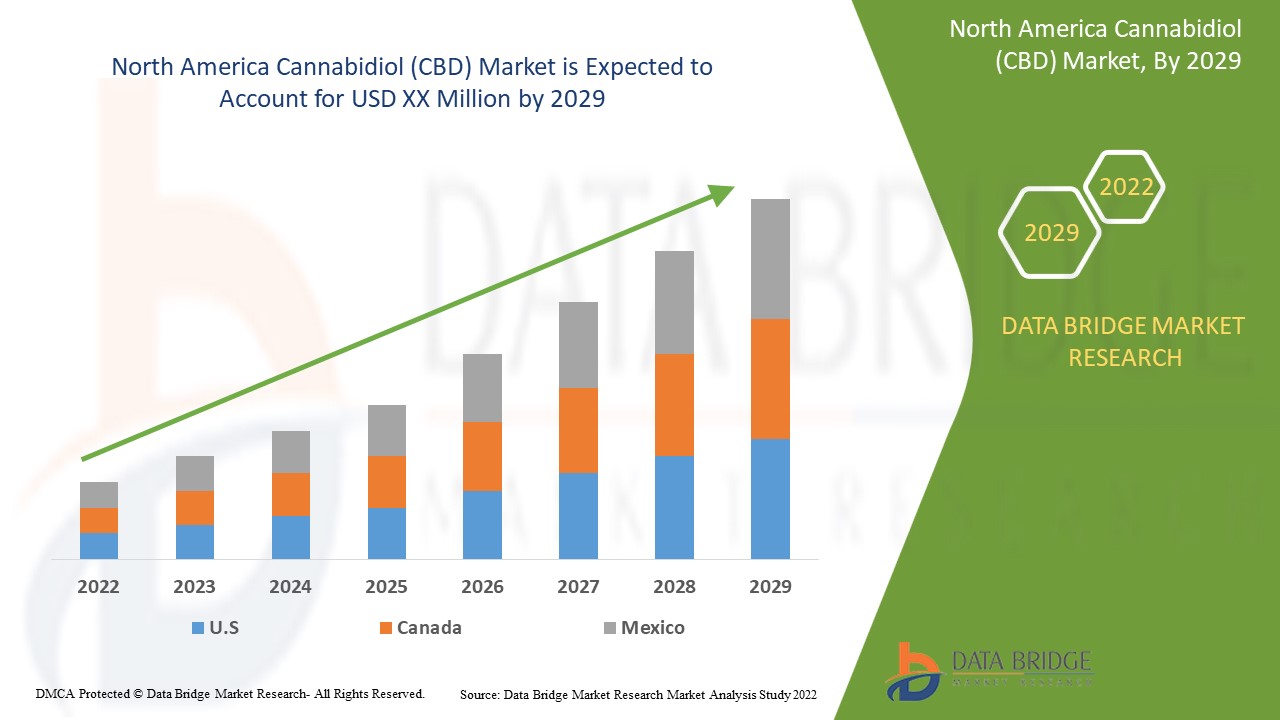

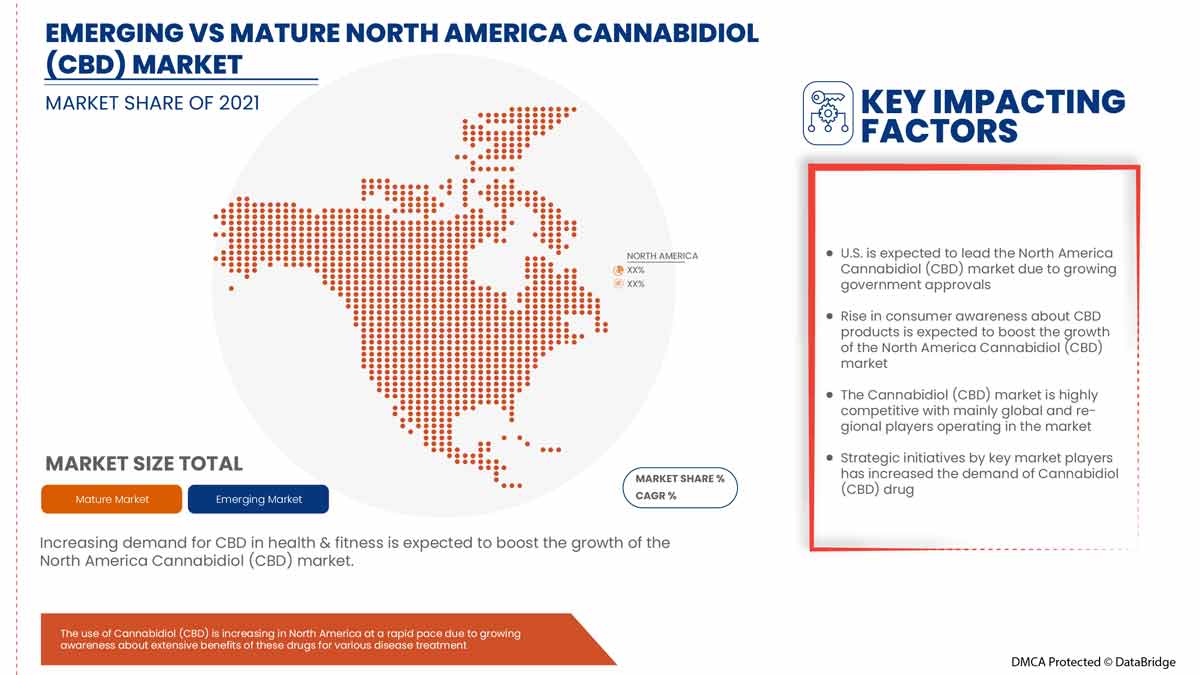

Der nordamerikanische Cannabidiol (CBD)-Markt wird im Prognosezeitraum von 2022 bis 2029 voraussichtlich ein Marktwachstum verzeichnen. Data Bridge Market Research analysiert, dass der Markt im Prognosezeitraum von 2022 bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 28,7 % wächst. Technologische Fortschritte bei der medikamentösen Behandlung mit Cannabidiol (CBD) und der Aufschwung im Gesundheitssektor sind weitere Faktoren, die das Wachstum des nordamerikanischen Cannabidiol (CBD)-Marktes im Prognosezeitraum vorantreiben.

Nebenwirkungen im Zusammenhang mit CBD-Öl sowie gefälschte und synthetische Produkte auf dem Markt werden das Marktwachstum jedoch bremsen. Die Annahme strategischer Allianzen wie Partnerschaften und Übernahmen durch wichtige Marktteilnehmer bietet eine Chance für das Wachstum des nordamerikanischen Cannabidiol (CBD)-Marktes.

|

Berichtsmetrik |

Details |

|

Prognosezeitraum |

2022 bis 2029 |

|

Basisjahr |

2021 |

|

Historische Jahre |

2020 (anpassbar auf 2019–2014) |

|

Quantitative Einheiten |

Umsatz in Millionen USD, Preise in USD |

|

Abgedeckte Segmente |

Nach Quelle (Hanf und Marihuana), Qualität (Lebensmittelqualität und therapeutische Qualität), Art (organisch und anorganisch), Anwendung (Tinktur, Lebensmittel, Getränke, Pharmazeutika, Topika, Nahrungsergänzungsmittel und andere), Produkttyp (CBD-Öl, CBD-Konzentrate, CBD-Isolate und andere) |

|

Abgedeckte Länder |

USA, Kanada, Mexiko |

|

Abgedeckte Marktteilnehmer |

Zu den wichtigsten Akteuren auf dem nordamerikanischen Cannabidiol (CBD)-Markt zählen unter anderem CV Sciences, Inc., VIVO Cannabis Inc., Gaia Herbs Hemp, Phoena Holdings Inc., Medical Marijuana, Inc., The Cronos Group, CHARLOTTE'S WEB, HEXO Corp., Aurora Cannabis, Canopy Growth Corporation, Jazz Pharmaceuticals, Inc., Tilray, Curaleaf, KAZMIRA, Freedom Leaf, Inc., Koi CBD, Groff North America Hemplex, Joy Organics, Elixinol Wellness Limited, Isodiol International Inc., Healthy Food Ingredients, LLC, NuLeaf Naturals, LLC, Diamond CBD, Medterra CBD, ENDOCA und Green Roads. |

Cannabidiol (CBD) Marktdefinition

Cannabidiol (CBD) ist eine chemische Verbindung, die in der Cannabis-Sativa-Pflanze vorkommt und aus Hanf oder Cannabis gewonnen wird, im Allgemeinen aus Hanf aufgrund seines natürlich hohen Cannabidiol-(CBD)-Gehalts. Es hat mehrere Vorteile bei der Behandlung von Angstzuständen und Krampfanfällen sowie bei der Schmerzlinderung. Aufgrund seiner heilenden Eigenschaften ist die Nachfrage nach CBD für Gesundheits- und Wellnesszwecke hoch, was der Hauptfaktor ist, der den Markt antreibt. Von allen Cannabinoiden wird Cannabidiol aufgrund des Fehlens psychoaktiver Wirkungen am häufigsten aus therapeutischen Gründen verwendet. In vielen medizinischen Anwendungen wird Cannabidiolöl verwendet, beispielsweise zur Behandlung von Angstzuständen und Depressionen, zur Stresslinderung, zur Vorbeugung von Diabetes, zur Schmerzlinderung, zur Linderung von Krebssymptomen und bei Entzündungen. Aufgrund der zunehmenden Verwendung von CBD-basierten Produkten zur Behandlung von Beschwerden wird erwartet, dass der nordamerikanische Markt im Prognosezeitraum lukrativ wachsen wird. Cannabidiolöl wird zunehmend zur Herstellung von Hautpflegeprodukten zur Behandlung von Akne und Falten verwendet. Sephora beispielsweise hat kürzlich eine Cannabidiol- bzw. CBD-Hautpflegelinie in seine Geschäfte eingeführt. Ebenso beabsichtigt Ulta Beauty, eine Produktlinie auf Cannabidiol-Basis auf den Markt zu bringen. Mehrere neue Unternehmen drängen ebenfalls auf den Markt für mit Cannabidiol angereicherte Kosmetikprodukte.

Darüber hinaus investieren die Regierungen verschiedener Länder sowie wichtige Akteure auf dem Cannabinoidmarkt in Forschungs- und Entwicklungsaktivitäten. In mehreren klinischen Studien soll CBD eine wirksame Behandlung für verschiedene neurologische Erkrankungen, darunter Epilepsie, sein.

Marktdynamik

Treiber

- Steigende Nachfrage nach CBD im Gesundheits- und Fitnessbereich

Das steigende Bewusstsein der Verbraucher für Gesundheit und Fitness wird dem CBD-Markt zu einem schnellen Wachstum verhelfen. Das steigende verfügbare Einkommen der Verbraucher sowie die Legalisierung von medizinischem Cannabis dürften sich positiv auf die Nachfrage nach Cannabidiol in diesem Sektor auswirken.

Darüber hinaus werden CBD-Produkte zur Linderung verschiedener Probleme wie Angstzuständen/Stress, Schlaflosigkeit/Schlaflosigkeit, chronischen Schmerzen, Migräne, Hautpflege, Krampfanfällen, Gelenkschmerzen und -entzündungen, neurologischen Erkrankungen und vielen anderen verwendet. Die Behandlung chronischer Schmerzen hat aufgrund der zusätzlichen Vorteile, die CBD bei der Anwendung bietet, stark an Popularität gewonnen. In den letzten Jahren ist die Nachfrage nach Cannabidiol (CBD)-Produkten aufgrund seiner weit verbreiteten medizinischen Anwendungen und Schmerzlinderungsbehandlung gestiegen. CBD hilft bei der Linderung chronischer Schmerzen, indem es auf verschiedene biologische Prozesse im Körper einwirkt. Darüber hinaus besitzt CBD antioxidative, entzündungshemmende und schmerzstillende Eigenschaften. Daher lindern CBD-Produkte die Angstzustände, die Menschen mit chronischen Schmerzen verspüren. Die steigende Nachfrage nach CBD zur Behandlung chronischer Schmerzen treibt also das Marktwachstum voran. Dies hilft den Menschen auch, ihre Gesundheits- und Fitnessroutinen beizubehalten und gleichzeitig Schmerzen zu vermeiden, die bei Fitnessaktivitäten auftreten können.

- Verbesserung der staatlichen Genehmigungen und Vorschriften für CBD-Produkte

Es gibt strenge staatliche Vorschriften und CBD-basierte Produkte benötigen strenge Zulassungen, bevor sie auf dem lokalen und internationalen Markt vermarktet und vertrieben werden dürfen, was das Wachstum des Marktes einschränkt. Mit der Zeit wurden diese Beschränkungen jedoch gelockert und die Akzeptanz raffinierter CBD-Produkte nimmt zu, zusammen mit der zunehmenden Legalisierung von Marihuana und Marihuana-Produkten für verschiedene Anwendungen. Dies wird das Wachstum und die Nachfrage auf dem Markt vorantreiben.

Darüber hinaus gibt es auf der ganzen Welt große Hersteller von CBD-Produkten, was die Regierung und andere Regulierungsbehörden wie die Food and Drug Administration (FDA) in den USA, die Europäische Union in Europa usw. dazu veranlasst hat, die Beschränkungen für CBD und CBD-basierte Produkte zu lockern.

Zurückhaltung

-

Hohe Kosten für CBD-Produkte

CBD ist eine beliebte und ganzheitliche Wahl für Menschen, die unter Schmerzen, Entzündungen und Schlafstörungen leiden. Da CBD ein neues Produkt mit weniger Forschung und Entwicklung ist und erst kürzlich reguliert und zugelassen wurde, unterliegt der Preis von CBD Schwankungen. Die Produktion von Hanf wurde 2018 legalisiert, was sich auf den Preis von CBD-Produkten auswirkte. Infolgedessen kam es bei verschiedenen CBD-Produkten zu einer gewissen Preisinflation.

Darüber hinaus stellen viele Landwirte auf den Anbau und Verkauf von Hanf um, der zur Herstellung von CBD-Produkten verwendet wird. Trotz der zunehmenden Beliebtheit dieses Produkts bringt dies jedoch seine eigenen landwirtschaftlichen Herausforderungen mit sich. Erstens führt die Umstellung auf eine neue Kulturpflanze zu neuen Kosten. Die effizienteste Art, Hanf zu ernten, ist die Verwendung eines Mähdreschers. Landwirte, die zuvor Pflanzen angebaut haben, für die kein Mähdrescher erforderlich ist, wie z. B. Erdbeeren, können sich jedoch nicht sofort den Kauf eines Mähdreschers leisten. Daher müssen sie Leute einstellen, die ihnen bei der Hanfernte helfen, was die Gesamtproduktpreise in die Höhe treibt, da der Rohstoff teuer wird.

Darüber hinaus erfordert Hanf mehr Zeit und Arbeit beim Anbau und die Landwirte müssen ihre Ernte während des Wachstums genau kontrollieren. Darüber hinaus ist die Extraktion des Cannabidiols nach der Ernte ein schwieriger und teurer Prozess. Die Verarbeiter und Extraktoren von CBD müssen entweder Ethanol oder überkritisches Kohlendioxid (CO2-Extraktion) verwenden. Der Extraktions- und Veredelungsprozess erfordert spezielle Maschinen und dauert lange, was die CBD-Kosten in die Höhe treibt. All diese Faktoren summieren sich also zu den Kosten von CBD-Produkten und machen sie viel teurer als andere Produkte, was die Nachfrage auf dem Markt wahrscheinlich bremsen wird.

Gelegenheit

-

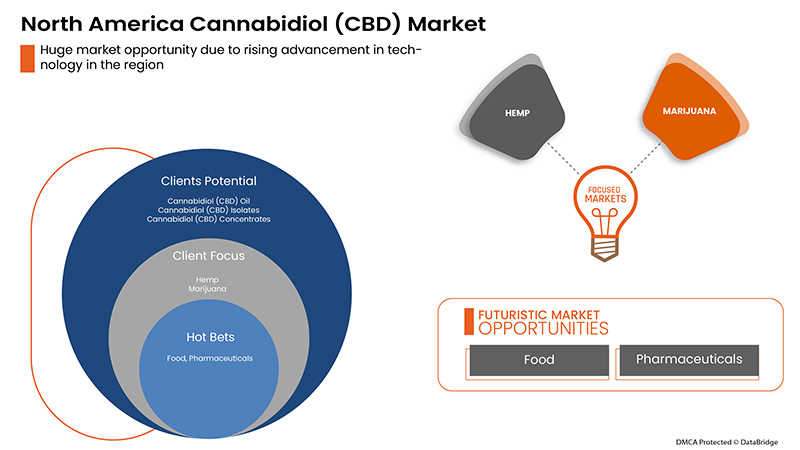

Steigende Investitionen in die Entwicklung neuer CBD-basierter Produkte

Mit dem zunehmenden Trend, innovative und raffinierte Produkte auf den Markt zu bringen, investieren Hersteller große Summen in Forschung und Entwicklung zur Herstellung neuer CBD-basierter Produkte. Öle, Tinkturen, Konzentrate, Kapseln, topische Lösungen wie Slaves, Lippenbalsam, Lotionen und Esswaren wie Backwaren, Kaffee, Schokolade, Kaugummi und Süßigkeiten sind einige der CBD-Produkte, die stark nachgefragt sind.

Die steigende Nachfrage hat die Zahl der Studien erhöht, in denen die Auswirkungen von CBD auf bestimmte Gesundheitszustände untersucht werden. Dies dürfte zur Entwicklung neuer Produkte führen und in den kommenden Jahren wiederum Chancen für eine steigende Nachfrage bieten. Darüber hinaus beschaffen viele Unternehmen CBD-Öle in großen Mengen und stellen CBD-infundierte Produkte her. Darüber hinaus bieten zahlreiche Gesundheits- und Wellnesshändler CBD-basierte Produkte an, wie beispielsweise Rite Aid, CVS Health und Walgreens Boots Alliance.

Darüber hinaus investieren die Unternehmen mit der Lockerung der Vorschriften und der Zulassung von Cannabisprodukten enorme Summen in die Produktentwicklung und die Verbesserung der Rohstoffproduktion, was ihnen auch dabei helfen wird, Kosten zu senken und gleichzeitig die steigende Nachfrage auf dem Markt zu decken. Die Entwicklung neuer Produkte und die Steigerung der Forschungs- und Entwicklungsaktivitäten sowie verschiedene strategische Entscheidungen der wichtigsten Hersteller auf dem Markt werden lukrative Möglichkeiten für das Wachstum des nordamerikanischen CBD-Marktes bieten.

Herausforderung

- Nebenwirkungen im Zusammenhang mit CBD-Öl

Cannabidiol ist bekannt für seine Fähigkeit, eine Vielzahl von Krankheiten zu heilen, darunter Angstzustände, Krampfanfälle, neurologische Probleme, krebsbedingte Übelkeit, chronische Schmerzen und mehr. Obwohl CBD-basierte Medikamente bei einer Vielzahl von Krankheiten nützlich sind, haben verschiedene Studien und Untersuchungen zahlreicher Organisationen gezeigt, dass sie auch negative Auswirkungen haben können.

Zu den Nebenwirkungen, die bei Konsumenten häufig auftreten, gehören Mundtrockenheit, Schläfrigkeit, niedriger Blutdruck und Benommenheit. CBD ist auch dafür bekannt, den Coumadinspiegel (ein Blutverdünner) im Körper zu erhöhen, was mit anderen Medikamenten interagieren und negative Nebenwirkungen verursachen kann. Diese Faktoren könnten die zukünftige Nutzung von CBD für therapeutische Zwecke behindern.

Ein weiterer Grund zur Sorge ist die Unzuverlässigkeit der Reinheit und Dosierung von CBD in Produkten wie CBD-Öl. Eine hohe Konzentration von CBD-Öl kann auch schädliche Auswirkungen auf die Gesundheit des Verbrauchers haben. In einigen Fällen kann übermäßiger Gebrauch von CBD-Öl auch die Leberenzyme erhöhen, was ein Marker für eine Leberentzündung ist. Cytochrom P450 (CYP450) ist ein Enzym, das der Körper zum Abbau einiger Medikamente verwendet. CBD-Öl kann CYP450 blockieren. Das bedeutet, dass die Einnahme von CBD-Öl zusammen mit diesen Medikamenten dazu führen kann, dass diese eine stärkere Wirkung haben als nötig oder überhaupt nicht wirken.

Darüber hinaus sind Nahrungsergänzungsmittel, die CBD und eine Mischung aus pflanzlichen Inhaltsstoffen enthalten, möglicherweise nicht für jeden sicher, da viele Kräuter möglicherweise mit häufig verschriebenen Medikamenten interagieren. Alle diese Nebenwirkungen können von Person zu Person unterschiedlich sein, da sich geringfügige Nebenwirkungen bei einigen als schwerwiegend für andere erweisen können. Dies kann eine Herausforderung für die steigende Nachfrage nach CBD-Produkten auf dem nordamerikanischen CBD-Markt darstellen.

Auswirkungen von COVID-19 auf den nordamerikanischen Cannabidiol (CBD)-Markt

COVID-19 hat zu einem erheblichen Anstieg der Nachfrage nach medizinischem Bedarf sowohl bei medizinischem Fachpersonal als auch bei der breiten Öffentlichkeit aus Vorsorgegründen geführt. Hersteller dieser Artikel haben die Möglichkeit, die gestiegene Nachfrage nach medizinischem Bedarf zu nutzen, indem sie eine stetige Versorgung des Marktes mit persönlicher Schutzausrüstung sicherstellen. Es wird erwartet, dass COVID-19 große Auswirkungen auf den nordamerikanischen Cannabidiol-Markt (CBD) haben wird.

Nordamerika: Umfang und Marktgröße des Cannabidiol (CBD)-Marktes

Der nordamerikanische Cannabidiol-Markt (CBD) ist nach Quelle, Qualität, Anwendung, Produkttyp und Natur segmentiert. Das Wachstum zwischen den Segmenten hilft Ihnen bei der Analyse von Wachstumsnischen und Strategien zur Marktbearbeitung und zur Bestimmung Ihrer wichtigsten Anwendungsbereiche und der Unterschiede in Ihren Zielmärkten.

NACH QUELLE

- HANF

- MARIHUANA

Auf Grundlage der Quelle ist der nordamerikanische Cannabidiol (CBD)-Markt in Hanf und Marihuana segmentiert.

NACH PRODUKTTYP

- CBD-ÖL

- CBD-ISOLATE

- CBD-KONZENTRATE

- ANDERE

Auf der Grundlage des Produkttyps ist der nordamerikanische Cannabidiol (CBD)-Markt in CBD-Öl, CBD-Konzentrate, CBD-Isolate und andere unterteilt

VON NATUR

- BIOLOGISCH

- ANORGANISCH

Auf der Grundlage der Natur ist der nordamerikanische Cannabidiol (CBD)-Markt in organisch und anorganisch segmentiert.

NACH KLASSE

- LEBENSMITTELQUALITÄT

- THERAPEUTISCHE QUALITÄT

Auf Grundlage der Qualität ist der nordamerikanische Cannabidiol (CBD)-Markt in Lebensmittelqualität und therapeutische Qualität segmentiert.

NACH ANWENDUNG

- Tinktur

- Essen

- Getränke

- Pharmazeutische

- Themen

- Nahrungsergänzungsmittel

- Sonstiges

Auf Grundlage der Anwendung ist der nordamerikanische Cannabidiol (CBD)-Markt in Tinkturen, Lebensmittel, Getränke, Arzneimittel, Topika, Nahrungsergänzungsmittel und Sonstiges segmentiert.

Nordamerika: Cannabidiol (CBD)-Markt – Länderebene-Analyse

Der Cannabidiol (CBD)-Markt wird analysiert und Informationen zur Marktgröße werden nach Quelle, Klasse, Anwendung, Produkttyp und Art bereitgestellt.

Die im Cannabidiol (CBD)-Marktbericht abgedeckten Länder sind die USA, Kanada und Mexiko.

Im Jahr 2022 dominieren die USA aufgrund der Präsenz wichtiger Marktteilnehmer auf dem größten Verbrauchermarkt mit hohem BIP. Es wird erwartet, dass die USA aufgrund des technologischen Fortschritts bei der Arzneimittelbehandlung wachsen werden.

Der Länderabschnitt des Berichts enthält auch Angaben zu einzelnen marktbeeinflussenden Faktoren und Änderungen der Regulierung auf dem Inlandsmarkt, die sich auf die aktuellen und zukünftigen Markttrends auswirken. Datenpunkte wie Neuverkäufe, Ersatzverkäufe, demografische Daten des Landes, Regulierungsgesetze und Import-/Exportzölle sind einige der wichtigsten Anhaltspunkte, die zur Prognose des Marktszenarios für einzelne Länder verwendet werden. Bei der Prognoseanalyse der Länderdaten werden auch die Präsenz und Verfügbarkeit nordamerikanischer Marken und ihre Herausforderungen aufgrund großer oder geringer Konkurrenz durch lokale und inländische Marken sowie die Auswirkungen der Vertriebskanäle berücksichtigt.

Der Cannabidiol (CBD)-Markt bietet Ihnen außerdem eine detaillierte Marktanalyse für jedes Land, in dem die Gesundheitsbranche wächst. Darüber hinaus bietet er detaillierte Informationen zu Gesundheitsdienstleistungen und -behandlungen, den Auswirkungen regulatorischer Szenarien und Trendparametern zum Cannabidiol (CBD)-Markt.

Wettbewerbsumfeld und Marktanteilsanalyse für Cannabidiol (CBD) in Nordamerika

Die Wettbewerbslandschaft des nordamerikanischen Cannabidiol (CBD)-Marktes bietet Details nach Wettbewerbern. Zu den Details gehören Unternehmensübersicht, Unternehmensfinanzen, erzielter Umsatz, Marktpotenzial, Investitionen in Forschung und Entwicklung, neue Marktinitiativen, Produktionsstandorte und -anlagen, Stärken und Schwächen des Unternehmens, Produkteinführung, Produkttestpipelines, Produktzulassungen, Patente, Produktbreite und -breite, Anwendungsdominanz, Technologie-Lebenslinienkurve. Die oben angegebenen Datenpunkte beziehen sich nur auf den Fokus des Unternehmens in Bezug auf Cannabidiol (CBD)-Produkte.

Die wichtigsten Unternehmen, die auf dem Cannabidiol (CBD)-Markt tätig sind, sind CV Sciences, Inc., VIVO Cannabis Inc., Gaia Herbs Hemp, Phoena Holdings Inc., Medical Marijuana, Inc., The Cronos Group, CHARLOTTE'S WEB, HEXO Corp., Aurora Cannabis, Canopy Growth Corporation, Jazz Pharmaceuticals, Inc., Tilray, Curaleaf, KAZMIRA, Freedom Leaf, Inc., Koi CBD, Groff North America Hemplex, Joy Organics, Elixinol Wellness Limited, Isodiol International Inc., Healthy Food Ingredients, LLC, NuLeaf Naturals, LLC, Diamond CBD, Medterra CBD, ENDOCA, Green Roads und andere.

Strategische Allianzen wie Fusionen, Übernahmen und Vereinbarungen der wichtigsten Marktteilnehmer dürften das Wachstum von Cannabidiol (CBD)-Produkten weiter beschleunigen.

Zum Beispiel,

- Im Mai 2022 gaben Canopy Growth Corporation und Lemurian, Inc., ein in Kalifornien ansässiger Hersteller hochwertiger Cannabisextrakte und Pionier der sauberen Vape-Technologie, bekannt, dass sie endgültige Vereinbarungen getroffen haben, die Canopy Growth über eine hundertprozentige Tochtergesellschaft das Recht einräumen, bis zu 100 % des ausstehenden Grundkapitals von Jetty zu erwerben, sobald THC in den USA bundesweit zulässig ist oder nach Wahl von Canopy Growth früher. Dies hat dem Unternehmen geholfen, sein Geschäft auf dem Markt auszubauen.

SKU-

Erhalten Sie Online-Zugriff auf den Bericht zur weltweit ersten Market Intelligence Cloud

- Interaktives Datenanalyse-Dashboard

- Unternehmensanalyse-Dashboard für Chancen mit hohem Wachstumspotenzial

- Zugriff für Research-Analysten für Anpassungen und Abfragen

- Konkurrenzanalyse mit interaktivem Dashboard

- Aktuelle Nachrichten, Updates und Trendanalyse

- Nutzen Sie die Leistungsfähigkeit der Benchmark-Analyse für eine umfassende Konkurrenzverfolgung

Inhaltsverzeichnis

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF NORTH AMERICA CANNABIDIOL (CBD) MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATIONS

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 DBMR TRIPOD DATA VALIDATION MODEL

2.5 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.6 MULTIVARIATE MODELLING

2.7 MARKET APPLICATION COVERAGE GRID

2.8 SOURCE LIFELINE CURVE

2.9 DBMR MARKET POSITION GRID

2.1 SECONDARY SOURCES

2.11 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHT

4.1 BENCHMARKING ANALYSIS

4.2 CBD PRODUCTS, INCLUDING CANNABINOIDS (IN %)

4.3 CBD RAW MATERIAL DEVELOPMENT TREND

4.3.1 MORE CONTROLLED CBD LEVELS:

4.3.2 CBD AND GENETICS:

4.3.3 ADVANCEMENTS MADE IN EXTRACTION:

4.3.4 NANOTECHNOLOGY

4.3.5 CONCLUSION

4.4 COMPANY POSITIONING GRID

4.4.1 NORTH AMERICA CANNABIDIOL (CBD) MARKET: COMPANY LANDSCAPE

4.4.1.1 COMPANY SHARE ANALYSIS: NORTH AMERICA

4.4.1.2 COMPANY SHARE ANALYSIS: NORTH AMERICA

4.4.1.3 COMPANY SHARE ANALYSIS: EUROPE

4.4.1.4 COMPANY SHARE ANALYSIS: SOUTH AMERICA

4.4.2 COMPANY’S CURRENT VENDORS

4.5 OVERALL VOLUME (KILO TONS) & QUANTITY OF COMPLETED TRANSACTIONS: NORTH AMERICA CANNABIDIOL (CBD) MARKET

4.6 LIST OF COUNTRIES THAT LEGALIZED CANNABIDIOL (CBD)

4.7 REGULATION COVERAGE

4.8 IMPORT & EXPORT REGULATION

4.8.1 IMPORT REGULATIONS

4.8.2 EXPORT REGULATIONS

4.9 IMPORT STANDARDS

4.1 GOVERNMENT POLICIES

4.11 QUALIFICATION/CERTIFICATION REQUIRED

4.12 NORTH AMERICA CANNABIDIOL (CBD) MARKET: PRICING ANALYSIS & DEAL PRICING

4.13 RAW MATERIAL EXTRACTOR POSITIONING GRID

4.13.1 KEY EXTRACTION

4.13.2 LINE CAPABILITY

4.14 TECHNOLOGICAL ADVANCEMENTS:

4.15 VENDOR/ DISTRIBUTOR SHARE ANALYSIS

4.16 VENDOR/DISTRIBUTOR KEY BUYERS

5 CLIMATE CHANGE SCENARIO: NORTH AMERICA CANNABIDIOL (CBD) MARKET

5.1 ENVIRONMENT CONCERNS-

5.2 INDUSTRY RESPONSE-

5.3 GOVERNMENT INITIATIVES

5.4 ANALYST RECOMMENDATIONS

6 SUPPLY CHAIN OF THE NORTH AMERICA CANNABIDIOL (CBD) MARKET

6.1 LOGISTIC COST SCENARIO

6.2 IMPORTANCE OF LOGISTICS SERVICE PROVIDERS

7 MARKET OVERVIEW

7.1 DRIVERS

7.1.1 INCREASE IN DEMAND FOR CBD IN HEALTH & FITNESS

7.1.2 IMPROVING GOVERNMENT APPROVALS AND REGULATIONS FOR CBD PRODUCTS

7.1.3 THERAPEUTIC PROPERTIES OF CBD OIL

7.1.4 CONSUMERS' SHIFT TOWARDS LEGALLY PURCHASING CANNABIS FOR MEDICAL AS WELL AS RECREATIONAL USE

7.2 RESTRAINTS

7.2.1 HIGH COST OF CBD PRODUCTS

7.2.2 AVAILABILITY OF COUNTERFEIT AND SYNTHETIC PRODUCTS IN THE MARKET

7.3 OPPORTUNITIES

7.3.1 INCREASING INVESTMENTS IN THE DEVELOPMENT OF NEW CBD BASED PRODUCTS

7.3.2 GROWING MEDICAL APPLICATIONS OF CBD

7.4 CHALLENGES

7.4.1 SIDE EFFECTS ASSOCIATED WITH CBD OIL

7.4.2 BARRIERS IN TERMS OF MARKETING OF CBD

8 NORTH AMERICA CANNABIDIOL (CBD) MARKET, BY SOURCE

8.1 OVERVIEW

8.2 HEMP

8.3 MARIJUANA

9 NORTH AMERICA CANNABIDIOL (CBD) MARKET, BY PRODUCT TYPE

9.1 OVERVIEW

9.2 CANNABIDIOL (CBD) OIL

9.2.1 CARBON DIOXIDE EXTRACTION

9.2.2 STEAM DISTILLATION

9.2.3 SOLVENT EXTRACTION

9.2.4 OTHERS

9.3 CANNABIDIOL (CBD) ISOLATES

9.4 CANNABIDIOL (CBD) CONCENTRATES

9.5 OTHERS

10 NORTH AMERICA CANNABIDIOL (CBD) MARKET, BY NATURE

10.1 OVERVIEW

10.2 ORGANIC

10.3 INORGANIC

11 NORTH AMERICA CANNABIDIOL (CBD) MARKET, BY GRADE

11.1 OVERVIEW

11.2 FOOD GRADE

11.3 THERAPEUTIC GRADE

12 NORTH AMERICA CANNABIDIOL (CBD) MARKET, BY APPLICATION

12.1 OVERVIEW

12.2 TINCTURE

12.3 FOOD

12.3.1 CHOCOLATE & CONFECTIONERY

12.3.1.1 CANDY

12.3.1.2 CHOCOLATE

12.3.1.3 CHEWS

12.3.1.4 GUMMIES

12.3.1.5 OTHERS

12.3.2 HONEY

12.3.3 DAIRY BASED EDIBLE

12.3.3.1 MILK

12.3.3.2 ICE CREAM

12.3.3.3 OTHERS

12.3.4 SAUCES AND SEASONINGS

12.3.5 BAKERY EDIBLE

12.3.5.1 COOKIES AND BISCUITS

12.3.5.2 BROWNIES

12.3.5.3 OTHERS

12.3.6 OTHERS

12.3.7 PHARMACEUTICALS

12.3.7.1 DRAVET SYNDROME

12.3.7.2 MULTIPLE SCLEROSIS DRUG APPLICATIONS

12.3.7.3 NEUROLOGICAL DRUG APPLICATIONS

12.3.7.4 CANCER DRUG APPLICATIONS

12.3.7.5 OTHERS

12.3.8 DIETARY SUPPLEMENTS

12.3.8.1 CAPSULES

12.3.8.2 GUMMIES

12.3.8.3 OTHERS

12.3.9 BEVERAGES

12.3.9.1 NON-ALCOHOLIC BEVERAGES

12.3.9.1.1 ENERGY DRINKS

12.3.9.1.2 SOFT DRINKS

12.3.9.1.3 RTD COFFEE

12.3.9.1.4 TEA

12.3.9.1.5 SPARKLING WATER

12.3.9.1.6 OTHERS

12.3.9.2 FLAVORED DRINKS

12.3.9.2.1 ORANGE

12.3.9.2.2 LEMON

12.3.9.2.3 BERRIES

12.3.9.2.4 COCONUT

12.3.9.2.5 OTHERS

12.3.9.3 ALCOHOLIC BEVERAGES

12.3.9.3.1 BEER

12.3.9.3.2 WINE

12.3.9.3.3 OTHERS

12.3.9.4 OTHERS

12.3.10 TOPICAL

12.3.10.1 LOTION

12.3.10.2 SALVE

12.3.10.3 LIP BALM

12.3.10.4 OTHERS

12.3.11 OTHERS

12.3.11.1 VAPES

12.3.11.2 CIGARETTES

12.3.11.3 SPA AND RECREATION

13 NORTH AMERICA CANNABIDIOL (CBD) MARKET, BY REGION

13.1 NORTH AMERICA

13.1.1 U.S.

13.1.2 CANADA

13.1.3 MEXICO

14 SWOT ANALYSIS

15 COMPANY PROFILE

15.1 CURALEAF

15.1.1 COMPANY SNAPSHOT

15.1.2 REVENUE ANALYSIS

15.1.3 COMPANY SHARE ANALYSIS

15.1.4 PRODUCT PORTFOLIO

15.1.5 RECENT DEVELOPMENTS

15.2 TILRAY

15.2.1 COMPANY SNAPSHOT

15.2.2 REVENUE ANALYSIS

15.2.3 COMPANY SHARE ANALYSIS

15.2.4 PRODUCT PORTFOLIO

15.2.5 RECENT DEVELOPMENTS

15.3 JAZZ PHARMACEUTICALS, INC.

15.3.1 COMPANY SNAPSHOT

15.3.2 REVENUE ANALYSIS

15.3.3 COMPANY SHARE ANALYSIS

15.3.4 PRODUCT PORTFOLIO

15.3.5 RECENT DEVELOPMENT

15.4 CANOPY GROWTH CORPORATION

15.4.1 COMPANY SNAPSHOT

15.4.2 REVENUE ANALYSIS

15.4.3 COMPANY SHARE ANALYSIS

15.4.4 PRODUCT PORTFOLIO

15.4.5 RECENT DEVELOPMENTS

15.5 AURORA CANNABIS.

15.5.1 COMPANY SNAPSHOT

15.5.2 REVENUE ANALYSIS

15.5.3 COMPANY SHARE ANALYSIS

15.5.4 PRODUCT PORTFOLIO

15.5.5 RECENT DEVELOPMENTS

15.6 CHARLOTTE’S WEB.

15.6.1 COMPANY SNAPSHOT

15.6.2 REVENUE ANALYSIS

15.6.3 PRODUCT PORTFOLIO

15.6.4 RECENT DEVELOPMENTS

15.7 CV SCIENCES, INC.

15.7.1 COMPANY SNAPSHOT

15.7.2 REVENUE ANALYSIS

15.7.3 PRODUCT PORTFOLIO

15.7.4 RECENT DEVELOPMENTS

15.8 DIAMOND CBD.

15.8.1 COMPANY SNAPSHOT

15.8.2 PRODUCT PORTFOLIO

15.8.3 RECENT DEVELOPMENTS

15.9 ELIXINOL WELLNESS LIMITED

15.9.1 COMPANY SNAPSHOT

15.9.2 REVENUE ANALYSIS

15.9.3 PRODUCT PORTFOLIO

15.9.4 RECENT DEVELOPMENTS

15.1 ENDOCA.

15.10.1 COMPANY SNAPSHOT

15.10.2 PRODUCT PORTFOLIO

15.10.3 RECENT DEVELOPMENT

15.11 FREEDOM LEAF, INC

15.11.1 COMPANY SNAPSHOT

15.11.2 PRODUCT PORTFOLIO

15.11.3 RECENT DEVELOPMENTS

15.12 GAIA HERBS HEMP

15.12.1 COMPANY SNAPSHOT

15.12.2 PRODUCT PORTFOLIO

15.12.3 RECENT DEVELOPMENT

15.13 GREEN ROADS.

15.13.1 COMPANY SNAPSHOT

15.13.2 PRODUCT PORTFOLIO

15.13.3 RECENT DEVELOPMENT

15.14 GROFF NORTH AMERICA HEMPLEX

15.14.1 COMPANY SNAPSHOT

15.14.2 PRODUCT PORTFOLIO

15.14.3 RECENT DEVELOPMENT

15.15 HEXO CORP.

15.15.1 COMPANY SNAPSHOT

15.15.2 REVENUE ANALYSIS

15.15.3 PRODUCT PORTFOLIO

15.15.4 RECENT DEVELOPMENTS

15.16 HEALTHY FOOD INGREDIENTS, LLC.

15.16.1 COMPANY SNAPSHOT

15.16.2 PRODUCT PORTFOLIO

15.16.3 RECENT DEVELOPMENT

15.17 ISODIOL INTERNATIONAL INC

15.17.1 COMPANY SNAPSHOT

15.17.2 PRODUCT PORTFOLIO

15.17.3 RECENT DEVELOPMENTS

15.18 JOY ORGANICS

15.18.1 COMPANY SNAPSHOT

15.18.2 PRODUCT PORTFOLIO

15.18.3 RECENT DEVELOPMENTS

15.19 KAZMIRA

15.19.1 COMPANY SNAPSHOT

15.19.2 PRODUCT PORTFOLIO

15.19.3 RECENT DEVELOPMENTS

15.2 KOI CBD

15.20.1 COMPANY SNAPSHOT

15.20.2 PRODUCT PORTFOLIO

15.20.3 RECENT DEVELOPMENTS

15.21 MEDICAL MARIJUANA, INC.

15.21.1 COMPANY SNAPSHOT

15.21.2 EVENUE ANALYSIS

15.21.3 PRODUCT PORTFOLIO

15.21.4 RECENT DEVELOPMENTS

15.22 MEDTERRA CBD

15.22.1 COMPANY SNAPSHOT

15.22.2 PRODUCT PORTFOLIO

15.22.3 RECENT DEVELOPMENTS

15.23 NULEAF NATURALS, LLC

15.23.1 COMPANY SNAPSHOT

15.23.2 PRODUCT PORTFOLIO

15.23.3 RECENT DEVELOPMENTS

15.24 PHOENA HOLDINGS INC.

15.24.1 COMPANY SNAPSHOT

15.24.2 PRODUCT PORTFOLIO

15.24.3 RECENT DEVELOPMENTS

15.25 THE CRONOS GROUP

15.25.1 COMPANY SNAPSHOT

15.25.2 REVENUE ANALYSIS

15.25.3 PRODUCT PORTFOLIO

15.25.4 RECENT DEVELOPMENTS

15.26 VIVO CANNABIS INC.

15.26.1 COMPANY SNAPSHOT

15.26.2 REVENUE ANALYSIS

15.26.3 PRODUCT PORTFOLIO

15.26.4 RECENT DEVELOPMENTS

16 QUESTIONNAIRE

17 RELATED REPORTS

Tabellenverzeichnis

TABLE 1 BENCHMARK ANALYSIS

TABLE 2 AVERAGE VOLUME TREND FOR NORTH AMERICA CANNABIDIOL (CBD) MARKET (KILO TONS)

TABLE 3 THE FOLLOWING ARE THE PRICES OF PRODUCTS OFFERED BY THE COMPANIES:

TABLE 4 NORTH AMERICA CANNABIDIOL (CBD) MARKET, BY SOURCE, 2020-2029 (USD MILLION)

TABLE 5 NORTH AMERICA HEMP IN CANNABIDIOL (CBD) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 6 NORTH AMERICA MARIJUANA IN CANNABIDIOL (CBD) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 7 NORTH AMERICA CANNABIDIOL (CBD) MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 8 NORTH AMERICA CANNABIDIOL (CBD) OIL IN CANNABIDIOL (CBD) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 9 NORTH AMERICA CANNABIDIOL (CBD) OIL IN CANNABIDIOL (CBD) MARKET, BY EXTRACTION METHOD, 2020-2029 (USD MILLION)

TABLE 10 NORTH AMERICA CANNABIDIOL (CBD) ISOLATES IN CANNABIDIOL (CBD) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 11 NORTH AMERICA CANNABIDIOL (CBD) CONCETRATES IN CANNABIDIOL (CBD) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 12 NORTH AMERICA OTHERS IN CANNABIDIOL (CBD) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 13 NORTH AMERICA CANNABIDIOL (CBD) MARKET, BY NATURE, 2020-2029 (USD MILLION)

TABLE 14 NORTH AMERICA ORGANIC IN CANNABIDIOL (CBD) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 15 NORTH AMERICA INORGANIC IN CANNABIDIOL (CBD) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 16 NORTH AMERICA CANNABIDIOL (CBD) MARKET, BY GRADE, 2020-2029 (USD MILLION)

TABLE 17 NORTH AMERICA FOOD GRADE IN CANNABIDIOL (CBD) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 18 NORTH AMERICA THERAPEUTIC GRADE IN CANNABIDIOL (CBD) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 19 NORTH AMERICA CANNABIDIOL (CBD) MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 20 NORTH AMERICA TINCTURE IN CANNABIDIOL (CBD) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 21 NORTH AMERICA FOOD IN CANNABIDIOL (CBD) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 22 NORTH AMERICA FOOD IN CANNABIDIOL (CBD) MARKET, BY EXTRACTION METHOD, 2020-2029 (USD MILLION)

TABLE 23 NORTH AMERICA CHOCOLATE & CONFECTIONERY IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 24 NORTH AMERICA DAIRY BASED EDIBLE IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 25 NORTH AMERICA BAKERY EDIBLE IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 26 NORTH AMERICA PHARMACEUTICALS IN CANNABIDIOL (CBD) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 27 NORTH AMERICA PHARMACEUTICAL IN CANNABIDIOL (CBD) MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 28 NORTH AMERICA DIETARY SUPPLEMENTS IN CANNABIDIOL (CBD) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 29 NORTH AMERICA DIETARY SUPPLEMENTS IN CANNABIDIOL (CBD) MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 30 NORTH AMERICA BEVERAGES IN CANNABIDIOL (CBD) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 31 NORTH AMERICA BEVERAGES IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 32 NORTH AMERICA NON-ALCOHOLIC BEVERAGES IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 33 NORTH AMERICA FLAVORED DRINKS IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 34 NORTH AMERICA ALCOHOLIC BEVERAGE IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 35 NORTH AMERICA TOPICAL IN CANNABIDIOL (CBD) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 36 NORTH AMERICA TOPICAL IN CANNABIDIOL (CBD) MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 37 NORTH AMERICA OTHERS IN CANNABIDIOL (CBD) MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 38 NORTH AMERICA OTHERS IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 39 NORTH AMERICA CANNABIDIOL (CBD) MARKET, BY COUNTRY, 2020-2029 (USD MILLION)

TABLE 40 NORTH AMERICA CANNABIDIOL (CBD) MARKET, BY SOURCE, 2020-2029 (USD MILLION)

TABLE 41 NORTH AMERICA CANNABIDIOL (CBD) MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 42 NORTH AMERICA CANNABIDIOL (CBD) OIL IN CANNABIDIOL (CBD) MARKET, BY EXTRACTION METHOD, 2020-2029 (USD MILLION)

TABLE 43 NORTH AMERICA CANNABIDIOL (CBD) MARKET, BY NATURE, 2020-2029 (USD MILLION)

TABLE 44 NORTH AMERICA CANNABIDIOL (CBD) MARKET, BY GRADE, 2020-2029 (USD MILLION)

TABLE 45 NORTH AMERICA CANNABIDIOL (CBD) MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 46 NORTH AMERICA FOOD IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 47 NORTH AMERICA CHOCOLATE & CONFECTIONERY IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 48 NORTH AMERICA BAKERY EDIBLE IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 49 NORTH AMERICA DAIRY BASED EDIBLE IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 50 NORTH AMERICA BEVERAGES IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 51 NORTH AMERICA ALCOHOLIC BEVERAGE IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 52 NORTH AMERICA NON-ALCOHOLIC BEVERAGES IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 53 NORTH AMERICA FLAVORED DRINKS IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 54 NORTH AMERICA PHARMACEUTICAL IN CANNABIDIOL (CBD) MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 55 NORTH AMERICA TOPICALS IN CANNABIDIOL (CBD) MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 56 NORTH AMERICA DIETARY SUPPLEMENTS IN CANNABIDIOL (CBD) MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 57 NORTH AMERICA OTHERS IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 58 U.S. CANNABIDIOL (CBD) MARKET, BY SOURCE, 2020-2029 (USD MILLION)

TABLE 59 U.S. CANNABIDIOL (CBD) MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 60 U.S. CANNABIDIOL (CBD) OIL IN CANNABIDIOL (CBD) MARKET, BY EXTRACTION METHOD, 2020-2029 (USD MILLION)

TABLE 61 U.S. CANNABIDIOL (CBD) MARKET, BY NATURE, 2020-2029 (USD MILLION)

TABLE 62 U.S. CANNABIDIOL (CBD) MARKET, BY GRADE, 2020-2029 (USD MILLION)

TABLE 63 U.S. CANNABIDIOL (CBD) MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 64 U.S. FOOD IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 65 U.S. CHOCOLATE & CONFECTIONERY IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 66 U.S. BAKERY EDIBLE IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 67 U.S. DAIRY BASED EDIBLE IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 68 U.S. BEVERAGES IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 69 U.S. ALCOHOLIC BEVERAGE IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 70 U.S. NON-ALCOHOLIC BEVERAGES IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 71 U.S. FLAVORED DRINKS IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 72 U.S. PHARMACEUTICAL IN CANNABIDIOL (CBD) MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 73 U.S. TOPICALS IN CANNABIDIOL (CBD) MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 74 U.S. DIETARY SUPPLEMENTS IN CANNABIDIOL (CBD) MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 75 U.S. OTHERS IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 76 CANADA CANNABIDIOL (CBD) MARKET, BY SOURCE, 2020-2029 (USD MILLION)

TABLE 77 CANADA CANNABIDIOL (CBD) MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 78 CANADA CANNABIDIOL (CBD) OIL IN CANNABIDIOL (CBD) MARKET, BY EXTRACTION METHOD, 2020-2029 (USD MILLION)

TABLE 79 CANADA CANNABIDIOL (CBD) MARKET, BY NATURE, 2020-2029 (USD MILLION)

TABLE 80 CANADA CANNABIDIOL (CBD) MARKET, BY GRADE, 2020-2029 (USD MILLION)

TABLE 81 CANADA CANNABIDIOL (CBD) MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 82 CANADA FOOD IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 83 CANADA CHOCOLATE & CONFECTIONERY IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 84 CANADA BAKERY EDIBLE IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 85 CANADA DAIRY BASED EDIBLE IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 86 CANADA BEVERAGES IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 87 CANADA ALCOHOLIC BEVERAGE IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 88 CANADA NON-ALCOHOLIC BEVERAGES IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 89 CANADA FLAVORED DRINKS IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 90 CANADA PHARMACEUTICAL IN CANNABIDIOL (CBD) MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 91 CANADA TOPICALS IN CANNABIDIOL (CBD) MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 92 CANADA DIETARY SUPPLEMENTS IN CANNABIDIOL (CBD) MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 93 CANADA OTHERS IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 94 MEXICO CANNABIDIOL (CBD) MARKET, BY SOURCE, 2020-2029 (USD MILLION)

TABLE 95 MEXICO CANNABIDIOL (CBD) MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 96 MEXICO CANNABIDIOL (CBD) OIL IN CANNABIDIOL (CBD) MARKET, BY EXTRACTION METHOD, 2020-2029 (USD MILLION)

TABLE 97 MEXICO CANNABIDIOL (CBD) MARKET, BY NATURE, 2020-2029 (USD MILLION)

TABLE 98 MEXICO CANNABIDIOL (CBD) MARKET, BY GRADE, 2020-2029 (USD MILLION)

TABLE 99 MEXICO CANNABIDIOL (CBD) MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 100 MEXICO FOOD IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 101 MEXICO CHOCOLATE & CONFECTIONERY IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 102 MEXICO BAKERY EDIBLE IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 103 MEXICO DAIRY BASED EDIBLE IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 104 MEXICO BEVERAGES IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 105 MEXICO ALCOHOLIC BEVERAGE IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 106 MEXICO NON-ALCOHOLIC BEVERAGES IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 107 MEXICO FLAVORED DRINKS IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 108 MEXICO PHARMACEUTICAL IN CANNABIDIOL (CBD) MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 109 MEXICO TOPICALS IN CANNABIDIOL (CBD) MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 110 MEXICO DIETARY SUPPLEMENTS IN CANNABIDIOL (CBD) MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 111 MEXICO OTHERS IN CANNABIDIOL (CBD) MARKET, BY TYPE, 2020-2029 (USD MILLION)

Abbildungsverzeichnis

FIGURE 1 NORTH AMERICA CANNABIDIOL (CBD) MARKET: SEGMENTATION

FIGURE 2 NORTH AMERICA CANNABIDIOL (CBD) MARKET: DATA TRIANGULATION

FIGURE 3 NORTH AMERICA CANNABIDIOL (CBD) MARKET: DROC ANALYSIS

FIGURE 4 NORTH AMERICA CANNABIDIOL (CBD) MARKET: REGIONAL VS COUNTRY MARKET ANALYSIS

FIGURE 5 NORTH AMERICA CANNABIDIOL (CBD) MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 NORTH AMERICA CANNABIDIOL (CBD) MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 7 NORTH AMERICA CANNABIDIOL (CBD) MARKET: MARKET APPLICATION COVERAGE GRID

FIGURE 8 NORTH AMERICA CANNABIDIOL (CBD) MARKET: DBMR MARKET POSITION GRID

FIGURE 9 NORTH AMERICA CANNABIDIOL (CBD) MARKET: SEGMENTATION

FIGURE 10 NORTH AMERICA IS ANTICIPATED TO DOMINATE THE NORTH AMERICA CANNABIDIOL (CBD) MARKET AND IS ESTIMATED TO BE GROWING WITH THE HIGHEST CAGR IN THE FORECAST PERIOD OF 2022 TO 2029

FIGURE 11 THE INCREASING DEMAND FOR CANNABIDIOL (CBD) DUE TO ITS HEALING PROPERTIES AND HEALTH AND WELLNESS PURPOSES IS HIGH, WHICH IS THE MAJOR FACTOR DRIVING THE MARKET IS EXPECTED TO DRIVE THE NORTH AMERICA CANNABIDIOL (CBD) MARKET IN THE FORECAST PERIOD OF 2022 TO 2029

FIGURE 12 HEMP IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE NORTH AMERICA CANNABIDIOL (CBD) MARKET IN 2022 & 2029

FIGURE 13 NORTH AMERICA CANNABIDIOL (CBD) MARKET: COMPANY SHARE 2021 (%)

FIGURE 14 NORTH AMERICA CANNABIDIOL (CBD) MARKET: COMPANY SHARE 2021 (%)

FIGURE 15 EUROPE CANNABIDIOL (CBD) MARKET: COMPANY SHARE 2021 (%)

FIGURE 16 SOUTH AMERICA CANNABIDIOL (CBD) MARKET: COMPANY SHARE 2021 (%)

FIGURE 17 NORTH AMERICA CANNABIDIOL (CBD) MARKET: VENDOR/ DISTRIBUTOR SHARE ANALYSIS (%)

FIGURE 18 DRIVERS, RESTRAINTS, OPPORTUNITIES, AND CHALLENGES OF THE NORTH AMERICA CANNABIDIOL (CBD) MARKET

FIGURE 19 NORTH AMERICA CANNABIDIOL (CBD) MARKET: BY SOURCE, 2021

FIGURE 20 NORTH AMERICA CANNABIDIOL (CBD) MARKET: BY SOURCE, 2022-2029 (USD MILLION)

FIGURE 21 NORTH AMERICA CANNABIDIOL (CBD) MARKET: BY SOURCE, CAGR (2022-2029)

FIGURE 22 NORTH AMERICA CANNABIDIOL (CBD) MARKET: BY SOURCE, LIFELINE CURVE

FIGURE 23 NORTH AMERICA CANNABIDIOL (CBD) MARKET: BY PRODUCT TYPE, 2021

FIGURE 24 NORTH AMERICA CANNABIDIOL (CBD) MARKET: BY PRODUCT TYPE, 2022-2029 (USD MILLION)

FIGURE 25 NORTH AMERICA CANNABIDIOL (CBD) MARKET: BY PRODUCT TYPE, CAGR (2022-2029)

FIGURE 26 NORTH AMERICA CANNABIDIOL (CBD) MARKET: BY PRODUCT TYPE, LIFELINE CURVE

FIGURE 27 NORTH AMERICA CANNABIDIOL (CBD) MARKET: BY NATURE, 2021

FIGURE 28 NORTH AMERICA CANNABIDIOL (CBD) MARKET: BY NATURE, 2022-2029 (USD MILLION)

FIGURE 29 NORTH AMERICA CANNABIDIOL (CBD) MARKET: BY NATURE, CAGR (2022-2029)

FIGURE 30 NORTH AMERICA CANNABIDIOL (CBD) MARKET: BY NATURE, LIFELINE CURVE

FIGURE 31 NORTH AMERICA CANNABIDIOL (CBD) MARKET: BY GRADE, 2021

FIGURE 32 NORTH AMERICA CANNABIDIOL (CBD) MARKET: BY GRADE, 2022-2029 (USD MILLION)

FIGURE 33 NORTH AMERICA CANNABIDIOL (CBD) MARKET: BY GRADE, CAGR (2022-2029)

FIGURE 34 NORTH AMERICA CANNABIDIOL (CBD) MARKET: BY GRADE, LIFELINE CURVE

FIGURE 35 NORTH AMERICA CANNABIDIOL (CBD) MARKET: BY APPLICATION, 2021

FIGURE 36 NORTH AMERICA CANNABIDIOL (CBD) MARKET: BY APPLICATION, 2022-2029 (USD MILLION)

FIGURE 37 NORTH AMERICA CANNABIDIOL (CBD) MARKET: BY APPLICATION, CAGR (2022-2029)

FIGURE 38 NORTH AMERICA CANNABIDIOL (CBD) MARKET: BY APPLICATION, LIFELINE CURVE

FIGURE 39 NORTH AMERICA CANNABIDIOL (CBD) MARKET: SNAPSHOT (2021)

FIGURE 40 NORTH AMERICA CANNABIDIOL (CBD) MARKET: BY COUNTRY (2021)

FIGURE 41 NORTH AMERICA CANNABIDIOL (CBD) MARKET: BY COUNTRY (2022 & 2029)

FIGURE 42 NORTH AMERICA CANNABIDIOL (CBD) MARKET: BY COUNTRY (2021 & 2029)

FIGURE 43 NORTH AMERICA CANNABIDIOL (CBD) MARKET: BY SOURCE (2022-2029)

Forschungsmethodik

Die Datenerfassung und Basisjahresanalyse werden mithilfe von Datenerfassungsmodulen mit großen Stichprobengrößen durchgeführt. Die Phase umfasst das Erhalten von Marktinformationen oder verwandten Daten aus verschiedenen Quellen und Strategien. Sie umfasst die Prüfung und Planung aller aus der Vergangenheit im Voraus erfassten Daten. Sie umfasst auch die Prüfung von Informationsinkonsistenzen, die in verschiedenen Informationsquellen auftreten. Die Marktdaten werden mithilfe von marktstatistischen und kohärenten Modellen analysiert und geschätzt. Darüber hinaus sind Marktanteilsanalyse und Schlüsseltrendanalyse die wichtigsten Erfolgsfaktoren im Marktbericht. Um mehr zu erfahren, fordern Sie bitte einen Analystenanruf an oder geben Sie Ihre Anfrage ein.

Die wichtigste Forschungsmethodik, die vom DBMR-Forschungsteam verwendet wird, ist die Datentriangulation, die Data Mining, die Analyse der Auswirkungen von Datenvariablen auf den Markt und die primäre (Branchenexperten-)Validierung umfasst. Zu den Datenmodellen gehören ein Lieferantenpositionierungsraster, eine Marktzeitlinienanalyse, ein Marktüberblick und -leitfaden, ein Firmenpositionierungsraster, eine Patentanalyse, eine Preisanalyse, eine Firmenmarktanteilsanalyse, Messstandards, eine globale versus eine regionale und Lieferantenanteilsanalyse. Um mehr über die Forschungsmethodik zu erfahren, senden Sie eine Anfrage an unsere Branchenexperten.

Anpassung möglich

Data Bridge Market Research ist ein führendes Unternehmen in der fortgeschrittenen formativen Forschung. Wir sind stolz darauf, unseren bestehenden und neuen Kunden Daten und Analysen zu bieten, die zu ihren Zielen passen. Der Bericht kann angepasst werden, um Preistrendanalysen von Zielmarken, Marktverständnis für zusätzliche Länder (fordern Sie die Länderliste an), Daten zu klinischen Studienergebnissen, Literaturübersicht, Analysen des Marktes für aufgearbeitete Produkte und Produktbasis einzuschließen. Marktanalysen von Zielkonkurrenten können von technologiebasierten Analysen bis hin zu Marktportfoliostrategien analysiert werden. Wir können so viele Wettbewerber hinzufügen, wie Sie Daten in dem von Ihnen gewünschten Format und Datenstil benötigen. Unser Analystenteam kann Ihnen auch Daten in groben Excel-Rohdateien und Pivot-Tabellen (Fact Book) bereitstellen oder Sie bei der Erstellung von Präsentationen aus den im Bericht verfügbaren Datensätzen unterstützen.