Middle East And Africa Vegan Protein Market

Marktgröße in Milliarden USD

CAGR :

%

USD

441.16 Million

USD

736.17 Million

2024

2032

USD

441.16 Million

USD

736.17 Million

2024

2032

| 2025 –2032 | |

| USD 441.16 Million | |

| USD 736.17 Million | |

|

|

|

|

Marktsegmentierung für veganes Protein im Nahen Osten und Afrika nach Quelle (Sojaprotein, Erbsenprotein, Reisprotein, Hanfprotein, Spirulina, Quinoaprotein, Leinsamenprotein, Chiaprotein, Rapsprotein, Kürbiskern und andere), Proteintyp (Isolate, Konzentrate und Hydrolysate), Hydrolysegrad (intakt, mild hydrolysiert und stark hydrolysiert), Form (trocken und flüssig), Beschaffenheit (konventionell und organisch), Funktion (Löslichkeit, Emulgierung, Gelierung, Wasserbindung, Schaumbildung und andere), Anwendung (Lebensmittel, Getränke, Nutraceuticals und Nahrungsergänzungsmittel, Kosmetik und Körperpflege, Tierfutter, Pharmazeutika und andere) – Branchentrends und Prognose bis 2032

Marktgröße für veganes Protein im Nahen Osten und Afrika

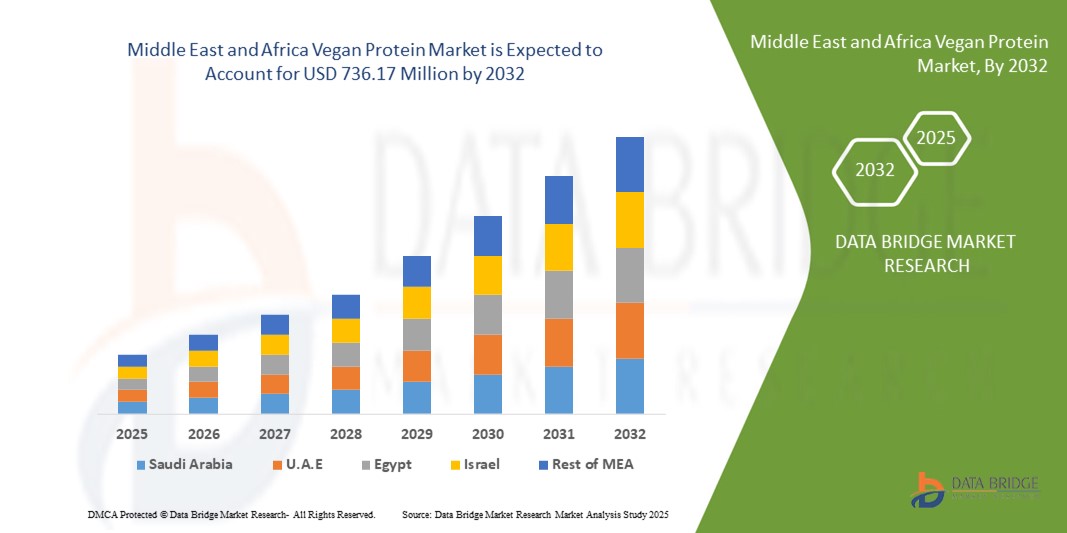

- Der Markt für vegane Proteine im Nahen Osten und Afrika hatte im Jahr 2024 einen Wert von 441,16 Millionen US-Dollar und dürfte bis 2032 einen Wert von 736,17 Millionen US-Dollar erreichen , was einer jährlichen Wachstumsrate von 6,60 % im Prognosezeitraum entspricht.

- Das Marktwachstum wird größtenteils durch die zunehmende Akzeptanz pflanzlicher Ernährung, die zunehmende Konzentration der Verbraucher auf Gesundheit und Wellness sowie ein wachsendes Umwelt- und Ethikbewusstsein vorangetrieben.

- Die steigende Nachfrage nach proteinangereicherten funktionellen Lebensmitteln, Getränken und Nahrungsergänzungsmitteln treibt die Marktexpansion weiter voran

Marktanalyse für veganes Protein im Nahen Osten und Afrika

- Die zunehmende Akzeptanz pflanzlicher Ernährung und das wachsende Gesundheitsbewusstsein der Verbraucher treiben die Nachfrage nach veganen Proteinprodukten an. Das zunehmende Bewusstsein für die ökologischen und ethischen Vorteile pflanzlicher Proteine fördert das Marktwachstum zusätzlich.

- Der Anstieg der Fitness- und Wellnesstrends sowie die zunehmende Verwendung von veganem Protein in funktionellen Lebensmitteln, Nutraceuticals und Nahrungsergänzungsmitteln tragen zur Marktexpansion bei

- Der saudi-arabische Markt für vegane Proteine dominierte 2024 den Nahen Osten und Afrika, angetrieben durch das zunehmende Gesundheitsbewusstsein, die Urbanisierung und die zunehmende Akzeptanz pflanzlicher Ernährung. Verbraucher bevorzugen proteinangereicherte Lebensmittel und Getränke für ein verbessertes Wohlbefinden, was zu einer konstanten Nachfrage führt.

- Die VAE werden voraussichtlich die höchste durchschnittliche jährliche Wachstumsrate (CAGR) im Markt für vegane Proteine im Nahen Osten und Afrika verzeichnen. Grund dafür sind die schnell wachsende vegane Konsumentenbasis, die starke Akzeptanz internationaler pflanzlicher Marken und die unterstützende Regierungspolitik zur Förderung nachhaltiger Lebensmittelsysteme. Der florierende Gastronomie- und Foodservice-Sektor des Landes steigert ebenfalls die Nachfrage nach veganen Proteinprodukten.

- Das Segment Sojaprotein hatte im Jahr 2024 den größten Marktanteil, was auf die weit verbreitete Verwendung in Lebensmitteln, Getränken und Nahrungsergänzungsmitteln zurückzuführen ist. Sojaprotein wird aufgrund seines hohen Nährwerts, seiner vielseitigen Anwendungsmöglichkeiten und seiner etablierten Lieferkette in verschiedenen Ländern geschätzt.

Berichtsumfang und Marktsegmentierung für veganes Protein im Nahen Osten und Afrika

|

Eigenschaften |

Wichtige Markteinblicke in veganes Protein im Nahen Osten und Afrika |

|

Abgedeckte Segmente |

|

|

Abgedeckte Länder |

Naher Osten und Afrika

|

|

Wichtige Marktteilnehmer |

|

|

Marktchancen |

|

|

Wertschöpfungsdaten-Infosets |

Zusätzlich zu den Einblicken in Marktszenarien wie Marktwert, Wachstumsrate, Segmentierung, geografische Abdeckung und wichtige Akteure enthalten die von Data Bridge Market Research kuratierten Marktberichte auch ausführliche Expertenanalysen, Preisanalysen, Markenanteilsanalysen, Verbraucherumfragen, demografische Analysen, Lieferkettenanalysen, Wertschöpfungskettenanalysen, eine Übersicht über Rohstoffe/Verbrauchsmaterialien, Kriterien für die Lieferantenauswahl, PESTLE-Analysen, Porter-Analysen und regulatorische Rahmenbedingungen. |

Markttrends für veganes Protein im Nahen Osten und Afrika

Steigende Akzeptanz pflanzlicher Proteinlösungen

- Der zunehmende Trend zu veganen Proteinprodukten verändert die Lebensmittel- und Nutraceutika-Landschaft durch die Bereitstellung pflanzlicher, nachhaltiger Proteinalternativen. Diese Produkte ermöglichen es Verbrauchern, ihren täglichen Proteinbedarf zu decken und gleichzeitig die Abhängigkeit von tierischen Quellen zu reduzieren. Dies trägt sowohl zu Gesundheits- als auch zu Umweltzielen bei. Das wachsende Interesse der Verbraucher an ethischen und umweltfreundlichen Lebensmitteloptionen fördert die Marktakzeptanz zusätzlich.

- Die steigende Nachfrage nach praktischen Proteinpulvern, -riegeln und -ergänzungsmitteln beschleunigt die Einführung veganer Proteinlösungen. Diese Produkte sind besonders im Fitness- und Wellnessbereich effektiv, wo Verbraucher schnelle und nahrhafte Optionen suchen. Die Verfügbarkeit gebrauchsfertiger und aromatisierter Produkte erhöht den Komfort für den Verbraucher und fördert die häufige Verwendung.

- Die Erschwinglichkeit, Vielfalt und einfache Integration veganer Proteine in die tägliche Ernährung machen diese Produkte attraktiv für Haushalte, Fitnessstudios und Gastronomiebetriebe. Regelmäßiger Verzehr verbessert die Ernährungsvielfalt und unterstützt allgemeine Gesundheits- und Wellnesstrends. Darüber hinaus erweitert der Trend zu funktionellen und angereicherten pflanzlichen Proteinen die Anwendungsmöglichkeiten in der täglichen Ernährung.

- So verzeichneten beispielsweise in den letzten Jahren mehrere Ernährungsmarken einen Umsatzanstieg nach der Einführung neuer Erbsen-, Reis- und Sojaproteinpulver für vegane und flexitarische Konsumenten. Diese Produkteinführungen ermöglichten eine breitere Akzeptanz und eine stärkere Kundenbindung. Marketingmaßnahmen, die Nachhaltigkeit, Nährwert und Vielseitigkeit in den Vordergrund stellten, steigerten die Produktreichweite zusätzlich.

- Vegane Proteinprodukte unterstützen zwar gesundheitsbewussten Konsum und nachhaltige Ernährung, ihr Marktwachstum hängt jedoch von kontinuierlicher Produktinnovation, Geschmacksoptimierung und Erschwinglichkeit ab. Hersteller müssen sich auf neuartige Rezepturen, hochwertige Beschaffung und strategisches Marketing konzentrieren, um die steigende Nachfrage optimal zu nutzen. Verbesserte Verpackungen, haltbare Formate und multifunktionale Proteinmischungen tragen ebenfalls zur Marktdynamik bei.

Marktdynamik für veganes Protein im Nahen Osten und Afrika

Treiber

Steigendes Gesundheitsbewusstsein und Umstellung auf pflanzliche Ernährung

- Die wachsende gesundheitsbewusste Verbraucherbasis drängt Hersteller und Einzelhändler dazu, pflanzliche Proteinprodukte zu bevorzugen. Verbraucher suchen zunehmend nach Alternativen zu herkömmlichen tierischen Proteinen für die Herz-Kreislauf-Gesundheit, das Gewichtsmanagement und die Verdauung. Dieser Wandel wird durch die wachsende Beliebtheit von Clean-Label- und Naturkostprodukten zusätzlich unterstützt.

- Das wachsende Bewusstsein für die Umweltauswirkungen der Tierhaltung treibt Verbraucher zu veganen Proteinoptionen. Dieser Trend veranlasst Marken, vielfältigere pflanzliche Rezepturen anzubieten und in nachhaltige Beschaffungspraktiken zu investieren. Der Fokus auf die Reduzierung des CO2-Fußabdrucks und umweltfreundliche Verpackungen verstärkt zudem die Verbraucherpräferenz für pflanzliche Proteine.

- Regierungen, Ernährungsorganisationen und Wellnessprogramme fördern pflanzliche Ernährung im Rahmen öffentlicher Gesundheitskampagnen. Aufklärungsinitiativen und Empfehlungen von Fitness- und Gesundheits-Influencern fördern die Akzeptanz bei den Verbrauchern zusätzlich. Initiativen, die präventive Ernährung und die Vorteile funktioneller Lebensmittel hervorheben, tragen zu einem stetigen Marktwachstum bei.

- So haben beispielsweise mehrere Marken kürzlich Sensibilisierungskampagnen durchgeführt, die die ernährungsphysiologischen und ökologischen Vorteile veganer Proteine hervorheben. Dies führte zu einer erhöhten Produktsichtbarkeit und einem gesteigerten Verbraucherinteresse. Cross-Promotion-Kampagnen mit Fitness-, Lifestyle- und Wellness-Plattformen haben dazu beigetragen, die Marktreichweite zu erweitern.

- Während Gesundheitsbewusstsein und Nachhaltigkeit das Wachstum vorantreiben, bleiben Produktinnovation, Geschmacksoptimierung und ein erweiterter Vertrieb entscheidend für die weitere Marktexpansion. Darüber hinaus steigert die Entwicklung von Hybridproteinen und angereicherten Mischungen die funktionelle Attraktivität veganer Proteinprodukte.

Einschränkung/Herausforderung

Hohe Kosten für Premium-Proteinformulierungen und Geschmackspräferenzen

- Hochwertige pflanzliche Proteinpulver, -isolate und -mischungen sind oft teurer als herkömmliche Proteinquellen, was die Akzeptanz bei preisbewussten Verbrauchern einschränkt. Dies schränkt die breite Nutzung in Schwellenländern und bei Gelegenheitskonsumenten ein. Kosteneffiziente Produktion und die Beschaffung der Zutaten bleiben für Hersteller eine große Herausforderung.

- In vielen Regionen empfinden Verbraucher pflanzliche Proteine als weniger schmackhaft oder weniger wirksam als tierische Proteine. Geschmack, Textur und Verdaulichkeit wirken sich weiterhin negativ auf das Wiederkaufverhalten aus. Marken investieren in Geschmacksmaskierung, Texturverbesserung und Proteinkombinationen, um diese Barrieren zu überwinden.

- Lieferkettenengpässe, wie die Beschaffung von hochwertigem Soja, Erbsen, Reis oder anderen proteinreichen Zutaten, können zu Produktionsengpässen und höheren Einzelhandelspreisen führen und so die Verfügbarkeit beeinträchtigen. Verzögerungen bei der Rohstoffverfügbarkeit und Schwankungen im globalen Angebot können die Marktstabilität ebenfalls beeinträchtigen.

- So haben beispielsweise mehrere vegane Proteinmarken kürzlich ihre Verpackungen, Kennzeichnungen und Nährwertangaben überarbeitet, um Genauigkeit und Transparenz zu gewährleisten. Dadurch wurde das Vertrauen der Verbraucher gestärkt und es wurden Folgekäufe gefördert. Zu diesen Initiativen gehörten auch Aufklärungskampagnen zur Klärung der Proteinqualität und des Nutzens.

- Während sich vegane Proteinprodukte in Rezeptur und Geschmack weiterentwickeln, bleibt die Berücksichtigung von Kosten, sensorischen Vorlieben und Herausforderungen in der Lieferkette von entscheidender Bedeutung. Um das langfristige Wachstumspotenzial zu sichern, müssen sich die Stakeholder auf erschwingliche, qualitativ hochwertige und schmackhafte Lösungen konzentrieren. Investitionen in Forschung, skalierbare Produktion und alternative Proteinquellen können die Verfügbarkeit und Rentabilität verbessern.

Marktumfang für veganes Protein im Nahen Osten und Afrika

Der Markt ist nach Quelle, Proteintyp, Hydrolysegrad, Form, Natur, Funktion und Anwendung segmentiert.

- Nach Quelle

Der Markt für veganes Protein im Nahen Osten und Afrika ist nach Herkunft in Sojaprotein, Erbsenprotein, Reisprotein, Hanfprotein, Spirulina, Quinoaprotein, Leinsamenprotein, Chiaprotein, Rapsprotein, Kürbiskernprotein und weitere Proteine unterteilt. Das Segment Sojaprotein hatte 2024 den größten Marktanteil, was auf seine weit verbreitete Verwendung in Lebensmitteln, Getränken und Nahrungsergänzungsmitteln zurückzuführen ist. Sojaprotein wird aufgrund seines hohen Nährwerts, seiner vielseitigen Anwendungsmöglichkeiten und seiner etablierten Lieferkette in verschiedenen Ländern geschätzt.

Das Segment Erbsenprotein wird voraussichtlich zwischen 2025 und 2032 die höchste Wachstumsrate verzeichnen, getrieben durch die zunehmende Präferenz der Verbraucher für allergenfreie, pflanzliche Proteinquellen. Erbsenprotein ist aufgrund seines neutralen Geschmacks, seiner hohen Verdaulichkeit und seiner Eignung für Clean-Label-Rezepturen besonders in Proteinpulvern, Snacks und funktionellen Lebensmitteln beliebt.

- Nach Proteintyp

Der Markt für vegane Proteine im Nahen Osten und Afrika ist nach Proteintyp in Isolate, Konzentrate und Hydrolysate unterteilt. Das Segment der Isolate hatte im Jahr 2024 aufgrund seines hohen Proteingehalts, seiner Reinheit und seiner funktionellen Eigenschaften, die für Getränke und Nahrungsergänzungsmittel geeignet sind, den größten Umsatzanteil.

Das Segment der Hydrolysate wird voraussichtlich zwischen 2025 und 2032 die höchste Wachstumsrate verzeichnen, bedingt durch die verbesserte Verdaulichkeit, die schnelle Aufnahme und die Eignung für Sporternährung und klinische Anwendungen. Hydrolysate sind bei Verbrauchern beliebt, die eine schnelle und effiziente Proteinverwertung anstreben.

- Nach Hydrolysegrad

Basierend auf dem Hydrolysegrad wird der Markt für vegane Proteine im Nahen Osten und Afrika in intakte, leicht hydrolysierte und stark hydrolysierte Proteine unterteilt. Das intakte Segment dominierte im Jahr 2024 aufgrund seines ausgewogenen Nährwertprofils und seiner Kosteneffizienz für den regelmäßigen Verzehr.

Das Segment der leicht hydrolysierten Proteine dürfte zwischen 2025 und 2032 die höchste Wachstumsrate aufweisen, was auf die verbesserte Löslichkeit, funktionelle Leistung und Verdaulichkeit zurückzuführen ist, wodurch es sich ideal für angereicherte Getränke und spezielle Proteinformulierungen eignet.

- Nach Formular

Der Markt für vegane Proteine im Nahen Osten und Afrika ist in trockene und flüssige Proteine unterteilt. Das Trockensegment hatte im Jahr 2024 den größten Marktanteil, da es leicht zu lagern, lange haltbar und in Proteinpulvern, Riegeln und Backwaren einsetzbar ist.

Das Segment der Flüssiggetränke dürfte zwischen 2025 und 2032 die höchste Wachstumsrate aufweisen, angetrieben durch die steigende Nachfrage gesundheitsbewusster Verbraucher nach trinkfertigen Getränken, Smoothies und proteinangereicherten Funktionsgetränken.

- Von Natur aus

Der Markt für vegane Proteine im Nahen Osten und Afrika ist naturgemäß in konventionelle und Bio-Proteine unterteilt. Das konventionelle Segment war im Jahr 2024 Marktführer, unterstützt durch eine gut etablierte Produktionsinfrastruktur und die Erschwinglichkeit.

Das Bio-Segment dürfte zwischen 2025 und 2032 die höchste Wachstumsrate aufweisen, was auf die zunehmende Vorliebe der Verbraucher für Clean-Label-, gentechnikfreie und nachhaltig gewonnene pflanzliche Proteine im Nahen Osten und in Afrika zurückzuführen ist.

- Nach Funktion

Der Markt für vegane Proteine im Nahen Osten und Afrika ist nach Funktionen in Löslichkeit, Emulgierung, Gelierung, Wasserbindung, Schaumbildung und andere unterteilt. Das Segment Löslichkeit hatte im Jahr 2024 aufgrund seiner Bedeutung bei Getränken, Shakes und funktionellen Lebensmitteln den größten Marktanteil.

Die Segmente Emulgierung und Gelierung werden voraussichtlich zwischen 2025 und 2032 die höchste Wachstumsrate aufweisen, was auf die zunehmende Verwendung veganer Proteine in Backwaren, Milchalternativen und verarbeiteten Lebensmitteln zur Verbesserung von Textur und Stabilität zurückzuführen ist.

- Nach Anwendung

Der Markt für vegane Proteine im Nahen Osten und Afrika ist nach Anwendungsgebieten in Lebensmittel, Getränke, Nutrazeutika und Nahrungsergänzungsmittel, Kosmetika und Körperpflegeprodukte, Tierfutter, Pharmazeutika und andere Produkte unterteilt. Das Segment Lebensmittel dominierte im Jahr 2024 aufgrund des hohen Anteils pflanzlicher Proteine in Backwaren, Snacks und Süßwaren.

Das Segment Nutraceuticals und Nahrungsergänzungsmittel wird voraussichtlich zwischen 2025 und 2032 die höchste Wachstumsrate aufweisen, was auf die zunehmende Verbreitung von proteinangereicherten funktionellen Lebensmitteln, Wellness-Nahrungsergänzungsmitteln und angereicherten Getränken zurückzuführen ist.

Regionale Analyse des Marktes für veganes Protein im Nahen Osten und Afrika

- Der saudi-arabische Markt für vegane Proteine dominierte 2024 den Nahen Osten und Afrika, angetrieben durch das zunehmende Gesundheitsbewusstsein, die Urbanisierung und die zunehmende Akzeptanz pflanzlicher Ernährung. Verbraucher bevorzugen proteinangereicherte Lebensmittel und Getränke für ein verbessertes Wohlbefinden, was zu einer konstanten Nachfrage führt.

- Die Präsenz internationaler und regionaler veganer Proteinmarken sowie der Ausbau moderner Einzelhandelskanäle unterstützen das Marktwachstum. Sensibilisierungskampagnen zu Nachhaltigkeit und Ernährung stärken die Verbraucherpräferenz

- Darüber hinaus tragen funktionelle, allergenfreie und Clean-Label-Proteinprodukte zur Marktexpansion bei

Einblicke in den Markt für veganes Protein in den VAE

Der Markt für vegane Proteine in den VAE wird voraussichtlich zwischen 2025 und 2032 die höchste Wachstumsrate verzeichnen, angetrieben von steigenden Fitnesstrends, einem gesundheitsbewussten Lebensstil und dem zunehmenden Interesse an pflanzlicher Ernährung. Verbraucher suchen nach praktischen, angereicherten Proteinprodukten, darunter Pulver, Riegel und Getränke, um ihren Ernährungsbedarf zu decken. Die Expansion im Einzelhandel und E-Commerce sorgt für eine breitere Produktverfügbarkeit. Marketingkampagnen, die Nachhaltigkeit, Nährwert und funktionale Vorteile betonen, fördern die Akzeptanz. Die Einführung innovativer pflanzlicher Rezepturen und angereicherter Produkte unterstützt das schnelle Marktwachstum zusätzlich.

Marktanteile für veganes Protein im Nahen Osten und Afrika

Die vegane Proteinindustrie im Nahen Osten und Afrika wird hauptsächlich von etablierten Unternehmen angeführt, darunter:

- Thryve (VAE)

- Hunter Foods (VAE)

- Yalla Nutrition (VAE)

- Food People (VAE)

- Pure Harvest (VAE)

- NutriPro (Südafrika)

- Proteina Foods (Südafrika)

- Desert Foods Co. (VAE)

- Sahara Nutrients (Marokko)

- GreenLeaf Protein (Ägypten)

SKU-

Erhalten Sie Online-Zugriff auf den Bericht zur weltweit ersten Market Intelligence Cloud

- Interaktives Datenanalyse-Dashboard

- Unternehmensanalyse-Dashboard für Chancen mit hohem Wachstumspotenzial

- Zugriff für Research-Analysten für Anpassungen und Abfragen

- Konkurrenzanalyse mit interaktivem Dashboard

- Aktuelle Nachrichten, Updates und Trendanalyse

- Nutzen Sie die Leistungsfähigkeit der Benchmark-Analyse für eine umfassende Konkurrenzverfolgung

Forschungsmethodik

Die Datenerfassung und Basisjahresanalyse werden mithilfe von Datenerfassungsmodulen mit großen Stichprobengrößen durchgeführt. Die Phase umfasst das Erhalten von Marktinformationen oder verwandten Daten aus verschiedenen Quellen und Strategien. Sie umfasst die Prüfung und Planung aller aus der Vergangenheit im Voraus erfassten Daten. Sie umfasst auch die Prüfung von Informationsinkonsistenzen, die in verschiedenen Informationsquellen auftreten. Die Marktdaten werden mithilfe von marktstatistischen und kohärenten Modellen analysiert und geschätzt. Darüber hinaus sind Marktanteilsanalyse und Schlüsseltrendanalyse die wichtigsten Erfolgsfaktoren im Marktbericht. Um mehr zu erfahren, fordern Sie bitte einen Analystenanruf an oder geben Sie Ihre Anfrage ein.

Die wichtigste Forschungsmethodik, die vom DBMR-Forschungsteam verwendet wird, ist die Datentriangulation, die Data Mining, die Analyse der Auswirkungen von Datenvariablen auf den Markt und die primäre (Branchenexperten-)Validierung umfasst. Zu den Datenmodellen gehören ein Lieferantenpositionierungsraster, eine Marktzeitlinienanalyse, ein Marktüberblick und -leitfaden, ein Firmenpositionierungsraster, eine Patentanalyse, eine Preisanalyse, eine Firmenmarktanteilsanalyse, Messstandards, eine globale versus eine regionale und Lieferantenanteilsanalyse. Um mehr über die Forschungsmethodik zu erfahren, senden Sie eine Anfrage an unsere Branchenexperten.

Anpassung möglich

Data Bridge Market Research ist ein führendes Unternehmen in der fortgeschrittenen formativen Forschung. Wir sind stolz darauf, unseren bestehenden und neuen Kunden Daten und Analysen zu bieten, die zu ihren Zielen passen. Der Bericht kann angepasst werden, um Preistrendanalysen von Zielmarken, Marktverständnis für zusätzliche Länder (fordern Sie die Länderliste an), Daten zu klinischen Studienergebnissen, Literaturübersicht, Analysen des Marktes für aufgearbeitete Produkte und Produktbasis einzuschließen. Marktanalysen von Zielkonkurrenten können von technologiebasierten Analysen bis hin zu Marktportfoliostrategien analysiert werden. Wir können so viele Wettbewerber hinzufügen, wie Sie Daten in dem von Ihnen gewünschten Format und Datenstil benötigen. Unser Analystenteam kann Ihnen auch Daten in groben Excel-Rohdateien und Pivot-Tabellen (Fact Book) bereitstellen oder Sie bei der Erstellung von Präsentationen aus den im Bericht verfügbaren Datensätzen unterstützen.