Middle East And Africa Anti Money Laundering Market

Marktgröße in Milliarden USD

CAGR :

%

USD

455.77 Million

USD

1,255.20 Million

2024

2032

USD

455.77 Million

USD

1,255.20 Million

2024

2032

| 2025 –2032 | |

| USD 455.77 Million | |

| USD 1,255.20 Million | |

|

|

|

|

Marktsegmentierung zur Geldwäschebekämpfung im Nahen Osten und in Afrika nach Angebot (Lösungen und Dienste), Funktion (Compliance-Management, Kundenidentitätsmanagement, Transaktionsüberwachung, Währungstransaktionsberichterstattung und andere), Bereitstellung (Cloud und vor Ort), Unternehmensgröße (Großunternehmen und kleine und mittlere Unternehmen) und Endverbrauch (Banken und Finanzinstitute, Versicherungsanbieter, Regierung, Gaming und Glücksspiel und andere) – Branchentrends und Prognose bis 2032.

Marktgröße im Bereich Geldwäschebekämpfung

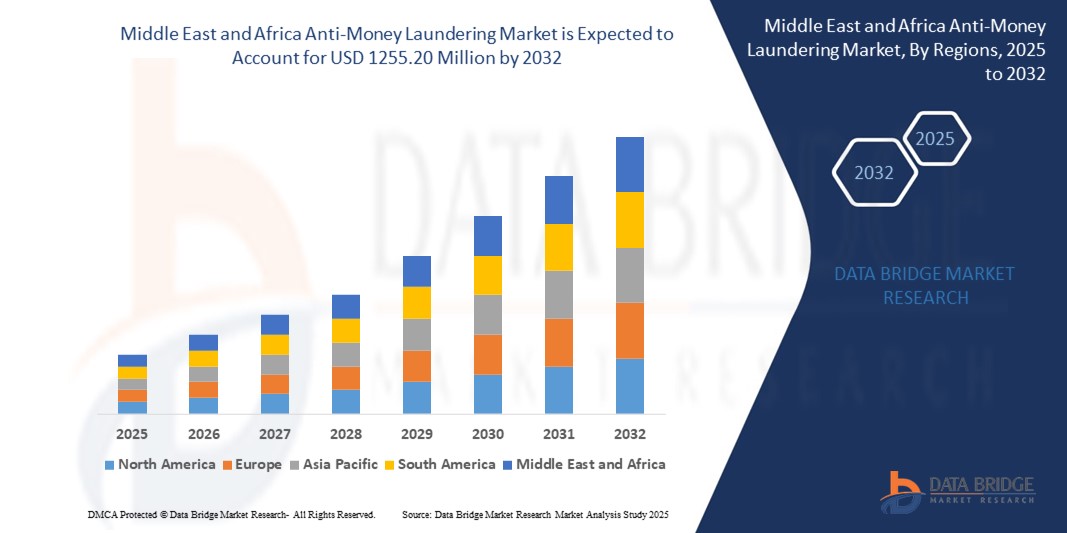

- Der Markt für Geldwäschebekämpfung im Nahen Osten und Afrika hatte im Jahr 2024 ein Volumen von 455,77 Millionen US-Dollar und dürfte bis 2032 einen Wert von 1.255,20 Millionen US-Dollar erreichen , was einer jährlichen Wachstumsrate von 13,5 % im Prognosezeitraum entspricht.

- Das Marktwachstum wird durch steigende regulatorische Anforderungen, steigende Finanzkriminalität und die Einführung fortschrittlicher Technologien wie künstliche Intelligenz und maschinelles Lernen für verbesserte Compliance- und Überwachungslösungen vorangetrieben.

- Der wachsende Bedarf an robusten, skalierbaren und integrierten Lösungen zur Bekämpfung von Geldwäsche (AML) im Kampf gegen Finanzkriminalität macht Anti-Geldwäsche-Systeme zu wichtigen Instrumenten für Finanzinstitute und andere regulierte Sektoren und beschleunigt die Marktexpansion.

Marktanalyse zur Bekämpfung der Geldwäsche

- Lösungen zur Bekämpfung der Geldwäsche, die Software und Dienstleistungen zur Erkennung und Verhinderung von Finanzkriminalität umfassen, werden für die Einhaltung gesetzlicher Vorschriften und den Schutz der Finanzsysteme von Banken, Versicherungen und anderen Sektoren immer wichtiger.

- Die Nachfrage nach Lösungen zur Bekämpfung der Geldwäsche wird durch strengere staatliche Vorschriften, ein gesteigertes Bewusstsein für Geldwäscherisiken und den Bedarf an automatisierten Systemen zur Überwachung von Transaktionen und Überprüfung der Kundenidentität angeheizt.

- Südafrika dominierte den Markt zur Bekämpfung der Geldwäsche im Nahen Osten und Afrika mit dem größten Umsatzanteil von 38,5 % im Jahr 2024, angetrieben durch einen gut etablierten Finanzsektor, strenge regulatorische Rahmenbedingungen und erhebliche Investitionen in Compliance-Technologien

- Die VAE werden im Prognosezeitraum voraussichtlich die am schnellsten wachsende Region sein, angetrieben durch die schnelle digitale Transformation, den zunehmenden Status als Finanzzentrum und Regierungsinitiativen zur Stärkung der Vorschriften zur Bekämpfung der Geldwäsche.

- Das Segment Lösungen hielt im Jahr 2024 mit 60,2 % den größten Marktanteil, angetrieben durch die steigende Nachfrage nach fortschrittlicher Software zur Geldwäschebekämpfung, die Echtzeit-Transaktionsüberwachung, Compliance-Management und die Überprüfung der Kundenidentität ermöglicht.

Berichtsumfang und Marktsegmentierung zur Geldwäschebekämpfung

|

Eigenschaften |

Wichtige Markteinblicke zur Bekämpfung der Geldwäsche |

|

Abgedeckte Segmente |

|

|

Abgedeckte Länder |

Naher Osten und Afrika

|

|

Wichtige Marktteilnehmer |

|

|

Marktchancen |

|

|

Wertschöpfungsdaten-Infosets |

Zusätzlich zu den Markteinblicken wie Marktwert, Wachstumsrate, Marktsegmenten, geografischer Abdeckung, Marktteilnehmern und Marktszenario enthält der vom Data Bridge Market Research-Team kuratierte Marktbericht eine eingehende Expertenanalyse, Import-/Exportanalyse, Preisanalyse, Produktionsverbrauchsanalyse und PESTLE-Analyse. |

Markttrends zur Bekämpfung der Geldwäsche

„Zunehmende Integration von KI und maschinellem Lernen in AML-Lösungen“

- Der Markt für Geldwäschebekämpfung (AML) im Nahen Osten und Afrika (MEA) erlebt einen deutlichen Trend zur Integration von Technologien der künstlichen Intelligenz (KI) und des maschinellen Lernens (ML).

- Diese Technologien ermöglichen eine fortschrittliche Datenverarbeitung und -analyse und bieten tiefere Einblicke in Finanztransaktionen, Kundenverhalten und potenzielle Geldwäscherisiken.

- KI-gestützte Lösungen zur Bekämpfung der Geldwäsche ermöglichen die proaktive Identifizierung verdächtiger Aktivitäten, reduzieren Fehlalarme und verbessern die Compliance-Effizienz

- Beispielsweise entwickeln Unternehmen KI-gesteuerte Plattformen, die Transaktionsmuster analysieren, um Anomalien zu erkennen, Compliance-Prozesse zu optimieren und Echtzeitwarnungen für potenzielle Finanzkriminalität wie Terrorismusfinanzierung, Betrug und Bestechung bereitzustellen.

- Dieser Trend erhöht die Wirksamkeit von Systemen zur Bekämpfung der Geldwäsche und macht sie für Finanzinstitute, Regierungen und andere regulierte Unternehmen in der gesamten MEA-Region attraktiver.

- KI- und ML-Algorithmen können umfangreiche Datensätze analysieren, darunter Transaktionshistorien, Kundenprofile und grenzüberschreitende Aktivitäten, um komplexe Geldwäschemuster zu erkennen und die Einhaltung gesetzlicher Vorschriften zu verbessern.

Marktdynamik im Bereich Geldwäschebekämpfung

Treiber

„Steigende Nachfrage nach robuster Compliance und Prävention von Finanzkriminalität“

- Die zunehmende Notwendigkeit einer strengen Einhaltung gesetzlicher Vorschriften und der Bekämpfung von Finanzkriminalität wie Geldwäsche, Terrorismusfinanzierung und Betrug ist ein wichtiger Treiber für den Markt zur Bekämpfung der Geldwäsche im Nahen Osten und Afrika.

- Lösungen zur Bekämpfung der Geldwäsche erhöhen die finanzielle Sicherheit, indem sie Funktionen wie Echtzeit-Transaktionsüberwachung, Kundensorgfaltspflicht (KYC/CDD) und automatisierte Meldung verdächtiger Aktivitäten bieten

- Staatliche Vorschriften, insbesondere in Ländern wie Südafrika und den Vereinigten Arabischen Emiraten, schreiben strengere Rahmenbedingungen zur Bekämpfung der Geldwäsche vor, um sie an die globalen Standards anzupassen, die von Organisationen wie der Financial Action Task Force (FATF) festgelegt wurden.

- Die Verbreitung von digitalem Banking, Online-Zahlungssystemen und der Nutzung von Kryptowährungen in der MEA-Region treibt den Bedarf an fortschrittlichen Lösungen zur Bekämpfung der Geldwäsche weiter voran, um sichere und transparente Finanztransaktionen zu gewährleisten.

- Finanzinstitute setzen zunehmend Systeme zur Geldwäschebekämpfung als Standard oder optional ein, um den regulatorischen Anforderungen gerecht zu werden und die Betriebsintegrität zu verbessern.

Einschränkung/Herausforderung

„Hohe Implementierungskosten und Datenschutzbedenken“

- Die erheblichen Anfangsinvestitionen für Hardware, Software und Systemintegration zur Geldwäschebekämpfung können ein Hindernis für die Einführung darstellen, insbesondere für kleine und mittlere Unternehmen (KMU) in Schwellenländern innerhalb der MEA-Region.

- Die Integration von Lösungen zur Geldwäschebekämpfung in bestehende Finanzsysteme kann komplex und kostspielig sein, insbesondere für Institute mit veralteter Infrastruktur.

- Datensicherheit und Datenschutz stellen eine große Herausforderung dar, da Systeme zur Bekämpfung der Geldwäsche große Mengen sensibler finanzieller und persönlicher Daten sammeln und verarbeiten, was das Risiko von Verstößen oder Missbrauch erhöht.

- Die unterschiedliche Regulierungslandschaft in den MEA-Ländern hinsichtlich Datenschutz und Geldwäschebekämpfung erschwert die Geschäftstätigkeit multinationaler Anbieter und Finanzinstitute.

- Diese Faktoren können die Einführung behindern, insbesondere in Regionen mit hoher Kostensensibilität oder erhöhtem Bewusstsein für Datenschutzprobleme, und das Marktwachstum in bestimmten Bereichen begrenzen.

Marktumfang zur Bekämpfung der Geldwäsche

Der Markt ist nach Angebot, Funktion, Einsatz, Unternehmensgröße und Endnutzung segmentiert.

- Durch das Angebot

Der Markt zur Bekämpfung der Geldwäsche im Nahen Osten und Afrika ist nach Angebot in Lösungen und Dienstleistungen unterteilt. Das Segment Lösungen hielt im Jahr 2024 mit 60,2 % den größten Marktanteil, angetrieben durch die steigende Nachfrage nach fortschrittlicher Software zur Bekämpfung der Geldwäsche, die Echtzeit-Transaktionsüberwachung, Compliance-Management und die Überprüfung der Kundenidentität ermöglicht. Diese Lösungen nutzen KI und maschinelles Lernen, um die Aufdeckung von Finanzkriminalität wie Geldwäsche und Terrorismusfinanzierung zu verbessern.

Das Dienstleistungssegment wird voraussichtlich zwischen 2025 und 2032 mit 15,8 % das höchste Wachstum verzeichnen. Grund dafür ist der steigende Bedarf an fachkundiger Beratung und Managed Services zur Bewältigung komplexer Anti-Geldwäsche-Vorschriften. Finanzinstitute lagern zunehmend Compliance-Aufgaben aus, um die Einhaltung der Vorschriften kosteneffizient zu gewährleisten und operative Risiken zu reduzieren.

- Nach Funktion

Der Markt zur Bekämpfung der Geldwäsche im Nahen Osten und Afrika ist funktional in Compliance-Management, Kundenidentitätsmanagement, Transaktionsüberwachung, Devisentransaktionsberichterstattung und weitere Bereiche unterteilt. Das Segment Compliance-Management dominierte den Markt mit einem Umsatzanteil von 32,6 % im Jahr 2024. Dies ist auf strenge Vorschriften und die Notwendigkeit zurückzuführen, dass Finanzinstitute ihre AML-Rahmenwerke stärken müssen, um Strafen zu vermeiden und die Einhaltung gesetzlicher Vorschriften zu gewährleisten.

Das Segment der Transaktionsüberwachung wird voraussichtlich zwischen 2025 und 2032 mit 16,4 % die höchste Wachstumsrate aufweisen. Dies ist auf die zunehmende Einführung KI-gesteuerter Systeme zurückzuführen, die die Erkennung verdächtiger Transaktionen verbessern und Fehlalarme reduzieren, wodurch die Effizienz bei der Bekämpfung von Finanzkriminalität gesteigert wird.

- Nach Bereitstellung

Der Markt zur Bekämpfung der Geldwäsche im Nahen Osten und Afrika ist nach Einsatzgebiet in Cloud- und On-Premise-Lösungen unterteilt. Das Cloud-Segment hatte im Jahr 2024 mit 54,4 % den größten Marktanteil. Dies ist auf seine Flexibilität, Skalierbarkeit und Kosteneffizienz zurückzuführen. Finanzinstitute können damit fortschrittliche Technologien wie KI und Echtzeitanalysen ohne erhebliche Infrastrukturinvestitionen integrieren.

Das On-Premise-Segment wird zwischen 2025 und 2032 voraussichtlich deutlich wachsen. Dies ist auf Unternehmen zurückzuführen, die Kontrolle und Sicherheit über ihre Compliance-Systeme stellen. On-Premise-Lösungen bieten Anpassungsmöglichkeiten und Integration in die bestehende IT-Infrastruktur, was für große Unternehmen mit komplexen regulatorischen Anforderungen von entscheidender Bedeutung ist.

- Nach Unternehmensgröße

Der Markt zur Bekämpfung der Geldwäsche im Nahen Osten und Afrika ist nach Unternehmensgröße in Großunternehmen sowie kleine und mittlere Unternehmen (KMU) unterteilt. Das Segment der Großunternehmen dominierte den Markt mit einem Umsatzanteil von 56,8 % im Jahr 2024. Dies ist auf den Fokus dieser Unternehmen auf digitale Zahlungssysteme und den Bedarf an robusten AML-Lösungen zurückzuführen, um die Anforderungen an die Transaktionsüberwachung und Compliance bei Finanztransaktionen mit hohem Volumen zu erfüllen.

Es wird erwartet, dass das KMU-Segment zwischen 2025 und 2032 mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 17,2 % schnell wachsen wird. Dies wird durch das zunehmende Bewusstsein für Vorschriften zur Bekämpfung der Geldwäsche und die Einführung kostengünstiger Cloud-basierter Lösungen vorangetrieben, die sich an kleinere Organisationen mit begrenzten Ressourcen richten.

- Nach Endverwendung

Auf der Grundlage der Endnutzung ist der Markt zur Bekämpfung der Geldwäsche im Nahen Osten und Afrika in Banken und Finanzinstitute, Versicherungsanbieter, Regierung, Gaming und Glücksspiel und andere segmentiert. Das Segment Banken und Finanzinstitute hielt im Jahr 2024 mit 45,3 % den größten Marktanteil, getrieben durch den dringenden Bedarf an Lösungen zur Bekämpfung der Geldwäsche zur Bekämpfung von Finanzkriminalität wie Betrug, Terrorismusfinanzierung und Geldwäsche im Bankensektor.

Das Gaming- und Glücksspielsegment wird voraussichtlich zwischen 2025 und 2032 mit 18,1 % die höchste Wachstumsrate aufweisen. Dies ist auf die zunehmende Einführung von Lösungen zur Bekämpfung der Geldwäsche zurückzuführen, mit denen risikoreiche Transaktionen überwacht und die Einhaltung von Vorschriften sichergestellt werden soll, insbesondere auf Online-Glücksspielplattformen, wo illegale Finanzströme ein Problem darstellen.

Regionale Analyse des Marktes zur Bekämpfung der Geldwäsche

- Südafrika dominierte den Markt zur Bekämpfung der Geldwäsche im Nahen Osten und Afrika mit dem größten Umsatzanteil von 38,5 % im Jahr 2024, angetrieben durch einen gut etablierten Finanzsektor, strenge regulatorische Rahmenbedingungen und erhebliche Investitionen in Compliance-Technologien

- Die Nachfrage nach fortschrittlichen AML-Lösungen, wie Transaktionsüberwachung und Kundenidentitätsmanagementsystemen, wird durch die zunehmenden Bemühungen zur Aufdeckung von Finanzkriminalität vorangetrieben. Die Einführung von Cloud- und On-Premise-Lösungen sowie die Einhaltung der Standards der Financial Action Task Force (FATF) unterstützen ein nachhaltiges Marktwachstum.

Markteinblicke zur Geldwäschebekämpfung in den VAE

Der Markt für Lösungen zur Geldwäschebekämpfung in den VAE dürfte das schnellste Wachstum verzeichnen, angetrieben durch das schnelle Wachstum des Finanzsektors und die zunehmende regulatorische Kontrolle zur Bekämpfung von Geldwäsche und Terrorismusfinanzierung. Finanzinstitute suchen nach fortschrittlichen Technologien zur Geldwäschebekämpfung, darunter KI-gestützte Compliance- und Transaktionsüberwachungssysteme, um ihre Effizienz zu steigern und globale Standards zu erfüllen. Die zunehmende Nutzung cloudbasierter Lösungen und die Position der VAE als Finanzzentrum beschleunigen das Marktwachstum zusätzlich.

Markteinblicke zur Geldwäschebekämpfung in Saudi-Arabien

Der saudi-arabische Markt zur Bekämpfung von Geldwäsche dürfte aufgrund des großen Finanzsektors und staatlicher Initiativen zur Stärkung der Rahmenbedingungen zur Bekämpfung von Geldwäsche und Terrorismusfinanzierung (CFT) deutlich wachsen. Finanzinstitute setzen vorrangig auf Lösungen mit Compliance-Management und Echtzeit-Transaktionsüberwachung, um dem steigenden Risiko von Finanzkriminalität zu begegnen. Die Integration von AML-Lösungen in Banken und Finanzinstituten sowie ein zunehmendes Bewusstsein für die Einhaltung gesetzlicher Vorschriften unterstützen ein nachhaltiges Marktwachstum.

Marktanteile im Bereich Geldwäschebekämpfung

Die Anti-Geldwäsche-Branche wird hauptsächlich von etablierten Unternehmen angeführt, darunter:

- NIZZA (Israel)

- IBM (USA)

- sanktionen.io (USA)

- Intel Corporation (USA)

- Oracle (USA)

- SAP SE (Deutschland)

- Accenture (USA)

- Experian Information Solution

- Inc. (Irland)

- Open Text Corporation (Kanada)

- BAE Systems (Großbritannien)

- SAS Institute Inc (USA)

- ACI Worldwide (USA)

- Cognizant (USA)

- Trulioo (Kanada)

- Temenos Headquarters SA (Schweiz)

- WorkFusion, Inc. (USA)

- Vixio Regulatory Intelligence (England)

Was sind die jüngsten Entwicklungen auf dem Markt zur Bekämpfung der Geldwäsche im Nahen Osten und in Afrika?

- Im August 2024 übernahm das israelische Fintech-Unternehmen ThetaRay das belgische Startup Screena und integrierte dessen KI-gestützte AML-Screening-Lösung in ThetaRays cloudbasierte Plattform zur Erkennung von Finanzkriminalität. Die Technologie von Screena verbessert das Kunden- und Transaktions-Screening und ermöglicht Finanzinstituten, Bedrohungen wie Geldwäsche, Terrorismusfinanzierung und glücksspielbezogene illegale Aktivitäten präziser zu erkennen. Die Übernahme markiert ThetaRays strategische Ausrichtung hin zu einer umfassenden, durchgängigen Compliance-Suite, die Transaktionsüberwachung, Kundenrisikobewertung und Sanktionsscreening kombiniert. Mit über 100 Finanzinstituten in über 40 Ländern baut ThetaRay seine globale Präsenz weiter aus und verstärkt seinen Kampf gegen Finanzkriminalität.

- Im Februar 2023 unterzeichnete das Exekutivbüro für Geldwäschebekämpfung und Terrorismusfinanzierung (EO AML/CTF) der Vereinigten Arabischen Emirate ein Memorandum of Understanding (MoU) mit der ägyptischen Einheit zur Bekämpfung von Geldwäsche und Terrorismusfinanzierung (EMLCU), um die bilaterale Zusammenarbeit im Kampf gegen Geldwäsche, Terrorismusfinanzierung und Proliferationsfinanzierung zu stärken. Das MoU formalisiert den Austausch von Fachwissen, Risikotypologien und Best Practices und fördert gemeinsame Anstrengungen in den Bereichen Schulung, Gesetzgebung und behördenübergreifende Koordinierung. Diese Partnerschaft spiegelt das wachsende regionale Engagement für eine einheitliche Prävention von Finanzkriminalität wider und entspricht den Standards von UNODC und FATF für grenzüberschreitende Zusammenarbeit.

- Im Februar 2023 erweiterte der saudische Telekommunikationsanbieter Mobily seine Mobily Pay-Dienste durch eine strategische Partnerschaft mit Ericsson und setzte die Ericsson Wallet-Plattform ein, um sichere, personalisierte mobile Finanzdienstleistungen anzubieten. Nutzer erhielten Zugriff auf Funktionen wie kontaktloses Bezahlen, Geldtransfers, internationale Überweisungen, digitale Kartenzahlungen, Rechnungszahlungen und Handy-Aufladungen. Diese Einführung unterstützt die saudische Vision 2030, indem sie die digitale Transformation vorantreibt und die Abhängigkeit von Bargeld reduziert. Obwohl nicht spezifisch für die Bekämpfung von Geldwäsche, unterstreicht die Ausweitung mobiler Zahlungsökosysteme wie Mobily Pay die Notwendigkeit robuster AML-Frameworks, um die mit digitalen Finanztransaktionen verbundenen Risiken zu minimieren.

- Im Januar 2023 veröffentlichte die Zentralbank der Vereinigten Arabischen Emirate (CBUAE) aktualisierte AML/CFT-Richtlinien für lizenzierte Finanzinstitute (LFIs), darunter Banken, Finanzunternehmen, Wechselstuben und Versicherungsanbieter. Die Leitlinien betonen den Einsatz digitaler ID-Systeme zur Verbesserung der Kundensorgfaltspflicht (CDD), der Identitätsprüfung und der Authentifizierung. LFIs müssen technologische Best Practices, eine robuste Governance und Protokolle zur Risikominderung implementieren, um verdächtige Aktivitäten zu erkennen – insbesondere in sanktionierten oder risikoreichen Ländern. Die Richtlinien entsprechen den FATF-Standards und verlangen von LFIs den Nachweis der vollständigen Einhaltung, auch bei der Nutzung von Onboarding-Diensten Dritter.

- Im Januar 2023 startete die First Abu Dhabi Bank (FAB) in Zusammenarbeit mit Magnati und PayRow Net eine digitale Zahlungsplattform, die das Zahlungserlebnis der Verbraucher in der Ports, Customs and Free Zone Corporation (PCFC) von Dubai revolutionieren soll. Die Plattform optimiert die Einnahmenerhebung, ermöglicht Multi-Channel-Zahlungen (POS, Karten, E-Wallets) und unterstützt Co-Branding-Prepaid-Karten für sichere Transaktionen. Diese Initiative steht im Einklang mit Dubais Smart-City-Vision und dem Wandel hin zu einer bargeldlosen Wirtschaft. Mit der Expansion digitaler Ökosysteme unterstreichen solche Plattformen die Notwendigkeit einer integrierten Geldwäschebekämpfung

SKU-

Erhalten Sie Online-Zugriff auf den Bericht zur weltweit ersten Market Intelligence Cloud

- Interaktives Datenanalyse-Dashboard

- Unternehmensanalyse-Dashboard für Chancen mit hohem Wachstumspotenzial

- Zugriff für Research-Analysten für Anpassungen und Abfragen

- Konkurrenzanalyse mit interaktivem Dashboard

- Aktuelle Nachrichten, Updates und Trendanalyse

- Nutzen Sie die Leistungsfähigkeit der Benchmark-Analyse für eine umfassende Konkurrenzverfolgung

Forschungsmethodik

Die Datenerfassung und Basisjahresanalyse werden mithilfe von Datenerfassungsmodulen mit großen Stichprobengrößen durchgeführt. Die Phase umfasst das Erhalten von Marktinformationen oder verwandten Daten aus verschiedenen Quellen und Strategien. Sie umfasst die Prüfung und Planung aller aus der Vergangenheit im Voraus erfassten Daten. Sie umfasst auch die Prüfung von Informationsinkonsistenzen, die in verschiedenen Informationsquellen auftreten. Die Marktdaten werden mithilfe von marktstatistischen und kohärenten Modellen analysiert und geschätzt. Darüber hinaus sind Marktanteilsanalyse und Schlüsseltrendanalyse die wichtigsten Erfolgsfaktoren im Marktbericht. Um mehr zu erfahren, fordern Sie bitte einen Analystenanruf an oder geben Sie Ihre Anfrage ein.

Die wichtigste Forschungsmethodik, die vom DBMR-Forschungsteam verwendet wird, ist die Datentriangulation, die Data Mining, die Analyse der Auswirkungen von Datenvariablen auf den Markt und die primäre (Branchenexperten-)Validierung umfasst. Zu den Datenmodellen gehören ein Lieferantenpositionierungsraster, eine Marktzeitlinienanalyse, ein Marktüberblick und -leitfaden, ein Firmenpositionierungsraster, eine Patentanalyse, eine Preisanalyse, eine Firmenmarktanteilsanalyse, Messstandards, eine globale versus eine regionale und Lieferantenanteilsanalyse. Um mehr über die Forschungsmethodik zu erfahren, senden Sie eine Anfrage an unsere Branchenexperten.

Anpassung möglich

Data Bridge Market Research ist ein führendes Unternehmen in der fortgeschrittenen formativen Forschung. Wir sind stolz darauf, unseren bestehenden und neuen Kunden Daten und Analysen zu bieten, die zu ihren Zielen passen. Der Bericht kann angepasst werden, um Preistrendanalysen von Zielmarken, Marktverständnis für zusätzliche Länder (fordern Sie die Länderliste an), Daten zu klinischen Studienergebnissen, Literaturübersicht, Analysen des Marktes für aufgearbeitete Produkte und Produktbasis einzuschließen. Marktanalysen von Zielkonkurrenten können von technologiebasierten Analysen bis hin zu Marktportfoliostrategien analysiert werden. Wir können so viele Wettbewerber hinzufügen, wie Sie Daten in dem von Ihnen gewünschten Format und Datenstil benötigen. Unser Analystenteam kann Ihnen auch Daten in groben Excel-Rohdateien und Pivot-Tabellen (Fact Book) bereitstellen oder Sie bei der Erstellung von Präsentationen aus den im Bericht verfügbaren Datensätzen unterstützen.