Ksa Trucking Road Freight Market

Marktgröße in Milliarden USD

CAGR :

%

USD

8.61 Billion

USD

13.77 Billion

2024

2031

USD

8.61 Billion

USD

13.77 Billion

2024

2031

| 2025 –2031 | |

| USD 8.61 Billion | |

| USD 13.77 Billion | |

|

|

|

|

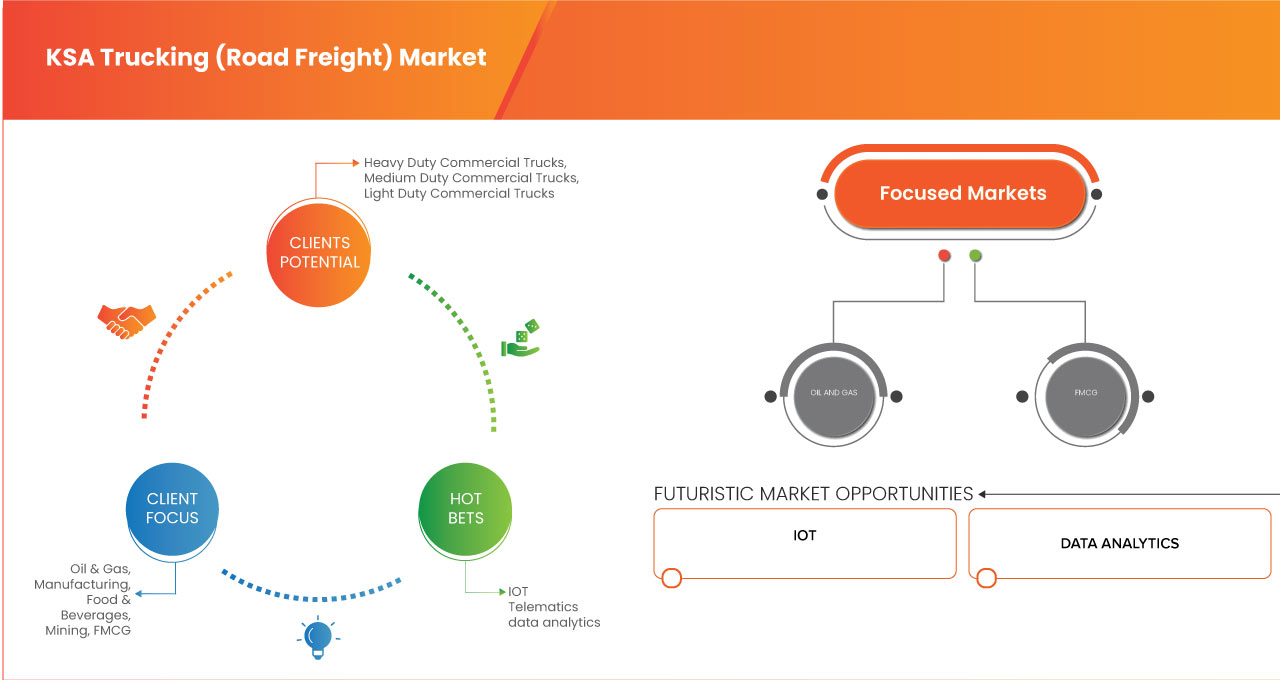

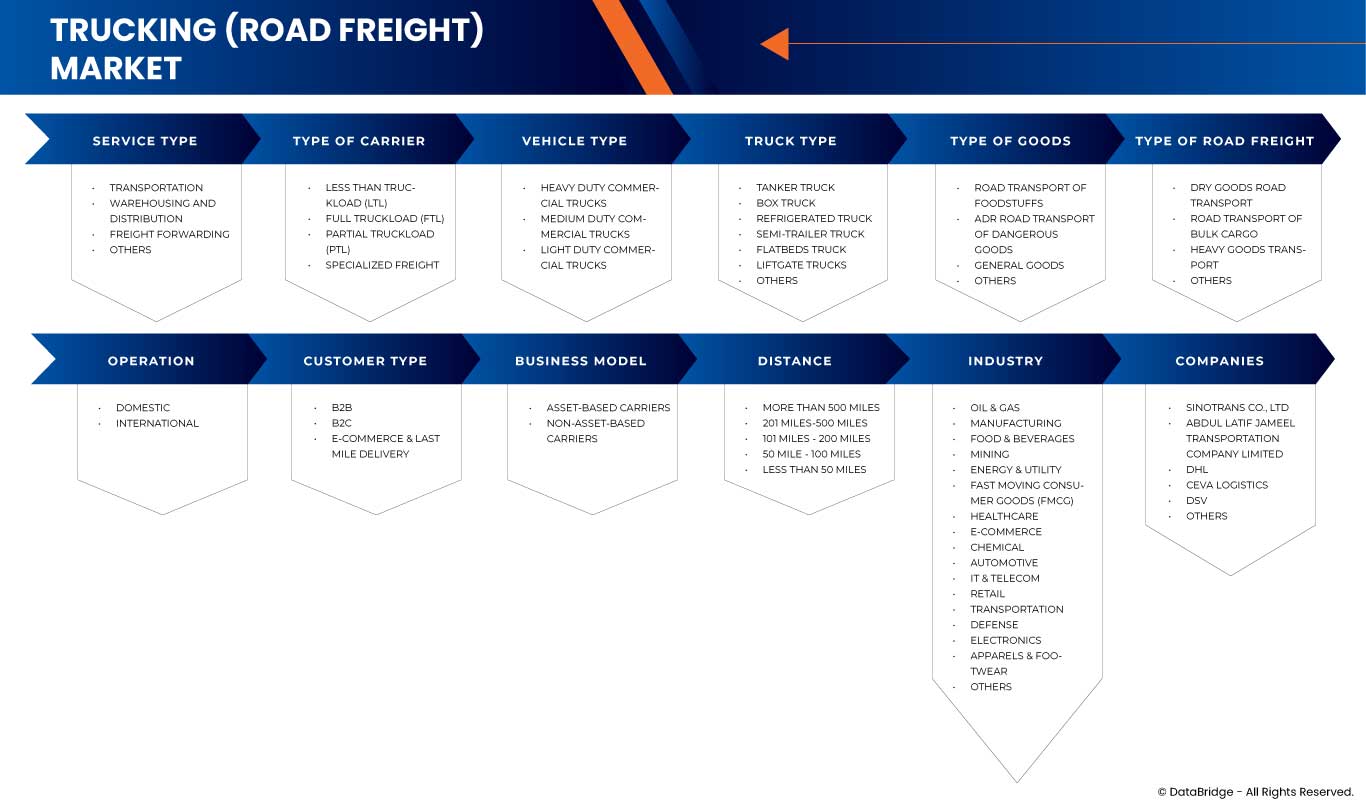

KSA Trucking (Straßenfracht) Marktsegmentierung nach Servicetyp (Transport, Lagerung & Vertrieb und Spedition), Art des Spediteurs (Teilladungen (LTL), Komplettladungen (FTL), Teilladungen (PTL) und Spezialfracht), Fahrzeugtyp (Schwerlast-LKW, Mittellast-LKW und Leichtlast-LKW), LKW-Typ (Tankwagen, Kastenwagen, Kühlwagen, Sattelschlepper, Pritschenwagen und Hebebühnen-LKW), Güterart (Straßentransport von Lebensmitteln, ADR-Straßentransport von Gefahrgütern und allgemeine Güter), Art der Straßenfracht (Straßentransport von Trockengütern, Straßentransport von Schüttgut und Schwerlasttransport), Betrieb (Inland und International), Kundentyp (B2B, B2C und E-Commerce und Lieferung auf der letzten Meile), Geschäftsmodell (Asset-Based Carriers und Non-Asset-Based Carriers) Entfernung (Mehr als 500 Meilen, 201 Meilen – 500 Meilen, 101 Meilen – 200 Meilen, 50 Meilen – 100 Meilen und weniger als 50 Meilen), Industrie (Öl und Gas, Fertigung, Lebensmittel und Getränke, Bergbau, Energie und Versorgung, schnelldrehende Konsumgüter (FMCG), Gesundheitswesen, E-Commerce, Chemie, Automobil, IT und Telekommunikation, Einzelhandel, Transport, Verteidigung, Elektronik, Bekleidung und Schuhe) – Branchentrends und Prognose bis 2032

KSA-LKW-Marktanalyse (Straßenfracht)

Der Lkw-Markt (Straßenfracht) in Saudi-Arabien verzeichnet dank technologischer Fortschritte und der steigenden Nachfrage nach präzisen Wasserdaten in verschiedenen Branchen ein deutliches Wachstum. Der Markt umfasst eine breite Produktpalette wie Sonarsysteme, Mehr- und Einstrahl-Echolote, Unterwasserdrohnen, GPS-Systeme und Datenmanagementsoftware. Wichtige Anwendungsgebiete sind die Schifffahrt, Umweltüberwachung, Küsteningenieurwesen, Öl- und Gasexploration sowie der Verteidigungssektor. Der steigende Bedarf an präziser Kartierung des Unterwassergeländes, gepaart mit dem Wachstum des Seehandels, der Offshore-Aktivitäten und der Umweltschutzinitiativen, treibt das Marktwachstum weiter voran. Darüber hinaus prägen Innovationen wie Automatisierung, KI-Integration und verbesserte Sensortechnologie die Zukunft hydrografischer Vermessungen und machen sie effizienter und kostengünstiger.

KSA-LKW-Markt (Straßenfracht) Größe

Der Lkw-Markt (Straßenfracht) in Saudi-Arabien wird voraussichtlich von 8,61 Milliarden US-Dollar im Jahr 2024 auf 13,77 Milliarden US-Dollar im Jahr 2032 anwachsen und im Prognosezeitraum 2025 bis 2032 eine durchschnittliche jährliche Wachstumsrate (CAGR) von 6,2 % aufweisen. Neben Einblicken in Marktszenarien wie Marktwert, Wachstumsrate, Segmentierung, geografische Abdeckung und wichtige Akteure enthalten die von Data Bridge Market Research kuratierten Marktberichte auch ausführliche Expertenanalysen, Patientenepidemiologie, Pipeline-Analysen, Preisanalysen und Informationen zum regulatorischen Rahmen.

KSA -Markttrends für LKW-Transporte (Straßenfracht)

„Ausbau des Seehandels und des Seeverkehrs“

Die Ausweitung des Seehandels ist ein wichtiger Treiber für den Lkw-Markt (Straßenfracht) in Saudi-Arabien. Mit zunehmendem internationalen Schiffsverkehr wird der Bedarf an genauen und aktuellen Seeverkehrsdaten für eine sichere Navigation und einen effizienten Hafenbetrieb entscheidend. Hydrographische Vermessungen helfen bei der Kartierung von Schifffahrtsrouten, der Identifizierung von Gefahren unter Wasser und der Gewährleistung einer sicheren Schiffspassage und unterstützen so den reibungslosen Warenfluss über internationale Gewässer. Darüber hinaus erfordern die zunehmende Komplexität globaler Handelsrouten und die Notwendigkeit einer nachhaltigen Hafenentwicklung fortschrittliche Vermessungstechnologien. Dieser wachsende Bedarf an präzisen Daten sichert das weitere Wachstum des Lkw-Marktes (Straßenfracht) in Saudi-Arabien. Mit steigendem Handelsvolumen wird der Markt voraussichtlich steigende Investitionen in fortschrittliche Vermessungstechnologien erleben. Daher spielen hydrographische Vermessungen eine entscheidende Rolle für die Aufrechterhaltung der globalen Seewirtschaft.

Berichtsumfang und KSA-Marktsegmentierung für Lkw (Straßenfracht)

|

Eigenschaften |

Wichtige Markteinblicke für den KSA-LKW-Markt (Straßenfracht) |

|

Abgedeckte Segmente |

|

|

Wichtige Marktteilnehmer |

Kuehne+Nagel (Schweiz), CEVA Logistics (Frankreich), DHL (Deutschland), DSV (Dänemark), Abdul Latif Jameel Transportation Company Limited (KSA), Sinotrans Co., Ltd (China), GAC (VAE), FedEx (USA), SEKO Logistics (USA), United Parcel Service of America, Inc. (USA), Hellmann (Deutschland), JAS (USA), DB SCHENKER (Europa), fourwinds (KSA), Ardian Global Express LLC. (VAE), NTF GROUP (KSA), Defaf Logistics (KSA), WeFreight (VAE) und Freights Solutions Co. (KSA) |

|

Marktchancen |

|

|

Wertschöpfungsdaten-Infosets |

Zusätzlich zu den Einblicken in Marktszenarien wie Marktwert, Wachstumsrate, Segmentierung, geografische Abdeckung und wichtige Akteure umfassen die von Data Bridge Market Research kuratierten Marktberichte auch ausführliche Expertenanalysen, Patientenepidemiologie, Pipeline-Analysen, Preisanalysen und regulatorische Rahmenbedingungen. |

KSA-LKW-Marktdefinition (Straßenfracht)

Der Lkw-Markt (Straßengüterverkehr) in Saudi-Arabien umfasst den Gütertransport auf der Straße und ist ein dynamischer und wichtiger Bestandteil der Logistikbranche. Der Markt umfasst den Transport von Gütern – von Rohstoffen bis hin zu Fertigprodukten – mit einer Lkw-Flotte über ausgedehnte Straßennetze. Die Lkw-Branche spielt eine entscheidende Rolle bei der Verknüpfung verschiedener Punkte in Lieferketten und gewährleistet eine pünktliche und effiziente Warenlieferung. Der Markt umfasst ein breites Spektrum an Marktteilnehmern wie Speditionen, Verladern und externen Logistikdienstleistern. Der Straßengüterverkehr spielt eine Schlüsselrolle bei der Ermöglichung und Unterstützung von Handel und Gewerbe. Die Marktdynamik wird von Faktoren wie technologischem Fortschritt, regulatorischen Rahmenbedingungen, Kraftstoffpreisen und wirtschaftlichen Trends beeinflusst. Diese Elemente prägen die Strategien der Unternehmen im Straßengüterverkehr. Der Straßengüterverkehr ist ein wichtiger Kanal für einen reibungslosen Warenfluss und leistet einen wesentlichen Beitrag zum globalen Warenverkehr und zum Funktionieren moderner Volkswirtschaften.

KSA-LKW-Marktdynamik (Straßenfracht)

Treiber

- Wachstum im E-Commerce-Sektor stärkt den Straßengüterverkehr

Die steigende Nachfrage nach Offshore-Öl- und Gasexploration beschleunigt den Bedarf an fortschrittlichen Lkw-Transporten (Straßengüterverkehr) im Königreich Saudi-Arabien, um präzise Unterwasserkartierungen und Datenerfassung zu ermöglichen. Da Unternehmen immer tiefere und komplexere Unterwasserumgebungen erkunden, werden genaue bathymetrische Karten und Meeresbodendaten immer wichtiger, um ressourcenreiche Gebiete zu identifizieren, sichere Bohrvorgänge zu gewährleisten und Umweltrisiken zu minimieren. Diese wachsende Aktivität in der Offshore-Energieproduktion dürfte die Einführung modernster hydrografischer Technologien, darunter Fächerecholote, Seitensichtsonare und ROV-montierte Systeme, auf dem Weltmarkt vorantreiben.

Zum Beispiel:

Im Februar 2024 wurde an einem Wrack vor Cove, Tobago, eine hydrografische Untersuchung eingeleitet, 21 Tage nachdem ein Schiff, das Bunkertreibstoff ausspuckte, in Küstennähe auf Grund gelaufen war. Ziel der Untersuchung war es, die Wassertiefe zu messen und schifffahrtliche Gefahren zu lokalisieren, um die Bergung des gekenterten Lastkahns zu erleichtern und gleichzeitig die Verteilung von Treibstoff und Kohlenwasserstoffen zu beurteilen . Spezialisten und modernste Ausrüstung wurden eingesetzt, um den Treibstoff einzudämmen und das Schiff zu bergen. Dieser Vorfall unterstreicht die entscheidende Rolle des KSA-LKW-Marktes (Straßengüterverkehr) im Offshore-Öl- und Gasgeschäft, da er präzise Kartierungen, Risikominderung und effiziente Katastrophenhilfe ermöglicht und so die Nachfrage auf dem Weltmarkt weiter ankurbelt.

Im Oktober 2024 startete das hochmoderne türkische Ölforschungsschiff Oruc Reis Somalias erstes umfassendes Offshore-Ölexplorationsprogramm, das sich über drei Blöcke mit 15.000 Quadratkilometern erstreckt. Ausgestattet mit modernsten hydrografischen und seismischen Kapazitäten wird das Schiff fünf bis sieben Monate lang geologische, geophysikalische und ozeanografische Studien durchführen. Diese Initiative im Rahmen einer türkisch-somaliaschen Partnerschaft unterstreicht die wachsende Nachfrage des saudi-arabischen Lkw-Marktes (Straßengüterverkehr) nach Offshore-Öl- und Gasexploration, da die Länder nach fortschrittlichen Instrumenten suchen, um Energieressourcen zu erschließen und das Wirtschaftswachstum in unerschlossenen Regionen voranzutreiben.

- Rasche Entwicklung der Infrastruktur in Saudi-Arabien

Der zunehmende Ausbau der Küsteninfrastruktur trägt zum Wachstum des Lkw-Marktes (Straßengüterverkehr) in Saudi-Arabien bei, da eine genaue und detaillierte Vermessung der Küstengebiete für die Planung und den Bau von Infrastruktur wie Häfen und Küstenschutzsystemen von entscheidender Bedeutung ist. Mit der weltweiten Expansion dieser Projekte steigt die Nachfrage nach hydrografischer Vermessungsausrüstung, darunter fortschrittliche Sonarsysteme, Kartierungstechnologien und Umweltüberwachungsinstrumente. Diese Technologien helfen bei der Beurteilung von Wassertiefen, Meeresbodenbedingungen und potenziellen Umweltauswirkungen und gewährleisten so eine sichere, effiziente und nachhaltige Umsetzung von Küsteninfrastrukturprojekten.

Zum Beispiel,

- Im Oktober 2024 erhielt die indische Marine das zweite von vier Vermessungsschiffen (groß), die Nirdeshak (Baureihe 3026), die von Garden Reach Shipbuilders & Engineers (GRSE) in Kalkutta gebaut wurde. Die Nirdeshak ist für umfassende hydrografische Vermessungen in Küsten- und Tiefseegebieten konzipiert, die für die Bewertung von Hafenzufahrten und Fahrrinnen sowie die Erfassung ozeanografischer und geophysikalischer Daten unerlässlich sind. Das Schiff ist mit fortschrittlichen hydrografischen Technologien ausgestattet, darunter Seitensichtsonar, DGPS-Ortungssysteme und autonome Unterwasserfahrzeuge. Da die Entwicklung der Küsteninfrastruktur weltweit weiter zunimmt, unterstreicht die Nachfrage nach solchen fortschrittlichen Vermessungsschiffen wie der Nirdeshak den wachsenden Bedarf an präziser Datenerfassung und -überwachung für eine sichere und effiziente Infrastrukturplanung und -entwicklung.

- Im April 2021 machte das neueste Offshore-Vermessungsschiff der nigerianischen Marine, die NNS LANA, auf seiner Heimreise nach Nigeria einen Zwischenstopp im spanischen Las Palmas. Dieses Schiff, ein Ersatz für die außer Dienst gestellte NNS LANA, ist mit modernster hydrografischer, ozeanografischer und geophysikalischer Vermessungsausrüstung ausgestattet, einschließlich eines elektrischen Antriebssystems zur Minimierung von Datenverzerrungen. Die NNS LANA wurde für hydrografische Vermessungen und maritime Sicherheitsaufgaben konzipiert und ist ein wichtiger Aktivposten für Nigerias maritime Kapazitäten. Die fortschrittlichen Fähigkeiten des Schiffs werden die Fähigkeit des Landes verbessern, detaillierte Vermessungen durchzuführen und so die Entwicklung der Küsteninfrastruktur zu unterstützen. Diese wachsende Nachfrage nach hochentwickelten Vermessungsschiffen trägt zum steigenden Bedarf an Lkw-Transporten (Straßengüterverkehr) im Königreich Saudi-Arabien weltweit bei, insbesondere bei Küsten- und Offshore-Infrastrukturprojekten.

Gelegenheiten

- Regierungsinitiativen zur Unterstützung des Transport- und Logistiksektors

Technologische Fortschritte bei Vermessungsgeräten verändern den Lkw-Markt (Straßengüterverkehr) in Saudi-Arabien erheblich, indem sie eine genauere, effizientere und kostengünstigere Datenerfassung ermöglichen. Innovationen wie autonome Unterwasserfahrzeuge (AUVs), ferngesteuerte Fahrzeuge (ROVs), Mehrstrahl-Sonarsysteme und fortschrittliche Positionierungstechnologien haben die Vermessungsmöglichkeiten verbessert und ermöglichen eine detaillierte Kartierung komplexer Unterwasserumgebungen. Diese Entwicklungen fördern den Einsatz anspruchsvollerer Geräte, die für die Überwachung und Verwaltung von Küsteninfrastruktur, Meeresumwelt und Schifffahrtsrouten von entscheidender Bedeutung sind. Mit der Weiterentwicklung der Technologie wird erwartet, dass der Lkw-Markt (Straßengüterverkehr) in Saudi-Arabien wächst und zuverlässigere und nachhaltigere Lösungen für eine Vielzahl von Anwendungen bietet, von der maritimen Sicherheit bis zur Umweltüberwachung.

Zum Beispiel,

Im November 2020 entwickelte das indische IIT-Madras ein solarbetriebenes, unbemanntes, autonomes Vermessungsfahrzeug für hydrografische und ozeanografische Vermessungen in indischen Häfen und Binnenwasserstraßen. Dieses innovative, sowohl manuell als auch autonom bedienbare Fahrzeug bietet eine einheimische Alternative zu teuren ausländischen Vermessungsschiffen. Ausgestattet mit Echolot, GPS und Breitbandkommunikation kann das Fahrzeug Tiefe und Unterwassertopografie messen und Echtzeitdaten über große Entfernungen übertragen. Es bietet zudem die Möglichkeit, zusätzliche Sensoren wie LiDAR für eine nahtlose Topografie und Bathymetrie zu integrieren. Dieser technologische Fortschritt entspricht der steigenden Nachfrage nach kostengünstiger und effizienter Vermessungsausrüstung im KSA-LKW-Markt (Straßengüterverkehr) und unterstreicht den Trend hin zu autonomeren, nachhaltigeren Lösungen, die die Vermessungsgenauigkeit verbessern, die Betriebskosten senken und ein besseres Management der Küsteninfrastruktur ermöglichen.

- Steigende Nachfrage nach Kühlkettenlogistik

Unternehmen setzen auf vorausschauende Wartung, um ihre Betriebseffizienz zu steigern und Ausfallzeiten zu reduzieren. Die Einbindung hydrografischer Vermessungsgeräte in diese Systeme bietet enorme Chancen. Die vorausschauende Wartung nutzt Echtzeit-Sensordaten, um Geräteausfälle vorherzusagen, bevor sie auftreten. Die Einführung von Sensorreinigungsmethoden in diese Systeme kann die Leistung und Haltbarkeit der Sensoren verbessern. Diese Integration hält nicht nur die Sensoren in Topform, sondern verbessert auch den gesamten Nutzen vorausschauender Wartungsprogramme, insbesondere in Unternehmen, die auf komplexe Maschinen und automatisierte Systeme angewiesen sind.

Laut MDPI-Artikel können prädiktive Wartungskonzepte durch die Nutzung von Vibrationssignalen von Reinigungsrobotern Leistungseinbußen und potenzielle Sicherheitsprobleme frühzeitig erkennen. Dies ermöglicht proaktives Eingreifen und verhindert Betriebsausfälle bei autonomen mobilen Reinigungssystemen. Die Integration prädiktiver Wartung in Sensorreinigungstechnologien bietet erhebliche Wachstumschancen, da sie die Systemzuverlässigkeit erhöht und Ausfallzeiten reduziert. Angesichts der steigenden Nachfrage nach autonomem Fahren werden Sensorreinigungslösungen mit erweiterten Überwachungsfunktionen für die Aufrechterhaltung einer optimalen Sensorleistung unerlässlich sein. Dies eröffnet neue Wege für Innovation und Wachstum im Sensorreinigungsmarkt.

- Strategische Partnerschaften und Kooperationen zwischen Marktteilnehmern

Der Lkw-Markt (Straßenfracht) in Saudi-Arabien ist ein zentraler Bestandteil des florierenden Logistik- und Transportsektors des Landes. Aufgrund der schnell wachsenden Wirtschaft und der zunehmenden Handelsaktivitäten besteht eine Nachfrage nach effizienten Straßengüterverkehrsdienstleistungen. Das Marktumfeld ist vielfältig und umfasst Logistikunternehmen, Speditionen und Technologieanbieter. Möglichkeiten für strategische Partnerschaften bieten sich zahlreiche, insbesondere im Bereich der Technologieintegration. Durch die Zusammenarbeit können Routenoptimierung, Echtzeit-Tracking und das gesamte Flottenmanagement verbessert und so die Effizienz gesteigert und die Betriebskosten gesenkt werden. Die Optimierung von Zollabfertigungsprozessen durch Partnerschaften mit Behörden, Zollagenten und Technologieanbietern bietet eine weitere Möglichkeit, grenzüberschreitende Transporte zu optimieren und das Lkw-Erlebnis zu verfeinern.

Partnerschaften im Bereich der Zustellung auf der letzten Meile tragen der steigenden Nachfrage nach präzisen und pünktlichen Lieferungen, optimierten Routen und der Nutzung gemeinsam genutzter Lagereinrichtungen Rechnung. Im Sinne der ökologischen Nachhaltigkeit kann sich die Zusammenarbeit auf die Einführung umweltfreundlicher Praktiken, alternativer Kraftstofflösungen und grüner Technologien im Einklang mit den Nachhaltigkeitszielen des Landes konzentrieren. Datenaustausch für Markteinblicke, grenzüberschreitende Kooperationen, Kapazitätsteilung und Netzwerkausbau sowie Bemühungen, regulatorische Herausforderungen zu meistern und die Einhaltung von Vorschriften sicherzustellen, unterstreichen die Vielzahl der Möglichkeiten zusätzlich. Dennoch müssen Unternehmen Herausforderungen wie regulatorische Unterschiede, Datenschutzbedenken und kulturelle Nuancen meistern, um eine erfolgreiche Zusammenarbeit zu gewährleisten. Der Lkw-Markt (Straßenfracht) in Saudi-Arabien birgt ein enormes Potenzial für transformative Partnerschaften und ebnet den Weg für ein effizienteres, nachhaltigeres und reaktionsschnelleres Straßengüterverkehrs-Ökosystem in Saudi-Arabien.

Zum Beispiel,

- Laut einem im Oktober 2023 in Indian Transport & Logistics News veröffentlichten Artikel ist der Schweizer Logistikriese Kuehne+Nagel eine exklusive Partnerschaft mit Tamer Logistics in Saudi-Arabien eingegangen, um sein Serviceangebot zu erweitern und der wachsenden Nachfrage nach Logistiklösungen in der Region gerecht zu werden. Die Zusammenarbeit erweitert die Kapazitäten von Kuehne+Nagel in der Vertragslogistik und ergänzt die bestehenden Speditionsaktivitäten im Land. Tamer Logistics, Teil der Tamer Group, bringt ein ausgedehntes lokales Netzwerk moderner Lagereinrichtungen und eine robuste Flotte mit, um die weltweit anerkannte Vertragslogistik-Expertise von Kuehne+Nagel zu erweitern. Kuehne+Nagel hat sich zum Ziel gesetzt, durchgängige Lieferkettenlösungen für globale und inländische Kunden bereitzustellen. Gianfranco Sgro, EVP Contract Logistics bei Kuehne+Nagel, zeigte sich zuversichtlich, dass Tamer Logistics qualitativ hochwertige Dienstleistungen erbringt und im Einklang mit der Vision 2030 des Königreichs steht, sich als zentrales Logistikzentrum in der Region zu etablieren. Die Partnerschaft stellt einen entscheidenden Meilenstein für die Weiterentwicklung des saudi-arabischen Logistiksektors dar und legt den Schwerpunkt auf Effizienz, digitale Transformation und Nachhaltigkeit. Ayman Albarqawi, CEO von Tamer Logistics, betonte das Engagement des Unternehmens, die Bedürfnisse seiner Kunden zu erfüllen und sich an internationalen Standards für erstklassige Dienstleistungen auszurichten.

- Laut einem Artikel von Locate2u hat sich Neom, das visionäre Megacity-Projekt in Saudi-Arabien, im Oktober 2023 mit DSV zu einem exklusiven Logistik-Joint Venture im Wert von 10 Milliarden US-Dollar zusammengeschlossen. Ziel dieser Zusammenarbeit ist die Transformation der Logistiklandschaft in Neom, einem futuristischen Stadtgebiet in der nordwestlichen Provinz Tabuk. Die Partnerschaft, an der Neom eine Mehrheitsbeteiligung von 51 % und DSV die restlichen 49 % hält, konzentriert sich darauf, Neoms komplexe Logistikanforderungen zu erfüllen, zu einer schnellen Entwicklung beizutragen und die saudische Wirtschaft zu stärken. Das Projekt, das Land-, See- und Lufttransporte umfasst, soll über 20.000 Arbeitsplätze schaffen. Über die traditionelle Logistik hinaus engagieren sich beide Unternehmen für Innovation und stellen einen Teil ihrer Einnahmen für die Entwicklung nachhaltiger Logistiklösungen der nächsten Generation bereit. Die Partnerschaft markiert einen entscheidenden Moment auf Neoms Weg zur Verwirklichung seiner ehrgeizigen Vision und unterstreicht sein Engagement für die Revolutionierung des saudischen Logistiksektors.

Einschränkungen/Herausforderungen

- Strenge staatliche Vorschriften

Datenschutz- und Sicherheitsbedenken stellen eine erhebliche Herausforderung für den Lkw-Markt (Straßenfracht) im Königreich Saudi-Arabien dar. Da hydrografische Vermessungen zunehmend auf digitale Systeme, unbemannte Fahrzeuge und Cloud-basierte Datenspeicherung angewiesen sind, steigt das Risiko von Cyberangriffen und Datenschutzverletzungen. Sensible Informationen wie detaillierte Meeresbodenkartierungen und strategische maritime Daten sind anfällig für unbefugten Zugriff oder Manipulation. Der Schutz dieser Daten, insbesondere in Verteidigungs- und Sicherheitsanwendungen, erfordert robuste Cybersicherheitsmaßnahmen und die Einhaltung sich entwickelnder Datenschutzbestimmungen. Die Komplexität der Sicherung dieser fortschrittlichen Technologien stellt eine zusätzliche Schwierigkeit dar, insbesondere angesichts des stetig wachsenden Datenvolumens.

Zum Beispiel: -

Laut einem im Oktober 2024 veröffentlichten Blog von Balbix Inc. sind Datenschutz- und Sicherheitsbedenken zu einer großen Herausforderung für IoT-Systeme geworden, die in direktem Zusammenhang mit dem Lkw-Markt (Straßenfracht) in Saudi-Arabien steht. Da der Lkw-Markt (Straßenfracht) in Saudi-Arabien zunehmend IoT-Geräte integriert, treten die gleichen Probleme wie schwache Sicherheitsprotokolle, mangelhafte Schwachstellentests und ungepatchte Software auf. Vielen Geräten fehlen robuste Sicherheitsmaßnahmen, wodurch sie anfällig für Cyberangriffe sind. Die enormen Datenmengen, die von diesen Systemen generiert werden, wie z. B. detaillierte Meeresbodenkartierungen, können zudem erhebliche Datenschutzrisiken bergen, wenn sie nicht ausreichend geschützt sind. Diese Bedenken erschweren die Bemühungen um sicheres Datenmanagement und -schutz und unterstreichen die Notwendigkeit stärkerer Sicherheitsmaßnahmen in hydrografischen Vermessungstechnologien.

- Schwankungen der Kraftstoffpreise

Die begrenzten Mittel in Entwicklungsregionen stellen eine erhebliche Herausforderung für den Lkw-Markt (Straßengüterverkehr) in Saudi-Arabien dar. Viele Länder dieser Regionen haben Schwierigkeiten, ausreichende Mittel für fortschrittliche Technologien wie hydrografische Vermessungsgeräte bereitzustellen, die für ein effektives Küstenmanagement, den Ausbau der Infrastruktur und die Umweltüberwachung unerlässlich sind. Diese finanziellen Engpässe behindern die Einführung moderner Geräte und schränken die Fähigkeit ein, genaue Daten zu erfassen, fundierte Entscheidungen zu treffen und nachhaltige Entwicklungsbemühungen zu unterstützen. Infolgedessen könnten diese Regionen bei der Entwicklung zuverlässiger Vermessungskapazitäten ins Hintertreffen geraten, was sich negativ auf ihr allgemeines Wachstum und ihre Entwicklung auswirkt.

Zum Beispiel: -

Laut einem Blogbeitrag der UNCTAD standen die 46 am wenigsten entwickelten Länder (LDCs) im Oktober 2023 aufgrund mehrerer globaler Krisen, wachsender Verschuldung und der Abhängigkeit von volatilen Rohstoffen vor großen finanziellen Herausforderungen. Diese finanziellen Engpässe haben ihren fiskalischen Spielraum erheblich eingeschränkt und Investitionen in kritische Infrastruktur, einschließlich hydrografischer Vermessungsgeräte, erschwert. Die begrenzten Mittel in diesen Regionen haben ihre Fähigkeit beeinträchtigt, moderne Technologien für eine effektive Umweltüberwachung und Infrastrukturentwicklung einzuführen. Die finanzielle Enge, die durch den Klimanotstand und globale Wirtschaftsstörungen noch verschärft wird, stellt ein großes Hindernis für das Wachstum des Saudi-Arabien-Lkw-Marktes (Straßengüterverkehr) in diesen Entwicklungsländern dar.

Dieser Marktbericht enthält Details zu aktuellen Entwicklungen, Handelsbestimmungen, Import-Export-Analysen, Produktionsanalysen, Wertschöpfungskettenoptimierungen, Marktanteilen, dem Einfluss inländischer und lokaler Marktteilnehmer, analysiert Chancen in Bezug auf neue Umsatzfelder, Änderungen der Marktregulierung, strategische Marktwachstumsanalysen, Marktgröße, Kategoriemarktwachstum, Anwendungsnischen und -dominanz, Produktzulassungen, Produkteinführungen, geografische Expansionen und technologische Innovationen im Markt. Um weitere Informationen zum Markt zu erhalten, kontaktieren Sie Data Bridge Market Research für ein Analysten-Briefing. Unser Team unterstützt Sie dabei, fundierte Marktentscheidungen zu treffen und Marktwachstum zu erzielen.

KSA Trucking (Straßenfracht) Marktumfang

Der KSA-Markt für Lkw-Transporte (Straßengüterverkehr) ist in elf wichtige Segmente unterteilt, basierend auf Serviceart, Spediteurtyp, Fahrzeugtyp, Lkw-Typ, Güterart, Straßengüterverkehr, Betrieb, Kundentyp, Geschäftsmodell, Entfernung und Branche. Das Wachstum dieser Segmente hilft Ihnen, schwach wachsende Branchensegmente zu analysieren und bietet den Nutzern einen wertvollen Marktüberblick und Markteinblicke, die ihnen helfen, strategische Entscheidungen zur Identifizierung zentraler Marktanwendungen zu treffen.

Diensttyp

- Transport

- Lagerung und Vertrieb

- Spedition

- Sonstige

Art des Trägers

- Teilladungen (LTL)

- Volle LKW-Ladung (Ftl)

- Teilladungen (Ptl)

- Spezialfracht

Fahrzeugtyp

- Schwere Nutzfahrzeuge

- Mittelschwere Nutzfahrzeuge

- Leichte Nutzfahrzeuge

LKW-Typ

- Tankwagen

- Typ

- Flüssigkeitstanker

- Schüttguttanker

- Transportprodukte

- Kraftstoff

- Typ

- Diesel

- Benzin

- Typ

- Gase

- Typ

- Flüssiggas

- Propan

- Flüssigbutangas

- Stickstoff

- Sauerstoff

- Helium

- Sonstige

- Typ

- Chemikalien

- Milch

- Säfte

- Sonstige

- Kraftstoff

- Druckbeaufschlagung

- Drucklos

- Druck

- Kühlung

- Nicht gekühlt

- Gekühlt

- Isolierung

- Nicht isoliert

- Isoliert

- Typ

- Kastenwagen

- Transportprodukte

- Essenslieferung

- Haushaltsgeräte und Möbel

- Lieferungen auf der letzten Meile

- Sonstige

- Transportprodukte

- Kühlwagen

- Transportprodukte

- Essen

- Medizinische Versorgung

- Typ

- Pharmazeutika

- Impfungen

- Blutbanken

- Sonstige

- Typ

- Verderbliche Waren

- Typ

- Fleisch

- Früchte

- Gemüse

- Meeresfrüchte

- Sonstige

- Typ

- Getränke

- Typ

- Kohlensäurehaltige Getränke

- Saftbasierte Getränke

- Sport- und Energiegetränke

- Tee

- Kaffee

- Sonstige

- Typ

- Sonstige

- Transportprodukte

- Sattelschlepper

- Pritschenwagen

- Transportprodukte

- Autos

- Baumaterial

- Maschinen

- Altmetall

- Andere Wertstoffe

- Transportprodukte

- LKW mit Hebebühne

- Sonstige

Art der Waren

- Straßentransport von Lebensmitteln

- Typ

- Kühltransport mit Kühlung

- Kühltransport mit Gefrieren

- Typ

- ADR-Straßentransport gefährlicher Güter

- Allgemeine Waren

- Sonstige

Art des Straßengüterverkehrs

- Straßentransport von Trockengütern

- Straßentransport von Schüttgütern

- Schwertransporte

- Sonstige

Betrieb

- Inländisch

- Internationales

Kundentyp

- B2B

- B2C

- E-Commerce und Last-Mile-Lieferung

Geschäftsmodell

- Asset-basierte Carrier

- Nicht-vermögensbasierte Träger

Distanz

- Mehr als 500 Meilen

- 201 Meilen-500 Meilen

- 101 Meilen – 200 Meilen

- 50 Meilen – 100 Meilen

- Weniger als 50 Meilen

Industrie

- Öl und Gas

- Transport

- Lagerung und Vertrieb

- Spedition

- Sonstige

- Herstellung

- Transport

- Lagerung und Vertrieb

- Spedition

- Sonstige

- Essen & Getränke

- Transport

- Lagerung und Vertrieb

- Spedition

- Sonstige

- Bergbau

- Transport

- Lagerung und Vertrieb

- Spedition

- Sonstige

- Energie & Versorgung

- Transport

- Lagerung und Vertrieb

- Spedition

- Sonstige

- Schnelldrehende Konsumgüter (FMCG)

- Transport

- Lagerung und Vertrieb

- Spedition

- Sonstige

- Gesundheitspflege

- Transport

- Lagerung und Vertrieb

- Spedition

- Sonstige

- E-Commerce

- Transport

- Lagerung und Vertrieb

- Spedition

- Sonstige

- Chemisch

- Transport

- Lagerung und Vertrieb

- Spedition

- Sonstige

- Automobilindustrie

- Transport

- Lagerung und Vertrieb

- Spedition

- Sonstige

- IT und Telekommunikation

- Transport

- Lagerung und Vertrieb

- Spedition

- Sonstige

- Einzelhandel

- Transport

- Lagerung und Vertrieb

- Spedition

- Sonstige

- Transport

- Transport

- Lagerung und Vertrieb

- Spedition

- Sonstige

- Verteidigung

- Transport

- Lagerung und Vertrieb

- Spedition

- Sonstige

- Elektronik

- Transport

- Lagerung und Vertrieb

- Spedition

- Sonstige

- Bekleidung und Schuhe

- Transport

- Lagerung und Vertrieb

- Spedition

- Sonstige

- Sonstige

- Transport

- Lagerung und Vertrieb

- Spedition

- Sonstige

Marktanteile im KSA-LKW-Verkehr (Straßenfracht)

Die Wettbewerbslandschaft des Marktes bietet detaillierte Informationen zu den einzelnen Wettbewerbern. Zu den Details gehören Unternehmensübersicht, Finanzdaten, Umsatz, Marktpotenzial, Investitionen in Forschung und Entwicklung, neue Marktinitiativen, globale Präsenz, Produktionsstandorte und -anlagen, Produktionskapazitäten, Stärken und Schwächen des Unternehmens, Produkteinführung, Produktbreite und -umfang sowie Anwendungsdominanz. Die oben genannten Daten beziehen sich ausschließlich auf die Marktausrichtung der Unternehmen.

Die auf dem KSA-Markt tätigen Marktführer im Bereich Lkw -Transport (Straßenfracht) sind:

- Kühne+Nagel (Schweiz)

- CEVA Logistics (Frankreich)

- DHL (Deutschland)

- DSV (Dänemark)

- Abdul Latif Jameel Transport (KSA)

- Sinotrans Co., Ltd (China)

- GAC (VAE)

- FedEx (USA)

- SEKO Logistics (USA)

- United Parcel Service of America (USA)

- Hellmann (Deutschland)

- JAS (USA)

- DB SCHENKER (Europe)

- Fourwinds (VAE)

- Ardian Global Express LLC. (VAE)

- NTF-Gruppe (KSA)

- Defaf Logistics (KSA)

- WEFEX (VAE)

- Freights Solutions Co. (KSA)

Neueste Entwicklungen auf dem Lkw-Markt (Straßenfracht) in Saudi-Arabien

- Im Februar 2024 brachte Applanix die POS MV-Serie – Surfmaster, Wavemaster und Oceanmaster – auf den Markt. Diese komplette Trägheitsnavigation bietet präzise Lage-, Kurs-, Hebungs-, Positions- und Geschwindigkeitsdaten für Schiffe und Sensoren. Diese Weiterentwicklung stärkt Applanix‘ Ruf als führender Anbieter hydrografischer Vermessungsgeräte. Das Unternehmen bietet hochzuverlässige und präzise Lösungen, die auch in anspruchsvollen Meeresumgebungen überzeugen und das Unternehmen zur bevorzugten Wahl für Profis in diesem Bereich machen.

- Im September 2024 hat Teledyne Marine iOne Resources Inc. zum offiziellen Vertriebspartner auf den Philippinen ernannt und damit seine Präsenz in Südostasien erweitert. Diese Zusammenarbeit ermöglicht lokalen Kunden den Zugriff auf die fortschrittliche hydrografische Vermessungsausrüstung von Teledyne Marine, darunter hochauflösende Mehrstrahl-Sonarsysteme, Einstrahl-Echolote und robuste Datenerfassungssoftware sowie verbesserten Support und Service.

- Im Oktober 2023 stellten ATLAS ELEKTRONIK und Israel Aerospace Industries die BlueWhale ASW-Plattform für fortschrittliche U-Boot-Abwehr vor. Ein fortschrittliches autonomes Unterwasserfahrzeug, das die hochentwickelten Sensorsysteme von ELTA und das geschleppte passive Sonarsystem von ATLAS ELEKTRONIK integriert und für eine effiziente U-Boot-Erkennung entwickelt wurde. Diese Zusammenarbeit stärkt die Fähigkeiten beider Unternehmen in der Seeverteidigung und nutzt die Expertise von IAI im Bereich unbemannter Systeme und die fortschrittlichen Sensortechnologien von ELTA. Das Ergebnis ist eine hochmoderne, langlebige ASW-Lösung, die für verschiedene Marineoperationen geeignet ist.

- Im Januar 2022 startete Esri India in Zusammenarbeit mit AGNIi das Programm GeoInnovation 2022, um Start-ups in Branchen wie Landwirtschaft, Gesundheitswesen und Smart Cities durch den Einsatz von Location Intelligence-Technologie zu unterstützen. Das Programm integriert die GIS-Lösungen von Esri in das Start-up-Ökosystem und fördert Innovationen, insbesondere im Bereich hydrografischer Vermessungen. Durch die Einbindung georäumlicher Daten in Branchen wie Offshore-Energie und maritime Verteidigung stärkt Esri seine Rolle bei der Gestaltung der Zukunft hydrografischer Vermessungslösungen und fördert das Wachstum in diesem aufstrebenden Markt.

- Im März 2022 haben Xylem und UNICEF ihre Partnerschaft vertieft, um dringende Herausforderungen im Bereich Wasser und Sanitärversorgung am Horn von Afrika anzugehen, mit Schwerpunkt auf Äthiopien, Somalia, Sudan und Uganda. Die Zusammenarbeit befasst sich mit klimabedingten Krisen wie Dürren und Überschwemmungen und zielt darauf ab, den nachhaltigen Zugang zu Wasser und Sanitärversorgung durch Innovationen wie solarbetriebene Bohrlöcher und den Kapazitätsaufbau lokaler Versorgungsunternehmen zu verbessern. Die Initiative stärkt Xylems Engagement für Wassersicherheit, stellt seine Expertise und soziale Verantwortung unter Beweis, stärkt die Glaubwürdigkeit der Marke und fördert weltweit nachhaltige Lösungen.

SKU-

Erhalten Sie Online-Zugriff auf den Bericht zur weltweit ersten Market Intelligence Cloud

- Interaktives Datenanalyse-Dashboard

- Unternehmensanalyse-Dashboard für Chancen mit hohem Wachstumspotenzial

- Zugriff für Research-Analysten für Anpassungen und Abfragen

- Konkurrenzanalyse mit interaktivem Dashboard

- Aktuelle Nachrichten, Updates und Trendanalyse

- Nutzen Sie die Leistungsfähigkeit der Benchmark-Analyse für eine umfassende Konkurrenzverfolgung

Inhaltsverzeichnis

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF KSA TRUCKING (ROAD FREIGHT) MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATIONS

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 DBMR TRIPOD DATA VALIDATION MODEL

2.5 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.6 DBMR MARKET POSITION GRID

2.7 MULTIVARIATE MODELING

2.8 SERVICE TYPE TIMELINE CURVE

2.9 SECONDARY SOURCES

2.1 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 ROUTE ANALYSIS FOR COMMODITIES TYPE IN KSA TRUCKING (ROAD FREIGHT) MARKET

4.2 QUICK OUTLOOK FOR COMMODITIES TYPE IN KSA TRUCKING (ROAD FREIGHT) MARKET

4.2.1 BULK

4.2.2 BREAKBULK

4.2.3 PALLETS

4.2.4 LIQUID BULK

4.2.5 CONTAINERS

5 MARKET OVERVIEW

5.1 DRIVERS

5.1.1 GROWTH IN E-COMMERCE SECTOR BOOSTING THE ROAD FREIGHT/TRUCKING SERVICES

5.1.2 RAPID INFRASTRUCTURE DEVELOPMENT IN KSA

5.1.3 RISING INVESTMENT IN SMART FREIGHT MANAGEMENT

5.1.4 INCREASING CROSS-BORDER TRADES IN KSA

5.2 RESTRAINTS

5.2.1 STRINGENT GOVERNMENT REGULATIONS

5.2.2 FLUCTUATIONS IN FUEL PRICES

5.3 OPPORTUNITIES

5.3.1 GOVERNMENT INITIATIVES TO SUPPORT TRANSPORTATION AND LOGISTICS SECTOR

5.3.2 INCREASING DEMAND FOR COLD CHAIN LOGISTICS

5.3.3 STRATEGIC PARTNERSHIPS AND COLLABORATIONS AMONG MARKET PLAYERS

5.4 CHALLENGES

5.4.1 AVAILABILITY OF ALTERNATIVE MODES OF TRANSPORTATION

5.4.2 SECURITY CONCERNS RELATED TO CARGO THEFT

6 KSA TRUCKING (ROAD FREIGHT) MARKET, SERVICE TYPE

6.1 OVERVIEW

6.2 TRANSPORTATION

6.3 WAREHOUSING AND DISTRIBUTION

6.4 FREIGHT FORWARDING

6.5 OTHERS

7 KSA TRUCKING (ROAD FREIGHT) MARKET, TYPE OF CARRIER

7.1 OVERVIEW

7.2 LESS THAN TRUCKLOAD (LTL)

7.3 FULL TRUCKLOAD (FTL)

7.4 PARTIAL TRUCKLOAD (PTL)

7.5 SPECIALIZED FREIGHT

8 KSA TRUCKING (ROAD FREIGHT) MARKET, TYPE OF GOODS

8.1 OVERVIEW

8.2 ROAD TRANSPORT OF FOODSTUFFS

8.2.1 REFRIGERATED TRANSPORT WITH REFRIGERATION

8.2.2 REFRIGERATED TRANSPORT WITH FREEZING

8.3 ADR ROAD TRANSPORT OF DANGEROUS GOODS

8.4 GENERAL GOODS

8.5 OTHERS

9 KSA TRUCKING (ROAD FREIGHT) MARKET, BY BUSINESS MODEL

9.1 OVERVIEW

9.2 ASSET-BASED CARRIERS

9.3 NON-ASSET-BASED CARRIERS

10 KSA TRUCKING (ROAD FREIGHT) MARKET, BY DISTANCE

10.1 OVERVIEW

10.2 MORE THAN 500 MILES

10.3 201 MILES-500 MILES

10.4 101 MILES – 200 MILES

10.5 50 MILE – 100 MILES

10.6 LESS THAN 50 MILES

11 KSA TRUCKING (ROAD FREIGHT) MARKET, BY INDUSTRY

11.1 OVERVIEW

11.2 OIL & GAS

11.2.1 BY SERVICE TYPE

11.2.1.1 TRANSPORTATION

11.2.1.2 WAREHOUSING AND DISTRIBUTION

11.2.1.3 FREIGHT FORWARDING

11.2.1.4 OTHERS

11.3 MANUFACTURING

11.3.1 BY SERVICE TYPE

11.3.1.1 TRANSPORTATION

11.3.1.2 WAREHOUSING AND DISTRIBUTION

11.3.1.3 FREIGHT FORWARDING

11.3.1.4 OTHERS

11.4 FOOD & BEVERAGES

11.4.1 BY SERVICE TYPE

11.4.1.1 TRANSPORTATION

11.4.1.2 WAREHOUSING AND DISTRIBUTION

11.4.1.3 FREIGHT FORWARDING

11.4.1.4 OTHERS

11.5 MINING

11.5.1 BY SERVICE TYPE

11.5.1.1 TRANSPORTATION

11.5.1.2 WAREHOUSING AND DISTRIBUTION

11.5.1.3 FREIGHT FORWARDING

11.5.1.4 OTHERS

11.6 ENERGY & UTILITY

11.6.1 BY SERVICE TYPE

11.6.1.1 TRANSPORTATION

11.6.1.2 WAREHOUSING AND DISTRIBUTION

11.6.1.3 FREIGHT FORWARDING

11.6.1.4 OTHERS

11.7 FAST MOVING CONSUMER GOODS (FMCG)

11.7.1 BY SERVICE TYPE

11.7.1.1 TRANSPORTATION

11.7.1.2 WAREHOUSING AND DISTRIBUTION

11.7.1.3 FREIGHT FORWARDING

11.7.1.4 OTHERS

11.8 HEALTHCARE

11.8.1 BY SERVICE TYPE

11.8.1.1 TRANSPORTATION

11.8.1.2 WAREHOUSING AND DISTRIBUTION

11.8.1.3 FREIGHT FORWARDING

11.8.1.4 OTHERS

11.9 E-COMMERCE

11.9.1 BY SERVICE TYPE

11.9.1.1 TRANSPORTATION

11.9.1.2 WAREHOUSING AND DISTRIBUTION

11.9.1.3 FREIGHT FORWARDING

11.9.1.4 OTHERS

11.1 CHEMICAL

11.10.1 BY SERVICE TYPE

11.10.1.1 TRANSPORTATION

11.10.1.2 WAREHOUSING AND DISTRIBUTION

11.10.1.3 FREIGHT FORWARDING

11.10.1.4 OTHERS

11.11 AUTOMOTIVE

11.11.1 BY SERVICE TYPE

11.11.1.1 TRANSPORTATION

11.11.1.2 WAREHOUSING AND DISTRIBUTION

11.11.1.3 FREIGHT FORWARDING

11.11.1.4 OTHERS

11.12 IT & TELECOM

11.12.1 BY SERVICE TYPE

11.12.1.1 TRANSPORTATION

11.12.1.2 WAREHOUSING AND DISTRIBUTION

11.12.1.3 FREIGHT FORWARDING

11.12.1.4 OTHERS

11.13 RETAIL

11.13.1 BY SERVICE TYPE

11.13.1.1 TRANSPORTATION

11.13.1.2 WAREHOUSING AND DISTRIBUTION

11.13.1.3 FREIGHT FORWARDING

11.13.1.4 OTHERS

11.14 TRANSPORTATION

11.14.1 BY SERVICE TYPE

11.14.1.1 TRANSPORTATION

11.14.1.2 WAREHOUSING AND DISTRIBUTION

11.14.1.3 FREIGHT FORWARDING

11.14.1.4 OTHERS

11.15 DEFENSE

11.15.1 BY SERVICE TYPE

11.15.1.1 TRANSPORTATION

11.15.1.2 WAREHOUSING AND DISTRIBUTION

11.15.1.3 FREIGHT FORWARDING

11.15.1.4 OTHERS

11.16 ELECTRONICS

11.16.1 BY SERVICE TYPE

11.16.1.1 TRANSPORTATION

11.16.1.2 WAREHOUSING AND DISTRIBUTION

11.16.1.3 FREIGHT FORWARDING

11.16.1.4 OTHERS

11.17 APPARELS & FOOTWEAR

11.17.1 BY SERVICE TYPE

11.17.1.1 TRANSPORTATION

11.17.1.2 WAREHOUSING AND DISTRIBUTION

11.17.1.3 FREIGHT FORWARDING

11.17.1.4 OTHERS

11.18 OTHERS

11.18.1 BY SERVICE TYPE

11.18.1.1 TRANSPORTATION

11.18.1.2 WAREHOUSING AND DISTRIBUTION

11.18.1.3 FREIGHT FORWARDING

11.18.1.4 OTHERS

12 KSA TRUCKING (ROAD FREIGHT) MARKET, VEHICLE TYPE

12.1 OVERVIEW

12.2 HEAVY DUTY COMMERCIAL TRUCKS

12.3 MEDIUM DUTY COMMERCIAL TRUCKS

12.4 LIGHT DUTY COMMERCIAL TRUCKS

13 KSA TRUCKING (ROAD FREIGHT) MARKET, BY TYPE OF ROAD FREIGHT

13.1 OVERVIEW

13.2 DRY GOODS ROAD TRANSPORT

13.3 ROAD TRANSPORT OF BULK CARGO

13.4 HEAVY GOODS TRANSPORT

13.5 OTHERS

14 KSA TRUCKING (ROAD FREIGHT) MARKET, BY OPERATION

14.1 OVERVIEW

14.2 DOMESTIC

14.3 NON-ASSET-BASED CARRIERS

15 KSA TRUCKING (ROAD FREIGHT) MARKET, BY CUSTOMER TYPE

15.1 OVERVIEW

15.2 B2B

15.3 B2C

15.4 E-COMMERCE & LAST MILE DELIVERY

16 KSA TRUCKING (ROAD FREIGHT) MARKET, BY TRUCK TYPE

16.1 OVERVIEW

16.2 TANKER TRUCK

16.2.1 TANKER TRUCK, BY TYPE

16.2.1.1 LIQUID TANKERS

16.2.1.2 DRY BULK TANKERS

16.2.2 TANKER TRUCK, BY TRANSPORT PRODUCT

16.2.2.1 FUEL

16.2.2.1.1 FUEL, BY TYPE

16.2.2.1.1.1 DIESEL

16.2.2.1.1.2 PETROL

16.2.2.2 GASES

16.2.2.2.1 GASES, BY TYPE

16.2.2.2.1.1 LPG

16.2.2.2.1.2 PROPANE

16.2.2.2.1.3 LIQUEFIED BUTANE GAS

16.2.2.2.1.4 NITROGEN

16.2.2.2.1.5 OXYGEN

16.2.2.2.1.6 HELIUM

16.2.2.3 CHEMICALS

16.2.2.4 MILK

16.2.2.5 JUICES

16.2.2.6 OTHERS

16.2.3 TANKER TRUCK, BY PRESSURIZATION

16.2.3.1 NON-PRESSURIZED

16.2.3.2 PRESSURIZED

16.2.4 TANKER TRUCK, BY REFRIGERATION

16.2.4.1 NON-REFRIGERATED

16.2.4.2 REFRIGERATED

16.2.5 TANKER TRUCK, BY INSULATION

16.2.5.1 NON-INSULATED

16.2.5.2 INSULATED

16.3 BOX TRUCK

16.3.1 BOX TRUCK, BY TRANSPORT PRODUCTS

16.3.1.1 FOOD DELIVERY

16.3.1.2 HOME APPLIANCES AND FURNITURE

16.3.1.3 LAST-MILE DELIVERIES

16.3.1.4 OTHERS

16.4 REFRIGERATED TRUCK

16.4.1 REFRIGERATED TRUCK, BY TRANSPORT PRODUCTS

16.4.1.1 FOOD

16.4.1.2 MEDICAL SUPPLIES

16.4.1.2.1 MEDICAL SUPPLIES, BY TYPE

16.4.1.2.1.1 PHARMACEUTICALS

16.4.1.2.1.2 VACCINES

16.4.1.2.1.3 BLOOD BANKS

16.4.1.2.1.4 OTHERS

16.4.1.3 PERISHABLE GOODS

16.4.1.3.1 PERISHABLE GOODS, BY TYPE

16.4.1.3.1.1 MEAT

16.4.1.3.1.2 FRUITS

16.4.1.3.1.3 VEGETABLES

16.4.1.3.1.4 SEAFOOD

16.4.1.3.1.5 OTHERS

16.4.1.4 BEVERAGES

16.4.1.4.1 BEVERAGES, BY TYPE

16.4.1.4.1.1 CARBONATED BEVERAGES

16.4.1.4.1.2 JUICE BASED BEVERAGES

16.4.1.4.1.3 SPORTS & ENERGY BEVERAGES

16.4.1.4.1.4 TEA

16.4.1.4.1.5 COFFEE

16.4.1.4.1.6 OTHERS

16.4.1.5 OTHERS

16.5 SEMI-TRAILER TRUCK

16.6 FLATBEDS TRUCK

16.6.1 FLATBEDS TRUCK, BY TRANSPORT PRODUCTS

16.6.1.1 CARS

16.6.1.2 CONSTRUCTION MATERIAL

16.6.1.3 MACHINERY

16.6.1.4 SCRAP METAL

16.6.1.5 OTHERS RECYCLABLES

16.7 LIFTGATE TRUCK

16.8 OTHERS

17 KSA TRUCKING (ROAD FREIGHT) MARKET: COMPANY LANDSCAPE

17.1 COMPANY SHARE ANALYSIS: KSA

18 SWOT ANALYSIS

19 COMPANY PROFILES

19.1 SINOTRANS LIMITED

19.1.1 COMPANY SNAPSHOT

19.1.2 REVENUE ANALYSIS

19.1.3 SERVICE PORTFOLIO

19.1.4 RECENT DEVELOPMENTS

19.2 ABDUL LATIF JAMEEL

19.2.1 COMPANY SNAPSHOT

19.2.2 SERVICE PORTFOLIO

19.2.3 RECENT DEVELOPMENTS

19.3 DEUTSCHE POST AG

19.3.1 COMPANY SNAPSHOT

19.3.2 REVENUE ANALYSIS

19.3.3 SOLUTION PORTFOLIO

19.3.4 RECENT DEVELOPMENT

19.4 CEVA LOGISTICS

19.4.1 COMPANY SNAPSHOT

19.4.2 SERVICES PORTFOLIO

19.4.3 RECENT DEVELOPMENTS

19.5 DSV

19.5.1 COMPANY SNAPSHOT

19.5.2 REVENUE ANALYSIS

19.5.3 SOLUTION PORTFOLIO

19.5.4 RECENT DEVELOPMENTS

19.6 ARDIAN GLOBAL EXPRESS LLC.

19.6.1 COMPANY SNAPSHOT

19.6.2 SERVICE PORTFOLIO

19.6.3 RECENT DEVELOPMENTS

19.7 DB SCHENKER

19.7.1 COMPANY SNAPSHOT

19.7.2 SERVICES PORTFOLIO

19.7.3 RECENT DEVELOPMENTS

19.8 DEFAF LOGISTICS

19.8.1 COMPANY SNAPSHOT

19.8.2 SERVICE PORTFOLIO

19.8.3 RECENT DEVELOPMENT

19.9 FEDEX

19.9.1 COMPANY SNAPSHOT

19.9.2 REVENUE ANALYSIS

19.9.3 SERVICES PORTFOLIO

19.9.4 RECENT DEVELOPMENTS

19.1 FOURWINDS-KSA.COM

19.10.1 COMPANY SNAPSHOT

19.10.2 SERVICE PORTFOLIO

19.10.3 RECENT DEVELOPMENT

19.11 FREIGHTS SOLUTIONS CO.

19.11.1 COMPANY SNAPSHOT

19.11.2 SERVICE PORTFOLIO

19.11.3 RECENT DEVELOPMENT

19.12 GAC

19.12.1 COMPANY SNAPSHOT

19.12.2 SERVICE PORTFOLIO

19.12.3 RECENT DEVELOPMENTS

19.13 HELLMANN WORLDWIDE LOGISTICS SE & CO. KG

19.13.1 COMPANY SNAPSHOT

19.13.2 SERVICE PORTFOLIO

19.13.3 RECENT DEVELOPMENT

19.14 JAS WORLDWIDE, INC.

19.14.1 COMPANY SNAPSHOT

19.14.2 SERVICE PORTFOLIO

19.14.3 RECENT DEVELOPMENTS

19.15 KUEHNE+NAGEL

19.15.1 COMPANY SNAPSHOT

19.15.2 REVENUE ANALYSIS

19.15.3 SERVICE PORTFOLIO

19.15.4 RECENT DEVELOPMENTS

19.16 NTF GROUP

19.16.1 COMPANY SNAPSHOT

19.16.2 SERVICE PORTFOLIO

19.16.3 RECENT DEVELOPMENT

19.17 SEKO LOGISTICS

19.17.1 COMPANY SNAPSHOT

19.17.2 SERVICE PORTFOLIO

19.17.3 RECENT DEVELOPMENTS

19.18 UNITED PARCEL SERVICE OF AMERICA, INC.

19.18.1 COMPANY SNAPSHOT

19.18.2 REVENUE ANALYSIS

19.18.3 SERVICE PORTFOLIO

19.18.4 RECENT DEVELOPMENTS

19.19 WEFREIGHT

19.19.1 COMPANY SNAPSHOT

19.19.2 SERVICES PORTFOLIO

19.19.3 RECENT DEVELOPMENTS

20 QUESTIONNAIRE

21 RELATED REPORTS

Tabellenverzeichnis

TABLE 1 KSA TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 2 KSA TRUCKING (ROAD FREIGHT) MARKET, BY TYPE OF CARRIER, 2018-2032 (USD MILLION)

TABLE 3 KSA TRUCKING (ROAD FREIGHT) MARKET, BY TYPE OF GOODS, 2018-2032 (USD MILLION)

TABLE 4 KSA ROAD TRANSPORT OF FOODSTUFFS IN TRUCKING (ROAD FREIGHT) MARKET, BY TYPE, 2018-2032 (USD MILLION)

TABLE 5 KSA TRUCKING (ROAD FREIGHT) MARKET, BY BUSINESS MODEL, 2018-2032 (USD MILLION)

TABLE 6 KSA TRUCKING (ROAD FREIGHT) MARKET, BY DISTANCE, 2018-2032 (USD MILLION)

TABLE 7 KSA TRUCKING (ROAD FREIGHT) MARKET, BY INDUSTRY, 2018-2032 (USD MILLION)

TABLE 8 KSA OIL & GAS IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 9 KSA OIL & GAS IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 10 KSA MANUFACTURING IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 11 KSA MANUFACTURING IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 12 KSA FOOD & BEVERAGES IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 13 KSA FOOD & BEVERAGES IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 14 KSA MINING IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 15 KSA MINING IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 16 KSA ENERGY & UTILITY IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 17 KSA ENERGY & UTILITY IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 18 KSA FAST MOVING CONSUMER GOODS (FMCG) IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 19 KSA FAST MOVING CONSUMER GOODS (FMCG) IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 20 KSA HEALTHCARE IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 21 KSA HEALTHCARE IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 22 KSA E-COMMERCE IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 23 KSA E-COMMERCE IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 24 KSA CHEMICAL IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 25 KSA CHEMICAL IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 26 KSA AUTOMOTIVE IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 27 KSA AUTOMOTIVE IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 28 KSA IT & TELECOM IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 29 KSA IT & TELECOM IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 30 KSA RETAIL IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 31 KSA RETAIL IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 32 KSA TRANSPORTATION IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 33 KSA TRANSPORTATION IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 34 KSA DEFENSE IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 35 KSA DEFENSE IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 36 KSA ELECTRONICS IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 37 KSA ELECTRONICS IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 38 KSA APPARELS & FOOTWEAR IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 39 KSA APPARELS & FOOTWEAR IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 40 KSA OTHERS IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 41 KSA OTHERS IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 42 KSA TRUCKING (ROAD FREIGHT) MARKET, BY VEHICLE TYPE, 2018-2032 (USD MILLION)

TABLE 43 KSA TRUCKING (ROAD FREIGHT) MARKET, BY TYPE OF ROAD FREIGHT, 2018-2032 (USD MILLION)

TABLE 44 KSA TRUCKING (ROAD FREIGHT) MARKET, BY OPERATION, 2018-2032 (USD MILLION)

TABLE 45 KSA TRUCKING (ROAD FREIGHT) MARKET, BY CUSTOMER TYPE, 2018-2032 (USD MILLION)

TABLE 46 KSA TRUCKING (ROAD FREIGHT) MARKET, BY TRUCK TYPE, 2018-2032 (USD MILLION)

TABLE 47 KSA TANKER TRUCK IN TRUCKING (ROAD FREIGHT) MARKET, BY TYPE, 2018-2032 (USD MILLION)

TABLE 48 KSA TANKER TRUCK IN TRUCKING (ROAD FREIGHT) MARKET, BY TRANSPORT PRODUCT, 2018-2032 (USD MILLION)

TABLE 49 KSA FUEL IN TRUCKING (ROAD FREIGHT) MARKET, BY TYPE 2018-2032 (USD MILLION)

TABLE 50 KSA GASES IN TRUCKING (ROAD FREIGHT) MARKET, BY TYPE, 2018-2032 (USD MILLION)

TABLE 51 KSA TANKER TRUCK IN TRUCKING (ROAD FREIGHT) MARKET, BY PRESSURIZATION, 2018-2032 (USD MILLION)

TABLE 52 KSA TANKER TRUCK IN TRUCKING (ROAD FREIGHT) MARKET, BY REFRIGERATION, 2018-2032 (USD MILLION)

TABLE 53 KSA TANKER TRUCK IN TRUCKING (ROAD FREIGHT) MARKET, BY INSULATION, 2018-2032 (USD MILLION)

TABLE 54 KSA BOX TRUCK IN TRUCKING (ROAD FREIGHT) MARKET, BY TRANSPORT PRODUCTS, 2018-2032 (USD MILLION)

TABLE 55 KSA REFRIGERATED TRUCK IN TRUCKING (ROAD FREIGHT) MARKET, BY TRANSPORT PRODUCTS, 2018-2032 (USD MILLION)

TABLE 56 KSA MEDICAL SUPPLIES IN TRUCKING (ROAD FREIGHT) MARKET, BY TYPE, 2018-2032 (USD MILLION)

TABLE 57 KSA PERISHABLE GOODS IN TRUCKING (ROAD FREIGHT) MARKET, BY TYPE, 2018-2032 (USD MILLION)

TABLE 58 KSA BEVERAGES IN TRUCKING (ROAD FREIGHT) MARKET, BY TYPE, 2018-2032 (USD MILLION)

TABLE 59 KSA FLATBEDS TRUCK IN TRUCKING (ROAD FREIGHT) MARKET, BY TRANSPORT PRODUCTS, 2018-2032 (USD MILLION)

Abbildungsverzeichnis

FIGURE 1 KSA TRUCKING (ROAD FREIGHT) MARKET: SEGMENTATION

FIGURE 2 KSA TRUCKING (ROAD FREIGHT) MARKET: DATA TRIANGULATION

FIGURE 3 KSA TRUCKING (ROAD FREIGHT) MARKET: DROC ANALYSIS

FIGURE 4 KSA TRUCKING (ROAD FREIGHT) MARKET: COUNTRY-WISE ANALYSIS

FIGURE 5 KSA TRUCKING (ROAD FREIGHT) MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 KSA TRUCKING (ROAD FREIGHT) MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 7 KSA TRUCKING (ROAD FREIGHT) MARKET: DBMR MARKET POSITION GRID

FIGURE 8 KSA TRUCKING (ROAD FREIGHT) MARKET: SEGMENTATION

FIGURE 9 FOUR SEGMENTS COMPRISE THE KSA TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE (2024)

FIGURE 10 EXECUTIVE SUMMARY

FIGURE 11 STRATEGIC DECISIONS

FIGURE 12 GROWTH IN E-COMMERCE SECTOR BOOSTING THE ROAD FREIGHT/TRUCKING SERVICES IS EXPECTED TO DRIVE THE KSA TRUCKING (ROAD FREIGHT) MARKET GROWTH IN THE FORECAST PERIOD 2025-2032

FIGURE 13 TRANSPORTATION IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE KSA TRUCKING (ROAD FREIGHT) MARKET IN 2025 & 2032

FIGURE 14 DRIVERS, RESTRAINTS, OPPORTUNITIES, AND CHALLENGES OF THE KSA TRUCKING (ROAD FREIGHT) MARKET

FIGURE 15 KSA TRUCKING (ROAD FREIGHT) MARKET: BY SERVICE TYPE, 2024

FIGURE 16 KSA TRUCKING (ROAD FREIGHT) MARKET: BY TYPE OF CARRIER, 2024

FIGURE 17 KSA TRUCKING (ROAD FREIGHT) MARKET: BY TYPE OF GOODS, 2024

FIGURE 18 KSA TRUCKING (ROAD FREIGHT) MARKET: BY BUSINESS MODEL, 2024

FIGURE 19 KSA TRUCKING (ROAD FREIGHT) MARKET: BY DISTANCE, 2024

FIGURE 20 KSA TRUCKING (ROAD FREIGHT) MARKET: BY INDUSTRY, 2024

FIGURE 21 KSA TRUCKING (ROAD FREIGHT) MARKET: BY VEHICLE TYPE, 2024

FIGURE 22 KSA TRUCKING (ROAD FREIGHT) MARKET: BY TYPE OF ROAD FREIGHT, 2024

FIGURE 23 KSA TRUCKING (ROAD FREIGHT) MARKET: BY OPERATION, 2024

FIGURE 24 KSA TRUCKING (ROAD FREIGHT) MARKET: BY CUSTOMER TYPE, 2024

FIGURE 25 KSA TRUCKING (ROAD FREIGHT) MARKET: BY TRUCK TYPE, 2024

FIGURE 26 KSA TRUCKING (ROAD FREIGHT) MARKET: COMPANY SHARE 2024 (%)

Forschungsmethodik

Die Datenerfassung und Basisjahresanalyse werden mithilfe von Datenerfassungsmodulen mit großen Stichprobengrößen durchgeführt. Die Phase umfasst das Erhalten von Marktinformationen oder verwandten Daten aus verschiedenen Quellen und Strategien. Sie umfasst die Prüfung und Planung aller aus der Vergangenheit im Voraus erfassten Daten. Sie umfasst auch die Prüfung von Informationsinkonsistenzen, die in verschiedenen Informationsquellen auftreten. Die Marktdaten werden mithilfe von marktstatistischen und kohärenten Modellen analysiert und geschätzt. Darüber hinaus sind Marktanteilsanalyse und Schlüsseltrendanalyse die wichtigsten Erfolgsfaktoren im Marktbericht. Um mehr zu erfahren, fordern Sie bitte einen Analystenanruf an oder geben Sie Ihre Anfrage ein.

Die wichtigste Forschungsmethodik, die vom DBMR-Forschungsteam verwendet wird, ist die Datentriangulation, die Data Mining, die Analyse der Auswirkungen von Datenvariablen auf den Markt und die primäre (Branchenexperten-)Validierung umfasst. Zu den Datenmodellen gehören ein Lieferantenpositionierungsraster, eine Marktzeitlinienanalyse, ein Marktüberblick und -leitfaden, ein Firmenpositionierungsraster, eine Patentanalyse, eine Preisanalyse, eine Firmenmarktanteilsanalyse, Messstandards, eine globale versus eine regionale und Lieferantenanteilsanalyse. Um mehr über die Forschungsmethodik zu erfahren, senden Sie eine Anfrage an unsere Branchenexperten.

Anpassung möglich

Data Bridge Market Research ist ein führendes Unternehmen in der fortgeschrittenen formativen Forschung. Wir sind stolz darauf, unseren bestehenden und neuen Kunden Daten und Analysen zu bieten, die zu ihren Zielen passen. Der Bericht kann angepasst werden, um Preistrendanalysen von Zielmarken, Marktverständnis für zusätzliche Länder (fordern Sie die Länderliste an), Daten zu klinischen Studienergebnissen, Literaturübersicht, Analysen des Marktes für aufgearbeitete Produkte und Produktbasis einzuschließen. Marktanalysen von Zielkonkurrenten können von technologiebasierten Analysen bis hin zu Marktportfoliostrategien analysiert werden. Wir können so viele Wettbewerber hinzufügen, wie Sie Daten in dem von Ihnen gewünschten Format und Datenstil benötigen. Unser Analystenteam kann Ihnen auch Daten in groben Excel-Rohdateien und Pivot-Tabellen (Fact Book) bereitstellen oder Sie bei der Erstellung von Präsentationen aus den im Bericht verfügbaren Datensätzen unterstützen.