Global Term Insurance Market

Marktgröße in Milliarden USD

CAGR :

%

USD

288.00 Million

USD

379.25 Million

2024

2032

USD

288.00 Million

USD

379.25 Million

2024

2032

| 2025 –2032 | |

| USD 288.00 Million | |

| USD 379.25 Million | |

|

|

|

|

Globale Marktsegmentierung für Risikolebensversicherungen nach Typ (Stufenlebensversicherung mit gleichbleibender Versicherungssumme, verlängerbar oder umwandelbar, jährlich verlängerbare Risikolebensversicherung und Hypothekenlebensversicherung), Versicherungsstufe (Einzelversicherung, Gruppenversicherung und abnehmende Versicherungsstufe), Vertriebskanal (direkter und indirekter Kanal) – Branchentrends und Prognose bis 2032

Marktgröße für Risikolebensversicherungen

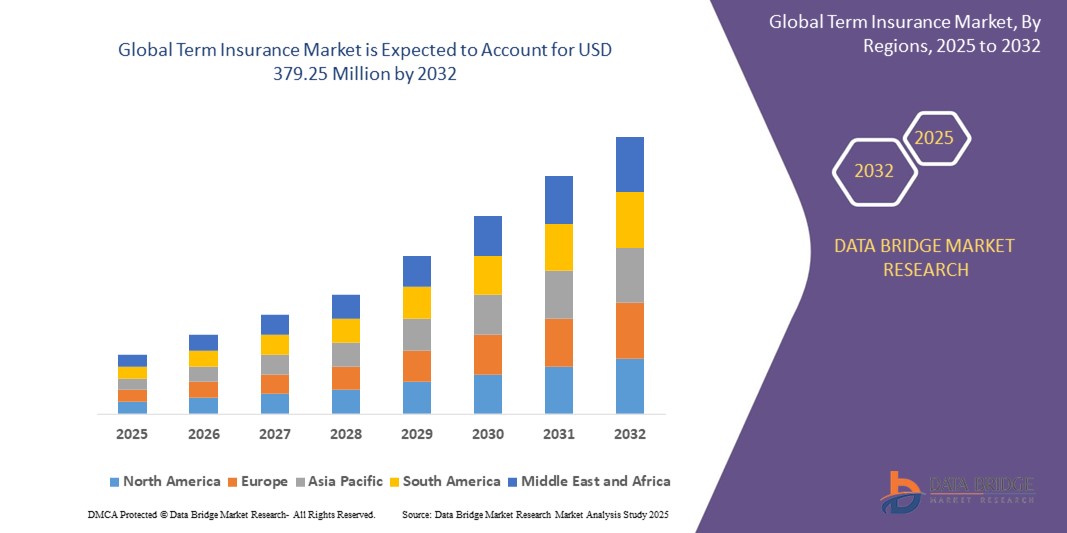

- Der globale Markt für Risikolebensversicherungen wurde im Jahr 2024 auf 288,00 Millionen US-Dollar geschätzt und soll bis 2032 379,25 Millionen US-Dollar erreichen , bei einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 3,50 % im Prognosezeitraum.

- Das Marktwachstum wird maßgeblich durch ein zunehmendes Finanzbewusstsein, steigende verfügbare Einkommen und ein wachsendes Bedürfnis nach Einkommensschutz, insbesondere bei jüngeren und mittleren Einkommensgruppen in Entwicklungsländern, vorangetrieben. Dieser Wandel in der Verbrauchermentalität fördert die frühzeitige Einführung von Risikolebensversicherungen als grundlegendes Element der persönlichen Finanzplanung.

- Darüber hinaus verändert die Integration digitaler Plattformen, KI-gestütztes Underwriting und die vereinfachte Online-Police-Ausstellung das Kundenerlebnis und macht Risikolebensversicherungen zugänglicher, transparenter und erschwinglicher. Diese Fortschritte beschleunigen die Akzeptanz von Policen in städtischen und halbstädtischen Märkten erheblich und fördern so das Gesamtwachstum der Branche.

Marktanalyse für Risikolebensversicherungen

- Die Risikolebensversicherung ist eine reine Risikolebensversicherung, die den Begünstigten im Todesfall während der Vertragslaufzeit finanziellen Schutz bietet. Sie bietet hohen Versicherungsschutz bei relativ niedrigen Prämien und ist damit ideal für Einkommensersatz, Schuldendeckung und langfristige Familienabsicherung.

- Die steigende Nachfrage nach Risikolebensversicherungen ist vor allem auf das zunehmende Bewusstsein für das Management finanzieller Risiken, die Entstehung technologiegestützter Vertriebskanäle und unterstützende regulatorische Rahmenbedingungen zurückzuführen, die erschwingliche Versicherungslösungen für unterversorgte und digital vernetzte Bevölkerungsgruppen fördern.

- Der asiatisch-pazifische Raum dominiert den Markt für Risikolebensversicherungen mit einem Anteil von 31 % im Jahr 2024. Dies ist auf die schnell wachsende Erwerbsbevölkerung, die zunehmende Finanzkompetenz und die steigende Nachfrage nach erschwinglicher Lebensversicherung in den Schwellenländern zurückzuführen.

- Nordamerika dürfte im Prognosezeitraum die am schnellsten wachsende Region im Risikolebensversicherungsmarkt sein, da das Bewusstsein für Lücken in der Lebensversicherung zunimmt, der Online-Verkauf von Policen zunimmt und der Bedarf an Einkommensschutz zunimmt.

- Das Segment der Privatkunden dominierte den Markt mit einem Marktanteil von 76,4 % im Jahr 2024. Dies ist auf das steigende Bewusstsein für persönliche Finanzplanung und die zunehmende Beteiligung der Mittelschicht an Lebensversicherungen zurückzuführen. Verbraucher entscheiden sich zunehmend für individuelle Laufzeitpläne, die maßgeschneiderten Schutz, Unabhängigkeit bei der Vertragsverwaltung und anpassbare Funktionen bieten, die persönliche finanzielle Verpflichtungen wie Familienunterstützung oder Schuldendeckung berücksichtigen.

Berichtsumfang und Marktsegmentierung für Risikolebensversicherungen

|

Eigenschaften |

Wichtige Markteinblicke in die Risikolebensversicherung |

|

Abgedeckte Segmente |

|

|

Abgedeckte Länder |

Nordamerika

Europa

Asien-Pazifik

Naher Osten und Afrika

Südamerika

|

|

Wichtige Marktteilnehmer |

|

|

Marktchancen |

|

|

Wertschöpfungsdaten-Infosets |

Zusätzlich zu den Einblicken in Marktszenarien wie Marktwert, Wachstumsrate, Segmentierung, geografische Abdeckung und wichtige Akteure enthalten die von Data Bridge Market Research kuratierten Marktberichte auch ausführliche Expertenanalysen, Preisanalysen, Markenanteilsanalysen, Verbraucherumfragen, demografische Analysen, Lieferkettenanalysen, Wertschöpfungskettenanalysen, eine Übersicht über Rohstoffe/Verbrauchsmaterialien, Kriterien für die Lieferantenauswahl, PESTLE-Analysen, Porter-Analysen und regulatorische Rahmenbedingungen. |

Markttrends für Risikolebensversicherungen

„Digitale Transformation in der Risikolebensversicherung“

- Der Markt für Risikolebensversicherungen entwickelt sich rasant, da Versicherer digitale Tools wie Online-Policeausstellung, automatisiertes Underwriting und digitale Schadensabwicklung einsetzen, um das Kundenerlebnis zu optimieren und jüngere, technisch versierte Käufer anzusprechen.

- So haben beispielsweise Unternehmen wie AIA Group, MetLife und Prudential mobile Anwendungen und KI-gesteuerte Chatbots eingeführt, die einen reibungslosen Online-Einkauf, sofortige Versicherungsangebote, automatisierte Dokumentenprüfung und einen 24/7-Kundenservice ermöglichen und so den steigenden digitalen Erwartungen gerecht werden und die Marktdurchdringung beschleunigen.

- Rein digitale und Insurtech-Unternehmen revolutionieren den traditionellen Vertrieb, indem sie einfache, jargonfreie Produkte, einfaches Onboarding und transparente Preise anbieten und so dazu beitragen, Risikolebensversicherungen für Erstkunden und unterversorgte Kunden zu entmystifizieren.

- Der Anstieg der Datenanalyse und der künstlichen Intelligenz ermöglicht es Versicherern, Kundenbedürfnisse besser zu erkennen, den Versicherungsschutz zu personalisieren und Marketingkampagnen präziser auszurichten.

- Automatisiertes Underwriting und e-KYC (elektronisches Know-Your-Customer)-Tools verkürzen die Bearbeitungszeit von Anträgen von Tagen auf Minuten, senken die Betriebskosten und erhöhen die Kundenzufriedenheit

- Die Zusammenarbeit zwischen etablierten Versicherern und Technologie-Startups fördert Innovationen in den Bereichen Risikobewertung, Betrugserkennung und Schadenmanagement, steigert die Effizienz und stärkt das Vertrauen in digitale Kanäle

Marktdynamik der Risikolebensversicherung

Treiber

„Steigertes Bewusstsein für finanzielle Sicherheit“

- Das wachsende Bewusstsein für die Bedeutung finanzieller Sicherheit und zukünftiger Einkommenssicherung – beflügelt durch die Erfahrungen der Pandemie und die sich verändernden Familienstrukturen – führt zu einer starken Nachfrage nach Risikolebensversicherungen, insbesondere bei jüngeren Berufstätigen und Haushaltsvorständen.

- Anbieter wie Northwestern Mutual, LIC (Life Insurance Corporation of India) und Manulife führen beispielsweise Finanzbildungsprogramme und Aufklärungskampagnen durch, um Verbraucher über die Vorteile einer Risikolebensversicherung als Einkommensersatz, zur Finanzierung der Ausbildung und zum Schuldenschutz zu informieren.

- Die wachsende Mittelschicht in den Schwellenländern verstärkt den Bedarf an erschwinglichem, unkompliziertem Risikoschutz, da die Einkommen steigen und langfristige Finanzplanung zur Priorität wird.

- Regulatorische Unterstützung und staatliche Initiativen zur Bekämpfung der Unterversicherung und zur Schließung von Schutzlücken in verschiedenen Bevölkerungsgruppen erhöhen sowohl die Zugänglichkeit als auch die Marktdurchdringung

- Berater und digitale Plattformen konzentrieren sich nun auf einfache, bedarfsorientierte Verkaufsgespräche und senken so die Kaufbarrieren für bisher nicht oder nur unzureichend versicherte Bevölkerungsgruppen.

Einschränkung/Herausforderung

„Kurzzeitschutz“

- Eine der größten Herausforderungen für die Akzeptanz von Risikolebensversicherungen ist der kurzfristige, zeitlich begrenzte Charakter der Absicherung, der weder einen Barwert noch eine Kapitalrendite generiert. Dies macht die Produkte für Kunden, die neben dem Schutz auch Vermögensaufbau anstreben, weniger attraktiv.

- Viele Verbraucher vergleichen beispielsweise traditionelle Lebensversicherungen oder Kapitallebensversicherungen (die von Firmen wie MetLife und Prudential angeboten werden) mit Risikolebensversicherungen und zögern, reine Risikolebensversicherungen abzuschließen, wenn sie die Unsicherheit bei der Verlängerung, Prämienerhöhungen nach Fälligkeit und fehlende Auszahlungen im Überlebensfall berücksichtigen.

- Der begrenzte wahrgenommene Wert nach Ablauf der Police kann zu Vertragsunterbrechungen oder einer Zurückhaltung bei der Verlängerung führen, insbesondere bei Kunden mit steigenden finanziellen Verpflichtungen im Alter.

- Die Komplexität der Neuqualifizierung für den Versicherungsschutz, insbesondere im Zusammenhang mit sich ändernden Gesundheitszuständen oder zunehmendem Alter, stellt ein Hindernis für die langfristige Bindung von Versicherungsnehmern dar

- Fehlende Cross-Selling-Möglichkeiten oder Upgrade-Möglichkeiten zu umfassenderen Produkten schränken den Kundenlebenszykluswert für Versicherer ein und mindern die Attraktivität des Terminmarktes für wohlhabende Käufer

Marktumfang der Risikolebensversicherung

Der Markt ist nach Typ, Ebene und Vertriebskanal segmentiert.

- Nach Typ

Der Markt für Risikolebensversicherungen ist nach Art unterteilt in Risikolebensversicherungen mit gleichbleibender Laufzeit, verlängerbare oder umwandelbare Policen, jährlich verlängerbare Risikolebensversicherungen und Hypothekenlebensversicherungen. Das Segment der Risikolebensversicherungen mit gleichbleibender Laufzeit hatte 2024 den größten Marktanteil. Dies ist auf die feste Prämienstruktur und die garantierte Todesfallleistung für eine bestimmte Laufzeit zurückzuführen, die für Personen attraktiv ist, die einen planbaren langfristigen Versicherungsschutz suchen. Die Beliebtheit dieser Policen wird auch durch ihre Erschwinglichkeit im Vergleich zu Lebensversicherungen und ihre Eignung zur Deckung von Einkommensersatzbedarf, Ausbildungskosten oder Hypotheken verstärkt. Verbraucher schätzen die Einfachheit und Transparenz von Risikolebensversicherungen mit gleichbleibender Laufzeit, was sie zur bevorzugten Wahl für die Finanzplanung und den Familienschutz macht.

Das Segment der erneuerbaren bzw. umwandelbaren Versicherungen wird voraussichtlich zwischen 2025 und 2032 das höchste Wachstum verzeichnen. Dies ist auf die steigende Nachfrage nach flexiblen Versicherungslösungen zurückzuführen, die es Versicherungsnehmern ermöglichen, ihren Versicherungsschutz an veränderte Lebensumstände anzupassen. Diese Policen bieten die Möglichkeit, den Versicherungsschutz ohne erneute medizinische Untersuchungen zu verlängern oder in eine Dauerversicherung umzuwandeln, was besonders für junge Erwachsene oder Personen mit sich verändernden finanziellen Zielen attraktiv ist. Diese Anpassungsfähigkeit und Zukunftssicherheit sind Schlüsselfaktoren für die steigende Nachfrage in diesem Segment.

- Nach Level

Der Markt für Risikolebensversicherungen wird nach Versicherungsstufe in Einzelversicherungen, Gruppenversicherungen und Abnehmende Versicherungen unterteilt. Das Segment Einzelversicherungen hatte 2024 mit 76,4 % den größten Marktanteil, was auf das steigende Bewusstsein für persönliche Finanzplanung und die wachsende Beteiligung der Mittelschicht an Lebensversicherungen zurückzuführen ist. Verbraucher entscheiden sich zunehmend für individuelle Risikolebensversicherungen, um maßgeschneiderten Schutz, Unabhängigkeit bei der Policenverwaltung und anpassbare Funktionen für persönliche finanzielle Verpflichtungen wie Familienunterstützung oder Schuldendeckung zu erhalten.

Das Segment „Abnehmende Versicherungen“ dürfte zwischen 2025 und 2032 die höchste Wachstumsrate aufweisen, da Verbraucher Versicherungsprodukte wählen, die auf sinkende finanzielle Verpflichtungen wie Kreditrückzahlungen oder Hypothekenschulden abgestimmt sind. Abnehmende Risikolebensversicherungen gewinnen bei Eigenheimbesitzern und Kleinunternehmern an Bedeutung, die einen kostengünstigen, zweckgebundenen Schutz bevorzugen, der im Laufe der Zeit im Einklang mit den Verbindlichkeiten abnimmt.

- Nach Vertriebskanal

Der Markt für Risikolebensversicherungen wird nach Vertriebskanälen in Direkt- und Indirektkanäle unterteilt. Das Direktkanalsegment dominierte den Markt im Jahr 2024, angetrieben durch die digitale Transformation und die Verbreitung von Online-Versicherungsplattformen, Aggregatoren und mobilen Apps. Verbraucher bevorzugen zunehmend den direkten Abschluss von Policen über die Websites der Versicherer, da dies Komfort, Transparenz und Kontrolle beim Vergleich von Tarifen, der Berechnung von Prämien und der Geltendmachung von Ansprüchen bietet.

Das Segment der indirekten Vertriebskanäle wird voraussichtlich zwischen 2025 und 2032 die höchste durchschnittliche jährliche Wachstumsrate verzeichnen. Dies ist auf die anhaltende Bedeutung von Versicherungsvertretern, Maklern und Bancassurance-Partnern bei der Aufklärung und Beratung von Verbrauchern, insbesondere in Entwicklungsregionen, zurückzuführen. Persönliche Interaktion, Vertrauen und die Fähigkeit, komplexe Versicherungsoptionen mit fachkundiger Hilfe zu meistern, treiben das Wachstum indirekter Vertriebsmethoden voran, insbesondere bei Erstkäufern und Kunden, die individuelle Beratungsleistungen suchen.

Regionale Analyse des Marktes für Risikolebensversicherungen

- Der asiatisch-pazifische Raum dominierte den Markt für Risikolebensversicherungen mit dem größten Umsatzanteil von 31 % im Jahr 2024, getrieben durch eine schnell wachsende Erwerbsbevölkerung, zunehmende Finanzkompetenz und eine steigende Nachfrage nach erschwinglicher Lebensversicherung in den Schwellenländern.

- Die wachsende Mittelschicht in der Region, das wachsende Bewusstsein für finanziellen Schutz und die Digitalisierung von Versicherungsdienstleistungen tragen erheblich zum Marktwachstum bei

- Darüber hinaus beschleunigen staatliche Initiativen zur Förderung der Einbeziehung von Lebensversicherungen sowie der Aufstieg von Insurtech-Plattformen und der mobilfunkbasierten Policenverteilung die Einführung von Risikolebensversicherungen in städtischen und ländlichen Gebieten.

Einblicke in den japanischen Risikolebensversicherungsmarkt

Der japanische Markt verzeichnet aufgrund der steigenden Nachfrage nach Altersvorsorge und Vermögensschutz angesichts der alternden Bevölkerung ein stetiges Wachstum. Japanische Verbraucher bevorzugen Risikolebensversicherungen aufgrund ihrer Einfachheit und Erschwinglichkeit, insbesondere im Rahmen der Nachlass- und Erbschaftsplanung. Digitale Kanäle und Allfinanz spielen eine entscheidende Rolle bei der Ausweitung der Versicherungsreichweite und der Kundenbindung.

Einblicke in den chinesischen Risikolebensversicherungsmarkt

Der chinesische Markt für Risikolebensversicherungen hatte 2024 den größten Anteil im asiatisch-pazifischen Raum, was auf die große Zahl versicherbarer Personen und die starke staatliche Unterstützung für die Reform des Versicherungssektors zurückzuführen ist. Das wachsende Bewusstsein für finanziellen Schutz, die wachsende Zahl der Mittelschichtseinkommen und die rasante Urbanisierung treiben die Nachfrage nach Risikolebensversicherungen an. Lokale Versicherer erweitern ihr digitales Angebot und nutzen mobile Ökosysteme, um die Versicherungsdurchdringung und das Kundenerlebnis zu verbessern.

Einblicke in den europäischen Risikolebensversicherungsmarkt

Der europäische Markt für Risikolebensversicherungen wird im Prognosezeitraum voraussichtlich stetig wachsen. Dies ist auf die zunehmende Bedeutung von Finanzplanung, Steuerersparnisse und das hohe Verbrauchervertrauen in Versicherungsprodukte zurückzuführen. Besonders stark ist die Nachfrage bei jungen Berufstätigen und Familien, die nach Einkommensschutz und hypothekengebundener Absicherung suchen. Regulatorische Rahmenbedingungen, die Transparenz und Verbraucherschutz fördern, unterstützen die regionale Marktexpansion zusätzlich.

Einblicke in den britischen Risikolebensversicherungsmarkt

Der britische Markt wird voraussichtlich stetig wachsen, unterstützt durch die starke Nachfrage nach gleichbleibenden und fallenden Laufzeitplänen mit Hypotheken- und Schuldendeckung. Das steigende Bewusstsein jüngerer Bevölkerungsgruppen für die Notwendigkeit finanzieller Vorsorge und das Wachstum von Online-Versicherungsplattformen tragen maßgeblich zur Marktentwicklung bei. Finanzberater und Vergleichsportale beeinflussen die Produktakzeptanz ebenfalls durch mehr Transparenz und Aufklärung.

Markteinblick in die Risikolebensversicherung in Deutschland

Der deutsche Markt für Risikolebensversicherungen wächst aufgrund des hohen Verbraucherbewusstseins, der günstigen steuerlichen Behandlung von Lebensversicherungen und der starken Nachfrage nach langfristiger finanzieller Absicherung. Deutsche Verbraucher bevorzugen Risikolebensversicherungen mit gleichbleibender Versicherungssumme als Teil ihrer strukturierten Familienfinanzplanung. Das starke Vertriebsnetz des Landes, das unter anderem Vertragshändler und Banken umfasst, sorgt weiterhin für hohe Versicherungsabschlüsse.

Einblicke in den nordamerikanischen Risikolebensversicherungsmarkt

Nordamerika wird voraussichtlich von 2025 bis 2032 die höchste durchschnittliche jährliche Wachstumsrate (CAGR) aufweisen. Grund hierfür sind das zunehmende Bewusstsein für Versicherungslücken in der Lebensversicherung, die zunehmende Verbreitung des Online-Vertriebs von Policen und der wachsende Bedarf an Einkommensschutz. Eine jüngere Bevölkerung, die flexiblen, kostengünstigen Versicherungsschutz sucht, und die steigende Nachfrage nach digitalen Finanzdienstleistungen treiben das Marktwachstum voran. Fortschritte bei Underwriting-Technologien, vereinfachte Ausgabeprozesse und datenbasierte Risikobewertung tragen ebenfalls zum regionalen Wachstum bei.

Einblicke in den US-Risikolebensversicherungsmarkt

Der US-Markt für Risikolebensversicherungen erzielte 2024 den größten Umsatzanteil in Nordamerika, unterstützt durch hohe Bekanntheit und starke Beteiligung sowohl privater als auch arbeitgeberfinanzierter Anbieter. Verbraucher bevorzugen zunehmend anpassbare und verlängerbare Risikolebensversicherungen als Teil ihrer Familieneinkommens- und Hypothekenabsicherung. Das Wachstum von Direktvertriebsplattformen und strategische Kooperationen zwischen Versicherern und Fintechs verändern die Vertriebslandschaft.

Marktanteile der Risikolebensversicherung

Die Risikoversicherungsbranche wird hauptsächlich von etablierten Unternehmen geführt, darunter:

- Xero Limited (Neuseeland)

- AlfaStrahovanie Group (Russland)

- Brighthouse Financial Inc (USA)

- CNP Assurances (Frankreich)

- FWD Fuji Life Insurance Company, Limited (Japan)

- Great-West Lifeco Inc (Kanada)

- ASSICURAZIONI GENERALI SPA (Italien)

- ICICI Prudential Life Insurance Co. Ltd (Indien)

- IndiaFirst Life Insurance Company Limited (Indien)

- Industrial Alliance Insurance and Financial Services Inc (Kanada)

- John Hancock (USA)

- MetLife Services and Solutions, LLC (USA)

- OHIO NATIONAL SEGUROS DE VIDA SA (Spanien)

- Ping An Insurance (Group) Company of China, Ltd (China)

- RBC Insurance Services Inc (Kanada)

- SBI Life Insurance Company Limited (Indien)

- Sun Life Assurance Company of Canada (Kanada)

- Tata AIA Life Insurance Company Ltd (Indien)

- Tokio Marine Holdings, Inc (Japan)

- Vitalität (Großbritannien)

- Zürich (Schweiz)

Neueste Entwicklungen auf dem globalen Risikoversicherungsmarkt

- Im Januar 2025 brachte Go Digit Life Insurance Limited (Digit Life) sein erstes individuelles reines Risikolebensversicherungsprodukt auf den Markt: die Digit Glow Term Life Insurance. Der Plan wurde speziell auf die besonderen finanziellen Absicherungsbedürfnisse der 300 Millionen Selbstständigen in Indien zugeschnitten und markiert den strategischen Einstieg von Digit Life in das Segment der individuellen Risikolebensversicherungen mit dem Ziel, den Versicherungsschutz auf eine unterversorgte und wirtschaftlich vielfältige Bevölkerungsgruppe auszuweiten.

- Im Dezember 2024 brachte ICICI Prudential Life Insurance „ICICI Pru Wish“ auf den Markt, ein bahnbrechendes gesundheitsorientiertes Angebot im Lebensversicherungssektor, das speziell auf schwere Erkrankungen und Operationen bei Frauen zugeschnitten ist. Das Produkt wurde in Zusammenarbeit mit der Reinsurance Group of America (RGA), einem weltweit führenden Lebens- und Krankenrückversicherer, entwickelt und stellt eine branchenweit einzigartige Initiative dar, die Frauen durch umfassende und spezialisierte Absicherung maßgeschneiderten Gesundheitsschutz bietet.

- Im Dezember 2023 brachte die Max Life Insurance Company Ltd. den Smart Total Elite Protection Plan auf den Markt, ein Risikolebensversicherungsprodukt der nächsten Generation, das auf die veränderten Verbraucheranforderungen nach flexiblen Lösungen mit hohem Versicherungsschutz zugeschnitten ist. Dieser nicht-gebundene, nicht-überschussbeteiligte Premium-Plan mit reinem Risiko bietet Leistungen wie sofortige Schadensauszahlung, Versicherungsfortführungsleistungen und einen besonderen Ausstiegswert. Die Markteinführung spiegelt den strategischen Schritt von Max Life wider, seine Position im sich entwickelnden indischen Risikolebensversicherungsmarkt durch innovative, kundenorientierte Lösungen zu stärken, die den finanziellen Schutz und das Versicherungsnehmererlebnis verbessern.

- Im Juni 2023 ging Policygenius eine Partnerschaft mit Labyrinth Financial Services (LFS) ein und integrierte dessen eigene Fulfillment-Plattform Policygenius Pro in die Geschäftstätigkeit von LFS. Diese Zusammenarbeit gestaltet das US-Vertriebsmodell für Risikolebensversicherungen neu, indem sie den Antragsprozess für LFS-Partner vereinfacht und das Kundenerlebnis verbessert. Durch die Optimierung von Underwriting- und Dokumentationsabläufen verbessert die Partnerschaft die Marktzugänglichkeit und erleichtert Kunden den Abschluss einer Risikolebensversicherung durch einen effizienteren und benutzerfreundlicheren Prozess.

- Im Mai 2023 führte New York Life ein diversifiziertes Angebot an preisgünstigen Risikolebensversicherungen ein, darunter Risikolebensversicherungen mit gleichbleibender Laufzeit, jährlich verlängerbare Risikolebensversicherungen und Policen mit optionalen Leistungen. Diese Produkterweiterung richtet sich sowohl an Privatpersonen als auch an Kleinunternehmer und unterstreicht den Fokus des Unternehmens auf die Ausweitung seiner Marktpräsenz und trägt gleichzeitig den wachsenden Verbraucherbedenken hinsichtlich Erschwinglichkeit, Flexibilität und umfassendem finanziellen Schutz Rechnung. Der Schritt stärkt das Leistungsversprechen von New York Life in einem zunehmend wettbewerbsintensiven Markt für Risikolebensversicherungen.

SKU-

Erhalten Sie Online-Zugriff auf den Bericht zur weltweit ersten Market Intelligence Cloud

- Interaktives Datenanalyse-Dashboard

- Unternehmensanalyse-Dashboard für Chancen mit hohem Wachstumspotenzial

- Zugriff für Research-Analysten für Anpassungen und Abfragen

- Konkurrenzanalyse mit interaktivem Dashboard

- Aktuelle Nachrichten, Updates und Trendanalyse

- Nutzen Sie die Leistungsfähigkeit der Benchmark-Analyse für eine umfassende Konkurrenzverfolgung

Forschungsmethodik

Die Datenerfassung und Basisjahresanalyse werden mithilfe von Datenerfassungsmodulen mit großen Stichprobengrößen durchgeführt. Die Phase umfasst das Erhalten von Marktinformationen oder verwandten Daten aus verschiedenen Quellen und Strategien. Sie umfasst die Prüfung und Planung aller aus der Vergangenheit im Voraus erfassten Daten. Sie umfasst auch die Prüfung von Informationsinkonsistenzen, die in verschiedenen Informationsquellen auftreten. Die Marktdaten werden mithilfe von marktstatistischen und kohärenten Modellen analysiert und geschätzt. Darüber hinaus sind Marktanteilsanalyse und Schlüsseltrendanalyse die wichtigsten Erfolgsfaktoren im Marktbericht. Um mehr zu erfahren, fordern Sie bitte einen Analystenanruf an oder geben Sie Ihre Anfrage ein.

Die wichtigste Forschungsmethodik, die vom DBMR-Forschungsteam verwendet wird, ist die Datentriangulation, die Data Mining, die Analyse der Auswirkungen von Datenvariablen auf den Markt und die primäre (Branchenexperten-)Validierung umfasst. Zu den Datenmodellen gehören ein Lieferantenpositionierungsraster, eine Marktzeitlinienanalyse, ein Marktüberblick und -leitfaden, ein Firmenpositionierungsraster, eine Patentanalyse, eine Preisanalyse, eine Firmenmarktanteilsanalyse, Messstandards, eine globale versus eine regionale und Lieferantenanteilsanalyse. Um mehr über die Forschungsmethodik zu erfahren, senden Sie eine Anfrage an unsere Branchenexperten.

Anpassung möglich

Data Bridge Market Research ist ein führendes Unternehmen in der fortgeschrittenen formativen Forschung. Wir sind stolz darauf, unseren bestehenden und neuen Kunden Daten und Analysen zu bieten, die zu ihren Zielen passen. Der Bericht kann angepasst werden, um Preistrendanalysen von Zielmarken, Marktverständnis für zusätzliche Länder (fordern Sie die Länderliste an), Daten zu klinischen Studienergebnissen, Literaturübersicht, Analysen des Marktes für aufgearbeitete Produkte und Produktbasis einzuschließen. Marktanalysen von Zielkonkurrenten können von technologiebasierten Analysen bis hin zu Marktportfoliostrategien analysiert werden. Wir können so viele Wettbewerber hinzufügen, wie Sie Daten in dem von Ihnen gewünschten Format und Datenstil benötigen. Unser Analystenteam kann Ihnen auch Daten in groben Excel-Rohdateien und Pivot-Tabellen (Fact Book) bereitstellen oder Sie bei der Erstellung von Präsentationen aus den im Bericht verfügbaren Datensätzen unterstützen.