Global Microinsurance Market

Marktgröße in Milliarden USD

CAGR :

%

USD

78.40 Billion

USD

131.71 Billion

2021

2029

USD

78.40 Billion

USD

131.71 Billion

2021

2029

| 2022 –2029 | |

| USD 78.40 Billion | |

| USD 131.71 Billion | |

|

|

|

|

Globaler Mikroversicherungsmarkt, nach Typ (Lebensversicherung, Risikolebensversicherung), Altersgruppe (Minderjährige, Erwachsene, Senioren), Dienstleister (Mikroversicherung (kommerziell rentabel), Mikroversicherung durch staatliche Hilfe), Modelltyp (Partner-Agent-Modell, Full-Service-Modell, anbietergesteuertes Modell, gemeinschaftsbasiertes/gegenseitiges Modell, sonstige), Vertriebskanal (Direktvertrieb, Finanzinstitute, E-Commerce , Krankenhäuser, Kliniken, sonstige) – Branchentrends und Prognose bis 2029

Marktanalyse und Größe

Mikroversicherungen können von akkreditierten Institutionen und Vermittlern in verschiedenen Modellen angeboten werden, darunter Partner-Agent-Modelle, All-in-One-Versicherungen, Full-Service-Modelle und gemeindebasierte Modelle. Mikroversicherungen bieten einkommensschwachen Haushalten mit eingeschränktem Zugang zu Einkommen und geringwertigem Vermögen Sicherheit. Durch die Erstellung eines personalisierten Plans mit erschwinglichen Prämien und Entschädigungen bei Krankheit, Verletzung, Invalidität und Tod helfen sie finanziell schwächeren Mitgliedern der Gesellschaft. Sie decken auch verschiedene Sachrisiken im Zusammenhang mit Tieren, Feuer und Ernte ab. Neben dem Schutz vor unvorhergesehenen Verlusten und den überhöhten Zinsen unorganisierter Geldgeber bündeln sie zahlreiche kleine Finanzeinheiten zu einer größeren Organisation.

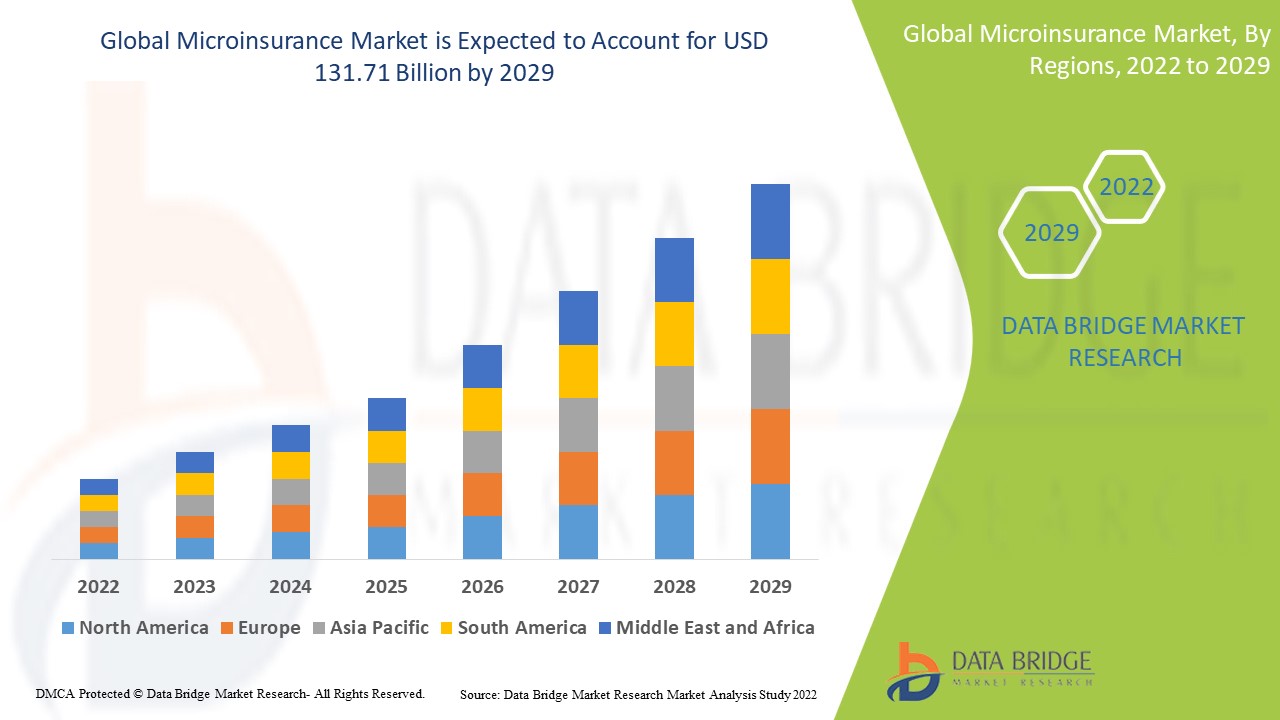

Data Bridge Market Research analysiert, dass der Mikroversicherungsmarkt, der im Jahr 2021 78,4 Milliarden US-Dollar betrug, bis 2029 auf 131,71 Milliarden US-Dollar ansteigen wird und im Prognosezeitraum 2022 bis 2029 voraussichtlich eine durchschnittliche jährliche Wachstumsrate (CAGR) von 6,70 % verzeichnen wird. Neben Markterkenntnissen wie Marktwert, Wachstumsrate, Marktsegmenten, geografischer Abdeckung, Marktteilnehmern und Marktszenario enthält der vom Team von Data Bridge Market Research kuratierte Marktbericht auch ausführliche Expertenanalysen, Patientenepidemiologie, Pipeline-Analysen, Preisanalysen und Informationen zum regulatorischen Rahmen.

Berichtsumfang und Marktsegmentierung

|

Berichtsmetrik |

Details |

|

Prognosezeitraum |

2022 bis 2029 |

|

Basisjahr |

2021 |

|

Historische Jahre |

2020 (Anpassbar auf 2014 – 2019) |

|

Quantitative Einheiten |

Umsatz in Milliarden USD, Mengen in Einheiten, Preise in USD |

|

Abgedeckte Segmente |

Typ (Lebenslange Absicherung, Risikolebensversicherung), Altersgruppe (Minderjährige, Erwachsene, Senioren), Dienstleister (Mikroversicherung (wirtschaftlich rentabel), Mikroversicherung durch staatliche Hilfe), Modelltyp (Partner-Agent-Modell, Full-Service-Modell, Anbietergesteuertes Modell, Community-basiertes/gegenseitiges Modell, Sonstiges), Vertriebskanal (Direktvertrieb, Finanzinstitute, E-Commerce, Krankenhäuser, Kliniken, Sonstiges) |

|

Abgedeckte Länder |

USA, Kanada und Mexiko in Nordamerika, Deutschland, Frankreich, Großbritannien, Niederlande, Schweiz, Belgien, Russland, Italien, Spanien, Türkei, Restliches Europa in Europa, China, Japan, Indien, Südkorea, Singapur, Malaysia, Australien, Thailand, Indonesien, Philippinen, Restlicher Asien-Pazifik-Raum (APAC) im Asien-Pazifik-Raum (APAC), Saudi-Arabien, VAE, Südafrika, Ägypten, Israel, Restlicher Naher Osten und Afrika (MEA) als Teil des Nahen Ostens und Afrikas (MEA), Brasilien, Argentinien und Restliches Südamerika als Teil von Südamerika |

|

Abgedeckte Marktteilnehmer |

HDFC Ergo General Insurance Company Limited (Indien), Hollard (Niederlande), MicroEnsure Holdings Limited (Großbritannien), National Insurance Commission (Indien), Standard Chartered Bank (Großbritannien), Wells Fargo (USA), SAC Banco do Nordeste (Brasilien), MetLife Services and Solutions, LLC (USA), Bandhan Bank (Indien), ICICI Bank (Indien), Tata AIA Life (Indien) |

|

Marktchancen |

|

Marktdefinition

Mikroversicherungen bieten Schutz für Haushalte mit geringem Einkommen oder Personen mit geringen Ersparnissen. Sie sind speziell auf geringwertige Vermögenswerte zugeschnitten und bieten Entschädigungen im Krankheits-, Verletzungs- oder Todesfall. Wie herkömmliche Versicherungen decken Mikroversicherungen ein breites Spektrum an Risiken ab. Dazu gehören sowohl Gesundheits- als auch Sachrisiken. Zu diesen Risiken zählen unter anderem Ernteversicherungen, Vieh-/Viehversicherungen, Versicherungen gegen Feuer oder Diebstahl, Krankenversicherungen, Risikolebensversicherungen, Todesfallversicherungen, Invaliditätsversicherungen und Versicherungen gegen Naturkatastrophen.

Marktdynamik für Mikroversicherungen

Treiber

- Zunahme staatlicher Initiativen

Zu den Wachstumsfaktoren des Marktes zählen zunehmende staatliche Initiativen zur Entwicklung von Erstattungsrichtlinien für chirurgische Eingriffe, die zunehmende geriatrische Bevölkerung, die zunehmende Zahl chronischer Erkrankungen, steigende Kosten für Gesundheitsdienstleistungen sowie das weltweite Wachstum des BIP und der Gesundheitsausgaben. Der Markt für Mikroversicherungen wird zwischen 2022 und 2029 aufgrund verschiedener neuer Möglichkeiten und steigender medizinischer Ausgaben wachsen.

- Verbesserte Zugänglichkeit von Finanzdienstleistungen

Die Haupttreiber des Marktwachstums sind die globale Expansion der Versicherungsbranche und die zunehmende Verfügbarkeit von Finanzdienstleistungen für alle Bevölkerungsschichten. Auch aktuelle Innovationen wie Peer-to-Peer-Modelle und ähnliche verbraucherfreundliche Versicherungsmodelle wirken sich positiv auf den Markt aus.

- Verbesserung der Kundenerfahrung

Haushalte mit niedrigem Einkommen erhalten durch Mikroversicherungen Versicherungsschutz, da sie nur über eingeschränkte Einkommensmöglichkeiten verfügen. Darüber hinaus bieten Mikroversicherungen transparente und erschwingliche Versicherungspläne zwischen Dienstleister und Versicherer, was das Marktwachstum fördert. Um das Kundenerlebnis zu verbessern und eine nachhaltige Wertschöpfungskette für Mikroversicherungsunternehmen aufzubauen, implementieren viele Organisationen zudem Multichannel-Interaktionsplattformen und virtuelle Netzwerke, was dem Sektor gute Aussichten bietet.

Gelegenheiten

Mikroversicherungen erfreuen sich zunehmender Beliebtheit, da sie leicht zugänglich und transparent sind, was den Verbrauchern zugutekommt. Zahlreiche Organisationen nutzen zudem Multichannel-Plattformen und virtuelle Netzwerke, um eine Wertschöpfungskette für die Mikroversicherungsbranche aufzubauen und Anreize zu bieten. Ein weiterer Wachstumstreiber im Mikroversicherungssektor ist die Entwicklung verbraucherfreundlicher Versicherungsmodelle wie Peer-to-Peer-Modelle. Automatisierte Portfolioüberwachung erfreut sich bei Unternehmen zunehmender Beliebtheit, da sie ihnen ermöglicht, die Kreditflüsse ihrer Kunden zu verfolgen, deren Fortschritt zu überwachen und umgehend entsprechend zu handeln. Durch die Risikoreduzierung können Mikroversicherungsunternehmen Umsatz und Gewinn steigern.

Einschränkungen/Herausforderungen

- Hohe Kosten

Steigende Kosten für Krankenversicherungsprodukte sowie strenge Vorschriften und längere Zeiträume für die Erstattung von Ansprüchen werden das Wachstum des Mikroversicherungsmarktes im Prognosezeitraum 2022–2029 behindern.

Dieser Marktbericht zum Mikroversicherungsmarkt enthält Details zu aktuellen Entwicklungen, Handelsbestimmungen, Import-Export-Analysen, Produktionsanalysen, Wertschöpfungskettenoptimierungen, Marktanteilen, dem Einfluss inländischer und lokaler Marktteilnehmer, analysiert Chancen hinsichtlich neuer Umsatzfelder, Änderungen der Marktregulierung, strategische Marktwachstumsanalysen, Marktgröße, Kategoriemarktwachstum, Anwendungsnischen und Marktdominanz, Produktzulassungen, Produkteinführungen, geografischer Expansion und technologischen Innovationen. Um weitere Informationen zum Mikroversicherungsmarkt zu erhalten, kontaktieren Sie Data Bridge Market Research für ein Analysten-Briefing. Unser Team unterstützt Sie bei fundierten Marktentscheidungen und unterstützt Sie bei Ihrem Marktwachstum.

Auswirkungen von COVID-19 auf den Mikroversicherungsmarkt

Die COVID-19-Pandemie wirkte sich negativ auf die Expansion des Mikroversicherungssektors aus. Die Akzeptanz von Versicherungsschutz sank aufgrund verschiedener unerwarteter Probleme, die die Epidemie mit sich brachte, wie beispielsweise Einschränkungen der Bewegungsfreiheit aus Sicherheitsgründen. Mikroversicherungspolicen wurden jedoch in Schwellenländern aufgrund der fortschreitenden Digitalisierung und des steigenden Verbraucherbewusstseins für verschiedene Versicherungspolicen eingeführt. Es wird erwartet, dass diese Entwicklung das Marktwachstum im gesamten Prognosezeitraum unterstützen wird.

Jüngste Entwicklung

- Im April 2021 haben Micro Insurance und TanManagement Insurance Brokers, ein tansanisches Unternehmen, eine Kooperation gegründet, um die Mikroversicherung im Land auszuweiten und neue Versicherungsprodukte für den tansanischen Markt zu entwickeln.

Globaler Mikroversicherungsmarktumfang

Der Mikroversicherungsmarkt ist nach Typ, Altersgruppe, Produkt, Anbieter, Vertriebskanal und Modell segmentiert. Das Wachstum dieser Segmente hilft Ihnen, schwach wachsende Branchensegmente zu analysieren und bietet Ihnen einen wertvollen Marktüberblick und Markteinblicke, die Ihnen helfen, strategische Entscheidungen zur Identifizierung zentraler Marktanwendungen zu treffen.

Typ

- Lebenslange Abdeckung

- Risikolebensversicherung

Altersgruppe

- Unerheblich

- Erwachsene

- Senioren

Produkt

- Sachversicherung

- Krankenversicherung

- Lebensversicherung

- Indexversicherung

- Unfalltod- und Invaliditätsversicherung

- Sonstiges

Anbieter

- Mikroversicherung (kommerziell tragfähig)

- Mikroversicherung durch Entwicklungshilfe/staatliche Unterstützung

Vertriebskanal

- Direktvertrieb

- Finanzinstitute

- E-Commerce

- Krankenhäuser

- Kliniken

- Sonstiges

Modell

- Partner-Agent-Modell

- Full-Service-Modell

- Anbietergesteuertes Modell

- Community-basiertes/gegenseitiges Modell

- Sonstiges

Regionale Analyse/Einblicke des Mikroversicherungsmarktes

Der Mikroversicherungsmarkt wird analysiert und es werden Einblicke in die Marktgröße und Trends nach Land, Typ, Altersgruppe, Produkt, Anbieter, Vertriebskanal und Modell wie oben angegeben bereitgestellt.

Die im Bericht zum Mikroversicherungsmarkt abgedeckten Länder sind die USA, Kanada und Mexiko in Nordamerika, Deutschland, Frankreich, Großbritannien, die Niederlande, die Schweiz, Belgien, Russland, Italien, Spanien, die Türkei, das übrige Europa in Europa, China, Japan, Indien, Südkorea, Singapur, Malaysia, Australien, Thailand, Indonesien, die Philippinen, der übrige asiatisch-pazifische Raum (APAC) in der Region Asien-Pazifik (APAC), Saudi-Arabien, die Vereinigten Arabischen Emirate, Südafrika, Ägypten, Israel, der übrige Nahe Osten und Afrika (MEA) als Teil des Nahen Ostens und Afrikas (MEA), Brasilien, Argentinien und der übrige Südamerika als Teil Südamerikas.

Aufgrund der wachsenden Zahl älterer Menschen und der Einführung innovativer Medizintechnik dominiert Nordamerika den Mikroversicherungsmarkt.

Der asiatisch-pazifische Raum dominiert den Mikroversicherungsmarkt aufgrund der Verbesserung der nationalen Volkswirtschaften, der zunehmenden Zahl einkommensschwacher Menschen und der regionalen Entwicklung der Regulierung und Gesetzgebung.

Der Länderteil des Berichts enthält zudem Informationen zu einzelnen marktbeeinflussenden Faktoren und regulatorischen Veränderungen im Inland, die sich auf die aktuellen und zukünftigen Markttrends auswirken. Datenpunkte wie die Analyse der nachgelagerten und vorgelagerten Wertschöpfungskette, technische Trends, die Fünf-Kräfte-Analyse nach Porter sowie Fallstudien dienen unter anderem der Prognose des Marktszenarios für einzelne Länder. Auch die Präsenz und Verfügbarkeit globaler Marken und ihre Herausforderungen aufgrund starker oder geringer Konkurrenz durch lokale und inländische Marken sowie die Auswirkungen inländischer Zölle und Handelsrouten werden bei der Prognoseanalyse der Länderdaten berücksichtigt.

Wettbewerbsumfeld und Mikroversicherung Marktanteilsanalyse

Die Wettbewerbslandschaft des Mikroversicherungsmarktes bietet detaillierte Informationen zu den einzelnen Wettbewerbern. Zu den Details gehören Unternehmensübersicht, Unternehmensfinanzen, Umsatz, Marktpotenzial, Investitionen in Forschung und Entwicklung, neue Marktinitiativen, globale Präsenz, Produktionsstandorte und -anlagen, Produktionskapazitäten, Stärken und Schwächen des Unternehmens, Produkteinführung, Produktbreite und -umfang sowie Anwendungsdominanz. Die oben genannten Datenpunkte beziehen sich ausschließlich auf den Fokus der Unternehmen im Mikroversicherungsmarkt.

Zu den wichtigsten Akteuren auf dem Mikroversicherungsmarkt zählen:

- HDFC Ergo General Insurance Company Limited (Indien)

- Hollard (Niederlande)

- MicroEnsure Holdings Limited (Großbritannien)

- Nationale Versicherungskommission (Indien)

- Standard Chartered Bank (Großbritannien)

- Wells Fargo (USA)

- SAC Banco do Nordeste (Brasilien)

- MetLife Services and Solutions, LLC (USA)

- Bandhan Bank (Indien)

- ICICI Bank (Indien)

- Tata AIA Life (Indien)

SKU-

Erhalten Sie Online-Zugriff auf den Bericht zur weltweit ersten Market Intelligence Cloud

- Interaktives Datenanalyse-Dashboard

- Unternehmensanalyse-Dashboard für Chancen mit hohem Wachstumspotenzial

- Zugriff für Research-Analysten für Anpassungen und Abfragen

- Konkurrenzanalyse mit interaktivem Dashboard

- Aktuelle Nachrichten, Updates und Trendanalyse

- Nutzen Sie die Leistungsfähigkeit der Benchmark-Analyse für eine umfassende Konkurrenzverfolgung

Inhaltsverzeichnis

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF GLOBAL MICROINSURANCE MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATION

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 KEY TAKEAWAYS

2.2 ARRIVING AT THE GLOBAL MICROINSURANCE MARKET SIZE

2.2.1 VENDOR POSITIONING GRID

2.2.2 TECHNOLOGY LIFE LINE CURVE

2.2.3 TRIPOD DATA VALIDATION MODEL

2.2.4 MARKET GUIDE

2.2.5 MULTIVARIATE MODELLING

2.2.6 TOP TO BOTTOM ANALYSIS

2.2.7 CHALLENGE MATRIX

2.2.8 APPLICATION COVERAGE GRID

2.2.9 STANDARDS OF MEASUREMENT

2.2.10 VENDOR SHARE ANALYSIS

2.2.11 DATA POINTS FROM KEY PRIMARY INTERVIEWS

2.2.12 DATA POINTS FROM KEY SECONDARY DATABASES

2.3 GLOBAL MICROINSURANCE MARKET: RESEARCH SNAPSHOT

2.4 ASSUMPTIONS

3 MARKET OVERVIEW

3.1 DRIVERS

3.2 RESTRAINTS

3.3 OPPORTUNITIES

3.4 CHALLENGES

4 EXECUTIVE SUMMARY

5 PREMIUM INSIGHTS

5.1 REGULATORY FRAMEWORK

5.2 PORTERS FIVE FORCE MODELS

5.3 VALUE CHAIN ANALYSIS

6 GLOBAL MICROINSURANCE MARKET, BY TYPE

6.1 OVERVIEW

6.2 LIFETIME COVERAGE

6.3 TERM INSURANCE

7 GLOBAL MICROINSURANCE MARKET, BY PRODUCT

7.1 OVERVIEW

7.2 LIFE INSURANCE

7.2.1 CREDIT

7.2.2 SECURITY

7.2.3 SAVINGS

7.3 HEALTH INSURANCE

7.4 PROPERTY INSURANCE

7.5 AGRICULTURE/INDEX INSURANCE

7.6 ACCIDENTAL DEATH AND DISABILITY INSURANCE

7.7 OTHERS

8 GLOBAL MICROINSURANCE MARKET, BY BREAK UP MODEL

8.1 OVERVIEW

8.2 PARTNER AGENT MODEL

8.3 FULL-SERVICE MODEL

8.4 PROVIDER DRIVEN MODEL

8.5 COMMUNITY-BASED/MUTUAL MODEL

8.6 OTHERS

9 GLOBAL MICROINSURANCE MARKET, BY PROVIDER

9.1 OVERVIEW

9.2 MICROINSURANCE (COMMERCIALLY VIABLE)

9.3 MICROINSURANCE THROUGH AID/GOVERNMENT SUPPORT

10 GLOBAL MICROINSURANCE MARKET, BY RISK COVERAGE

10.1 OVERVIEW

10.2 DEATH

10.3 ILLNESS

10.4 ACCIDENT

10.5 PROPERTY DAMAGE

10.6 UNEMPLOYMENT

10.7 CROP FAILURE

10.8 LOSS OF LIVESTOCK

10.9 OTHERS

11 GLOBAL MICROINSURANCE MARKET, BY REGION COVERAGE

11.1 OVERVIEW

11.2 URBAN

11.3 RURAL

11.4 OTHERS

12 GLOBAL MICROINSURANCE MARKET, BY AGE GROUP

12.1 OVERVIEW

12.2 MINOR

12.3 ADULT

12.4 SENIOR CITIZENS

13 GLOBAL MICROINSURANCE MARKET, BY DISTRIBUTION CHANNEL

13.1 OVERVIEW

13.2 DIRECT SALES

13.3 FINANCIAL INSTITUTIONS

13.4 E-COMMERCE

13.5 HOSPITALS

13.6 CLINICS

13.7 OTHERS

14 GLOBAL MICROINSURANCE MARKET, BY COUNTRY

14.1 GLOBAL MICROINSURANCE MARKET (ALL SEGMENTATION PROVIDED ABOVE IS REPRESENTED IN THIS CHAPTER BY COUNTRY)

14.1.1 NORTH AMERICA

14.1.1.1. U.S.

14.1.1.2. CANADA

14.1.1.3. MEXICO

14.1.2 EUROPE

14.1.2.1. GERMANY

14.1.2.2. FRANCE

14.1.2.3. U.K.

14.1.2.4. ITALY

14.1.2.5. SPAIN

14.1.2.6. RUSSIA

14.1.2.7. TURKEY

14.1.2.8. NETHERLANDS

14.1.2.9. SWITZERLAND

14.1.2.10. REST OF EUROPE

14.1.3 ASIA-PACIFIC

14.1.3.1. JAPAN

14.1.3.2. CHINA

14.1.3.3. SOUTH KOREA

14.1.3.4. INDIA

14.1.3.5. AUSTRALIA

14.1.3.6. SINGAPORE

14.1.3.7. THAILAND

14.1.3.8. MALAYSIA

14.1.3.9. INDONESIA

14.1.3.10. PHILIPPINES

14.1.3.11. REST OF ASIA-PACIFIC

14.1.4 SOUTH AMERICA

14.1.4.1. BRAZIL

14.1.4.2. ARGENTINA

14.1.4.3. REST OF SOUTH AMERICA

14.1.5 MIDDLE EAST AND AFRICA

14.1.5.1. SOUTH AFRICA

14.1.5.2. SAUDI ARABIA

14.1.5.3. UAE

14.1.5.4. EGYPT

14.1.5.5. ISRAEL

14.1.5.6. REST OF MIDDLE EAST AND AFRICA

14.1.6 KEY PRIMARY INSIGHTS: BY MAJOR COUNTRIES

15 GLOBAL MICROINSURANCE MARKET, COMPANY LANDSCAPE

15.1 COMPANY SHARE ANALYSIS: GLOBAL

15.2 COMPANY SHARE ANALYSIS: NORTH AMERICA

15.3 COMPANY SHARE ANALYSIS: EUROPE

15.4 COMPANY SHARE ANALYSIS: ASIA-PACIFIC

15.5 MERGERS & ACQUISITIONS

15.6 NEW PRODUCT DEVELOPMENT & APPROVALS

15.7 EXPANSIONS

15.8 REGULATORY CHANGES

15.9 PARTNERSHIP AND OTHER STRATEGIC DEVELOPMENTS

16 GLOBAL MICROINSURANCE MARKET, SWOT AND DBR ANALYSIS

17 GLOBAL MICROINSURANCE MARKET, COMPANY PROFILE

17.1 HDFC ERGO GENERAL INSURANCE COMPANY LIMITED,

17.1.1 COMPANY OVERVIEW

17.1.2 REVENUE ANALYSIS

17.1.3 GEOGRAPHIC PRESENCE

17.1.4 PRODUCT PORTFOLIO

17.1.5 RECENT DEVELOPMENTS

17.2 HOLLARD

17.2.1 COMPANY OVERVIEW

17.2.2 REVENUE ANALYSIS

17.2.3 GEOGRAPHIC PRESENCE

17.2.4 PRODUCT PORTFOLIO

17.2.5 RECENT DEVELOPMENTS

17.3 MICROENSURE HOLDINGS LIMITED

17.3.1 COMPANY OVERVIEW

17.3.2 REVENUE ANALYSIS

17.3.3 GEOGRAPHIC PRESENCE

17.3.4 PRODUCT PORTFOLIO

17.3.5 RECENT DEVELOPMENTS

17.4 NSIA INSURANCE

17.4.1 COMPANY OVERVIEW

17.4.2 REVENUE ANALYSIS

17.4.3 GEOGRAPHIC PRESENCE

17.4.4 PRODUCT PORTFOLIO

17.4.5 RECENT DEVELOPMENTS

17.5 STANDARD CHARTERED BANK

17.5.1 COMPANY OVERVIEW

17.5.2 REVENUE ANALYSIS

17.5.3 GEOGRAPHIC PRESENCE

17.5.4 PRODUCT PORTFOLIO

17.5.5 RECENT DEVELOPMENTS

17.6 WELLS FARGO

17.6.1 COMPANY OVERVIEW

17.6.2 REVENUE ANALYSIS

17.6.3 GEOGRAPHIC PRESENCE

17.6.4 PRODUCT PORTFOLIO

17.6.5 RECENT DEVELOPMENTS

17.7 SAC BANCO DO NORDESTE

17.7.1 COMPANY OVERVIEW

17.7.2 REVENUE ANALYSIS

17.7.3 GEOGRAPHIC PRESENCE

17.7.4 PRODUCT PORTFOLIO

17.7.5 RECENT DEVELOPMENTS

17.8 METLIFE

17.8.1 COMPANY OVERVIEW

17.8.2 REVENUE ANALYSIS

17.8.3 GEOGRAPHIC PRESENCE

17.8.4 PRODUCT PORTFOLIO

17.8.5 RECENT DEVELOPMENTS

17.9 ICICI BANK

17.9.1 COMPANY OVERVIEW

17.9.2 REVENUE ANALYSIS

17.9.3 GEOGRAPHIC PRESENCE

17.9.4 PRODUCT PORTFOLIO

17.9.5 RECENT DEVELOPMENTS

17.1 TATA AIA LIFE

17.10.1 COMPANY OVERVIEW

17.10.2 REVENUE ANALYSIS

17.10.3 GEOGRAPHIC PRESENCE

17.10.4 PRODUCT PORTFOLIO

17.10.5 RECENT DEVELOPMENTS

17.11 BAJAJ ALLIANZ

17.11.1 COMPANY OVERVIEW

17.11.2 REVENUE ANALYSIS

17.11.3 GEOGRAPHIC PRESENCE

17.11.4 PRODUCT PORTFOLIO

17.11.5 RECENT DEVELOPMENTS

17.12 AMHARA CREDIT AND SAVINGS INSTITUTION

17.12.1 COMPANY OVERVIEW

17.12.2 REVENUE ANALYSIS

17.12.3 GEOGRAPHIC PRESENCE

17.12.4 PRODUCT PORTFOLIO

17.12.5 RECENT DEVELOPMENTS

17.13 ALBARAKA

17.13.1 COMPANY OVERVIEW

17.13.2 REVENUE ANALYSIS

17.13.3 GEOGRAPHIC PRESENCE

17.13.4 PRODUCT PORTFOLIO

17.13.5 RECENT DEVELOPMENTS

17.14 BANCO DO NORDESTE

17.14.1 COMPANY OVERVIEW

17.14.2 REVENUE ANALYSIS

17.14.3 GEOGRAPHIC PRESENCE

17.14.4 PRODUCT PORTFOLIO

17.14.5 RECENT DEVELOPMENTS

17.15 BANDHAN FINANCIAL SERVICES

17.15.1 COMPANY OVERVIEW

17.15.2 REVENUE ANALYSIS

17.15.3 GEOGRAPHIC PRESENCE

17.15.4 PRODUCT PORTFOLIO

17.15.5 RECENT DEVELOPMENTS

17.16 FUNDACION DE LA MUJER

17.16.1 COMPANY OVERVIEW

17.16.2 REVENUE ANALYSIS

17.16.3 GEOGRAPHIC PRESENCE

17.16.4 PRODUCT PORTFOLIO

17.16.5 RECENT DEVELOPMENTS

17.17 ASA

17.17.1 COMPANY OVERVIEW

17.17.2 REVENUE ANALYSIS

17.17.3 GEOGRAPHIC PRESENCE

17.17.4 PRODUCT PORTFOLIO

17.17.5 RECENT DEVELOPMENTS

17.18 AL AMANA MICROFINANCE

17.18.1 COMPANY OVERVIEW

17.18.2 REVENUE ANALYSIS

17.18.3 GEOGRAPHIC PRESENCE

17.18.4 PRODUCT PORTFOLIO

17.18.5 RECENT DEVELOPMENTS

17.19 FUNDACION WWB COLOMBIA

17.19.1 COMPANY OVERVIEW

17.19.2 REVENUE ANALYSIS

17.19.3 GEOGRAPHIC PRESENCE

17.19.4 PRODUCT PORTFOLIO

17.19.5 RECENT DEVELOPMENTS

17.2 PROTECTA

17.20.1 COMPANY OVERVIEW

17.20.2 REVENUE ANALYSIS

17.20.3 GEOGRAPHIC PRESENCE

17.20.4 PRODUCT PORTFOLIO

17.20.5 RECENT DEVELOPMENTS

17.21 HOLLARD GROUP

17.21.1 COMPANY OVERVIEW

17.21.2 REVENUE ANALYSIS

17.21.3 GEOGRAPHIC PRESENCE

17.21.4 PRODUCT PORTFOLIO

17.21.5 RECENT DEVELOPMENTS

17.22 STANDARD CHARTERED PLC

17.22.1 COMPANY OVERVIEW

17.22.2 REVENUE ANALYSIS

17.22.3 GEOGRAPHIC PRESENCE

17.22.4 PRODUCT PORTFOLIO

17.22.5 RECENT DEVELOPMENTS

*NOTE: THE COMPANIES PROFILED IS NOT EXHAUSTIVE LIST AND IS AS PER OUR PREVIOUS CLIENT REQUIREMENT. WE PROFILE MORE THAN 100 COMPANIES IN OUR STUDY AND HENCE THE LIST OF COMPANIES CAN BE MODIFIED OR REPLACED ON REQUEST RELATED REPORTS

18 CONCLUSION

19 QUESTIONNAIRE

20 ABOUT DATA BRIDGE MARKET RESEARCH

Forschungsmethodik

Die Datenerfassung und Basisjahresanalyse werden mithilfe von Datenerfassungsmodulen mit großen Stichprobengrößen durchgeführt. Die Phase umfasst das Erhalten von Marktinformationen oder verwandten Daten aus verschiedenen Quellen und Strategien. Sie umfasst die Prüfung und Planung aller aus der Vergangenheit im Voraus erfassten Daten. Sie umfasst auch die Prüfung von Informationsinkonsistenzen, die in verschiedenen Informationsquellen auftreten. Die Marktdaten werden mithilfe von marktstatistischen und kohärenten Modellen analysiert und geschätzt. Darüber hinaus sind Marktanteilsanalyse und Schlüsseltrendanalyse die wichtigsten Erfolgsfaktoren im Marktbericht. Um mehr zu erfahren, fordern Sie bitte einen Analystenanruf an oder geben Sie Ihre Anfrage ein.

Die wichtigste Forschungsmethodik, die vom DBMR-Forschungsteam verwendet wird, ist die Datentriangulation, die Data Mining, die Analyse der Auswirkungen von Datenvariablen auf den Markt und die primäre (Branchenexperten-)Validierung umfasst. Zu den Datenmodellen gehören ein Lieferantenpositionierungsraster, eine Marktzeitlinienanalyse, ein Marktüberblick und -leitfaden, ein Firmenpositionierungsraster, eine Patentanalyse, eine Preisanalyse, eine Firmenmarktanteilsanalyse, Messstandards, eine globale versus eine regionale und Lieferantenanteilsanalyse. Um mehr über die Forschungsmethodik zu erfahren, senden Sie eine Anfrage an unsere Branchenexperten.

Anpassung möglich

Data Bridge Market Research ist ein führendes Unternehmen in der fortgeschrittenen formativen Forschung. Wir sind stolz darauf, unseren bestehenden und neuen Kunden Daten und Analysen zu bieten, die zu ihren Zielen passen. Der Bericht kann angepasst werden, um Preistrendanalysen von Zielmarken, Marktverständnis für zusätzliche Länder (fordern Sie die Länderliste an), Daten zu klinischen Studienergebnissen, Literaturübersicht, Analysen des Marktes für aufgearbeitete Produkte und Produktbasis einzuschließen. Marktanalysen von Zielkonkurrenten können von technologiebasierten Analysen bis hin zu Marktportfoliostrategien analysiert werden. Wir können so viele Wettbewerber hinzufügen, wie Sie Daten in dem von Ihnen gewünschten Format und Datenstil benötigen. Unser Analystenteam kann Ihnen auch Daten in groben Excel-Rohdateien und Pivot-Tabellen (Fact Book) bereitstellen oder Sie bei der Erstellung von Präsentationen aus den im Bericht verfügbaren Datensätzen unterstützen.