Global Corporate Banking Solutions Market

Marktgröße in Milliarden USD

CAGR :

%

USD

1.66 Billion

USD

2.42 Billion

2024

2032

USD

1.66 Billion

USD

2.42 Billion

2024

2032

| 2025 –2032 | |

| USD 1.66 Billion | |

| USD 2.42 Billion | |

|

|

|

|

Globale Marktsegmentierung für Corporate-Banking-Lösungen nach Unternehmensgröße (kleine und mittlere Unternehmen (KMU) und Großunternehmen), Servicetyp (Kreditvergabe und Finanzierung, Cash Management, Handelsfinanzierung, Investmentbanking und Finanzberatung), Branche (Fertigung, Technologie, Gesundheitswesen, Einzelhandel und Finanzdienstleistungen), Bereitstellung (vor Ort und Cloud-basiert) – Branchentrends und Prognose bis 2032

Marktgröße für Corporate Banking-Lösungen

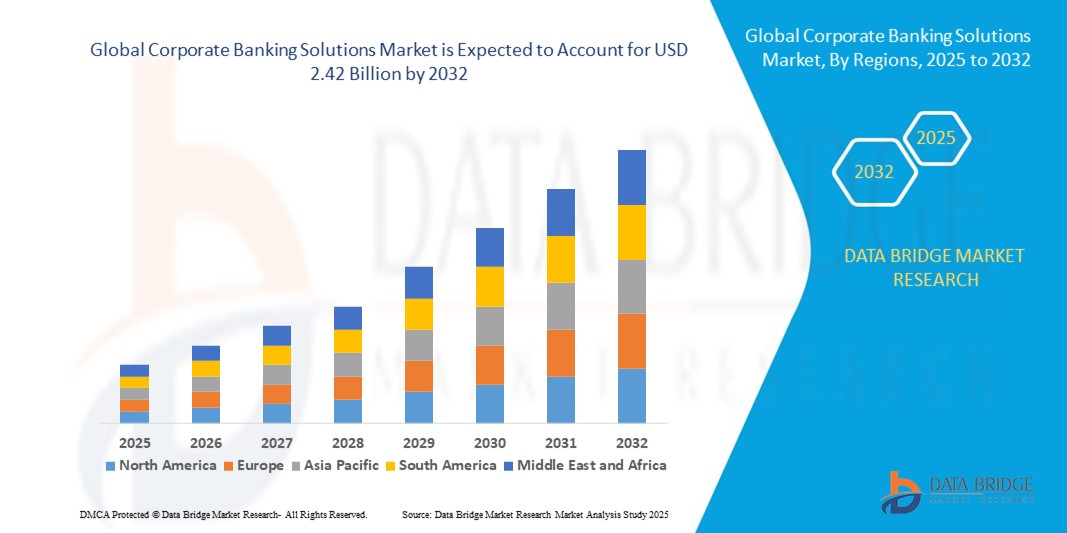

- Der globale Markt für Corporate-Banking-Lösungen hatte im Jahr 2024 ein Volumen von 1,66 Milliarden US-Dollar und soll bis 2032 voraussichtlich 2,42 Milliarden US-Dollar erreichen , mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 4,80 % im Prognosezeitraum.

- Das Marktwachstum wird vor allem durch die steigende Nachfrage nach digitaler Transformation in allen Bankinstituten vorangetrieben, wobei der Schwerpunkt auf Echtzeit-Transaktionsverarbeitung, Automatisierung und effizientem Kundenbeziehungsmanagement liegt.

- Darüber hinaus ermöglicht die zunehmende Nutzung von Cloud-basierten Plattformen, KI und fortschrittlicher Analytik im Firmenkundengeschäft den Banken, sicherere, skalierbarere und individuellere Lösungen anzubieten und so die Expansion des Marktes in verschiedenen Geschäftssegmenten und Regionen voranzutreiben.

Marktanalyse für Corporate-Banking-Lösungen

- Corporate-Banking-Lösungen, die eine breite Palette digitaler Tools und Plattformen umfassen, werden für Banken immer wichtiger, die komplexe Finanzdienstleistungen für große Unternehmen optimieren wollen, darunter Zahlungen, Liquiditätsmanagement, Handelsfinanzierung und Risikominderung, wobei der Schwerpunkt zunehmend auf Automatisierung und Compliance liegt.

- Die steigende Nachfrage nach nahtlosen digitalen Erlebnissen, Echtzeitverarbeitung und maßgeschneiderten Finanzprodukten treibt die Einführung fortschrittlicher Firmenkundenbankplattformen voran, insbesondere bei multinationalen Konzernen und großen regionalen Unternehmen, die nach mehr Effizienz und Transparenz streben.

- Nordamerika dominierte den Markt für Firmenkundenlösungen mit dem größten Umsatzanteil von 38,5 % im Jahr 2024, getrieben durch die Präsenz fortschrittlicher Finanzinstitute und die hohe Akzeptanz digitaler Banktechnologien.

- Der Markt für Firmenkundenlösungen im asiatisch-pazifischen Raum wird voraussichtlich von 2024 bis 2031 mit einer durchschnittlichen jährlichen Wachstumsrate von 7,5 % wachsen. Dies ist auf die schnelle Digitalisierung der Region, den steigenden Bankbedarf von KMU und staatliche Fintech-Initiativen in Ländern wie China, Indien und Singapur zurückzuführen.

- Das Cash-Management-Segment dominierte den Markt für Corporate-Banking-Lösungen mit einem Marktanteil von 36,7 % im Jahr 2023, getrieben durch die steigende Nachfrage der Unternehmen nach zentraler Kontrolle über die Liquidität, verbesserten Treasury-Operationen und Echtzeit-Transparenz der globalen Cash-Positionen inmitten zunehmender wirtschaftlicher Komplexität und Globalisierung.

Berichtsumfang und Marktsegmentierung

|

Eigenschaften |

Globale Einblicke in den Markt für Corporate Banking-Lösungen |

|

Abgedeckte Segmente |

|

|

Abgedeckte Länder |

Nordamerika

Europa

Asien-Pazifik

Naher Osten und Afrika

Südamerika

|

|

Wichtige Marktteilnehmer |

|

|

Marktchancen |

|

|

Wertschöpfungsdaten-Infosets |

Zusätzlich zu den Einblicken in Marktszenarien wie Marktwert, Wachstumsrate, Segmentierung, geografische Abdeckung und wichtige Akteure enthalten die von Data Bridge Market Research kuratierten Marktberichte auch ausführliche Expertenanalysen, Preisanalysen, Markenanteilsanalysen, Verbraucherumfragen, demografische Analysen, Lieferkettenanalysen, Wertschöpfungskettenanalysen, eine Übersicht über Rohstoffe/Verbrauchsmaterialien, Kriterien für die Lieferantenauswahl, PESTLE-Analysen, Porter-Analysen und regulatorische Rahmenbedingungen. |

Globale Markttrends für Corporate-Banking-Lösungen

Beschleunigte Umstellung auf KI-gesteuerte und Cloud-basierte Banking-Plattformen

- Ein wichtiger und sich beschleunigender Trend auf dem globalen Markt für Firmenkundenlösungen ist die weitverbreitete Nutzung von künstlicher Intelligenz (KI) und Cloud-Computing- Technologien. Diese verändern die Art und Weise, wie Banken Firmenkundenbeziehungen, Risiken, Compliance und betriebliche Effizienz über alle Dienstleistungen hinweg verwalten.

- So setzen beispielsweise JP Morgan Chase und HSBC KI-gestützte Tools zur Transaktionsüberwachung, Betrugserkennung und Echtzeit-Entscheidungsfindung im Handelsfinanzierungs- und Cash-Management-Bereich ein. Ebenso ermöglichen Cloud-native Plattformen wie Oracle FLEXCUBE und Finastras Fusion Corporate Channels Banken die Bereitstellung skalierbarer und sicherer Dienste mit schnelleren Bereitstellungszyklen.

- Die Integration von KI verbessert die prädiktive Analyse in der Liquiditätsplanung, automatisiert Routineprozesse wie Abstimmung und Bonitätsprüfung und personalisiert die Kundeninteraktion durch datenbasierte Erkenntnisse. Banken nutzen zunehmend Algorithmen des maschinellen Lernens, um Anomalien zu erkennen, das Betriebskapital zu optimieren und Kundenbedürfnisse proaktiver zu antizipieren.

- Die Cloud-basierte Infrastruktur unterstützt eine flexible, API-gesteuerte Architektur, die es Banken ermöglicht, sich in Fintech-Ökosysteme zu integrieren und Omnichannel-Kundendienstleistungen anzubieten. Diese Integration ermöglicht Echtzeitverarbeitung, mobilen Zugriff und nahtlose Servicebereitstellung im globalen Betrieb, was insbesondere für multinationale Firmenkunden von entscheidender Bedeutung ist.

- Dieser Trend zu intelligenten, agilen und kundenorientierten Banking-Plattformen verändert die Wettbewerbslandschaft erheblich. Banken, die KI und Cloud-Innovationen nutzen, verschaffen sich einen strategischen Vorteil durch Kosteneffizienz, operative Skalierbarkeit und verbesserte Kundenbindung.

- Da die Regulierungsbehörden die digitale Transformation und Datensicherheitsmaßnahmen zunehmend unterstützen, steigt die Nachfrage nach KI-gesteuerten, Cloud-fähigen Firmenkundenbanklösungen in allen Regionen weiter an, insbesondere bei großen Unternehmen und Finanzinstituten, die nach zukunftsfähigen Infrastrukturen suchen.

Globale Marktdynamik für Corporate-Banking-Lösungen

Treiber

Steigende Nachfrage nach digitaler Transformation und Finanzmanagement in Echtzeit

- Der wachsende Bedarf an digitaler Transformation im gesamten Bankensektor, insbesondere bei der Betreuung großer Firmenkunden, ist ein wichtiger Treiber für die Nachfrage nach Corporate-Banking-Lösungen. Banken investieren zunehmend in fortschrittliche Plattformen, die Echtzeitverarbeitung, Automatisierung und verbesserte Kundenbindung ermöglichen.

- So führte Citi im Februar 2024 eine KI-gestützte digitale Plattform für sein Firmenkundengeschäft ein, die Echtzeit-Bargeldtransparenz und prädiktive Analysen für globale Treasury-Operationen ermöglicht. Solche Initiativen spiegeln den Trend der Branche zu intelligenteren, datengesteuerten Bankerlebnissen wider.

- Da Unternehmen schnellere, sicherere und flexiblere Finanzdienstleistungen verlangen, setzen Geschäftsbanken auf digitale Plattformen, um ihre Angebote zu modernisieren, Betriebskosten zu senken und die Erwartungen der Kunden nach Echtzeitzugriff und nahtloser Integration über alle Kanäle hinweg zu erfüllen.

- Darüber hinaus erhöhen die zunehmende Globalisierung und grenzüberschreitende Geschäftsaktivitäten die Komplexität des Finanzmanagements von Unternehmen. Dies veranlasst Banken dazu, skalierbare digitale Plattformen zu nutzen, die Transaktionen in mehreren Währungen, Compliance-Anforderungen und Echtzeit-Liquiditätsmanagement über Regionen hinweg abwickeln können.

- Der Wandel hin zu Open Banking, API-basierten Architekturen und KI-gestützten Erkenntnissen fördert die Akzeptanz und ermöglicht es Banken, personalisiertere, effizientere und kundenorientiertere Dienstleistungen anzubieten. Diese Innovationen positionieren digitale Corporate-Banking-Lösungen als wichtige Instrumente zur Steigerung der Wettbewerbsfähigkeit und Kundenbindung.

Einschränkung/Herausforderung

Cybersicherheitsrisiken und Integration von Altsystemen

- Trotz der wachsenden Vorteile bleiben Cybersicherheitsrisiken und die Komplexität der Integration digitaler Lösungen in bestehende Banksysteme im Markt für Firmenkundenlösungen erhebliche Herausforderungen. Da diese Plattformen sensible Finanzdaten und Transaktionen mit hohem Wert verarbeiten, sind sie häufig Ziel von Cyberangriffen und Betrug.

- So haben beispielsweise spektakuläre Sicherheitsverletzungen und Betrugsversuche in den letzten Jahren die Aufmerksamkeit auf digitale Banksysteme gelenkt, was zu strengeren Vorschriften und einem verstärkten Fokus auf Datenschutz und Cyber-Resilienz im Firmenkundengeschäft geführt hat.

- Sicherer Zugriff, End-to-End-Verschlüsselung und die Einhaltung globaler Datenschutzstandards (wie DSGVO und PSD2) sind entscheidend für das Vertrauen der Kunden. Finanzinstitute müssen außerdem in Echtzeit-Betrugserkennungstools und kontinuierliche Überwachungssysteme investieren, um Risiken zu minimieren.

- Ein weiteres großes Hindernis ist die Integration moderner Firmenkunden-Banking-Plattformen in veraltete Kernbankensysteme. Viele Banken setzen immer noch auf veraltete Infrastrukturen, denen die Flexibilität, Geschwindigkeit und Kompatibilität fehlt, die für die Implementierung cloudbasierter und API-basierter Lösungen erforderlich sind. Dies führt zu kostspieligen und zeitaufwändigen digitalen Umstellungen.

- Die hohen Kosten für Technologie-Upgrades und die operativen Risiken der Umstellung auf neue Plattformen können kleinere Banken oder Banken in Entwicklungsländern von der Einführung fortschrittlicher Lösungen abhalten. Um diese Herausforderungen zu meistern, sind strategische Investitionen, robuste Cybersicherheitsrahmen und Partnerschaften mit Fintech-Unternehmen erforderlich, die modulare, skalierbare Innovationen anbieten können.

Globaler Marktumfang für Corporate Banking-Lösungen

Der Markt ist nach Lösungstyp, Bereitstellungsmodus, Unternehmensgröße und Endbenutzerbranche segmentiert.

- Nach Lösungstyp

Der Markt für Corporate-Banking-Lösungen ist nach Lösungstyp in Cash Management, Handelsfinanzierung, Kreditmanagement, Treasury-Services, Risikomanagement und weitere Bereiche unterteilt. Das Cash-Management-Segment dominierte den Markt für Corporate-Banking-Lösungen mit einem Marktanteil von 36,7 % im Jahr 2023. Dies ist auf die steigende Nachfrage der Unternehmen nach zentraler Liquiditätskontrolle, verbesserten Treasury-Operationen und Echtzeit-Transparenz der globalen Cash-Positionen angesichts zunehmender wirtschaftlicher Komplexität und Globalisierung zurückzuführen. Diese Lösungen tragen zur Optimierung des Betriebskapitals und zur Reduzierung des operativen Risikos bei und sind daher für große Unternehmen, die in komplexen globalen Umgebungen tätig sind, unverzichtbar.

Das Handelsfinanzierungssegment wird voraussichtlich von 2024 bis 2031 mit 6,3 % die höchste Wachstumsrate verzeichnen. Dies ist auf die zunehmende Globalisierung, den steigenden grenzüberschreitenden Handel und die Digitalisierung traditioneller Handelsfinanzierungsgeschäfte zurückzuführen. Moderne Plattformen verbessern die Transaktionstransparenz, reduzieren Betrug und beschleunigen die Dokumentenverarbeitung. Dadurch werden Handelsfinanzierungslösungen für Unternehmen jeder Größe attraktiv.

- Nach Bereitstellungsmodus

Basierend auf der Bereitstellungsmethode ist der Markt in lokale und Cloud-basierte Lösungen segmentiert. Das lokale Segment dominierte den Markt mit einem Umsatzanteil von 78,98 % im Jahr 2024 aufgrund der veralteten Infrastruktur und der Datensicherheitspräferenzen traditioneller Finanzinstitute, insbesondere in stark regulierten Umgebungen. Viele Banken setzen weiterhin auf interne Systeme für Kernfunktionen wie Treasury und Risikomanagement.

Allerdings wird erwartet, dass das Cloud-basierte Segment von 2025 bis 2032 die höchste durchschnittliche jährliche Wachstumsrate (CAGR) verzeichnen wird, was auf die steigende Nachfrage nach Agilität, Kosteneffizienz und Skalierbarkeit zurückzuführen ist. Cloud-Implementierungen ermöglichen schnellere Upgrades, eine verbesserte Integration mit APIs und Fintech-Ökosystemen sowie Echtzeit-Datenzugriff und werden daher für moderne Finanzinstitute im digitalen Transformationsprozess zunehmend attraktiver.

- Nach Unternehmensgröße

Der Markt wird nach Unternehmensgröße in Großunternehmen sowie kleine und mittlere Unternehmen (KMU) segmentiert. Das Segment der Großunternehmen hatte im Jahr 2024 mit 67,12 % den größten Marktanteil aufgrund ihrer komplexen Bankanforderungen, höheren Transaktionsvolumina und der Nachfrage nach maßgeschneiderten Finanzlösungen wie Treasury Management und strukturierter Finanzierung. Diese Unternehmen unterhalten häufig mehrere Bankbeziehungen und benötigen fortschrittliche Plattformen für konsolidiertes Reporting und Compliance.

Das KMU-Segment wird voraussichtlich zwischen 2024 und 2031 am stärksten wachsen. Dies ist auf die zunehmende Verfügbarkeit skalierbarer, modularer Banklösungen zurückzuführen, die auf die Bedürfnisse kleinerer Unternehmen zugeschnitten sind. Da KMU zunehmend in neue Märkte expandieren und digitale Tools einsetzen, bieten Banken vereinfachte Plattformen für eine effizientere Verwaltung von Zahlungen, Cashflow und Finanzierungen an.

- Nach Endbenutzerbranche

Auf der Grundlage der Endverbraucherbranche ist der Markt in die Bereiche BFSI, Fertigung, IT und Telekommunikation, Gesundheitswesen, Energie und Versorgung und andere segmentiert. Der BFSI-Sektor hatte im Jahr 2023 mit 34,15 % den größten Marktanteil, da Corporate-Banking-Lösungen von Finanzinstituten häufig genutzt werden, um Dienstleistungen wie Zahlungen, Risikominderung und Einhaltung gesetzlicher Vorschriften für ihre Firmenkunden zu optimieren.

Der Fertigungssektor wird voraussichtlich zwischen 2024 und 2031 die höchste durchschnittliche jährliche Wachstumsrate verzeichnen, da Hersteller nach integrierten Finanzinstrumenten für die Verwaltung globaler Lieferketten, Handelsfinanzierungen und Lieferantenzahlungen suchen. Angesichts des zunehmenden Drucks, Abläufe zu digitalisieren und Kapitalflüsse zu optimieren, setzen Hersteller auf fortschrittliche Bankplattformen für eine bessere finanzielle Transparenz und betriebliche Effizienz.

Globale regionale Analyse des Marktes für Corporate Banking-Lösungen

- Nordamerika dominierte den Markt für Firmenkundenlösungen mit dem größten Umsatzanteil von 38,5 % im Jahr 2024, getrieben durch die Präsenz fortschrittlicher Finanzinstitute und die hohe Akzeptanz digitaler Banktechnologien.

- Firmenkunden in der Region legen Wert auf Finanztransparenz in Echtzeit, integriertes Treasury- und Cash-Management sowie sichere digitale Plattformen, die Automatisierung und Einhaltung gesetzlicher Vorschriften über alle Dienste hinweg bieten

- Diese breite Akzeptanz wird durch eine hohe Konzentration führender Finanzinstitute, wachsende Investitionen in KI und Cloud-basierte Lösungen sowie eine steigende Nachfrage nach nahtlosen, datengesteuerten Corporate-Banking-Erlebnissen weiter unterstützt, wodurch Nordamerika als weltweit führender Anbieter bei der digitalen Transformation des Corporate Banking positioniert wird.

Markteinblick in US-Firmenbanklösungen

Der US-Markt für Corporate-Banking-Lösungen machte im Jahr 2023 78 % des nordamerikanischen Umsatzes aus. Beflügelt wurden diese Entwicklung durch groß angelegte Initiativen zur digitalen Transformation und einen starken Firmenkundenstamm in Branchen wie Fertigung, Gesundheitswesen und Technologie. Die Nachfrage nach integriertem Cash Management, Handelsfinanzierung und KI-gestützten Risikomanagement-Tools steigt rasant. Großbanken wie Bank of America und Citi führen Innovationen durch Cloud-native Plattformen und eingebettete Fintech-Partnerschaften an. Das US-Regulierungsumfeld ist zwar streng, fördert aber Innovationen durch klare digitale Compliance-Rahmenwerke und treibt das Marktwachstum weiter voran.

Markteinblick in europäische Corporate-Banking-Lösungen

Der europäische Markt für Corporate-Banking-Lösungen wird im Prognosezeitraum voraussichtlich mit einer deutlichen jährlichen Wachstumsrate wachsen. Dies ist auf die regionale Ausrichtung auf Open Banking, Echtzeit-Zahlungssysteme und die Einhaltung gesetzlicher Vorschriften gemäß PSD2 und DSGVO zurückzuführen. Banken in der gesamten EU setzen auf digitale Corporate-Banking-Plattformen, um den steigenden Erwartungen von Unternehmenskunden gerecht zu werden, insbesondere in Branchen wie Logistik, Automobil und Energie. Die steigende Nachfrage nach grenzüberschreitenden Finanzlösungen und nachhaltigen Finanzierungsoptionen ermutigt Banken zudem, auf agile, API-basierte Plattformen umzusteigen, die ESG- und Compliance-Reporting unterstützen.

Markteinblick in britische Corporate-Banking-Lösungen

Der britische Markt für Corporate-Banking-Lösungen dürfte stetig wachsen, unterstützt durch Londons Rolle als globales Finanzzentrum und das aktive Fintech-Ökosystem des Landes. Die Umstellung auf digitales Banking nach dem Brexit sowie die steigende Nachfrage nach sicheren, Cloud-basierten Plattformen fördern die Akzeptanz bei mittelständischen und großen Unternehmen. Banken konzentrieren sich darauf, das Kundenerlebnis für Firmenkunden durch automatisierte Kreditvergabe, digitales Onboarding und datenbasierte Risikoanalysetools zu verbessern. Die starke Regulierung und der Fokus auf Innovation in Großbritannien schaffen ein stabiles Umfeld für die Marktexpansion.

Markteinblick in Firmenkundenlösungen in Deutschland

Der deutsche Markt für Firmenkundenlösungen wächst rasant. Begünstigt wird dies durch die starke Industriebasis des Landes und die Nachfrage globaler Exporteure und Hersteller nach präzisen Finanzinstrumenten. Deutsche Banken investieren zunehmend in digitale Treasury-Plattformen, Automatisierung der Handelsfinanzierung und KI-basierte Risikomanagementlösungen, um den Anforderungen komplexer multinationaler Unternehmen gerecht zu werden. Darüber hinaus veranlassen regulatorische Anforderungen in Bezug auf Datenschutz und sichere Transaktionen Finanzinstitute dazu, Altsysteme zu modernisieren und gleichzeitig die Einhaltung der EU-Standards sicherzustellen.

Markteinblick in Corporate-Banking-Lösungen im asiatisch-pazifischen Raum

Der Markt für Firmenkundenlösungen im asiatisch-pazifischen Raum wird von 2024 bis 2031 voraussichtlich mit einer durchschnittlichen jährlichen Wachstumsrate von 7,5 % wachsen. Dies ist auf die schnelle Digitalisierung der Region, den steigenden Bankbedarf von KMU und staatliche Fintech-Initiativen in Ländern wie China, Indien und Singapur zurückzuführen. Mit dem Wachstum der APAC-Wirtschaft investieren Banken in mobile, cloudbasierte Plattformen, um digitales Onboarding, grenzüberschreitende Handelsfinanzierung und Echtzeit-Liquiditätsmanagement zu unterstützen. Der Aufstieg regionaler Fintech-Unternehmen und die regulatorische Unterstützung für Open Banking beschleunigen Innovation und Akzeptanz in verschiedenen Unternehmenssegmenten zusätzlich.

Markteinblick in Firmenkundenbanklösungen in Japan

Der japanische Markt für Firmenkundenlösungen wächst stetig, unterstützt durch die fortschrittliche technologische Infrastruktur des Landes und den starken Firmenkundenstamm. Japanische Banken setzen auf Automatisierung und Cloud-Modernisierung, um ihre Treasury-, Risiko- und Compliance-Funktionen zu verbessern. Da viele lokale Unternehmen international expandieren, steigt die Nachfrage nach integrierten, mehrsprachigen Plattformen, die umfassende Lösungen für Bargeld- und Handelsfinanzierungen bieten. Darüber hinaus treibt die alternde Bevölkerung Japans die Nachfrage nach benutzerfreundlichen digitalen Banking-Plattformen mit minimalen manuellen Prozessen voran.

Markteinblick in China für Corporate-Banking-Lösungen

China hatte 2023 den größten Umsatzanteil im asiatisch-pazifischen Raum, angetrieben durch schnelles Wirtschaftswachstum, hohe Fintech-Akzeptanz und ein florierendes digitales Zahlungsökosystem. Chinesische Banken bieten zunehmend KI-gestützte Plattformen für Großunternehmen an und integrieren Funktionen wie Smart Lending, Blockchain-gestützte Handelsfinanzierung und Echtzeit-Risikomanagement. Regierungsinitiativen zur Förderung des digitalen Yuan (e-CNY), Smart Cities und digitaler Bankvorschriften treiben die Nachfrage nach fortschrittlichen Corporate-Banking-Lösungen im öffentlichen und privaten Sektor weiter voran.

Marktanteil von Corporate Banking-Lösungen

Die Marktführer für Corporate-Banking-Lösungen sind:

- JPMorgan Chase & Co. (USA)

- HSBC Holdings plc (Großbritannien)

- Bank of America (USA)

- Citigroup Inc. (USA)

- Wells Fargo & Co. (USA)

- Deutsche Bank AG (Deutschland)

- Barclays plc (Großbritannien)

- Societe Generale (Frankreich)

- Standard Chartered plc (Großbritannien)

- BNP Paribas (Frankreich)

- UBS Group AG (Schweiz)

- Credit Suisse Group AG (Schweiz)

- Royal Bank of Canada (Kanada)

- ING Group (Niederlande)

Jüngste Entwicklungen im globalen Markt für Corporate-Banking-Lösungen

- Im Mai 2023 führte HSBC „HSBC Trade Solutions“ (HTS) ein, eine digitale Handelsplattform der nächsten Generation, die die globale Handelsfinanzierung vereinfachen und modernisieren soll. HTS wurde in Zusammenarbeit mit CGI entwickelt und ermöglicht durchgängige Digitalisierung, Echtzeit-Tracking und optimierte Arbeitsabläufe, was die Effizienz für Firmenkunden deutlich steigert. Diese Entwicklung unterstreicht das Engagement von HSBC für digitale Innovationen und die Verbesserung des Kundenerlebnisses im globalen Handelsgeschäft.

- Im April 2023 kündigte JPMorgan Chase die Erweiterung seiner KI-gestützten Firmenkundenplattform um fortschrittliche prädiktive Cashflow-Analysen und Liquiditätsmanagement in Echtzeit an. Die Plattform unterstützt Großunternehmen bei der Optimierung ihres Betriebskapitals und ermöglicht so fundiertere Finanzentscheidungen. Diese Initiative spiegelt die Strategie der Bank wider, KI und datengesteuerte Tools zu integrieren, um die Servicebereitstellung für komplexe Firmenkunden zu verbessern.

- Im März 2023 ging BNP Paribas eine Partnerschaft mit Tink ein, einer führenden Open-Banking-Plattform, um Firmenkunden in ganz Europa verbesserte Finanzdatenaggregation und Zahlungsauslösedienste anzubieten. Ziel der Zusammenarbeit ist es, PSD2-Frameworks zu nutzen, um eine verbesserte Liquiditätstransparenz, Echtzeit-Kontokonnektivität und nahtlose digitale Zahlungsmöglichkeiten zu ermöglichen. Dies stellt einen bedeutenden Fortschritt in der Digitalisierung des Firmenkundengeschäfts dar.

- Im Februar 2023 startete die ICICI Bank ihre digitale Plattform „InstaBIZ Global“, die indischen Unternehmen mit internationalen Aktivitäten grenzüberschreitende Bankdienstleistungen anbieten soll. Die Plattform bietet integrierte Lösungen, darunter Handelsdienstleistungen, Devisenhandel und Treasury Management, über eine einzige Schnittstelle. Dieser Schritt ist Teil der umfassenderen Vision von ICICI, das internationale Bankgeschäft für KMU und Großunternehmen zu vereinfachen.

- Im Januar 2023 führte die Standard Chartered Bank in Zusammenarbeit mit TradeLens eine Blockchain-basierte Handelsfinanzierungsplattform ein, die die Transparenz verbessern und die Bearbeitungszeiten für grenzüberschreitende Handelstransaktionen verkürzen soll. Durch die Integration von Blockchain will die Bank Dokumentationsfehler und Betrugsrisiken minimieren und so ihre Führungsrolle bei sicheren, technologiebasierten Firmenkundenlösungen stärken.

SKU-

Erhalten Sie Online-Zugriff auf den Bericht zur weltweit ersten Market Intelligence Cloud

- Interaktives Datenanalyse-Dashboard

- Unternehmensanalyse-Dashboard für Chancen mit hohem Wachstumspotenzial

- Zugriff für Research-Analysten für Anpassungen und Abfragen

- Konkurrenzanalyse mit interaktivem Dashboard

- Aktuelle Nachrichten, Updates und Trendanalyse

- Nutzen Sie die Leistungsfähigkeit der Benchmark-Analyse für eine umfassende Konkurrenzverfolgung

Forschungsmethodik

Die Datenerfassung und Basisjahresanalyse werden mithilfe von Datenerfassungsmodulen mit großen Stichprobengrößen durchgeführt. Die Phase umfasst das Erhalten von Marktinformationen oder verwandten Daten aus verschiedenen Quellen und Strategien. Sie umfasst die Prüfung und Planung aller aus der Vergangenheit im Voraus erfassten Daten. Sie umfasst auch die Prüfung von Informationsinkonsistenzen, die in verschiedenen Informationsquellen auftreten. Die Marktdaten werden mithilfe von marktstatistischen und kohärenten Modellen analysiert und geschätzt. Darüber hinaus sind Marktanteilsanalyse und Schlüsseltrendanalyse die wichtigsten Erfolgsfaktoren im Marktbericht. Um mehr zu erfahren, fordern Sie bitte einen Analystenanruf an oder geben Sie Ihre Anfrage ein.

Die wichtigste Forschungsmethodik, die vom DBMR-Forschungsteam verwendet wird, ist die Datentriangulation, die Data Mining, die Analyse der Auswirkungen von Datenvariablen auf den Markt und die primäre (Branchenexperten-)Validierung umfasst. Zu den Datenmodellen gehören ein Lieferantenpositionierungsraster, eine Marktzeitlinienanalyse, ein Marktüberblick und -leitfaden, ein Firmenpositionierungsraster, eine Patentanalyse, eine Preisanalyse, eine Firmenmarktanteilsanalyse, Messstandards, eine globale versus eine regionale und Lieferantenanteilsanalyse. Um mehr über die Forschungsmethodik zu erfahren, senden Sie eine Anfrage an unsere Branchenexperten.

Anpassung möglich

Data Bridge Market Research ist ein führendes Unternehmen in der fortgeschrittenen formativen Forschung. Wir sind stolz darauf, unseren bestehenden und neuen Kunden Daten und Analysen zu bieten, die zu ihren Zielen passen. Der Bericht kann angepasst werden, um Preistrendanalysen von Zielmarken, Marktverständnis für zusätzliche Länder (fordern Sie die Länderliste an), Daten zu klinischen Studienergebnissen, Literaturübersicht, Analysen des Marktes für aufgearbeitete Produkte und Produktbasis einzuschließen. Marktanalysen von Zielkonkurrenten können von technologiebasierten Analysen bis hin zu Marktportfoliostrategien analysiert werden. Wir können so viele Wettbewerber hinzufügen, wie Sie Daten in dem von Ihnen gewünschten Format und Datenstil benötigen. Unser Analystenteam kann Ihnen auch Daten in groben Excel-Rohdateien und Pivot-Tabellen (Fact Book) bereitstellen oder Sie bei der Erstellung von Präsentationen aus den im Bericht verfügbaren Datensätzen unterstützen.