Global Bancassurance Market

Marktgröße in Milliarden USD

CAGR :

%

USD

1,506.54 Billion

USD

2,312.06 Billion

2024

2032

USD

1,506.54 Billion

USD

2,312.06 Billion

2024

2032

| 2025 –2032 | |

| USD 1,506.54 Billion | |

| USD 2,312.06 Billion | |

|

|

|

|

Globale Bancassurance-Marktsegmentierung nach Typ (Lebens-Bancassurance und Nicht-Lebens-Bancassurance), Vertriebskanal (Banken und Versicherungsunternehmen), Endbenutzer (Einzelpersonen und Unternehmen) – Branchentrends und Prognose bis 2032

Wie groß ist der globale Bancassurance-Markt und wie hoch ist seine Wachstumsrate?

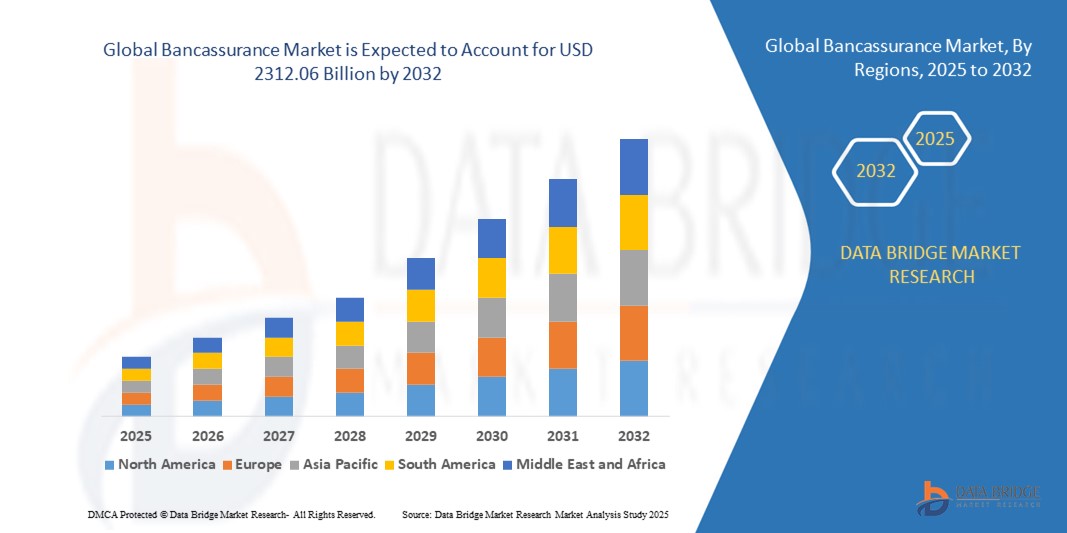

- Der globale Bancassurance-Markt hatte im Jahr 2024 ein Volumen von 1.506,54 Milliarden US-Dollar und dürfte bis 2032 einen Wert von 2.312,06 Milliarden US-Dollar erreichen , bei einer jährlichen Wachstumsrate von 5,50 % im Prognosezeitraum.

- Der globale Bancassurance-Markt umfasst Partnerschaften zwischen Banken und Versicherungsunternehmen, um Kunden eine breite Palette an Versicherungsprodukten und Finanzdienstleistungen anzubieten. Bancassurance nutzt das Vertriebsnetz und den Kundenstamm von Banken, um Versicherungsprodukte effektiv zu vermarkten. Es bietet Kunden einen bequemen Zugang zu Versicherungslösungen und ermöglicht Versicherungsunternehmen, ihre Marktreichweite zu erweitern und die Kundenbindung zu stärken.

Was sind die wichtigsten Erkenntnisse des Bancassurance-Marktes?

- Das zunehmende Bewusstsein der Verbraucher für Finanzplanung und Risikomanagement treibt die Nachfrage nach Versicherungsprodukten, die über Bancassurance-Kanäle angeboten werden. Kunden suchen umfassende Finanzlösungen, die ihren Versicherungs- und Anlagebedürfnissen gerecht werden, was das Wachstum von Bancassurance-Partnerschaften fördert.

- Digitalisierung und technologischer Fortschritt ermöglichen es Banken und Versicherungen, das Kundenerlebnis durch personalisierte Dienstleistungen, Online-Plattformen und digitale Vertriebskanäle zu verbessern. Investitionen in digitale Infrastruktur und Datenanalyse verbessern die Bancassurance-Kapazitäten und ermöglichen eine nahtlose Integration von Bank- und Versicherungsdienstleistungen.

- Nordamerika dominierte den Bancassurance-Markt mit dem größten Umsatzanteil von 42,47 % im Jahr 2024, unterstützt durch die weit verbreitete Einführung des digitalen Bankings, eine robuste Versicherungsdurchdringung und eine enge Zusammenarbeit zwischen Banken und Versicherungsanbietern.

- Der Bancassurance-Markt im asiatisch-pazifischen Raum dürfte zwischen 2025 und 2032 mit einer jährlichen Wachstumsrate von 12,14 % am schnellsten wachsen. Dies ist auf die schnelle Urbanisierung, steigende verfügbare Einkommen und die zunehmende Digitalisierung im Bank- und Versicherungswesen zurückzuführen.

- Das Segment Life Bancassurance dominierte den Markt mit dem größten Umsatzanteil von 61,5 % im Jahr 2024, getrieben durch die steigende Nachfrage nach langfristigen Sparprodukten, das zunehmende Bewusstsein für finanziellen Schutz und die Integration von Versicherungslösungen in Bankdienstleistungen.

Berichtsumfang und Bancassurance-Marktsegmentierung

|

Eigenschaften |

Wichtige Markteinblicke im Bancassurance-Bereich |

|

Abgedeckte Segmente |

|

|

Abgedeckte Länder |

Nordamerika

Europa

Asien-Pazifik

Naher Osten und Afrika

Südamerika

|

|

Wichtige Marktteilnehmer |

|

|

Marktchancen |

|

|

Wertschöpfungsdaten-Infosets |

Zusätzlich zu den Einblicken in Marktszenarien wie Marktwert, Wachstumsrate, Segmentierung, geografische Abdeckung und wichtige Akteure enthalten die von Data Bridge Market Research kuratierten Marktberichte auch ausführliche Expertenanalysen, Preisanalysen, Markenanteilsanalysen, Verbraucherumfragen, demografische Analysen, Lieferkettenanalysen, Wertschöpfungskettenanalysen, eine Übersicht über Rohstoffe/Verbrauchsmaterialien, Kriterien für die Lieferantenauswahl, PESTLE-Analysen, Porter-Analysen und regulatorische Rahmenbedingungen. |

Was ist der wichtigste Trend im Bancassurance-Markt?

KI-gesteuerte Personalisierung und digitale Integration

- Ein wichtiger Trend im globalen Bancassurance-Markt ist die Nutzung künstlicher Intelligenz (KI) und fortschrittlicher digitaler Plattformen zur Personalisierung von Versicherungsangeboten und zur Verbesserung der Kundenbindung. KI ermöglicht es Banken, Kundendaten zu analysieren, Bedürfnisse zu antizipieren und in Echtzeit maßgeschneiderte Versicherungslösungen zu empfehlen.

- So setzt die Allianz beispielsweise KI-gesteuerte Chatbots in ihren Bancassurance-Kanälen ein, um sofortige Informationen zu Policen und Schadensfällen bereitzustellen und so das Kundenerlebnis deutlich zu verbessern. Ebenso integriert AXA maschinelles Lernen in die Apps der Partnerbanken, um basierend auf Kundenprofilen relevante Versicherungsprodukte vorzuschlagen.

- Der Einsatz KI-gestützter Analysen hilft Bancassurers, Cross-Selling-Strategien zu optimieren, Policenverfälle zu reduzieren und die Betrugserkennung zu verbessern. Darüber hinaus ermöglicht die digitale Integration nahtloses Onboarding, eKYC und die Policenausstellung direkt über Banking-Apps, was den Prozess schneller und transparenter macht.

- Dieser Trend verändert die Bancassurance von einem traditionellen Vertriebsmodell zu einem kundenorientierten, technologiegestützten Ökosystem, in dem personalisierte und datengesteuerte Angebote stärkere langfristige Kundenbeziehungen und höhere Konversionsraten schaffen.

Was sind die Haupttreiber des Bancassurance-Marktes?

- Die zunehmende digitale Transformation im Bankwesen und die steigende Nachfrage nach personalisierten Finanzprodukten sind wichtige Treiber des Bancassurance-Marktes. Banken nutzen ihren Kundenstamm, um Versicherungen effizient zu vertreiben, während Versicherer Zugang zu einem breiten Privat- und Firmenkundensegment erhalten.

- So ging BNP Paribas Cardif im Mai 2024 eine Partnerschaft mit der ING Group ein, um KI-gestützte Bancassurance-Lösungen zu verbessern und Lebens- und Krankenversicherungen über digitale Bankkanäle anzubieten. Solche Kooperationen zwischen Banken und Versicherern tragen weiterhin zur Marktdurchdringung bei.

- Der zunehmende Fokus auf finanzielle Inklusion in Schwellenländern beschleunigt die Einführung von Bancassurance weiter, da Banken unterversicherten Bevölkerungsgruppen über Filialnetze und digitale Plattformen Zugang zu Versicherungen verschaffen.

- Darüber hinaus treibt die steigende Nachfrage nach Lebens-, Kranken- und Altersvorsorgelösungen, gepaart mit der Vorliebe der Kunden für Komfort und gebündelte Finanzprodukte, das Wachstum der Bancassurance weltweit voran.

Welcher Faktor behindert das Wachstum des Bancassurance-Marktes?

- Eine der größten Herausforderungen ist die regulatorische Komplexität und die Compliance-Anforderungen in verschiedenen Ländern. Bancassurance ist mit Finanz- und Versicherungsaufsichtsbehörden verbunden, was oft zu überlappenden oder widersprüchlichen Regeln führt, die die Produktzulassung und den Vertrieb verlangsamen können.

- So verschärfte sich beispielsweise im Jahr 2024 die regulatorische Kontrolle in Europa hinsichtlich des Verkaufs von Investment-Linked-Versicherungen über Banken, was Bedenken hinsichtlich Fehlverkauf und Compliance-Transparenz aufkommen ließ. Dies unterstreicht die Notwendigkeit einer strengen Governance und Schulung des im Versicherungsvertrieb tätigen Bankpersonals.

- Eine weitere Herausforderung ist der Mangel an spezialisiertem Versicherungswissen bei den Bankmitarbeitern. Dies kann das Vertrauen der Kunden beeinträchtigen und zu Ineffizienzen bei der Produkterklärung führen. Die hohe Abhängigkeit von digitalen Plattformen Dritter erhöht zudem die operativen Risiken.

- Darüber hinaus stellen Cybersicherheitsrisiken bei digitalen Bancassurance-Plattformen sowie zunehmende Bedenken hinsichtlich des Datenschutzes weiterhin erhebliche Hürden dar. Um diese Hürden zu überwinden und nachhaltiges Wachstum zu gewährleisten, sind der Aufbau stärkerer Compliance-Rahmen, Investitionen in die Schulung der Mitarbeiter und ein verbesserter Cyberschutz von entscheidender Bedeutung.

Wie ist der Bancassurance-Markt segmentiert?

Der Markt ist nach Typ, Vertriebskanal und Endbenutzer segmentiert.

- Nach Typ

Der Bancassurance-Markt ist nach Typ in Lebensversicherungen und Sachversicherungen unterteilt. Das Segment Lebensversicherungen dominierte den Markt mit dem größten Umsatzanteil von 61,5 % im Jahr 2024. Dies ist auf die steigende Nachfrage nach langfristigen Sparprodukten, das zunehmende Bewusstsein für finanziellen Schutz und die Integration von Versicherungslösungen in Bankdienstleistungen zurückzuführen. Kunden bevorzugen häufig Lebensversicherungsprodukte, die über Banken verkauft werden, aufgrund des Vertrauensfaktors, der Bequemlichkeit und der gebündelten Finanzlösungen.

Das Segment Nichtlebensversicherungen (Bancassurance) wird voraussichtlich zwischen 2025 und 2032 mit 18,9 % das höchste Wachstum verzeichnen, unterstützt durch die zunehmende Verbreitung von Kranken-, Kfz- und Sachversicherungen. Die zunehmende Urbanisierung, regulatorische Unterstützung und der steigende Bedarf an kurzfristiger Risikoabsicherung treiben die Nachfrage nach Nichtlebensversicherungen sowohl im Privat- als auch im Unternehmenssegment an.

- Nach Vertriebskanal

Der Bancassurance-Markt ist nach Vertriebskanälen in Banken und Versicherungen unterteilt. Das Bankensegment hatte 2024 den größten Marktanteil, was auf den umfangreichen Kundenstamm, die etablierten Vertriebsnetze und die Fähigkeit zurückzuführen ist, Versicherungsprodukte neben traditionellen Bankdienstleistungen zu verkaufen. Banken fungieren als vertrauenswürdige Vermittler und nutzen ihre bestehenden Beziehungen, um Lösungen für die finanzielle Absicherung zu fördern.

Das Segment Versicherungsunternehmen wird voraussichtlich von 2025 bis 2032 die höchste durchschnittliche jährliche Wachstumsrate verzeichnen, da Versicherer zunehmend mit digitalen Banken und Fintech-Plattformen zusammenarbeiten, um ihre Reichweite zu erweitern. Die Einführung von Omnichannel-Vertrieb und digitalem Onboarding dürfte das Wachstum in diesem Segment ankurbeln.

- Nach Endbenutzer

Der Bancassurance-Markt ist nach Endnutzern in Privatkunden und Unternehmen unterteilt. Das Segment Privatkunden erzielte 2024 den größten Umsatzanteil, getrieben durch die wachsende Mittelschicht, die zunehmende Finanzkompetenz und die Nachfrage nach personalisierten Finanzprodukten. Kunden profitieren von maßgeschneiderten Lebens-, Kranken- und Rentenversicherungslösungen, die bequem über Bankkanäle angeboten werden.

Das Segment Corporates wird voraussichtlich von 2025 bis 2032 die höchste Wachstumsrate verzeichnen, unterstützt durch die steigende Nachfrage nach betrieblichen Sozialleistungen, Gruppenversicherungen und Risikomanagementlösungen. Die zunehmende Akzeptanz von Unternehmensversicherungspartnerschaften unterstreicht den strategischen Wert von Bancassurance im Unternehmenssektor.

Welche Region hält den größten Anteil am Bancassurance-Markt?

- Nordamerika dominierte den Bancassurance-Markt mit dem größten Umsatzanteil von 42,47 % im Jahr 2024, unterstützt durch die weit verbreitete Einführung des digitalen Bankings, eine robuste Versicherungsdurchdringung und eine enge Zusammenarbeit zwischen Banken und Versicherungsanbietern.

- Verbraucher in der Region legen Wert auf Komfort, Vertrauen und integrierte Finanzlösungen, was zu einer stärkeren Akzeptanz von Bancassurance-Produkten führt. Die zunehmende Präferenz für hybride Bankmodelle, gepaart mit zunehmender Finanzkompetenz, treibt das Marktwachstum weiter voran.

- Die gut etablierte Finanzinfrastruktur der Region, die hohen verfügbaren Einkommen und die schnelle Einführung digitaler Kanäle stärken weiterhin die Allfinanz als bevorzugtes Finanzvertriebsmodell

Einblicke in den US-Bancassurance-Markt

Der US-Bancassurance-Markt erzielte 2024 den größten Umsatzanteil in Nordamerika, angetrieben durch starke Cross-Selling-Möglichkeiten und den wachsenden Trend zu digitalen Finanzdienstleistungen. Verbraucher bevorzugen zunehmend gebündelte Finanzprodukte, die Bank- und Versicherungsdienstleistungen integrieren. Die schnelle Verbreitung von KI-gestützten Beratungsplattformen, mobilen Apps und personalisierten Versicherungsangeboten beschleunigt das Wachstum zusätzlich. Strategische Allianzen zwischen führenden Banken und Versicherern sowie regulatorische Unterstützung stärken die Bancassurance-Landschaft in den USA.

Einblicke in den Bancassurance-Markt in Europa

Der europäische Bancassurance-Markt wird im Prognosezeitraum voraussichtlich mit einer deutlichen durchschnittlichen jährlichen Wachstumsrate wachsen. Dies ist vor allem auf strenge regulatorische Rahmenbedingungen, ausgereifte Bankennetzwerke und eine zunehmende Fokussierung auf kundenorientierte Dienstleistungen zurückzuführen. Die Nachfrage nach integrierten Finanzlösungen wächst sowohl in städtischen als auch in ländlichen Gebieten. Europäische Banken nutzen zunehmend digitale Bancassurance-Plattformen, die Verbrauchern den Zugang zu maßgeschneiderten Versicherungsprodukten ermöglichen. Dieser Trend ist besonders in Frankreich, Spanien und Italien zu beobachten, wo Bancassurance weiterhin ein dominierender Vertriebskanal ist.

Einblicke in den Bancassurance-Markt in Großbritannien

Der britische Bancassurance-Markt wird voraussichtlich stetig wachsen. Unterstützt wird er durch digital fortschrittliche Banksysteme, eine ausgeprägte Versicherungskultur und ein steigendes Finanzbewusstsein der Verbraucher. Banken arbeiten zunehmend mit Versicherern zusammen, um maßgeschneiderte Vermögensverwaltungs- und Absicherungsprodukte anzubieten. Wachsende Sorgen um die finanzielle Sicherheit und die steigende Nachfrage nach komfortablen Online-Plattformen treiben die Bancassurance-Nutzung im Privat- und Unternehmenssegment weiter voran.

Bancassurance-Markteinblicke in Deutschland

Der deutsche Bancassurance-Markt wird voraussichtlich ein gesundes Wachstum verzeichnen, angetrieben vom Vertrauen der Verbraucher in traditionelle Banken, technologischen Innovationen und der steigenden Nachfrage nach nachhaltigen Finanzprodukten. Deutschlands Fokus auf umweltbewusste Investitionen und digitale Banklösungen verändert das Bancassurance-Angebot. Die starke Integration von Versicherungsprodukten in die Bankensysteme und die Präferenz für transparente, regulierte Finanzlösungen unterstützen das Marktwachstum zusätzlich.

Welche Region verzeichnet im Bancassurance-Markt das schnellste Wachstum?

Der Bancassurance-Markt im asiatisch-pazifischen Raum dürfte zwischen 2025 und 2032 mit einer durchschnittlichen jährlichen Wachstumsrate von 12,14 % wachsen. Dies ist auf die rasante Urbanisierung, steigende verfügbare Einkommen und die zunehmende Digitalisierung im Bank- und Versicherungswesen zurückzuführen. Staatliche Digitalisierungsprogramme und der Aufstieg von Schwellenländern wie Indien, China und Südostasien treiben das Wachstum voran. Darüber hinaus verbessert die Position des asiatisch-pazifischen Raums als Fintech- und Insurtech-Zentrum die Erschwinglichkeit und Zugänglichkeit und erhöht die Bancassurance-Durchdringung in verschiedenen Verbrauchergruppen.

Einblicke in den Bancassurance-Markt in Japan

Der japanische Bancassurance-Markt gewinnt aufgrund der alternden Bevölkerung des Landes, des fortschrittlichen digitalen Ökosystems und der Nachfrage nach Finanzprodukten für die Altersvorsorge an Dynamik. Bancassurance wird in Japan zunehmend mit Mobile-Banking- und Robo-Advisory-Plattformen integriert, was die Finanzplanung zugänglicher macht. Der Fokus auf seniorenfreundliche und langfristige Versicherungslösungen positioniert Bancassurance als wichtigen Wachstumstreiber im japanischen Finanzsektor.

Einblicke in den Bancassurance-Markt in China

Der chinesische Bancassurance-Markt hatte 2024 den größten Anteil im asiatisch-pazifischen Raum, angetrieben durch die wachsende Mittelschicht, die schnelle Digitalisierung des Finanzwesens und staatlich geförderte Versicherungsreformen. China erlebt einen starken Anstieg des Online-Versicherungsvertriebs, der Integration mobiler Zahlungen und intelligenter Banking-Plattformen, die das Bancassurance-Angebot neu gestalten. Chinas Bemühungen um finanzielle Inklusion und Smart-City-Initiativen beschleunigen die Einführung von Bancassurance in städtischen und ländlichen Gebieten zusätzlich.

Welches sind die Top-Unternehmen auf dem Bancassurance-Markt?

Die Bancassurance-Branche wird hauptsächlich von etablierten Unternehmen geführt, darunter:

- Allianz (Deutschland)

- AXA (Frankreich)

- Banco Santander (Spanien)

- BNP Paribas (Frankreich)

- BMO Financial Group (Kanada)

- Crédit Agricole Group (Frankreich)

- HSBC Holdings plc (Großbritannien)

- ICICI Bank Limited (Indien)

- ING Group (Niederlande)

- Société Générale (Frankreich)

- Standard Chartered (Großbritannien)

- Sun Life Financial Inc. (Kanada)

- Wells Fargo & Company (USA)

- Zürich Versicherungs-Gesellschaft AG (Schweiz)

Was sind die jüngsten Entwicklungen auf dem globalen Bancassurance-Markt?

- Im März 2025 feierten YES Bank und Axis Max Life Insurance das 20-jährige Jubiläum ihrer Bancassurance-Partnerschaft. Im Rahmen dieser Partnerschaft konnten fast 362.000 Kunden betreut, über 3.725 Schadensfälle bearbeitet und Ansprüche im Wert von über 267 Millionen Rupien ausgezahlt werden. Dieser Meilenstein unterstreicht die kontinuierlichen Bemühungen der beiden Unternehmen, nahtlose Versicherungslösungen anzubieten und die finanzielle Sicherheit ihrer Kunden in ganz Indien zu stärken.

- Im Februar 2025 ging die Oman Arab Bank eine strategische Allianz mit Takaful Oman Insurance ein. Kunden erhalten dadurch Zugang zu den umfassenden Versicherungsdienstleistungen von Takaful Oman über das ausgedehnte Filialnetz und die fortschrittlichen digitalen Plattformen der OAB. Diese Zusammenarbeit wird die Finanzdienstleistungslandschaft revolutionieren und Kunden komfortablere, effizientere und integriertere Lösungen bieten.

- Im Januar 2025 unterzeichnete FWD Hong Kong eine langfristige Bancassurance-Kooperation mit der Bank SinoPac, um seine Präsenz im High-Net-Worth- und Business-Segment zu erweitern. Durch die Nutzung des starken Kundenstamms von SinoPac wird die Partnerschaft maßgeschneiderte Versicherungsangebote für die Vermögensverteilung und Nachlassplanung bieten und so die Marktpräsenz von FWD stärken.

- Im März 2023 stellte Haption SA seine fortschrittliche Oberflächenhaptik-Technologieplattform vor, die taktiles Feedback der nächsten Generation für Virtual-Reality- und Simulationsanwendungen bietet. Diese Innovation unterstreicht das Engagement des Unternehmens, immersive Erlebnisse branchenübergreifend zu verbessern.

- Im Februar 2023 brachte Tanvas Inc. eine neue Serie von haptischen Oberflächen-Controllern für Smartphones und Tablets auf den Markt. Diese bieten anpassbare taktile Reaktionen, um die Benutzerinteraktion zu verbessern. Diese Entwicklung unterstreicht den Fokus des Unternehmens auf die Weiterentwicklung berührungsbasierter Interaktionstechnologien.

SKU-

Erhalten Sie Online-Zugriff auf den Bericht zur weltweit ersten Market Intelligence Cloud

- Interaktives Datenanalyse-Dashboard

- Unternehmensanalyse-Dashboard für Chancen mit hohem Wachstumspotenzial

- Zugriff für Research-Analysten für Anpassungen und Abfragen

- Konkurrenzanalyse mit interaktivem Dashboard

- Aktuelle Nachrichten, Updates und Trendanalyse

- Nutzen Sie die Leistungsfähigkeit der Benchmark-Analyse für eine umfassende Konkurrenzverfolgung

Forschungsmethodik

Die Datenerfassung und Basisjahresanalyse werden mithilfe von Datenerfassungsmodulen mit großen Stichprobengrößen durchgeführt. Die Phase umfasst das Erhalten von Marktinformationen oder verwandten Daten aus verschiedenen Quellen und Strategien. Sie umfasst die Prüfung und Planung aller aus der Vergangenheit im Voraus erfassten Daten. Sie umfasst auch die Prüfung von Informationsinkonsistenzen, die in verschiedenen Informationsquellen auftreten. Die Marktdaten werden mithilfe von marktstatistischen und kohärenten Modellen analysiert und geschätzt. Darüber hinaus sind Marktanteilsanalyse und Schlüsseltrendanalyse die wichtigsten Erfolgsfaktoren im Marktbericht. Um mehr zu erfahren, fordern Sie bitte einen Analystenanruf an oder geben Sie Ihre Anfrage ein.

Die wichtigste Forschungsmethodik, die vom DBMR-Forschungsteam verwendet wird, ist die Datentriangulation, die Data Mining, die Analyse der Auswirkungen von Datenvariablen auf den Markt und die primäre (Branchenexperten-)Validierung umfasst. Zu den Datenmodellen gehören ein Lieferantenpositionierungsraster, eine Marktzeitlinienanalyse, ein Marktüberblick und -leitfaden, ein Firmenpositionierungsraster, eine Patentanalyse, eine Preisanalyse, eine Firmenmarktanteilsanalyse, Messstandards, eine globale versus eine regionale und Lieferantenanteilsanalyse. Um mehr über die Forschungsmethodik zu erfahren, senden Sie eine Anfrage an unsere Branchenexperten.

Anpassung möglich

Data Bridge Market Research ist ein führendes Unternehmen in der fortgeschrittenen formativen Forschung. Wir sind stolz darauf, unseren bestehenden und neuen Kunden Daten und Analysen zu bieten, die zu ihren Zielen passen. Der Bericht kann angepasst werden, um Preistrendanalysen von Zielmarken, Marktverständnis für zusätzliche Länder (fordern Sie die Länderliste an), Daten zu klinischen Studienergebnissen, Literaturübersicht, Analysen des Marktes für aufgearbeitete Produkte und Produktbasis einzuschließen. Marktanalysen von Zielkonkurrenten können von technologiebasierten Analysen bis hin zu Marktportfoliostrategien analysiert werden. Wir können so viele Wettbewerber hinzufügen, wie Sie Daten in dem von Ihnen gewünschten Format und Datenstil benötigen. Unser Analystenteam kann Ihnen auch Daten in groben Excel-Rohdateien und Pivot-Tabellen (Fact Book) bereitstellen oder Sie bei der Erstellung von Präsentationen aus den im Bericht verfügbaren Datensätzen unterstützen.