Asia Pacific Medical Device Warehouse And Logistics Market

Marktgröße in Milliarden USD

CAGR :

%

USD

8.18 Billion

USD

11.99 Billion

2024

2032

USD

8.18 Billion

USD

11.99 Billion

2024

2032

| 2025 –2032 | |

| USD 8.18 Billion | |

| USD 11.99 Billion | |

|

|

|

|

Marktsegmentierung für Lagerhaltung und Logistik von Medizinprodukten im asiatisch-pazifischen Raum nach Angebot (Dienstleistungen, Hardware und Software), Temperatur (Umgebungstemperatur, gekühlt/gekühl, gefroren und andere), Transportart (Seefrachtlogistik, Luftfrachtlogistik und Überlandlogistik), Anwendung (Diagnosegeräte, Therapiegeräte, Überwachungsgeräte, chirurgische Geräte und andere Geräte), Endverbrauch (Krankenhäuser und Kliniken, Medizinproduktehersteller, Hochschul- und Forschungsinstitute, Referenz- und Diagnostiklabore, Unternehmen der Notfallmedizin und andere), Vertriebskanal (konventionelle Logistik und Drittanbieter) – Branchentrends und Prognose bis 2032

Marktgröße für Lager und Logistik für Medizinprodukte im asiatisch-pazifischen Raum

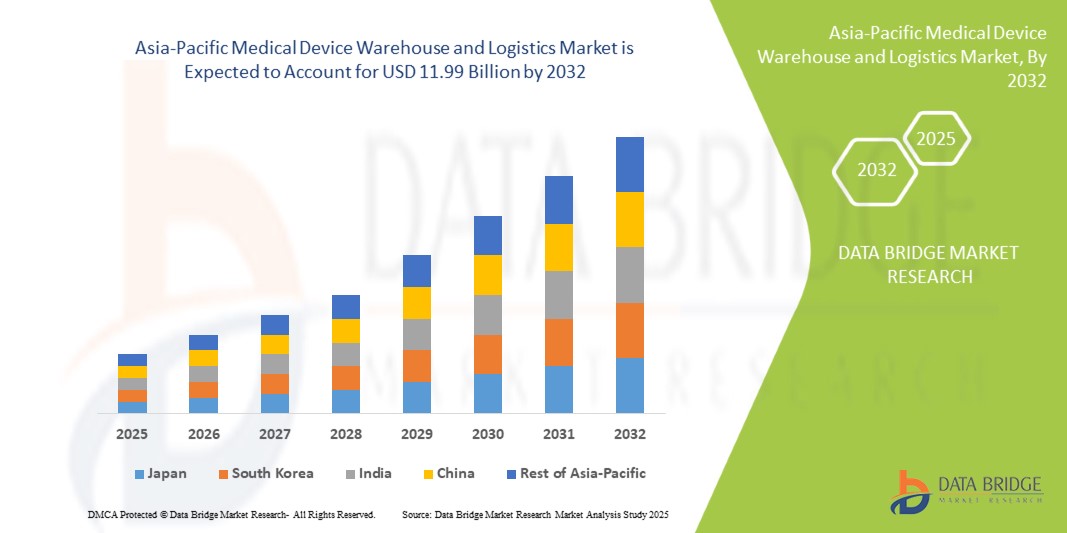

- Der Markt für Lagerhaltung und Logistik medizinischer Geräte im asiatisch-pazifischen Raum hatte im Jahr 2024 ein Volumen von 8,18 Milliarden US-Dollar und dürfte bis 2032 einen Wert von 11,99 Milliarden US-Dollar erreichen , was einer jährlichen Wachstumsrate (CAGR) von 4,90 % im Prognosezeitraum entspricht.

- Das Marktwachstum wird maßgeblich durch die zunehmende Einführung fortschrittlicher Lieferkettentechnologien und die digitale Transformation der Gesundheitslogistik vorangetrieben, was zu einer höheren Effizienz bei der Lagerung und Verteilung medizinischer Geräte im gesamten asiatisch-pazifischen Raum führt.

- Darüber hinaus treibt die steigende Nachfrage nach temperaturempfindlichen und hochwertigen medizinischen Geräten, gepaart mit strengen gesetzlichen Vorgaben zur Rückverfolgbarkeit und Sicherheit medizinischer Geräte, die Einführung von Lager- und Logistiklösungen für Medizinprodukte im asiatisch-pazifischen Raum voran. Diese konvergierenden Faktoren beschleunigen die Einführung technologisch unterstützter Logistikplattformen und fördern damit das Wachstum der Branche erheblich.

Marktanalyse für Lager und Logistik medizinischer Geräte im asiatisch-pazifischen Raum

- Lager- und Logistikdienstleistungen für Medizinprodukte entwickeln sich zu wichtigen Säulen der Gesundheitsinfrastruktur im asiatisch-pazifischen Raum, insbesondere in Krankenhäusern, Diagnosezentren und der häuslichen Pflege. Die Region sieht sich mit einer steigenden Nachfrage nach konformer, pünktlicher und kühlkettenkonformer Lieferung hochentwickelter Medizintechnik konfrontiert. Diese Dienstleistungen gewährleisten die Produktverfügbarkeit, verbessern die Rückverfolgbarkeit und unterstützen die Beteiligten bei der Einhaltung komplexer regionaler Vorschriften.

- Der Anstieg der Nachfrage nach Logistik für Medizinprodukte im asiatisch-pazifischen Raum ist vor allem auf die wachsende Produktionsbasis in Ländern wie China, Indien und Südkorea, die schnelle Expansion des E-Commerce, Innovationen im temperaturgeführten Transport und strenge regulatorische Rahmenbedingungen wie GDP (Good Distribution Practice) und MDR (Medical Device Regulation) in den wichtigsten Volkswirtschaften des asiatisch-pazifischen Raums zurückzuführen.

- China dominierte den Lager- und Logistikmarkt für Medizinprodukte im asiatisch-pazifischen Raum mit dem größten Umsatzanteil von 28,3 % im Jahr 2024. Dies ist auf seine führende Position in der globalen Medizinprodukteproduktion, seine hochentwickelte Logistikinfrastruktur und seinen starken Fokus auf Automatisierung, KI und digitale Lieferkettenlösungen zurückzuführen. Hohe Investitionen in RFID-gestütztes Tracking und regionale Distributionszentren haben Chinas Position in der Branche gefestigt.

- Indien wird voraussichtlich 2024 die am schnellsten wachsende Region im asiatisch-pazifischen Markt für Lager- und Logistikdienstleistungen für Medizinprodukte sein. Dies ist auf die zunehmende Zusammenarbeit zwischen öffentlichem und privatem Gesundheitswesen, den rasanten Ausbau der inländischen Geräteproduktion und das starke Wachstum der Kühlketteninfrastruktur in Städten der zweiten und dritten Kategorie zurückzuführen. Regierungsinitiativen wie „Make in India“ treiben die lokale Nachfrage nach Lagerlösungen weiter an und stärken Indiens Rolle als wichtiger Faktor für die regionale Marktentwicklung.

- Das Ambient-Segment dominierte den Lager- und Logistikmarkt für Medizinprodukte im asiatisch-pazifischen Raum mit einem Marktanteil von 52,3 % im Jahr 2024. Dies ist auf die große Menge an Geräten zurückzuführen, die keine Kühlung benötigen – wie chirurgische Instrumente, bildgebende Geräte und nicht-invasive Diagnoseinstrumente. Ambient-Lagerung wird aufgrund ihrer Kosteneffizienz, der einfachen Bedienung und der breiten Kompatibilität mit gängigen Transportmitteln in der gesamten Region weithin bevorzugt.

Berichtsumfang und Marktsegmentierung für Lager und Logistik für Medizinprodukte im asiatisch-pazifischen Raum

|

Eigenschaften |

Wichtige Markteinblicke in Lager und Logistik für Medizinprodukte im asiatisch-pazifischen Raum |

|

Abgedeckte Segmente |

|

|

Abgedeckte Länder |

Asien-Pazifik

|

|

Wichtige Marktteilnehmer |

|

|

Marktchancen |

|

|

Wertschöpfungsdaten-Infosets |

Zusätzlich zu den Einblicken in Marktszenarien wie Marktwert, Wachstumsrate, Segmentierung, geografische Abdeckung und wichtige Akteure enthalten die von Data Bridge Market Research kuratierten Marktberichte auch ausführliche Expertenanalysen, Preisanalysen, Markenanteilsanalysen, Verbraucherumfragen, demografische Analysen, Lieferkettenanalysen, Wertschöpfungskettenanalysen, eine Übersicht über Rohstoffe/Verbrauchsmaterialien, Kriterien für die Lieferantenauswahl, PESTLE-Analysen, Porter-Analysen und regulatorische Rahmenbedingungen. |

Markttrends für Lager und Logistik medizinischer Geräte im asiatisch-pazifischen Raum

„ Optimierte Abläufe durch Automatisierung und digitales Tracking “

- Ein bedeutender und sich beschleunigender Trend im Lager- und Logistikmarkt für Medizinprodukte im asiatisch-pazifischen Raum ist die Einführung fortschrittlicher Automatisierungs- und digitaler Tracking-Technologien. Diese Innovationen verbessern die Betriebseffizienz, reduzieren manuelle Fehler und ermöglichen Echtzeit-Bestandstransparenz entlang der gesamten Lieferkette.

- Beispielsweise integrieren viele Logistikdienstleister (3PLs) digitale Lagerverwaltungssysteme (WMS) mit RFID- und Barcode-Scanning-Technologien, um die Lagerung, Bereitstellung und Verteilung von Medizinprodukten zu optimieren. Dies gewährleistet die Einhaltung gesetzlicher Vorschriften, minimiert Bestandsabweichungen und beschleunigt die Auftragsabwicklung.

- Darüber hinaus ermöglicht die Implementierung cloudbasierter Logistikplattformen den Beteiligten, den Sendungsstatus in Echtzeit zu überwachen, automatisierte Benachrichtigungen zu erhalten und die Zoll- und behördliche Dokumentation zu optimieren, wodurch Verzögerungen reduziert und die Kundenzufriedenheit erhöht wird.

- Die Automatisierung von Temperaturüberwachungs- und Feuchtigkeitskontrollsystemen in Lagern ist besonders wichtig für temperaturempfindliche und hochwertige medizinische Geräte wie Diagnosekits, implantierbare Geräte und chirurgische Instrumente. Diese Systeme gewährleisten konstante Umgebungsbedingungen zur Wahrung der Produktintegrität.

- Die zunehmende Präferenz für Just-in-Time-Lagerhaltung (JIT) und bedarfsorientierte Logistik ermutigt Hersteller und Händler, eng mit Logistikpartnern zusammenzuarbeiten, die skalierbare und flexible Lagerlösungen anbieten können.

- Daher investieren wichtige Akteure wie DB Schenker, CEVA Logistics und Kuehne+Nagel in speziell errichtete, GDP-konforme Lager für Medizinprodukte mit spezialisierter Infrastruktur, um den wachsenden Anforderungen von Herstellern und Gesundheitsdienstleistern im gesamten asiatisch-pazifischen Raum gerecht zu werden.

Marktdynamik für Lager und Logistik medizinischer Geräte im asiatisch-pazifischen Raum

Treiber

„Steigender Bedarf aufgrund steigender Nachfrage nach effizienter Kühlkette und Einhaltung gesetzlicher Vorschriften“

- Die steigende Nachfrage nach temperaturempfindlichen Medizinprodukten sowie strenge Vorschriften für die Handhabung und Verteilung von Medizinprodukten im gesamten asiatisch-pazifischen Raum sind ein wichtiger Treiber für die Expansion des Lager- und Logistikmarktes für Medizinprodukte im asiatisch-pazifischen Raum.

- So kündigte UPS Healthcare im April 2024 den Ausbau seiner Kühlkettenlogistikkapazitäten im asiatisch-pazifischen Raum an, um der wachsenden Nachfrage nach konformem und temperaturgeregeltem Transport von Medizinprodukten und Biologika gerecht zu werden. Solche Investitionen wichtiger Akteure dürften das Marktwachstum im Prognosezeitraum vorantreiben.

- Da Gesundheitsdienstleister Wert auf die pünktliche und sichere Lieferung von Diagnose- und Therapiegeräten legen, verbessern Logistikpartner ihre Kapazitäten in den Bereichen Rückverfolgbarkeit, Serialisierung und Zustandsüberwachung, um die Einhaltung der EU-MDR- und GDP-Richtlinien zu gewährleisten.

- Darüber hinaus erhöht der Trend zu minimalinvasiven Geräten und Lösungen für die häusliche Gesundheitspflege den Bedarf an Lieferungen auf der letzten Meile, effizientem Bestandsmanagement und Spezialverpackungen. Dadurch werden Lager- und Logistikdienstleistungen zu einem entscheidenden Bindeglied in der Lieferkette für medizinische Geräte.

- Die zunehmende Verbreitung chronischer Krankheiten und chirurgischer Eingriffe sowie die wachsende Zahl klinischer Studien und diagnostischer Dienstleistungen beschleunigen den Bedarf an agilen und skalierbaren Lagerlösungen, die auf die spezifischen Lagerbedingungen und Durchlaufzeiten der Medizintechnik zugeschnitten sind, weiter.

Einschränkung/Herausforderung

„ Hohe Betriebskosten und komplexes Regulierungsumfeld “

- Der Lager- und Logistikmarkt für Medizinprodukte im asiatisch-pazifischen Raum steht vor Herausforderungen aufgrund der hohen Kosten für Kühlketteninfrastruktur, spezielle Personalschulungen und die Einhaltung gesetzlicher Vorschriften. Der Aufbau und die Instandhaltung GDP-konformer Anlagen und Transportnetzwerke, insbesondere für Kühl- und Tiefkühlprodukte, erfordern erhebliche Investitionen.

- Darüber hinaus stellt die Bewältigung der komplexen und sich entwickelnden regulatorischen Rahmenbedingungen in verschiedenen Ländern des asiatisch-pazifischen Raums operative Hürden dar. Hersteller und Logistikdienstleister müssen sich an die unterschiedlichen nationalen Anforderungen anpassen und gleichzeitig zentrale Transparenz und Compliance gewährleisten.

- Beispielsweise können Verzögerungen beim grenzüberschreitenden Transport aufgrund von Dokumentationsfehlern oder Unterschieden in den Zollprotokollen die Lieferzeiten und die Produktintegrität beeinträchtigen, insbesondere bei temperaturempfindlichen Geräten.

- Darüber hinaus haben kleine und mittelgroße Hersteller medizinischer Geräte oft Schwierigkeiten, diese Kosten- und Compliance-Anforderungen zu erfüllen, was dazu führt, dass sie stark auf externe Logistikdienstleister (3PL) angewiesen sind. Dies verbessert zwar die Reichweite, kann aber auch die direkte Kontrolle über Qualität und Termine einschränken.

- Um diese Einschränkungen zu überwinden, müssen die Branchenakteure in Automatisierung, digitale Trackingsysteme und Mitarbeiterschulungen investieren und gleichzeitig die Zusammenarbeit mit den Aufsichtsbehörden stärken. Der Ausbau regionaler Lagerzentren und die Einführung standardisierter digitaler Plattformen sind ebenfalls entscheidend, um die Abläufe zu optimieren und langfristiges Wachstum zu unterstützen.

Marktumfang für Lager und Logistik für Medizinprodukte im asiatisch-pazifischen Raum

Der Lager- und Logistikmarkt für medizinische Geräte im asiatisch-pazifischen Raum ist basierend auf Angebot, Temperatur, Transportart, Anwendung, Endnutzung und Vertriebskanal in sieben wichtige Segmente unterteilt.

• Durch Angebote

Der Markt für Lager- und Logistikdienstleistungen für Medizinprodukte im asiatisch-pazifischen Raum ist nach Angebot in Dienstleistungen, Hardware und Software segmentiert. Das Dienstleistungssegment dominierte mit dem größten Umsatzanteil von 48,6 % im Jahr 2024, was auf das zunehmende Outsourcing von Logistikfunktionen und die Nachfrage nach spezialisierter Handhabung zurückzuführen ist.

Das Softwaresegment dürfte im Prognosezeitraum mit 23,5 % die höchste durchschnittliche jährliche Wachstumsrate aufweisen, was auf die zunehmende Nutzung digitaler Logistiktools wie WMS- und TMS-Plattformen zurückzuführen ist.

• Nach Temperatur

Der Markt für Lager- und Logistikprodukte für Medizinprodukte im asiatisch-pazifischen Raum ist nach der Temperatur in Umgebungstemperatur, Kühl-/Gefriertemperatur, Tiefkühltemperatur und andere Bereiche unterteilt. Das Umgebungstemperatursegment hatte im Jahr 2024 mit 52,3 % den größten Anteil, was auf die große Auswahl an Geräten zurückzuführen ist, die keine Temperaturkontrolle benötigen.

Das Segment der gekühlten/gekühlen Produkte wird voraussichtlich zwischen 2025 und 2032 mit einer durchschnittlichen jährlichen Wachstumsrate von 21,1 % am schnellsten wachsen, was auf die steigende Nachfrage nach Kühlkettenlogistik für empfindliche medizinische Geräte zurückzuführen ist.

• Nach Transportmittel

Der Lager- und Logistikmarkt für Medizinprodukte im asiatisch-pazifischen Raum ist nach Transportart in Seefrachtlogistik, Luftfrachtlogistik und Landtransportlogistik segmentiert. Das Segment Landtransportlogistik dominierte den Markt mit einem Umsatzanteil von 45,7 % im Jahr 2024, was auf die gut ausgebauten Straßen- und Schienennetze im gesamten asiatisch-pazifischen Raum zurückzuführen ist.

Das Segment der Luftfrachtlogistik wird voraussichtlich zwischen 2025 und 2032 mit einer durchschnittlichen jährlichen Wachstumsrate von 19,4 % wachsen, unterstützt durch die steigende Nachfrage nach schnellen, hochwertigen medizinischen Sendungen.

• Nach Anwendung

Basierend auf der Anwendung ist der Markt in Diagnosegeräte, Therapiegeräte, Überwachungsgeräte, chirurgische Geräte und andere Geräte segmentiert. Das Segment Diagnosegeräte hatte im Jahr 2024 mit 34,2 % den größten Anteil, was auf ein hohes Nutzungsvolumen und wiederkehrende Nachschubzyklen zurückzuführen ist.

Das Segment der chirurgischen Geräte wird im Prognosezeitraum voraussichtlich mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 20,2 % wachsen, unterstützt durch steigende Eingriffszahlen und Anforderungen an die Präzisionshandhabung der Geräte.

• Nach Endverwendung

Auf der Grundlage der Endnutzung ist der Markt in Krankenhäuser und Kliniken, Medizinproduktehersteller, Hochschul- und Forschungsinstitute, Referenz- und Diagnostiklabore, Rettungsdienste und andere segmentiert. Das Segment Krankenhäuser und Kliniken hatte im Jahr 2024 mit 39,6 % den höchsten Umsatzanteil, was auf den hohen Geräteverbrauch und die zentrale Beschaffung zurückzuführen ist.

Für das Segment der Medizintechnikunternehmen wird von 2025 bis 2032 mit einer durchschnittlichen jährlichen Wachstumsrate von 22,8 % das höchste Wachstum prognostiziert, da diese Unternehmen ihre Logistik zunehmend an spezialisierte Drittanbieter auslagern.

• Nach Vertriebskanal

Basierend auf den Vertriebskanälen wird der Markt in konventionelle Logistik und Drittanbieterlogistik segmentiert. Das Segment Drittanbieterlogistik hatte im Jahr 2024 mit 61,2 % den größten Anteil, da Gerätehersteller auf kostengünstige und flexible Vertriebsmodelle umsteigen.

Das Segment der konventionellen Logistik dürfte zwischen 2025 und 2032 mit einer durchschnittlichen jährlichen Wachstumsrate von 13,9 % wachsen und in Regionen mit eigenen oder gesetzesspezifischen Vertriebssystemen weiterhin relevant bleiben.

Regionale Analyse des Lager- und Logistikmarkts für Medizinprodukte im asiatisch-pazifischen Raum

- Der asiatisch-pazifische Raum hatte im Jahr 2024 einen Anteil von 21,4 % am weltweiten Lager- und Logistikmarkt für Medizinprodukte. Dies ist auf die robuste Gesundheitsinfrastruktur der Region, den Ausbau von Logistikzentren und die zunehmende behördliche Kontrolle zurückzuführen, um eine sichere und konforme Verteilung von Medizinprodukten zu gewährleisten.

- Der starke Fokus der Region auf Kühlkettenzuverlässigkeit, digitale Lieferkettenverfolgung und grüne Logistik hat die Einführung fortschrittlicher Lagertechnologien und temperaturempfindlicher Lieferlösungen beschleunigt.

- Die zunehmende Präsenz globaler und regionaler Hersteller von Medizintechnik und Pharmazeutika sowie die rasch zunehmende Nutzung von Automatisierung, Robotik und KI-basierten Bestandssystemen treiben die Marktexpansion im asiatisch-pazifischen Raum weiter voran.

Einblicke in den Lager- und Logistikmarkt für Medizinprodukte in China

Der chinesische Markt für Medizinproduktelager und -logistik dominierte den asiatisch-pazifischen Markt mit dem größten Umsatzanteil von 28,3 % im Jahr 2024. Dies ist auf die führende Position des Landes in der Medizinprodukteproduktion, die fortschrittliche Infrastruktur und die schnell wachsenden Kapazitäten der Kühlkettenlogistik zurückzuführen. Der expandierende Binnenmarkt des Landes und die staatliche Unterstützung der Logistikmodernisierung festigen seine Rolle als zentrale Drehscheibe für die Lagerung und Distribution von Medizinprodukten.

Einblicke in den Lager- und Logistikmarkt für Medizinprodukte in Japan

Der japanische Markt für Lagerhaltung und Logistik von Medizinprodukten hatte im Jahr 2024 einen signifikanten Umsatzanteil von 18,4 %, was auf das ausgereifte Gesundheitssystem, die starke inländische Produktion von Medizinprodukten und die hohe Nutzung automatisierter, technologiebasierter Lagerhaltung zurückzuführen ist. Die Integration von Robotik und IoT in Logistikanlagen verbessert die Betriebseffizienz und die Einhaltung der strengen japanischen medizinischen Standards.

Markteinblick in Lager und Logistik für medizinische Geräte in Indien

Der indische Markt für Lagerhaltung und Logistik medizinischer Geräte machte 2024 14,3 % des regionalen Marktanteils aus. Dies ist auf die zunehmende Zusammenarbeit zwischen öffentlichem und privatem Gesundheitswesen, den rasanten Ausbau der inländischen Geräteproduktion und das starke Wachstum der Kühlketteninfrastruktur in Städten der zweiten und dritten Kategorie zurückzuführen. Regierungsinitiativen wie „Make in India“ treiben die lokale Lagernachfrage zusätzlich an.

Markteinblicke für Lager und Logistik für Medizinprodukte im asiatisch-pazifischen Raum

Der südkoreanische Markt für Lager- und Logistikdienstleistungen für Medizinprodukte erreichte 2024 einen Marktanteil von 9,1 % im asiatisch-pazifischen Raum. Unterstützt wird er durch eine robuste Exportinfrastruktur, fortschrittliche Logistiktechnologie und die zunehmende Nutzung intelligenter Lagersysteme. Das Innovationsökosystem des Landes für Medizinprodukte und der Fokus auf Compliance treiben das anhaltende Wachstum voran.

Marktanteile im Lager und der Logistik für medizinische Geräte im asiatisch-pazifischen Raum

Die Lager- und Logistikbranche für medizinische Geräte im asiatisch-pazifischen Raum wird hauptsächlich von etablierten Unternehmen geführt, darunter:

- Deutsche Post AG (Deutschland)

- FedEx (USA)

- United Parcel Service of America, Inc. (USA)

- Kuehne+Nagel (Großbritannien)

- DB SCHENKER (Deutschland)

- AWL India Private Limited (Indien)

- CH Robinson Worldwide, Inc. (USA)

- CEVA (Frankreich)

- Dimerco (Taiwan)

- DSV (Dänemark)

- FM Logistic (Frankreich)

- Hansa International (China)

- Hellmann Worldwide Logistics SE & Co. KG (Deutschland)

- Imperial (Südafrika)

- OIA Global (USA)

- Omni Logistics, LLC (USA)

- Rhenus-Gruppe (Deutschland)

- SEKO (USA)

- TIBA (Spanien)

- Toll Holdings Limited (Australien)

- XPO, Inc. (USA)

Neueste Entwicklungen im Lager- und Logistikmarkt für Medizinprodukte im Asien-Pazifik-Raum

- Im November 2023 eröffnete DHL Express offiziell seinen erweiterten Zentralasien-Hub in Hongkong und investierte dafür 562 Millionen Euro, um seine Kapazitäten angesichts des wachsenden Welthandels zu erweitern. Der Hub, der für die Verbindung Asiens mit der Welt von entscheidender Bedeutung ist, steigerte seine Spitzenkapazität für Sendungen um fast 70 % und kann nun das Sechsfache des Volumens seit seiner Eröffnung im Jahr 2004 bewältigen. Diese Erweiterung unterstreicht das Engagement von DHL, das Wachstum seiner Kunden zu unterstützen und Hongkongs Status als wichtiges internationales Luftverkehrsdrehkreuz zu festigen.

- Im Dezember 2022 kündigte DHL Supply Chain eine Investition von 10,93 Millionen US-Dollar zur Erweiterung seiner Lagerkapazitäten in Nordtaiwan an, insbesondere in den Bereichen Halbleiter, Biowissenschaften und Gesundheitswesen. Das neu eröffnete Taoyuan Distribution Center-Jian Guo erweitert die gesamte Lagerfläche von DHL in Taoyuan um 10.000 Quadratmeter auf 37.000 Quadratmeter. Diese Anlage verbessert die Anbindung für effiziente Logistikabläufe und unterstützt das Ziel des Unternehmens, bis 2027 eine Gesamtfläche von 200.000 Quadratmetern in Taiwan zu erreichen.

- Im September 2024 führte FedEx die fdx-Plattform ein, eine datengesteuerte Handelslösung, die nun auch für US-Unternehmen verfügbar ist. Die Plattform nutzt das FedEx-Netzwerk, um das Kundenerlebnis durch verbesserte Nachfrage, höhere Konversionsraten und optimierte Auftragsabwicklung zu verbessern. Zu den wichtigsten Funktionen gehören prädiktive Lieferprognosen, Einblicke in Nachhaltigkeit, markenbezogene Auftragsverfolgung und vereinfachte Rückgabeprozesse. Raj Subramaniam, CEO von FedEx, betonte die Rolle der Plattform für intelligentere Lieferketten während der Dreamforce 2024.

- Im März 2024 führte UPS Healthcare UPS Supply Chain Symphony R ein, eine Cloud-basierte Plattform zur Integration und Verwaltung von Lieferkettendaten im Gesundheitswesen aus verschiedenen Betriebssystemen. Dieses Tool bietet Kunden im Gesundheitswesen volle Transparenz über ihre Logistik und ermöglicht ihnen fundierte Entscheidungen, eine verbesserte Planung und präzise Prognosen. Durch verbesserte Kontrolle, Effizienz und Transparenz unterstützt diese Plattform den dringenden Bedarf an optimierten Lieferketten im Gesundheitswesen. Kate Gutmann betonte das transformative Potenzial der Plattform zur Optimierung globaler Abläufe und der Patientenversorgung.

- Im September 2024 eröffnete Kuehne+Nagel, ein führender Logistikdienstleister, ein neues temperaturgeregeltes Fulfillment-Center für Medtronic in Milton, Ontario, nur 50 km von Toronto entfernt. Die 25.000 Quadratmeter große Anlage wird medizinische Geräte an Krankenhäuser verteilen und beherbergt die Service-, Reparatur- und Wartungszentren von Medtronic für seine Geräte.

SKU-

Erhalten Sie Online-Zugriff auf den Bericht zur weltweit ersten Market Intelligence Cloud

- Interaktives Datenanalyse-Dashboard

- Unternehmensanalyse-Dashboard für Chancen mit hohem Wachstumspotenzial

- Zugriff für Research-Analysten für Anpassungen und Abfragen

- Konkurrenzanalyse mit interaktivem Dashboard

- Aktuelle Nachrichten, Updates und Trendanalyse

- Nutzen Sie die Leistungsfähigkeit der Benchmark-Analyse für eine umfassende Konkurrenzverfolgung

Forschungsmethodik

Die Datenerfassung und Basisjahresanalyse werden mithilfe von Datenerfassungsmodulen mit großen Stichprobengrößen durchgeführt. Die Phase umfasst das Erhalten von Marktinformationen oder verwandten Daten aus verschiedenen Quellen und Strategien. Sie umfasst die Prüfung und Planung aller aus der Vergangenheit im Voraus erfassten Daten. Sie umfasst auch die Prüfung von Informationsinkonsistenzen, die in verschiedenen Informationsquellen auftreten. Die Marktdaten werden mithilfe von marktstatistischen und kohärenten Modellen analysiert und geschätzt. Darüber hinaus sind Marktanteilsanalyse und Schlüsseltrendanalyse die wichtigsten Erfolgsfaktoren im Marktbericht. Um mehr zu erfahren, fordern Sie bitte einen Analystenanruf an oder geben Sie Ihre Anfrage ein.

Die wichtigste Forschungsmethodik, die vom DBMR-Forschungsteam verwendet wird, ist die Datentriangulation, die Data Mining, die Analyse der Auswirkungen von Datenvariablen auf den Markt und die primäre (Branchenexperten-)Validierung umfasst. Zu den Datenmodellen gehören ein Lieferantenpositionierungsraster, eine Marktzeitlinienanalyse, ein Marktüberblick und -leitfaden, ein Firmenpositionierungsraster, eine Patentanalyse, eine Preisanalyse, eine Firmenmarktanteilsanalyse, Messstandards, eine globale versus eine regionale und Lieferantenanteilsanalyse. Um mehr über die Forschungsmethodik zu erfahren, senden Sie eine Anfrage an unsere Branchenexperten.

Anpassung möglich

Data Bridge Market Research ist ein führendes Unternehmen in der fortgeschrittenen formativen Forschung. Wir sind stolz darauf, unseren bestehenden und neuen Kunden Daten und Analysen zu bieten, die zu ihren Zielen passen. Der Bericht kann angepasst werden, um Preistrendanalysen von Zielmarken, Marktverständnis für zusätzliche Länder (fordern Sie die Länderliste an), Daten zu klinischen Studienergebnissen, Literaturübersicht, Analysen des Marktes für aufgearbeitete Produkte und Produktbasis einzuschließen. Marktanalysen von Zielkonkurrenten können von technologiebasierten Analysen bis hin zu Marktportfoliostrategien analysiert werden. Wir können so viele Wettbewerber hinzufügen, wie Sie Daten in dem von Ihnen gewünschten Format und Datenstil benötigen. Unser Analystenteam kann Ihnen auch Daten in groben Excel-Rohdateien und Pivot-Tabellen (Fact Book) bereitstellen oder Sie bei der Erstellung von Präsentationen aus den im Bericht verfügbaren Datensätzen unterstützen.