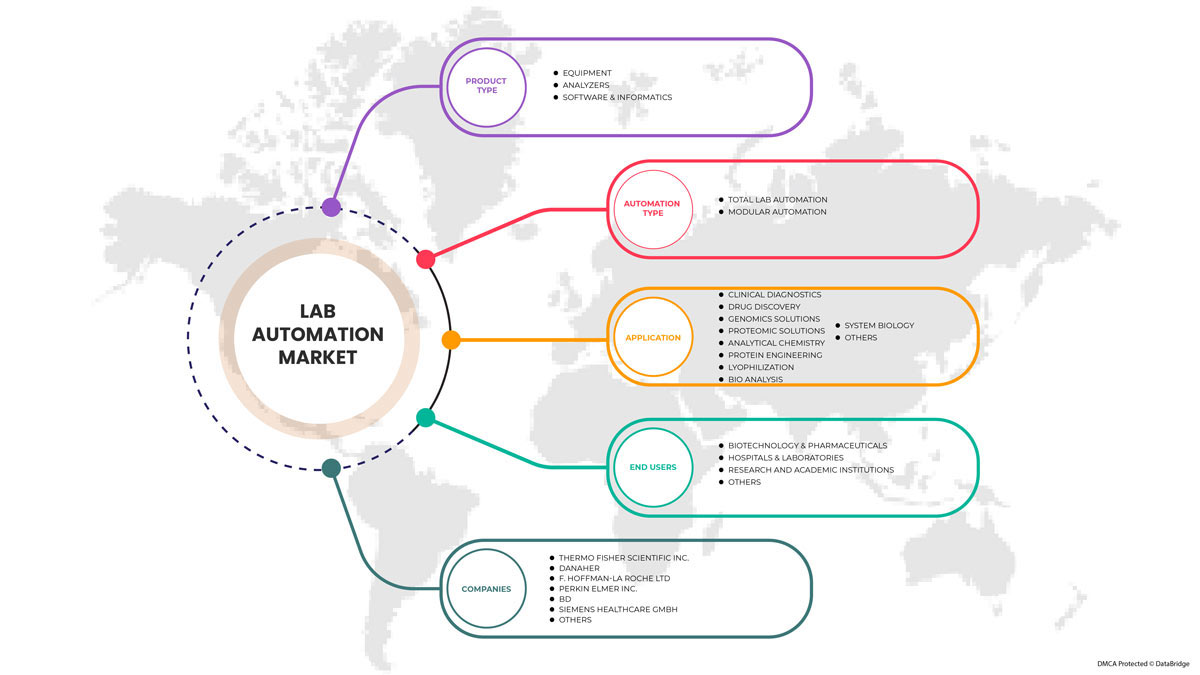

سوق أتمتة المختبرات في أمريكا الشمالية، حسب نوع المنتج (المعدات والبرمجيات والمعلوماتية والمحلل)، نوع الأتمتة (الأتمتة المعيارية والأتمتة الكاملة للمختبر)، التطبيق (اكتشاف الأدوية، التشخيص السريري، حلول الجينوم ، حلول التحليل البروتيني، التحليل الحيوي، هندسة البروتين، التجميد بالتجميد، علم الأحياء النظامي، الكيمياء التحليلية وغيرها)، المستخدمون النهائيون (التكنولوجيا الحيوية والأدوية والمستشفيات والمختبرات والمؤسسات البحثية والأكاديمية وغيرها) - اتجاهات الصناعة وتوقعاتها حتى عام 2029.

تحليل ورؤى حول سوق أتمتة المختبرات في أمريكا الشمالية

يتزايد الطلب على سوق أتمتة المختبرات بسبب التقدم التكنولوجي في جميع أنحاء العالم. بالنسبة لقطاع الرعاية الصحية، يتم استخدام معدات وأدوات أتمتة المختبرات. نظرًا لأن الإنفاق على الرعاية الصحية أصبح أعلى بسبب عدة عوامل، يتعين على شركات الأدوية والرعاية الصحية الرائدة أتمتة المختبرات لتقديم خدمات الرعاية الصحية المتقدمة عند عتبة الباب في وقت أقل.

الطلب المتزايد على الرعاية الصحية في السوق هو السبب الرئيسي للمنافسة بين شركات الرعاية الصحية والأدوية الرائدة في تحسين أتمتة المختبرات في جميع أنحاء العالم. وقد تم استخدام الزيادة في استخدام المعدات والمحللات والبرامج للمختبرات. يركز اللاعبون في السوق على توفير تنوع الأدوات والمعدات والآلات والتقنيات لدعم تطوير وتصنيع البنية التحتية للمختبرات الآلية. يأتي اللاعبون في السوق بمزيد من الاستثمارات والتمويل لبناء التكنولوجيا والأساليب المتقدمة.

ارتفعت نفقات الرعاية الصحية بسبب عدة عوامل، مثل شيخوخة السكان، وانتشار الأمراض المزمنة، وارتفاع أسعار الأدوية، وتكاليف خدمات الرعاية الصحية والتكاليف الإدارية وغيرها. علاوة على ذلك، تتزايد المستشفيات والمختبرات الخاصة ومراكز البحوث السريرية والتشخيص، مما يزيد من الطلب على سوق أتمتة المختبرات.

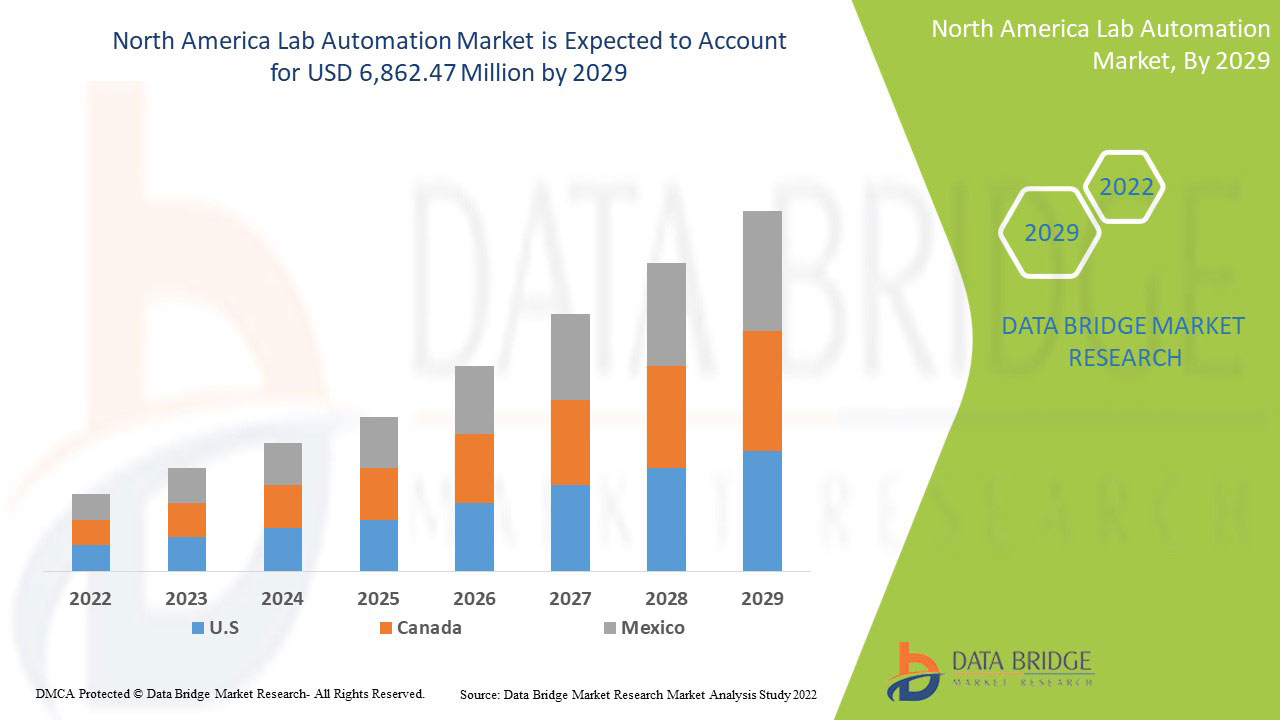

من المتوقع أن يحقق سوق أتمتة المختبرات في أمريكا الشمالية نموًا في السوق في الفترة المتوقعة من 2022 إلى 2029. تحلل Data Bridge Market Research أن السوق ينمو بمعدل نمو سنوي مركب قدره 6.8٪ في الفترة المتوقعة من 2022 إلى 2029 ومن المتوقع أن يصل إلى 6،862.47 مليون دولار أمريكي بحلول عام 2029.

|

تقرير القياس |

تفاصيل |

|

فترة التنبؤ |

2022 إلى 2029 |

|

سنة الأساس |

2021 |

|

سنوات تاريخية |

2020 (قابلة للتخصيص حتى 2019-2014) |

|

وحدات كمية |

الإيرادات بالملايين من الدولارات الأمريكية |

|

القطاعات المغطاة |

حسب نوع المنتج (المعدات والبرمجيات والمعلوماتية والمحلل)، نوع الأتمتة (الأتمتة المعيارية والأتمتة الكاملة للمختبر)، التطبيق (اكتشاف الأدوية، التشخيص السريري، حلول الجينوم، حلول تحليل البروتينات، التحليل الحيوي، هندسة البروتين، التجفيف بالتجميد، علم الأحياء النظامي، الكيمياء التحليلية وغيرها)، المستخدمون النهائيون (التكنولوجيا الحيوية والأدوية، المستشفيات والمختبرات، مؤسسات البحث والأكاديمية وغيرها) |

|

الدول المغطاة |

الولايات المتحدة وكندا والمكسيك |

|

الجهات الفاعلة في السوق المشمولة |

Danaher، وPerkinElmer Inc.، وThermo Fisher Scientific Inc.، وAgilent Technologies, Inc.، وQIAGEN، وF. Hoffman-La Roche Ltd، وSiemens Healthcare GmbH، وAbbott، وAurora Biomed Inc.، وBD، وBIOMERIEUX، وEppendorf SE، وLabVantage Solutions Inc.، وLabWare، وLabLynx LIMS، وAzenta US Inc.، وHamilton Company، وHudson Robotics، وTecan Trading AG وغيرها |

تعريف السوق

أتمتة المختبرات هي مزيج من التقنيات الآلية في المختبر لتمكين عمليات جديدة ومحسنة. يتم استخدامها كاستراتيجية للبحث والتطوير والتحسين والاستفادة من التقنيات في المختبر. يتم استخدامها بشكل خاص لأتمتة العمليات المختبرية التي تتطلب الحد الأدنى من التدخل البشري والقضاء على الخطأ البشري. يتم استخدام أتمتة المختبر بهدف توفير اختبارات وتشخيصات أكثر كفاءة.

تمكن أتمتة المختبرات الباحثين والفنيين من إنتاج النتائج بكفاءة وفعالية في وقت أقل، وهو ما من المتوقع أن يحرك سوق أتمتة المختبرات. علاوة على ذلك، فإن الانتشار السريع للأمراض، جنبًا إلى جنب مع الاكتشافات الجديدة في مجال الرعاية الصحية، يزيد من الطلب على التشخيصات والعلاجات، وهو ما من المتوقع أن يغذي سوق أتمتة المختبرات. كما يساهم التمويل الحكومي والخاص المرتفع للأبحاث وأبحاث الاكتشاف ووجود لاعبين رئيسيين في السوق في نمو السوق.

ديناميكيات سوق أتمتة المختبرات في أمريكا الشمالية

السائقين

- زيادة الاستثمارات والمبادرات الاستراتيجية من قبل اللاعبين في السوق

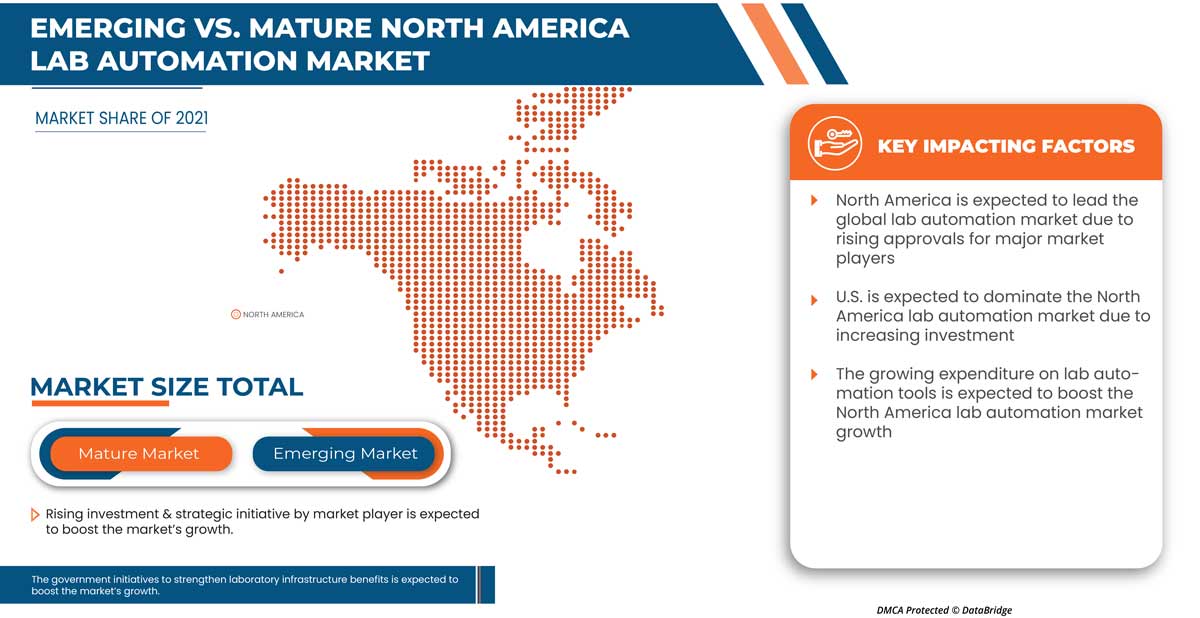

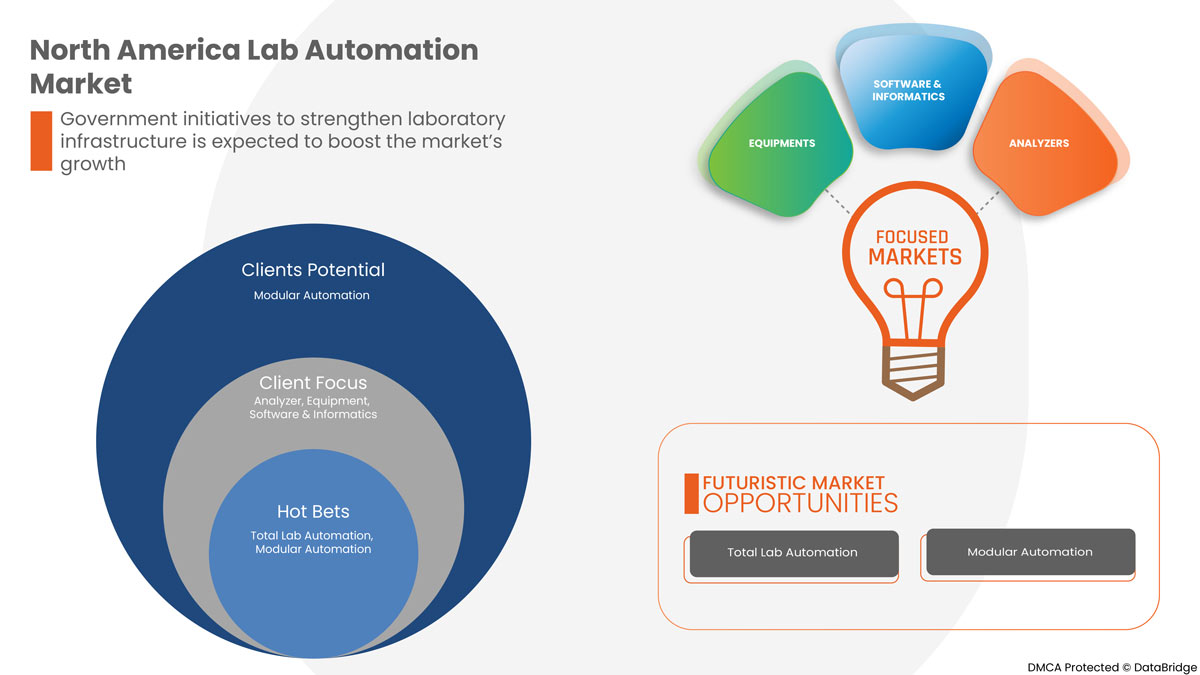

إن سوق أتمتة المختبرات آخذ في الازدياد نظرًا للطلب المرتفع على الخدمات الآلية المتقدمة المتخصصة التي تقضي على الأخطاء البشرية. وينصب تركيز اللاعبين في السوق والشركات على توفير مجموعة متنوعة من الأدوات والمعدات والآلات والتقنيات لدعم تطوير وتصنيع البنية التحتية للمختبرات الآلية. إن سوق أتمتة المختبرات آخذ في الازدياد نظرًا للطلب المرتفع على الخدمات الآلية المتقدمة المتخصصة التي تقضي على الأخطاء البشرية. ومن أجل الاستحواذ على حصة سوق أمريكا الشمالية، يتقدم اللاعبون في السوق بمزيد من الاستثمارات والتمويل لبناء التكنولوجيا والأساليب المتقدمة. ويركز هؤلاء اللاعبون بشكل أكبر على تقليل الجهود اليدوية والوقت العملي للعملية التي تتطلب عمالة كثيفة تقليديًا. ومن المتوقع أن يؤدي هذا إلى دفع نمو السوق.

- مبادرات حكومية لتعزيز البنية التحتية للمختبرات

من أجل تعزيز قطاع الرعاية الصحية والبنية الأساسية للمختبرات، تلعب المنظمات الحكومية دورًا مهمًا. سيساعد تمويل الحكومة ومبادرتها لتوسيع أتمتة المختبرات في نمو السوق وزيادة عدد اللاعبين في السوق. ستعمل تعاونات الحكومة واتفاقياتها مع اللاعبين الرئيسيين في السوق على تعزيز البنية الأساسية للمختبرات.

- زيادة الإنفاق على أدوات ومعدات أتمتة المختبرات

تتزايد النفقات المتزايدة على أدوات ومعدات أتمتة المختبرات. ويرجع هذا بشكل أساسي إلى الطلب المتزايد على الفحوصات المخبرية بسرعة لأسباب مختلفة، مثل الشيخوخة السكانية، ونمو الأمراض المزمنة، واكتشاف مؤشرات حيوية جديدة وأكثر فعالية، وزيادة المتطلبات الصحية العامة أو التشخيصية.

- تقليل الجهود البشرية والقضاء على الخطأ البشري

هناك عدة طرق تقليدية للحد من الأخطاء البشرية، ولكن تطوير نظام لتقليل مخاطر الخطأ البشري سيساعد في ضمان عدم تكرار نفس الأخطاء مرة أخرى. تركز مرافق التصنيع على بناء أنظمة متقدمة من أجل الاستفادة من تكنولوجيا الذكاء الاصطناعي للتعرف على المشكلات وتصحيحها قبل حدوثها.

فرص

-

ارتفاع الإنفاق على الرعاية الصحية

ارتفعت نفقات الرعاية الصحية بسبب عدة عوامل، مثل شيخوخة السكان، وانتشار الأمراض المزمنة، وارتفاع أسعار الأدوية، وتكاليف خدمات الرعاية الصحية والتكاليف الإدارية وغيرها. ومع ذلك، كان عام 2020 نقطة تحول حيث احتلت النفقات المرتبة الأعلى بسبب جائحة كوفيد-19. وقد وجد أنه في عام 2020، نما الإنفاق على الرعاية الصحية بأسرع معدل نمو منذ عام 2002 بسبب الوباء .

-

المبادرات الاستراتيجية من قبل اللاعبين الرئيسيين

لقد اتخذت شركات الأدوية والرعاية الصحية الرائدة مبادرات مختلفة لأتمتة المختبرات لتقديم خدمات الرعاية الصحية المتقدمة إلى عتبة الباب في وقت أقل. الطلب المتزايد على الرعاية الصحية في السوق هو السبب الرئيسي للمنافسة بين شركات الرعاية الصحية والأدوية الرائدة في تحسين أتمتة المختبرات في جميع أنحاء العالم. وبالتالي، من المتوقع أن تعمل المبادرات الاستراتيجية من قبل اللاعبين في السوق كفرصة لنمو سوق أتمتة المختبرات.

-

ارتفاع عدد شركات الأدوية

شهدت صناعة الأدوية نموًا كبيرًا خلال العقدين الماضيين. حيث أدى ارتفاع الدخول المتاحة وزيادة فرص الوصول إلى مرافق الرعاية الصحية وتنامي الوعي تجاه الرعاية الصحية بين الناس وزيادة انتشار الخدمات الطبية إلى زيادة عدد شركات الأدوية لتلبية الطلب.

كان لوباء كوفيد-19 تأثيرًا كبيرًا على صناعة الأدوية بسبب الطلب المتزايد على الخدمات الطبية وإمدادات الأدوية. كانت صناعات الأدوية تنمو بسرعة في جميع أنحاء العالم لتلبية الطلب المرتفع للبشرية وبالتالي يجب تقديم الخدمة في أقرب وقت ممكن. لذلك، لتحقيق مرافق الرعاية الصحية المتقدمة التي تقدم خدمة سريعة وخالية من الأخطاء في وقت أقل، هناك حاجة إلى أتمتة المختبرات. وبالتالي، من المتوقع أن يعمل ارتفاع عدد شركات الأدوية كفرصة لنمو سوق أتمتة المختبرات.

القيود/التحديات

- تحليل القيود الخاصة بالمنتج المعقد الجديد

هناك عوامل مختلفة تساهم في تعقيد المنتجات الجديدة المستخدمة في المختبرات الآلية. إن الاستمرار في التواصل بين الموظفين ومصنعي الأجهزة في وقت مبكر من عملية التطوير أمر ضروري للغاية ويصبح من الضروري فهمه من أجل تشغيل الجزء أو الإعداد الكلي. إن القيود المفروضة على اكتشاف وتحليل المنتجات المعقدة الجديدة مثل الآلات والأدوات والمعدات تعيق تركيب وتشغيل المختبرات الآلية في السوق.

- تكلفة عالية للتثبيت والإعداد

إن تركيب وتجهيز المعامل الآلية يتطلبان الكثير من العمل والجهد والتخطيط والتنفيذ والحصول على الموافقات من مختلف الدوائر الحكومية. علاوة على ذلك، فإن إنشاء معمل جديد يتطلب استثمارًا كبيرًا في البنية الأساسية نظرًا للتكلفة العالية للآلات والأدوات والمعدات المتقدمة.

- الترقية والصيانة والفحوصات الدورية

إن تشغيل المختبرات بكفاءة هو الاهتمام الأساسي بعد التأسيس. إن الصيانة والتحديث والفحوصات الدورية للمعدات ضرورية للتشغيل. إن النفقات المطلوبة لهذا هي أحد العوامل الرئيسية المقيدة للاعبين في السوق. إن أصحاب المختبرات ملزمون بموجب اللوائح أو مراقبة الجودة باختبار منتجاتهم بغض النظر عن شركات التصنيع من أجل العمل بسلاسة وتجنب الظروف. قد يقيد هذا نمو السوق.

تأثير ما بعد كوفيد-19 على سوق أتمتة المختبرات

لقد أثرت جائحة كوفيد-19 بشكل إيجابي على سوق الأتمتة. وبسبب الوباء، تأثرت صحة الناس، مما أدى إلى زيادة الاختبارات التشخيصية وزيادة الطلب. كما زادت المختبرات والمستشفيات والأبحاث السريرية الخاصة بسبب الوباء. وبالتالي، زاد كوفيد-19 من سوق أتمتة المختبرات بشكل إيجابي.

التطورات الأخيرة

- في يونيو 2022، أعلنت شركة BD أنها أكملت عملية الاستحواذ على شركة Straub Medical AG، وهي شركة مملوكة للقطاع الخاص. ومن خلال هذا الاستحواذ، أضافت الشركة الخبرة والتجربة القيمة لشركة Straub Medical AG ووسعت محفظة منتجاتها

- في يناير 2022، أعلنت شركة QIAGEN أنها دخلت في تعاون جديد مع شركة Atlia Biosystems لتوفير حلول اختبار ما قبل الولادة غير الجراحية.

نطاق سوق أتمتة المختبرات في أمريكا الشمالية

يتم تقسيم سوق أتمتة المختبرات في أمريكا الشمالية إلى نوع المنتج والأنظمة الآلية والتطبيق والمستخدم النهائي. سيساعدك النمو بين هذه القطاعات على تحليل قطاعات النمو الضئيلة في الصناعات وتزويد المستخدمين بنظرة عامة قيمة على السوق ورؤى السوق لاتخاذ قرارات استراتيجية لتحديد تطبيقات السوق الأساسية.

نوع المنتج

- معدات

- محلل

- البرمجيات و المعلوماتية

استنادًا إلى نوع المنتج، يتم تقسيم سوق أتمتة المختبرات في أمريكا الشمالية إلى معدات ومحلل وبرامج ومعلوماتية.

الأنظمة الآلية

- أتمتة المختبر بالكامل

- أتمتة المختبرات المعيارية

استنادًا إلى الأنظمة الآلية، يتم تقسيم سوق أتمتة المختبرات في أمريكا الشمالية إلى أتمتة مختبرية كاملة وأتمتة مختبرية معيارية.

طلب

- التشخيص السريري

- اكتشاف الأدوية

- حلول الجينوميات

- الحلول البروتينية

- الكيمياء التحليلية

- هندسة البروتين

- التجميد بالتجميد

- التحليل الحيوي

- علم الأحياء النظامي

- آحرون

بناءً على التطبيق، يتم تقسيم سوق أتمتة المختبرات في أمريكا الشمالية إلى اكتشاف الأدوية، والتشخيصات السريرية، والحلول الجينومية، والحلول البروتينية، والتحليل البيولوجي، وهندسة البروتين، والتجفيف بالتجميد، وعلم الأحياء النظامي، والكيمياء التحليلية وغيرها.

المستخدم النهائي

- التكنولوجيا الحيوية والأدوية

- المستشفيات والمختبرات

- المعاهد البحثية والأكاديمية

- آحرون

بناءً على المستخدم النهائي، يتم تقسيم سوق أتمتة المختبرات في أمريكا الشمالية إلى التكنولوجيا الحيوية والأدوية والمستشفيات والمختبرات والمؤسسات البحثية والأكاديمية وغيرها.

تحليل/رؤى إقليمية لسوق أتمتة المختبرات في أمريكا الشمالية

يتم تحليل سوق أتمتة المختبرات وتوفير رؤى حول حجم السوق والاتجاهات حسب البلد ونوع المنتج والأنظمة الآلية والتطبيق والمستخدم النهائي.

تشمل الدول التي يغطيها السوق الولايات المتحدة وكندا والمكسيك. ومن المتوقع أن تهيمن الولايات المتحدة على سوق أتمتة المختبرات في أمريكا الشمالية بسبب العدد المتزايد من أنشطة البحث وزيادة الطلب على اكتشاف الأدوية والتشخيصات السريرية.

كما يوفر قسم المنطقة في التقرير عوامل التأثير الفردية على السوق والتغييرات في اللوائح في السوق والتي تؤثر على الاتجاهات الحالية والمستقبلية للسوق. تعد نقاط البيانات، مثل المبيعات الجديدة والاستبدالية، والتركيبة السكانية للبلد، وعلم الأوبئة المرضية، ورسوم الاستيراد والتصدير، من بين المؤشرات الرئيسية المستخدمة للتنبؤ بسيناريو السوق للدول الفردية. بالإضافة إلى ذلك، يتم النظر في وجود وتوافر العلامات التجارية في أمريكا الوسطى والتحديات التي تواجهها بسبب المنافسة الشديدة من العلامات التجارية المحلية والمحلية وتأثير قنوات المبيعات أثناء تقديم تحليل تنبؤي لبيانات الدولة.

تحليل المشهد التنافسي وحصة سوق أتمتة المختبرات في أمريكا الشمالية

يقدم المشهد التنافسي لسوق أتمتة المختبرات في أمريكا الشمالية تفاصيل عن المنافسين. تتضمن التفاصيل نظرة عامة على الشركة، والبيانات المالية للشركة، والإيرادات المتولدة، وإمكانات السوق، والاستثمار في البحث والتطوير، ومبادرات السوق الجديدة، والحضور في أمريكا الشمالية، ومواقع الإنتاج والمرافق، والقدرات الإنتاجية، ونقاط القوة والضعف للشركة، وإطلاق المنتج، وعرض المنتج ونطاقه وهيمنة التطبيق. ترتبط نقاط البيانات المذكورة أعلاه فقط بتركيز الشركات على سوق أتمتة المختبرات في أمريكا الشمالية

بعض اللاعبين الرئيسيين العاملين في سوق أتمتة المختبرات في أمريكا الشمالية هم Danaher و PerkinElmer Inc. و Thermo Fisher Scientific Inc. و Agilent Technologies، Inc. و QIAGEN و F. Hoffman-La Roche Ltd و Siemens Healthcare GmbH و Abbott و Aurora Biomed Inc. و BD و BIOMERIEUX و Eppendorf SE و LabVantage Solutions Inc. و LabWare و LabLynx LIMS و Azenta US Inc. و Hamilton Company و Hudson Robotics و Tecan Trading AG وغيرها.

منهجية البحث

يتم جمع البيانات وتحليل سنة الأساس باستخدام وحدات جمع البيانات ذات أحجام العينات الكبيرة. يتم تحليل بيانات السوق وتقديرها باستخدام إحصاءات السوق والنماذج المتماسكة. بالإضافة إلى ذلك، يعد تحليل حصة السوق وتحليل الاتجاهات الرئيسية من عوامل النجاح الرئيسية في تقرير السوق. منهجية البحث الرئيسية التي يستخدمها فريق البحث في DBMR هي التثليث البيانات والتي تنطوي على استخراج البيانات وتحليل تأثير متغيرات البيانات على السوق والتحقق الأساسي (خبير الصناعة). وبصرف النظر عن هذا، تتضمن نماذج البيانات شبكة وضع البائعين، وتحليل الخط الزمني للسوق، ونظرة عامة على السوق والدليل، وشبكة وضع الشركة، وتحليل حصة الشركة في السوق، ومعايير القياس، وتحليل أمريكا الشمالية مقابل المنطقة وحصة البائعين. يرجى طلب مكالمة محلل في حالة وجود استفسار آخر.

SKU-

احصل على إمكانية الوصول عبر الإنترنت إلى التقرير الخاص بأول سحابة استخبارات سوقية في العالم

- لوحة معلومات تحليل البيانات التفاعلية

- لوحة معلومات تحليل الشركة للفرص ذات إمكانات النمو العالية

- إمكانية وصول محلل الأبحاث للتخصيص والاستعلامات

- تحليل المنافسين باستخدام لوحة معلومات تفاعلية

- آخر الأخبار والتحديثات وتحليل الاتجاهات

- استغل قوة تحليل المعايير لتتبع المنافسين بشكل شامل

Table of Content

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF THE NORTH AMERICA LAB AUTOMATION MARKET

1.4 LIMITATIONS

1.5 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 CURRENCY AND PRICING

2.5 DBMR TRIPOD DATA VALIDATION MODEL

2.6 MULTIVARIATE MODELLING

2.7 PRODUCT TYPE LIFELINE CURVE

2.8 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.9 DBMR MARKET POSITION GRID

2.1 MARKET END USER COVERAGE GRID

2.11 VENDOR SHARE ANALYSIS

2.12 SECONDARY SOURCES

2.13 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 PESTEL ANALYSIS

4.2 PORTER’S FIVE FORCES

5 REGULATION

6 MARKET OVERVIEW

6.1 DRIVERS

6.1.1 INCREASING INVESTMENT & STRATEGIC INITIATIVES BY MARKET PLAYERS

6.1.2 GOVERNMENT INITIATIVES TO STRENGTHEN LABORATORY INFRASTRUCTURES

6.1.3 GROWING EXPENDITURE ON LAB AUTOMATION TOOLS AND EQUIPMENT

6.1.4 REDUCING HUMAN EFFORTS AND ELIMINATING HUMAN ERROR

6.2 RESTRAINTS

6.2.1 LIMITATION ANALYZING NOVEL COMPLEX PRODUCT

6.2.2 HIGH COST FOR INSTALLATION AND SETUP

6.2.3 UPGRADATION, MAINTENANCE, AND PERIODICAL CHECKUPS

6.3 OPPORTUNITIES

6.3.1 RISING HEALTHCARE EXPENDITURE

6.3.2 STRATEGIC INITIATIVES BY KEY PLAYERS

6.3.3 RISE IN THE NUMBER OF PHARMA COMPANIES

6.4 CHALLENGES

6.4.1 SLOW ADOPTION OF AUTOMATION AMONG SMALL AND MEDIUM SIZED LABORATORIES

6.4.2 LIMITED FEASIBILITY WITH TECHNOLOGY INTEGRATION IN ANALYTICAL LABS

7 NORTH AMERICA LAB AUTOMATION MARKET, BY PRODUCT TYPE

7.1 OVERVIEW

7.2 EQUIPMENT

7.2.1 AUTOMATED WORKSTATIONS

7.2.1.1 AUTOMATED LIQUID HANDLING SYSTEMS

7.2.1.2 AUTOMATED INTEGRATED WORKSTATIONS

7.2.1.3 PIPETTING SYSTEMS

7.2.1.4 MICROPLATE WASHERS

7.2.1.5 REAGENT DISPENSERS

7.2.2 MICROPLATE READERS

7.2.2.1 MULTI-MODE MICROPLATE READERS

7.2.2.2 SINGLE-MODE MICROPLATE READERS

7.2.2.3 AUTOMATED NUCLEIC ACID PURIFICATION SYSTEMS

7.2.2.4 AUTOMATED ELISA SYSTEMS

7.2.3 OFF-THE-SHELF AUTOMATED WORKCELLS

7.2.4 ROBOTIC SYSTEMS

7.2.4.1 ROBOTIC ARMS

7.2.4.2 TRACK ROBOTS

7.2.5 AUTOMATE STORAGE & RETRIEVALS (ASRS)

7.2.6 OTHERS

7.3 ANALYZER

7.3.1 BIO CHEMISTRY ANALYZERS

7.3.2 HAEMATOLOGY ANALYZERS

7.3.3 IMMUNO-BASED ANALYZERS

7.4 SOFTWARE & INFORMATICS

7.4.1 LABORATORY INFORMATION MANAGEMENT SYSTEM (LIMS)

7.4.2 ELECTRONIC LABORATORY NOTEBOOK (ELN)

7.4.3 LABORATORY EXECUTION SYSTEMS (LES)

7.4.4 SCIENTIFIC DATA MANAGEMENT SYSTEMS (SDMS)

8 NORTH AMERICA LAB AUTOMATION MARKET, BY AUTOMATION TYPE

8.1 OVERVIEW

8.2 TOTAL LAB AUTOMATION

8.3 MODULAR AUTOMATION

9 NORTH AMERICA LAB AUTOMATION MARKET, BY APPLICATION

9.1 OVERVIEW

9.2 CLINICAL DIAGNOSTICS

9.3 DRUG DISCOVERY

9.4 GENOMICS SOLUTIONS

9.5 PROTEOMIC SOLUTIONS

9.6 ANALYTICAL CHEMISTRY

9.7 PROTEIN ENGINEERING

9.8 BIO ANALYSIS

9.9 SYSTEM BIOLOGY

9.1 OTHERS

10 NORTH AMERICA LAB AUTOMATION MARKET, BY END USER

10.1 OVERVIEW

10.2 BIOTECHNOLOGY & PHARMACEUTICALS

10.3 HOSPITALS & LABORATORIES

10.4 RESEARCH & ACADEMIC INSTITUTES

10.5 OTHERS

11 NORTH AMERICA LAB AUTOMATION MARKET, BY REGION

11.1 NORTH AMERICA

11.1.1 U.S.

11.1.2 CANADA

11.1.3 MEXICO

12 NORTH AMERICA LAB AUTOMATION MARKET: COMPANY LANDSCAPE

12.1 COMPANY SHARE ANALYSIS: NORTH AMERICA

13 SWOT ANALYSIS

14 COMPANY PROFILE

14.1 THERMO FISHER SCIENTIFIC INC.

14.1.1 COMPANY SNAPSHOT

14.1.2 REVENUE ANALYSIS

14.1.3 COMPANY SHARE ANALYSIS

14.1.4 PRODUCT PORTFOLIO

14.1.5 RECENT DEVELOPMENTS

14.2 DANAHER

14.2.1 COMPANY SNAPSHOT

14.2.2 REVENUE ANALYSIS

14.2.3 COMPANY SHARE ANALYSIS

14.2.4 PRODUCT PORTFOLIO

14.2.5 RECENT DEVELOPMENTS

14.3 F. HOFFMANN- LA ROCHE LTD

14.3.1 COMPANY SNAPSHOT

14.3.2 REVENUE ANALYSIS

14.3.3 COMPANY SHARE ANALYSIS

14.3.4 PRODUCT PORTFOLIO

14.3.5 RECENT DEVELOPMENTS

14.4 PERKINELMER INC

14.4.1 COMPANY SNAPSHOT

14.4.2 REVENUE ANALYSIS

14.4.3 COMPANY SHARE ANALYSIS

14.4.4 PRODUCT PORTFOLIO

14.4.5 RECENT DEVELOPMENTS

14.5 BD

14.5.1 COMPANY SNAPSHOT

14.5.2 REVENUE ANALYSIS

14.5.3 COMPANY SHARE ANALYSIS

14.5.4 PRODUCT PORTFOLIO

14.5.5 RECENT DEVELOPMENTS

14.6 ABBOTT

14.6.1 COMPANY SNAPSHOT

14.6.2 REVENUE ANALYSIS

14.6.3 PRODUCT PORTFOLIO

14.6.3 RECENT DEVELOPMENTS

14.7 AGILENT TECHNOLOGIES

14.7.1 COMPANY SNAPSHOT

14.7.2 REVENUE ANALYSIS

14.7.3 PRODUCT PORTFOLIO

14.7.4 RECENT DEVELOPMENTS

14.8 AURORA BIOMED INC.

14.8.1 COMPANY SNAPSHOT

14.8.2 PRODUCT PORTFOLIO

14.8.3 RECENT DEVELOPMENTS

14.9 AZENTA US INC

14.9.1 COMPANY SNAPSHOT

14.9.2 REVENUE ANALYSIS

14.9.3 PRODUCT PORTFOLIO

14.9.4 RECENT DEVELOPMENTS

14.1 BIOMERIEUX

14.10.1 COMPANY SNAPSHOT

14.10.2 REVENUE ANALYSIS

14.10.3 PRODUCT PORTFOLIO

14.10.4 RECENT DEVELOPMENTS

14.11 EPPENDORF SE

14.11.1 COMPANY SNAPSHOT

14.11.2 PRODUCT PORTFOLIO

14.11.3 RECENT DEVELOPMENTS

14.12 HAMILTON COMPANY

14.12.1 COMPANY SNAPSHOT

14.12.2 PRODUCT PORTFOLIO

14.12.3 RECENT DEVELOPMENTS

14.13 HUDSON ROBOTICS

14.13.1 COMPANY SNAPSHOT

14.13.2 PRODUCT PORTFOLIO

14.13.3 RECENT DEVELOPMENTS

14.14 LABLYNX LIMS

14.14.1 COMPANY SNAPSHOT

14.14.2 PRODUCT PORTFOLIO

14.14.3 RECENT DEVELOPMENTS

14.15 LABVANTAGE SOLUTIONS INC.

14.15.1 COMPANY SNAPSHOT

14.15.2 PRODUCT PORTFOLIO

14.15.3 RECENT DEVELOPMENTS

14.16 LABWARE

14.16.1 COMPANY SNAPSHOT

14.16.2 PRODUCT PORTFOLIO

14.16.3 RECENT DEVELOPMENTS

14.17 QIAGEN

14.17.1 COMPANY SNAPSHOT

14.17.2 REVENUE ANALYSIS

14.17.3 PRODUCT PORTFOLIO

14.17.4 RECENT DEVELOPMENTS

14.18 SIEMENS HEALTHCARE GMBH

14.18.1 COMPANY SNAPSHOT

14.18.2 REVENUE ANALYSIS

14.18.3 PRODUCT PORTFOLIO

14.18.4 RECENT DEVELOPMENTS

14.19 TECAN TRADING AG

14.19.1 COMPANY SNAPSHOT

14.19.2 REVENUE ANALYSIS

14.19.3 PRODUCT PORTFOLIO

14.19.4 RECENT DEVELOPMENTS

15 QUESTIONNAIRE

16 RELATED REPORTS

List of Table

TABLE 1 NORTH AMERICA LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 2 NORTH AMERICA EQUIPMENT IN LAB AUTOMATION MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 3 NORTH AMERICA AUTOMATED WORKSTATIONS IN LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 4 NORTH AMERICA MICROPLATE READERS IN LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 5 NORTH AMERICA ROBOTIC SYSTEMS IN LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 6 NORTH AMERICA ANALYZER IN LAB AUTOMATION MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 7 NORTH AMERICA ANALYZER IN LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 8 NORTH AMERICA SOFTWARE & INFORMATICS IN LAB AUTOMATION MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 9 NORTH AMERICA SOFTWARE & INFORMATICS IN LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 10 NORTH AMERICA LAB AUTOMATION MARKET, BY AUTOMATION TYPE, 2020-2029 (USD MILLION)

TABLE 11 NORTH AMERICA TOTAL LAB AUTOMATION IN LAB AUTOMATION MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 12 NORTH AMERICA MODULAR AUTOMATION IN LAB AUTOMATION MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 13 NORTH AMERICA LAB AUTOMATION MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 14 NORTH AMERICA CLINICAL DIAGNOSTICS IN LAB AUTOMATION MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 15 NORTH AMERICA DRUG DISCOVERY IN LAB AUTOMATION MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 16 NORTH AMERICA GENOMICS SOLUTIONS IN LAB AUTOMATION MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 17 NORTH AMERICA PROTEOMIC SOLUTIONS IN LAB AUTOMATION MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 18 NORTH AMERICA ANALYTICAL CHEMISTRY IN LAB AUTOMATION MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 19 NORTH AMERICA PROTEIN ENGINEERING IN LAB AUTOMATION MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 20 NORTH AMERICA BIO ANALYSIS IN LAB AUTOMATION MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 21 NORTH AMERICA SYSTEM BIOLOGY IN LAB AUTOMATION MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 22 NORTH AMERICA OTHERS IN LAB AUTOMATION MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 23 NORTH AMERICA LAB AUTOMATION MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 24 NORTH AMERICA BIOTECHNOLOGY & PHARMACEUTICALS IN LAB AUTOMATION MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 25 NORTH AMERICA HOSPITALS & LABORATORIES IN LAB AUTOMATION MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 26 NORTH AMERICA RESEARCH & ACADEMIC INSTITUTES IN LAB AUTOMATION MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 27 NORTH AMERICA OTHERS IN LAB AUTOMATION MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 28 NORTH AMERICA LAB AUTOMATION MARKET, BY COUNTRY, 2020-2029 (USD MILLION)

TABLE 29 NORTH AMERICA LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 30 NORTH AMERICA EQUIPMENT IN LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 31 NORTH AMERICA AUTOMATED WORKSTATIONS IN LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 32 NORTH AMERICA MICROPLATE READERS IN LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 33 NORTH AMERICA ROBOTIC SYSTEMS IN LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 34 NORTH AMERICA ANALYZER IN LAB AUTOMATION MARKET, BY PRODUCT TYPE , 2020-2029 (USD MILLION)

TABLE 35 NORTH AMERICA SOFTWARE & INFORMATICS IN LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 36 NORTH AMERICA LAB AUTOMATION MARKET, BY AUTOMATION TYPE, 2020-2029 (USD MILLION)

TABLE 37 NORTH AMERICA LAB AUTOMATION MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 38 NORTH AMERICA LAB AUTOMATION MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 39 U.S. LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 40 U.S. EQUIPMENT IN LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 41 U.S. AUTOMATED WORKSTATIONS IN LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 42 U.S. MICROPLATE READERS IN LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 43 U.S. ROBOTIC SYSTEMS IN LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 44 U.S. ANALYZER IN LAB AUTOMATION MARKET, BY PRODUCT TYPE , 2020-2029 (USD MILLION)

TABLE 45 U.S. SOFTWARE & INFORMATICS IN LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 46 U.S. LAB AUTOMATION MARKET, BY AUTOMATION TYPE, 2020-2029 (USD MILLION)

TABLE 47 U.S. LAB AUTOMATION MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 48 U.S. LAB AUTOMATION MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 49 CANADA LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 50 CANADA EQUIPMENT IN LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 51 CANADA AUTOMATED WORKSTATIONS IN LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 52 CANADA MICROPLATE READERS IN LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 53 CANADA ROBOTIC SYSTEMS IN LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 54 CANADA ANALYZER IN LAB AUTOMATION MARKET, BY PRODUCT TYPE , 2020-2029 (USD MILLION)

TABLE 55 CANADA SOFTWARE & INFORMATICS IN LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 56 CANADA LAB AUTOMATION MARKET, BY AUTOMATION TYPE, 2020-2029 (USD MILLION)

TABLE 57 CANADA LAB AUTOMATION MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 58 CANADA LAB AUTOMATION MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 59 MEXICO LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 60 MEXICO EQUIPMENT IN LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 61 MEXICO AUTOMATED WORKSTATIONS IN LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 62 MEXICO MICROPLATE READERS IN LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 63 MEXICO ROBOTIC SYSTEMS IN LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 64 MEXICO ANALYZER IN LAB AUTOMATION MARKET, BY PRODUCT TYPE , 2020-2029 (USD MILLION)

TABLE 65 MEXICO SOFTWARE & INFORMATICS IN LAB AUTOMATION MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 66 MEXICO LAB AUTOMATION MARKET, BY AUTOMATION TYPE, 2020-2029 (USD MILLION)

TABLE 67 MEXICO LAB AUTOMATION MARKET, BY APPLICATION, 2020-2029 (USD MILLION)

TABLE 68 MEXICO LAB AUTOMATION MARKET, BY END USER, 2020-2029 (USD MILLION)

List of Figure

FIGURE 1 NORTH AMERICA LAB AUTOMATION MARKET: SEGMENTATION

FIGURE 2 NORTH AMERICA LAB AUTOMATION MARKET: DATA TRIANGULATION

FIGURE 3 NORTH AMERICA LAB AUTOMATION MARKET: DROC ANALYSIS

FIGURE 4 NORTH AMERICA LAB AUTOMATION MARKET: NORTH AMERICA VS REGIONAL MARKET ANALYSIS

FIGURE 5 NORTH AMERICA LAB AUTOMATION MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 NORTH AMERICA LAB AUTOMATION MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 7 NORTH AMERICA LAB AUTOMATION MARKET: DBMR MARKET POSITION GRID

FIGURE 8 NORTH AMERICA LAB AUTOMATION MARKET: MARKET END USER COVERAGE GRID

FIGURE 9 NORTH AMERICA LAB AUTOMATION MARKET: VENDOR SHARE ANALYSIS

FIGURE 10 NORTH AMERICA LAB AUTOMATION MARKET: SEGMENTATION

FIGURE 11 GROWING EXPENDITURE ON LAB AUTOMATION TOOLS AND EQUIPMENT IS EXPECTED TO DRIVE THE NORTH AMERICA LAB AUTOMATION MARKET GROWTH IN THE FORECAST PERIOD OF 2022 TO 2029

FIGURE 12 EQUIPMENT SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE NORTH AMERICA LAB AUTOMATION MARKET IN 2022 & 2029

FIGURE 13 DRIVERS, RESTRAINTS, OPPORTUNITIES, AND CHALLENGES OF THE NORTH AMERICA LAB AUTOMATION MARKET

FIGURE 14 NORTH AMERICA LAB AUTOMATION MARKET: BY PRODUCT TYPE, 2021

FIGURE 15 NORTH AMERICA LAB AUTOMATION MARKET: BY PRODUCT TYPE, 2022-2029 (USD MILLION)

FIGURE 16 NORTH AMERICA LAB AUTOMATION MARKET: BY PRODUCT TYPE, CAGR (2022-2029)

FIGURE 17 NORTH AMERICA LAB AUTOMATION MARKET: BY PRODUCT TYPE, LIFELINE CURVE

FIGURE 18 NORTH AMERICA LAB AUTOMATION MARKET: BY AUTOMATION TYPE, 2021

FIGURE 19 NORTH AMERICA LAB AUTOMATION MARKET: BY AUTOMATION TYPE, 2022-2029 (USD MILLION)

FIGURE 20 NORTH AMERICA LAB AUTOMATION MARKET: BY AUTOMATION TYPE, CAGR (2022-2029)

FIGURE 21 NORTH AMERICA LAB AUTOMATION MARKET: BY AUTOMATION TYPE, LIFELINE CURVE

FIGURE 22 NORTH AMERICA LAB AUTOMATION MARKET: BY APPLICATION, 2021

FIGURE 23 NORTH AMERICA LAB AUTOMATION MARKET: BY APPLICATION, 2022-2029 (USD MILLION)

FIGURE 24 NORTH AMERICA LAB AUTOMATION MARKET: BY APPLICATION, CAGR (2022-2029)

FIGURE 25 NORTH AMERICA LAB AUTOMATION MARKET: BY APPLICATION, LIFELINE CURVE

FIGURE 26 NORTH AMERICA LAB AUTOMATION MARKET: BY END USER, 2021

FIGURE 27 NORTH AMERICA LAB AUTOMATION MARKET: BY END USER, 2022-2029 (USD MILLION)

FIGURE 28 NORTH AMERICA LAB AUTOMATION MARKET: BY END USER, CAGR (2022-2029)

FIGURE 29 NORTH AMERICA LAB AUTOMATION MARKET: BY END USER, LIFELINE CURVE

FIGURE 30 NORTH AMERICA LAB AUTOMATION MARKET: SNAPSHOT (2021)

FIGURE 31 NORTH AMERICA LAB AUTOMATION MARKET: BY COUNTRY (2021)

FIGURE 32 NORTH AMERICA LAB AUTOMATION MARKET: BY COUNTRY (2022 & 2029)

FIGURE 33 NORTH AMERICA LAB AUTOMATION MARKET: BY COUNTRY (2021 & 2029)

FIGURE 34 NORTH AMERICA LAB AUTOMATION MARKET: PRODUCT TYPE (2022-2029)

FIGURE 35 NORTH AMERICA LAB AUTOMATION MARKET: COMPANY SHARE 2021 (%)

منهجية البحث

يتم جمع البيانات وتحليل سنة الأساس باستخدام وحدات جمع البيانات ذات أحجام العينات الكبيرة. تتضمن المرحلة الحصول على معلومات السوق أو البيانات ذات الصلة من خلال مصادر واستراتيجيات مختلفة. تتضمن فحص وتخطيط جميع البيانات المكتسبة من الماضي مسبقًا. كما تتضمن فحص التناقضات في المعلومات التي شوهدت عبر مصادر المعلومات المختلفة. يتم تحليل بيانات السوق وتقديرها باستخدام نماذج إحصائية ومتماسكة للسوق. كما أن تحليل حصة السوق وتحليل الاتجاهات الرئيسية هي عوامل النجاح الرئيسية في تقرير السوق. لمعرفة المزيد، يرجى طلب مكالمة محلل أو إرسال استفسارك.

منهجية البحث الرئيسية التي يستخدمها فريق بحث DBMR هي التثليث البيانات والتي تتضمن استخراج البيانات وتحليل تأثير متغيرات البيانات على السوق والتحقق الأولي (من قبل خبراء الصناعة). تتضمن نماذج البيانات شبكة تحديد موقف البائعين، وتحليل خط زمني للسوق، ونظرة عامة على السوق ودليل، وشبكة تحديد موقف الشركة، وتحليل براءات الاختراع، وتحليل التسعير، وتحليل حصة الشركة في السوق، ومعايير القياس، وتحليل حصة البائعين على المستوى العالمي مقابل الإقليمي. لمعرفة المزيد عن منهجية البحث، أرسل استفسارًا للتحدث إلى خبراء الصناعة لدينا.

التخصيص متاح

تعد Data Bridge Market Research رائدة في مجال البحوث التكوينية المتقدمة. ونحن نفخر بخدمة عملائنا الحاليين والجدد بالبيانات والتحليلات التي تتطابق مع هدفهم. ويمكن تخصيص التقرير ليشمل تحليل اتجاه الأسعار للعلامات التجارية المستهدفة وفهم السوق في بلدان إضافية (اطلب قائمة البلدان)، وبيانات نتائج التجارب السريرية، ومراجعة الأدبيات، وتحليل السوق المجدد وقاعدة المنتج. ويمكن تحليل تحليل السوق للمنافسين المستهدفين من التحليل القائم على التكنولوجيا إلى استراتيجيات محفظة السوق. ويمكننا إضافة عدد كبير من المنافسين الذين تحتاج إلى بيانات عنهم بالتنسيق وأسلوب البيانات الذي تبحث عنه. ويمكن لفريق المحللين لدينا أيضًا تزويدك بالبيانات في ملفات Excel الخام أو جداول البيانات المحورية (كتاب الحقائق) أو مساعدتك في إنشاء عروض تقديمية من مجموعات البيانات المتوفرة في التقرير.