North Carolina South Carolina And Virginia Industrial Sugar And Sweeteners Market

Tamanho do mercado em biliões de dólares

CAGR :

%

USD

366.03 Billion

USD

437.01 Billion

2024

2032

USD

366.03 Billion

USD

437.01 Billion

2024

2032

| 2025 –2032 | |

| USD 366.03 Billion | |

| USD 437.01 Billion | |

|

|

|

|

Segmentação do mercado de açúcar e adoçantes industriais da Carolina do Norte, Carolina do Sul e Virgínia, por tipo (açúcar e adoçantes naturais), forma do produto (líquido, cristalino e em pó), origem (frutas, laticínios e vegetais), aplicação (padaria, confeitaria, sobremesas congeladas, alimentos processados, fórmulas infantis, bebidas e outros) - Tendências e previsões do setor até 2032

Tamanho do mercado de açúcar e adoçantes industriais da Carolina do Norte, Carolina do Sul e Virgínia

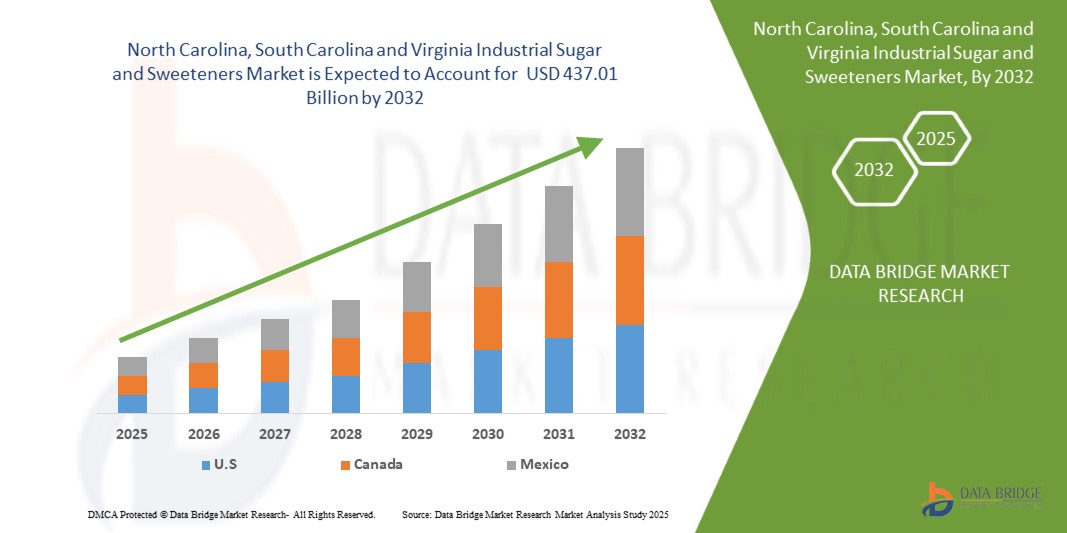

- O tamanho do mercado de açúcar e adoçantes industriais da Carolina do Norte, Carolina do Sul e Virgínia foi avaliado em US$ 366,03 bilhões em 2024 e deve atingir US$ 437,01 bilhões até 2032 , com um CAGR de 2,24% durante o período previsto.

- O crescimento do mercado é impulsionado, em grande parte, pela crescente preferência do consumidor por adoçantes mais saudáveis, de baixa caloria e naturais, aliada à crescente conscientização sobre os impactos do consumo excessivo de açúcar na saúde. Os fabricantes estão inovando com alternativas de açúcar natural e de origem vegetal, permitindo a diversificação de produtos em panificação, bebidas, confeitaria e alimentos processados.

- Além disso, a crescente demanda por produtos com rótulos limpos e o apoio regulatório para adoçantes naturais estão impulsionando a adoção em mercados globais. Esses fatores convergentes estão acelerando a adoção de açúcar e adoçantes industriais, impulsionando significativamente o crescimento do setor.

Análise de mercado de açúcar e adoçantes industriais da Carolina do Norte, Carolina do Sul e Virgínia

- Açúcares e adoçantes industriais abrangem uma variedade de ingredientes naturais e sintéticos usados para fornecer doçura, textura e propriedades funcionais em alimentos e bebidas. Estes incluem formas líquidas, cristalinas e em pó, provenientes de frutas, laticínios e plantas, atendendo a diversas aplicações, como panificação, bebidas, confeitaria, sobremesas congeladas, fórmulas infantis e alimentos processados.

- A crescente demanda por açúcar e adoçantes industriais é impulsionada principalmente pela mudança para dietas mais saudáveis, pela inovação em alternativas ao açúcar e pelo crescente consumo de alimentos prontos e processados em todo o mundo. Os fabricantes estão adotando cada vez mais técnicas avançadas de processamento para aprimorar o sabor, a solubilidade e a funcionalidade, atendendo às necessidades em constante evolução dos consumidores e da indústria alimentícia.

- O segmento de açúcar natural dominou o mercado, com uma participação de mercado de 62,5% em 2024, devido à crescente preferência do consumidor por ingredientes com rótulos limpos e saudáveis. Os fabricantes estão aproveitando os açúcares naturais para atender à crescente demanda por produtos com menos aditivos artificiais, e o apoio regulatório para adoçantes naturais impulsiona ainda mais sua adoção. Os açúcares naturais são amplamente utilizados em aplicações de panificação, confeitaria e bebidas devido aos seus benefícios nutricionais percebidos, versatilidade e compatibilidade com os processos de produção existentes. O segmento também se beneficia de fortes investimentos em inovação de produtos e da crescente conscientização sobre os impactos negativos dos adoçantes sintéticos à saúde, reforçando seu domínio de mercado.

Escopo do relatório e segmentação do mercado de açúcar e adoçantes industriais da Carolina do Norte, Carolina do Sul e Virgínia

|

Atributos |

Principais insights de mercado sobre açúcar e adoçantes industriais da Carolina do Norte, Carolina do Sul e Virgínia |

|

Segmentos abrangidos |

|

|

Países abrangidos |

|

|

Principais participantes do mercado |

|

|

Oportunidades de mercado |

|

|

Conjuntos de informações de dados de valor agregado |

Além dos insights sobre cenários de mercado, como valor de mercado, taxa de crescimento, segmentação, cobertura geográfica e principais participantes, os relatórios de mercado selecionados pela Data Bridge Market Research também incluem análises aprofundadas de especialistas, análises de preços, análises de participação de marca, pesquisas com consumidores, análises demográficas, análises da cadeia de suprimentos, análises da cadeia de valor, visão geral de matérias-primas/consumíveis, critérios de seleção de fornecedores, análise PESTLE, análise de Porter e estrutura regulatória. |

Tendências do mercado de açúcar e adoçantes industriais da Carolina do Norte, Carolina do Sul e Virgínia

Indústria de alimentos e bebidas em rápido crescimento

- A forte expansão da indústria de alimentos e bebidas é uma tendência fundamental que impulsiona a demanda por açúcar e adoçantes industriais. À medida que os consumidores migram cada vez mais para produtos alimentícios embalados, prontos para consumo e funcionais, o açúcar e os adoçantes se tornam ingredientes essenciais para o aprimoramento do sabor, o prolongamento da vida útil e a estabilidade da formulação em diversas categorias.

- Por exemplo, a Cargill Incorporated continua a expandir seu portfólio de adoçantes para atender às necessidades de empresas de bebidas e fabricantes de confeitos. Da mesma forma, a Tate & Lyle oferece uma gama de açúcares tradicionais e adoçantes especiais que atendem à crescente necessidade de equilíbrio de sabor e controle de calorias em diversos produtos alimentícios e bebidas.

- O alto uso de açúcar e adoçantes industriais em panificação, confeitaria, refrigerantes, laticínios e alimentos processados reforça seu papel como aditivos indispensáveis. Sua capacidade de fornecer sabor, textura e volume consistentes os torna essenciais para as necessidades de produção em massa dos fabricantes globais de alimentos.

- A ascensão de mercados emergentes com populações em rápida urbanização contribui ainda mais para essa tendência. O aumento da renda disponível e a mudança nos hábitos alimentares estão impulsionando o consumo de lanches, cereais matinais, refrigerantes e alimentos congelados, aumentando assim a dependência de soluções à base de açúcar e adoçantes.

- Os fabricantes também estão diversificando suas ofertas para se alinharem às preferências dos consumidores em constante evolução e às pressões regulatórias. A crescente demanda por alternativas não nutritivas, como estévia, extratos de fruta-de-monge e polióis, está remodelando o mercado, assim como o açúcar tradicional, garantindo a disponibilidade de soluções tanto para consumidores comuns quanto para consumidores preocupados com a saúde.

- Em conclusão, o rápido crescimento da indústria de alimentos e bebidas está impulsionando diretamente a expansão do mercado de açúcar e adoçantes industriais da Carolina do Norte, Carolina do Sul e Virgínia. Essa tendência confirma o papel essencial desses ingredientes para garantir sabor, qualidade e inovação em um amplo espectro de aplicações alimentícias em todo o mundo.

Dinâmica do mercado de açúcar e adoçantes industriais da Carolina do Norte, Carolina do Sul e Virgínia

Motorista

Aumento da demanda por alimentos processados embalados e produtos especiais

- A crescente preferência do consumidor por alimentos processados embalados e produtos nutricionais especiais é um dos principais impulsionadores do mercado de açúcar e adoçantes industriais da Carolina do Norte, Carolina do Sul e Virgínia. Estilos de vida agitados e a crescente urbanização estão incentivando uma maior dependência de alimentos prontos embalados, que dependem de açúcar e adoçantes para sabor, estabilidade e conservação.

- Por exemplo, a Archer Daniels Midland (ADM) fornece uma ampla gama de ingredientes açucarados e adoçantes para grandes fabricantes de salgadinhos e bebidas, apoiando a produção de alimentos embalados em larga escala. O desenvolvimento de produtos da empresa destaca a estreita associação entre alimentos processados e a demanda constante por adoçantes.

- Açúcares e adoçantes industriais desempenham um papel central no aumento da atratividade de produtos de panificação, confeitaria, bebidas carbonatadas, energéticos e cereais instantâneos. Produtos especiais, como shakes de proteína, suplementos alimentares e bebidas funcionais, também dependem fortemente de adoçantes alternativos para equilibrar o sabor sem ingestão calórica excessiva.

- A inovação contínua em categorias de alimentos embalados, incluindo alimentos à base de plantas, lanches fortificados e bebidas sem adição de açúcar, reforçou a necessidade de soluções versáteis de adoçantes. Esse fator garante que o açúcar e os adoçantes alternativos permaneçam essenciais aos pipelines de P&D de empresas globais de alimentos e bebidas.

- Em conclusão, o aumento constante da demanda por produtos processados e especiais consolida a indústria de açúcar e adoçantes industriais como um elo vital no apoio a diversos segmentos de consumidores. Esse impulsionador garante a expansão contínua da demanda em categorias de alimentos tradicionais e emergentes em todo o mundo.

Restrição/Desafio

Riscos à saúde do excesso de açúcar

- Um dos desafios mais urgentes para o mercado de açúcar e adoçantes industriais da Carolina do Norte, Carolina do Sul e Virgínia é a crescente conscientização sobre os riscos à saúde associados ao consumo excessivo de açúcar. Dietas ricas em açúcares refinados estão fortemente associadas a problemas de saúde, incluindo obesidade, diabetes tipo 2, doenças cardiovasculares e problemas dentários, gerando crescente resistência entre consumidores e órgãos reguladores.

- Por exemplo, governos em regiões como o Reino Unido e o México introduziram impostos sobre o açúcar em bebidas adoçadas para desencorajar o consumo excessivo e promover hábitos alimentares mais saudáveis. Grandes empresas de bebidas, como Coca-Cola e PepsiCo, reduziram o teor de açúcar em diversos produtos para se alinhar às políticas de saúde pública e às mudanças nas expectativas dos consumidores.

- A mudança para dietas mais saudáveis está impactando negativamente o consumo de alimentos processados com alto teor de açúcar, resultando na queda da demanda por certas categorias, como refrigerantes e doces tradicionais. Ao mesmo tempo, os consumidores estão cada vez mais migrando para alternativas de adoçantes naturais e de baixa caloria, o que intensifica a pressão competitiva sobre os fabricantes tradicionais de açúcar.

- Restrições regulatórias e requisitos de rotulagem obrigatória também estão criando desafios para as empresas de alimentos e bebidas. A divulgação transparente do teor de açúcar e a preocupação do consumidor com açúcares ocultos em alimentos embalados estão remodelando o comportamento de compra e pressionando as empresas a reformular seus produtos.

- Como resultado, os riscos à saúde associados ao consumo excessivo de açúcar continuam sendo uma restrição significativa para a indústria. A superação desse desafio dependerá de inovação estratégica em tecnologias de redução de açúcar, maior adoção de adoçantes naturais e equilíbrio entre a demanda do consumidor por sabor e as considerações regulatórias e de saúde.

Escopo do mercado de açúcar e adoçantes industriais da Carolina do Norte, Carolina do Sul e Virgínia

O mercado é segmentado com base no tipo, forma do produto, origem e aplicação.

• Por tipo

Com base no tipo, o mercado de açúcar e adoçantes industriais da Carolina do Norte, Carolina do Sul e Virgínia é segmentado em açúcar e adoçantes naturais. O segmento de açúcar natural dominou a maior fatia de receita de mercado, de 62,5% em 2024, impulsionado pela crescente preferência do consumidor por ingredientes com rótulos limpos e saudáveis. Os fabricantes estão aproveitando os açúcares naturais para atender à crescente demanda por produtos com menos aditivos artificiais, e o suporte regulatório para adoçantes naturais impulsiona ainda mais sua adoção. Os açúcares naturais são amplamente utilizados em aplicações de panificação, confeitaria e bebidas devido aos seus benefícios nutricionais percebidos, versatilidade e compatibilidade com os processos de produção existentes. O segmento também se beneficia de fortes investimentos em inovação de produtos e da crescente conscientização sobre os impactos negativos dos adoçantes sintéticos à saúde, reforçando seu domínio de mercado.

Prevê-se que o segmento de adoçantes apresentará a maior taxa de crescimento entre 2025 e 2032, impulsionado pela crescente demanda por alternativas de baixa caloria e adequadas para diabéticos. Inovações em adoçantes naturais e vegetais, juntamente com sua integração em alimentos e bebidas funcionais, estão impulsionando a adoção. Os consumidores buscam cada vez mais alternativas que proporcionem doçura sem adicionar calorias em excesso ou afetar os níveis de açúcar no sangue. O crescimento do segmento é ainda sustentado por P&D contínuo em aprimoramento de sabor e estabilidade de formulação, permitindo que os fabricantes substituam os açúcares tradicionais sem comprometer a qualidade do produto.

• Por forma de produto

Com base na forma do produto, o mercado de açúcar e adoçantes industriais da Carolina do Norte, Carolina do Sul e Virgínia é segmentado em líquido, cristalino e em pó. O segmento cristalino deteve a maior participação de mercado em 2024, devido ao seu amplo uso em panificação, confeitaria e produtos alimentícios processados. Os açúcares cristalinos oferecem consistência na doçura, facilidade de manuseio e longa vida útil, tornando-os ideais para aplicações industriais em larga escala. Os fabricantes também preferem formas cristalinas devido à sua compatibilidade com equipamentos de processamento automatizado, o que reduz os desafios operacionais. A forte demanda de mercados tradicionais e emergentes, aliada à crescente conscientização do consumidor sobre as opções de açúcar cristalino natural, reforçou o domínio desse segmento.

Espera-se que o segmento de líquidos apresente o CAGR mais rápido entre 2025 e 2032, impulsionado por sua crescente adoção em bebidas, molhos e aplicações em alimentos processados. Açúcares e adoçantes líquidos proporcionam facilidade de mistura, distribuição uniforme da doçura e melhor solubilidade, tornando-os altamente atrativos para uso industrial. A crescente demanda por bebidas prontas para beber e bebidas funcionais, juntamente com as inovações em adoçantes naturais líquidos, está impulsionando o crescimento. Além disso, os adoçantes líquidos ajudam os fabricantes a reduzir o tempo de processamento e os custos de energia, aumentando ainda mais sua popularidade.

• Por fonte

Com base na origem, o mercado de açúcar e adoçantes industriais da Carolina do Norte, Carolina do Sul e Virgínia é segmentado em frutas, laticínios e produtos à base de plantas. O segmento de produtos à base de plantas dominou o mercado em 2024, impulsionado pela crescente demanda por ingredientes veganos, sustentáveis e saudáveis. Adoçantes à base de plantas, como estévia, agave e fruta-do-monge, são altamente apreciados por sua origem natural, baixo índice glicêmico e compatibilidade com diversas aplicações. Os fabricantes estão se concentrando na integração de fontes vegetais em produtos de panificação, confeitaria e bebidas para atender à crescente mudança do consumidor em direção a produtos de rótulo limpo e ambientalmente sustentáveis. O crescimento do segmento é ainda apoiado por aprovações regulatórias e fortes investimentos em inovação de produtos à base de plantas.

Prevê-se que o segmento de laticínios apresente a maior taxa de crescimento entre 2025 e 2032, impulsionado pela crescente demanda por adoçantes funcionais e à base de lactose em fórmulas infantis, sobremesas congeladas e alimentos processados especializados. Os açúcares lácteos oferecem propriedades funcionais únicas, como escurecimento, retenção de umidade e melhoria da textura, tornando-os altamente adequados para aplicações industriais. Os avanços nas tecnologias de processamento de laticínios e a crescente preferência do consumidor por ingredientes de origem natural contribuem para a adoção acelerada do segmento.

• Por aplicação

Com base na aplicação, o mercado de açúcar e adoçantes industriais da Carolina do Norte, Carolina do Sul e Virgínia é segmentado em panificação, confeitaria, sobremesas congeladas, alimentos processados, fórmulas infantis, bebidas e outros. O segmento de panificação dominou a maior fatia da receita de mercado em 2024, impulsionado pela demanda consistente por pães, bolos e doces. Açúcares e adoçantes industriais são essenciais para a textura, o sabor e a melhoria da vida útil em produtos de panificação, e os fabricantes preferem cada vez mais adoçantes naturais e funcionais para atender às demandas de consumidores preocupados com a saúde. O segmento também se beneficia da crescente urbanização, do aumento da renda disponível e da expansão das redes de panificação, que estão acelerando a adoção de produtos de açúcar e adoçantes de alta qualidade.

Espera-se que o segmento de bebidas apresente o CAGR mais rápido entre 2025 e 2032, impulsionado pelo aumento do consumo de bebidas prontas para beber, energéticos, águas saborizadas e bebidas funcionais. Os fabricantes de bebidas estão cada vez mais incorporando adoçantes naturais e de baixa caloria para atender às preocupações com a saúde, mantendo o sabor e o apelo do produto. Inovações em adoçantes líquidos, facilidade de formulação e a crescente demanda do consumidor por alternativas ao açúcar em bebidas quentes e frias são fatores-chave que impulsionam o rápido crescimento desse segmento.

Participação de mercado de açúcar e adoçantes industriais da Carolina do Norte, Carolina do Sul e Virgínia

O setor de açúcar e adoçantes industriais é liderado principalmente por empresas bem estabelecidas, incluindo:

- ADM (EUA)

- Südzucker AG (Alemanha)

- Cargill, Incorporated (EUA)

- International Flavors & Fragrances Inc. (EUA)

- Ingredion (EUA)

- Wilmar International Ltd. (Singapura)

- Ingredientes Naturais Layn (China)

- SweeGen, Inc., (EUA)

- Açúcar Imperial (EUA)

- HOWTIAN (China)

- Pyure (EUA)

Últimos desenvolvimentos no mercado de açúcar e adoçantes industriais da Carolina do Norte, Carolina do Sul e Virgínia

- Em abril de 2024, a Ingredion lançou uma solução inovadora de estévia que superou os produtos concorrentes em testes de sabor com consumidores. Este novo adoçante oferece aos fabricantes de alimentos e bebidas uma opção superior para redução de açúcar, permitindo-lhes atender à crescente demanda dos consumidores por produtos mais saudáveis e com menos açúcar. Ao manter um sabor excelente e um perfil de rótulo limpo, a inovação da Ingredion fortalece sua posição no mercado de adoçantes naturais e impulsiona o crescimento de aplicações em panificação, bebidas e alimentos processados. O desenvolvimento reforça as tendências do setor em direção a ingredientes funcionais e saudáveis.

- Em janeiro de 2024, a Cargill Incorporated lançou o adoçante de estévia EverSweet, utilizando um processo de fermentação patenteado para aprimorar o sabor, mantendo a origem natural. Este avanço aborda um desafio fundamental no segmento de estévia — o gosto amargo residual — permitindo que os fabricantes ofereçam produtos doces com um sabor mais limpo. Ao aumentar a versatilidade do produto em aplicações de alimentos e bebidas, o EverSweet posiciona a Cargill para capitalizar a crescente demanda por adoçantes naturais de baixa caloria, expandindo ainda mais sua influência no mercado.

- Em agosto de 2024, a ADM foi reconhecida com o Prêmio de Liderança em Sustentabilidade 2024, concedido pelo Business Intelligence Group. Esta distinção destaca o compromisso estratégico da ADM com práticas e inovações sustentáveis, fortalecendo sua reputação como líder de mercado na produção de açúcar e adoçantes ambiental e socialmente responsáveis. O reconhecimento provavelmente aumentará o valor e a influência da marca ADM, especialmente entre consumidores preocupados com a saúde e a sustentabilidade, impulsionando ainda mais a adoção de seus produtos em mercados globais.

- Em abril de 2023, a SweeGen, Inc. lançou os sabores Sweetensify, uma nova ferramenta para fabricantes de alimentos e bebidas, projetada para criar produtos mais saudáveis e com baixo teor de açúcar. Impulsionado por uma nova tecnologia de proteína doce, incluindo brazzeína e taumatina II, o Sweetensify realça e modula a doçura para imitar o perfil de sabor do açúcar. Essa inovação expande as oportunidades no mercado de adoçantes funcionais e naturais, permitindo que os fabricantes desenvolvam produtos que atendam à demanda do consumidor por opções mais saudáveis sem comprometer o sabor.

- Em março de 2022, a Cargill Incorporated lançou a plataforma EverSweet ClearFlo, uma linha de adoçantes à base de estévia desenvolvida para um sabor mais limpo e maior versatilidade em aplicações de alimentos e bebidas. Utilizando um processo de fermentação patenteado para otimizar os glicosídeos de esteviol, a plataforma oferece aos fabricantes uma solução prática para a redução de açúcar, mantendo a doçura e o sabor. Este desenvolvimento solidificou o posicionamento competitivo da Cargill no mercado de adoçantes naturais, atendendo a uma crescente mudança global em direção a produtos de baixa caloria e voltados para a saúde.

SKU-

Obtenha acesso online ao relatório sobre a primeira nuvem de inteligência de mercado do mundo

- Painel interativo de análise de dados

- Painel de análise da empresa para oportunidades de elevado potencial de crescimento

- Acesso de analista de pesquisa para personalização e customização. consultas

- Análise da concorrência com painel interativo

- Últimas notícias, atualizações e atualizações Análise de tendências

- Aproveite o poder da análise de benchmark para um rastreio abrangente da concorrência

Metodologia de Investigação

A recolha de dados e a análise do ano base são feitas através de módulos de recolha de dados com amostras grandes. A etapa inclui a obtenção de informações de mercado ou dados relacionados através de diversas fontes e estratégias. Inclui examinar e planear antecipadamente todos os dados adquiridos no passado. Da mesma forma, envolve o exame de inconsistências de informação observadas em diferentes fontes de informação. Os dados de mercado são analisados e estimados utilizando modelos estatísticos e coerentes de mercado. Além disso, a análise da quota de mercado e a análise das principais tendências são os principais fatores de sucesso no relatório de mercado. Para saber mais, solicite uma chamada de analista ou abra a sua consulta.

A principal metodologia de investigação utilizada pela equipa de investigação do DBMR é a triangulação de dados que envolve a mineração de dados, a análise do impacto das variáveis de dados no mercado e a validação primária (especialista do setor). Os modelos de dados incluem grelha de posicionamento de fornecedores, análise da linha de tempo do mercado, visão geral e guia de mercado, grelha de posicionamento da empresa, análise de patentes, análise de preços, análise da quota de mercado da empresa, normas de medição, análise global versus regional e de participação dos fornecedores. Para saber mais sobre a metodologia de investigação, faça uma consulta para falar com os nossos especialistas do setor.

Personalização disponível

A Data Bridge Market Research é líder em investigação formativa avançada. Orgulhamo-nos de servir os nossos clientes novos e existentes com dados e análises que correspondem e atendem aos seus objetivos. O relatório pode ser personalizado para incluir análise de tendências de preços de marcas-alvo, compreensão do mercado para países adicionais (solicite a lista de países), dados de resultados de ensaios clínicos, revisão de literatura, mercado remodelado e análise de base de produtos . A análise de mercado dos concorrentes-alvo pode ser analisada desde análises baseadas em tecnologia até estratégias de carteira de mercado. Podemos adicionar quantos concorrentes necessitar de dados no formato e estilo de dados que procura. A nossa equipa de analistas também pode fornecer dados em tabelas dinâmicas de ficheiros Excel em bruto (livro de factos) ou pode ajudá-lo a criar apresentações a partir dos conjuntos de dados disponíveis no relatório.