Middle East and Africa Premium Chocolate Market, By Type (Milk Chocolate, Dark Chocolate and White Chocolate), Product Type (Regular/Plain Chocolate and Filled Chocolate), Inclusion (With Inclusions Chocolates and Regular/No Inclusions Chocolates), Nature (Conventional, And Organic), Category (Standard Premium, and Super Premium), Cocoa Content (50-60%, 71-80%, 61-70%, 81-90%, and 91-100%), Flavor (Flavor, Classic/Regular), Packaging (Plastic Wrap, Gift Boxes/Assorted, Pouches, Board Box, Sachets, and Others), Distribution Channel (Store Based Retailers And Non-Store Retailers) - Industry Trends and Forecast to 2030.

Middle East and Africa Premium Chocolate Market Analysis and Size

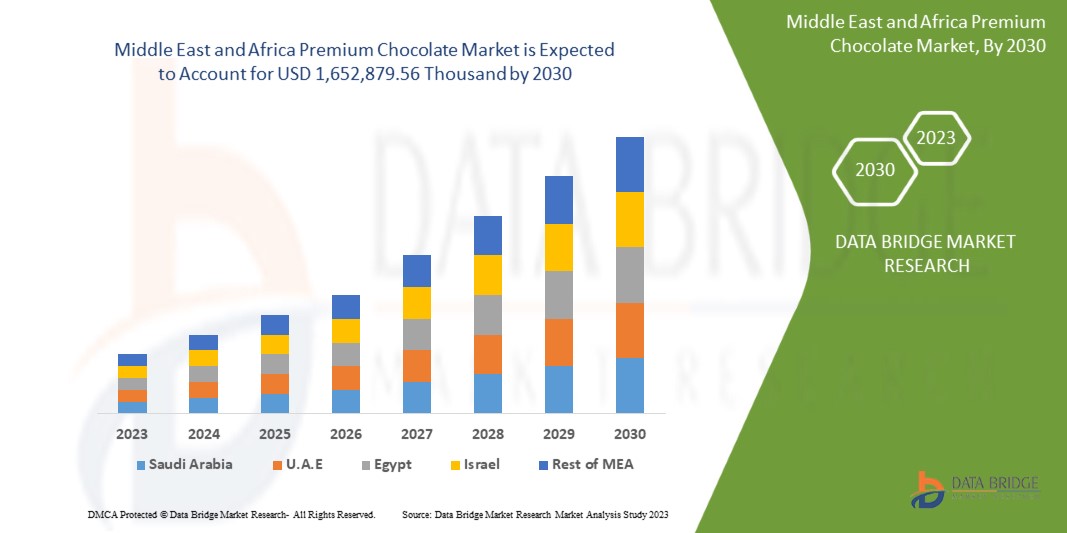

The Middle East and Africa premium chocolate market is expected to grow significantly in the forecast period of 2023 to 2030. Data Bridge Market Research analyses that the market is growing with a CAGR of 4.0% in the forecast period of 2023 to 2030 and is expected to reach USD 1,652,879.56 thousand by 2030. The major factor driving the growth of the Middle East and Africa Premium chocolate market is the rise in demand for highly luxurious chocolates.

Premium chocolates are known to have more cocoa content compared to regular ones. It comes in varieties like infused with nuts, fruits, and sometimes alcohol. The presence of all these ingredients gives the premium chocolates a better and more luxurious feel. Customers can get a smoother and richer taste.

The Middle East and Africa premium chocolate market report provides details of market share, new developments, and the impact of domestic and localized market players, analyses opportunities in terms of emerging revenue pockets, changes in market regulations, products approvals, strategic decisions, product launches, geographic expansions, and technological innovations in the market. To understand the analysis and the market scenario, contact us for an analyst brief. Our team will help you create a revenue-impact solution to achieve your desired goal.

|

Report Metric |

Details |

|

Forecast Period |

2023 to 2030 |

|

Base Year |

2022 |

|

Historic Years |

2021 (Customizable to 2015 - 2020) |

|

Quantitative Units |

Revenue in Thousand and Pricing in USD |

|

Segments Covered |

Type (Milk Chocolate, Dark Chocolate and White Chocolate), Product Type (Regular/Plain Chocolate and Filled Chocolate), Inclusion (With Inclusions Chocolates and Regular/No Inclusions Chocolates), Nature (Conventional, And Organic), Category (Standard Premium, and Super Premium), Cocoa Content (50-60%, 71-80%, 61-70%, 81-90%, and 91-100%), Flavor (Flavor, Classic/Regular), Packaging (Plastic Wrap, Gift Boxes/Assorted, Pouches, Board Box, Sachets, and Others), Distribution Channel (Store Based Retailers And Non-Store Retailers) |

|

Countries Covered |

United Arab Emirates, South Africa, Saudi Arabia, Kuwait, and the Rest of the Middle East and Africa. |

|

Market Players Covered |

Mars, Incorporated and its Affiliates (Virginia), Mondelēz International(U.S.), THE HERSHEY COMPANY (U.S.), Ferrero (Italy), Nestlé (Switzerland), General Mills, Inc.(USA), Meiji Holdings Co., Ltd.(Japan), Chocoladefabriken Lindt & Sprüngli AG (Switzerland), Barry Callebaut (Switzerland), The Kraft Heinz Company(USA), Cargill, Incorporated. (U.S.), Cloetta AB(Sweden), ORION CORP.(Korea), Ghirardelli Chocolate Company (A Subsidiary of Lindt & Sprüngli AG) (U.S.), Ezaki Glico Co., Ltd.(Japan), MORINAGA & CO., LTD(Japan), and Arcor(Argentina) among others. |

|

Data Points Covered in the Report |

In addition to the insights on market scenarios such as market value, growth rate, segmentation, geographical coverage, and major players, the market reports curated by the Data Bridge Market Research also include depth expert analysis, patient epidemiology, pipeline analysis, pricing analysis, and regulatory framework |

Market Definition

Premium chocolate is a type of chocolate that has a higher percentage of cocoa solids than regular chocolate milk. It can refer to a number of things, such as the high quantity of cocoa used in the bar; whether it is Fairtrade and sustainably sourced; if it combines other ingredients, such as raspberry chunks or alcohol; and if the packaging has a more sophisticated feel. It is also made with whole milk instead of skim milk and has a higher fat content. Premium chocolate milk has a richer flavor and a thicker consistency than regular chocolate milk.

Middle East and Africa Premium Chocolate Market Dynamics

DRIVERS

- Rise in popularity of vegan, organic, and gluten free chocolates.

The awareness of the consumption of vegan, organic, and gluten free chocolates has slowly evolved among consumers all over the globe. Vegan chocolate helps in improving brain function and is considered much better for health than the standard one. It is made from plant-based ingredients instead of dairy, eggs, and gelatin, which means it contains less fat, fewer calories, and no cholesterol.

The consumption of cocoa products has led to major health benefits, which is expected to drive the growth of the premium chocolate based products market. The health benefits include decreased hypertension, reduced chronic fatigue syndrome, and protection against sunburn, among others. Cocoa is also rich in polyphenols that help in protecting the body's tissues against oxidative stress and associated pathologies such as cancers and inflammation.

Cacao powder is used in making vegan chocolates which come from cacao beans that haven’t been roasted. Since these beans aren’t heated to a high temperature during processing, it helps in keeping all their vitamins and minerals intact. Also, vegan chocolates don’t have any milk in them, so they have a lot of fiber, protein, and antioxidants.

Vegan chocolates have anandamide and raw cacao in them, which bind to the receptors in your brain and make you feel happy and at peace. Vegan chocolate helps in lowering blood pressure. Besides lowering blood pressure, vegan chocolate has other properties that can reduce your risk of heart attack and stroke. Other than cocoa’s positive impact on age-related mental degeneration, its effect on the brain may also improve mood and symptoms of depression.

A gluten-free diet is an alternative for those who have celiac disease. Eating gluten will cause your intestines to become inflamed and damaged, leading to various health problems, including vitamin deficiencies, anemia, and osteoporosis. Pure dark chocolate that is unsweetened and derived from roasted cacao beans doesn't contain gluten naturally. Therefore preference of gluten-free chocolate is a tasty and healthy alternative to regular chocolate due to its health benefits

The consumption of vegan, organic, and gluten-free chocolate based products can help to control heart and blood pressure diseases. So, the increase in the awareness of cocoa products on health is expected to drive the Middle East and Africa premium chocolate market.

- High demand for premium chocolates in the festive seasons.

Seasonal demand plays an important role in the sales of premium chocolates. In the Middle East and Africa market, the gifting of chocolates plays a major role and which leads to the increase in the festive seasons, especially on Easter, Valentine’s Day, Christmas, and others. The growing influence of online retailing is also considered one of the prime reasons to increase the sales of seasonal chocolates. Westernization in the culture has become millennials aware of the gifting culture.

Various seasonal chocolate players launch a wide range of crafted chocolates with new flavors and packaging variations during such special occasions. They are also following integrated marketing communication using various other modes of social media platforms to increase the popularity of their seasonal chocolate offerings. This helps in generating awareness about seasonal chocolates globally

The shifting preference and acceptance of chocolate and its attractive packaging, adopting the gifting culture, Consistency in quality, affluence of urbanization amid youth, and high disposable income is driving the market of premium chocolate culture.

The factors such as the purchasing power of the millennials, the booming e-commerce industry, the soar in the gifting market, and the influence of Westernization and unconventional approaches by retailing brands have spanned which is expected to drive the Middle East and Africa premium chocolate market

OPPORTUNITIES

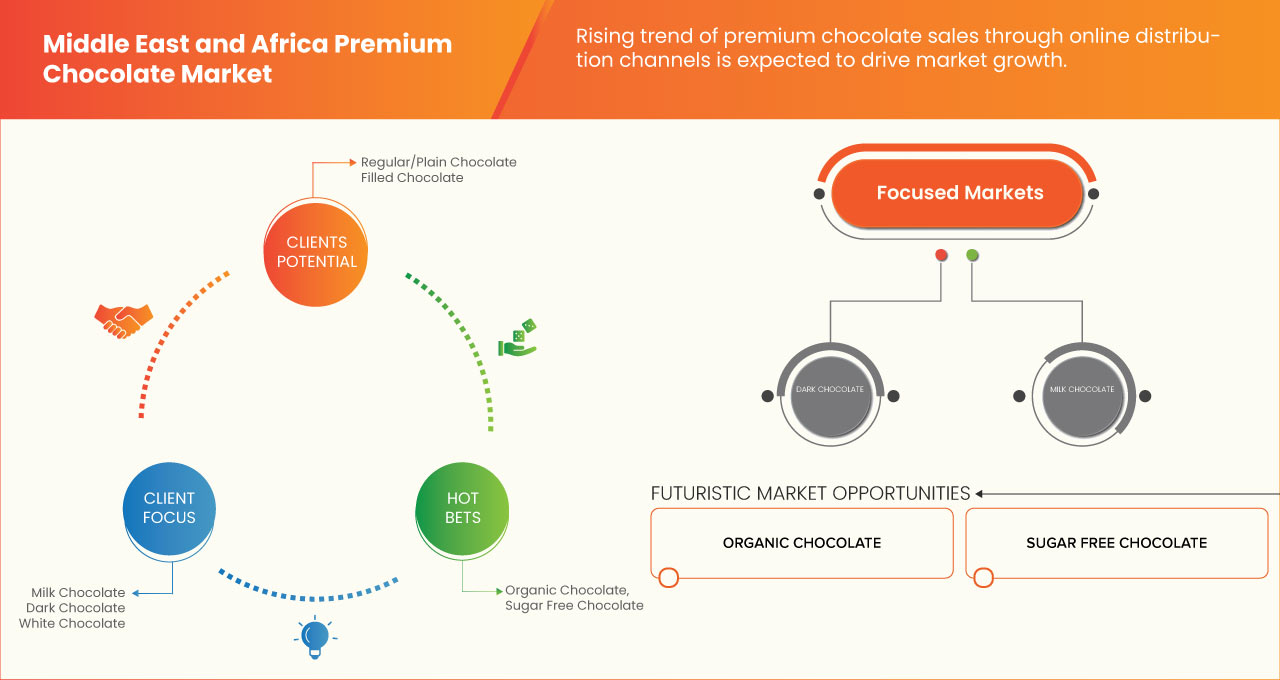

- Continuous focus on developing new flavored and unique chocolates

The emerging trend of clean-label and organic products to maintain overall health and wellness has led to the rapid escalation in demand for premium or specialty chocolates. The introduction of unique taste and flavors have been seen to be a key factor that has been grabbing the attention of customers.

Moreover, companies are introducing their products with innovative ideas to secure their position in the Middle East and Africa premium chocolate market.

Thus to increase the consumer base, introducing flavored and improved textures of chocolates will create potential opportunities for premium chocolate producers. The companies should introduce local and seasonal flavors to attract consumers all around the globe, focusing both on health and taste. This could open up a whole new area for flavor innovation which is expected to create an opportunity for the market.

- Rising trend of online distribution

E-commerce is redefining commercial activities around the world. Over the years, e-commerce has evolved in profound ways. There are so many health benefits of chocolate, along with the strong desire to add innovative flavors to chocolate drives up the sale of the chocolates. The distribution channel earlier was solely the stores that mainly run without any electronic media usage, but with the increased internet usage, the distribution channels are changed. Since the internet continues influencing everyday lives, e-commerce is necessary for any market's growth and helps extend a business beyond its physical location.

Online distribution channel benefits the manufacturer by exploiting the eagerness of online customers to try new goods. Strong advertising and marketing campaigns for vegan, gluten-free, low sugar chocolates on the online sites will add to the sales of the chocolates. E-commerce is also a hit among consumers due to the multiple offers provided by online platforms on festivals and regular customers, and even on bulk orders.

The increased digitalization and migration of consumers to online distribution channels will continue to spur the growth of e-commerce, the makes the rising trend of online distribution channel, which is expected to create opportunity for the market.

RESTRAINTS/CHALLENGES

- Fluctuating prices of raw materials

The cost of chocolate has changed, but most consumers were unaware of it. The price volatility of chocolate is primarily influenced by the supply of chocolate drivers. The main component in chocolate production is cocoa, which is used in a variety of products. To make chocolate, other ingredients like sugar, dairy products, nuts, corn sweeteners, and energy are also required. The commodities market, which sets the price based on supply and demand levels and can cause varying levels of volatility on commodity prices, is primarily responsible for these commodities' prices.

Cocoa powder and cocoa butter are the two parts of cocoa that are used to make chocolate. Since it produces the richer chocolates and is used in thin chocolate confectionery treats, cocoa butter is by far the more desirable of the two. However, because it is the harder and more expensive to produce, any disruption in the supply of cocoa will eventually filter down and raise consumer prices. The fluctuating price of raw material for production is expected to restraint the premium chocolate growth in the market.

- Rising cost of supply chain

The price volatility of chocolate is primarily influenced by the supply of chocolate. The main component in chocolate production is cocoa, which is used in a variety of products. Other ingredients required for the production of chocolate products include sugar, dairy products, nuts, corn sweeteners, and energy. The price are based on supply and demand levels and can cause varying levels of volatility on prices, is primarily responsible for these commodities' prices. The process by which cocoa becomes the ingredients for goods that are sold on supermarket shelves is a complicated one. At various stages of the production cycle, cocoa grown by a number of farmers, primarily smallholders, is blended together. Since most supply chain risks originate at the individual farm level, it is challenging to trace cocoa back to those locations because of this mixing. Additionally, this supply chain's complexity creates inequities throughout the value chain.

Moreover, the most important problems in cocoa supply chains are the expansion of cocoa production into protected forest reserves and the use of child labor. Due to the anticipated rise in the frequency of pests, diseases, and droughts, climate change also poses a threat to the long-term viability of the cocoa industry.

The disruption in the supply chain leads to the increasing price of the supply chain, which is expected to challenge the market growth in the forecast period

Recent Developments

- Feb 10, 2023, Morinaga Nutritional Foods, Inc. (a subsidiary) announced the acquisition of Turtle Island Foods Holdings, Inc. Turtle Island Foods is a manufacturer of plant-based food products. As a result of this acquisition, Turtle Islands Foods will become a whole subsidiary of Morinaga Nutritional Foods, Inc. This will create an opportunity to develop nutritional chocolates for the premium chocolate market

- In 2021, Lindt and Sprüngli invested around USD 80.95 Million in order to expand its cocoa mass plant in Olten. It is considered the largest and most important cocoa mass plant with the Middle East and Africa production network

Middle East and Africa Premium Chocolate Market Scope

Middle East and Africa Premium Chocolate Market is segmented into nine notable segments based on type, product type, inclusion, nature, category, cocoa content, flavor, packaging, and distribution channel. The growth amongst these segments will help you analyze major growth segments in the industries and provide the users with a valuable market overview and market insights to make strategic decisions to identify core market applications.

TYPE

- Milk Chocolate

- Dark Chocolate

- White Chocolate

On the basis of type, the market is segmented into milk chocolate, dark chocolate, and white chocolate.

PRODUCT TYPE

- Regular/Plain

- Filled

On the basis of product type, the market is segmented into regular/plain and filled.

INCLUSION

- With Inclusion Chocolates And Regular

- No Inclusions Chocolate

On the basis of inclusion, the market is segmented into with inclusion chocolates and regular, no inclusions chocolate.

NATURE

- Conventional

- Organic

On the basis of nature, the market is segmented into conventional and organic.

CATEGORY

- Standard Premium

- Super Premium

On the basis of category, the market is segmented into standard premium and super premium.

COCOA CONTENT

- 50-60%

- 71-80%

- 61-70%

- 81-90%

- 91-100%

On the basis of cocoa-content, the market is segmented into 50-60%, 71-80%, 61-70%, 81-90%, and 91-100%.

FLAVOR

- Flavor

- Classic/Regular

On the basis of flavor, the market is segmented into flavor, classic/regular.

PACKAGING

- Plastic Wrap

- Gift Boxes/Assorted

- Pouches

- Board Box

- Sachets

- Others

On the basis of packaging, the market is segmented into plastic wrap, gift boxes/assorted, pouches, board box, sachets, and others.

DISTRIBUTION CHANNEL

- Store Based Retailer

- Non-Store Retailers

On the basis of distribution channel, the market is segmented into store based retailers and non-store retailers.

Middle East and Africa Premium Chocolate Market Regional Analysis/Insights

The Middle East and Africa premium chocolate market is segmented on the basis of type, product type, inclusion, nature, category, cocoa content, flavor, packaging, and distribution channel.

The countries in the Middle East and Africa premium chocolate market are the United Arab Emirates, South Africa, Saudi Arabia, Kuwait, and the Rest of Middle East and Africa.

The United Arab Emirates is dominating the Middle East and Africa premium chocolate market in terms of market share and market revenue due to the growing awareness regarding the properties of the Alkylation technologies in this region.

The country section of the report also provides individual market-impacting factors and changes in market regulation that impact the current and future trends of the market. Data point downstream and upstream value chain analysis, technical trends, porter's five forces analysis, and case studies are some of the pointers used to forecast the market scenario for individual countries. Also, the presence and availability of Middle East and Africa brands and their challenges faced due to large or scarce competition from local and domestic brands, the impact of domestic tariffs, and trade routes are considered while providing forecast analysis of the country data.

Competitive Landscape and Middle East and Africa Premium Chocolate Market Share Analysis

The Middle East and Africa premium chocolate market competitive landscape provides details by competitors. Details included are company overview, company financials, revenue generated, market potential, investment in research and development, new market initiatives, production sites and facilities, company strengths and weaknesses, product launch, product trials pipelines, product approvals, patents, product width and breadth, application dominance, technology lifeline curve. The above data points provided are only related to the companies’ focus related to the Middle East and Africa Premium Chocolate Market.

Some of the major players operating in the Middle East and Africa premium chocolate market are Mars, Incorporated and its Affiliates, Mondelēz International, THE HERSHEY COMPANY, Ferrero, Nestlé, General Mills, Inc., Meiji Holdings Co., Ltd., Lindt & Sprungli AG, Barry Callebaut, The Kraft Heinz Company, Cargill, Incorporated. , Cloetta AB, ORION CORP., Ghirardelli Chocolate Company (A Subsidiary of Lindt & Sprüngli AG), Ezaki Glico Co., Ltd., MORINAGA & CO., LTD, and Arcor among others.

SKU-

Obtenha acesso online ao relatório sobre a primeira nuvem de inteligência de mercado do mundo

- Painel interativo de análise de dados

- Painel de análise da empresa para oportunidades de elevado potencial de crescimento

- Acesso de analista de pesquisa para personalização e customização. consultas

- Análise da concorrência com painel interativo

- Últimas notícias, atualizações e atualizações Análise de tendências

- Aproveite o poder da análise de benchmark para um rastreio abrangente da concorrência

Índice

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF THE MIDDLE EAST & AFRICA PREMIUM CHOCOLATE MARKET

1.4 LIMITATIONS

1.5 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 CURRENCY AND PRICING

2.5 DBMR TRIPOD DATA VALIDATION MODEL

2.6 GRADE LIFE LINE CURVE

2.7 MULTIVARIATE MODELING

2.8 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.9 DBMR MARKET POSITION GRID

2.1 MARKET APPLICATION COVERAGE GRID

2.11 DBMR MARKET CHALLENGE MATRIX

2.12 DBMR VENDOR SHARE ANALYSIS

2.13 SECONDARY SOURCES

2.14 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 ANALYSIS OF HAZELNUT CONTENT FOR TOP MIDDLE EAST & AFRICA PREMIUM CHOCOLATE BRANDS

4.2 BRAND COMPARATIVE ANALYSIS

4.2.1 FERRERO

4.2.2 NESTLE

4.2.3 CHOCOLADEFABRIKEN LINDT & SPRÜNGLI AG

4.3 FACTORS INFLUENCING BUYING DECISION

4.3.1 PACKAGING FACTOR

4.3.2 TASTE

4.3.3 HEALTH

4.3.4 BRAND LOYALTY

4.3.5 GENDER AND AGE

4.3.6 INCOME

4.4 INDUSTRY TRENDS AND FUTURE PERSPECTIVE

4.4.1 RISING CONSUMER PREFERENCE TOWARD DARK AND VEGAN CHOCOLATE

4.4.2 CONSUMERS ARE INTERESTED IN NEW INNOVATIVE FLAVOURS AND TEXTURE

4.4.3 RISING DEMAND FOR PREMIUM CHOCOLATES FOR GIFTING PURPOSES

4.4.4 FUTURE PERSPECTIVE

4.5 MEETING CONSUMER REQUIREMENT

4.6 SUPPLY CHAIN ANALYSIS

4.6.1 RAW MATERIAL PROCUREMENT & MANUFACTURING

4.6.2 DISTRIBUTION

4.6.3 END-USERS

4.7 SHOPPING BEHAVIOR AND DYNAMICS

4.7.1 RECOMMENDATIONS FROM FAMILY AND FRIENDS

4.7.2 RESEARCH

4.7.3 IMPULSIVE

4.7.4 ADVERTISEMENT

4.7.5 TELEVISION ADVERTISEMENT

4.7.6 ONLINE ADVERTISEMENT

4.7.7 IN-STORE ADVERTISEMENT

4.7.8 OUTDOOR ADVERTISEMENT

4.8 NEW PRODUCT LAUNCH STRATEGY

4.8.1 NUMBER OF PRODUCT LAUNCHES

4.8.2 LINE EXTENSION

4.8.3 NEW PACKAGING

4.8.4 RE-LAUNCHED

4.8.5 NEW FORMULATION

4.8.6 DIFFERENTIAL PRODUCT OFFERING

4.8.7 PACKAGE DESIGNING

4.8.8 PRICING ANALYSIS

4.9 REGULATION COVERAGE

5 MARKET OVERVIEW

5.1 DRIVERS

5.1.1 RISE IN THE POPULARITY OF VEGAN, ORGANIC, AND GLUTEN FREE CHOCOLATES

5.1.2 HIGH DEMAND FOR PREMIUM CHOCOLATES IN FESTIVE SEASONS

5.1.3 DEMAND FOR PREMIUM CHOCOLATES OWING TO THE SHIFT TOWARDS A HEALTHY LIFESTYLE

5.1.4 USE OF PREMIUM CHOCOLATE IN THE BAKING INDUSTRY

5.2 RESTRAINTS

5.2.1 FLUCTUATING PRICES OF RAW MATERIALS

5.2.2 AVAILABILITY OF VARIOUS SUBSTITUTE

5.3 OPPORTUNITIES

5.3.1 CONTINUOUS FOCUS ON DEVELOPING NEW FLAVORED AND UNIQUE CHOCOLATES

5.3.2 RISING TREND OF ONLINE DISTRIBUTION

5.4 CHALLENGES

5.4.1 RISING COST OF SUPPLY CHAIN

5.4.2 RULES AND REGULATIONS ASSOCIATED WITH PREMIUM CHOCOLATES

6 MIDDLE EAST & AFRICA PREMIUM CHOCOLATE MARKET, BY REGION

6.1 MIDDLE EAST AND AFRICA

6.1.1 UNITED ARAB EMIRATES

6.1.2 SOUTH AFRICA

6.1.3 SAUDI ARABIA

6.1.4 KUWAIT

6.1.5 REST OF MIDDLE EAST AND AFRICA

7 MIDDLE EAST & AFRICA PREMIUM CHOCOLATE MARKET: COMPANY LANDSCAPE

7.1 COMPANY SHARE ANALYSIS: MIDDLE EAST & AFRICA

7.2 ACQUISITION

7.3 NEW PRODUCT DEVELOPMENT

7.4 FACILITY EXPANSION

7.5 NEW APPOINTMENT

8 SWOT ANALYSIS

9 COMPANY PROFILES

9.1 MARS, INCORPORATED AND ITS AFFILIATES

9.1.1 COMPANY SNAPSHOT

9.1.2 COMPANY SHARE ANALYSIS

9.1.3 PRODUCT PORTFOLIO

9.1.4 RECENT UPDATES

9.2 MONDELĒZ INTERNATIONAL

9.2.1 COMPANY SNAPSHOT

9.2.2 REVENUE ANALYSIS

9.2.3 COMPANY SHARE ANALYSIS

9.2.4 PRODUCT PORTFOLIO

9.2.5 RECENT DEVELOPMENT

9.3 THE HERSHEY COMPANY

9.3.1 COMPANY SNAPSHOT

9.3.2 REVENUE ANALYSIS

9.3.3 COMPANY SHARE ANALYSIS

9.3.4 PRODUCT PORTFOLIO

9.3.5 RECENT DEVELOPMENT

9.4 FERRERO

9.4.1 COMPANY SNAPSHOT

9.4.2 COMPANY SHARE ANALYSIS

9.4.3 PRODUCT PORTFOLIO

9.4.4 RECENT UPDATES

9.5 NESTLÉ

9.5.1 COMPANY SNAPSHOT

9.5.2 REVENUE ANALYSIS

9.5.3 COMPANY SHARE ANALYSIS

9.5.4 PRODUCT PORTFOLIO

9.5.5 RECENT DEVELOPMENT

9.6 ARCOR

9.6.1 COMPANY SNAPSHOT

9.6.2 REVENUE ANALYSIS

9.6.3 PRODUCT PORTFOLIO

9.6.4 RECENT DEVELOPMENT

9.7 BARRY CALLEBAUT

9.7.1 COMPANY SNAPSHOT

9.7.2 REVENUE ANALYSIS

9.7.3 PRODUCT PORTFOLIO

9.7.4 RECENT UPDATES

9.8 CARGILL, INCORPORATED

9.8.1 COMPANY SNAPSHOT

9.8.2 PRODUCT PORTFOLIO

9.8.3 RECENT UPDATES

9.9 CHOCOLADEFABRIKEN LINDT & SPRÜNGLI AG (2022)

9.9.1 COMPANY SNAPSHOT

9.9.2 REVENUE ANALYSIS

9.9.3 PRODUCT PORTFOLIO

9.9.4 RECENT DEVELOPMENT

9.1 CLOETTA AB

9.10.1 COMPANY SNAPSHOT

9.10.2 REVENUE ANALYSIS

9.10.3 PRODUCT PORTFOLIO

9.10.4 RECENT DEVELOPMENT

9.11 EZAKI GLICO CO., LTD.

9.11.1 COMPANY SNAPSHOT

9.11.2 REVENUE ANALYSIS

9.11.3 PRODUCT PORTFOLIO

9.11.4 RECENT DEVELOPMENT

9.12 GENERAL MILLS, INC.

9.12.1 COMPANY SNAPSHOT

9.12.2 REVENUE ANALYSIS

9.12.3 PRODUCT PORTFOLIO

9.12.4 RECENT DEVELOPMENT

9.13 GHIRARDELLI CHOCOLATE COMPANY

9.13.1 COMPANY SNAPSHOT

9.13.2 PRODUCT PORTFOLIO

9.13.3 RECENT DEVELOPMENT

9.14 MEIJI HOLDINGS CO., LTD.

9.14.1 COMPANY SNAPSHOT

9.14.2 REVENUE ANALYSIS

9.14.3 PRODUCT PORTFOLIO

9.14.4 RECENT DEVELOPMENT

9.15 MORINAGA & CO., LTD.

9.15.1 COMPANY SNAPSHOT

9.15.2 REVENUE ANALYSIS

9.15.3 PRODUCT PORTFOLIO

9.15.4 RECENT DEVELOPMENT

9.16 ORION CORP.

9.16.1 COMPANY SNAPSHOT

9.16.2 REVENUE ANALYSIS

9.16.3 PRODUCT PORTFOLIO

9.16.4 RECENT DEVELOPMENTS

9.17 THE KRAFT HEINZ COMPANY

9.17.1 COMPANY SNAPSHOT

9.17.2 REVENUE ANALYSIS

9.17.3 PRODUCT PORTFOLIO

9.17.4 RECENT DEVELOPMENT

10 QUESTIONNAIRE

11 RELATED REPORTS

Lista de Tabela

TABLE 1 ESTIMATED HAZELNUT CONTENT FOR TOP MIDDLE EAST & AFRICA PREMIUM CHOCOLATE COMPANIES

TABLE 2 REGULATORY COVERAGE

TABLE 3 MIDDLE EAST AND AFRICA PREMIUM CHOCOLATE MARKET, BY COUNTRY, 2021-2030 (USD THOUSAND)

TABLE 4 MIDDLE EAST AND AFRICA PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 5 MIDDLE EAST AND AFRICA PREMIUM CHOCOLATE MARKET, BY PRODUCT TYPE, 2021-2030 (USD THOUSAND)

TABLE 6 MIDDLE EAST AND AFRICA PREMIUM CHOCOLATE MARKET, BY INCLUSION, 2021-2030 (USD THOUSAND)

TABLE 7 MIDDLE EAST AND AFRICA WITH INCLUSIONS CHOCOLATES IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 8 MIDDLE EAST AND AFRICA INFUSED NUTS IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 9 MIDDLE EAST AND AFRICA ALMOND IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 10 MIDDLE EAST AND AFRICA ALMOND IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 11 MIDDLE EAST AND AFRICA HAZELNUTS IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 12 MIDDLE EAST AND AFRICA HAZELNUTS IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 13 MIDDLE EAST AND AFRICA PEANUTS IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 14 MIDDLE EAST AND AFRICA PEANUTS IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 15 MIDDLE EAST AND AFRICA CASHEW IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 16 MIDDLE EAST AND AFRICA CASHEW IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 17 MIDDLE EAST AND AFRICA RAISINS IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 18 MIDDLE EAST AND AFRICA RAISINS IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 19 MIDDLE EAST AND AFRICA PISTACHIOS IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 20 MIDDLE EAST AND AFRICA PISTACHIOS IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 21 MIDDLE EAST AND AFRICA OTHER NUTS IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 22 MIDDLE EAST AND AFRICA OTHER NUTS IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 23 MIDDLE EAST AND AFRICA INFUSED FRUITS IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 24 MIDDLE EAST AND AFRICA PREMIUM CHOCOLATE MARKET, BY NATURE, 2021-2030 (USD THOUSAND)

TABLE 25 MIDDLE EAST AND AFRICA PREMIUM CHOCOLATE MARKET, BY CATEGORY, 2021-2030 (USD THOUSAND)

TABLE 26 MIDDLE EAST AND AFRICA PREMIUM CHOCOLATE MARKET, BY COCOA CONTENT, 2021-2030 (USD THOUSAND)

TABLE 27 MIDDLE EAST AND AFRICA PREMIUM CHOCOLATE MARKET, BY FLAVOR, 2021-2030 (USD THOUSAND)

TABLE 28 MIDDLE EAST AND AFRICA FLAVOR IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 29 MIDDLE EAST AND AFRICA PREMIUM CHOCOLATE MARKET, BY PACKAGING, 2021-2030 (USD THOUSAND)

TABLE 30 MIDDLE EAST AND AFRICA PREMIUM CHOCOLATE MARKET, BY DISTRIBUTION CHANNEL, 2021-2030 (USD THOUSAND)

TABLE 31 MIDDLE EAST AND AFRICA STORE BASED RETAILERS IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 32 MIDDLE EAST AND AFRICA NON-STORE RETAILERS IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 33 UNITED ARAB EMIRATES PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 34 UNITED ARAB EMIRATES PREMIUM CHOCOLATE MARKET, BY PRODUCT TYPE, 2021-2030 (USD THOUSAND)

TABLE 35 UNITED ARAB EMIRATES PREMIUM CHOCOLATE MARKET, BY INCLUSION, 2021-2030 (USD THOUSAND)

TABLE 36 UNITED ARAB EMIRATES WITH INCLUSIONS CHOCOLATES IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 37 UNITED ARAB EMIRATES INFUSED NUTS IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 38 UNITED ARAB EMIRATES ALMOND IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 39 UNITED ARAB EMIRATES ALMOND IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 40 UNITED ARAB EMIRATES HAZELNUTS IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 41 UNITED ARAB EMIRATES HAZELNUTS IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 42 UNITED ARAB EMIRATES PEANUTS IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 43 UNITED ARAB EMIRATES PEANUTS IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 44 UNITED ARAB EMIRATES CASHEW IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 45 UNITED ARAB EMIRATES CASHEW IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 46 UNITED ARAB EMIRATES RAISINS IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 47 UNITED ARAB EMIRATES RAISINS IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 48 UNITED ARAB EMIRATES PISTACHIOS IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 49 UNITED ARAB EMIRATES PISTACHIOS IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 50 UNITED ARAB EMIRATES OTHER NUTS IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 51 UNITED ARAB EMIRATES OTHER NUTS IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 52 UNITED ARAB EMIRATES INFUSED FRUITS IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 53 UNITED ARAB EMIRATES PREMIUM CHOCOLATE MARKET, BY NATURE, 2021-2030 (USD THOUSAND)

TABLE 54 UNITED ARAB EMIRATES PREMIUM CHOCOLATE MARKET, BY CATEGORY, 2021-2030 (USD THOUSAND)

TABLE 55 UNITED ARAB EMIRATES PREMIUM CHOCOLATE MARKET, BY COCOA CONTENT, 2021-2030 (USD THOUSAND)

TABLE 56 UNITED ARAB EMIRATES PREMIUM CHOCOLATE MARKET, BY FLAVOR, 2021-2030 (USD THOUSAND)

TABLE 57 UNITED ARAB EMIRATES FLAVOR IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 58 UNITED ARAB EMIRATES PREMIUM CHOCOLATE MARKET, BY PACKAGING, 2021-2030 (USD THOUSAND)

TABLE 59 UNITED ARAB EMIRATES PREMIUM CHOCOLATE MARKET, BY DISTRIBUTION CHANNEL, 2021-2030 (USD THOUSAND)

TABLE 60 UNITED ARAB EMIRATES STORE BASED RETAILERS IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 61 UNITED ARAB EMIRATES NON-STORE RETAILERS IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 62 SOUTH AFRICA PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 63 SOUTH AFRICA PREMIUM CHOCOLATE MARKET, BY PRODUCT TYPE, 2021-2030 (USD THOUSAND)

TABLE 64 SOUTH AFRICA PREMIUM CHOCOLATE MARKET, BY INCLUSION, 2021-2030 (USD THOUSAND)

TABLE 65 SOUTH AFRICA WITH INCLUSIONS CHOCOLATES IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 66 SOUTH AFRICA INFUSED NUTS IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 67 SOUTH AFRICA ALMOND IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 68 SOUTH AFRICA ALMOND IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 69 SOUTH AFRICA HAZELNUTS IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 70 SOUTH AFRICA HAZELNUTS IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 71 SOUTH AFRICA PEANUTS IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 72 SOUTH AFRICA PEANUTS IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 73 SOUTH AFRICA CASHEW IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 74 SOUTH AFRICA CASHEW IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 75 SOUTH AFRICA RAISINS IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 76 SOUTH AFRICA RAISINS IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 77 SOUTH AFRICA PISTACHIOS IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 78 SOUTH AFRICA PISTACHIOS IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 79 SOUTH AFRICA OTHER NUTS IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 80 SOUTH AFRICA OTHER NUTS IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 81 SOUTH AFRICA INFUSED FRUITS IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 82 SOUTH AFRICA PREMIUM CHOCOLATE MARKET, BY NATURE, 2021-2030 (USD THOUSAND)

TABLE 83 SOUTH AFRICA PREMIUM CHOCOLATE MARKET, BY CATEGORY, 2021-2030 (USD THOUSAND)

TABLE 84 SOUTH AFRICA PREMIUM CHOCOLATE MARKET, BY COCOA CONTENT, 2021-2030 (USD THOUSAND)

TABLE 85 SOUTH AFRICA PREMIUM CHOCOLATE MARKET, BY FLAVOR, 2021-2030 (USD THOUSAND)

TABLE 86 SOUTH AFRICA FLAVOR IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 87 SOUTH AFRICA PREMIUM CHOCOLATE MARKET, BY PACKAGING, 2021-2030 (USD THOUSAND)

TABLE 88 SOUTH AFRICA PREMIUM CHOCOLATE MARKET, BY DISTRIBUTION CHANNEL, 2021-2030 (USD THOUSAND)

TABLE 89 SOUTH AFRICA STORE BASED RETAILERS IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 90 SOUTH AFRICA NON-STORE RETAILERS IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 91 SAUDI ARABIA PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 92 SAUDI ARABIA PREMIUM CHOCOLATE MARKET, BY PRODUCT TYPE, 2021-2030 (USD THOUSAND)

TABLE 93 SAUDI ARABIA PREMIUM CHOCOLATE MARKET, BY INCLUSION, 2021-2030 (USD THOUSAND)

TABLE 94 SAUDI ARABIA WITH INCLUSIONS CHOCOLATES IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 95 SAUDI ARABIA INFUSED NUTS IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 96 SAUDI ARABIA ALMOND IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 97 SAUDI ARABIA ALMOND IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 98 SAUDI ARABIA HAZELNUTS IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 99 SAUDI ARABIA HAZELNUTS IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 100 SAUDI ARABIA PEANUTS IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 101 SAUDI ARABIA PEANUTS IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 102 SAUDI ARABIA CASHEW IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 103 SAUDI ARABIA CASHEW IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 104 SAUDI ARABIA RAISINS IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 105 SAUDI ARABIA RAISINS IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 106 SAUDI ARABIA PISTACHIOS IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 107 SAUDI ARABIA PISTACHIOS IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 108 SAUDI ARABIA OTHER NUTS IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 109 SAUDI ARABIA OTHER NUTS IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 110 SAUDI ARABIA INFUSED FRUITS IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 111 SAUDI ARABIA PREMIUM CHOCOLATE MARKET, BY NATURE, 2021-2030 (USD THOUSAND)

TABLE 112 SAUDI ARABIA PREMIUM CHOCOLATE MARKET, BY CATEGORY, 2021-2030 (USD THOUSAND)

TABLE 113 SAUDI ARABIA PREMIUM CHOCOLATE MARKET, BY COCOA CONTENT, 2021-2030 (USD THOUSAND)

TABLE 114 SAUDI ARABIA PREMIUM CHOCOLATE MARKET, BY FLAVOR, 2021-2030 (USD THOUSAND)

TABLE 115 SAUDI ARABIA FLAVOR IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 116 SAUDI ARABIA PREMIUM CHOCOLATE MARKET, BY PACKAGING, 2021-2030 (USD THOUSAND)

TABLE 117 SAUDI ARABIA PREMIUM CHOCOLATE MARKET, BY DISTRIBUTION CHANNEL, 2021-2030 (USD THOUSAND)

TABLE 118 SAUDI ARABIA STORE BASED RETAILERS IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 119 SAUDI ARABIA NON-STORE RETAILERS IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 120 KUWAIT PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 121 KUWAIT PREMIUM CHOCOLATE MARKET, BY PRODUCT TYPE, 2021-2030 (USD THOUSAND)

TABLE 122 KUWAIT PREMIUM CHOCOLATE MARKET, BY INCLUSION, 2021-2030 (USD THOUSAND)

TABLE 123 KUWAIT WITH INCLUSIONS CHOCOLATES IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 124 KUWAIT INFUSED NUTS IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 125 KUWAIT ALMOND IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 126 KUWAIT ALMOND IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 127 KUWAIT HAZELNUTS IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 128 KUWAIT HAZELNUTS IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 129 KUWAIT PEANUTS IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 130 KUWAIT PEANUTS IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 131 KUWAIT CASHEW IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 132 KUWAIT CASHEW IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 133 KUWAIT RAISINS IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 134 KUWAIT RAISINS IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 135 KUWAIT PISTACHIOS IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 136 KUWAIT PISTACHIOS IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 137 KUWAIT OTHER NUTS IN PREMIUM CHOCOLATE MARKET, BY FORM, 2021-2030 (USD THOUSAND)

TABLE 138 KUWAIT OTHER NUTS IN PREMIUM CHOCOLATE MARKET, BY CONTENT, 2021-2030 (USD THOUSAND)

TABLE 139 KUWAIT INFUSED FRUITS IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 140 KUWAIT PREMIUM CHOCOLATE MARKET, BY NATURE, 2021-2030 (USD THOUSAND)

TABLE 141 KUWAIT PREMIUM CHOCOLATE MARKET, BY CATEGORY, 2021-2030 (USD THOUSAND)

TABLE 142 KUWAIT PREMIUM CHOCOLATE MARKET, BY COCOA CONTENT, 2021-2030 (USD THOUSAND)

TABLE 143 KUWAIT PREMIUM CHOCOLATE MARKET, BY FLAVOR, 2021-2030 (USD THOUSAND)

TABLE 144 KUWAIT FLAVOR IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 145 KUWAIT PREMIUM CHOCOLATE MARKET, BY PACKAGING, 2021-2030 (USD THOUSAND)

TABLE 146 KUWAIT PREMIUM CHOCOLATE MARKET, BY DISTRIBUTION CHANNEL, 2021-2030 (USD THOUSAND)

TABLE 147 KUWAIT STORE BASED RETAILERS IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 148 KUWAIT NON-STORE RETAILERS IN PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

TABLE 149 REST OF MIDDLE EAST AND AFRICA PREMIUM CHOCOLATE MARKET, BY TYPE, 2021-2030 (USD THOUSAND)

Lista de Figura

FIGURE 1 MIDDLE EAST & AFRICA PREMIUM CHOCOLATE MARKET

FIGURE 2 MIDDLE EAST & AFRICA PREMIUM CHOCOLATE MARKET : DATA TRIANGULATION

FIGURE 3 MIDDLE EAST & AFRICA PREMIUM CHOCOLATE MARKET : DROC ANALYSIS

FIGURE 4 MIDDLE EAST & AFRICA PREMIUM CHOCOLATE MARKET : MIDDLE EAST & AFRICA VS REGIONAL MARKET ANALYSIS

FIGURE 5 MIDDLE EAST & AFRICA PREMIUM CHOCOLATE MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 MIDDLE EAST & AFRICA PREMIUM CHOCOLATE MARKET: THE GRADE LIFE LINE CURVE

FIGURE 7 MIDDLE EAST & AFRICA PREMIUM CHOCOLATE MARKET: MULTIVARIATE MODELLING

FIGURE 8 MIDDLE EAST & AFRICA PREMIUM CHOCOLATE MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 9 MIDDLE EAST & AFRICA PREMIUM CHOCOLATE MARKET: DBMR MARKET POSITION GRID

FIGURE 10 MIDDLE EAST & AFRICA PREMIUM CHOCOLATE MARKET: MARKET APPLICATION COVERAGE GRID

FIGURE 11 MIDDLE EAST & AFRICA PREMIUM CHOCOLATE MARKET: THE MARKET CHALLENGE MATRIX

FIGURE 12 MIDDLE EAST & AFRICA PREMIUM CHOCOLATE MARKET: VENDOR SHARE ANALYSIS

FIGURE 13 MIDDLE EAST & AFRICA PREMIUM CHOCOLATE MARKET : SEGMENTATION

FIGURE 14 THE RISE IN POPULARITY OF VEGAN, ORGANIC, AND GLUTEN FREE CHOCOLATE ACROSS THE GLOBE IS EXPECTED TO DRIVE THE MIDDLE EAST & AFRICA PREMIUM CHOCOLATE MARKET IN THE FORECAST PERIOD

FIGURE 15 THE MILK CHOCOLATE SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE MIDDLE EAST & AFRICA PREMIUM CHOCOLATE MARKET IN 2023 & 2030

FIGURE 16 SUPPLY CHAIN OF THE MIDDLE EAST & AFRICA PREMIUM CHOCOLATE MARKET

FIGURE 17 DRIVERS, RESTRAINTS, OPPORTUNITIES, AND CHALLENGES OF THE MIDDLE EAST & AFRICA PREMIUM CHOCOLATE MARKET

FIGURE 18 MIDDLE EAST AND AFRICA PREMIUM CHOCOLATE MARKET: SNAPSHOT (2022)

FIGURE 19 MIDDLE EAST AND AFRICA PREMIUM CHOCOLATE MARKET: BY COUNTRY (2022)

FIGURE 20 MIDDLE EAST AND AFRICA PREMIUM CHOCOLATE MARKET: BY COUNTRY (2023 & 2030)

FIGURE 21 MIDDLE EAST AND AFRICA PREMIUM CHOCOLATE MARKET: BY COUNTRY (2022 & 2030)

FIGURE 22 MIDDLE EAST AND AFRICA PREMIUM CHOCOLATE MARKET: BY TYPE (2023 - 2030)

FIGURE 23 MIDDLE EAST & AFRICA PREMIUM CHOCOLATE MARKET: COMPANY SHARE 2022 (%)

Metodologia de Investigação

A recolha de dados e a análise do ano base são feitas através de módulos de recolha de dados com amostras grandes. A etapa inclui a obtenção de informações de mercado ou dados relacionados através de diversas fontes e estratégias. Inclui examinar e planear antecipadamente todos os dados adquiridos no passado. Da mesma forma, envolve o exame de inconsistências de informação observadas em diferentes fontes de informação. Os dados de mercado são analisados e estimados utilizando modelos estatísticos e coerentes de mercado. Além disso, a análise da quota de mercado e a análise das principais tendências são os principais fatores de sucesso no relatório de mercado. Para saber mais, solicite uma chamada de analista ou abra a sua consulta.

A principal metodologia de investigação utilizada pela equipa de investigação do DBMR é a triangulação de dados que envolve a mineração de dados, a análise do impacto das variáveis de dados no mercado e a validação primária (especialista do setor). Os modelos de dados incluem grelha de posicionamento de fornecedores, análise da linha de tempo do mercado, visão geral e guia de mercado, grelha de posicionamento da empresa, análise de patentes, análise de preços, análise da quota de mercado da empresa, normas de medição, análise global versus regional e de participação dos fornecedores. Para saber mais sobre a metodologia de investigação, faça uma consulta para falar com os nossos especialistas do setor.

Personalização disponível

A Data Bridge Market Research é líder em investigação formativa avançada. Orgulhamo-nos de servir os nossos clientes novos e existentes com dados e análises que correspondem e atendem aos seus objetivos. O relatório pode ser personalizado para incluir análise de tendências de preços de marcas-alvo, compreensão do mercado para países adicionais (solicite a lista de países), dados de resultados de ensaios clínicos, revisão de literatura, mercado remodelado e análise de base de produtos . A análise de mercado dos concorrentes-alvo pode ser analisada desde análises baseadas em tecnologia até estratégias de carteira de mercado. Podemos adicionar quantos concorrentes necessitar de dados no formato e estilo de dados que procura. A nossa equipa de analistas também pode fornecer dados em tabelas dinâmicas de ficheiros Excel em bruto (livro de factos) ou pode ajudá-lo a criar apresentações a partir dos conjuntos de dados disponíveis no relatório.