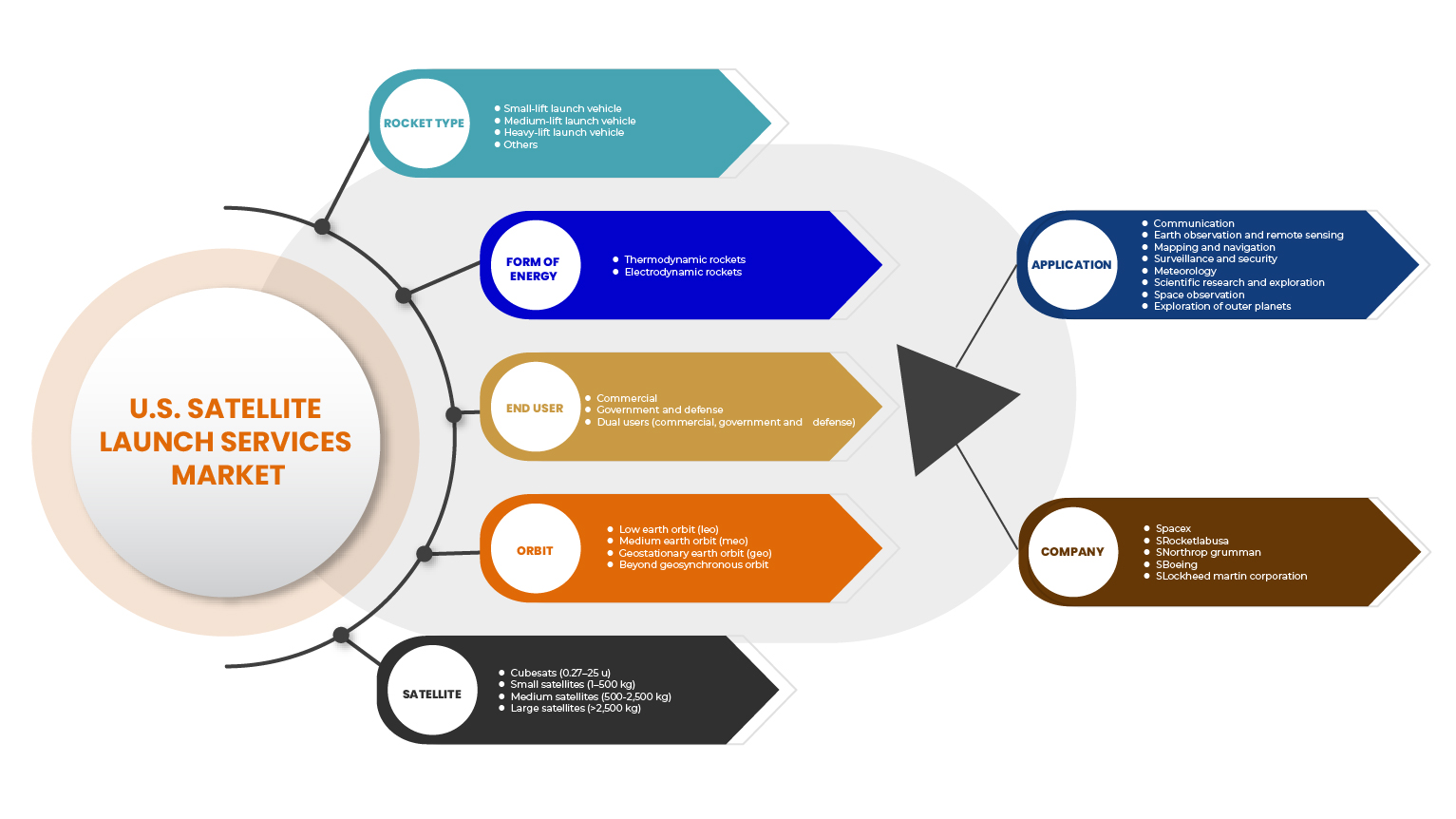

US-Markt für Satellitenstartdienste, nach Raketentyp (Trägerrakete mit kleiner Tragkraft, Trägerrakete mit mittlerer Tragkraft, Trägerrakete mit schwerer Tragkraft, Sonstige), Energieform (thermodynamische Raketen, elektrodynamische Raketen), Satellit (CubeSat (0,27–25 U), kleine Satelliten (1–500 kg), mittlere Satelliten (500–2.500 kg) und große Satelliten ( 2.500 kg)), Anwendung (Kommunikation, Erdbeobachtung und Fernerkundung, Kartierung und Navigation, Überwachung und Sicherheit, Meteorologie, wissenschaftliche Forschung und Erkundung, Weltraumbeobachtung, Erkundung äußerer Planeten), Endbenutzer (kommerziell, staatlich und militärisch und Doppelnutzer (kommerziell, staatlich und militärisch)), Umlaufbahn (in niedrige Erdumlaufbahn (LEO), mittlere Erdumlaufbahn (MEO), geostationäre Erdumlaufbahn (GEO), jenseits der geosynchronen Umlaufbahn) Branchentrends und Prognose bis 2032

Marktanalyse und Einblicke

Der Markt für Satellitenstartdienste ist mit dem Prozess und den Phasen des Transports des Satelliten per Rakete oder wiederverwendbarer Trägerrakete durch Satellitenstartdienstleister verbunden. Er kann aus einer Reihe von Phasen bestehen, die zum Endergebnis führen, wie etwa Bestellung, Verhandlung zwischen Kunde und Dienstleister, Auswahl der Startanlage, Stapelung und Montage, Integration der Nutzlast und Start. Der Eintritt privater Startdienstleister führte zu niedrigeren Startkosten und neuen Technologien markierten eine neue Phase auf dem Markt.

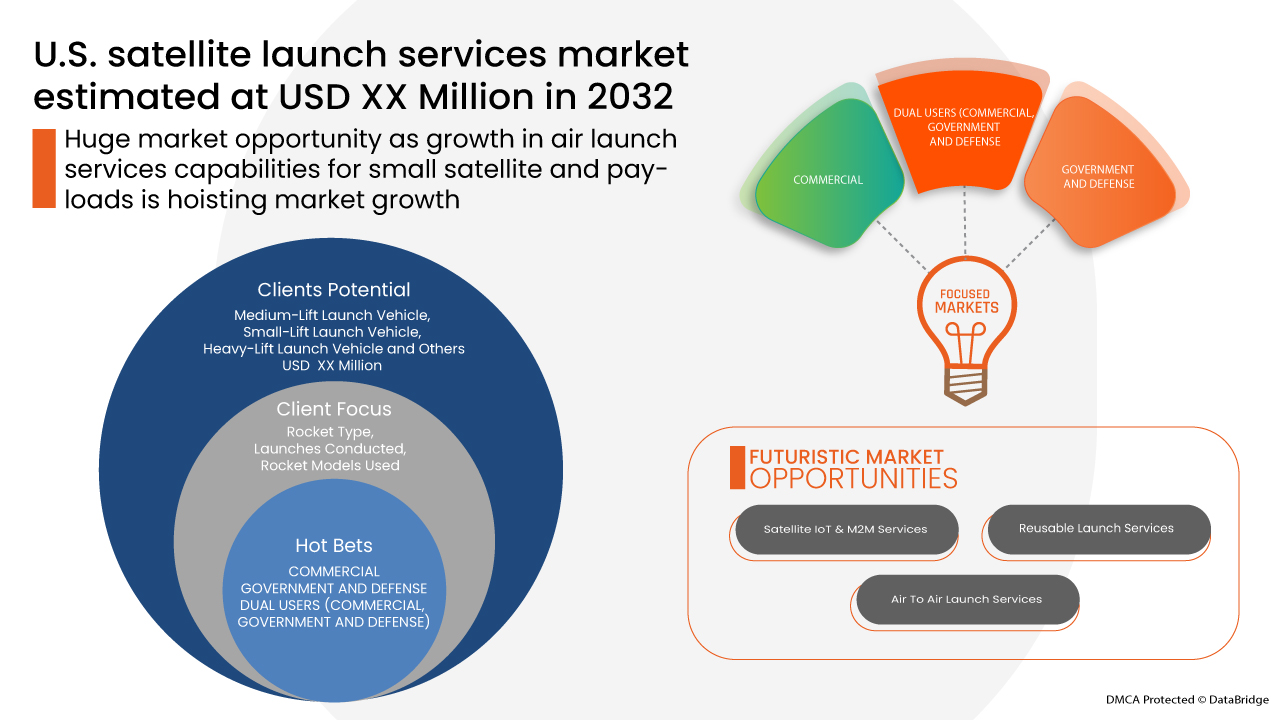

In der heutigen Zeit hat die Bedeutung von Satellitenstartdiensten drastisch zugenommen, und das Wachstum des Marktes für Satellitenstartdienste wurde durch die Einführung wiederverwendbarer Trägerraketendienste zur Senkung der Gesamtkosten des Starts und die steigende Nachfrage nach kleinen Satelliten für Anwendungen wie Kommunikations- und Erdbeobachtungsdienste stark vorangetrieben. Data Bridge Market Research analysiert, dass der Markt für Satellitenstartdienste im Prognosezeitraum von 2022 bis 2032 mit einer durchschnittlichen jährlichen Wachstumsrate von 16,2 % wachsen wird.

|

Berichtsmetrik |

Details |

|

Prognosezeitraum |

2022 bis 2032 |

|

Basisjahr |

2021 |

|

Historische Jahre |

2020 (Anpassbar auf 2019 – 2014) |

|

Quantitative Einheiten |

Umsatz in Mio. USD, Mengen in Einheiten, Preise in USD |

|

Abgedeckte Segmente |

Raketentyp (Trägerrakete mit geringer Tragkraft, Trägerrakete mit mittlerer Tragkraft, Trägerrakete mit schwerer Tragkraft, Sonstige), Energieform (Thermodynamische Raketen, Elektrodynamische Raketen), Satellit (CubeSat (0,27–25 U), kleine Satelliten (1–500 kg), mittlere Satelliten (500–2.500 kg) und große Satelliten (> 2.500 kg)), Anwendung (Kommunikation, Erdbeobachtung und Fernerkundung, Kartierung und Navigation, Überwachung und Sicherheit, Meteorologie, wissenschaftliche Forschung und Erkundung, Weltraumbeobachtung, Erkundung äußerer Planeten), Endnutzer (kommerziell, staatlich und militärisch sowie Doppelnutzer (kommerziell, staatlich und militärisch)), Umlaufbahn (in niedrige Erdumlaufbahn (LEO), mittlere Erdumlaufbahn (MEO), geostationäre Erdumlaufbahn (GEO), jenseits der geosynchronen Umlaufbahn) |

|

Abgedeckte Länder |

UNS |

|

Abgedeckte Marktteilnehmer |

Airbus (USA), Lockheed Martin Corporation (USA), L3Harris Technologies Inc. (USA), Northrop Grumman (USA), SPACEX (USA), Raytheon Technologies Corporation (USA), Sierra Nevada Corporation (USA), BLUE ORIGIN (USA), VIRGIN ORBIT (USA), Spaceflight (USA), Rocket Lab USA (USA), Mitsubishi Heavy Industry (JAPAN), ILS (USA), Honeywell und Boeing (USA) |

Marktdynamik für Satellitenstartdienste

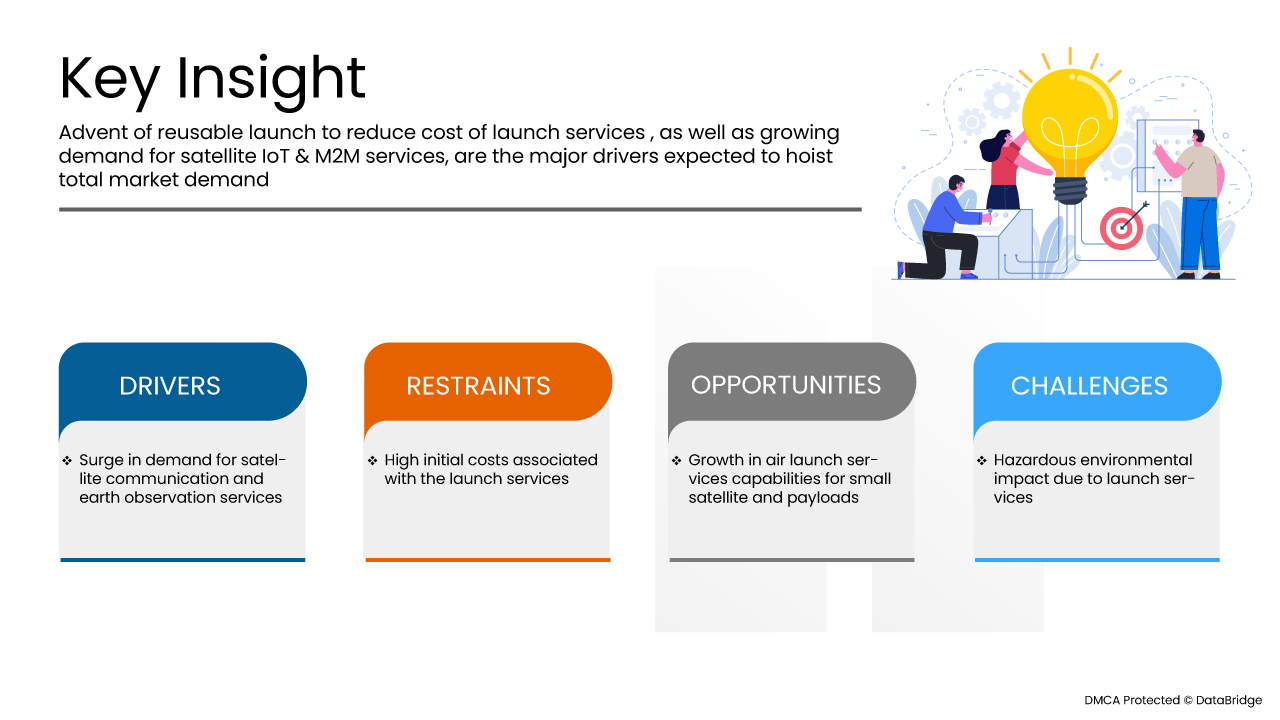

Treiber

- Zunahme der Starts kleiner Satelliten und Testsonden

Die zunehmende Anzahl kleiner Satelliten und Testsonden wirkt sich positiv aus, da der technische Fortschritt eine Verkleinerung vieler Geräte und Ausrüstungen ermöglicht hat, da die Miniaturisierung alle Branchen, einschließlich der Raumfahrtindustrie, erfasst hat und das Marktwachstum ankurbelt.

- Steigende Nachfrage nach Satelliten-IOT- und M2M-Diensten

Das Internet der Dinge (IoT) wird als eine Gruppe von Geräten beschrieben, die über Internetdienste miteinander verbunden sind. Aufgrund der umfassenden Abdeckung durch Satelliten auf der ganzen Welt gelten Satellitendaten als ideal für Remote-IoT-Anwendungen und der optimale Betrieb, den sie gewährleisten, ist einer der wichtigsten Faktoren für das Marktwachstum.

- Nachfrage nach Satellitenkommunikations- und Erdbeobachtungsdiensten steigt

Satellitenkommunikation bietet dem Betreiber den Vorteil, mit jeder Person auf der Erde in Kontakt zu treten, und Erdbeobachtungssatelliten sind speziell für die Überwachung der Erde konzipierte Satelliten, die Naturkatastrophen und Katastrophen besser vorbeugen können. Dieser Faktor dürfte das Marktwachstum vorantreiben.

- Einführung wiederverwendbarer Startdienste zur Kostensenkung

Bei einem wiederverwendbaren Start kann ein Satellit mehrere Male in den Weltraum gebracht werden, ohne dass er außer Betrieb genommen wird. Dies ermöglicht Satellitenbetreibern, Satellitendienste zu geringeren Kosten zu erhalten, und aus diesem Grund steigt und wird die Anzahl der Satellitenstarts von Jahr zu Jahr steigen, was ein Grund für das Marktwachstum ist.

Gelegenheiten

- Ausbau der Kapazitäten für Luftstartdienste für Kleinsatelliten und Nutzlasten

Ein Luftstart ist eine Methode, um Nutzlasten in den Weltraum zu befördern. Die technologische Verbesserung und die hervorragende Erfolgsquote von Luftstartsystemen im Vergleich zu Bodenstarts dürften lukrative Möglichkeiten für das Wachstum dieses Marktes bieten.

Einschränkungen/Herausforderungen

Die mit einem Satellitenstart verbundenen hohen Kosten und die versteckten Kosten der Startdienste wie Minimierung des zusätzlichen Gewichts, Kosten für die Startbewertung, behördliche Genehmigung, Einrichtung des Startorts, Weiterleitung und Verbesserung der COM-Systeme selbst nach der Verbesserung der Technologie im Satellitensystem sind jedoch die größten Sorgen der Betreiber und daher ein großer hemmender Faktor für den Markt für Satellitenstartdienste. Beim Start werden auch gefährliche Gase freigesetzt, darunter Kohlendioxid. Kohlendioxid ist ein Treibhausgas, das für den Klimawandel verantwortlich ist, da es Hitze einschließt, extreme Wetterbedingungen, Störungen der Nahrungsmittelversorgung und mehr Waldbrände verursacht. Abgesehen von Umweltproblemen begrenzt auch die Einschränkung der Antriebstechnologie des Raketensystems das Potenzial des Satellitenstartdienstes. Die oben genannten Gründe hemmen also das Wachstum des Marktes für Satellitenstartdienste.

Auswirkungen von Covid-19 auf den Markt für Satellitenstartdienste

COVID-19 hat sich negativ auf den Markt für Satellitenstartdienste ausgewirkt. Lockdowns und Isolation während einer Pandemie haben nicht nur das Lieferkettenmanagement erschwert, sondern auch die Geschwindigkeit von Tests, Entwicklung und Starts von vorher festgelegten Satelliten verlangsamt. Dies hat zu Verzögerungen bei vielen von den Startdienstleistern angebotenen Missionen geführt. Mit der Verbesserung der Situation auf der ganzen Welt haben Tests und Entwicklung jedoch die erforderliche Phase erreicht, dennoch lässt sich nicht leugnen, dass der Markt für Satellitenstartdienste aufgrund von COVID-19 stark gelitten hat.

Jüngste Entwicklungen

- Im Februar 2022 gab Rocket Lab USA, Inc. die Fertigstellung seiner zweiten Orbitalstartrampe im Startkomplex 1 bekannt. Dies ist die dritte dedizierte Startrampe des Unternehmens für seine Electron-Rakete, die dem Unternehmen einen zusätzlichen Arm für kommerzielle Starts bietet und mehr Kapital und mehr Projekte verschiedener globaler Betreiber generiert. Dies stärkt somit den US-Markt für Satellitenstartdienste.

- Im September 2021 hat Honeywell International Inc. zwei neue Produkte auf den Markt gebracht: den X-Band-Downlink-Sender und das optische Kommunikationsterminal (OCT) von Honeywell, um sein Produktangebot für Satellitenstartdienste im schnell wachsenden Markt für Kleinsatelliten zu erweitern. Diese Produkte werden das Unternehmenspotenzial steigern und im Gegenzug wird das Unternehmen mehr Umsatz erzielen und größere Marktanteile erobern.

Marktumfang für Satellitenstartdienste in den USA

Der Markt für Satellitenstartdienste ist nach Typ, Energieform, Satellit, Anwendung, Endbenutzer, Umlaufbahn und Land segmentiert. Das Wachstum dieser Segmente hilft Ihnen bei der Analyse schwacher Wachstumssegmente in den Branchen und bietet den Benutzern einen wertvollen Marktüberblick und Markteinblicke, die ihnen bei der strategischen Entscheidungsfindung zur Identifizierung der wichtigsten Marktanwendungen helfen.

Raketentyp

- Trägerrakete mit kleinem Hub

- Trägerrakete mittlerer Tragkraft

- Schwerlast-Trägerrakete

- Sonstiges

Auf Grundlage des Raketentyps ist der US-Markt für Satellitenstartdienste in Trägerraketen für kleine, mittelschwere und schwere Trägerraketen usw. unterteilt.

Energieform

- Thermodynamische Raketen

- Elektrodynamische Raketen

Auf Grundlage der Energieform ist der US-Markt für Satellitenstartdienste in thermodynamische Raketen und elektrodynamische Raketen segmentiert.

Satellit

- Cubesats (0,27–25 U)

- Kleine Satelliten (1–500 kg)

- Mittlere Satelliten (500–2.500 kg)

- Große Satelliten (> 2.500 kg)

Auf Grundlage des Satelliten ist der US-Markt für Satellitenstartdienste in Cubesats (0,27 – 25 µm), Kleinsatelliten (1 – 500 kg), Mittelsatelliten (500 – 2.500 kg) und Großsatelliten (> 2.500 kg) segmentiert.

Anwendung

- Kommunikation

- Erdbeobachtung und Fernerkundung

- Karten und Navigation

- Überwachung und Sicherheit

- Meteorologie

- Wissenschaftliche Forschung und Erforschung

- Weltraumbeobachtung

- Erforschung äußerer Planeten

Auf der Grundlage der Anwendung ist der US-Markt für Satellitenstartdienste in Kommunikation, Erdbeobachtung und Fernerkundung, Kartierung und Navigation, Überwachung und Sicherheit, Meteorologie, wissenschaftliche Forschung und Erkundung, Weltraumbeobachtung und Erkundung äußerer Planeten unterteilt.

Endbenutzer

- Kommerziell

- Regierung und Verteidigung

- Doppelte Benutzer (kommerziell, staatlich und militärisch)

Auf Grundlage des Endnutzers ist der US-Markt für Satellitenstartdienste in die Segmente kommerzieller, staatlicher und militärischer Nutzer sowie duale Nutzer (kommerziell, staatlich und militärischer) unterteilt.

Orbit

- Niedrige Erdumlaufbahn (LEO)

- Mittlere Erdumlaufbahn (MEO)

- Geostationäre Erdumlaufbahn (GEO)

- Jenseits der geosynchronen Umlaufbahn

Auf Grundlage der Umlaufbahn ist der US-Markt für Satellitenstartdienste in niedrige Erdumlaufbahnen (LEO), mittlere Erdumlaufbahnen (MEO), geostationäre Erdumlaufbahnen (GEO) und Umlaufbahnen jenseits der geosynchronen Umlaufbahn segmentiert.

Wettbewerbsumfeld und Satellitenstartdienste Marktanteilsanalyse

Die Wettbewerbslandschaft des Marktes für Satellitenstartdienste liefert Details nach Wettbewerbern. Die enthaltenen Details sind Unternehmensübersicht, Unternehmensfinanzen, erzielter Umsatz, Marktpotenzial, Investitionen in Forschung und Entwicklung, neue Marktinitiativen, globale Präsenz, Produktionsstandorte und -anlagen, Produktionskapazitäten, Stärken und Schwächen des Unternehmens, Produkteinführung, Produktbreite und -umfang, Anwendungsdominanz. Die oben angegebenen Datenpunkte beziehen sich nur auf den Fokus der Unternehmen in Bezug auf den Markt für Satellitenstartdienste.

Zu den wichtigsten Akteuren auf dem Markt für Satellitenstartdienste zählen unter anderem Airbus, Lockheed Martin Corporation, L3Harris Technologies, Inc., Northrop Grumman, SPACEX, Raytheon Technologies Corporation, Sierra Nevada Corporation, BLUE ORIGIN, VIRGIN ORBIT, Spaceflight, Rocket Lab USA, Mitsubishi Heavy Industry, ILS, Honeywell und Boeing.

SKU-

Erhalten Sie Online-Zugriff auf den Bericht zur weltweit ersten Market Intelligence Cloud

- Interaktives Datenanalyse-Dashboard

- Unternehmensanalyse-Dashboard für Chancen mit hohem Wachstumspotenzial

- Zugriff für Research-Analysten für Anpassungen und Abfragen

- Konkurrenzanalyse mit interaktivem Dashboard

- Aktuelle Nachrichten, Updates und Trendanalyse

- Nutzen Sie die Leistungsfähigkeit der Benchmark-Analyse für eine umfassende Konkurrenzverfolgung

Inhaltsverzeichnis

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF U.S. SATELLITE LAUNCH SERVICES MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATIONS

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 YEARS CONSIDERED FOR THE STUDY

2.3 GEOGRAPHIC SCOPE

2.4 DBMR TRIPOD DATA VALIDATION MODEL

2.5 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.6 DBMR MARKET POSITION GRID

2.7 VENDOR SHARE ANALYSIS

2.8 MARKET APPLICATION COVERAGE GRID

2.9 MULTIVARIATE MODELLING

2.1 ROCKET TYPE CURVE

2.11 SECONDARY SOURCES

2.12 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 LAUNCH VEHICLE MODELS USED BY COMPANIES

4.2 DETAILED DATA ON THE NUMBER OF LAUNCHES AND THE ROCKET TYPE USED BY COMPANIES

5 MARKET OVERVIEW

5.1 DRIVERS

5.1.1 INCREASE IN THE NUMBER OF SMALL SATELLITE AND TESTING PROBE LAUNCHES

5.1.2 GROWING DEMAND FOR SATELLITE IOT & M2M SERVICES

5.1.3 SURGE IN DEMAND FOR SATELLITE COMMUNICATION AND EARTH OBSERVATION SERVICES

5.1.4 ADVENT OF REUSABLE LAUNCH SERVICES TO REDUCE COST

5.2 RESTRAINT

5.2.1 HIGH COSTS ASSOCIATED WITH THE LAUNCH SERVICES

5.3 OPPORTUNITIES

5.3.1 GROWTH IN AIR LAUNCH SERVICES CAPABILITIES FOR SMALL SATELLITES AND PAYLOADS

5.3.2 STRATEGIC PARTNERSHIPS, MERGERS, CONTRACTS, AND ACQUISITIONS IN LAUNCH SERVICES MARKET

5.4 CHALLENGES

5.4.1 HAZARDOUS ENVIRONMENTAL IMPACT DUE TO LAUNCH SERVICES

5.4.2 LIMITATIONS IN THE PROPULSION SYSTEMS AND LOOPHOLES IN REGULATORY FRAMEWORK FOR LAUNCH SERVICES

6 U.S. SATELLITE LAUNCH SERVICES MARKET, BY ROCKET TYPE

6.1 OVERVIEW

6.2 MEDIUM-LIFT LAUNCH VEHICLE

6.3 SMALL-LIFT LAUNCH VEHICLE

6.4 HEAVY-LIFT LAUNCH VEHICLE

6.5 OTHERS

7 U.S. SATELLITE LAUNCH SERVICES MARKET, BY FORM OF ENERGY

7.1 OVERVIEW

7.2 THERMODYNAMIC ROCKETS

7.2.1 SOLID

7.2.2 LIQUID

7.2.3 HYBRID

7.3 ELECTRODYNAMIC ROCKETS

8 U.S. SATELLITE LAUNCH SERVICES MARKET, BY SATELLITE

8.1 OVERVIEW

8.2 SMALL SATELLITES (1–500 KG)

8.2.1 NANOSATELLITES

8.2.2 MICROSATELLITES

8.2.3 MINISATELLITES

8.2.4 OTHERS

8.3 CUBESATS (0.27–25 U)

8.4 MEDIUM SATELLITES (500-2,500 KG)

8.5 LARGE SATELLITES (>2,500 KG)

9 U.S. SATELLITE LAUNCH SERVICES MARKET, BY APPLICATION

9.1 OVERVIEW

9.2 COMMUNICATION

9.3 EARTH OBSERVATION AND REMOTE SENSING

9.4 MAPPING & NAVIGATION

9.5 METEOROLOGY

9.6 SPACE OBSERVATION

9.7 SURVEILLANCE & SECURITY

9.8 EXPLORATION OF OUTER PLANETS

9.9 SCIENTIFIC RESEARCH & EXPLORATION

10 U.S. SATELLITE LAUNCH SERVICES MARKET, BY END-USER

10.1 OVERVIEW

10.2 COMMERCIAL

10.2.1 MEDIA & ENTERTAINMENT

10.2.2 SATELLITE OPERATORS/OWNERS

10.2.3 SCIENTIFIC RESEARCH & DEVELOPMENT

10.2.4 TRANSPORTATION & LOGISTICS

10.2.5 ENERGY INDUSTRY

10.2.6 OTHERS

10.3 GOVERNMENT & DEFENCE

10.3.1 NATIONAL SPACE AGENCIES

10.3.2 DEPARTMENT OF DEFENCE & INTELLIGENCE AGENCIES

10.3.3 NATIONAL MAPPING & TOPOGRAPHIC AGENCIES

10.3.4 SEARCH & RESCUE ENTITIES

10.3.5 DEPARTMENTS OF ENVIRONMENT & AGRICULTURE

10.3.6 ACADEMIC & RESEARCH INSTITUTIONS

10.4 DUAL USERS (COMMERCIAL, GOVERNMENT & DEFENCE)

11 U.S. SATELLITE LAUNCH SERVICES MARKET, BY ORBIT

11.1 OVERVIEW

11.2 LOW EARTH ORBIT (LEO)

11.3 GEOSTATIONARY EARTH ORBIT (GEO)

11.4 MEDIUM EARTH ORBIT (MEO)

11.5 BEYOND GEOSYNCHRONOUS ORBIT

12 U.S. SATELLITE LAUNCH SERVICES MARKET: COMPANY LANDSCAPE

12.1 COMPANY SHARE ANALYSIS: U.S.

13 SWOT

14 COMPANY PROFILES

14.1 SPACEX

14.1.1 COMPANY SNAPSHOT

14.1.2 PRODUCT PORTFOLIO

14.1.3 RECENT DEVELOPMENTS

14.2 NORTHROP GRUMMAN

14.2.1 COMPANY SNAPSHOT

14.2.2 REVENUE ANALYSIS

14.2.3 PRODUCT PORTFOLIO

14.2.4 RECENT DEVELOPMENTS

14.3 RAYTHEON TECHNOLOGIES CORPORATION

14.3.1 COMPANY SNAPSHOT

14.3.2 REVENUE ANALYSIS

14.3.3 PRODUCT PORTFOLIO

14.3.4 RECENT DEVELOPMENTS

14.4 BOEING

14.4.1 COMPANY SNAPSHOT

14.4.2 REVENUE ANALYSIS

14.4.3 PRODUCT PORTFOLIO

14.4.4 RECENT DEVELOPMENTS

14.5 LOCKHEED MARTIN CORPORATION

14.5.1 COMPANY SNAPSHOT

14.5.2 REVENUE ANALYSIS

14.5.3 PRODUCT PORTFOLIO

14.5.4 RECENT DEVELOPMENTS

14.6 AIRBUS

14.6.1 COMPANY SNAPSHOT

14.6.2 REVENUE ANALYSIS

14.6.3 PRODUCT & SERVICES PORTFOLIO

14.6.4 RECENT DEVELOPMENTS

14.7 BLUE ORIGIN

14.7.1 COMPANY SNAPSHOT

14.7.2 PRODUCT PORTFOLIO

14.7.3 RECENT DEVELOPMENTS

14.8 HONEYWELL INTERNATIONAL INC.

14.8.1 COMPANY SNAPSHOT

14.8.2 REVENUE ANALYSIS

14.8.3 PRODUCT PORTFOLIO

14.8.4 RECENT DEVELOPMENTS

14.9 ILS

14.9.1 COMPANY SNAPSHOT

14.9.2 PRODUCT PORTFOLIO

14.9.3 RECENT DEVELOPMENTS

14.1 L3HARRIS TECHNOLOGIES, INC

14.10.1 COMPANY SNAPSHOT

14.10.2 REVENUE ANALYSIS

14.10.3 PRODUCT PORTFOLIO

14.10.4 RECENT DEVELOPMENTS

14.11 MITSUBISHI HEAVY INDUSTRIES LTD

14.11.1 COMPANY SNAPSHOT

14.11.2 REVENUE ANALYSIS

14.11.3 PRODUCT PORTFOLIO

14.11.4 RECENT DEVELOPMENTS

14.12 ROCKET LAB USA

14.12.1 COMPANY SNAPSHOT

14.12.2 REVENUE ANALYSIS

14.12.3 PRODUCT PORTFOLIO

14.12.4 RECENT DEVELOPMENTS

14.13 SIERRA NEVADA CORPORATION

14.13.1 COMPANY SNAPSHOT

14.13.2 PRODUCT PORTFOLIO

14.13.3 RECENT DEVELOPMENTS

14.14 SPACEFLIGHT INC

14.14.1 COMPANY SNAPSHOT

14.14.2 SERVICES PORTFOLIO

14.14.3 RECENT DEVELOPMENTS

14.15 VIRGIN ORBIT

14.15.1 COMPANY SNAPSHOT

14.15.2 REVENUE ANALYSIS

14.15.3 PRODUCT PORTFOLIO

14.15.4 RECENT DEVELOPMENTS

15 QUESTIONNAIRE

16 RELATED REPORTS

Tabellenverzeichnis

TABLE 1 U.S. SATELLITE LAUNCH SERVICES MARKET, BY ROCKET TYPE, 2020-2032 (USD MILLION)

TABLE 2 U.S. SATELLITE LAUNCH SERVICES MARKET, BY FORM OF ENERGY, 2020-2032 (USD MILLION)

TABLE 3 U.S. THERMODYNAMIC ROCKETS IN SATELLITE LAUNCH SERVICES MARKET, BY PROPELLANTS, 2020-2032 (USD MILLION)

TABLE 4 U.S. SATELLITE LAUNCH SERVICES MARKET, BY SATELLITE, 2020-2032 (USD MILLION)

TABLE 5 U.S. SMALL SATELLITES IN SATELLITE LAUNCH SERVICES MARKET, BY TYPE, 2020-2032 (USD MILLION)

TABLE 6 U.S. SATELLITE LAUNCH SERVICES MARKET, BY APPLICATION, 2020-2032 (USD MILLION)

TABLE 7 U.S. SATELLITE LAUNCH SERVICES MARKET, BY END-USER, 2020-2032 (USD MILLION)

TABLE 8 U.S. COMMERCIAL IN SATELLITE LAUNCH SERVICES MARKET, BY TYPE, 2020-2032 (USD MILLION)

TABLE 9 U.S. GOVERNMENT & DEFENSE IN SATELLITE LAUNCH SERVICES MARKET, BY TYPE, 2020-2032 (USD MILLION)

TABLE 10 U.S. SATELLITE LAUNCH SERVICES MARKET, BY ORBIT, 2020-2032 (USD MILLION)

Abbildungsverzeichnis

FIGURE 1 U.S. SATELLITE LAUNCH SERVICES MARKET: SEGMENTATION

FIGURE 2 U.S. SATELLITE LAUNCH SERVICES MARKET: DATA TRIANGULATION

FIGURE 3 U.S. SATELLITE LAUNCH SERVICES MARKET: DROC ANALYSIS

FIGURE 4 U.S. SATELLITE LAUNCH SERVICES MARKET: COUNTRY-LEVEL MARKET ANALYSIS

FIGURE 5 U.S. SATELLITE LAUNCH SERVICES MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 U.S. SATELLITE LAUNCH SERVICES MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 7 U.S. SATELLITE LAUNCH SERVICES MARKET: DBMR MARKET POSITION GRID

FIGURE 8 U.S. SATELLITE LAUNCH SERVICES MARKET: VENDOR SHARE ANALYSIS

FIGURE 9 U.S. SATELLITE LAUNCH SERVICES MARKET: MARKET APPLICATION COVERAGE GRID

FIGURE 10 U.S. SATELLITE LAUNCH SERVICES MARKET: SEGMENTATION

FIGURE 11 INCREASE IN NUMBER OF SMALL SATELLITES AND TESTING PROBE LAUNCHES IS EXPECTED TO DRIVE U.S. SATELLITE LAUNCH SERVICES MARKET IN THE FORECAST PERIOD

FIGURE 12 MEDIUM-LIFT LAUNCH VEHICLE SEGMENT IS EXPECTED TO ACCOUNT FOR LARGEST SHARE OF U.S. SATELLITE LAUNCH SERVICES MARKET FROM 2022 TO 2032

FIGURE 13 DRIVERS, RESTRAINTS, OPPORTUNITIES, AND CHALLENGES OF U.S. SATELLITE LAUNCH SERVICES MARKET

FIGURE 14 ORBITAL LAUNCH BY COUNTRY IN 2020

FIGURE 15 TOTAL NUMBER OF ACTIVE COMMERCIAL SATELLITES IN EARTH’S ORBIT

FIGURE 16 U.S. SATELLITE LAUNCH SERVICES MARKET: BY ROCKET TYPE, 2021

FIGURE 17 U.S. SATELLITE LAUNCH SERVICES MARKET: BY FORM OF ENERGY, 2021

FIGURE 18 U.S. SATELLITE LAUNCH SERVICES MARKET: BY SATELLITE, 2021

FIGURE 19 U.S. SATELLITE LAUNCH SERVICES MARKET: BY APPLICATION, 2021

FIGURE 20 U.S. SATELLITE LAUNCH SERVICES MARKET: BY END-USER, 2021

FIGURE 21 U.S. SATELLITE LAUNCH SERVICES MARKET: BY ORBIT, 2021

FIGURE 22 U.S. SATELLITE LAUNCH SERVICES MARKET: COMPANY SHARE 2021 (%)

Forschungsmethodik

Die Datenerfassung und Basisjahresanalyse werden mithilfe von Datenerfassungsmodulen mit großen Stichprobengrößen durchgeführt. Die Phase umfasst das Erhalten von Marktinformationen oder verwandten Daten aus verschiedenen Quellen und Strategien. Sie umfasst die Prüfung und Planung aller aus der Vergangenheit im Voraus erfassten Daten. Sie umfasst auch die Prüfung von Informationsinkonsistenzen, die in verschiedenen Informationsquellen auftreten. Die Marktdaten werden mithilfe von marktstatistischen und kohärenten Modellen analysiert und geschätzt. Darüber hinaus sind Marktanteilsanalyse und Schlüsseltrendanalyse die wichtigsten Erfolgsfaktoren im Marktbericht. Um mehr zu erfahren, fordern Sie bitte einen Analystenanruf an oder geben Sie Ihre Anfrage ein.

Die wichtigste Forschungsmethodik, die vom DBMR-Forschungsteam verwendet wird, ist die Datentriangulation, die Data Mining, die Analyse der Auswirkungen von Datenvariablen auf den Markt und die primäre (Branchenexperten-)Validierung umfasst. Zu den Datenmodellen gehören ein Lieferantenpositionierungsraster, eine Marktzeitlinienanalyse, ein Marktüberblick und -leitfaden, ein Firmenpositionierungsraster, eine Patentanalyse, eine Preisanalyse, eine Firmenmarktanteilsanalyse, Messstandards, eine globale versus eine regionale und Lieferantenanteilsanalyse. Um mehr über die Forschungsmethodik zu erfahren, senden Sie eine Anfrage an unsere Branchenexperten.

Anpassung möglich

Data Bridge Market Research ist ein führendes Unternehmen in der fortgeschrittenen formativen Forschung. Wir sind stolz darauf, unseren bestehenden und neuen Kunden Daten und Analysen zu bieten, die zu ihren Zielen passen. Der Bericht kann angepasst werden, um Preistrendanalysen von Zielmarken, Marktverständnis für zusätzliche Länder (fordern Sie die Länderliste an), Daten zu klinischen Studienergebnissen, Literaturübersicht, Analysen des Marktes für aufgearbeitete Produkte und Produktbasis einzuschließen. Marktanalysen von Zielkonkurrenten können von technologiebasierten Analysen bis hin zu Marktportfoliostrategien analysiert werden. Wir können so viele Wettbewerber hinzufügen, wie Sie Daten in dem von Ihnen gewünschten Format und Datenstil benötigen. Unser Analystenteam kann Ihnen auch Daten in groben Excel-Rohdateien und Pivot-Tabellen (Fact Book) bereitstellen oder Sie bei der Erstellung von Präsentationen aus den im Bericht verfügbaren Datensätzen unterstützen.