Us Low Speed Vehicle Market

Marktgröße in Milliarden USD

CAGR :

%

USD

2.32 Billion

USD

3.99 Billion

2025

2033

USD

2.32 Billion

USD

3.99 Billion

2025

2033

| 2026 –2033 | |

| USD 2.32 Billion | |

| USD 3.99 Billion | |

|

|

|

|

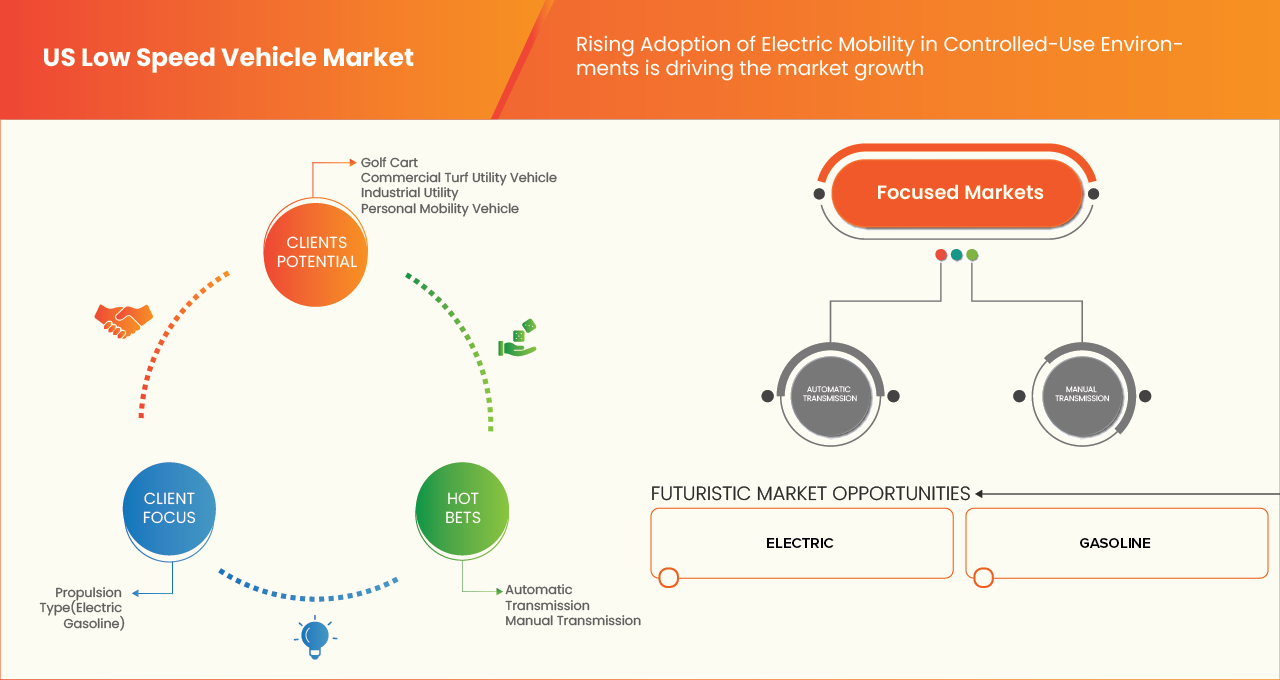

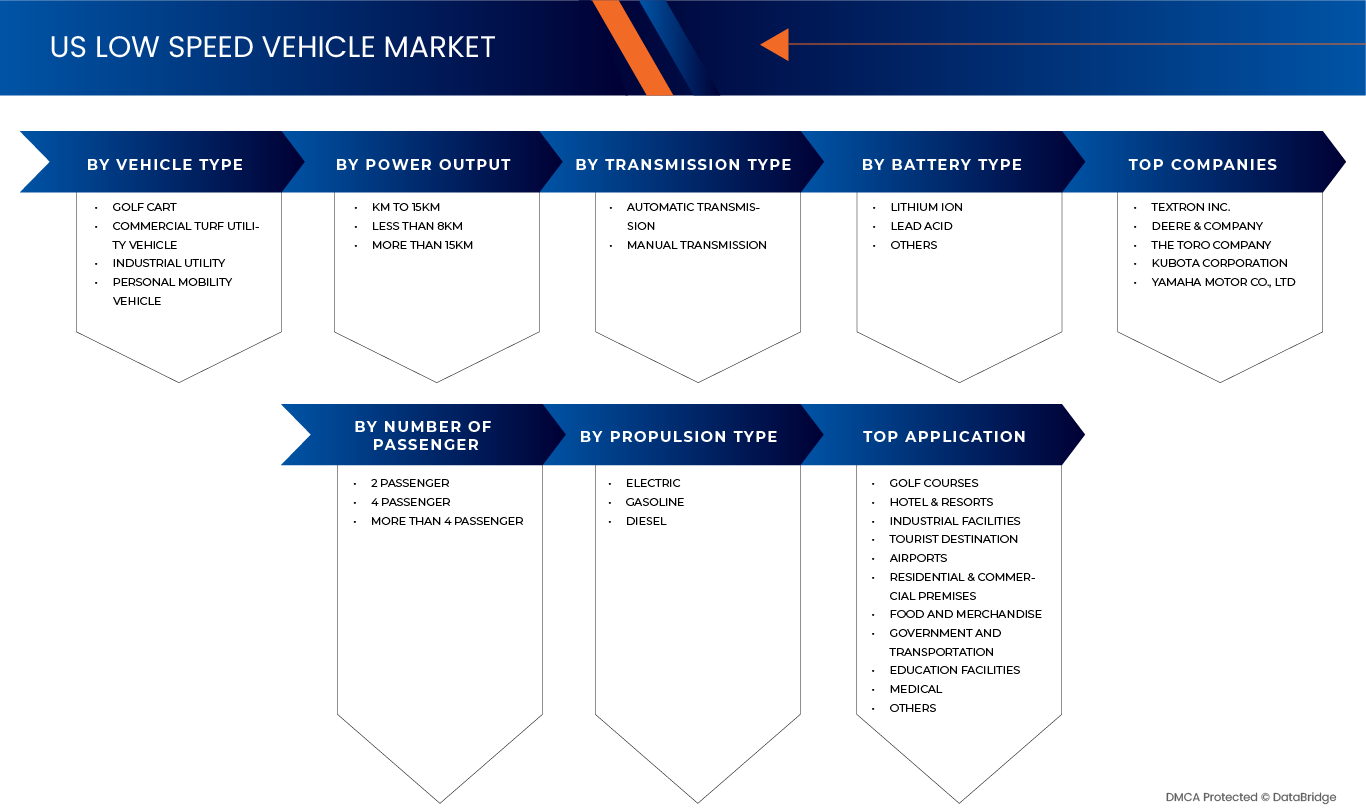

Markt für langsame Fahrzeuge in den USA, nach Fahrzeugtyp (Golfwagen, Nutzfahrzeuge für die Rasenpflege, Industriefahrzeuge und Fahrzeuge für die persönliche Mobilität), Reichweite (8–15 km/h, unter 8 km/h und über 15 km/h), Sitzplatzanzahl (2, 4 und mehr als 4 Personen), Getriebeart (Automatik und Schaltgetriebe), Antriebsart (elektrisch, Benzin und Diesel), Batterietyp (Lithium-Ionen, Blei-Säure und andere), Anwendungsbereich (Golfplätze, Hotels und Resorts, Industrieanlagen, Touristenziele, Flughäfen, Wohn- und Gewerbeimmobilien, Lebensmittel und Waren, Behörden und Transportwesen, Bildungseinrichtungen, Gesundheitswesen und andere) – Branchentrends und Prognose bis 2033

Marktgröße für langsame Fahrzeuge in den USA

- Der US-amerikanische Markt für Fahrzeuge mit niedriger Geschwindigkeit wurde im Jahr 2025 auf 2,32 Milliarden US-Dollar geschätzt und soll bis 2033 auf 3,99 Milliarden US-Dollar anwachsen.

- Im Prognosezeitraum von 2026 bis 2033 dürfte der Markt mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 7,17 % wachsen. Haupttreiber dieser Entwicklung sind die steigende Nachfrage nach kostengünstigen und umweltfreundlichen Transportlösungen, die zunehmende Nutzung elektrischer Fahrzeuge mit niedriger Geschwindigkeit sowie der wachsende Einsatz von LSVs in Wohnanlagen, auf Golfplätzen, Campusgeländen, in Ferienanlagen, Industriegebieten und im Bereich der urbanen Mobilität auf der letzten Meile.

- Darüber hinaus trägt die kontinuierliche Produktinnovation bei elektrischen Antrieben, Batterietechnologie, Fahrzeugsicherheitsfunktionen und Konnektivitätssystemen sowie der Ausbau von Direktvertriebs- und Händlervertriebskanälen zu einem nachhaltigen Marktwachstum bei. Günstige regulatorische Rahmenbedingungen für Elektrofahrzeuge mit niedriger Geschwindigkeit, steigende Investitionen in nachhaltige Mobilitätsinfrastruktur und der zunehmende Fokus auf die Reduzierung von Verkehrsstaus in Städten und die Senkung der CO₂-Emissionen stärken die Marktaussichten für Elektrofahrzeuge mit niedriger Geschwindigkeit in den USA zusätzlich.

Analyse des US-Marktes für langsame Fahrzeuge

- Der US-amerikanische Markt für Fahrzeuge mit niedriger Geschwindigkeit (LSV) verzeichnet stetige Fortschritte, da sich die Hersteller zunehmend auf Elektromobilität, Verbesserungen der Fahrzeugsicherheit und anwendungsspezifische Designoptimierung konzentrieren, um den sich wandelnden Transportbedürfnissen von Verbrauchern und Gewerbetreibenden gerecht zu werden.

- Hersteller von leichten Nutzfahrzeugen nutzen fortschrittliche elektrische Antriebe, verbesserte Batterietechnologien, Leichtbaumaterialien und modulare Fahrzeugplattformen, um Reichweite, Betriebseffizienz und Produktdifferenzierung für private, gewerbliche und institutionelle Anwendungsbereiche zu optimieren. Die Integration von Konnektivitätsfunktionen, Telematik und intelligenter Steuerung prägt die Produktentwicklungsstrategien im gesamten Markt zusätzlich.

- Diese Fortschritte stärken die Wertschöpfungskette von leichten Nutzfahrzeugen in den USA, indem sie die Fertigungseffizienz, Skalierbarkeit und Fahrzeugzuverlässigkeit verbessern und gleichzeitig die Gesamtbetriebskosten senken. Der Ausbau von Direktvertriebsmodellen, Händlernetzen und Flottenpartnerschaften trägt zu einer schnelleren Marktdurchdringung und einer verbesserten Kundenbindung bei.

- Darüber hinaus führt die zunehmende Nutzung von LSVs in geschlossenen Wohnanlagen, auf Campusgeländen, in Ferienanlagen, Industrieanlagen und in der Logistik der letzten Meile, unterstützt durch günstige Regulierungen und Nachhaltigkeitsinitiativen, zu einer insgesamt besseren Marktzugänglichkeit.

- Im Jahr 2026 wird erwartet, dass Golfcarts den US-Markt für Fahrzeuge mit niedriger Geschwindigkeit mit einem Anteil von 39,25 % dominieren werden. Dies spiegelt die starke Nachfrage nach kompakten, einfach zu bedienenden und kostengünstigen Fahrzeugen wider, die sich für Kurzstrecken eignen. Die weitverbreitete Nutzung auf Golfplätzen, in Wohnanlagen, Hotels und Gewerbegebieten sowie die zunehmende Elektrifizierung und die vielfältigen Individualisierungsmöglichkeiten festigen die führende Position von Golfcarts im US-Markt für Fahrzeuge mit niedriger Geschwindigkeit.

Berichtsumfang und Marktsegmentierung für US-amerikanische Fahrzeuge mit niedriger Geschwindigkeit

|

Attribute |

Wichtige Markteinblicke in US-amerikanische Niedriggeschwindigkeitsfahrzeuge |

|

Abgedeckte Segmente |

|

|

Abgedecktes Land |

|

|

Wichtige Marktteilnehmer |

|

|

Marktchancen |

|

|

Mehrwertdaten-Infosets |

Zusätzlich zu den Erkenntnissen über die wichtigsten Akteure und Marktteilnehmer enthalten die von Bridge Market Research erstellten Marktberichte Szenarien wie Marktwert, Wachstumsrate, Segmentierung und geografische Abdeckung sowie Porters Fünf-Kräfte-Modell, Unternehmensbewertungsquadrant, Preisanalyse, Rohstoffabdeckung, Klimawandelszenario, Analyse des Branchenökosystems, Markenaussichten, Kaufverhalten der Verbraucher, Innovationsverfolgung und strategische Analyse, Gewinnmargenszenario, Rohstoffabdeckung, Lieferkettenanalyse, technologische Fortschritte, Wertschöpfungskettenanalyse, Kriterien für die Lieferantenauswahl und regulatorische Abdeckung. |

Trends auf dem US-Markt für langsame Fahrzeuge

„Kommunale Übernahme von Smart-City-Lösungen und öffentlichen Dienstleistungen auf der letzten Meile“

- Die Einführung von Niedriggeschwindigkeitsfahrzeugen durch Kommunen entwickelt sich in den USA zu einem strategischen Wegbereiter für Smart-City-Initiativen und die Verbesserung der öffentlichen Dienstleistungen auf der letzten Meile. Stadtverwaltungen integrieren zunehmend Niedriggeschwindigkeits-Elektrofahrzeuge in ihre Fuhrparks, beispielsweise für die Parkraumüberwachung, die Instandhaltung von Versorgungsanlagen, den Betrieb von Parks und Freizeiteinrichtungen sowie für Streifenfahrten, wo kurze Strecken, häufige Stopps und kontrollierte Fahrzonen üblich sind. Diese Anwendungsfälle decken sich gut mit den kommunalen Zielen, Betriebskosten zu senken, Emissionen zu reduzieren und die urbane Mobilität zu modernisieren, ohne dass umfangreiche Änderungen an der bestehenden Infrastruktur erforderlich sind.

- Zudem ermutigt der zunehmende Fokus auf Smart-City-Konzepte Kommunen dazu, langsame Fahrzeuge als Teil digitalisierter, serviceorientierter Verkehrsmodelle einzusetzen. In Kombination mit Telematik, Flottenmanagement-Software und energieeffizienten Ladelösungen unterstützen diese Fahrzeuge datengestützte Entscheidungen und verbessern die Reaktionsfähigkeit der Dienstleistungen auf Stadtteilebene. Da Städte Nachhaltigkeit, Effizienz und lokale Mobilität weiterhin priorisieren, wird der kommunalen Einführung dieser Fahrzeuge eine entscheidende Rolle bei der Erweiterung ihres funktionalen und geografischen Einsatzgebietes im öffentlichen Sektor zugeschrieben.

- Wie das offizielle Pressebüro der Stadt Buffalo im April 2025 mitteilte, stellten Bürgermeister Christopher Scanlon und städtische Beamte die ersten Elektrofahrzeuge der städtischen Flotte als Teil einer umfassenderen Nachhaltigkeitsinitiative vor, die darauf abzielte, Emissionen zu reduzieren und die städtischen Dienstleistungen zu verbessern. Dies demonstriert Buffalos städtische Einführung der Elektromobilität für den öffentlichen Einsatz.

- Wie MyJournalCourier.com im Oktober 2023 berichtete, schloss sich die Stadt Jacksonville, Illinois, einem kommunalen Elektromobilitätsprogramm an, das staatliche und kommunale Fördermittel zur Förderung der Elektromobilitätsplanung, einschließlich öffentlicher Ladeinfrastruktur, erhielt. Dabei wurde die Zusammenarbeit auf kommunaler Ebene zur Unterstützung des Einsatzes von Elektrofahrzeugen für lokale Dienstleistungen hervorgehoben.

- Die zunehmende Nutzung von langsamen und elektrischen Fahrzeugen durch Kommunen bietet in den USA ein erhebliches Marktpotenzial. Städte richten ihre Verkehrsstrategien verstärkt an den Zielen der Smart City und einer effizienten Bereitstellung öffentlicher Dienstleistungen auf der letzten Meile aus. Die Integration dieser Fahrzeuge in kommunale Flotten für Anwendungen wie Energieversorgung, öffentliche Sicherheit, Wartung und kommunale Dienstleistungen beweist ihren praktischen Nutzen in kontrollierten, langsamen städtischen Umgebungen. Da Kommunen Nachhaltigkeit, betriebliche Effizienz und technologiegestützte Dienstleistungsmodelle weiterhin priorisieren, dürfte die kommunale Nachfrage stabile und langfristige Beschaffungsmöglichkeiten schaffen. Dieser Trend positioniert langsame Fahrzeuge als entscheidenden Faktor für moderne Mobilität im öffentlichen Sektor und unterstützt einen skalierbaren Einsatz, während er gleichzeitig ihre Rolle in einer zukunftsfähigen städtischen Infrastruktur stärkt.

Marktdynamik für langsame Fahrzeuge in den USA

Treiber

„Günstige Einstufung von Fahrzeugen mit niedriger Geschwindigkeit auf Bundes- und Landesebene “

- Die günstige Einstufung von Fahrzeugen mit niedriger Geschwindigkeit auf Bundes- und Landesebene in den USA hat eine klare regulatorische Grundlage geschaffen, die deren strukturierte Nutzung in ausgewiesenen Straßennetzen und kontrollierten Bereichen unterstützt. Durch die formale Definition von Fahrzeugen mit niedriger Geschwindigkeit gemäß den bundesstaatlichen Sicherheitsstandards und die Zulassung ihres Betriebs auf Straßen mit festgelegten Geschwindigkeitsbegrenzungen haben die Regulierungsbehörden die Unsicherheit für Hersteller, Flottenbetreiber und Endnutzer verringert. Diese regulatorische Klarheit ermöglicht die gezielte Entwicklung von Fahrzeugen für den vorschriftsmäßigen Einsatz, erleichtert die reibungslose Kommerzialisierung und fördert deren Einsatz in Wohngebieten, auf Universitätsgeländen und in kommunalen Einrichtungen.

- Auf Landes- und Kommunalebene hat die Annahme und Angleichung komplementärer Regelungen – etwa zu Zulassungsverfahren, Ausrüstungsvorschriften und Straßennutzungsgenehmigungen – die praktische Anwendbarkeit von Leichtfahrzeugen weiter gestärkt. Wo regulatorische Rahmenbedingungen klar formuliert und konsequent durchgesetzt werden, entwickeln sich Leichtfahrzeuge von experimentellen oder Nischenoptionen zu anerkannten Mobilitätslösungen. Diese durch die Klassifizierung bedingte Legitimität spielt weiterhin eine entscheidende Rolle für das Marktvertrauen, Investitionsentscheidungen und die langfristige Planung im US-amerikanischen Leichtfahrzeugsektor.

- Gemäß den Florida Statutes 2025, die im Januar 2025 in Kraft traten, ist der Betrieb von Fahrzeugen mit niedriger Geschwindigkeit auf Straßen mit einer zulässigen Höchstgeschwindigkeit von 35 mph oder weniger zulässig. Der Staat schreibt bestimmte Sicherheitsausrüstungen und einen gültigen Führerschein vor und integriert die Kriterien des Bundes für Fahrzeuge mit niedriger Geschwindigkeit in das staatliche Verkehrsrecht, wodurch die koordinierte Regulierung zwischen Bund und Land gestärkt wird.

- Die günstige Einstufung von Fahrzeugen mit niedriger Geschwindigkeit auf Bundes- und Landesebene in den USA hat einen stabilen und klar definierten Rechtsrahmen geschaffen, der deren rechtmäßige Nutzung und Vermarktung auf ausgewiesenen Straßennetzen unterstützt. Durch die formale Anerkennung von Fahrzeugen mit niedriger Geschwindigkeit als eigenständige Fahrzeugkategorie mit spezifischen Sicherheits-, Geschwindigkeits- und Ausstattungsanforderungen haben die Regulierungsbehörden die Unsicherheit hinsichtlich der Einhaltung der Vorschriften für Hersteller und Betreiber verringert und gleichzeitig eine einheitliche Fahrzeugkonstruktion und -zertifizierung ermöglicht. Da immer mehr Bundesstaaten ihre Verkehrsordnungen und Zulassungssysteme an die Bundesdefinitionen anpassen, stärkt die regulatorische Klarheit weiterhin das Marktvertrauen und erleichtert die strukturierte Einführung von Fahrzeugen mit niedriger Geschwindigkeit in den Bereichen Wohnen, Institutionen und kommunale Mobilität.

Einschränkungen/Herausforderungen

„Fragmentierte Auslegung staatlicher und lokaler Vorschriften“

- Uneinheitliche Auslegungen der Vorschriften auf Landes- und Kommunalebene stellen eine erhebliche Herausforderung für den US-amerikanischen Markt für Leichtfahrzeuge dar und führen zu Komplexität und Unsicherheit für Hersteller, Flottenbetreiber und Endnutzer. Obwohl Leichtfahrzeuge auf Bundesebene anerkannt sind, führen Unterschiede in den Landesgesetzen und kommunalen Verordnungen hinsichtlich Fahrzeugklassifizierung, Straßenzugang, Zulassungsvoraussetzungen und Betriebszonen zu uneinheitlichen Einführungsbedingungen in den verschiedenen Regionen. Diese fehlende regulatorische Einheitlichkeit erschwert es den Beteiligten, standardisierte Produkte zu entwickeln, den Einsatz zu skalieren oder Flottenstrategien für mehrere Städte umzusetzen.

- Häufige Aktualisierungen der Richtlinien und unterschiedliche Durchsetzungsansätze auf lokaler Ebene erschweren die Marktexpansion zusätzlich, insbesondere in städtischen Gebieten, wo regulatorische Klarheit von entscheidender Bedeutung ist. Betreiber müssen oft stadtspezifische Genehmigungen, Nutzungsbeschränkungen und Infrastrukturvorgaben berücksichtigen, was die Kosten für die Einhaltung der Vorschriften erhöht und die Markteinführung verzögert. Infolgedessen behindert die uneinheitliche Auslegung der Vorschriften weiterhin die Skalierbarkeit des Marktes und begrenzt die Möglichkeiten von Fahrzeugen mit niedriger Geschwindigkeit, eine breitere, landesweite Marktdurchdringung zu erreichen.

- Wie Manistee News im April 2025 berichtete, sind Golfcarts in Michigan auf öffentlichen Straßen nur in Gemeinden legal, die entsprechende lokale Verordnungen erlassen haben. Städte wie Manistee, Ludington, Bad Axe, Port Austin, Caseville und Ubly haben jeweils ihre eigenen Regelungen für Betrieb, Registrierung und zulässige Straßenabschnitte, was die lokalen Unterschiede in den Regeln trotz des gleichen staatlichen Rahmens verdeutlicht.

- Wie SmartCitiesDive im Februar 2025 berichtete, erwogen die Behörden von Denver angesichts steigender Verletzungszahlen strengere lokale Vorschriften für Elektroroller und E-Bikes, trotz bestehender Stadt- und Landesgesetze. Dies zeigt, wie lokale Gerichtsbarkeiten über die umfassenderen landesweiten Rahmenbedingungen hinaus einzigartige Regulierungsmaßnahmen ergreifen.

- Die uneinheitliche Auslegung von Landes- und Kommunalvorschriften stellt weiterhin eine erhebliche Herausforderung für den US-amerikanischen Markt für leichte Nutzfahrzeuge dar. Trotz übergeordneter Bundes- oder Landesrichtlinien führen Unterschiede in kommunalen Verordnungen, Durchsetzungspraktiken und Straßenzufahrtsregeln zu einem uneinheitlichen regulatorischen Umfeld in Städten und Landkreisen. Dieser Flickenteppich an Vorschriften erhöht die Komplexität der Einhaltung, steigert die Betriebskosten und verlangsamt den Flottenausbau, insbesondere für Betreiber, die eine Expansion in mehrere Städte oder einen ganzen Bundesstaat anstreben. Solange keine stärkere Harmonisierung der Fahrzeugklassifizierung, der Nutzungsberechtigungen und der Sicherheitsanforderungen erfolgt, werden Hersteller und Flottenbetreiber mit anhaltender Unsicherheit konfrontiert sein, was die Fähigkeit des Marktes einschränkt, effizient und einheitlich in verschiedenen städtischen und vorstädtischen Regionen zu wachsen.

Marktumfang für US-amerikanische Fahrzeuge mit niedriger Geschwindigkeit

Der US-amerikanische Markt für Fahrzeuge mit niedriger Geschwindigkeit ist in sieben wesentliche Segmente unterteilt, basierend auf Fahrzeugtyp, Leistung, Anzahl der Passagiere, Getriebeart, Antriebsart, Batterietyp und Anwendung.

- Nach Fahrzeugtyp

Basierend auf dem Fahrzeugtyp ist der US-amerikanische Markt für langsame Fahrzeuge in Golfcarts, Nutzfahrzeuge für die gewerbliche Rasenpflege, Industriefahrzeuge und Fahrzeuge für die individuelle Mobilität unterteilt. Im Jahr 2026 wird das Segment der Golfcarts voraussichtlich mit einem Marktanteil von 39,25 % den Markt dominieren. Dies ist auf die weitverbreitete Nutzung auf Golfplätzen, in Resorts, Wohnanlagen, auf Universitätsgeländen und in Freizeiteinrichtungen zurückzuführen. Eine starke Nachfrage nach Ersatzfahrzeugen, die Ausweitung der Einsatzmöglichkeiten über den traditionellen Golfsport hinaus und die zunehmende Verbreitung elektrisch betriebener Golfcarts für Kurzstreckenfahrten stärken die Marktführerschaft dieses Segments zusätzlich.

Das Segment der Golfcarts ist mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 7,75 % das am schnellsten wachsende Segment im nordamerikanischen Markt für Fahrzeuge mit niedriger Geschwindigkeit. Treiber dieses Wachstums sind die steigende Nachfrage nach vielseitigen, energieeffizienten und wartungsarmen Fahrzeugen, deren zunehmende Nutzung im privaten, gewerblichen und institutionellen Bereich sowie der Ausbau von Flottenleasing, Vermietung und Direktvertrieb. Technologische Fortschritte bei der Batterieeffizienz, der Fahrzeugvernetzung und dem modularen Design werden die Akzeptanz in wichtigen nordamerikanischen Märkten voraussichtlich weiter beschleunigen.

- Nach Ausgangsleistung

Basierend auf der Leistung ist der US-Markt für Fahrzeuge mit niedriger Geschwindigkeit in die Segmente „Unter 8 km/h“, „8–15 km/h“ und „Über 15 km/h“ unterteilt. Im Jahr 2026 wird das Segment „8–15 km/h“ voraussichtlich mit einem Marktanteil von 50,97 % dominieren. Dies ist auf die weitverbreitete Nutzung in Wohngebieten, auf Golfplätzen, in Ferienanlagen und im Bereich der individuellen Mobilität über kurze Strecken zurückzuführen. Die Beliebtheit dieser Fahrzeuge wird durch den moderaten Energieverbrauch, die niedrigeren Betriebskosten und die zunehmende Verbreitung von Elektrofahrzeugen im Nahverkehr begünstigt.

Das Segment der Fahrzeuge mit einer Reichweite von 8 bis 15 km ist mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 7,76 % das am schnellsten wachsende Segment im nordamerikanischen Markt für Fahrzeuge mit niedriger Geschwindigkeit. Treiber dieses Wachstums sind die steigende Nachfrage nach effizienten, zuverlässigen und wartungsarmen Fahrzeugen für den täglichen Kurzstreckenverkehr sowie die zunehmende Verbreitung von Elektroantrieben und verbesserten Batterietechnologien. Der Ausbau von Direktvertriebskanälen, Flottenleasingprogrammen und Initiativen für intelligente Mobilität in Kommunen dürfte das Wachstum dieses Segments im nordamerikanischen Markt weiter beschleunigen.

- Nach Anzahl der Passagiere

Der US-amerikanische Markt für Fahrzeuge mit niedriger Geschwindigkeit ist nach Passagierzahl in 2-Sitzer, 4-Sitzer und Fahrzeuge mit mehr als 4 Sitzplätzen unterteilt. Im Jahr 2026 wird das 2-Sitzer-Segment voraussichtlich mit einem Marktanteil von 58,77 % den Markt dominieren. Grund dafür ist die Eignung dieser Fahrzeuge für den individuellen Personentransport und kurze Strecken. Ihr kompaktes Design, die einfache Manövrierbarkeit, die geringeren Betriebs- und Wartungskosten sowie die weitverbreitete Nutzung in Wohngebieten, auf Golfplätzen, Universitätsgeländen und in Ferienanlagen tragen zu ihrer führenden Marktposition bei.

Das Segment der Zweisitzer ist mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 7,34 % das am schnellsten wachsende Segment im nordamerikanischen Markt für leichte Nutzfahrzeuge. Treiber dieses Wachstums ist die zunehmende Nutzung kompakter elektrischer Fahrzeuge für die individuelle Mobilität, Freizeitaktivitäten sowie den Nah- und Fernverkehr im gewerblichen und institutionellen Bereich. Die steigende Nachfrage nach umweltfreundlichen, wartungsarmen Fahrzeugen und der Ausbau von Flotten-Sharing-Programmen beschleunigen die Nachfrage in den wichtigsten nordamerikanischen Märkten zusätzlich.

- Nach Getriebeart

Basierend auf dem Getriebetyp ist der US-amerikanische Markt für Fahrzeuge mit niedriger Geschwindigkeit in Automatik- und Schaltgetriebe unterteilt. Im Jahr 2026 wird das Segment der Automatikgetriebe voraussichtlich mit einem Marktanteil von 79,50 % den Markt dominieren. Gründe hierfür sind die einfache Bedienung, der geringere Kraftaufwand für den Fahrer und die wachsende Beliebtheit benutzerfreundlicher Mobilitätslösungen. Automatische Fahrzeuge mit niedriger Geschwindigkeit werden häufig in Wohngebieten, auf Universitätsgeländen, in Ferienanlagen, an Flughäfen und in Gewerbegebieten eingesetzt, wo Kurzstreckenfahrten, häufiges Anhalten und Anfahren sowie erhöhte Sicherheit entscheidende Anforderungen darstellen.

Automatikgetriebe sind mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 7,28 % das am schnellsten wachsende Segment im nordamerikanischen Markt für Fahrzeuge mit niedriger Geschwindigkeit (LSV). Treiber dieses Wachstums sind die steigende Nachfrage nach komfortablen und einfach zu bedienenden Fahrzeugen, insbesondere bei Fahranfängern, älteren Menschen und Betreibern von gewerblichen Flotten. Der zunehmende Einsatz von LSV in Bereichen wie Carsharing, Gastgewerbe und institutionellen Anwendungen sowie die kontinuierlichen Verbesserungen der Zuverlässigkeit und Effizienz der Getriebe beschleunigen die Akzeptanz von Fahrzeugen mit Automatikgetriebe in den USA zusätzlich.

- Nach Antriebsart

Basierend auf der Antriebsart ist der US-amerikanische Markt für leichte Nutzfahrzeuge in Elektro-, Benzin- und Dieselfahrzeuge unterteilt. Im Jahr 2026 wird das Segment der Elektrofahrzeuge voraussichtlich mit einem Marktanteil von 60,12 % den Markt dominieren. Gründe hierfür sind strenge Umweltauflagen, die steigende Nachfrage nach emissionsfreien Mobilitätslösungen und die deutlich geringeren Betriebs- und Wartungskosten im Vergleich zu Verbrennungsmotoren. Die zunehmende Nutzung elektrischer Fahrzeuge in Wohngebieten, geschlossenen Wohnanlagen, Universitätsgeländen, Ferienanlagen, Flughäfen und Gewerbegebieten sowie die kontinuierlichen Fortschritte bei der Batterieeffizienz und der Ladeinfrastruktur stärken die Marktführerschaft dieses Segments.

Elektrofahrzeuge sind mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 7,46 % das am schnellsten wachsende Segment im US-amerikanischen Markt für langsame Fahrzeuge. Treiber dieses Wachstums sind sinkende Batteriekosten, günstige staatliche Förderprogramme für Elektrofahrzeuge, der Ausbau des Ladenetzes und die zunehmende Präferenz institutioneller Akteure für nachhaltige und geräuscharme Transportlösungen. Initiativen zur Elektrifizierung von Fahrzeugflotten im Gastgewerbe, in der Industrie und bei Kommunen beschleunigen die Verbreitung von elektrischen, langsamen Fahrzeugen auf dem US-Markt zusätzlich.

- Nach Batterietyp

Basierend auf dem Batterietyp ist der US-amerikanische Markt für Fahrzeuge mit niedriger Geschwindigkeit in Lithium-Ionen-, Blei-Säure- und sonstige Batterien unterteilt. Im Jahr 2026 wird erwartet, dass Lithium-Ionen-Batterien mit einem Marktanteil von 56,19 % den Markt dominieren werden. Gründe hierfür sind die höhere Energiedichte, die längere Lebensdauer, die schnellere Ladefähigkeit und der geringere Wartungsaufwand im Vergleich zu herkömmlichen Blei-Säure-Batterien. Die zunehmende Verbreitung von Elektrofahrzeugen mit niedriger Geschwindigkeit in Wohngebieten, auf Gewerbegeländen, Golfplätzen und in Freizeiteinrichtungen verstärkt die Nachfrage nach Lithium-Ionen-Batteriesystemen deutlich.

Lithium-Ionen-Batterien sind mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 7,60 % das am schnellsten wachsende Segment im US-amerikanischen Markt für Fahrzeuge mit niedriger Geschwindigkeit. Treiber dieses Wachstums sind sinkende Batteriekosten, Fortschritte bei Batteriemanagementsystemen, ein zunehmender Fokus auf Nachhaltigkeit und die steigende Nachfrage nach leichten, leistungsstarken Energiespeicherlösungen. Förderprogramme der Regierung für Elektromobilität und der Ausbau der Ladeinfrastruktur in den USA beschleunigen die Verbreitung von Lithium-Ionen-Batterien in diesem Marktsegment zusätzlich.

- Durch Bewerbung

Basierend auf den Anwendungsbereichen ist der US-amerikanische Markt für langsame Fahrzeuge in folgende Segmente unterteilt: Golfplätze, Hotels & Resorts, Industrieanlagen, Touristenziele, Flughäfen, Wohn- & Gewerbeimmobilien, Lebensmittel & Handel, Behörden & Transportwesen, Bildungseinrichtungen, Gesundheitswesen und Sonstige. Im Jahr 2026 wird das Segment Golfplätze voraussichtlich mit einem Marktanteil von 24,43 % den Markt dominieren. Dies ist auf den umfassenden Einsatz von langsamen Fahrzeugen für den Transport auf dem Golfplatz, Wartungsarbeiten und den Anlagenbetrieb zurückzuführen. Faktoren wie die einfache Bedienung, der geringe Wartungsaufwand und die zunehmende Beliebtheit von Elektrofahrzeugen, die Emissionen und Betriebskosten im Freizeitbereich reduzieren, tragen zur Marktführerschaft dieses Segments bei.

Golfplätze sind mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 8,87 % das am schnellsten wachsende Segment im US-Markt für Niedriggeschwindigkeitsfahrzeuge. Treiber dieses Wachstums sind der Ausbau der Golfinfrastruktur, steigende Investitionen in nachhaltiges Platzmanagement und die zunehmende Nutzung von Elektrofahrzeugen und Fahrzeugen mit Lithium-Ionen-Batterien, um die betriebliche Effizienz zu steigern, Umweltauflagen zu erfüllen und das gesamte Golferlebnis in den USA zu verbessern.

Die wichtigsten Marktführer, die auf dem Markt tätig sind, sind:

- Textron Inc. (USA)

- Deere & Company (USA)

- Club Car (USA)

- KUBOTA Corporation (Japan)

- Die Toro Company (USA)

- Yamaha Motor Co., Ltd (Japan)

- Polaris Inc. (USA)

- Kandi America (USA)

- American Landmaster (USA)

- Columbia Vehicle Group Inc. (USA)

- AYRO (USA)

- Evolution Electric Vehicles (USA)

- MOTO ELEKTROFAHRZEUGE (USA)

- STAR EV (US)

- ICON Elektrofahrzeug (USA)

- Sierra LSV (USA)

- AGT Elektroautos (Kanada)

- EV Titan, LLC (USA)

- Vantage Vehicle International Inc. (USA)

- Waev Inc. (USA)

Neueste Entwicklungen bei US-Langsamfahrzeugen

- Im Februar 2025 gründete AYRO, Inc. eine neue Robotik-Abteilung, die sich auf die KI-gesteuerte, automatisierte Fertigung von Elektrofahrzeugen und Hightech-Elektrofahrzeug-Unterstützungsprodukten konzentriert, und erhielt ihren ersten Kaufauftrag für präzisionsmontierte Elektrofahrzeugladegeräte, was eine strategische Erweiterung ihrer Produktionskapazitäten markiert.

- Im März 2025 präsentierte EV Titan, LLC seine aktualisierte Modellpalette an elektrischen Langsamfahrzeugen für 2025, darunter die verbesserten Modelle Xtreme Luxe und FFX mit nach vorne gerichteter Ausrichtung. Diese zeichnen sich durch eine höhere elektrische Leistung, verbesserte Komfortmerkmale und erweiterte Individualisierungsmöglichkeiten aus. Mit dieser Entwicklung stärkte das Unternehmen seine Position auf dem US-amerikanischen Markt für Langsamfahrzeuge und bediente die wachsende Nachfrage nach straßenzugelassenen, hochwertigen und vielseitigen Elektromobilitätslösungen für private Haushalte, Ferienanlagen und Gewerbebetriebe.

- Im Januar präsentierte Evolution Electric Vehicles seine neuen Modelle auf der PGA Show 2025 in Orlando und nutzte die Plattform, um Produktinnovationen vorzustellen und die Markenbekanntheit bei Händlern und Branchenakteuren zu steigern. Damit bekräftigte das Unternehmen sein Engagement für den Ausbau seiner Präsenz auf dem Markt für Elektrofahrzeuge und Golfwagen.

- Im Oktober 2025 präsentiert ICON EV seine neuesten Innovationen auf der Internationalen Bootsmesse in Fort Lauderdale (29. Oktober bis 2. November). Zu den Highlights zählen die Weltpremiere zweier neuer Modelle der EPIC FX-Serie: der zweisitzige EPIC E20FX und der sechssitzige EPIC E60FX. Beide Modelle sind mit Premiumreifen, hochwertigen Marine-Soundsystemen und verstellbaren Fahrwerksoptionen ausgestattet. ICON bietet den Besuchern zudem einen kostenlosen Shuttle-Service und unterstreicht damit seine Rolle als offizieller Golfwagen-Partner der Bootsbranche. Diese Präsenz wird die Markenbekanntheit steigern, neue Kunden gewinnen und die Marktpräsenz von ICON EV stärken.

- Im Mai 2025 nahm die Kandi Technologies Group, Inc. in ihrem Werk in Garland, Texas, die Produktion auf und fertigte dort im Rahmen der Initiative „Made in North America“ ihren ersten in den USA montierten Elektrogolfwagen. Die 74.758 Quadratfuß große Anlage auf einem 4,56 Hektar großen Gelände produziert Kandis gesamte Produktpalette an elektrischen Geländefahrzeugen, darunter UTVs und Freizeitmodelle. Dies verbessert die Lieferzeiten, die betriebliche Effizienz und die Kundenorientierung auf dem US-Markt. Die lokale Produktion stärkt Kandis Wettbewerbsfähigkeit, fördert ein schnelleres Marktwachstum und verbessert die Fähigkeit des Unternehmens, nordamerikanische Kunden zu bedienen.

SKU-

Erhalten Sie Online-Zugriff auf den Bericht zur weltweit ersten Market Intelligence Cloud

- Interaktives Datenanalyse-Dashboard

- Unternehmensanalyse-Dashboard für Chancen mit hohem Wachstumspotenzial

- Zugriff für Research-Analysten für Anpassungen und Abfragen

- Konkurrenzanalyse mit interaktivem Dashboard

- Aktuelle Nachrichten, Updates und Trendanalyse

- Nutzen Sie die Leistungsfähigkeit der Benchmark-Analyse für eine umfassende Konkurrenzverfolgung

Inhaltsverzeichnis

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF U.S. LOW SPEED VEHICLE MARKET

1.4 LIMITATIONS

1.5 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 CURRENCY AND PRICING

2.5 DBMR TRIPOD DATA VALIDATION MODEL

2.6 MULTIVARIATE MODELING

2.7 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.8 DBMR MARKET POSITION GRID

2.9 MARKET END USER COVERAGE GRID

2.1 VENDOR SHARE ANALYSIS

2.11 SECONDARY SOURCES

2.12 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 PORTER’S FIVE FORCES ANALYSIS

4.1.1 INTENSITY OF COMPETITIVE RIVALRY – HIGH

4.1.2 BARGAINING POWER OF BUYERS – HIGH

4.1.3 THREAT OF NEW ENTRANTS – LOW TO MODERATE

4.1.4 THREAT OF SUBSTITUTES – MODERATE TO HIGH

4.1.5 BARGAINING POWER OF SUPPLIERS – MODERATE

4.1.6 CONCLUSION

4.2 CONSUMER BEHAVIOR

4.2.1 INTRODUCTION

4.2.2 RESIDENTIAL AND COMMUNITY-BASED CONSUMERS

4.2.3 RECREATIONAL AND LEISURE-ORIENTED CONSUMERS

4.2.4 COMMERCIAL, INSTITUTIONAL, AND CAMPUS BUYERS

4.2.5 ENVIRONMENTAL AND SUSTAINABILITY INFLUENCE

4.2.6 REGULATORY AWARENESS AND CONSUMER CONFIDENCE

4.2.7 KEY PURCHASE DECISION FACTORS

4.2.8 BARRIERS TO ADOPTION

4.2.9 EMERGING CONSUMER BEHAVIOUR TRENDS

4.2.10 CONCLUSION

4.3 CURRENT VS FUTURISTIC SCENERIO

4.3.1 INTRODUCTION

4.3.2 CURRENT MARKET SCENARIO

4.3.3 CURRENT CONSUMER AND INSTITUTIONAL MINDSET

4.3.4 TRANSITION DRIVERS SHAPING THE FUTURE SCENARIO

4.3.5 FUTURISTIC MARKET SCENARIO

4.3.6 FUTURE CONSUMER BEHAVIOUR OUTLOOK

4.3.7 CONCLUSION

4.4 TECHNOLOGY TREND

4.4.1 ELECTRIFICATION AND ADVANCED BATTERY TECHNOLOGY

4.4.2 SMART AND CONNECTED VEHICLE TECHNOLOGIES

4.4.3 AUTONOMY AND ADVANCED DRIVER ASSISTANCE

4.4.4 MODULAR, LIGHTWEIGHT DESIGN AND CUSTOMIZATION

4.4.5 SUSTAINABILITY ENHANCEMENTS

4.4.6 EXPANDING USE CASES AND MARKET SEGMENTS

4.5 USE CASE ANALYSIS

4.5.1 CASE STUDY: COMMUNITY PUBLIC MOBILITY USING ON-DEMAND, LOW-SPEED ELECTRIC VEHICLES IN DOWNTOWN ST. LOUIS, MISSOURI

4.5.2 CASE STUDY: LOW-SPEED VEHICLES GAINING MOMENTUM IN U.S. URBAN MOBILITY (2025)

4.6 COMPANY COMPARITIVE ANALYSIS

4.7 PRICING ANALYSIS

4.8 SUPPLY CHAIN ANALYSIS

4.8.1 RAW MATERIAL SOURCING & PROCUREMENT

4.8.2 PROCESSING & PRODUCT MANUFACTURING (PRODUCTION)

4.8.3 SUPPLY CHAIN & DISTRIBUTION LOGISTICS (TRANSPORTATION)

4.8.4 RETAIL & COMMERCIAL BUYER CHANNELS (DISTRIBUTION & SALES)

4.8.5 CONCLUSION

5 REGULATORY FRAMEWORK

5.1 FEDERAL LEGAL AUTHORITY

5.1.1 NATIONAL TRAFFIC AND MOTOR VEHICLE SAFETY ACT:

5.1.2 NHTSA AND SELF‑CERTIFICATION:

5.1.3 FEDERAL DEFINITION OF LOW‑SPEED VEHICLES

5.2 FEDERAL SAFETY EQUIPMENT REQUIREMENTS

5.2.1 FMVSS NO. 500 MANDATORY EQUIPMENT:

5.2.2 DISTINCTION FROM OTHER VEHICLES

5.3 FEDERAL RESTRICTIONS ON USE

5.3.1 ROADWAY LIMITS

5.3.2 VIN, REGISTRATION, AND LICENSING

5.3.3 STATE REGULATORY ARCHITECTURE

6 MARKET OVERVIEW

6.1 DRIVERS

6.1.1 EXPANSION OF MASTER-PLANNED COMMUNITIES AND GATED RESIDENTIAL DEVELOPMENTS

6.1.2 FAVOURABLE FEDERAL AND STATE-LEVEL CLASSIFICATION OF LOW-SPEED VEHICLES

6.1.3 RISING ADOPTION OF ELECTRIC MOBILITY IN CONTROLLED-USE ENVIRONMENTS

6.1.4 COST-EFFICIENT FLEET SOLUTIONS FOR COMMERCIAL AND INSTITUTIONAL USERS.

6.2 RESTRAINTS

6.2.1 ROADWAY ACCESS LIMITATIONS DUE TO SPEED AND INFRASTRUCTURE CONSTRAINTS

6.2.2 SAFETY PERCEPTION GAPS AMONG URBAN CONSUMERS

6.3 OPPORTUNITIES

6.3.1 MUNICIPAL ADOPTION FOR SMART CITY AND LAST-MILE PUBLIC SERVICES

6.3.2 ELECTRIFICATION OF UNIVERSITY, HEALTHCARE, AND CORPORATE CAMPUSES

6.3.3 GROWTH OF SHARED MOBILITY MODELS IN TOURIST AND URBAN DISTRICTS

6.4 CHALLENGES

6.4.1 FRAGMENTED STATE AND LOCAL REGULATORY INTERPRETATIONS

6.4.2 LIMITED CONSUMER AWARENESS AND MISCLASSIFICATION RISK

7 U.S. LOW SPEED VEHICLE MARKET, BY VEHICLE TYPE

7.1 OVERVIEW

7.2 GOLF CART

7.3 COMMERCIAL TURF UTILITY VEHICLE

7.4 INDUSTRIAL UTILITY

7.5 PERSONAL MOBILITY VEHICLE

7.5.1 PERSONAL TRANSPORTATION VEHICLES (PTV) ( SPEED < 20 MPH)

7.5.2 LOW SPEED VEHICLES (LSV) (SPEED 20–25 MPH)

7.5.2.1 CALIFORNIA

7.5.2.2 TEXAS

7.5.2.3 FLORIDA

7.5.2.4 NEW YORK

7.5.2.5 ARIZONA

7.5.2.6 GEORGIA

7.5.2.7 NORTH CAROLINA

7.5.2.8 WASHINGTON

7.5.2.9 MICHIGAN

7.5.2.10 COLORADO

7.5.2.11 SOUTH CAROLINA

7.5.2.12 NEW JERSEY

7.5.2.13 MASSACHUSETTS

7.5.2.14 ILLINOIS

7.5.2.15 PENNSYLVANIA

7.5.2.16 VIRGINIA

7.5.2.17 TENNESSEE

7.5.2.18 ALABAMA

7.5.2.19 MISSISSIPPI

7.5.2.20 LOUISIANA

7.5.2.21 NEVADA

7.5.2.22 OHIO

7.5.2.23 INDIANA

7.5.2.24 MISSOURI

7.5.2.25 MARYLAND

7.5.2.26 OREGON

7.5.2.27 UTAH

7.5.2.28 MINNESOTA

7.5.2.29 WISCONSIN

7.5.2.30 KENTUCKY

7.5.2.31 ARKANSAS

7.5.2.32 OKLAHOMA

7.5.2.33 IOWA

7.5.2.34 KANSAS

7.5.2.35 NEBRASKA

7.5.2.36 SOUTH DAKOTA

7.5.2.37 NORTH DAKOTA

7.5.2.38 MONTANA

7.5.2.39 IDAHO

7.5.2.40 WYOMING

7.5.2.41 NEW MEXICO

7.5.2.42 MAINE

7.5.2.43 NEW HAMPSHIRE

7.5.2.44 VERMONT

7.5.2.45 RHODE ISLAND

7.5.2.46 DELAWARE

7.5.2.47 WEST VIRGINIA

7.5.2.48 ALASKA

7.5.2.49 HAWAII

7.5.2.50 CONNECTICUT

8 U.S. LOW SPEED VEHICLE MARKET, BY POWER OUTPUT

8.1 OVERVIEW

8.2 8KM TO 15KM

8.3 LESS THAN 8KM

8.4 MORE THAN 15KM

9 U.S. LOW SPEED VEHICLE MARKET, BY NUMBER OF PASSENGER

9.1 OVERVIEW

9.2 2 PASSENGER

9.3 4 PASSENGER

9.3.1 4 FORWARD-FACING SEATING CONFIGURATION

9.3.2 2+2 SEATING CONFIGURATION

9.4 MORE THAN 4 PASSENGER

10 U.S. LOW SPEED VEHICLE MARKET, BY TRANSMISSION TYPE

10.1 OVERVIEW

10.2 AUTOMATIC TRANSMISSION

10.3 MANUAL TRANSMISSION

11 U.S. LOW SPEED VEHICLE MARKET, BY PROPULSION TYPE

11.1 OVERVIEW

11.2 ELECTRIC

11.3 GASOLINE

11.4 DIESEL

12 U.S. LOW SPEED VEHICLE MARKET, BY BATTERY TYPE

12.1 OVERVIEW

12.2 LITHIUM ION

12.3 LEAD ACID

12.4 OTHERS

13 U.S. LOW SPEED VEHICLE MARKET, BY APPLICATION

13.1 OVERVIEW

13.2 GOLF COURSES

13.2.1 U.S. GOLF COURSES IN LOW SPEED VEHICLE MARKET, BY TYPE

13.2.1.1 8KM TO 15KM

13.2.1.2 LESS THAN 8KM

13.2.1.3 MORE THAN 15KM

13.3 HOTEL & RESORTS

13.3.1 U.S. HOTEL & RESORTS IN LOW SPEED VEHICLE MARKET, BY TYPE

13.3.1.1 8KM TO 15KM

13.3.1.2 LESS THAN 8KM

13.3.1.3 MORE THAN 15KM

13.4 INDUSTRIAL FACILITIES

13.4.1 U.S. INDUSTRIAL FACILITIES IN LOW SPEED VEHICLE MARKET, BY TYPE

13.4.1.1 8KM TO 15KM

13.4.1.2 LESS THAN 8KM

13.4.1.3 MORE THAN 15KM

13.5 TOURIST DESTINATION

13.5.1 U.S. TOURIST DESTINATION IN LOW SPEED VEHICLE MARKET, BY TYPE

13.5.1.1 8KM TO 15KM

13.5.1.2 LESS THAN 8KM

13.5.1.3 MORE THAN 15KM

13.6 AIRPORTS

13.6.1 U.S. AIRPORTS IN LOW SPEED VEHICLE MARKET, BY TYPE

13.6.1.1 8KM TO 15KM

13.6.1.2 LESS THAN 8KM

13.6.1.3 MORE THAN 15KM

13.7 RESIDENTIAL & COMMERCIAL PREMISES

13.7.1 U.S. RESIDENTIAL & COMMERCIAL PREMISES IN LOW SPEED VEHICLE MARKET, BY TYPE

13.7.1.1 8KM TO 15KM

13.7.1.2 LESS THAN 8KM

13.7.1.3 MORE THAN 15KM

13.8 FOOD AND MERCHANDISE

13.8.1 U.S. FOOD AND MERCHANDISE IN LOW SPEED VEHICLE MARKET, BY TYPE

13.8.1.1 8KM TO 15KM

13.8.1.2 LESS THAN 8KM

13.8.1.3 MORE THAN 15KM

13.9 GOVERNMENT AND TRANSPORTATION

13.9.1 U.S. GOVERNMENT AND TRANSPORTATION IN LOW SPEED VEHICLE MARKET, BY TYPE

13.9.1.1 8KM TO 15KM

13.9.1.2 LESS THAN 8KM

13.9.1.3 MORE THAN 15KM

13.1 EDUCATION FACILITIES

13.10.1 U.S. EDUCATION FACILITIES IN LOW SPEED VEHICLE MARKET, BY TYPE

13.10.1.1 8KM TO 15KM

13.10.1.2 LESS THAN 8KM

13.10.1.3 MORE THAN 15KM

13.11 MEDICAL

13.11.1 U.S. MEDICAL IN LOW SPEED VEHICLE MARKET, BY TYPE

13.11.1.1 8KM TO 15KM

13.11.1.2 LESS THAN 8KM

13.11.1.3 MORE THAN 15KM

13.12 OTHERS

13.12.1 U.S. OTHERS IN LOW SPEED VEHICLE MARKET, BY TYPE

13.12.1.1 8KM TO 15KM

13.12.1.2 LESS THAN 8KM

13.12.1.3 MORE THAN 15KM

14 U.S. LOW SPEED VEHICLE MARKET, COMPANY LANDSCAPE

14.1 COMPANY SHARE ANALYSIS: U.S.

15 U.S. LOW SPEED VEHICLE MARKET - SWOT ANALYSIS

16 COMPANY PROFILE

16.1 TEXTRON INC.

16.1.1 COMPANY SNAPSHOT

16.1.2 REVENUE ANALYSIS

16.1.3 PRODUCT PORTFOLIO

16.1.4 RECENT DEVELOPMENT

16.2 DEERE & COMPANY

16.2.1 COMPANY SNAPSHOT

16.2.2 REVENUE ANALYSIS

16.2.3 PRODUCT PORTFOLIO

16.2.4 RECENT DEVELOPMENT

16.3 CLUB CAR

16.3.1 COMPANY SNAPSHOT

16.3.2 PRODUCT PORTFOLIO

16.3.3 RECENT DEVELOPMENT

16.4 KUBOTA CORPORATION

16.4.1 COMPANY SNAPSHOT

16.4.2 REVENUE ANALYSIS

16.4.3 PRODUCT PORTFOLIO

16.4.4 RECENT DEVELOPMENT

16.5 THE TORO COMPANY

16.5.1 COMPANY SNAPSHOT

16.5.2 REVENUE ANALYSIS

16.5.3 PRODUCT PORTFOLIO

16.5.4 RECENT DEVELOPMENT

16.6 AGT ELECTRIC CARS.

16.6.1 COMPANY SNAPSHOT

16.6.2 PRODUCT PORTFOLIO

16.6.3 RECENT DEVELOPMENT

16.7 AMERICAN LANDMASTER

16.7.1 COMPANY SNAPSHOT

16.7.2 PRODUCT PORTFOLIO

16.7.3 RECENT DEVELOPMENT

16.8 AYRO

16.8.1 COMPANY SNAPSHOT

16.8.2 REVENUE ANALYSIS

16.8.3 PRODUCT PORTFOLIO

16.8.4 RECENT DEVELOPMENT

16.9 COLUMBIA VEHICLE GROUP INC.

16.9.1 COMPANY SNAPSHOT

16.9.2 PRODUCT PORTFOLIO

16.9.3 RECENT DEVELOPMENT

16.1 EV TITAN, LLC

16.10.1 COMPANY SNAPSHOT

16.10.2 PRODUCT PORTFOLIO

16.10.3 RECENT DEVELOPMENT

16.11 EVOLUTION ELECTRIC VEHICLES.

16.11.1 COMPANY SNAPSHOT

16.11.2 PRODUCT PORTFOLIO

16.11.3 RECENT DEVELOPMENT

16.12 ICON ELECTRIC VEHICLES

16.12.1 COMPANY SNAPSHOT

16.12.2 PRODUCT PORTFOLIO

16.12.3 RECENT DEVELOPMENT

16.13 KANDI AMERICA

16.13.1 COMPANY SNAPSHOT

16.13.2 PRODUCT PORTFOLIO

16.13.3 RECENT DEVELOPMENT

16.14 MOTO ELECTRIC VEHICLES.

16.14.1 COMPANY SNAPSHOT

16.14.2 PRODUCT PORTFOLIO

16.14.3 RECENT DEVELOPMENT

16.15 POLARIS INC.

16.15.1 COMPANY SNAPSHOT

16.15.2 REVENUE ANALYSIS

16.15.3 PRODUCT PORTFOLIO

16.15.4 RECENT DEVELOPMENT

16.16 SIERRA LSV

16.16.1 COMPANY SNAPSHOT

16.16.2 PRODUCT PORTFOLIO

16.16.3 RECENT DEVELOPMENT

16.17 STAR EV.

16.17.1 COMPANY SNAPSHOT

16.17.2 PRODUCT PORTFOLIO

16.17.3 RECENT DEVELOPMENT

16.18 VANTAGE VEHICLE INTERNATIONAL INC.

16.18.1 COMPANY SNAPSHOT

16.18.2 PRODUCT PORTFOLIO

16.18.3 RECENT DEVELOPMENT

16.19 WAEV INC.

16.19.1 COMPANY SNAPSHOT

16.19.2 PRODUCT PORTFOLIO

16.19.3 RECENT DEVELOPMENT

16.2 YAMAHA MOTOR CO., LTD

16.20.1 COMPANY SNAPSHOT

16.20.2 REVENUE ANALYSIS

16.20.3 PRODUCT PORTFOLIO

16.20.4 RECENT DEVELOPMENT

17 QUESTIONNAIRE

18 RELATED REPORT

Tabellenverzeichnis

TABLE 1 CHALLENGES & CONSIDERATIONS

TABLE 2 COMPARATIVE ANALYSIS OF KEY PLAYERS IN THE U.S. LOW-SPEED VEHICLE MARKET

TABLE 3 U.S. LOW-SPEED VEHICLE (LSV) MARKET: SUPPLY CHAIN OVERVIEW

TABLE 4 U.S. LOW SPEED VEHICLE MARKET, BY VEHICLE TYPE, 2018-2033 (USD THOUSAND)

TABLE 5 U.S. LOW SPEED VEHICLE MARKET, BY VEHICLE TYPE, 2018-2033 (UNITS)

TABLE 6 PRICE PER UNIT (USD)

TABLE 7 U.S. PERSONAL MOBILITY VEHICLE IN LOW SPEED VEHICLE MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 8 U.S. PERSONAL MOBILITY VEHICLE IN LOW SPEED VEHICLE MARKET, BY TYPE, 2018-2033 (UNITS)

TABLE 9 PRICE PER UNIT (USD )

TABLE 10 U.S PERSONAL TRANSPORTATION VEHICLES (PTV) ( SPEED < 20 MPH) IN LOW SPEED VEHICLE MARKET, BY STATE, 2018-2033 (UNITS)

TABLE 11 U.S LOW SPEED VEHICLES (LSV) (SPEED 20–25 MPH) IN LOW SPEED VEHICLE MARKET, BY STATE, 2018-2033 (UNITS)

TABLE 12 U.S. LOW SPEED VEHICLE MARKET, BY POWER OUTPUT, 2018-2033 (USD THOUSAND)

TABLE 13 U.S. LOW SPEED VEHICLE MARKET, BY NUMBER OF PASSENGER, 2018-2033 (USD THOUSAND)

TABLE 14 U.S. 4 PASSENGER IN LOW SPEED VEHICLE MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 15 U.S. LOW SPEED VEHICLE MARKET, BY TRANSMISSION TYPE, 2018-2033 (USD THOUSAND)

TABLE 16 U.S. LOW SPEED VEHICLE MARKET, BY PROPULSION TYPE, 2018-2033 (USD THOUSAND)

TABLE 17 U.S. LOW SPEED VEHICLE MARKET, BY BATTERY TYPE, 2018-2033 (USD THOUSAND)

TABLE 18 U.S. LOW SPEED VEHICLE MARKET, BY APPLICATION, 2018-2033 (USD THOUSAND)

TABLE 19 U.S. GOLF COURSES IN LOW SPEED VEHICLE MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 20 U.S. HOTEL & RESORTS IN LOW SPEED VEHICLE MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 21 U.S. INDUSTRIAL FACILITIES IN LOW SPEED VEHICLE MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 22 U.S. TOURIST DESTINATION IN LOW SPEED VEHICLE MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 23 U.S. AIRPORTS IN LOW SPEED VEHICLE MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 24 U.S. RESIDENTIAL & COMMERCIAL PREMISES IN LOW SPEED VEHICLE MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 25 U.S. FOOD AND MERCHANDISE IN LOW SPEED VEHICLE MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 26 U.S. GOVERNMENT AND TRANSPORTATION IN LOW SPEED VEHICLE MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 27 U.S. EDUCATION FACILITIES IN LOW SPEED VEHICLE MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 28 U.S. MEDICAL IN LOW SPEED VEHICLE MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 29 U.S. OTHERS IN LOW SPEED VEHICLE MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

Abbildungsverzeichnis

FIGURE 1 U.S. LOW SPEED VEHICLE MARKET: SEGMENTATION

FIGURE 2 U.S. LOW SPEED VEHICLE MARKET: DATA TRIANGULATION

FIGURE 3 U.S. LOW SPEED VEHICLE MARKET: DROC ANALYSIS

FIGURE 4 U.S. LOW SPEED VEHICLE MARKET: GLOBAL VS U.S. MARKET ANALYSIS

FIGURE 5 U.S. LOW SPEED VEHICLE MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 U.S. LOW SPEED VEHICLE MARKET: MULTIVARIATE MODELLING

FIGURE 7 U.S. LOW SPEED VEHICLE MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 8 U.S. LOW SPEED VEHICLE MARKET: DBMR MARKET POSITION GRID

FIGURE 9 U.S. LOW SPEED VEHICLE MARKET: MARKET APPLICATION COVERAGE GRID

FIGURE 10 U.S. LOW SPEED VEHICLE MARKET: VENDOR SHARE ANALYSIS

FIGURE 11 U.S. LOW SPEED VEHICLE MARKET: SEGMENTATION

FIGURE 12 EXECUTIVE SUMMARY

FIGURE 13 TWO SEGMENTS COMPRISE THE U.S. LOW SPEED VEHICLE MARKET, BY PRODUCT TYPE (2025)

FIGURE 14 STRATEGIC DECISIONS

FIGURE 15 EXPANSION OF MASTER-PLANNED COMMUNITIES AND GATED RESIDENTIAL DEVELOPMENTS DRIVING THE U.S. LOW SPEED VEHICLE MARKET FROM 2026 TO 2033

FIGURE 16 GOLF CART SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE U.S. LOW SPEED VEHICLE MARKET IN 2026 & 2033

FIGURE 17 PORTER’S FIVE FORCE MODEL

FIGURE 18 U.S. LOW SPEED VEHICLE MARKET, 2018-2033, AVERAGE PRICE (USD/UNIT)

FIGURE 19 SUPPLY CHAIN ANALYSIS

FIGURE 20 DRIVERS, RESTRAINS, OPPORTUNITY AND CHALLENGES OF U.S. LOW SPEED VEHICLE MARKET

FIGURE 21 U.S. LOW SPEED VEHICLE MARKET: BY VEHICLE TYPE, 2025

FIGURE 22 U.S. LOW SPEED VEHICLE MARKET: BY POWER OUTPUT, 2025

FIGURE 23 U.S. LOW SPEED VEHICLE MARKET: BY NUMBER OF PASSENGER, 2025

FIGURE 24 U.S. LOW SPEED VEHICLE MARKET: BY TRANSMISSION TYPE, 2025

FIGURE 25 U.S. LOW SPEED VEHICLE MARKET: BY PROPULSION TYPE, 2025

FIGURE 26 U.S. LOW SPEED VEHICLE MARKET: BY BATTERY TYPE, 2025

FIGURE 27 U.S. LOW SPEED VEHICLE MARKET: BY APPLICATION, 2025

FIGURE 28 U.S. LOW SPEED VEHICLE MARKET: COMPANY SHARE 2025 (%)

Forschungsmethodik

Die Datenerfassung und Basisjahresanalyse werden mithilfe von Datenerfassungsmodulen mit großen Stichprobengrößen durchgeführt. Die Phase umfasst das Erhalten von Marktinformationen oder verwandten Daten aus verschiedenen Quellen und Strategien. Sie umfasst die Prüfung und Planung aller aus der Vergangenheit im Voraus erfassten Daten. Sie umfasst auch die Prüfung von Informationsinkonsistenzen, die in verschiedenen Informationsquellen auftreten. Die Marktdaten werden mithilfe von marktstatistischen und kohärenten Modellen analysiert und geschätzt. Darüber hinaus sind Marktanteilsanalyse und Schlüsseltrendanalyse die wichtigsten Erfolgsfaktoren im Marktbericht. Um mehr zu erfahren, fordern Sie bitte einen Analystenanruf an oder geben Sie Ihre Anfrage ein.

Die wichtigste Forschungsmethodik, die vom DBMR-Forschungsteam verwendet wird, ist die Datentriangulation, die Data Mining, die Analyse der Auswirkungen von Datenvariablen auf den Markt und die primäre (Branchenexperten-)Validierung umfasst. Zu den Datenmodellen gehören ein Lieferantenpositionierungsraster, eine Marktzeitlinienanalyse, ein Marktüberblick und -leitfaden, ein Firmenpositionierungsraster, eine Patentanalyse, eine Preisanalyse, eine Firmenmarktanteilsanalyse, Messstandards, eine globale versus eine regionale und Lieferantenanteilsanalyse. Um mehr über die Forschungsmethodik zu erfahren, senden Sie eine Anfrage an unsere Branchenexperten.

Anpassung möglich

Data Bridge Market Research ist ein führendes Unternehmen in der fortgeschrittenen formativen Forschung. Wir sind stolz darauf, unseren bestehenden und neuen Kunden Daten und Analysen zu bieten, die zu ihren Zielen passen. Der Bericht kann angepasst werden, um Preistrendanalysen von Zielmarken, Marktverständnis für zusätzliche Länder (fordern Sie die Länderliste an), Daten zu klinischen Studienergebnissen, Literaturübersicht, Analysen des Marktes für aufgearbeitete Produkte und Produktbasis einzuschließen. Marktanalysen von Zielkonkurrenten können von technologiebasierten Analysen bis hin zu Marktportfoliostrategien analysiert werden. Wir können so viele Wettbewerber hinzufügen, wie Sie Daten in dem von Ihnen gewünschten Format und Datenstil benötigen. Unser Analystenteam kann Ihnen auch Daten in groben Excel-Rohdateien und Pivot-Tabellen (Fact Book) bereitstellen oder Sie bei der Erstellung von Präsentationen aus den im Bericht verfügbaren Datensätzen unterstützen.