Nordamerikanischer Schwefelsäuremarkt, nach Rohstoff (Nichtedelmetallhütten, elementarer Schwefel, Pyriterz und andere), Form (konzentriert, 66-Grad-Baume-Schwefelsäure, Turm-/Glover-Säure, Kammer-/Düngemittelsäure, Batteriesäure und verdünnte Schwefelsäure), Herstellungsverfahren (Kontaktverfahren, Bleikammerverfahren, Nassschwefelsäureverfahren, Metabisulfitverfahren und andere), Vertriebskanal (offline und online), Anwendung (Düngemittel, chemische Herstellung, Erdölraffination, Metallverarbeitung, Automobil-, Textil-, Arzneimittelherstellung, Zellstoff und Papier, Industrie und andere), Branchentrends und Prognose bis 2029.

Analyse und Größe des nordamerikanischen Schwefelsäuremarktes

Schwefelsäure ist eine starke Säure mit hygroskopischen und oxidierenden Eigenschaften. Sie wird in der Düngemittel-, Chemie-, synthetischen Textil- und Pigmentindustrie verwendet. Weitere Anwendungen sind unter anderem die Herstellung von Batterien, das Beizen von Metallen und andere industrielle Herstellungsverfahren. Auf dem Markt ist Schwefelsäure in verschiedenen Konzentrationsgraden erhältlich, beispielsweise 98 %, 96,5 %, 76 %, 70 % und 38 %. Aus einer großen Menge Schwefelsäure werden Kaliumsulfate und Düngemittel hergestellt.

Schwefelsäure ist eine stark ätzende, farblose, viskose Flüssigkeit und eine der am häufigsten verwendeten Chemikalien in verschiedenen Düngemittel-, Zellstoff- und Papier-, Bergbau- und Chemieindustrien. Die größte Menge Schwefelsäure wird zur Herstellung von Phosphorsäure verwendet, die wiederum zur Herstellung von Phosphatdüngern, Calciumdihydrogenphosphat und Ammoniumphosphaten verwendet wird. Sie wird auch zur Herstellung von Ammoniumsulfat verwendet, einem wichtigen Düngemittel bei Schwefelmangel.

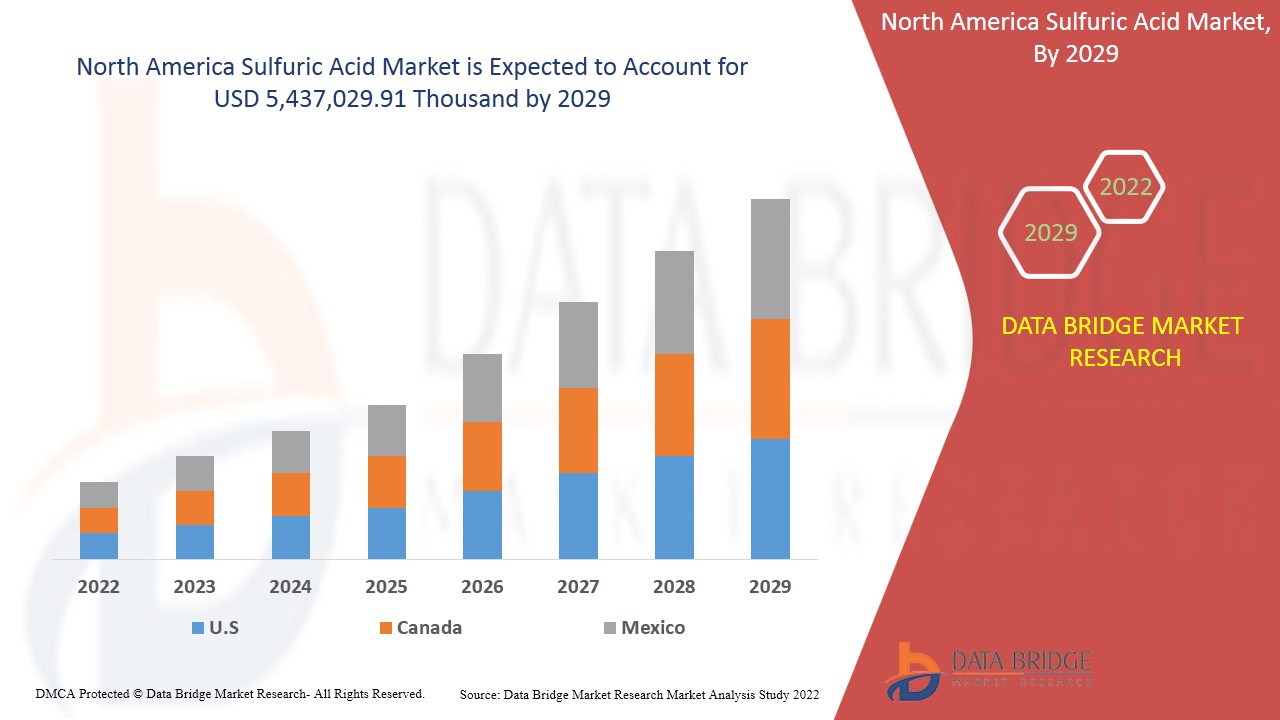

Die steigende Nachfrage nach Düngemitteln in der Landwirtschaft und die wachsende Nachfrage nach Schwefelsäure in verschiedenen Branchen sind einige der treibenden Faktoren, die die Nachfrage nach Schwefelsäure auf dem Markt ankurbeln. Data Bridge Market Research analysiert, dass der Schwefelsäuremarkt im Prognosezeitraum voraussichtlich einen Wert von 5.437.029,91.000 USD erreichen wird, was einer durchschnittlichen jährlichen Wachstumsrate von 3,5 % entspricht. „Düngemittel“ stellen aufgrund der steigenden Nachfrage nach phosphatbasierten Düngemitteln das wichtigste Anwendungssegment auf dem jeweiligen Markt dar. Der vom Data Bridge Market Research-Team erstellte Marktbericht umfasst eine eingehende Expertenanalyse, eine Import-/Exportanalyse, eine Preisanalyse, eine Produktionsverbrauchsanalyse und ein Klimakettenszenario.

|

Berichtsmetrik |

Details |

|

Prognosezeitraum |

2022 bis 2029 |

|

Basisjahr |

2021 |

|

Historische Jahre |

2020 (Anpassbar auf 2019 – 2014) |

|

Quantitative Einheiten |

Umsatz in Tausend USD, Mengen in Tausend Tonnen, Preise in USD |

|

Abgedeckte Segmente |

Nach Rohstoff (Nichtedelmetallhütten, elementarer Schwefel, Pyriterz und andere), Form (konzentriert, 66-Grad-Baume-Schwefelsäure, Turm-/Glover-Säure, Kammer-/Düngemittelsäure, Batteriesäure und verdünnte Schwefelsäure), Herstellungsverfahren (Kontaktverfahren, Bleikammerverfahren, Nassschwefelsäureverfahren, Metabisulfitverfahren und andere), Vertriebskanal (offline und online), Anwendung (Düngemittel, chemische Herstellung, Erdölraffination, Metallverarbeitung, Automobil-, Textil-, Arzneimittelherstellung, Zellstoff und Papier, Industrie und andere) |

|

Abgedeckte Länder |

USA, Kanada und Mexiko in Nordamerika |

|

Abgedeckte Marktteilnehmer |

LANXESS (Köln, Deutschland), Brenntag GmbH (eine Tochtergesellschaft der Brenntag SE) (Essen, Deutschland), Adisseo (Antony, Frankreich), Veolia (Paris, Frankreich), Univar Solutions Inc (Illinois, USA), NORAM Engineering & Construction Ltd. (Vancouver, Kanada), Nouryon (Amsterdam, Niederlande), International Raw Materials LTD (Pennsylvania, USA), BASF SE (Ludwigshafen, Deutschland), Aurubis AG (Hamburg, Deutschland), Nyrstar (Budel, Niederlande), Merck KGaA (Darmstadt, Deutschland), Shrieve (Texas, USA) |

Marktdefinition

Schwefelsäure ist eine farb- und geruchlose, viskose Flüssigkeit, die in allen Konzentrationen wasserlöslich ist. Sie ist eine starke Säure, die durch Oxidation von Schwefeldioxidlösungen entsteht und in großen Mengen als Reagenz in Industrie und Labor verwendet wird. Schwefelsäure oder Schwefelsäure, auch als Vitriolöl bekannt, ist eine Mineralsäure aus Schwefel, Sauerstoff und Wasserstoff mit der Molekülformel H2SO4 und einem Schmelzpunkt von 10 °C und einem Siedepunkt von 337 °C. Die USA sind der größte Verbraucher von Düngemitteln aufgrund der gestiegenen Nachfrage nach schwefelsäurebasierten Düngemitteln in der Region.

Regulatorischer Rahmen

- VORSCHRIFTEN DES US-VERKEHRSMINISTERIUMS: Schwefelsäure wird gemäß den Vorschriften des US-Verkehrsministeriums unter 49 CFR 172.101 als Gefahrgut eingestuft. UN-Identifikationsnummer: UN 2796 Richtiger Versandname: Schwefelsäure mit höchstens 51 Prozent Säure oder Batteriesäure, flüssig Gefahrenklassennummer und -beschreibung: 8 (ätzend) Verpackungsgruppe: PG II Erforderliche DOT-Etiketten: Klasse 8 (ätzend) Nummer des North American Emergency Response Guidebook (2012): 157

COVID-19 hatte nur minimale Auswirkungen auf den Schwefelsäuremarkt

COVID-19 hatte in den Jahren 2020–2021 Auswirkungen auf verschiedene Fertigungsindustrien, da es zur Schließung von Arbeitsplätzen, Unterbrechungen von Lieferketten und Transportbeschränkungen führte. Das Ungleichgewicht zwischen Angebot und Nachfrage und seine Auswirkungen auf die Preisgestaltung werden jedoch als kurzfristig angesehen und dürften sich mit dem Ende dieser Pandemie erholen. Aufgrund des Produktionsstopps in verschiedenen Branchen auf der ganzen Welt ist die Nachfrage nach Schwefelsäure enorm zurückgegangen. Darüber hinaus sinken mit dem kontinuierlich sinkenden Bedarf der Automobil-Erdölraffination und vieler anderer Branchen die Margen der Hersteller, die sie mit der Versorgung mit Schwefelsäure erzielen. Die Regierungen ergreifen jedoch Maßnahmen zur Steuererleichterung, zur Senkung des Haushaltsdefizits und anderer Maßnahmen, um die Auswirkungen zu minimieren. Diese Schritte könnten die Situation der Schwefelsäure in Zukunft stabilisieren und dazu beitragen, dass der Markt wieder so wächst wie vor der Pandemie.

Die Marktdynamik des Schwefelsäuremarktes umfasst:

- Steigende Nachfrage nach Düngemitteln in der Landwirtschaft

Dünger ist ein chemischer Stoff, der Nutzpflanzen zugesetzt wird, um die Gesamtproduktivität zu steigern. Landwirte verwenden ihn, um die Bodenkraft zu verbessern, was zu einer höheren Ernteertragsrate beiträgt. Er enthält wichtige Nährstoffe wie (Kalium, Stickstoff und Phosphor), die für das Pflanzenwachstum notwendig sind. Die Nachfrage nach hochwertigen Düngemitteln steigt in der Landwirtschaftsbranche. Mehrere Düngemittel werden aus Schwefelsäure hergestellt, was zur Steigerung der Ernteerträge und der Bodenfruchtbarkeit beiträgt. Die Schwefelsäure kann leicht mit dem Boden und flüssigen Düngemitteln vermischt werden.

- Steigende Nachfrage nach Schwefelsäure in zahlreichen Branchen

Schwefelsäure wird in der Metallverarbeitungsindustrie, in der Düngemittel- und Landwirtschaft, in der Automobilindustrie, in der Öl- und Gasraffination und anderen Bereichen eingesetzt. Sie wird häufiger in Reinigungsprodukten verwendet, die in der Metallverarbeitungsindustrie zum Reinigen der Oberfläche von Stahlblechen verwendet werden (auch Beizen genannt) und um Korrosion von Eisenprodukten zu entfernen. In Düngemitteln stellt Schwefelsäure Superphosphat aus Kalk und Ammoniumsulfat her. Mit der steigenden Nachfrage nach nährstoffreichen Nahrungsmitteln steigt der Bedarf und die Verwendung von Schwefelsäure in Düngemitteln.

- Deutliches Wachstum in der Chemieindustrie

Die chemische Industrie produziert Petrochemikalien, Polymere und Industriechemikalien. Schwefelsäure ist eine notwendige Grundchemikalie, die hauptsächlich zur Herstellung von Phosphorsäure verwendet wird . Sie wird zur Herstellung mehrerer Chemikalien verwendet, die in der chemischen Industrie stark nachgefragt werden. Das Marktwachstum nimmt aufgrund des höheren Bedarfs an Salzsäure, Salpetersäure, Sulfatsalzen, synthetischen Reinigungsmitteln, Farbstoffen und Pigmenten, Sprengstoffen und anderen Arzneimitteln zu.

- Steigender Einsatz bei der Wiederverwertung von Leiterplattenabfällen

Der durch elektrische und elektronische Geräte erzeugte Abfall ist weltweit ein großes Problem. Da die Lebensdauer der meisten elektronischen Geräte immer kürzer wird und geeignete Recyclingtechnologien nicht verfügbar sind, werden in den kommenden Jahren enorme Mengen an Elektro- und Elektronikschrott entstehen. Aus den alten Leiterplatten werden verschiedene Metalle wie Gold, Kupfer, Nickel, Silber, Zink, Eisen und Platin zurückgewonnen. Die Rückgewinnung aus alten Leiterplatten erfolgt mithilfe von Verfahren wie Mikrowellenpyrolyse, Säurelaugung, Lösungsmittelextraktion und oxidativer Fällung. Die Auslaugungseffizienz von Kupfer beträgt bei Verwendung eines aus Schwefelsäure und Wasserstoffperoxid bestehenden Lauges etwa 95 %.

- Steigende Nachfrage nach Batterien in der Automobilindustrie

Die Verwendung von Schwefelsäure in den Batterien hilft Automobilen, Energie über lange Zeiträume zu speichern, was die Lebensdauer der Batterien und Fahrzeuge verlängert. Daher wird erwartet, dass die wachsende Automobilindustrie im Segment der Elektrofahrzeuge lukrative Möglichkeiten für das Wachstum des nordamerikanischen Schwefelsäuremarktes bietet.

- Schwefel als Rohstoff im Überfluss

Bei der Herstellung von Schwefelsäure werden verschiedene Schwefelelemente mehreren Prozessen unterzogen und es entsteht die saure Form von Schwefel. Schwefel ist weltweit in großen Mengen verfügbar, was für Schwefelsäurehersteller von Vorteil ist.

Einschränkungen/Herausforderungen für den Schwefelsäuremarkt

- Gesundheitsgefahren im Zusammenhang mit Schwefelsäure

Schwefelsäure ist eine starke zweiprotonige Säure. Sie ist von Natur aus exotherm und weist hygroskopische Eigenschaften auf. Sie ist ein starkes Oxidationsmittel und reagiert bei hohen Temperaturen mit vielen Metallen. Konzentrierte H2SO4 ist auch ein starkes Dehydratisierungsmittel. Die Zugabe von Wasser zu konzentrierter Schwefelsäure ist eine starke Reaktion und kann zu Explosionen führen. Daher werden die zunehmenden Gesundheitsrisiken, die mit der Verwendung von Schwefelsäure auf Haut, Augen und anderen Organen verbunden sind, wahrscheinlich die Nachfrage nach Schwefelsäure auf dem nordamerikanischen Markt hemmen.

- Schwierigkeiten beim Transport und der Handhabung von Schwefelsäure

Schwefelsäure hat dehydrierende Eigenschaften, da sie Feuchtigkeit und Wasser aus ihrer Umgebung aufnimmt. Sie ist eine farblose Verbindung, die giftig ist und in einem bestimmten Temperaturbereich gelagert und aufbewahrt werden muss. Sie wird in einem Edelstahltank oder -behälter mit einer Mindestkonzentration von etwa 90 % und einer Temperatur von nicht mehr als 35 °C transportiert. Darüber hinaus werden Bedenken hinsichtlich des Transports und der Handhabung von Schwefelsäure den Schwefelsäuremarkt im Prognosezeitraum 2022–2029 voraussichtlich vor Herausforderungen stellen.

Dieser Bericht zum Schwefelsäuremarkt enthält Einzelheiten zu neuen Entwicklungen, Handelsvorschriften, Import-Export-Analysen, Produktionsanalysen, Optimierung der Wertschöpfungskette, Marktanteilen, dem Einfluss inländischer und lokaler Marktteilnehmer, analysiert Chancen in Bezug auf neu entstehende Einnahmequellen, Änderungen der Marktvorschriften, strategische Marktwachstumsanalysen, Marktgröße, Kategoriemarktwachstum, Anwendungsnischen und -dominanz, Produktzulassungen, Produkteinführungen, geografische Expansionen und technologische Innovationen auf dem Markt. Um weitere Informationen zum Schwefelsäuremarkt zu erhalten, wenden Sie sich an Data Bridge Market Research, um einen Analystenbericht zu erhalten . Unser Team hilft Ihnen, eine fundierte Marktentscheidung zu treffen, um Marktwachstum zu erzielen.

Jüngste Entwicklungen

- Im November 2020 übernahm Airedale Chemical Company Limited Alutech, ein Unternehmen, das eine Reihe von Lösungen zur Metallbehandlung anbietet, darunter Aluminiumaufheller und Vorbehandlungsreiniger. Diese Entwicklung trägt dazu bei, dass das Unternehmen die Nachfrage nach Schwefelsäure steigert, was wiederum zu höheren Gewinnen geführt hat.

- Im Mai 2017 führte BASF SE einen neuen Schwefelsäurekatalysator ein, der aufgrund seiner einzigartigen geometrischen Form bevorzugt wird. Mit dieser Neuerung kann das Unternehmen seine Produktionskapazität steigern, was in Zukunft zu Umsatz führt.

Umfang des nordamerikanischen Schwefelsäuremarktes

Der Schwefelsäuremarkt ist nach Rohstoff, Form, Herstellungsverfahren, Vertriebskanal und Anwendung segmentiert. Das Wachstum dieser Segmente hilft Ihnen bei der Analyse schwacher Wachstumssegmente in den Branchen und bietet den Benutzern einen wertvollen Marktüberblick und Markteinblicke, die ihnen bei der strategischen Entscheidungsfindung zur Identifizierung der wichtigsten Marktanwendungen helfen.

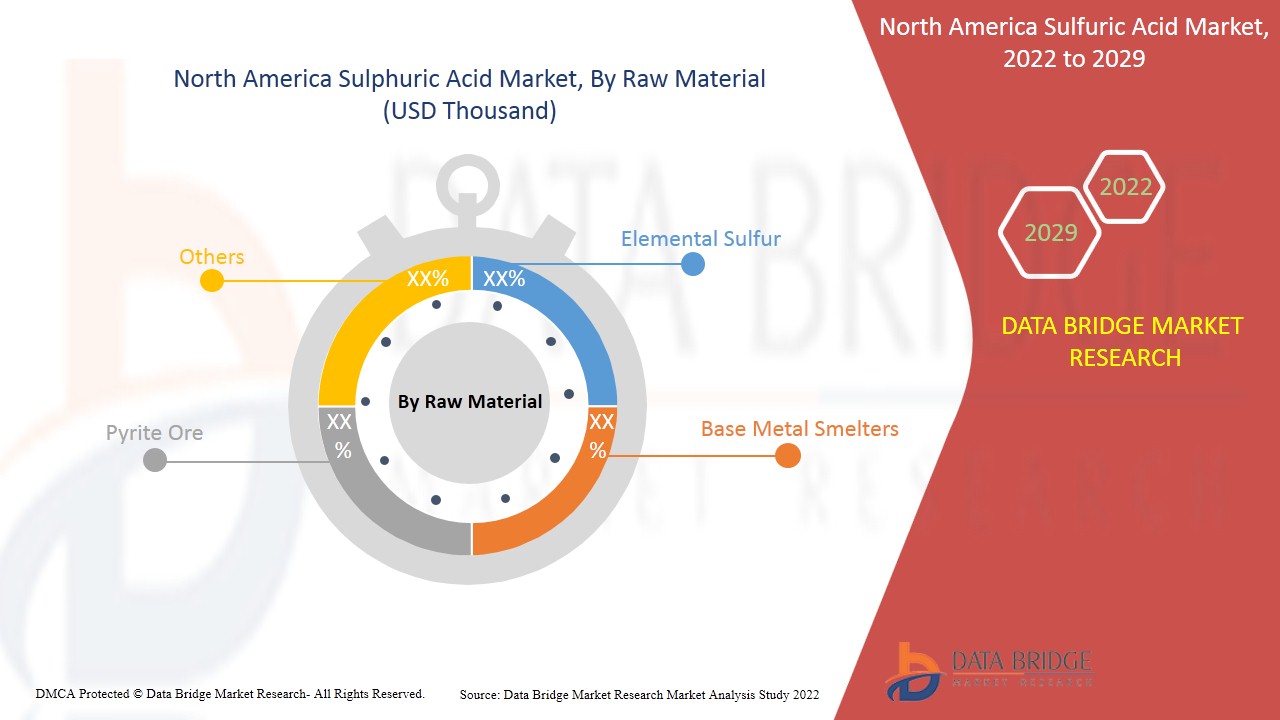

Rohstoff

- Nichtedelmetallhütten

- Elementarer Schwefel

- Pyriterz

- Sonstiges

Auf der Grundlage des Rohmaterials ist der Schwefelsäuremarkt in Nichtedelmetallhütten, elementaren Schwefel, Pyriterz und andere segmentiert. Elementarer Schwefel macht den größten Markt aus und dürfte aufgrund der großen Verfügbarkeit von Schwefel auf der ganzen Welt ein hohes Wachstum verzeichnen.

Bilden

- Konzentriert (98%)

- Tower/Glover-Säure (77,67 %)

- Kammer-/Düngesäure (62,8 %)

- Batteriesäure (33,5%)

- 66 Grad Baume Schwefelsäure (93%)

- Verdünnte Schwefelsäure (10%)

Der Schwefelsäuremarkt ist nach Form segmentiert in konzentrierte (98 %), Turm-/Glover-Säure (77,67 %), Kammer-/Düngesäure (62,8 %), Batteriesäure (33,5 %), 66-Grad-Baume-Schwefelsäure (93 %) und verdünnte Schwefelsäure (10 %). Kammer-/Düngesäure (62,8 %) macht den größten Markt aus und dürfte ein hohes Wachstum verzeichnen, da sie mit einem hohen Säuregehalt erhältlich ist und den pH-Wert des Bodens senkt, was die Aufnahme von Nährstoffen verbessert.

Herstellungsprozess

- Kontaktvorgang

- Bleikammerverfahren

- Nasses Schwefelsäureverfahren

- Metabisulfit-Verfahren

- Sonstiges

Auf der Grundlage des Herstellungsverfahrens ist der Schwefelsäuremarkt in Kontaktverfahren, Bleikammerverfahren, Nassschwefelsäureverfahren, Metabisulfitverfahren und andere unterteilt. Das Kontaktverfahren stellt den größten Markt dar und dürfte ein hohes Wachstum verzeichnen, da es die Emission schädlicher Gase während der Schwefelsäureproduktion verringert.

Vertriebskanal

- Offline

- Online

Auf der Grundlage der Vertriebskanäle ist der nordamerikanische Schwefelsäuremarkt in Offline und Online segmentiert. Das Offline-Segment stellt den größten Markt dar und dürfte ein hohes Wachstum verzeichnen, da der Transport der großen Mengen in das Nachbarland einfach ist.

Anwendung

- Düngemittel

- Chemische Produktion

- Erdölraffination

- Metallbearbeitung

- Automobilindustrie

- Textil

- Arzneimittelherstellung

- Zellstoff und Papier

- Industrie

- Sonstiges

Auf der Grundlage der Anwendung ist der Schwefelsäuremarkt in Düngemittel, chemische Produktion, Erdölraffination, Metallverarbeitung, Automobil, Textil, Arzneimittelherstellung, Zellstoff und Papier, Industrie und andere unterteilt. Es wird erwartet, dass die Düngemittel das Anwendungssegment dominieren werden, da die Nachfrage nach schwefelhaltigen Düngemitteln für den Ackerbau und die Bodenfruchtbarkeit steigt.

Regionale Analyse/Einblicke zum Schwefelsäuremarkt

Der Schwefelsäuremarkt wird analysiert und es werden Einblicke in die Marktgröße und Trends nach Land, Rohstoff, Form, Herstellungsverfahren, Vertriebskanal und Anwendung wie oben angegeben bereitgestellt.

Die im Marktbericht für Schwefelsäure abgedeckten Länder sind die USA, Kanada und Mexiko in Nordamerika.

Die USA dominieren den Schwefelsäuremarkt aufgrund der Präsenz einer großen Anzahl von Herstellern und der steigenden Nachfrage aus verschiedenen Branchen, wie beispielsweise der chemischen Düngemittelherstellung. Aufgrund der steigenden Nachfrage nach Batterien in der Automobilindustrie in der Region dürften die USA im Prognosezeitraum 2022 bis 2029 ein deutliches Wachstum verzeichnen.

Der Länderabschnitt des Berichts enthält auch individuelle marktbeeinflussende Faktoren und Änderungen der Marktregulierung, die die aktuellen und zukünftigen Trends des Marktes beeinflussen. Datenpunkte wie Downstream- und Upstream-Wertschöpfungskettenanalyse, technische Trends und Porters Fünf-Kräfte-Analyse sowie Fallstudien sind einige der Anhaltspunkte, die zur Prognose des Marktszenarios für einzelne Länder verwendet werden. Bei der Bereitstellung einer Prognoseanalyse der Länderdaten werden auch die Präsenz und Verfügbarkeit nordamerikanischer Marken und ihre Herausforderungen aufgrund großer oder geringer Konkurrenz durch lokale und inländische Marken sowie die Auswirkungen inländischer Zölle und Handelsrouten berücksichtigt.

Wettbewerbsumfeld und Schwefelsäure Marktanteilsanalyse

Die Wettbewerbslandschaft des Schwefelsäuremarktes liefert Details nach Wettbewerbern. Die enthaltenen Details sind Unternehmensübersicht, Unternehmensfinanzen, erzielter Umsatz, Marktpotenzial, Investitionen in Forschung und Entwicklung, neue Marktinitiativen, Präsenz in Nordamerika, Produktionsstandorte und -anlagen, Produktionskapazitäten, Stärken und Schwächen des Unternehmens, Produkteinführung, Produktbreite und -umfang, Anwendungsdominanz. Die oben angegebenen Datenpunkte beziehen sich nur auf den Fokus der Unternehmen in Bezug auf den Schwefelsäuremarkt.

Zu den wichtigsten Akteuren auf dem Schwefelsäuremarkt zählen unter anderem LANXESS, Brenntag GmbH (eine Tochtergesellschaft der Brenntag SE), Adisseo, Veolia, Univar Solutions Inc, NORAM Engineering & Construction Ltd., Nouryon, International Raw Materials LTD, BASF SE, Aurubis AG, Nyrstar, Merck KGaA und Shrieve.

SKU-

Erhalten Sie Online-Zugriff auf den Bericht zur weltweit ersten Market Intelligence Cloud

- Interaktives Datenanalyse-Dashboard

- Unternehmensanalyse-Dashboard für Chancen mit hohem Wachstumspotenzial

- Zugriff für Research-Analysten für Anpassungen und Abfragen

- Konkurrenzanalyse mit interaktivem Dashboard

- Aktuelle Nachrichten, Updates und Trendanalyse

- Nutzen Sie die Leistungsfähigkeit der Benchmark-Analyse für eine umfassende Konkurrenzverfolgung

Inhaltsverzeichnis

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF NORTH AMERICA SULFURIC ACID MARKET

1.4 LIMITATION

1.5 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 CURRENCY AND PRICING

2.5 DBMR TRIPOD DATA VALIDATION MODEL

2.6 RAW MATERIAL LIFE LINE CURVE

2.7 MULTIVARIATE MODELING

2.8 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.9 DBMR MARKET POSITION GRID

2.1 MARKET APPLICATION COVERAGE GRID

2.11 DBMR MARKET CHALLENGE MATRIX

2.12 DBMR VENDOR SHARE ANALYSIS

2.13 IMPORT-EXPORT DATA

2.14 SECONDARY SOURCES

2.15 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 AVERAGE ESTIMATED PRICING ANALYSIS

4.2 PRICE TRENDS BY RAW MATERIALS IN NORTH AMERICA

4.3 PRICE TRENDS BY FORM IN NORTH AMERICA

4.4 PRICE TRENDS BY APPLICATION IN NORTH AMERICA

4.5 REGULATORY OVERVIEW:

4.6 VALUE CHAIN ANALYSIS

5 MARKET OVERVIEW

5.1 DRIVERS

5.1.1 INCREASING DEMAND FOR FERTILIZERS IN AGRICULTURAL INDUSTRY

5.1.2 SIGNIFICANT GROWTH IN CHEMICAL INDUSTRY

5.1.3 GROWING DEMAND FOR SULFURIC ACID ACROSS A DIVERSE RANGE OF INDUSTRIES

5.1.4 RISING USE IN RECOVERY OF WASTE PRINTED CIRCUIT BOARDS

5.2 RESTRAINTS

5.2.1 HEALTH HAZARDS ASSOCIATED WITH SULFURIC ACID

5.2.2 STRINGENT GOVERNMENT REGULATIONS ON USAGE OF SULFURIC ACID

5.2.3 VOLATILITY IN RAW MATERIAL PRICES

5.3 OPPORTUNITIES

5.3.1 GROWING DEMAND FOR BATTERIES IN AUTOMOTIVE INDUSTRY

5.3.2 ABUNDANCE OF SULFUR AS A RAW MATERIAL

5.4 CHALLENGES

5.4.1 DECLINE IN SALES RESULTING FROM OVERSUPPLY OF SULFURIC ACID

5.4.2 DIFFICULTIES INVOLVED IN TRANSPORTATION AND HANDLING OF SULFURIC ACID

6 IMPACT OF COVID-19 ON THE NORTH AMERICA SULFURIC ACID MARKET

6.1 ANALYSIS ON IMPACT OF COVID-19 ON THE NORTH AMERICA SULFURIC ACID MARKET

6.2 AFTERMATH OF COVID-19 AND GOVERNMENT INITIATIVE TO BOOST THE NORTH AMERICA SULFURIC ACID MARKET

6.3 STRATEGIC DECISIONS FOR MANUFACTURERS AFTER COVID-19 TO GAIN COMPETITIVE MARKET SHARE

6.4 IMPACT ON PRICE

6.5 IMPACT ON DEMAND

6.6 IMPACT ON SUPPLY CHAIN

6.7 CONCLUSION

7 NORTH AMERICA SULFURIC ACID MARKET, BY RAW MATERIAL

7.1 OVERVIEW

7.2 ELEMENTAL SULFUR

7.3 BASE METAL SMELTERS

7.4 PYRITE ORE

7.5 OTHERS

8 NORTH AMERICA SULFURIC ACID MARKET, BY FORM

8.1 OVERVIEW

8.2 CHAMBER/FERTILIZER ACID (62.18%)

8.3 CONCENTRATED (98%)

8.4 TOWER/GLOVER ACID (77.67%)

8.5 BATTERY ACID (33.5%)

8.6 DILUTE SULFURIC ACID (10%)

8.7 66 DEGREE BAUME SULFURIC ACID (93%)

9 NORTH AMERICA SULFURIC ACID MARKET, BY MANUFACTURING PROCESS

9.1 OVERVIEW

9.2 CONTACT PROCESS

9.3 LEAD CHAMBER PROCESS

9.4 WET SULFURIC ACID PROCESS

9.5 METABISULFITE PROCESS

9.6 OTHERS

10 NORTH AMERICA SULFURIC ACID MARKET, BY DISTRIBUTION CHANNEL

10.1 OVERVIEW

10.2 OFFLINE

10.3 ONLINE

11 NORTH AMERICA SULFURIC ACID MARKET, BY APPLICATION

11.1 OVERVIEW

11.2 FERTILIZERS

11.2.1 CHAMBER/FERTILIZER ACID (62.18%)

11.2.2 CONCENTRATED (98%)

11.2.3 TOWER/GLOVER ACID (77.67%)

11.2.4 BATTERY ACID (33.5%)

11.2.5 DILUTE SULFURIC ACID (10%)

11.2.6 66 DEGREE BAUME SULFURIC ACID (93%)

11.3 PETROLEUM REFINING

11.3.1 CHAMBER/FERTILIZER ACID (62.18%)

11.3.2 CONCENTRATED (98%)

11.3.3 TOWER/GLOVER ACID (77.67%)

11.3.4 BATTERY ACID (33.5%)

11.3.5 DILUTE SULFURIC ACID (10%)

11.3.6 66 DEGREE BAUME SULFURIC ACID (93%)

11.4 METAL PROCESSING

11.4.1 CHAMBER/FERTILIZER ACID (62.18%)

11.4.2 CONCENTRATED (98%)

11.4.3 TOWER/GLOVER ACID (77.67%)

11.4.4 BATTERY ACID (33.5%)

11.4.5 DILUTE SULFURIC ACID (10%)

11.4.6 66 DEGREE BAUME SULFURIC ACID (93%)

11.5 DRUG MANUFACTURING

11.5.1 CHAMBER/FERTILIZER ACID (62.18%)

11.5.2 CONCENTRATED (98%)

11.5.3 TOWER/GLOVER ACID (77.67%)

11.5.4 BATTERY ACID (33.5%)

11.5.5 DILUTE SULFURIC ACID (10%)

11.5.6 66 DEGREE BAUME SULFURIC ACID (93%)

11.6 CHEMICAL MANUFACTURING

11.6.1 BY FORM

11.6.1.1 CHAMBER/FERTILIZER ACID (62.18%)

11.6.1.2 CONCENTRATED (98%)

11.6.1.3 TOWER/GLOVER ACID (77.67%)

11.6.1.4 BATTERY ACID (33.5%)

11.6.1.5 DILUTE SULFURIC ACID (10%)

11.6.1.6 66 DEGREE BAUME SULFURIC ACID (93%)

11.6.2 BY APPLICATION

11.6.2.1 AGRICULTURE CHEMICALS

11.6.2.2 HYDROCHLORIC ACID

11.6.2.3 NITRIC ACID

11.6.2.4 DYES AND PIGMENTS

11.6.2.5 SULFATE SALTS

11.6.2.6 SYNTHETIC DETERGENTS

11.6.2.7 OTHERS

11.7 TEXTILE

11.7.1 CHAMBER/FERTILIZER ACID (62.18%)

11.7.2 CONCENTRATED (98%)

11.7.3 TOWER/GLOVER ACID (77.67%)

11.7.4 BATTERY ACID (33.5%)

11.7.5 DILUTE SULFURIC ACID (10%)

11.7.6 66 DEGREE BAUME SULFURIC ACID (93%)

11.8 INDUSTRIAL

11.8.1 CHAMBER/FERTILIZER ACID (62.18%)

11.8.2 CONCENTRATED (98%)

11.8.3 TOWER/GLOVER ACID (77.67%)

11.8.4 BATTERY ACID (33.5%)

11.8.5 DILUTE SULFURIC ACID (10%)

11.8.6 66 DEGREE BAUME SULFURIC ACID (93%)

11.9 AUTOMOTIVE

11.9.1 CHAMBER/FERTILIZER ACID (62.18%)

11.9.2 CONCENTRATED (98%)

11.9.3 TOWER/GLOVER ACID (77.67%)

11.9.4 BATTERY ACID (33.5%)

11.9.5 DILUTE SULFURIC ACID (10%)

11.9.6 66 DEGREE BAUME SULFURIC ACID (93%)

11.1 PULP & PAPER

11.10.1 CHAMBER/FERTILIZER ACID (62.18%)

11.10.2 CONCENTRATED (98%)

11.10.3 TOWER/GLOVER ACID (77.67%)

11.10.4 BATTERY ACID (33.5%)

11.10.5 DILUTE SULFURIC ACID (10%)

11.10.6 66 DEGREE BAUME SULFURIC ACID (93%)

11.11 OTHERS

11.11.1 CHAMBER/FERTILIZER ACID (62.18%)

11.11.2 CONCENTRATED (98%)

11.11.3 TOWER/GLOVER ACID (77.67%)

11.11.4 BATTERY ACID (33.5%)

11.11.5 DILUTE SULFURIC ACID (10%)

11.11.6 66 DEGREE BAUME SULFURIC ACID (93%)

12 NORTH AMERICA SULFURIC ACID MARKET, BY REGION

12.1 NORTH AMERICA

12.1.1 U.S.

12.1.2 CANADA

12.1.3 MEXICO

13 NORTH AMERICA SULFURIC ACID MARKET: COMPANY LANDSCAPE

13.1 COMPANY SHARE ANALYSIS: NORTH AMERICA

13.2 MERGERS & ACQUISITIONS

13.3 EXPANSIONS

14 SWOT ANALYSIS

15 COMPANY PROFILE

15.1 VEOLIA

15.1.1 COMPANY SNAPSHOT

15.1.2 REVENUE ANALYSIS

15.1.3 COMPANY SHARE ANALYSIS

15.1.4 PRODUCT PORTFOLIO

15.1.5 RECENT UPDATES

15.2 AURUBIS AG

15.2.1 COMPANY SNAPSHOT

15.2.2 REVENUE ANALYSIS

15.2.3 COMPANY SHARE ANALYSIS

15.2.4 PRODUCT PORTFOLIO

15.2.5 RECENT UPDATES

15.3 MERCK KGAA

15.3.1 COMPANY SNAPSHOT

15.3.2 REVENUE ANALYSIS

15.3.3 COMPANY SHARE ANALYSIS

15.3.4 PRODUCT PORTFOLIO

15.3.5 RECENT UPDATE

15.4 UNIVAR SOLUTIONS INC.

15.4.1 COMPANY SNAPSHOT

15.4.2 REVENUE ANALYSIS

15.4.3 COMPANY SHARE ANALYSIS

15.4.4 PRODUCT PORTFOLIO

15.4.5 RECENT UPDATE

15.5 BASF SE

15.5.1 COMPANY SNAPSHOT

15.5.2 REVENUE ANALYSIS

15.5.3 COMPANY SHARE ANALYSIS

15.5.4 PRODUCT PORTFOLIO

15.5.5 RECENT UPDATES

15.6 ACIDEKA S.A.

15.6.1 COMPANY SNAPSHOT

15.6.2 PRODUCT PORTFOLIO

15.6.3 RECENT UPDATE

15.7 ADISSEO

15.7.1 COMPANY SNAPSHOT

15.7.2 REVENUE ANALYSIS

15.7.3 PRODUCT PORTFOLIO

15.7.4 RECENT UPDATE

15.8 AGUACHEM LTD

15.8.1 COMPANY SNAPSHOT

15.8.2 PRODUCT PORTFOLIO

15.8.3 RECENT UPDATE

15.9 AIREDALE CHEMICAL COMPANY LIMITED

15.9.1 COMPANY SNAPSHOT

15.9.2 PRODUCT PORTFOLIO

15.9.3 RECENT UPDATE

15.1 BOLIDEN GROUP

15.10.1 COMPANY SNAPSHOT

15.10.2 REVENUE ANALYSIS

15.10.3 PRODUCT PORTFOLIO

15.10.4 RECENT UPDATE

15.11 BRENNTAG GMBH (A SUBSIDARY OF BRENNTAG SE)

15.11.1 COMPANY SNAPSHOT

15.11.2 REVENUE ANALYSIS

15.11.3 PRODUCT PORTFOLIO

15.11.4 RECENT UPDATE

15.12 ETI BAKIR

15.12.1 COMPANY SNAPSHOT

15.12.2 PRODUCT PORTFOLIO

15.12.3 RECENT UPDATE

15.13 FERALCO AB

15.13.1 COMPANY SNAPSHOT

15.13.2 PRODUCT PORTFOLIO

15.13.3 RECENT UPDATES

15.14 FLUORSID

15.14.1 COMPANY SNAPSHOT

15.14.2 PRODUCT PORTFOLIO

15.14.3 RECENT UPDATE

15.15 INTERNATIONAL RAW MATERIALS LTD

15.15.1 COMPANY SNAPSHOT

15.15.2 PRODUCT PORTFOLIO

15.15.3 RECENT UPDATE

15.16 LANXESS

15.16.1 COMPANY SNAPSHOT

15.16.2 REVENUE ANALYSIS

15.16.3 PRODUCT PORTFOLIO

15.16.4 RECENT UPDATES

15.17 NORAM ENGINEERS AND CONSTRUCTORS LTD.

15.17.1 COMPANY SNAPSHOT

15.17.2 PRODUCT PORTFOLIO

15.17.3 RECENT UPDATES

15.18 NOURYON

15.18.1 COMPANY SNAPSHOT

15.18.2 PRODUCT PORTFOLIO

15.18.3 RECENT UPDATES

15.19 NYRSTAR

15.19.1 COMPANY SNAPSHOT

15.19.2 REVENUE ANALYSIS

15.19.3 PRODUCT PORTFOLIO

15.19.4 RECENT UPDATES

15.2 SHRIEVE

15.20.1 COMPANY SNAPSHOT

15.20.2 PRODUCT PORTFOLIO

15.20.3 RECENT UPDATES

16 QUESTIONNAIRE

17 RELATED REPORTS

Tabellenverzeichnis

TABLE 1 IMPORT DATA OF SULFURIC ACID; OLEUM; HS CODE - 2807 (USD THOUSAND)

TABLE 2 EXPORT DATA OF SULFURIC ACID; OLEUM; HS CODE - 2807 (USD THOUSAND)

TABLE 3 EMISSION STANDARDS SULFURIC ACID PLANT (CPCB- INDIA)

TABLE 4 DEMAND FOR FERTILIZER NUTRIENT USE IN THE WORLD, 2016-2022 (THOUSAND TONES)

TABLE 5 NEWLY LAUNCHED AND EXPECTED LAUNCH MODELS OF ELECTRICAL CARS

TABLE 6 NORTH AMERICA SULFURIC ACID MARKET, BY RAW MATERIAL, 2020-2029 (USD THOUSAND)

TABLE 7 NORTH AMERICA SULFURIC ACID MARKET, BY RAW MATERIAL, 2020-2029 (THOUSAND TONNE)

TABLE 8 NORTH AMERICA ELEMENTAL SULFUR IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 9 NORTH AMERICA ELEMENTAL SULFUR IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (THOUSAND TONNE)

TABLE 10 NORTH AMERICA BASE METAL SMELTERS IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 11 NORTH AMERICA BASE METAL SMELTERS IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (THOUSAND TONNE)

TABLE 12 NORTH AMERICA PYRITE ORE IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 13 NORTH AMERICA PYRITE ORE IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (THOUSAND TONNE)

TABLE 14 NORTH AMERICA OTHERS IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 15 NORTH AMERICA OTHERS IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (THOUSAND TONNE)

TABLE 16 NORTH AMERICA SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 17 NORTH AMERICA CHAMBER/FERTILIZER ACID (62.18%) IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 18 NORTH AMERICA CONCENTRATED (98%) IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 19 NORTH AMERICA TOWER/GLOVER ACID (77.67%) IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 20 NORTH AMERICA BATTERY ACID (33.5%) IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 21 NORTH AMERICA DILUTE SULFURIC ACID (10%) IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 22 NORTH AMERICA 66 DEGREE BAUME SULFURIC ACID (93%) IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 23 NORTH AMERICA SULFURIC ACID MARKET, BY MANUFACTURING PROCESS, 2020-2029 (USD THOUSAND)

TABLE 24 NORTH AMERICA CONTACT PROCESS IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 25 NORTH AMERICA LEAD CHAMBER PROCESS IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 26 NORTH AMERICA WET SULFURIC ACID PROCESS IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 27 NORTH AMERICA METABISULFITE PROCESS IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 28 NORTH AMERICA OTHERS IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 29 NORTH AMERICA SULFURIC ACID MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD THOUSAND)

TABLE 30 NORTH AMERICA OFFLINE IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 31 NORTH AMERICA ONLINE IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 32 NORTH AMERICA SULFURIC ACID MARKET, BY APPLICATION, 2020-2029 (USD THOUSAND)

TABLE 33 NORTH AMERICA FERTILIZERS IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 34 NORTH AMERICA FERTILIZERS IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 35 NORTH AMERICA PETROLEUM REFINING IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 36 NORTH AMERICA PETROLEUM REFINING IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 37 NORTH AMERICA METAL PROCESSING IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 38 NORTH AMERICA METAL PROCESSING IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 39 NORTH AMERICA DRUG MANUFACTURING IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 40 NORTH AMERICA DRUG MANUFACTURING IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 41 NORTH AMERICA CHEMICAL MANUFACTURING IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 42 NORTH AMERICA CHEMICAL MANUFACTURING IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 43 NORTH AMERICA CHEMICAL MANUFACTURING IN SULFURIC ACID MARKET, BY APPLICATION, 2020-2029 (USD THOUSAND)

TABLE 44 NORTH AMERICA TEXTILE IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 45 NORTH AMERICA TEXTILE IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 46 NORTH AMERICA INDUSTRIAL IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 47 NORTH AMERICA INDUSTRIAL IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 48 NORTH AMERICA AUTOMOTIVE IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 49 NORTH AMERICA AUTOMOTIVE IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 50 NORTH AMERICA PULP & PAPER IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 51 NORTH AMERICA PULP & PAPER IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 52 NORTH AMERICA OTHERS IN SULFURIC ACID MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 53 NORTH AMERICA OTHERS IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 54 NORTH AMERICA SULFURIC ACID MARKET, BY COUNTRY, 2020-2029 (USD THOUSAND)

TABLE 55 NORTH AMERICA SULFURIC ACID MARKET, BY COUNTRY, 2020-2029 (THOUSAND TONNE)

TABLE 56 NORTH AMERICA SULFURIC ACID MARKET, BY RAW MATERIAL, 2020-2029 (USD THOUSAND)

TABLE 57 NORTH AMERICA SULFURIC ACID MARKET, BY RAW MATERIAL, 2020-2029 (THOUSAND TONNE)

TABLE 58 NORTH AMERICA SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 59 NORTH AMERICA SULFURIC ACID MARKET, BY MANUFACTURING PROCESS, 2020-2029 (USD THOUSAND)

TABLE 60 NORTH AMERICA SULFURIC ACID MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD THOUSAND)

TABLE 61 NORTH AMERICA SULFURIC ACID MARKET, BY APPLICATION, 2020-2029 (USD THOUSAND)

TABLE 62 NORTH AMERICA FERTILIZERS IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 63 NORTH AMERICA PETROLEUM REFINING IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 64 NORTH AMERICA METAL PROCESSING IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 65 NORTH AMERICA DRUG MANUFACTURING IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 66 NORTH AMERICA CHEMICAL MANUFACTURING IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 67 NORTH AMERICA CHEMICAL MANUFACTURING IN SULFURIC ACID MARKET, BY APPLICATION, 2020-2029 (USD THOUSAND)

TABLE 68 NORTH AMERICA TEXTILE IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 69 NORTH AMERICA INDUSTRIAL IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 70 NORTH AMERICA AUTOMOTIVE IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 71 NORTH AMERICA PULP & PAPER IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 72 NORTH AMERICA OTHERS IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 73 U.S. SULFURIC ACID MARKET, BY RAW MATERIAL, 2020-2029 (USD THOUSAND)

TABLE 74 U.S. SULFURIC ACID MARKET, BY RAW MATERIAL, 2020-2029 (THOUSAND TONNE)

TABLE 75 U.S. SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 76 U.S. SULFURIC ACID MARKET, BY MANUFACTURING PROCESS, 2020-2029 (USD THOUSAND)

TABLE 77 U.S. SULFURIC ACID MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD THOUSAND)

TABLE 78 U.S. SULFURIC ACID MARKET, BY APPLICATION, 2020-2029 (USD THOUSAND)

TABLE 79 U.S. FERTILIZERS IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 80 U.S. PETROLEUM REFINING IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 81 U.S. METAL PROCESSING IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 82 U.S. DRUG MANUFACTURING IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 83 U.S. CHEMICAL MANUFACTURING IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 84 U.S. CHEMICAL MANUFACTURING IN SULFURIC ACID MARKET, BY APPLICATION, 2020-2029 (USD THOUSAND)

TABLE 85 U.S. TEXTILE IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 86 U.S. INDUSTRIAL IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 87 U.S. AUTOMOTIVE IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 88 U.S. PULP & PAPER IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 89 U.S. OTHERS IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 90 CANADA SULFURIC ACID MARKET, BY RAW MATERIAL, 2020-2029 (USD THOUSAND)

TABLE 91 CANADA SULFURIC ACID MARKET, BY RAW MATERIAL, 2020-2029 (THOUSAND TONNE)

TABLE 92 CANADA SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 93 CANADA SULFURIC ACID MARKET, BY MANUFACTURING PROCESS, 2020-2029 (USD THOUSAND)

TABLE 94 CANADA SULFURIC ACID MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD THOUSAND)

TABLE 95 CANADA SULFURIC ACID MARKET, BY APPLICATION, 2020-2029 (USD THOUSAND)

TABLE 96 CANADA FERTILIZERS IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 97 CANADA PETROLEUM REFINING IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 98 CANADA METAL PROCESSING IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 99 CANADA DRUG MANUFACTURING IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 100 CANADA CHEMICAL MANUFACTURING IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 101 CANADA CHEMICAL MANUFACTURING IN SULFURIC ACID MARKET, BY APPLICATION, 2020-2029 (USD THOUSAND)

TABLE 102 CANADA TEXTILE IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 103 CANADA INDUSTRIAL IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 104 CANADA AUTOMOTIVE IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 105 CANADA PULP & PAPER IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 106 CANADA OTHERS IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 107 MEXICO SULFURIC ACID MARKET, BY RAW MATERIAL, 2020-2029 (USD THOUSAND)

TABLE 108 MEXICO SULFURIC ACID MARKET, BY RAW MATERIAL, 2020-2029 (THOUSAND TONNE)

TABLE 109 MEXICO SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 110 MEXICO SULFURIC ACID MARKET, BY MANUFACTURING PROCESS, 2020-2029 (USD THOUSAND)

TABLE 111 MEXICO SULFURIC ACID MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD THOUSAND)

TABLE 112 MEXICO SULFURIC ACID MARKET, BY APPLICATION, 2020-2029 (USD THOUSAND)

TABLE 113 MEXICO FERTILIZERS IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 114 MEXICO PETROLEUM REFINING IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 115 MEXICO METAL PROCESSING IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 116 MEXICO DRUG MANUFACTURING IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 117 MEXICO CHEMICAL MANUFACTURING IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 118 MEXICO CHEMICAL MANUFACTURING IN SULFURIC ACID MARKET, BY APPLICATION, 2020-2029 (USD THOUSAND)

TABLE 119 MEXICO TEXTILE IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 120 MEXICO INDUSTRIAL IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 121 MEXICO AUTOMOTIVE IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 122 MEXICO PULP & PAPER IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

TABLE 123 MEXICO OTHERS IN SULFURIC ACID MARKET, BY FORM, 2020-2029 (USD THOUSAND)

Abbildungsverzeichnis

FIGURE 1 NORTH AMERICA SULFURIC ACID MARKET: SEGMENTATION

FIGURE 2 NORTH AMERICA SULFURIC ACID MARKET: DATA TRIANGULATION

FIGURE 3 NORTH AMERICA SULFURIC ACID MARKET: DROC ANALYSIS

FIGURE 4 NORTH AMERICA SULFURIC ACID MARKET: NORTH AMERICA VS REGIONAL MARKET ANALYSIS

FIGURE 5 NORTH AMERICA SULFURIC ACID MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 NORTH AMERICA SULFURIC ACID MARKET: RAW MATERIAL LIFE LINE CURVE

FIGURE 7 NORTH AMERICA SULFURIC ACID MARKET: MULTIVARIATE MODELLING

FIGURE 8 NORTH AMERICA SULFURIC ACID MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 9 NORTH AMERICA SULFURIC ACID MARKET: DBMR MARKET POSITION GRID

FIGURE 10 NORTH AMERICA SULFURIC ACID MARKET: APPLICATION COVERAGE GRID

FIGURE 11 NORTH AMERICA SULFURIC ACID MARKET: CHALLENGE MATRIX

FIGURE 12 NORTH AMERICA SULFURIC ACID MARKET: VENDOR SHARE ANALYSIS

FIGURE 13 NORTH AMERICA SULFURIC ACID MARKET: SEGMENTATION

FIGURE 14 ASIA-PACIFIC IS EXPECTED TO DOMINATE AND IS EXPECTED TO GROW WITH THE HIGHEST CAGR IN THE FORECAST PERIOD OF 2022 TO 2029

FIGURE 15 SIGNIFICANT GROWTH IN THE CHEMICAL INDUSTRY IS EXPECTED TO DRIVE THE NORTH AMERICA SULFURIC ACID MARKET IN THE FORECAST PERIOD OF 2022 TO 2029

FIGURE 16 ELEMENTAL SULFUR SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE NORTH AMERICA SULFURIC ACID MARKET IN 2022 & 2029

FIGURE 17 AVERAGE ESTIMATED PRICING ANALYSIS OF SULFURIC ACID

FIGURE 18 PRICE OF 98% SULFURIC ACID

FIGURE 19 VALUE CHAIN ANALYSIS OF NORTH AMERICA SULFURIC ACID MARKET

FIGURE 20 DRIVERS, RESTRAINTS, OPPORTUNITIES, AND CHALLENGES OF NORTH AMERICA SULFURIC ACID MARKET

FIGURE 21 FERTILIZER CONSUMPTION IN VARIOUS COUNTRIES (2019) (KILOGRAMS PER HECTARE OF LAND)

FIGURE 22 NORTH AMERICA SULFURIC ACID MARKET: BY RAW MATERIAL, 2021

FIGURE 23 NORTH AMERICA SULFURIC ACID MARKET: BY FORM, 2021

FIGURE 24 NORTH AMERICA SULFURIC ACID MARKET: BY MANUFACTURING PROCESS, 2021

FIGURE 25 NORTH AMERICA SULFURIC ACID MARKET: BY DISTRIBUTION CHANNEL, 2021

FIGURE 26 NORTH AMERICA SULFURIC ACID MARKET: BY APPLICATION, 2021

FIGURE 27 NORTH AMERICA SULFURIC ACID MARKET: SNAPSHOT (2021)

FIGURE 28 NORTH AMERICA SULFURIC ACID MARKET: BY COUNTRY (2021)

FIGURE 29 NORTH AMERICA SULFURIC ACID MARKET: BY COUNTRY (2022 & 2029)

FIGURE 30 NORTH AMERICA SULFURIC ACID MARKET: BY COUNTRY (2021 & 2029)

FIGURE 31 NORTH AMERICA SULFURIC ACID MARKET: BY RAW MATERIAL (2022-2029)

FIGURE 32 NORTH AMERICA SULFURIC ACID MARKET: COMPANY SHARE 2021 (%)

Forschungsmethodik

Die Datenerfassung und Basisjahresanalyse werden mithilfe von Datenerfassungsmodulen mit großen Stichprobengrößen durchgeführt. Die Phase umfasst das Erhalten von Marktinformationen oder verwandten Daten aus verschiedenen Quellen und Strategien. Sie umfasst die Prüfung und Planung aller aus der Vergangenheit im Voraus erfassten Daten. Sie umfasst auch die Prüfung von Informationsinkonsistenzen, die in verschiedenen Informationsquellen auftreten. Die Marktdaten werden mithilfe von marktstatistischen und kohärenten Modellen analysiert und geschätzt. Darüber hinaus sind Marktanteilsanalyse und Schlüsseltrendanalyse die wichtigsten Erfolgsfaktoren im Marktbericht. Um mehr zu erfahren, fordern Sie bitte einen Analystenanruf an oder geben Sie Ihre Anfrage ein.

Die wichtigste Forschungsmethodik, die vom DBMR-Forschungsteam verwendet wird, ist die Datentriangulation, die Data Mining, die Analyse der Auswirkungen von Datenvariablen auf den Markt und die primäre (Branchenexperten-)Validierung umfasst. Zu den Datenmodellen gehören ein Lieferantenpositionierungsraster, eine Marktzeitlinienanalyse, ein Marktüberblick und -leitfaden, ein Firmenpositionierungsraster, eine Patentanalyse, eine Preisanalyse, eine Firmenmarktanteilsanalyse, Messstandards, eine globale versus eine regionale und Lieferantenanteilsanalyse. Um mehr über die Forschungsmethodik zu erfahren, senden Sie eine Anfrage an unsere Branchenexperten.

Anpassung möglich

Data Bridge Market Research ist ein führendes Unternehmen in der fortgeschrittenen formativen Forschung. Wir sind stolz darauf, unseren bestehenden und neuen Kunden Daten und Analysen zu bieten, die zu ihren Zielen passen. Der Bericht kann angepasst werden, um Preistrendanalysen von Zielmarken, Marktverständnis für zusätzliche Länder (fordern Sie die Länderliste an), Daten zu klinischen Studienergebnissen, Literaturübersicht, Analysen des Marktes für aufgearbeitete Produkte und Produktbasis einzuschließen. Marktanalysen von Zielkonkurrenten können von technologiebasierten Analysen bis hin zu Marktportfoliostrategien analysiert werden. Wir können so viele Wettbewerber hinzufügen, wie Sie Daten in dem von Ihnen gewünschten Format und Datenstil benötigen. Unser Analystenteam kann Ihnen auch Daten in groben Excel-Rohdateien und Pivot-Tabellen (Fact Book) bereitstellen oder Sie bei der Erstellung von Präsentationen aus den im Bericht verfügbaren Datensätzen unterstützen.