North America Food Certification Market

Marktgröße in Milliarden USD

CAGR :

%

USD

2.62 Billion

USD

4.75 Billion

2025

2033

USD

2.62 Billion

USD

4.75 Billion

2025

2033

| 2026 –2033 | |

| USD 2.62 Billion | |

| USD 4.75 Billion | |

|

|

|

|

Marktsegmentierung für Lebensmittelzertifizierungen in Nordamerika nach Risiko (Lebensmittel mit hohem und niedrigem Risiko), Art (ISO 22000, BRC, SQF, IFS, Halal, Koscher, Zertifizierungen für allergenfreie Produkte, HACCP, Vegan und Sonstige), Anwendung (Backwaren, Süßwaren, Babynahrung, Fleisch- und Geflügelprodukte, Fertiggerichte, Nüsse und Trockenfrüchte, Milchprodukte, Tabak, Honig, Tee und Kaffee, Getreide, Hülsenfrüchte, Kräuter und Gewürze und Sonstige), Kategorie (Bio- und Nachhaltigkeitszertifizierung), Endverbraucher (Erzeuger, Hersteller, Einzelhändler, Gastronomiebetriebe und Sonstige) – Branchentrends und Prognose bis 2033

Marktgröße für Lebensmittelzertifizierungen in Nordamerika

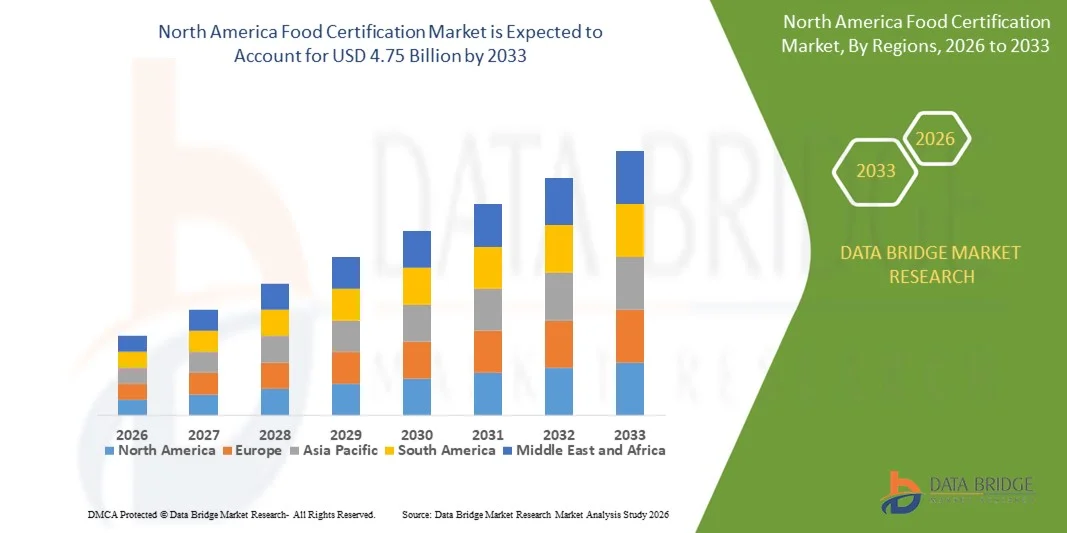

- Der nordamerikanische Markt für Lebensmittelzertifizierungen hatte im Jahr 2025 einen Wert von 2,62 Milliarden US-Dollar und wird voraussichtlich bis 2033 auf 4,75 Milliarden US-Dollar anwachsen , was einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 7,70 % im Prognosezeitraum entspricht.

- Das Marktwachstum wird maßgeblich durch das zunehmende Bewusstsein der Verbraucher für Lebensmittelsicherheit, Qualität und Rückverfolgbarkeit entlang globaler Lieferketten angetrieben.

- Zudem begünstigen steigende regulatorische Standards, die Übernahme nachhaltiger Praktiken und die wachsende Nachfrage nach zertifizierten Bio-, gentechnikfreien und allergenfreien Produkten die Marktexpansion.

Marktanalyse für Lebensmittelzertifizierungen in Nordamerika

- Der zunehmende Fokus auf Lebensmittelsicherheit, Qualitätssicherung und die Einhaltung internationaler Vorschriften prägt den Markt.

- Die zunehmende Anwendung globaler Lebensmittelzertifizierungsstandards durch Hersteller, Einzelhändler und Gastronomiebetriebe verbessert die Transparenz der Lieferkette und stärkt das Vertrauen der Verbraucher.

- Die USA dominierten 2025 den nordamerikanischen Markt für Lebensmittelzertifizierungen, unterstützt durch einen soliden Regulierungsrahmen, ein hohes Verbraucherbewusstsein und die Nachfrage nach zertifizierten Bio-, gentechnikfreien und allergenfreien Produkten.

- Kanada dürfte aufgrund des wachsenden Bewusstseins für Lebensmittelsicherheit, der steigenden Nachfrage nach Bio- und nachhaltigen Produkten sowie der unterstützenden Regierungspolitik, die Initiativen zur Lebensmittelzertifizierung fördert, die höchste durchschnittliche jährliche Wachstumsrate (CAGR) auf dem nordamerikanischen Markt für Lebensmittelzertifizierungen verzeichnen.

- Das Segment der Hochrisikolebensmittel erzielte 2025 den größten Marktanteil, bedingt durch den steigenden Bedarf an strengen Sicherheitsmaßnahmen und der Einhaltung gesetzlicher Vorschriften bei verderblichen und verarbeiteten Lebensmitteln. Zertifizierungen für Hochrisikolebensmittel tragen dazu bei, Hygiene, Rückverfolgbarkeit und Verbrauchersicherheit entlang der gesamten Lieferkette zu gewährleisten.

Berichtsumfang und Marktsegmentierung für Lebensmittelzertifizierungen in Nordamerika

|

Attribute |

Wichtige Markteinblicke in die Lebensmittelzertifizierung Nordamerikas |

|

Abgedeckte Segmente |

|

|

Abgedeckte Länder |

Nordamerika

|

|

Wichtige Marktteilnehmer |

|

|

Marktchancen |

|

|

Mehrwertdaten-Infosets |

Zusätzlich zu Einblicken in Marktszenarien wie Marktwert, Wachstumsrate, Segmentierung, geografische Abdeckung und Hauptakteure enthalten die von Data Bridge Market Research erstellten Marktberichte auch detaillierte Expertenanalysen, Preisanalysen, Markenanteilsanalysen, Verbraucherumfragen, demografische Analysen, Lieferkettenanalysen, Wertschöpfungskettenanalysen, einen Überblick über Rohstoffe/Verbrauchsmaterialien, Kriterien für die Lieferantenauswahl, PESTLE-Analysen, Porter-Analysen und den regulatorischen Rahmen. |

Trends auf dem nordamerikanischen Markt für Lebensmittelzertifizierung

Steigende Nachfrage nach Lebensmittelsicherheit, Qualität und Rückverfolgbarkeit

- Der zunehmende Fokus auf Lebensmittelsicherheit und -qualität prägt den Markt für Lebensmittelzertifizierungen maßgeblich, da Verbraucher und Unternehmen vermehrt Produkte bevorzugen, die standardisierte Sicherheits-, Qualitäts- und Nachhaltigkeitskriterien erfüllen. Lebensmittelzertifizierungen gewinnen an Bedeutung, da sie die Einhaltung gesetzlicher Vorgaben gewährleisten und das Verbrauchervertrauen stärken, ohne die Produktverfügbarkeit oder -kosten zu beeinträchtigen. Dieser Trend fördert die Akzeptanz in der Lebensmittelverarbeitung, im Einzelhandel und in der Gastronomie und regt Zertifizierungsstellen und Hersteller zu innovativen und robusten Zertifizierungsprogrammen an.

- Das gestiegene Bewusstsein für Gesundheit, Hygiene und nachhaltige Beschaffung hat die Nachfrage nach zertifizierten Lebensmitteln, darunter Bio-, gentechnikfreie, allergenfreie und umweltzertifizierte Produkte, beschleunigt. Einzelhändler und Gastronomiebetriebe suchen aktiv nach zertifizierten Lieferanten, um die Einhaltung von Standards und die Qualitätssicherung zu gewährleisten. Dies führt zu Kooperationen zwischen Zertifizierungsstellen und Lebensmittelherstellern, um Glaubwürdigkeit und Rückverfolgbarkeit zu verbessern.

- Zertifizierungs- und Nachhaltigkeitstrends beeinflussen Beschaffungs- und Kaufentscheidungen. Unternehmen legen zunehmend Wert auf Compliance, Transparenz und umweltfreundliche Praktiken. Diese Faktoren helfen ihnen, sich im Wettbewerbsumfeld zu differenzieren, ihre Markenreputation zu stärken und das Vertrauen der Verbraucher aufzubauen. Gleichzeitig fördern sie die Nutzung internationaler und externer Zertifizierungsprogramme.

- Beispielsweise erweiterten führende Lebensmittelhersteller im Jahr 2024 ihr Portfolio an zertifizierten Produkten und integrierten ISO-, HACCP- und Bio-Zertifizierungen, um der steigenden Nachfrage nach geprüfter Qualität und Sicherheit gerecht zu werden. Diese Zertifizierungen wurden als Reaktion auf den Verbraucherwunsch nach vertrauenswürdigen und sicheren Lebensmitteln eingeführt und in den Bereichen Verarbeitung, Verpackung und Lieferkette implementiert.

- Während die Nachfrage nach Lebensmittelzertifizierungen wächst, hängt eine nachhaltige Marktentwicklung von kontinuierlichen Prozessverbesserungen, kosteneffizienten Audits und der Einhaltung strenger Compliance-Standards ab. Zertifizierungsstellen konzentrieren sich zudem auf Skalierbarkeit, digitale Verifizierung und innovative Programmentwicklung, um operative Effizienz, Glaubwürdigkeit und Marktzugang in Einklang zu bringen.

Marktdynamik der Lebensmittelzertifizierung in Nordamerika

Treiber

Zunehmender Fokus auf Lebensmittelsicherheit, Qualität und Nachhaltigkeit

- Die steigende Nachfrage der Verbraucher nach sicheren, qualitativ hochwertigen und nachhaltig erzeugten Lebensmitteln ist ein wesentlicher Treiber für den Markt für Lebensmittelzertifizierungen. Unternehmen streben vermehrt Zertifizierungen an, um die Einhaltung von Vorschriften zu bestätigen, die Attraktivität ihrer Produkte zu steigern und regulatorische sowie branchenspezifische Standards zu erfüllen.

- Die zunehmende Anwendung in den Bereichen verpackte Lebensmittel, Getränke, verarbeitete Produkte und Catering-Dienstleistungen beeinflusst das Marktwachstum. Lebensmittelzertifizierungen tragen zur Verbesserung der Rückverfolgbarkeit, Hygiene und Qualitätssicherung bei und ermöglichen es Herstellern, die Erwartungen der Verbraucher an sichere und zuverlässige Produkte zu erfüllen.

- Zertifizierungsstellen und Branchenverbände fördern aktiv Programme zur Lebensmittelsicherheit und -qualität durch Audits, Schulungen und die Überprüfung der Einhaltung von Vorschriften. Diese Bemühungen werden durch den wachsenden Fokus auf Nachhaltigkeit, die Reduzierung der Umweltbelastung und die Stärkung des Verbrauchervertrauens unterstützt.

- Beispielsweise berichteten führende globale Lebensmittelmarken im Jahr 2023 von einer verstärkten Nutzung von ISO 22000-, HACCP- und Bio-Zertifizierungen in verschiedenen Produktlinien. Diese Expansion folgte einer höheren Marktnachfrage nach geprüfter Sicherheit, Rückverfolgbarkeit und nachhaltiger Beschaffung, was zu Folgegeschäften und Wettbewerbsdifferenzierung führte.

- Obwohl ein wachsendes Bewusstsein für Lebensmittelsicherheit und Nachhaltigkeit das Wachstum fördert, hängt eine breitere Akzeptanz von Kostenoptimierung, der Zugänglichkeit von Zertifizierungsprogrammen und skalierbaren Auditverfahren ab. Investitionen in digitale Verifizierung, Schulungen und standardisierte Rahmenwerke sind entscheidend, um die globale Nachfrage zu decken und die Glaubwürdigkeit am Markt zu erhalten.

Zurückhaltung/Herausforderung

Hohe Kosten und komplexe Zertifizierungsprozesse

- Die vergleichsweise höheren Kosten für die Erlangung von Lebensmittelzertifizierungen im Vergleich zu Standardverfahren stellen weiterhin eine zentrale Herausforderung dar und hemmen die Akzeptanz in kleinen und mittleren Unternehmen. Gebühren für Audits, Dokumentation und Konformitätsprüfung tragen zu den erhöhten Kosten bei.

- Das Bewusstsein von Verbrauchern und Herstellern für Zertifizierungsstandards ist in einigen Märkten weiterhin uneinheitlich. Das begrenzte Verständnis der Vorteile von Zertifizierungen hemmt deren Akzeptanz in einigen Lebensmittelkategorien und Schwellenländern.

- Administrative und logistische Komplexitäten beeinträchtigen ebenfalls das Marktwachstum, da zertifizierte Produkte die Einhaltung strenger Standards, eine ordnungsgemäße Dokumentation und regelmäßige Audits erfordern. Operative Herausforderungen, darunter Mitarbeiterschulungen und Prozessstandardisierung, erhöhen den Zeit- und Ressourcenaufwand.

- Beispielsweise berichteten kleinere Lebensmittelverarbeiter und -lieferanten im Jahr 2024 von einer langsameren Einführung von ISO-, HACCP- und Bio-Zertifizierungen aufgrund von Kostenbeschränkungen und komplexeren Verfahren. Der eingeschränkte Zugang zu akkreditierten Zertifizierungsstellen und digitalen Verifizierungssystemen verlangsamte die Einführung zusätzlich.

- Die Bewältigung dieser Herausforderungen erfordert kosteneffiziente Zertifizierungsverfahren, digitale Prüfplattformen und Sensibilisierungsprogramme für Hersteller und Verbraucher. Die Zusammenarbeit mit Aufsichtsbehörden, Einzelhändlern und Branchenverbänden kann dazu beitragen, das langfristige Wachstumspotenzial des globalen Lebensmittelzertifizierungsmarktes zu erschließen. Darüber hinaus ist die Entwicklung vereinfachter und skalierbarer Zertifizierungsrahmen für eine breitere Akzeptanz unerlässlich.

Marktumfang für Lebensmittelzertifizierungen in Nordamerika

Der nordamerikanische Markt für Lebensmittelzertifizierungen ist segmentiert nach Risiko, Art, Anwendung, Kategorie und Endverbraucher.

- Auf eigenes Risiko

Der nordamerikanische Markt für Lebensmittelzertifizierungen ist risikobasiert in Lebensmittel mit hohem und niedrigem Risiko unterteilt. Das Segment der Lebensmittel mit hohem Risiko erzielte 2025 den größten Marktanteil, bedingt durch den steigenden Bedarf an strengen Sicherheitsmaßnahmen und der Einhaltung gesetzlicher Vorschriften bei verderblichen und verarbeiteten Lebensmitteln. Zertifizierungen für Lebensmittel mit hohem Risiko tragen zur Gewährleistung von Hygiene, Rückverfolgbarkeit und Verbrauchersicherheit entlang der gesamten Lieferkette bei.

Das Segment der risikoarmen Lebensmittel dürfte von 2026 bis 2033 das schnellste Wachstum verzeichnen. Begünstigt wird dies durch das steigende Verbraucherbewusstsein und die zunehmende Nachfrage nach geprüfter Qualität bei verpackten und haltbaren Lebensmitteln. Zertifizierungen für risikoarme Lebensmittel gewinnen bei Herstellern, die Vertrauen aufbauen und Nachhaltigkeits- sowie Clean-Label-Standards erfüllen möchten, immer mehr an Bedeutung.

- Nach Typ

Basierend auf der Art der Zertifizierung ist der nordamerikanische Markt für Lebensmittelzertifizierungen in ISO 22000, BRC, SQF, IFS, HALAL, KOSHER, Zertifizierungen für allergenfreie Produkte, HACCP, Vegan und weitere Kategorien unterteilt. Das Segment ISO 22000 hielt 2025 den größten Marktanteil aufgrund seiner globalen Anerkennung, seines umfassenden Rahmenwerks für das Lebensmittelsicherheitsmanagement und seiner Anwendbarkeit auf verschiedene Lebensmittelkategorien.

Für das Halal-Segment wird von 2026 bis 2033 das schnellste Wachstum erwartet, angetrieben durch die steigende Nachfrage der Verbraucher nach diätetisch geeigneten und allergenfreien Produkten in der Region. Die wachsende muslimische Bevölkerung in der Region und das zunehmende Bewusstsein für zertifizierte Lebensmittelstandards ermutigen Hersteller und Einzelhändler, ihr Angebot an Halal-zertifizierten Produkten zu erweitern. Darüber hinaus erleichtern E-Commerce-Plattformen und moderne Einzelhandelsketten den Zugang zu zertifizierten Produkten und fördern so die Marktakzeptanz zusätzlich.

- Durch Bewerbung

Basierend auf den Anwendungsbereichen ist der nordamerikanische Markt für Lebensmittelzertifizierungen in folgende Segmente unterteilt: Backwaren, Süßwaren, Babynahrung, Fleisch- und Geflügelprodukte, Fertiggerichte, Nüsse und Trockenfrüchte, Milch und Milchprodukte, Tabakwaren, Honig, Tee und Kaffee, Getreide, Hülsenfrüchte, Kräuter und Gewürze sowie Sonstiges. Die Segmente Backwaren und Milchprodukte erzielten 2025 aufgrund des hohen Konsums und des regulatorischen Fokus auf Sicherheit und Qualität den größten Umsatzanteil.

Der Markt für Babynahrung wird voraussichtlich von 2026 bis 2033 das schnellste Wachstum verzeichnen. Treiber dieser Entwicklung sind das steigende Bewusstsein der Eltern, die Urbanisierung und die Nachfrage nach hochwertigen, zertifizierten Ernährungsprodukten. Steigende verfügbare Einkommen, die Zunahme von Haushalten mit zwei Verdienern und der Fokus auf die Gesundheit und Sicherheit von Säuglingen veranlassen die Hersteller, zertifizierte, rückverfolgbare und angereicherte Babynahrungsprodukte zu priorisieren.

- Nach Kategorie

Basierend auf der Produktkategorie ist der nordamerikanische Markt für Lebensmittelzertifizierungen in Bio- und Nachhaltigkeitszertifizierungen unterteilt. Das Segment der Bio-Zertifizierungen wird 2025 den größten Marktanteil halten, was auf die steigende Nachfrage nach gentechnikfreien, pestizidfreien und umweltfreundlichen Produkten zurückzuführen ist.

Der Bereich der nachhaltigen Lebensmittelzertifizierungen dürfte im Prognosezeitraum das schnellste Wachstum verzeichnen. Treiber dieser Entwicklung sind Initiativen zur Reduzierung der Umweltbelastung, verantwortungsvolle Beschaffung und ein umweltbewusstes Konsumverhalten. Das zunehmende Bewusstsein der Verbraucher für Klimawandel, ethische Beschaffung und nachhaltige Anbaumethoden ermutigt Hersteller, Nachhaltigkeitszertifizierungen anzustreben.

- Vom Endbenutzer

Der nordamerikanische Markt für Lebensmittelzertifizierungen ist nach Endnutzern in Erzeuger, Hersteller, Einzelhändler, Gastronomiebetriebe und Sonstige unterteilt. Das Segment der Hersteller erzielte 2025 den größten Marktanteil, da die Einhaltung der Vorschriften in allen Produktions-, Verarbeitungs- und Verpackungsphasen erforderlich ist.

Im Einzelhandelssegment wird von 2026 bis 2033 voraussichtlich das schnellste Wachstum erwartet. Treiber dieses Wachstums ist die zunehmende Nutzung zertifizierter Produkte, um das Vertrauen der Verbraucher zu stärken und den sich wandelnden Standards für Lebensmittelsicherheit und Nachhaltigkeit gerecht zu werden. Handelsketten erweitern ihr Angebot an zertifizierten Produkten, um sich vom Wettbewerb abzuheben, die Markenbekanntheit zu steigern und umweltbewusste Verbraucher anzusprechen.

Regionale Analyse des nordamerikanischen Marktes für Lebensmittelzertifizierungen

- Die USA dominierten 2025 den nordamerikanischen Markt für Lebensmittelzertifizierungen, unterstützt durch einen soliden Regulierungsrahmen, ein hohes Verbraucherbewusstsein und die Nachfrage nach zertifizierten Bio-, gentechnikfreien und allergenfreien Produkten.

- Lebensmittelverarbeiter und Einzelhändler in den USA verlassen sich auf Zertifizierungen, um die Einhaltung von Vorschriften sicherzustellen, die Produktqualität zu verbessern und das Vertrauen der Verbraucher zu stärken.

- Eine starke Akzeptanz wird zudem durch technologische Integration, digitale Rückverfolgbarkeit und moderne Einzelhandelsnetze unterstützt, wodurch Zertifizierungen zu einem Schlüsselfaktor für das Marktwachstum werden.

Einblick in den kanadischen Markt für Lebensmittelzertifizierung

Der kanadische Markt für Lebensmittelzertifizierungen wird voraussichtlich von 2026 bis 2033 das schnellste Wachstum verzeichnen, angetrieben durch die steigende Nachfrage nach Bio-, nachhaltigen und allergenfreien Produkten. Hersteller und Einzelhändler setzen auf internationale Zertifizierungen, um gesetzliche Vorgaben zu erfüllen und gesundheitsbewusste Verbraucher anzusprechen. Darüber hinaus fördert das wachsende Bewusstsein für umweltfreundliche und ethische Beschaffungspraktiken die zunehmende Verbreitung zertifizierter Lebensmittel im ganzen Land.

Marktanteil der Lebensmittelzertifizierung in Nordamerika

Die nordamerikanische Lebensmittelzertifizierungsbranche wird hauptsächlich von etablierten Unternehmen dominiert, darunter:

• American National Standards Institute (USA)

• Kanadische Lebensmittelinspektionsbehörde (Kanada)

• Standards Council of Canada (Kanada)

• US-Landwirtschaftsministerium (USA)

• US-Lebensmittel- und Arzneimittelbehörde (USA)

• National Sanitation Foundation (USA)

• Food Safety Net Services (USA)

• Underwriters Laboratories (USA)

• Kanadische Lebensmittelinspektionsbehörde (Kanada)

• National Institute of Standards and Technology (USA)

• American Association for Laboratory Accreditation (USA)

• Mexikanischer Rat für Lebensmittelsicherheit (Mexiko)

• Mexikanische Akkreditierungsstelle (Mexiko)

• Kanadisches General Standards Board (Kanada)

• US Public Health Service (USA)

SKU-

Erhalten Sie Online-Zugriff auf den Bericht zur weltweit ersten Market Intelligence Cloud

- Interaktives Datenanalyse-Dashboard

- Unternehmensanalyse-Dashboard für Chancen mit hohem Wachstumspotenzial

- Zugriff für Research-Analysten für Anpassungen und Abfragen

- Konkurrenzanalyse mit interaktivem Dashboard

- Aktuelle Nachrichten, Updates und Trendanalyse

- Nutzen Sie die Leistungsfähigkeit der Benchmark-Analyse für eine umfassende Konkurrenzverfolgung

Forschungsmethodik

Die Datenerfassung und Basisjahresanalyse werden mithilfe von Datenerfassungsmodulen mit großen Stichprobengrößen durchgeführt. Die Phase umfasst das Erhalten von Marktinformationen oder verwandten Daten aus verschiedenen Quellen und Strategien. Sie umfasst die Prüfung und Planung aller aus der Vergangenheit im Voraus erfassten Daten. Sie umfasst auch die Prüfung von Informationsinkonsistenzen, die in verschiedenen Informationsquellen auftreten. Die Marktdaten werden mithilfe von marktstatistischen und kohärenten Modellen analysiert und geschätzt. Darüber hinaus sind Marktanteilsanalyse und Schlüsseltrendanalyse die wichtigsten Erfolgsfaktoren im Marktbericht. Um mehr zu erfahren, fordern Sie bitte einen Analystenanruf an oder geben Sie Ihre Anfrage ein.

Die wichtigste Forschungsmethodik, die vom DBMR-Forschungsteam verwendet wird, ist die Datentriangulation, die Data Mining, die Analyse der Auswirkungen von Datenvariablen auf den Markt und die primäre (Branchenexperten-)Validierung umfasst. Zu den Datenmodellen gehören ein Lieferantenpositionierungsraster, eine Marktzeitlinienanalyse, ein Marktüberblick und -leitfaden, ein Firmenpositionierungsraster, eine Patentanalyse, eine Preisanalyse, eine Firmenmarktanteilsanalyse, Messstandards, eine globale versus eine regionale und Lieferantenanteilsanalyse. Um mehr über die Forschungsmethodik zu erfahren, senden Sie eine Anfrage an unsere Branchenexperten.

Anpassung möglich

Data Bridge Market Research ist ein führendes Unternehmen in der fortgeschrittenen formativen Forschung. Wir sind stolz darauf, unseren bestehenden und neuen Kunden Daten und Analysen zu bieten, die zu ihren Zielen passen. Der Bericht kann angepasst werden, um Preistrendanalysen von Zielmarken, Marktverständnis für zusätzliche Länder (fordern Sie die Länderliste an), Daten zu klinischen Studienergebnissen, Literaturübersicht, Analysen des Marktes für aufgearbeitete Produkte und Produktbasis einzuschließen. Marktanalysen von Zielkonkurrenten können von technologiebasierten Analysen bis hin zu Marktportfoliostrategien analysiert werden. Wir können so viele Wettbewerber hinzufügen, wie Sie Daten in dem von Ihnen gewünschten Format und Datenstil benötigen. Unser Analystenteam kann Ihnen auch Daten in groben Excel-Rohdateien und Pivot-Tabellen (Fact Book) bereitstellen oder Sie bei der Erstellung von Präsentationen aus den im Bericht verfügbaren Datensätzen unterstützen.