Nordamerikanischer Markt für digitale Kreditplattformen nach Komponente (Lösungen, Dienste), Bereitstellungsmodell (vor Ort, Cloud), Kreditbetrag (weniger als 7.000 US-Dollar, 7.001 bis 20.000 US-Dollar, mehr als 20.001 US-Dollar), Abonnementtyp (kostenlos, kostenpflichtig), Kreditart (Autokredit, KMU-Finanzierungskredit, Privatkredit, Wohnungsbaudarlehen, langlebige Konsumgüter, sonstige), Branche (Banken, Finanzdienstleistungen, Versicherungsunternehmen, P2P-Kreditgeber (Peer-to-Peer), Kreditgenossenschaften, Bausparkassen) – Branchentrends und Prognose bis 2029.

Marktanalyse und Größe digitaler Kreditplattformen in Nordamerika

Mehrere Unternehmen bringen derzeit durchgängige Cloud-basierte Kreditplattformen der nächsten Generation auf den Markt. Darüber hinaus ermutigen Fortschritte bei Zahlungstrends Finanzinstitute, DLP zu implementieren, um Produktivität, Umsatz und Servicegeschwindigkeit zu verbessern.

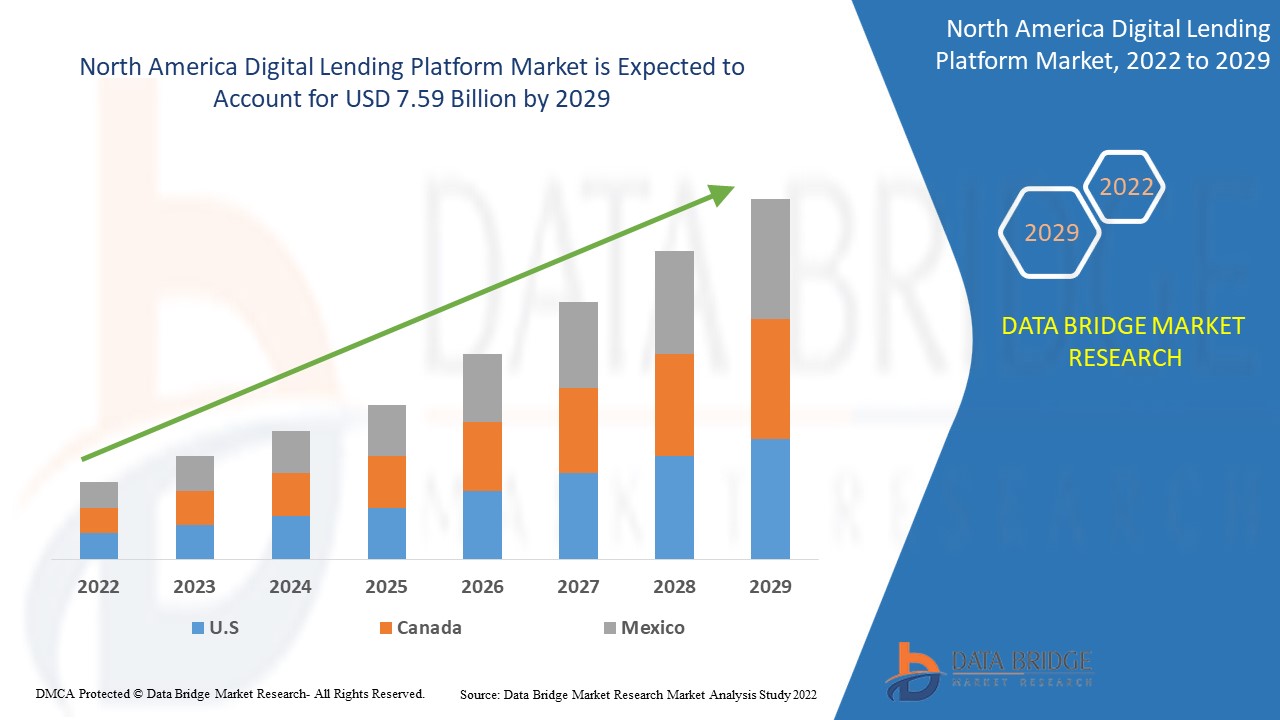

Data Bridge Market Research analysiert, dass der Markt für digitale Kreditplattformen im Jahr 2021 einen Wert von 1,73 Milliarden USD hatte und bis 2029 voraussichtlich einen Wert von 7,59 Milliarden USD erreichen wird, was einer durchschnittlichen jährlichen Wachstumsrate von 20,3 % während des Prognosezeitraums entspricht. Neben Markteinblicken wie Marktwert, Wachstumsrate, Marktsegmenten, geografischer Abdeckung, Marktteilnehmern und Marktszenario enthält der vom Data Bridge Market Research-Team zusammengestellte Marktbericht eine eingehende Expertenanalyse, Import-/Exportanalyse, Preisanalyse, Produktionsverbrauchsanalyse und PESTLE-Analyse.

Umfang und Segmentierung des nordamerikanischen Marktes für digitale Kreditplattformen

|

Berichtsmetrik |

Details |

|

Prognosezeitraum |

2022 bis 2029 |

|

Basisjahr |

2021 |

|

Historische Jahre |

2020 (Anpassbar auf 2014 – 2019) |

|

Quantitative Einheiten |

Umsatz in Mrd. USD, Volumen in Einheiten, Preise in USD |

|

Abgedeckte Segmente |

Komponente (Lösungen, Dienste), Bereitstellungsmodell (vor Ort, Cloud), Kreditbetrag (weniger als 7.000 US-Dollar, 7.001 bis 20.000 US-Dollar, mehr als 20.001 US-Dollar), Abonnementtyp (kostenlos, kostenpflichtig), Kredittyp (Autokredit, KMU-Finanzierungskredit, Privatkredit, Wohnungsbaudarlehen, langlebige Konsumgüter, sonstige), Vertikal (Banken, Finanzdienstleistungen, Versicherungsunternehmen, P2P-Kreditgeber (Peer-to-Peer), Kreditgenossenschaften, Bausparkassen) |

|

Abgedeckte Länder |

USA, Kanada und Mexiko |

|

Abgedeckte Marktteilnehmer |

General Electric (USA), IBM Corporation (USA), PTC (USA), Microsoft (USA), Siemens AG (Deutschland), ANSYS, Inc. (USA), SAP SE (Deutschland), Oracle (USA), Robert Bosch GmbH (Deutschland), Swim.ai, Inc. (USA), Atos SE (Frankreich), ABB (Schweiz), KELLTON TECH (Indien), AVEVA Group plc (Großbritannien), DXC Technology Company (USA), Altair Engineering, Inc (USA), Hexaware Technologies Limited (Indien), Tata Consultancy Services Limited (Indien), Infosys Limited (Bengaluru), NTT DATA, Inc. (Japan), TIBCO Software Inc. (USA) |

|

Gelegenheiten |

|

Marktdefinition

Die digitale Kreditplattform ermöglicht es Kreditgebern und Kreditnehmern, Geld in elektronischer oder digitaler Form zu verleihen, was zu einer größeren Benutzerfreundlichkeit, einem besseren Benutzererlebnis und einem geringeren Aufwand aufgrund der Zeitersparnis bei der Kundenüberprüfung führt. Der Prozess beginnt mit der Benutzerregistrierung und wird mit der Online-Dokumentenerfassung, der Kundenauthentifizierung und -überprüfung, der Kreditgenehmigung, der Kreditauszahlung und der Kreditrückzahlung fortgesetzt.

Marktdynamik digitaler Kreditplattformen

Treiber

- Online-Banking immer beliebter

Mit der Globalisierung und der wachsenden Popularität von Online-Banking-Diensten werden Kreditvergabeprozesse schnell digitalisiert. Dies ist einer der wichtigsten Faktoren, die den Einsatz von DLP in der Banken-, Finanzdienstleistungs- und Versicherungsbranche (BFSI) beeinflussen, um bessere Entscheidungen, bessere Kundenerlebnisse und erhebliche Kosteneinsparungen zu erzielen. Darüber hinaus greifen Finanzinstitute auf der ganzen Welt infolge des Ausbruchs der Coronavirus-Krankheit (COVID-19) zunehmend auf digitale Kanäle zurück, um Kredite zu vergeben und die Herausforderungen der Pandemie zu bewältigen.

- Wachsender Schwerpunkt auf digitaler Automatisierung

DLP bietet die Vorteile der elektronischen Signatur und einfachen Zugänglichkeit, während die zunehmende Nutzung von Smartphones und die Internetdurchdringung ebenfalls das Marktwachstum vorantreiben. Darüber hinaus trägt die zunehmende Betonung der digitalen Automatisierung zum Wachstum des nordamerikanischen Marktes bei, da DLP nur minimalen Papierkram erfordert und die Wahrscheinlichkeit menschlicher Fehler verringert. Mehrere Unternehmen integrieren auch fortschrittliche Technologien zur Betrugsbekämpfung, wie Blockchain, künstliche Intelligenz (KI), maschinelles Lernen und Analytik, was das Marktwachstum ankurbelt. Darüber hinaus beschleunigt die zunehmende Verbreitung von Cyberbedrohungen die Einführung in Nordamerika.

Gelegenheiten

- Hohe Verbreitung fortschrittlicher und innovativer Technologien

Künstliche Intelligenz, maschinelles Lernen und Blockchain gehören zu den neuen Technologien, die die Fähigkeiten digitaler Kreditplattformen verbessern und neue Wachstumschancen eröffnen sollen. Die Integration dieser Technologien ermöglicht einen einfachen, schnellen und transparenten Kreditbeschaffungsprozess. Auf KI und maschinellem Lernen basierende Algorithmen können Kreditanträge in Sekundenschnelle verarbeiten, wodurch der Genehmigungsprozess wirklich skalierbar wird. Darüber hinaus stellt die Blockchain-basierte Kreditplattform durch den Ausschluss von Zwischenhändlern oder Mittelsmännern aus dem Kreditvergabeprozess eine direkte Beziehung zwischen Kreditgebern und Kreditnehmern her.

Beschränkungen

- Bedenken hinsichtlich Datensicherheit und Datenschutz

Herausforderungen wie Bedenken hinsichtlich der Datensicherheit und des Datenschutzes dürften das Marktwachstum jedoch einschränken. Mehrere Regierungen auf der ganzen Welt haben bereits damit begonnen, Bedenken hinsichtlich der Datensicherheit und des Datenschutzes im Zusammenhang mit digitalen Kreditplattformen auszuräumen. Da alle digitalen Plattformen zudem stark auf Backend-Infrastruktur und Internetzugang angewiesen sind, können Systemstörungen, Stromausfälle oder Verbindungsprobleme dazu führen, dass digitale Plattformen für Endbenutzer unzugänglich sind. Andere Herausforderungen wie die Vorliebe für traditionelle Kreditvergabemethoden und geringere digitale Kompetenz in Entwicklungsländern dürften das Marktwachstum in gewissem Maße einschränken.

Dieser Marktbericht für digitale Kreditplattformen enthält Einzelheiten zu neuen Entwicklungen, Handelsvorschriften, Import-Export-Analysen, Produktionsanalysen, Wertschöpfungskettenoptimierungen, Marktanteilen, Auswirkungen inländischer und lokaler Marktteilnehmer, analysiert Chancen in Bezug auf neu entstehende Einnahmequellen, Änderungen der Marktvorschriften, strategische Marktwachstumsanalysen, Marktgröße, Kategoriemarktwachstum, Anwendungsnischen und -dominanz, Produktzulassungen, Produkteinführungen, geografische Expansionen und technologische Innovationen auf dem Markt. Um weitere Informationen zum Markt für digitale Kreditplattformen zu erhalten, wenden Sie sich an Data Bridge Market Research, um ein Analyst Briefing zu erhalten. Unser Team hilft Ihnen dabei, eine fundierte Marktentscheidung zu treffen, um Marktwachstum zu erzielen.

Auswirkungen von COVID-19 auf den Markt für digitale Kreditplattformen

Die COVID-19-Pandemie hat dem Markt für digitale Kreditplattformen zugutegekommen. Nach der Pandemie erweitern Kreditgenossenschaften und Banken ihre digitalen Bankangebote, um den Bedürfnissen ihrer Kunden besser gerecht zu werden. Darüber hinaus haben Banken während der COVID-19-Pandemie begonnen, in größerem Umfang digitale Kanäle für die Kreditvergabe im Rahmen des Pay Check Protection Program zu nutzen. Das Pay Check Protection Program in den Vereinigten Staaten stellt kleinen Unternehmen bis zu 8 Wochen lang Mittel zur Verfügung. Laut Numerated, einem Anbieter digitaler Kreditplattformen, haben sich während der COVID-19-Pandemie 82 Prozent der Unternehmen in den Vereinigten Staaten dafür entschieden, PPP-Kredite online und nicht über traditionelle Kanäle zu beantragen.

Jüngste Entwicklung

- Im Juli 2021 wird Newgen Software seine neue digitale Transformationsplattform NewgenONE vorstellen. Die Plattform unterstützt die Verwaltung unstrukturierter Daten und die Verbesserung der Kundenbindung.

- Im Juni 2021 wird die TPBank of Vietnam mit Nucleus Software zusammenarbeiten, um ihren digitalen Handel zu verbessern. FinnOne Neo unterstützte die TPBank dabei, sofortige digitale Kredite bereitzustellen, die Prozesseffizienz zu steigern und Kreditbewertungen zu verbessern.

- Im Januar 2021 übernahm Fiserv Ondot Systems Inc., einen Anbieter von Plattformen für digitale Erlebnisse. Dies würde es Fiserv ermöglichen, sein Portfolio an digitalen Lösungen zu erweitern.

- Im September 2020 wird ICE Mortgage Technology Ellie Mae übernehmen, einen führenden Anbieter digitaler Kreditplattformen. Die Übernahme half ICE dabei, die Automatisierung von Hypothekenprozessen zu beschleunigen.

Marktumfang für digitale Kreditplattformen in Nordamerika

Der Markt für digitale Kreditplattformen ist nach Komponenten, Bereitstellungsmodellen, Kredithöhen, Abonnements, Kreditarten und Branchen segmentiert. Das Wachstum dieser Segmente hilft Ihnen bei der Analyse schwacher Wachstumssegmente in den Branchen und bietet den Benutzern einen wertvollen Marktüberblick und Markteinblicke, die ihnen bei der strategischen Entscheidungsfindung zur Identifizierung der wichtigsten Marktanwendungen helfen.

Komponente

- Software

- Dienstleistungen

Höhe des Kreditbetrags

- Weniger als 7.000 US-Dollar

- 7.001 bis 20.000 US-Dollar

- Mehr als 20.000 US-Dollar1

Größe der Organisation

- Große Organisation

- Kleine und mittlere Unternehmen

Einsatz

- Vor Ort

- Wolke

Abonnementtyp

- Frei

- Bezahlt

Darlehensart

- Autokredit

- KMU-Finanzierungsdarlehen

- Persönlicher Kredit

- Eigenheimdarlehen

- Langlebig für den Privatgebrauch

- Sonstiges

Vertikal

- Bankwesen

- Finanzdienstleistungen

- Versicherungsunternehmen

- P2P (Peer-to-Peer)-Kreditgeber

- Kreditgenossenschaften

- Speichern

- Darlehensgenossenschaften

Regionale Analyse/Einblicke zum Markt für digitale Kreditplattformen

Der Markt für digitale Kreditplattformen wird analysiert und es werden Einblicke in die Marktgröße und Trends nach Land, Komponente, Bereitstellungsmodell, Kredithöhe, Abonnementart, Kreditart und Branche wie oben angegeben bereitgestellt.

Die im Marktbericht zu digitalen Kreditplattformen abgedeckten Länder sind die USA, Kanada und Mexiko.

Nordamerika dominiert den Markt für digitale Kreditplattformen, da große Akteure in der Region wie FIS und Fiserv, Inc. eine Vielzahl von Kreditlösungen auf einer einzigen Plattform anbieten. Die USA und Kanada waren frühe Anwender dieser Technologie und konnten so den Markt für Kreditplattformen in Nordamerika dominieren.

Der Länderabschnitt des Berichts enthält auch individuelle marktbeeinflussende Faktoren und Änderungen der Marktregulierung, die die aktuellen und zukünftigen Trends des Marktes beeinflussen. Datenpunkte wie Downstream- und Upstream-Wertschöpfungskettenanalysen, technische Trends und Porters Fünf-Kräfte-Analyse sowie Fallstudien sind einige der Anhaltspunkte, die zur Prognose des Marktszenarios für einzelne Länder verwendet werden. Auch die Präsenz und Verfügbarkeit nordamerikanischer Marken und ihre Herausforderungen aufgrund großer oder geringer Konkurrenz durch lokale und inländische Marken sowie die Auswirkungen inländischer Zölle und Handelsrouten werden bei der Bereitstellung einer Prognoseanalyse der Länderdaten berücksichtigt.

Wettbewerbsumfeld und Analyse der Marktanteile von digitalen Kreditplattformen

Die Wettbewerbslandschaft des Marktes für digitale Kreditplattformen liefert Details nach Wettbewerbern. Die enthaltenen Details sind Unternehmensübersicht, Unternehmensfinanzen, erzielter Umsatz, Marktpotenzial, Investitionen in Forschung und Entwicklung, neue Marktinitiativen, Präsenz in Nordamerika, Produktionsstandorte und -anlagen, Produktionskapazitäten, Stärken und Schwächen des Unternehmens, Produkteinführung, Produktbreite und -umfang, Anwendungsdominanz. Die oben angegebenen Datenpunkte beziehen sich nur auf den Fokus der Unternehmen in Bezug auf den Markt für digitale Kreditplattformen.

Zu den wichtigsten Akteuren auf dem Markt für digitale Kreditplattformen zählen:

- General Electric (USA)

- IBM Corporation (USA)

- PTC (USA)

- Microsoft (US)

- Siemens AG (Deutschland)

- ANSYS, Inc. (USA)

- SAP SE (Deutschland)

- Oracle (USA)

- Robert Bosch GmbH (Deutschland)

- Swim.ai, Inc. (USA)

- Atos SE (Frankreich)

- ABB (Schweiz)

- KELLTON TECH (Indien)

- AVEVA Group plc (Großbritannien)

- DXC Technology Company (USA)

- Altair Engineering, Inc. (USA)

- Hexaware Technologies Limited (Indien)

- Tata Consultancy Services Limited (Indien)

- Infosys Limited (Bengaluru)

- NTT DATA, Inc. (Japan)

- TIBCO Software Inc. (USA)

SKU-

Erhalten Sie Online-Zugriff auf den Bericht zur weltweit ersten Market Intelligence Cloud

- Interaktives Datenanalyse-Dashboard

- Unternehmensanalyse-Dashboard für Chancen mit hohem Wachstumspotenzial

- Zugriff für Research-Analysten für Anpassungen und Abfragen

- Konkurrenzanalyse mit interaktivem Dashboard

- Aktuelle Nachrichten, Updates und Trendanalyse

- Nutzen Sie die Leistungsfähigkeit der Benchmark-Analyse für eine umfassende Konkurrenzverfolgung

Forschungsmethodik

Die Datenerfassung und Basisjahresanalyse werden mithilfe von Datenerfassungsmodulen mit großen Stichprobengrößen durchgeführt. Die Phase umfasst das Erhalten von Marktinformationen oder verwandten Daten aus verschiedenen Quellen und Strategien. Sie umfasst die Prüfung und Planung aller aus der Vergangenheit im Voraus erfassten Daten. Sie umfasst auch die Prüfung von Informationsinkonsistenzen, die in verschiedenen Informationsquellen auftreten. Die Marktdaten werden mithilfe von marktstatistischen und kohärenten Modellen analysiert und geschätzt. Darüber hinaus sind Marktanteilsanalyse und Schlüsseltrendanalyse die wichtigsten Erfolgsfaktoren im Marktbericht. Um mehr zu erfahren, fordern Sie bitte einen Analystenanruf an oder geben Sie Ihre Anfrage ein.

Die wichtigste Forschungsmethodik, die vom DBMR-Forschungsteam verwendet wird, ist die Datentriangulation, die Data Mining, die Analyse der Auswirkungen von Datenvariablen auf den Markt und die primäre (Branchenexperten-)Validierung umfasst. Zu den Datenmodellen gehören ein Lieferantenpositionierungsraster, eine Marktzeitlinienanalyse, ein Marktüberblick und -leitfaden, ein Firmenpositionierungsraster, eine Patentanalyse, eine Preisanalyse, eine Firmenmarktanteilsanalyse, Messstandards, eine globale versus eine regionale und Lieferantenanteilsanalyse. Um mehr über die Forschungsmethodik zu erfahren, senden Sie eine Anfrage an unsere Branchenexperten.

Anpassung möglich

Data Bridge Market Research ist ein führendes Unternehmen in der fortgeschrittenen formativen Forschung. Wir sind stolz darauf, unseren bestehenden und neuen Kunden Daten und Analysen zu bieten, die zu ihren Zielen passen. Der Bericht kann angepasst werden, um Preistrendanalysen von Zielmarken, Marktverständnis für zusätzliche Länder (fordern Sie die Länderliste an), Daten zu klinischen Studienergebnissen, Literaturübersicht, Analysen des Marktes für aufgearbeitete Produkte und Produktbasis einzuschließen. Marktanalysen von Zielkonkurrenten können von technologiebasierten Analysen bis hin zu Marktportfoliostrategien analysiert werden. Wir können so viele Wettbewerber hinzufügen, wie Sie Daten in dem von Ihnen gewünschten Format und Datenstil benötigen. Unser Analystenteam kann Ihnen auch Daten in groben Excel-Rohdateien und Pivot-Tabellen (Fact Book) bereitstellen oder Sie bei der Erstellung von Präsentationen aus den im Bericht verfügbaren Datensätzen unterstützen.