Middle East & Africa High Barrier Packaging Films Market, By Type (Non-Woven Metalized Films, Clear Films, Organic Coating Films, Inorganic Oxide Coating Films, Others), Material (Plastic, Aluminum, Oxides, Others), Packaging Type (Pouches, Bags, Lids, Shrink Films, Laminated Tubes, Others), End-User (Food, Beverages, Pharmaceuticals, Electronic Devices, Medical Devices, Agriculture, Chemicals, Others) Industry Trends and forecast to 2029.

Market Analysis and Insights

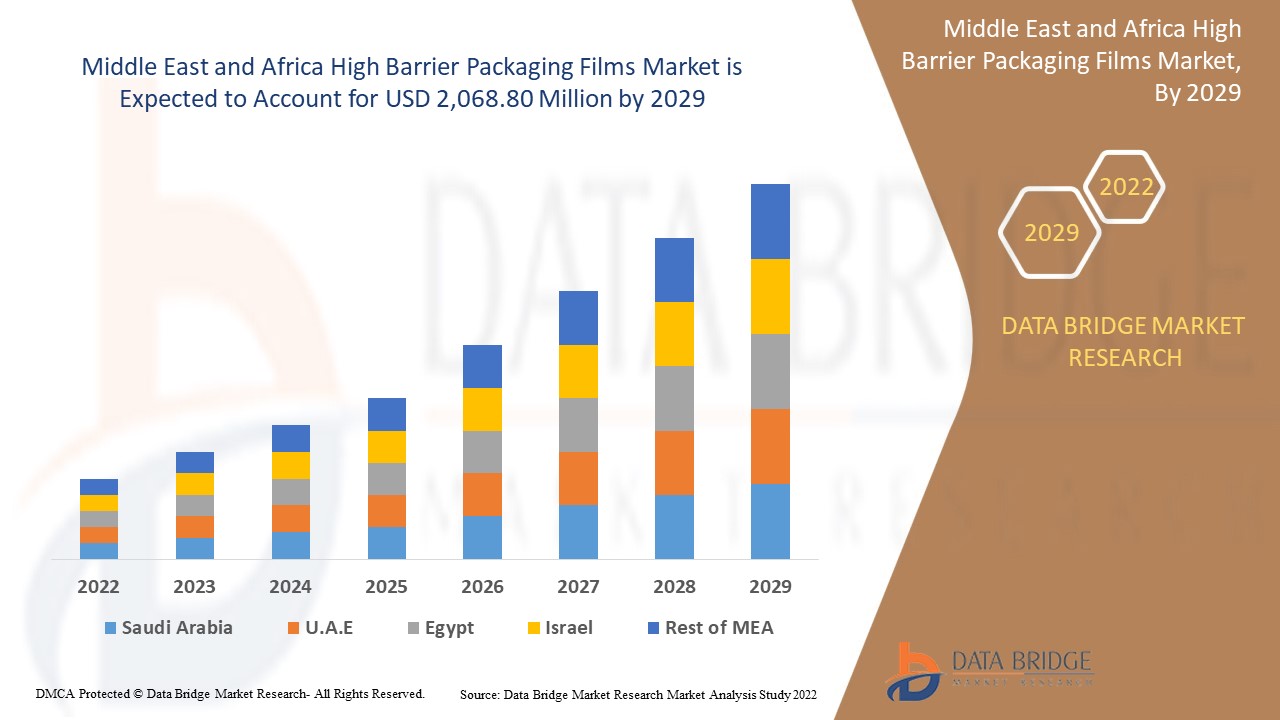

Middle East & Africa high barrier packaging films market is expected to gain significant growth in the forecast period of 2022 to 2029. Data Bridge Market Research analyses that the market is growing with a CAGR of 6.8% in the forecast period of 2022 to 2029 and is expected to reach USD 2,068.80 million by 2029. The primary factor driving the growth of the high barrier packaging films market is the increasing demand for a multi-layer packaging for preventing oxygen and water permeation, the growing need for high barrier packaging films for longer shelf-life, shifting consumer preference toward the packaged food, and the rising adoption of high barrier packaging films in pharmaceutical and agriculture industry.

The high barrier packaging films help prevent contact with oxygen, carbon dioxide, or moisture while restricting the effect of mineral oil and UV light. The powerful barrier created using functional materials used in the packaging film also holds the qualities of food such as color, taste, texture, aroma, and flavor. High barrier films play a significant role in providing products with required properties and help extend the product's shelf life. It also helps make the structure recyclable with all layers relating to the same family of polymers. Moreover, high barrier films have an impermeable co-extruded & resilient structure. It is solvent-free and usually does not react with packaged food.

Moreover, the increasing popularity of ready-to-eat food influences the consumer shift toward packaged products. Hectic work-life balance and increasing workload also contribute to the rising demand for packaged foods by working professionals. Thus, with the growing demand for packaged food, the Middle East & Africa high barrier packaging films market is expected to propel the market's growth.

Der Marktbericht für Hochbarriere-Verpackungsfolien im Nahen Osten und Afrika enthält Einzelheiten zu Marktanteilen, neuen Entwicklungen und dem Einfluss inländischer und lokaler Marktteilnehmer, analysiert Chancen in Bezug auf neue Umsatzquellen, Änderungen der Marktvorschriften, Produktzulassungen, strategische Entscheidungen, Produkteinführungen, geografische Expansionen und technologische Innovationen auf dem Markt. Um die Analyse und das Marktszenario zu verstehen, kontaktieren Sie uns für ein Analyst Briefing. Unser Team hilft Ihnen dabei, eine Umsatzlösung zu entwickeln, mit der Sie Ihr gewünschtes Ziel erreichen.

|

Berichtsmetrik |

Details |

|

Prognosezeitraum |

2022 bis 2029 |

|

Basisjahr |

2021 |

|

Historisches Jahr |

2020 (Anpassbar auf 2019 – 2014) |

|

Quantitative Einheiten |

Umsatz in Mio. USD |

|

Abgedeckte Segmente |

Nach Typ (Vliesmetallisierungsfolien, klare Folien, organische Beschichtungsfolien, anorganische Oxidbeschichtungsfolien, sonstige), Material (Kunststoff, Aluminium, Oxide, sonstige), Verpackungsart (Beutel, Taschen, Deckel, Schrumpffolien, laminierte Tuben, sonstige), Endverbraucher (Lebensmittel, Getränke, Pharmazeutika, elektronische Geräte, medizinische Geräte, Landwirtschaft, Chemikalien). |

|

Abgedeckte Länder |

Ägypten, Saudi-Arabien, Vereinigte Arabische Emirate, Südafrika, Israel und der Rest des Nahen Ostens und Afrikas |

|

Abgedeckte Marktteilnehmer |

Advanced Converting Works, Constantia Flexibles, HPM MIDDLE EAST & AFRICA INC, FLAIR Flexible Packaging Corporation, ClearBags, Perlen Packaging, OLIVER, Celplast Metallized Products, Toray Plastics (America), Inc. (eine Tochtergesellschaft von Toray Industries Inc), ISOFlex Packaging, KREHALON, MULTIVAC, BERNHARDT Packaging & Process, Sonoco Products Company, Sealed Air, WINPAL LTD., Schur Flexibles Holding GesmbH, Amcor Ltd. |

Marktdefinition

Zu den flexiblen Verpackungslösungen für Hochbarriere-Verpackungsfolien gehören Beutel, Tüten, Deckel, Schrumpffolien, laminierte Tuben usw. Beutel können mit Reißverschlüssen wiederverschlossen werden und starre Verpackungsdesigns wie Gläser und Metalldosen ersetzen, da die steigenden Anforderungen der Kunden an Produktsicherheit und Komfort Beutel in Hochbarriere-Verpackungsarten fördern. Beutel schützen das Produkt auch vor äußeren Einflüssen wie Feuchtigkeit, Licht, biologischer Kontamination, Gasen und mechanischen Schäden, die seine Qualität oder Wirksamkeit beeinträchtigen.

Marktdynamik für Hochbarriere-Verpackungsfolien im Nahen Osten und Afrika

Treiber

- Steigende Nachfrage nach mehrschichtigen Verpackungen zum Schutz vor Sauerstoff und Wasser

Der Mehrschichtaufbau von Hochbarriere-Verpackungsfolien verhindert den Kontakt mit Sauerstoff, Feuchtigkeit und anderen Gasen wie Kohlendioxid und begrenzt die Wirkung von Mineralöl und UV-Licht. Diese leistungsstarke Barriere, die aus Funktionsmaterialien hergestellt wird, trägt dazu bei, die Integrität der darin gelagerten Materialien zu bewahren, wie etwa die Qualität der Lebensmittel wie Farbe, Geschmack, Textur, Aroma und Aroma. Damit ein Produkt seine Integrität behält, ist es sehr wichtig, es mit allen wichtigen Barriereeigenschaften wie Feuchtigkeit, Gas und Aroma auszustatten. Hochbarrierefolien spielen eine wichtige Rolle dabei, Produkte mit diesen erforderlichen Eigenschaften auszustatten. Darüber hinaus haben Hochbarrierefolien eine undurchlässige, coextrudierte und elastische Struktur, wodurch sie lösungsmittelfrei sind und nicht mit verpackten Artikeln wie Medikamenten, Lebensmitteln und anderen reagieren.

- Steigende Nachfrage nach Verpackungsfolien mit hoher Barrierewirkung für längere Haltbarkeit

Auch die Umsätze bei verarbeiteten und tiefgekühlten Lebensmitteln steigen, da viele Verbraucher auf frische Lebensmittel verzichten und stattdessen Lebensmittel mit längerer Haltbarkeitsdauer horten. Der zunehmend hektische Lebensstil der Verbraucher und die daraus resultierende Nachfrage nach praktischen Lebensmittelverpackungen treiben den Bedarf an Hochbarrierefolien auf dem Markt voran. Da sich die Verbraucher der Auswirkungen ihres Verhaltens auf die Umwelt immer stärker bewusst werden, sind sie zunehmend an konkreten Möglichkeiten zur Reduzierung ihres Fußabdrucks interessiert. Mehr denn je möchten Verbraucher heute Produkte kaufen, die ihre Werte widerspiegeln und so nachhaltig wie möglich beschafft, produziert und verpackt werden. Die Haltbarkeitsdauer ist heutzutage der wichtigste Faktor, den die Verbraucher berücksichtigen.

- Veränderte Verbraucherpräferenz hin zu abgepackten Lebensmitteln

Die Nachfrage nach Hochbarriere-Verpackungsfolien ist in der Lebensmittel- und Getränkeindustrie aufgrund des steigenden Verbrauchs und der Nachfrage nach verarbeiteten und verzehrfertig verpackten Lebensmitteln sehr groß. Darüber hinaus sind Berufstätige und Studenten angesichts des steigenden verfügbaren Einkommens bereit, mehr Geld für verpackte Lebensmittel und praktische, verzehrfertige Produkte auszugeben, was den Markt für Hochbarriere-Verpackungsfolien in naher Zukunft wachsen lässt. Es besteht eine hohe Nachfrage nach koch- und verzehrfertigen, in der Mikrowelle gefrierbaren, verpackten Fertiggerichten und verarbeiteten Lebensmitteln, die leicht zu transportieren und zu öffnen sind und deren Zubereitung weniger Zeit in Anspruch nimmt.

- Zunehmender Einsatz von Hochbarriere-Verpackungsfolien in der Pharma- und Agrarindustrie

Der Pharmasektor stellt unterschiedliche Anforderungen an Verpackungslösungen, wie z. B. Isolierung von der Außenumgebung, hohe Schutzniveaus, Kosteneffizienz und einfache Handhabung. Daher werden Verpackungsfolien mit hoher Barrierewirkung häufig verwendet, da diese Folien keinen Gasaustausch über die Verpackung zulassen und die Temperatur innerhalb der Verpackung regulieren, wodurch das Marktwachstum gefördert wird. Das primäre Verpackungsmaterial ist Kunststoff, da dieser das pharmazeutische Produkt vor Sauerstoff und Geruch, Wasserdampfdurchlässigkeit, Feuchtigkeit, Verunreinigungen und Bakterien schützt. Diese Eigenschaften machen Polypropylenmaterial zu einer guten Wahl für Verpackungen mit hoher Barrierewirkung. Polypropylenfolien mit hoher Barrierewirkung haben einen hohen Schmelzpunkt und eignen sich daher für kochbare Verpackungen und serialisierbare Produkte.

Gelegenheiten

- Wachsende Akzeptanz für biologisch abbaubare Verpackungsfolien mit hoher Barrierewirkung

Aufgrund der Recyclingfähigkeit und der biologisch abbaubaren innovativen Verpackungslösungen wird der Markt für Hochbarriere-Verpackungsfolien in naher Zukunft voraussichtlich wachsen, da die Materialhersteller weiterhin neue und verbesserte Kunststofffolien und Additive für die Verpackungsproduktion entwickeln. Dazu gehören Hochbarriere- und Folienersatzfolien, Versiegelungsfolien und Folien, die leichter recycelbar und natürlich abbaubar sind. Die Reduzierung des Materialverbrauchs ist ein weiterer wichtiger Trend in der gesamten Verpackungs- und Beutelindustrie, entweder durch dünnere Folien oder weniger Folienschichten.

- Nachfrage nach kundenfreundlichen Verpackungen steigt

Es gibt einige wichtige Punkte, auf die Verbraucher achten, bevor sie sich für Verpackungsfolien entscheiden. Dazu gehören Hygiene und Lebensmittelsicherheit, Haltbarkeit, Benutzerfreundlichkeit, Haltbarkeit, Informationen auf dem Etikett, Aussehen und Umweltauswirkungen. Verbraucher interessieren sich mehr für faserbasierte Verpackungen aus recyceltem und recycelbarem Kunststoff. Angesichts des zunehmenden Trends und der Nachfrage nach kundenfreundlichen Verpackungen besteht daher eine große Chance für den Markt für Verpackungsfolien mit hoher Barrierewirkung, die er nutzen kann, um in Zukunft ein signifikantes Wachstum zu verzeichnen. Dies kann durch die Einführung weiterer kundenorientierter Produkte erreicht werden, die bequem zu verwenden, nachhaltig und umweltfreundlich sind.

Einschränkungen/Herausforderungen

- Anfälligkeit für Degradation

Bei Hitzeeinwirkung kann sich der Oxidationsmechanismus von Kunststofffolien ändern. Ein vollständiger Abbau biologisch abbaubarer Polymere ist jedoch nur unter kontrollierten Bedingungen wie erhöhter Temperatur und erhöhtem Druck möglich, die in der natürlichen Umgebung wie Wasser- und Meereslebensräumen nicht vorkommen. Daher ist zu erwarten, dass sich diese Hochbarriere-Verpackungsfolien unter nicht optimalen Bedingungen zersetzen und ihre Eigenschaften verlieren. Dies könnte das Wachstum des Marktes für Hochbarriere-Verpackungsfolien im Nahen Osten und Afrika bremsen.

- Schwankungen bei den Rohstoffpreisen

Verschiedene Hochbarriere-Verpackungsfolien werden aus einer Vielzahl von Rohstoffen hergestellt. Einige dieser Rohstoffe sind unter anderem Kunststoffe wie Polyethylen und Polypropylen sowie Metalle wie Aluminium. Diese Materialien sind nicht biologisch abbaubar, schwer zu recyceln und schädlich für die Umwelt, einschließlich Wasser und Boden. Die Auswahl des Rohstoffs basiert in erster Linie auf der Endnutzung der Barrierefolien. Einige der wichtigsten Rohstoffe, die in Verpackungsfolien verwendet werden, sind LDPE, LLDPE, HDPE, BOPP, CPP, BOPET, PVC, EVOH, PLA, PVDC, PVOH und viele andere.

- Problematik des Recyclings von Mehrschichtfolien

Unter Berücksichtigung der Umweltauswirkungen sind diese Verpackungslösungen hocheffizient, das Problem besteht jedoch darin, dass sie in der bestehenden Abfallwirtschaftsinfrastruktur kaum recycelt werden. In Europa beispielsweise verlassen sich die Recyclinganlagen weitgehend auf traditionelle Ansätze des mechanischen Recyclings in Degranulationsprozessen, bei denen Materialien kombiniert verarbeitet werden. Die thermische Unverträglichkeit der verschiedenen kombinierten Materialien ist ein großes Hindernis bei der Wiederaufbereitung. Es gibt jedoch neue Technologien wie das chemische Recycling mit vielversprechenden Ergebnissen, die jedoch weiter und gründlich untersucht und hochskaliert werden müssen, was Zeit und enorme Kapitalinvestitionen erfordert. Dies wiederum stellt eine große Herausforderung für die Entwicklung und das Wachstum des Marktes für Hochbarriere-Verpackungsfolien im Nahen Osten und Afrika dar.

- Strenge staatliche Regulierung und Umweltbedenken

Hochbarriere-Verpackungsfolien bestehen hauptsächlich aus Kunststoffen, z. B. Polyethylen, Polypropylen usw. Diese Materialien sind nicht biologisch abbaubar, schwer zu recyceln und schädlich für die Umwelt, einschließlich Wasser und Boden. Daher haben Regierungen, Aufsichtsbehörden und Umweltschützer das Bewusstsein für die Gefahren der Verwendung solcher Folien geschärft. Im Verpackungssektor werden über 40 % Kunststoffe verwendet. Kunststoffe brauchen Jahre, um sich zu zersetzen, und daher befürworten viele Länder ihren Verbrauch und ihre Verwendung in keiner Branche.

COVID-19 hatte nur minimale Auswirkungen auf den Markt für Hochbarriere-Verpackungsfolien im Nahen Osten und Afrika

COVID-19 wirkte sich in den Jahren 2020–2021 auf verschiedene Fertigungsindustrien aus, da es zur Schließung von Arbeitsplätzen, Unterbrechung von Lieferketten und Transportbeschränkungen führte. Allerdings waren erhebliche Auswirkungen auf dem Markt für Hochbarriere-Verpackungsfolien zu verzeichnen. Der Betrieb und die Lieferkette für Hochbarriere-Verpackungsfolien mit mehreren Produktionsstätten waren in der Region weiterhin in Betrieb. Die Dienstleister boten nach der COVID-Pandemie weiterhin Hochbarriere-Verpackungsfolien an, wobei sie Hygiene- und Sicherheitsmaßnahmen einhielten.

Jüngste Entwicklung

- Im Mai 2021 investierte der Unternehmensbereich Mobility & Materials von DuPont 5 Millionen US-Dollar in Kapital und Betriebsmittel in seinen Produktionsstätten in Deutschland und der Schweiz, um deren Kapazität zu erhöhen.

Marktumfang für Verpackungsfolien mit hoher Barriere im Nahen Osten und Afrika

Der Markt für Hochbarriere-Verpackungsfolien im Nahen Osten und Afrika wird nach Typ, Material, Verpackungsart und Endverbraucher kategorisiert. Das Wachstum in diesen Segmenten hilft Ihnen bei der Analyse wichtiger Wachstumssegmente der Branche und bietet den Benutzern einen wertvollen Marktüberblick und Markteinblicke, um strategische Entscheidungen zur Identifizierung der wichtigsten Marktanwendungen zu treffen.

Typ

- Metallisierte Vliesfolien

- Klare Filme

- Organische Beschichtungsfilme

- Anorganische Oxidbeschichtungsfilme

- Sonstiges

Basierend auf dem Typ wird der Markt für Hochbarriere-Verpackungsfolien im Nahen Osten und Afrika in fünf Segmente unterteilt: nicht gewebte metallisierte Folien, klare Folien, organische Beschichtungsfolien, anorganische Oxidbeschichtungsfolien und andere.

Material

- Plastik

- Aluminium

- Oxide

- Sonstiges

Basierend auf dem Material wird der Markt für Hochbarriereverpackungsfolien im Nahen Osten und Afrika in vier Segmente unterteilt: Kunststoff, Aluminium, Oxide und Sonstiges.

Verpackungsart

- Beutel

- Taschen

- Deckel

- Schrumpffolien

- Laminierte Tuben

- Sonstiges

Basierend auf der Verpackungsart ist der Markt für Hochbarriereverpackungsfolien im Nahen Osten und Afrika in sechs Segmente unterteilt: Beutel, Tüten, Deckel, Schrumpffolien, laminierte Tuben und Sonstiges.

Endbenutzer

- Essen

- Getränke

- Pharmazeutika

- Elektronische Geräte

- Medizinische Geräte

- Landwirtschaft

- Chemikalien

- Sonstiges

Basierend auf dem Endverbraucher ist der Markt für Hochbarriere-Verpackungsfolien im Nahen Osten und Afrika in die Bereiche Lebensmittel, Getränke, Pharmazeutika, elektronische Geräte, medizinische Geräte, Landwirtschaft, Chemikalien und Sonstige unterteilt.

Regionale Analyse/Einblicke zum Markt für Verpackungsfolien mit hoher Barriere im Nahen Osten und Afrika

Der Markt für Hochbarriereverpackungsfolien im Nahen Osten und Afrika ist nach Typ, Material, Verpackungsart und Endverbraucher segmentiert.

Zu den Marktländern für Hochbarriere-Verpackungsfolien im Nahen Osten und Afrika zählen Ägypten, Saudi-Arabien, die Vereinigten Arabischen Emirate, Südafrika, Israel und der Rest des Nahen Ostens und Afrikas. Südafrika dominiert den Markt für Hochbarriere-Verpackungsfolien im Nahen Osten und Afrika in Bezug auf Marktanteil und Marktumsatz und wird seine Dominanz im Prognosezeitraum weiter ausbauen. Dies ist auf die zunehmende Besucherzahl in Krankenhäusern und Diagnosezentren zurückzuführen.

Der Länderabschnitt des Berichts enthält auch individuelle marktbeeinflussende Faktoren und Änderungen der Marktregulierung, die die aktuellen und zukünftigen Trends des Marktes beeinflussen. Datenpunkte aus der Analyse der nachgelagerten und vorgelagerten Wertschöpfungskette, technische Tests und Porters Fünf-Kräfte-Analyse sowie Fallstudien sind einige der Hinweise, die zur Prognose des Marktszenarios für einzelne Länder verwendet werden. Bei der Bereitstellung einer Prognoseanalyse der Länderdaten werden auch die Präsenz und Verfügbarkeit der Marken im Nahen Osten und in Afrika sowie ihre Herausforderungen aufgrund großer oder geringer Konkurrenz durch lokale und inländische Marken, die Auswirkungen inländischer Zölle und Handelsrouten berücksichtigt.

Wettbewerbsumfeld und Marktanteilsanalyse für Verpackungsfolien mit hoher Barriere im Nahen Osten und Afrika

Die Wettbewerbslandschaft des Marktes für Hochbarriere-Verpackungsfolien im Nahen Osten und Afrika liefert Einzelheiten zu den Wettbewerbern. Zu den enthaltenen Einzelheiten gehören Unternehmensübersicht, Unternehmensfinanzen, erzielter Umsatz, Marktpotenzial, Investitionen in Forschung und Entwicklung, neue Marktinitiativen, Produktionsstandorte und -anlagen, Stärken und Schwächen des Unternehmens, Produkteinführung, Produkttestpipelines, Produktzulassungen, Patente, Produktbreite und -umfang, Anwendungsdominanz, Technologie-Lebenslinienkurve. Die oben genannten Datenpunkte beziehen sich nur auf den Fokus der Unternehmen auf den Markt für Hochbarriere-Verpackungsfolien im Nahen Osten und Afrika.

Zu den führenden Akteuren auf dem Markt für Hochbarriere-Verpackungsfolien im Nahen Osten und Afrika zählen Advanced Converting Works, Constantia Flexibles, HPM MIDDLE EAST & AFRICA INC, FLAIR Flexible Packaging Corporation, ClearBags, Perlen Packaging, OLIVER, Celplast Metallized Products, Toray Plastics (America), Inc. (eine Tochtergesellschaft von Toray Industries Inc), ISOFlex Packaging, KREHALON, MULTIVAC, BERNHARDT Packaging & Process, Sonoco Products Company, Sealed Air, WINPAL LTD., Schur Flexibles Holding GesmbH und Amcor Ltd.

Forschungsmethodik

Die Datenerfassung und die Basisjahresanalyse werden mithilfe von Datenerfassungsmodulen mit großen Stichprobengrößen durchgeführt. Die Marktdaten werden mithilfe von marktstatistischen und kohärenten Modellen analysiert und geschätzt. Darüber hinaus sind Marktanteilsanalyse und Schlüsseltrendanalyse die wichtigsten Erfolgsfaktoren im Marktbericht. Die wichtigste Forschungsmethode, die das DBMR-Forschungsteam verwendet, ist die Datentriangulation, die Data Mining, Analyse der Auswirkungen von Datenvariablen auf den Markt und primäre (Branchenexperten-)Validierung umfasst. Abgesehen davon umfassen die Datenmodelle Anbieterpositionierungsraster, Marktzeitlinienanalyse, Marktübersicht und -leitfaden, Unternehmenspositionierungsraster, Unternehmensmarktanteilsanalyse, Messstandards, Naher Osten und Afrika vs. Regional und Anbieteranteilsanalyse. Bitte fordern Sie bei weiteren Fragen einen Analystenanruf an.

SKU-

Erhalten Sie Online-Zugriff auf den Bericht zur weltweit ersten Market Intelligence Cloud

- Interaktives Datenanalyse-Dashboard

- Unternehmensanalyse-Dashboard für Chancen mit hohem Wachstumspotenzial

- Zugriff für Research-Analysten für Anpassungen und Abfragen

- Konkurrenzanalyse mit interaktivem Dashboard

- Aktuelle Nachrichten, Updates und Trendanalyse

- Nutzen Sie die Leistungsfähigkeit der Benchmark-Analyse für eine umfassende Konkurrenzverfolgung

Inhaltsverzeichnis

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET

1.4 LIMITATION

1.5 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 CURRENCY AND PRICING

2.5 DBMR TRIPOD DATA VALIDATION MODEL

2.6 TYPE LIFE LINE CURVE

2.7 MULTIVARIATE MODELING

2.8 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.9 DBMR MARKET POSITION GRID

2.1 MARKET END-USER COVERAGE GRID

2.11 DBMR MARKET CHALLENGE MATRIX

2.12 DBMR VENDOR SHARE ANALYSIS

2.13 IMPORT-EXPORT DATA

2.14 SECONDARY SOURCES

2.15 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 CLIMATE CHANGE SCENARIO

4.1.1 ENVIRONMENTAL CONCERNS

4.1.2 INDUSTRY RESPONSE

4.1.3 GOVERNMENT'S ROLE

4.1.4 ANALYST RECOMMENDATION

4.2 KEY PATENT LAUNCHED

4.3 PESTLE ANALYSIS

4.3.1 POLITICAL FACTORS

4.3.2 ECONOMIC FACTORS

4.3.3 SOCIAL FACTORS

4.3.4 TECHNOLOGICAL FACTORS

4.3.5 LEGAL FACTORS

4.3.6 ENVIRONMENTAL FACTORS

4.4 PORTER’S FIVE FORCES:

4.4.1 THREAT OF NEW ENTRANTS:

4.4.2 THREAT OF SUBSTITUTES:

4.4.3 CUSTOMER BARGAINING POWER:

4.4.4 SUPPLIER BARGAINING POWER:

4.4.5 INTERNAL COMPETITION (RIVALRY):

4.5 SUPPLY CHAIN ANALYSIS

4.5.1 RAW MATERIAL PROCUREMENT

4.5.2 MANUFACTURING AND PACKING

4.5.3 MARKETING AND DISTRIBUTION

4.5.4 END USERS

4.6 TECHNOLOGY ADVANCEMENTS

4.7 VENDOR SELECTION CRITERIA

4.8 REGULATORY COVERAGE

5 REGIONAL SUMMARY

5.1 MIDDLE EAST & AFRICA

5.2 ASIA-PACIFIC

5.3 EUROPE

5.4 NORTH AMERICA

5.5 MIDDLE EAST AND AFRICA

5.6 SOUTH AMERICA

6 MARKET OVERVIEW

6.1 DRIVERS

6.1.1 INCREASE IN DEMAND FOR MULTI-LAYER PACKAGING FOR PREVENTING OXYGEN AND WATER

6.1.2 GROW IN DEMAND FOR HIGH BARRIER PACKAGING FILMS FOR LONGER SHELF-LIFE

6.1.3 SHIFTING CONSUMER PREFERENCE TOWARD THE PACKAGED FOOD

6.1.4 RISE IN ADOPTION OF HIGH BARRIER PACKAGING FILMS IN PHARMACEUTICAL AND AGRICULTURE INDUSTRY

6.2 RESTRAINTS

6.2.1 SUSCEPTIBILITY TO DEGRADATION

6.2.2 FLUCTUATION IN PRICES OF RAW MATERIALS

6.3 OPPORTUNITIES

6.3.1 GROW IN ADOPTION OF BIODEGRADABLE HIGH BARRIER PACKAGING FILMS

6.3.2 UPSURGE IN THE DEMAND FOR CUSTOMER-FRIENDLY PACKAGING

6.4 CHALLENGES

6.4.1 ISSUE RELATED TO RECYCLING OF MULTI-LAYER FILMS

6.4.2 STRICT GOVERNMENT REGULATION AND ENVIRONMENTAL CONCERNS

7 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE

7.1 OVERVIEW

7.2 NON-WOVEN METALIZED FILMS

7.3 CLEAR FILMS

7.4 ORGANIC COATING FILMS

7.5 INORGANIC OXIDE COATING FILMS

7.6 OTHERS

7.6.1 ALUMINIUM FOIL

7.6.2 REST OF OTHERS

8 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY MATERIAL

8.1 OVERVIEW

8.2 PLASTIC

8.2.1 POLYETHYLENE (PE)

8.2.2 POLYPROPYLENE (PP)

8.2.3 POLYETHYLENE TEREPHTHALATE (PET)

8.2.4 ETHYLENE VINYL ALCOHOL (EVOH)

8.2.5 POLYETHYLENE NAPHTHALATE (PEN)

8.2.6 POLYVINYLIDENE CHLORIDE (PVDC)

8.2.7 POLYAMIDE (NYLON)

8.2.8 OTHERS (LCD, PS, PVC, PLA, PA)

8.3 ALUMINIUM

8.4 OXIDES

8.4.1 SILICON OXIDE

8.4.2 ALUMINUM OXIDE

8.5 OTHERS

9 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY PACKAGING TYPE

9.1 OVERVIEW

9.2 POUCHES

9.3 BAGS

9.4 LIDS

9.5 SHRINK FILMS

9.6 LAMINATED TUBES

9.7 OTHERS

10 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY END USER

10.1 OVERVIEW

10.2 FOOD

10.2.1 MEAT, SEA FOOD & POULTRY

10.2.2 READY TO EAT MEALS

10.2.3 SNACKS

10.2.4 DAIRY FOODS

10.2.5 BAKERY & CONFECTIONARY

10.2.6 BABY FOOD

10.2.7 PET FOOD

10.2.8 OTHER FOOD

10.3 BEVERAGES

10.3.1 NON-ALCOHOLIC BEVERAGES

10.3.2 ALCOHOLIC BEVERAGES

10.4 PHARMACEUTICALS

10.5 ELECTRONIC DEVICES

10.6 MEDICAL DEVICES

10.7 AGRICULTURE

10.8 CHEMICALS

10.9 OTHERS

11 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY REGION

11.1 MIDDLE EAST AND AFRICA

11.1.1 SOUTH AFRICA

11.1.2 EGYPT

11.1.3 SAUDI ARABIA

11.1.4 UNITED ARAB EMIRATES

11.1.5 ISRAEL

11.1.6 REST OF MIDDLE EAST AND AFRICA

12 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET: COMPANY LANDSCAPE

12.1 COMPANY SHARE ANALYSIS: MIDDLE EAST & AFRICA

12.2 ACQUISITION

12.3 PRODUCT LAUNCH

12.4 AWARD

12.5 CONFERENCE

13 SWOT ANALYSIS

14 COMPANY PROFILES

14.1 AMCOR PLC

14.1.1 COMPANY SNAPSHOT

14.1.2 REVENUE ANALYSIS

14.1.3 COMPANY SHARE ANALYSIS

14.1.4 PRODUCT PORTFOLIO

14.1.5 RECENT UPDATES

14.2 DUPONT

14.2.1 COMPANY SNAPSHOT

14.2.2 REVENUE ANALYSIS

14.2.3 COMPANY SHARE ANALYSIS

14.2.4 PRODUCT PORTFOLIO

14.2.5 RECENT UPDATES

14.3 SONOCO PRODUCTS COMPANY

14.3.1 COMPANY SNAPSHOT

14.3.2 REVENUE ANALYSIS

14.3.3 COMPANY SHARE ANALYSIS

14.3.4 PRODUCT PORTFOLIO

14.3.5 RECENT UPDATES

14.4 BERRY MIDDLE EAST & AFRICA INC.

14.4.1 COMPANY SNAPSHOT

14.4.2 REVENUE ANALYSIS

14.4.3 COMPANY SHARE ANALYSIS

14.4.4 PRODUCT PORTFOLIO

14.4.5 RECENT UPDATE

14.5 SEALED AIR

14.5.1 COMPANY SNAPSHOT

14.5.2 REVENUE ANALYSIS

14.5.3 COMPANY SHARE ANALYSIS

14.5.4 PRODUCT PORTFOLIO

14.5.5 RECENT UPDATES

14.6 ADVANCED CONVERTING WORKS

14.6.1 COMPANY SNAPSHOT

14.6.2 PRODUCT PORTFOLIO

14.6.3 RECENT UPDATE

14.7 BERNHARDT PACKAGING & PROCESS

14.7.1 COMPANY SNAPSHOT

14.7.2 PRODUCT PORTFOLIO

14.7.3 RECENT UPDATE

14.8 CELPLAST METALLIZED PRODUCTS

14.8.1 COMPANY SNAPSHOT

14.8.2 PRODUCT PORTFOLIO

14.8.3 RECENT UPDATE

14.9 CLEARBAGS

14.9.1 COMPANY SNAPSHOT

14.9.2 PRODUCT PORTFOLIO

14.9.3 RECENT UPDATE

14.1 CONSTANTIA FLEXIBLES

14.10.1 COMPANY SNAPSHOT

14.10.2 PRODUCT PORTFOLIO

14.10.3 RECENT UPDATE

14.11 FLAIR FLEXIBLE PACKAGING CORPORATION

14.11.1 COMPANY SNAPSHOT

14.11.2 PRODUCT PORTFOLIO

14.11.3 RECENT UPDATE

14.12 HPM MIDDLE EAST & AFRICA INC

14.12.1 COMPANY SNAPSHOT

14.12.2 PRODUCT PORTFOLIO

14.12.3 RECENT UPDATES

14.13 ISOFLEX PACKAGING

14.13.1 COMPANY SNAPSHOT

14.13.2 PRODUCT PORTFOLIO

14.13.3 RECENT UPDATES

14.14 KREHALON

14.14.1 COMPANY SNAPSHOT

14.14.2 REVENUE ANALYSIS

14.14.3 PRODUCT PORTFOLIO

14.14.4 RECENT UPDATES

14.15 MULTIVAC

14.15.1 COMPANY SNAPSHOT

14.15.2 PRODUCT PORTFOLIO

14.15.3 RECENT UPDATES

14.16 OLIVER

14.16.1 COMPANY SNAPSHOT

14.16.2 PRODUCT PORTFOLIO

14.16.3 RECENT UPDATE

14.17 PERLEN PACKAGING

14.17.1 COMPANY SNAPSHOT

14.17.2 PRODUCT PORTFOLIO

14.17.3 RECENT UPDATE

14.18 SCHUR FLEXIBLES HOLDING GESMBH

14.18.1 COMPANY SNAPSHOT

14.18.2 PRODUCT PORTFOLIO

14.18.3 RECENT UPDATES

14.19 TORAY PLASTICS (AMERICA), INC. (SUBSIDIARY OF TORAY INDUSTRIES INC)

14.19.1 COMPANY SNAPSHOT

14.19.2 REVENUE ANALYSIS

14.19.3 PRODUCT PORTFOLIO

14.19.4 RECENT UPDATES

14.2 WINPAK LTD.

14.20.1 COMPANY SNAPSHOT

14.20.2 REVENUE ANALYSIS

14.20.3 PRODUCT PORTFOLIO

14.20.4 RECENT UPDATES

15 QUESTIONNAIRE

16 RELATED REPORTS

Tabellenverzeichnis

TABLE 1 IMPORT DATA OF ARTICLES OF PLASTICS AND ARTICLES OF OTHER MATERIALS OF HEADING 3901 TO 3914, N.E.S; HS CODE – 392690 (USD THOUSAND)

TABLE 2 EXPORT DATA OF ARTICLES OF PLASTICS AND ARTICLES OF OTHER MATERIALS OF HEADING 3901 TO 3914, N.E.S; HS CODE – 392690 (USD THOUSAND)

TABLE 3 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 4 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (KILO TONS)

TABLE 5 MIDDLE EAST & AFRICA NON-WOVEN METALIZED FILMS IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 6 MIDDLE EAST & AFRICA NON-WOVEN METALIZED FILMS IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (KILO TONS)

TABLE 7 MIDDLE EAST & AFRICA CLEAR FILMS IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 8 MIDDLE EAST & AFRICA CLEAR FILMS IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (KILO TONS)

TABLE 9 MIDDLE EAST & AFRICA ORGANIC COATING FILMS IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 10 MIDDLE EAST & AFRICA ORGANIC COATING FILMS IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (KILO TONS)

TABLE 11 MIDDLE EAST & AFRICA INORGANIC OXIDE COATING FILMS IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 12 MIDDLE EAST & AFRICA INORGANIC OXIDE COATING FILMS IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (KILO TONS)

TABLE 13 MIDDLE EAST & AFRICA OTHERS IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 14 MIDDLE EAST & AFRICA OTHERS IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (KILO TONS)

TABLE 15 MIDDLE EAST & AFRICA OTHERS IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 16 MIDDLE EAST & AFRICA OTHERS IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (KILO TONS)

TABLE 17 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY MATERIAL, 2020-2029 (USD MILLION)

TABLE 18 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY MATERIAL, 2020-2029 (KILO TONS)

TABLE 19 MIDDLE EAST & AFRICA PLASTIC IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 20 MIDDLE EAST & AFRICA PLASTIC IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (KILO TONS)

TABLE 21 MIDDLE EAST & AFRICA PLASTIC IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 22 MIDDLE EAST & AFRICA PLASTIC IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (KILO TONS)

TABLE 23 MIDDLE EAST & AFRICA ALUMINIUM IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 24 MIDDLE EAST & AFRICA ALUMINIUM IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (KILO TONS)

TABLE 25 MIDDLE EAST & AFRICA OXIDES IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 26 MIDDLE EAST & AFRICA OXIDES IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (KILO TONS)

TABLE 27 MIDDLE EAST & AFRICA OXIDES IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 28 MIDDLE EAST & AFRICA OXIDES IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (KILO TONS)

TABLE 29 MIDDLE EAST & AFRICA OTHERS IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 30 MIDDLE EAST & AFRICA OTHERS IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (KILO TONS)

TABLE 31 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY PACKAGING TYPE, 2020-2029 (USD MILLION)

TABLE 32 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY PACKAGING TYPE, 2020-2029 (KILO TONS)

TABLE 33 MIDDLE EAST & AFRICA POUCHES IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 34 MIDDLE EAST & AFRICA POUCHES IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (KILO TONS )

TABLE 35 MIDDLE EAST & AFRICA BAGS IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 36 MIDDLE EAST & AFRICA BAGS IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (KILO TONS)

TABLE 37 MIDDLE EAST & AFRICA LIDS IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 38 MIDDLE EAST & AFRICA LIDS IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (KILO TONS)

TABLE 39 MIDDLE EAST & AFRICA SHRINK FILM IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 40 MIDDLE EAST & AFRICA SHRINK FILM IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (KILO TONS)

TABLE 41 MIDDLE EAST & AFRICA LAMINATED TUBES IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 42 MIDDLE EAST & AFRICA LAMINATED TUBES IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (KILO TONS)

TABLE 43 MIDDLE EAST & AFRICA OTHERS IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 44 MIDDLE EAST & AFRICA OTHERS IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (KILO TONS)

TABLE 45 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 46 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (KILO TONS)

TABLE 47 MIDDLE EAST & AFRICA FOOD IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 48 MIDDLE EAST & AFRICA FOOD IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (KILO TONS)

TABLE 49 MIDDLE EAST & AFRICA FOOD IN HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 50 MIDDLE EAST & AFRICA FOOD IN HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (KILO TONS)

TABLE 51 MIDDLE EAST & AFRICA BEVERAGES IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 52 MIDDLE EAST & AFRICA BEVERAGES IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (KILO TONS)

TABLE 53 MIDDLE EAST & AFRICA BEVERAGES IN HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 54 MIDDLE EAST & AFRICA BEVERAGES IN HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (KILO TONS)

TABLE 55 MIDDLE EAST & AFRICA PHARMACEUTICALS IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 56 MIDDLE EAST & AFRICA PHARMACEUTICALS IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (KILO TONS)

TABLE 57 MIDDLE EAST & AFRICA ELECTRONIC DEVICES IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 58 MIDDLE EAST & AFRICA ELECTRONIC DEVICES IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (KILO TONS)

TABLE 59 MIDDLE EAST & AFRICA MEDICAL DEVICES IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 60 MIDDLE EAST & AFRICA MEDICAL DEVICES IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (KILO TONS)

TABLE 61 MIDDLE EAST & AFRICA AGRICULTURE IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 62 MIDDLE EAST & AFRICA AGRICULTURE IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (KILO TONS)

TABLE 63 MIDDLE EAST & AFRICA CHEMICALS IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 64 MIDDLE EAST & AFRICA CHEMICALS IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (KILO TONS)

TABLE 65 MIDDLE EAST & AFRICA OTHERS IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 66 MIDDLE EAST & AFRICA OTHERS IN HIGH BARRIER PACKAGING FILMS MARKET, BY REGION, 2020-2029 (KILO TONS)

TABLE 67 MIDDLE EAST AND AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY COUNTRY, 2020-2029 (USD MILLION)

TABLE 68 MIDDLE EAST AND AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY COUNTRY, 2020-2029 (KILO TONS)

TABLE 69 MIDDLE EAST AND AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 70 MIDDLE EAST AND AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (KILO TONS)

TABLE 71 MIDDLE EAST AND AFRICA OTHERS IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 72 MIDDLE EAST AND AFRICA OTHERS IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (KILO TONS)

TABLE 73 MIDDLE EAST AND AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY MATERIAL, 2020-2029 (USD MILLION)

TABLE 74 MIDDLE EAST AND AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY MATERIAL, 2020-2029 (KILO TONS)

TABLE 75 MIDDLE EAST AND AFRICA PLASTIC IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 76 MIDDLE EAST AND AFRICA PLASTIC IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (KILO TONS)

TABLE 77 MIDDLE EAST AND AFRICA OXIDES IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 78 MIDDLE EAST AND AFRICA OXIDES IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (KILO TONS)

TABLE 79 MIDDLE EAST AND AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY PACKAGING TYPE, 2020-2029 (USD MILLION)

TABLE 80 MIDDLE EAST AND AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY PACKAGING TYPE, 2020-2029 (KILO TONS)

TABLE 81 MIDDLE EAST AND AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 82 MIDDLE EAST AND AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (KILO TONS)

TABLE 83 MIDDLE EAST AND AFRICA FOOD IN HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 84 MIDDLE EAST AND AFRICA FOOD IN HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (KILO TONS)

TABLE 85 MIDDLE EAST AND AFRICA BEVERAGES IN HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 86 MIDDLE EAST AND AFRICA BEVERAGES IN HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (KILO TONS)

TABLE 87 SOUTH AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 88 SOUTH AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (KILO TONS)

TABLE 89 SOUTH AFRICA OTHERS IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 90 SOUTH AFRICA OTHERS IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (KILO TONS)

TABLE 91 SOUTH AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY MATERIAL, 2020-2029 (USD MILLION)

TABLE 92 SOUTH AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY MATERIAL, 2020-2029 (KILO TONS)

TABLE 93 SOUTH AFRICA PLASTIC IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 94 SOUTH AFRICA PLASTIC IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (KILO TONS)

TABLE 95 SOUTH AFRICA OXIDES IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 96 SOUTH AFRICA OXIDES IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (KILO TONS)

TABLE 97 SOUTH AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY PACKAGING TYPE, 2020-2029 (USD MILLION)

TABLE 98 SOUTH AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY PACKAGING TYPE, 2020-2029 (KILO TONS)

TABLE 99 SOUTH AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 100 SOUTH AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (KILO TONS)

TABLE 101 SOUTH AFRICA FOOD IN HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 102 SOUTH AFRICA FOOD IN HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (KILO TONS)

TABLE 103 SOUTH AFRICA BEVERAGES IN HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 104 SOUTH AFRICA BEVERAGES IN HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (KILO TONS)

TABLE 105 EGYPT HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 106 EGYPT HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (KILO TONS)

TABLE 107 EGYPT OTHERS IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 108 EGYPT OTHERS IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (KILO TONS)

TABLE 109 EGYPT HIGH BARRIER PACKAGING FILMS MARKET, BY MATERIAL, 2020-2029 (USD MILLION)

TABLE 110 EGYPT HIGH BARRIER PACKAGING FILMS MARKET, BY MATERIAL, 2020-2029 (KILO TONS)

TABLE 111 EGYPT PLASTIC IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 112 EGYPT PLASTIC IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (KILO TONS)

TABLE 113 EGYPT OXIDES IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 114 EGYPT OXIDES IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (KILO TONS)

TABLE 115 EGYPT HIGH BARRIER PACKAGING FILMS MARKET, BY PACKAGING TYPE, 2020-2029 (USD MILLION)

TABLE 116 EGYPT HIGH BARRIER PACKAGING FILMS MARKET, BY PACKAGING TYPE, 2020-2029 (KILO TONS)

TABLE 117 EGYPT HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 118 EGYPT HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (KILO TONS)

TABLE 119 EGYPT FOOD IN HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 120 EGYPT FOOD IN HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (KILO TONS)

TABLE 121 EGYPT BEVERAGES IN HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 122 EGYPT BEVERAGES IN HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (KILO TONS)

TABLE 123 SAUDI ARABIA HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 124 SAUDI ARABIA HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (KILO TONS)

TABLE 125 SAUDI ARABIA OTHERS IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 126 SAUDI ARABIA OTHERS IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (KILO TONS)

TABLE 127 SAUDI ARABIA HIGH BARRIER PACKAGING FILMS MARKET, BY MATERIAL, 2020-2029 (USD MILLION)

TABLE 128 SAUDI ARABIA HIGH BARRIER PACKAGING FILMS MARKET, BY MATERIAL, 2020-2029 (KILO TONS)

TABLE 129 SAUDI ARABIA PLASTIC IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 130 SAUDI ARABIA PLASTIC IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (KILO TONS)

TABLE 131 SAUDI ARABIA OXIDES IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 132 SAUDI ARABIA OXIDES IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (KILO TONS)

TABLE 133 SAUDI ARABIA HIGH BARRIER PACKAGING FILMS MARKET, BY PACKAGING TYPE, 2020-2029 (USD MILLION)

TABLE 134 SAUDI ARABIA HIGH BARRIER PACKAGING FILMS MARKET, BY PACKAGING TYPE, 2020-2029 (KILO TONS)

TABLE 135 SAUDI ARABIA HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 136 SAUDI ARABIA HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (KILO TONS)

TABLE 137 SAUDI ARABIA FOOD IN HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 138 SAUDI ARABIA FOOD IN HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (KILO TONS)

TABLE 139 SAUDI ARABIA BEVERAGES IN HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 140 SAUDI ARABIA BEVERAGES IN HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (KILO TONS)

TABLE 141 UNITED ARAB EMIRATES HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 142 UNITED ARAB EMIRATES HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (KILO TONS)

TABLE 143 UNITED ARAB EMIRATES OTHERS IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 144 UNITED ARAB EMIRATES OTHERS IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (KILO TONS)

TABLE 145 UNITED ARAB EMIRATES HIGH BARRIER PACKAGING FILMS MARKET, BY MATERIAL, 2020-2029 (USD MILLION)

TABLE 146 UNITED ARAB EMIRATES HIGH BARRIER PACKAGING FILMS MARKET, BY MATERIAL, 2020-2029 (KILO TONS)

TABLE 147 UNITED ARAB EMIRATES PLASTIC IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 148 UNITED ARAB EMIRATES PLASTIC IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (KILO TONS)

TABLE 149 UNITED ARAB EMIRATES OXIDES IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 150 UNITED ARAB EMIRATES OXIDES IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (KILO TONS)

TABLE 151 UNITED ARAB EMIRATES HIGH BARRIER PACKAGING FILMS MARKET, BY PACKAGING TYPE, 2020-2029 (USD MILLION)

TABLE 152 UNITED ARAB EMIRATES HIGH BARRIER PACKAGING FILMS MARKET, BY PACKAGING TYPE, 2020-2029 (KILO TONS)

TABLE 153 UNITED ARAB EMIRATES HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 154 UNITED ARAB EMIRATES HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (KILO TONS)

TABLE 155 UNITED ARAB EMIRATES FOOD IN HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 156 UNITED ARAB EMIRATES FOOD IN HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (KILO TONS)

TABLE 157 UNITED ARAB EMIRATES BEVERAGES IN HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 158 UNITED ARAB EMIRATES BEVERAGES IN HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (KILO TONS)

TABLE 159 ISRAEL HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 160 ISRAEL HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (KILO TONS)

TABLE 161 ISRAEL OTHERS IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 162 ISRAEL OTHERS IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (KILO TONS)

TABLE 163 ISRAEL HIGH BARRIER PACKAGING FILMS MARKET, BY MATERIAL, 2020-2029 (USD MILLION)

TABLE 164 ISRAEL HIGH BARRIER PACKAGING FILMS MARKET, BY MATERIAL, 2020-2029 (KILO TONS)

TABLE 165 ISRAEL PLASTIC IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 166 ISRAEL PLASTIC IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (KILO TONS)

TABLE 167 ISRAEL OXIDES IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 168 ISRAEL OXIDES IN HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (KILO TONS)

TABLE 169 ISRAEL HIGH BARRIER PACKAGING FILMS MARKET, BY PACKAGING TYPE, 2020-2029 (USD MILLION)

TABLE 170 ISRAEL HIGH BARRIER PACKAGING FILMS MARKET, BY PACKAGING TYPE, 2020-2029 (KILO TONS)

TABLE 171 ISRAEL HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 172 ISRAEL HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (KILO TONS)

TABLE 173 ISRAEL FOOD IN HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 174 ISRAEL FOOD IN HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (KILO TONS)

TABLE 175 ISRAEL BEVERAGES IN HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (USD MILLION)

TABLE 176 ISRAEL BEVERAGES IN HIGH BARRIER PACKAGING FILMS MARKET, BY END USER, 2020-2029 (KILO TONS)

TABLE 177 REST OF MIDDLE EAST AND AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 178 REST OF MIDDLE EAST AND AFRICA HIGH BARRIER PACKAGING FILMS MARKET, BY TYPE, 2020-2029 (KILO TONS)

Abbildungsverzeichnis

FIGURE 1 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET

FIGURE 2 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET: DATA TRIANGULATION

FIGURE 3 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET: DROC ANALYSIS

FIGURE 4 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET: MIDDLE EAST & AFRICA VS REGIONAL MARKET ANALYSIS

FIGURE 5 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET: THE TYPE LIFE LINE CURVE

FIGURE 7 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET: MULTIVARIATE MODELLING

FIGURE 8 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 9 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET: DBMR MARKET POSITION GRID

FIGURE 10 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET: MARKET END-USER COVERAGE GRID

FIGURE 11 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET: THE MARKET CHALLENGE MATRIX

FIGURE 12 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET: VENDOR SHARE ANALYSIS

FIGURE 13 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET: SEGMENTATION

FIGURE 14 ASIA-PACIFIC IS EXPECTED TO DOMINATE THE MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET AND IS EXPECTED TO GROW WITH THE HIGHEST CAGR IN THE FORECAST PERIOD OF 2022 TO 2029

FIGURE 15 SHIFTING CONSUMER PREFERENCE TOWARDS THE PACKAGED FOOD IS EXPECTED TO DRIVE MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET FROM 2022 TO 2029

FIGURE 16 NON-WOVEN METALIZED FILMS SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET IN 2022 & 2029

FIGURE 17 SUPPLY CHAIN ANALYSIS- MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET

FIGURE 18 VENDOR SELECTION CRITERIA

FIGURE 19 DRIVERS, RESTRAINTS, OPPORTUNITIES, AND CHALLENGES OF MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET

FIGURE 20 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET: BY TYPE, 2021

FIGURE 21 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET: BY MATERIAL, 2021

FIGURE 22 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET: BY PACKAGING TYPE, 2021

FIGURE 23 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET: BY END USER, 2021

FIGURE 24 MIDDLE EAST AND AFRICA HIGH BARRIER PACKAGING FILMS MARKET: SNAPSHOT (2021)

FIGURE 25 MIDDLE EAST AND AFRICA HIGH BARRIER PACKAGING FILMS MARKET: BY COUNTRY (2021)

FIGURE 26 MIDDLE EAST AND AFRICA HIGH BARRIER PACKAGING FILMS MARKET: BY COUNTRY (2022 & 2029)

FIGURE 27 MIDDLE EAST AND AFRICA HIGH BARRIER PACKAGING FILMS MARKET: BY COUNTRY (2021 & 2029)

FIGURE 28 MIDDLE EAST AND AFRICA HIGH BARRIER PACKAGING FILMS MARKET: BY TYPE (2022 - 2029)

FIGURE 29 MIDDLE EAST & AFRICA HIGH BARRIER PACKAGING FILMS MARKET: COMPANY SHARE 2021 (%)

Forschungsmethodik

Die Datenerfassung und Basisjahresanalyse werden mithilfe von Datenerfassungsmodulen mit großen Stichprobengrößen durchgeführt. Die Phase umfasst das Erhalten von Marktinformationen oder verwandten Daten aus verschiedenen Quellen und Strategien. Sie umfasst die Prüfung und Planung aller aus der Vergangenheit im Voraus erfassten Daten. Sie umfasst auch die Prüfung von Informationsinkonsistenzen, die in verschiedenen Informationsquellen auftreten. Die Marktdaten werden mithilfe von marktstatistischen und kohärenten Modellen analysiert und geschätzt. Darüber hinaus sind Marktanteilsanalyse und Schlüsseltrendanalyse die wichtigsten Erfolgsfaktoren im Marktbericht. Um mehr zu erfahren, fordern Sie bitte einen Analystenanruf an oder geben Sie Ihre Anfrage ein.

Die wichtigste Forschungsmethodik, die vom DBMR-Forschungsteam verwendet wird, ist die Datentriangulation, die Data Mining, die Analyse der Auswirkungen von Datenvariablen auf den Markt und die primäre (Branchenexperten-)Validierung umfasst. Zu den Datenmodellen gehören ein Lieferantenpositionierungsraster, eine Marktzeitlinienanalyse, ein Marktüberblick und -leitfaden, ein Firmenpositionierungsraster, eine Patentanalyse, eine Preisanalyse, eine Firmenmarktanteilsanalyse, Messstandards, eine globale versus eine regionale und Lieferantenanteilsanalyse. Um mehr über die Forschungsmethodik zu erfahren, senden Sie eine Anfrage an unsere Branchenexperten.

Anpassung möglich

Data Bridge Market Research ist ein führendes Unternehmen in der fortgeschrittenen formativen Forschung. Wir sind stolz darauf, unseren bestehenden und neuen Kunden Daten und Analysen zu bieten, die zu ihren Zielen passen. Der Bericht kann angepasst werden, um Preistrendanalysen von Zielmarken, Marktverständnis für zusätzliche Länder (fordern Sie die Länderliste an), Daten zu klinischen Studienergebnissen, Literaturübersicht, Analysen des Marktes für aufgearbeitete Produkte und Produktbasis einzuschließen. Marktanalysen von Zielkonkurrenten können von technologiebasierten Analysen bis hin zu Marktportfoliostrategien analysiert werden. Wir können so viele Wettbewerber hinzufügen, wie Sie Daten in dem von Ihnen gewünschten Format und Datenstil benötigen. Unser Analystenteam kann Ihnen auch Daten in groben Excel-Rohdateien und Pivot-Tabellen (Fact Book) bereitstellen oder Sie bei der Erstellung von Präsentationen aus den im Bericht verfügbaren Datensätzen unterstützen.