Ksa Aftermarket Spare Parts Market

Marktgröße in Milliarden USD

CAGR :

%

USD

4.79 Thousand

USD

6.61 Thousand

2023

2029

USD

4.79 Thousand

USD

6.61 Thousand

2023

2029

| 2024 –2029 | |

| USD 4.79 Thousand | |

| USD 6.61 Thousand | |

|

|

|

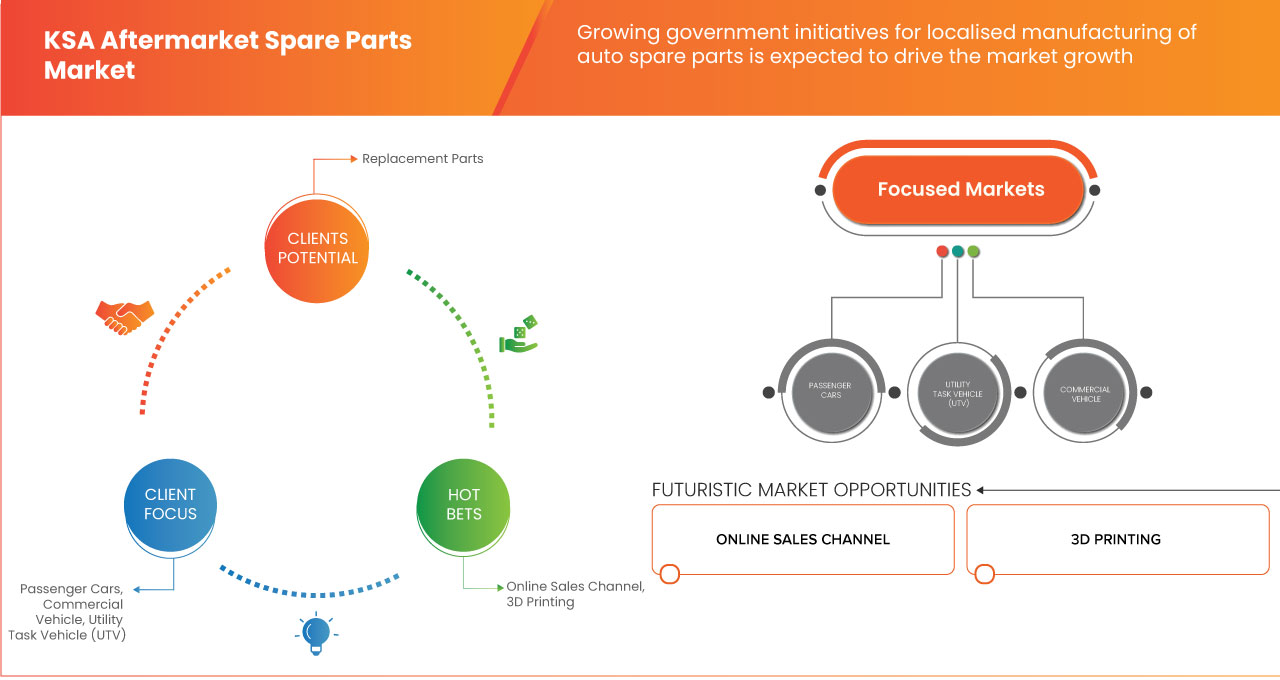

KSA-Ersatzteilmarkt nach Typ (Ersatzteile und Zubehör), Vertriebskanal (Groß- und Einzelhändler), Zertifizierungsaussichten (Originalteile, zertifizierte Teile und nicht zertifizierte Teile), Servicekanal (DIFM (Do It for Me), DIY (Do It Yourself) und OE (Delegieren an OEMs)), Fahrzeugalter (4 bis 8 Jahre, 0 bis 4 Jahre und über 8 Jahre), Fahrzeugtyp (Pkw, Nutzfahrzeug, Utility Task Vehicle (UTV), Freizeitfahrzeug), Vertriebskanal (offline und online), Antriebsart (Diesel/Benzin, CNG und Elektro) – Branchentrends und Prognose bis 2029.

KSA Aftermarket-Ersatzteilmarktanalyse und -größe

Aftermarket-Ersatzteile beziehen sich auf Komponenten oder Teile, die von Drittunternehmen hergestellt und separat vom Originalhersteller (OEM) verkauft werden. Diese Teile sind dazu bestimmt, Originalteile in Fahrzeugen, Maschinen oder anderen Geräten zu ersetzen oder zu reparieren, wenn die Originalteile abgenutzt sind oder nicht mehr funktionieren. Aftermarket-Ersatzteile werden häufig hergestellt, um die Spezifikationen der OEM-Teile zu erfüllen oder zu übertreffen, und werden normalerweise zu wettbewerbsfähigen Preisen angeboten. Sie bieten Verbrauchern Alternativen zu OEM-Teilen, bieten eine größere Auswahl und ermöglichen häufig Kosteneinsparungen im Vergleich zum direkten Kauf beim Originalhersteller.

Laut einer Analyse von Data Bridge Market Research wird der Markt für Aftermarket-Ersatzteile in Saudi-Arabien voraussichtlich von 479.000 US-Dollar im Jahr 2023 auf 661.000 US-Dollar im Jahr 2029 anwachsen und im Prognosezeitraum zwischen 2024 und 2029 eine durchschnittliche jährliche Wachstumsrate (CAGR) von 5,7 % aufweisen.

|

Berichtsmetrik |

Details |

|

Prognosezeitraum |

2024 bis 2029 |

|

Basisjahr |

2023 |

|

Historische Jahre |

2022 (anpassbar auf 2016–2021) |

|

Quantitative Einheiten |

Umsatz in Tausend USD |

|

Abgedeckte Segmente |

Typ (Ersatzteile und Zubehör), Vertriebskanal (Großhändler, Distributoren und Einzelhändler), Zertifizierungsaussichten (Originalteile, zertifizierte Teile und nicht zertifizierte Teile), Servicekanal (DIFM (Do It for Me), DIY (Do It Yourself) und OE (Delegieren an OEMs)), Fahrzeugalter (4 bis 8 Jahre, 0 bis 4 Jahre und über 8 Jahre), Fahrzeugtyp (Pkw, Nutzfahrzeug, Utility Task Vehicle (UTV), Freizeitfahrzeug), Vertriebskanal (Offline und Online), Antriebsart (Diesel/Benzin, CNG und Elektro) |

|

Abgedeckte Länder |

Saudi-Arabien |

|

Abgedeckte Marktteilnehmer |

Michelin, The Goodyear Tire & Rubber Company, Continental AG, Aptiv, ZF Friedrichshafen AG, Robert Bosch GmbH, Knorr-Bremse AG, Yokohama Tire Corporation, Tenneco Inc und DENSO CORPORATION, um nur einige zu nennen |

Marktdefinition

Aftermarket-Ersatzteile beziehen sich auf Komponenten oder Teile, die von Drittunternehmen hergestellt und separat vom Originalhersteller (OEM) verkauft werden. Diese Teile sind dazu bestimmt, Originalteile in Fahrzeugen, Maschinen oder anderen Geräten zu ersetzen oder zu reparieren, wenn die Originalteile abgenutzt sind oder nicht mehr funktionieren. Aftermarket-Ersatzteile werden häufig hergestellt, um die Spezifikationen der OEM-Teile zu erfüllen oder zu übertreffen, und werden normalerweise zu wettbewerbsfähigen Preisen angeboten. Sie bieten Verbrauchern Alternativen zu OEM-Teilen, bieten eine größere Auswahl und ermöglichen häufig Kosteneinsparungen im Vergleich zum direkten Kauf beim Originalhersteller.

KSA Aftermarket-Ersatzteilmarktdynamik

In diesem Abschnitt geht es um das Verständnis der Markttreiber, Vorteile, Chancen, Einschränkungen und Herausforderungen. All dies wird im Folgenden ausführlich erläutert:

Treiber

- Steigende Nachfrage nach Automobilen

Die steigende Nachfrage nach Autos in Saudi-Arabien ist ein entscheidender Treiber, der den Ersatzteilmarkt vorantreibt. Da die Bevölkerung des Landes stetig wächst und die Urbanisierung zunimmt, steigt auch der Bedarf an persönlichen Transportmitteln, sei es für den Arbeitsweg oder für Freizeitzwecke. Diese erhöhte Nachfrage führt zu erhöhten Fahrzeugverkäufen in verschiedenen Segmenten, darunter Pkw, Nutzfahrzeuge und Geländewagen, und erhöht damit die Gesamtgröße der Fahrzeugflotte im Land.

- Steigende Präferenz für Online-Käufe von Autoersatzteilen

Die steigende Vorliebe für Online-Käufe von Autoersatzteilen ist ein wichtiger Treiber für den Ersatzteilmarkt in Saudi-Arabien. Digitalisierung und E-Commerce gewinnen weiter an Bedeutung, Verbraucher schätzen zunehmend den Komfort, die Zugänglichkeit und die große Produktauswahl, die Online-Plattformen bieten. Durch die Verbreitung von E-Commerce-Kanälen und speziellen Websites für Autoteile können Fahrzeugbesitzer bequem von zu Hause oder vom Arbeitsplatz aus stöbern, Preise vergleichen und Ersatzteile kaufen.

Gelegenheiten

- Zusammenarbeit und Partnerschaften zwischen Marktteilnehmern

Zusammenarbeit und Partnerschaften zwischen Marktteilnehmern bieten dem KSA-Ersatzteilmarkt eine große Chance, seine Wettbewerbsfähigkeit und Effizienz zu steigern. Durch die Bildung strategischer Allianzen können Unternehmen der Ersatzteilbranche die Stärken, Ressourcen und Fachkenntnisse der anderen nutzen, um Innovationen voranzutreiben, die Marktreichweite zu erweitern und die Effizienz der Lieferkette zu verbessern. So können beispielsweise Partnerschaften zwischen Ersatzteilherstellern, -händlern und -händlern die Vertriebskanäle rationalisieren, Lieferzeiten verkürzen und die Bestandsverwaltung optimieren, was letztlich den Endkunden durch schnelleren Zugriff auf hochwertige Ersatzteile zugutekommt.

- Innovative Vertriebsmodelle

Innovative Vertriebsmodelle bieten dem Ersatzteilmarkt des Königreichs Saudi-Arabien (KSA) große Chancen. Die Automobilindustrie in KSA erlebt ein rasantes Wachstum und technologische Fortschritte, und die traditionellen Vertriebskanäle stehen vor der Herausforderung, sich an die sich ändernden Verbraucherpräferenzen und Marktdynamiken anzupassen. Innovative Modelle wie E-Commerce-Plattformen, Direktverkäufe an Verbraucher und abonnementbasierte Dienste bieten das Potenzial, den Ersatzteilmarkt in KSA zu revolutionieren, indem sie den Verbrauchern mehr Komfort, Zugänglichkeit und Effizienz bieten.

Einschränkungen/Herausforderungen

- Einhaltung gesetzlicher Vorschriften im Zusammenhang mit Autoersatzteilen

Die Einhaltung gesetzlicher Vorschriften stellt eine erhebliche Einschränkung für den Ersatzteilmarkt in Saudi-Arabien dar. Die strengen Normen und Vorschriften der Saudi Standards, Metrology and Quality Organization (SASO) verlangen von Lieferanten und Händlern, dass sie bestimmte Qualitäts- und Sicherheitskriterien für Autoersatzteile einhalten. Die Einhaltung der SASO-Normen erfordert häufig strenge Zertifizierungsprozesse, die für Unternehmen im Ersatzteilmarkt zeitaufwändig und kostspielig sein können. Darüber hinaus erhöhen Importbestimmungen und Zölle die Komplexität und Kosten der Beschaffung und des Vertriebs von Ersatzteilen auf dem saudischen Markt. Folglich können diese regulatorischen Belastungen den Eintritt neuer Akteure in den Ersatzteilmarkt behindern und die Verfügbarkeit von Ersatzteilen zu wettbewerbsfähigen Preisen einschränken, was wiederum Marktwachstum und Innovation behindert.

- Hohe Rohstoffpreisschwankungen

Der Ersatzteilmarkt in Saudi-Arabien ist durch die ständigen Schwankungen der Rohstoffpreise stark eingeschränkt. Diese Schwankungen wirken sich auf die gesamte Lieferkette aus und betreffen Hersteller, Händler und letztlich die Endverbraucher. Die Hersteller, insbesondere kleine und mittlere Unternehmen (KMU), müssen die schlimmsten dieser Preisschwankungen ertragen und kämpfen mit der belastenden Aufgabe, die Betriebskosten in einem unsicheren Umfeld zu managen. Partnerschaften mit Rohstofflieferanten zu schmieden wird zunehmend komplexer, da die Aushandlung stabiler Preisverträge angesichts volatiler Märkte zu einem schwierigen Unterfangen wird.

Jüngste Entwicklungen

- Im Juni 2023 kündigte Cotecna Worldwide laut einem von Cotecna Inspection SA veröffentlichten Artikel eine bedeutende Entwicklung in Bezug auf die Einhaltung gesetzlicher Vorschriften in Saudi-Arabien an. Die Saudi Standards, Metrology and Quality Organization (SASO) hat Änderungen an den technischen Vorschriften und Standardspezifikationen für Autoersatzteile genehmigt, was ihr Engagement für die Einhaltung der Produktqualitäts- und Sicherheitsstandards im Königreich widerspiegelt.

- Im Juni 2023 heißt es in einem von BRIDGESTONE MIDDLE EAST AND AFRICA veröffentlichten Artikel, dass die glühend heißen Sommer in der GCC-Region mit Temperaturen von oft über 50 °C eine große Herausforderung für Autoreifen darstellen, weshalb Fahrzeugbesitzer unbedingt vorbeugende Maßnahmen ergreifen müssen. Bei steigenden Temperaturen erhöht sich der Reifendruck aufgrund der Ausdehnung der Luftmoleküle im Reifen, was zu einem Überdruck und möglichen Reifenplatzern führen kann. Die beim Fahren erzeugte Reibung erhöht die Reifentemperatur zusätzlich

- Im Juni 2022 wurde in einem vom Industrial Centre of Saudi Arabia veröffentlichten Artikel darauf hingewiesen, dass sich der Automotive Cluster der Förderung der Automobilindustrie in Saudi-Arabien im Einklang mit der Nationalen Industriestrategie verschrieben hat. Ihr Ziel ist es, dass bis 2030 drei bis vier OEMs im Inland über 400.000 Personenkraftwagen produzieren, mit dem Ziel, eine lokale Bruttowertschöpfung (LGVA) von 40 % zu erreichen. Ihr Ziel ist es, Saudi-Arabien als Exportzentrum für Automobilprodukte mit hoher Wertschöpfung weltweit zu positionieren.

- Im Februar 2024 schlossen New East General Trading und Isuzu Motors eine Partnerschaft, die in der Gründung eines Händlerbetriebs in Saudi-Arabien gipfelte und einen bedeutenden Meilenstein in der Automobilbranche darstellte. Der 8.060 Quadratmeter große Händlerbetrieb liegt strategisch günstig im Herzen Saudi-Arabiens und verkörpert das Engagement der Partner für Innovation und Servicequalität und setzt neue Branchenstandards.

KSA Aftermarket-Ersatzteilmarktumfang

Der KSA-Ersatzteilmarkt ist in acht wichtige Segmente unterteilt, basierend auf Typ, Vertriebskanal, Zertifizierungsaussichten, Antriebsart, Servicekanal, Fahrzeugalter, Fahrzeugtyp und Vertriebskanal . Das Wachstum zwischen den Segmenten hilft Ihnen bei der Analyse von Nischenwachstumsbereichen und Strategien zur Marktbearbeitung und zur Bestimmung Ihrer wichtigsten Anwendungsbereiche und der Unterschiede in Ihren Zielmärkten.

Typ

- Ersatzteile

- Zubehör

Auf der Grundlage des Typs ist der Markt in Ersatzteile und Zubehör segmentiert.

Vertriebskanal

- Großhändler und Distributoren

- Einzelhandel

Auf der Grundlage des Vertriebskanals ist der Markt in Groß- und Einzelhändler segmentiert.

Zertifizierungsausblick

- Originalteile

- Zertifizierte Teile

- Nicht zertifizierte Teile

Auf der Grundlage der Zertifizierungsaussichten wird der Markt in Originalteile, zertifizierte Teile und nicht zertifizierte Teile segmentiert.

Service- Kanal

- DIFM (Tu es für mich)

- DIY (Mach es selbst)

- OE (Delegieren an OEMs)

Auf der Grundlage des Servicekanals ist der Markt in DIFM (Do it for Me), DIY (Do it yourself) und OE (Delegieren an OEMs) segmentiert.

Fahrzeugalter

- 4 bis 8 Jahre

- 0 bis 4 Jahre

- Über 8 Jahre

Auf Grundlage des Fahrzeugalters wird der Markt in 4 bis 8 Jahre, 0 bis 4 Jahre und über 8 Jahre segmentiert.

Fahrzeugtyp

- Pkw

- Nutzfahrzeug

- Nutzfahrzeug (UTV)

- Freizeitfahrzeug

Auf der Grundlage des Fahrzeugtyps ist der Markt in Personenkraftwagen, Nutzfahrzeuge, Utility Task Vehicle (UTV) und Freizeitfahrzeuge segmentiert.

Vertriebskanal

- Offline

- Online

Auf der Grundlage des Vertriebskanals wird der Markt in Online und Offline segmentiert.

Antriebsart

- Diesel/Benzin

- Erdgas

- Elektrisch

Auf der Grundlage der Antriebsart ist der Markt in Diesel/Benzin, CNG und Elektro segmentiert.

Wettbewerbsumfeld und Analyse der Marktanteile für Ersatzteile im KSA-Ersatzteilmarkt

Die Wettbewerbslandschaft des KSA-Ersatzteilmarkts liefert Einzelheiten zum Wettbewerber. Zu den enthaltenen Einzelheiten gehören Unternehmensübersicht, Unternehmensfinanzen, erzielter Umsatz, Marktpotenzial, Investitionen in Forschung und Entwicklung, neue Marktinitiativen, Produktionsstandorte und -anlagen, Produktionskapazitäten, Stärken und Schwächen des Unternehmens, Produkteinführung, Produktbreite und -umfang, Anwendungsdominanz. Die oben angegebenen Datenpunkte beziehen sich nur auf den Fokus der Unternehmen in Bezug auf den globalen Markt für industrielle Automatisierung.

Zu den wichtigsten Akteuren auf dem Ersatzteilmarkt in Saudi-Arabien zählen unter anderem Michelin, The Goodyear Tire & Rubber Company, Continental AG, Aptiv, ZF Friedrichshafen AG, Robert Bosch GmbH, Knorr-Bremse AG, Yokohama Tire Corporation, Tenneco Inc. und DENSO CORPORATION.

SKU-

Erhalten Sie Online-Zugriff auf den Bericht zur weltweit ersten Market Intelligence Cloud

- Interaktives Datenanalyse-Dashboard

- Unternehmensanalyse-Dashboard für Chancen mit hohem Wachstumspotenzial

- Zugriff für Research-Analysten für Anpassungen und Abfragen

- Konkurrenzanalyse mit interaktivem Dashboard

- Aktuelle Nachrichten, Updates und Trendanalyse

- Nutzen Sie die Leistungsfähigkeit der Benchmark-Analyse für eine umfassende Konkurrenzverfolgung

Inhaltsverzeichnis

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF KSA AFTERMARKET SPARE PARTS MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATIONS

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 DBMR TRIPOD DATA VALIDATION MODEL

2.5 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.6 DBMR MARKET POSITION GRID

2.7 MULTIVARIATE MODELING

2.8 TYPE TIMELINE CURVE

2.9 VEHICLE TYPE COVERAGE GRID

2.1 SECONDARY SOURCES

2.11 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 PORTER FIVE FORCES ANALYSIS

4.2 REGULATORY STANDARDS

4.3 TECHNOLOGICAL TRENDS

4.4 TOP 50 SPARE PARTS PRICES

4.5 MOST SELLING SPARE PARTS FOR TOP 15 BRANDS IN KSA

4.6 MARKET SIZE TOP 5 BRANDS IN KSA

4.7 TOP EXPORTING COUNTRIES TO KSA

5 MARKET OVERVIEW

5.1 DRIVERS

5.1.1 INCREASING DEMAND FOR AUTOMOBILE

5.1.2 SURGING PREFERENCE FOR ONLINE PURCHASES OF AUTO SPARE PARTS

5.1.3 EXTREME WEATHER CONDITIONS IN SAUDI ARABIA

5.1.4 GROWING GOVERNMENT INITIATIVES FOR LOCALISED MANUFACTURING OF AUTO SPARE PARTS

5.2 RESTRAINTS

5.2.1 REGULATORY COMPLIANCES RELATED TO AUTO SPARE PARTS

5.2.2 HIGH RAW MATERIAL PRICE FLUCTUATIONS

5.3 OPPORTUNITIES

5.3.1 COLLABORATION AND PARTNERSHIPS AMONG MARKET PLAYERS

5.3.2 INNOVATIVE DISTRIBUTION MODELS

5.3.3 TECHNOLOGICAL ADVANCEMENTS RELATED TO AUTO SPARE PARTS

5.4 CHALLENGES

5.4.1 HIGH PRODUCT VARIABILITY

5.5 PREVALENCE OF COUNTERFEIT SPARE PARTS

6 KSA AFTERMARKET SPARE PARTS MARKET, BY TYPE

6.1 OVERVIEW

6.2 REPLACEMENT PART

6.2.1 TIRE AND WHEELS

6.2.2 BATTERY

6.2.3 ENGINE AND TRANSMISSION PART

6.2.4 BRAKES AND BRAKE PARTS

6.2.5 BODY PARTS

6.2.6 ELECTRONIC COMPONENTS

6.2.6.1 LIGHTS

6.2.6.2 ALTERNATORS

6.2.6.3 STARTERS

6.2.6.4 SENSOR

6.2.7 COOLING SYSTEMS

6.2.7.1 WATER PUMPS

6.2.7.2 RADIATORS

6.2.7.3 INTERCOOLER

6.2.7.4 OTHERS

6.2.8 BELTS AND HOSES

6.2.9 FUEL INTAKE AND IGNITION PARTS

6.2.9.1 FUEL PUMP

6.2.9.2 FUEL INJECTOR

6.2.9.3 SPARK PLUG

6.2.9.4 FUEL FILTER

6.2.9.5 OTHERS

6.2.10 EXHAUST COMPONENTS

6.2.10.1 MUFFLERS

6.2.10.2 PIPES

6.2.11 IGNITION COILS AND DISTRIBUTORS

6.2.12 A/C PARTS

6.2.13 OTHERS

6.3 ACCESSORIES

6.3.1 CAR EXTERIORS

6.3.2 CAR INTERIORS

7 KSA AFTERMARKET SPARE PARTS MARKET, BY PROPULSION TYPE

7.1 OVERVIEW

7.2 DIESEL/PETROL

7.3 CNG

7.4 ELECTRIC

8 KSA AFTERMARKET SPARE PARTS MARKET, BY SERVICE CHANNEL

8.1 OVERVIEW

8.2 DIFM (DO IT FOR ME)

8.2.1 AUTO PARTS STORES

8.2.2 DISCOUNT DEPARTMENT STORES

8.3 DIY (DO IT YOURSELF)

8.4 OE (DELEGATING TO OEM’S)

9 KSA AFTERMARKET SPARE PARTS MARKET, BY DISTRIBUTION CHANNEL

9.1 OVERVIEW

9.2 WHOLESALERS & DISTRIBUTORS

9.3 RETAILS

9.3.1 OEM

9.3.2 REPAIR SHOPS

10 KSA AFTERMARKET SPARE PARTS MARKET, BY CERTIFICATION OUTLOOK

10.1 OVERVIEW

10.2 GENUINE PARTS

10.3 CERTIFIED PARTS

10.4 UNCERTIFIED PARTS

11 KSA AFTERMARKET SPARE PARTS MARKET, BY VEHICLE AGE

11.1 OVERVIEW

11.2 4 TO 8 YEARS

11.3 0 TO 4 YEARS

11.4 ABOVE 8 YEARS

12 KSA AFTERMARKET SPARE PARTS MARKET, BY SALES CHANNEL

12.1 OVERVIEW

12.2 OFFLINE

12.3 ONLINE

12.4 E-COMMERCE

12.5 COMPANY WEBSITE

13 KSA AFTERMARKET SPARE PARTS MARKET, BY VEHICLE TYPE

13.1 OVERVIEW

13.2 PASSENGER CARS

13.2.1 SUV

13.2.2 SEDAN

13.2.3 HATCHBACK

13.2.4 CROSSOVER

13.2.5 COUPE

13.2.6 CONVERTIBLE

13.2.7 OTHERS

13.3 COMMERCIAL VEHICLE

13.3.1 LIGHT COMMERCIAL VEHICLE

13.3.1.1 PICK UP TRUCKS

13.3.1.2 VANS

13.3.1.3 MINI BUS

13.3.1.4 OTHERS

13.3.2 MEDIUM COMMERCIAL VEHICLE

13.3.3 HEAVY COMMERCIAL VEHICLE

13.3.3.1 TRUCK

13.3.3.1.1 TANKER TRUCKS

13.3.3.1.2 DUMP TRUCK

13.3.3.1.3 CEMENT TRUCK

13.3.3.1.4 REFRIGERATED TRUCKS

13.3.3.1.5 TOW TRUCK

13.3.3.1.6 FIRE TRUCK

13.3.3.2 BUSES

13.3.3.3 OTHERS

13.4 UTILITY TASK VEHICLE (UTV)

13.4.1 SPORTS UTVS

13.4.2 LOAD CARRIER UTVS

13.4.3 MULTIPURPOSE UTVS

13.5 RECREATIONAL VEHICLE

14 KSA FREIGHT FORWARDING MARKET: COMPANY LANDSCAPE

14.1 COMPANY SHARE ANALYSIS: KSA

15 SWOT ANALYSIS

16 COMPANY PROFILE

16.1 MICHELIN

16.1.1 COMPANY SNAPSHOT

16.1.2 REVENUE ANALYSIS

16.1.3 PRODUCT PORTFOLIO

16.1.4 RECENT DEVELOPMENTS

16.2 THE GOODYEAR TIRE & RUBBER COMPANY

16.2.1 COMPANY SNAPSHOT

16.2.2 REVENUE ANALYSIS

16.2.3 PRODUCT PORTFOLIO

16.2.4 RECENT DEVELOPMENTS

16.3 CONTINENTAL AG

16.3.1 COMPANY SNAPSHOT

16.3.2 REVENUE ANALYSIS

16.3.3 PRODUCT PORTFOLIO

16.3.4 RECENT DEVELOPMENTS

16.4 APTIV PLC

16.4.1 COMPANY SNAPSHOT

16.4.2 REVENUE ANALYSIS

16.4.3 PRODUCT PORTFOLIO

16.4.4 RECENT DEVELOPMENT

16.5 ZF FRIEDRICHSHAFEN AG

16.5.1 COMPANY SNAPSHOT

16.5.2 PRODUCT PORTFOLIO

16.5.3 RECENT DEVELOPMENTS

16.6 DENSO CORPORATION

16.6.1 COMPANY SNAPSHOT

16.6.2 REVENUE ANALYSIS

16.6.3 PRODUCT PORTFOLIO

16.6.4 RECENT DEVELOPMENTS

16.7 KNORR-BREMSE AG

16.7.1 COMPANY SNAPSHOT

16.7.2 REVENUE ANALYSIS

16.7.3 PRODUCT PORTFOLIO

16.7.4 RECENT DEVELOPMENTS

16.8 ROBERT BOSCH GMBH

16.8.1 COMPANY SNAPSHOT

16.8.2 REVENUE ANALYSIS

16.8.3 PRODUCT PORTFOLIO

16.8.4 RECENT DEVELOPMENTS

16.9 TENNECO INC.

16.9.1 COMPANY SNAPSHOT

16.9.2 PRODUCT PORTFOLIO

16.9.3 RECENT DEVELOPMENTS

16.1 YOKOHAMA TIRE CORPORATION

16.10.1 COMPANY SNAPSHOT

16.10.2 REVENUE ANALYSIS

16.10.3 PRODUCT PORTFOLIO

16.10.4 RECENT DEVELOPMENTS

17 QUESTIONNAIRE

18 RELATED REPORTS

Tabellenverzeichnis

TABLE 1 REGULATORY STANDARDS FOR KSA AFTERMARKET SPARE PARTS MARKET

TABLE 2 TOP 50 SPARE PARTS PRICES

TABLE 3 MOST SELLING SPARE PARTS FOR TOP 15 BRANDS IN KSA

TABLE 4 KSA AFTERMARKET SPARE PARTS MARKET, BY TYPE, 2018-2029 (USD MILLION)

TABLE 5 KSA AFTERMARKET SPARE PARTS MARKET, BY TYPE, 2018-2029 (THOUSAND UNITS)

TABLE 6 KSA REPLACEMENT PARTS IN AFTERMARKET SPARE PARTS MARKET, BY TYPE, 2018-2029 (USD MILLION)

TABLE 7 KSA REPLACEMENT PARTS IN AFTERMARKET SPARE PARTS MARKET, BY TYPE, 2018-2029 (THOUSAND UNITS)

TABLE 8 KSA ELECTRONIC COMPONENTS IN AFTERMARKET SPARE PARTS MARKET, BY TYPE, 2018-2029 (USD MILLION)

TABLE 9 KSA ELECTRONIC COMPONENTS IN AFTERMARKET SPARE PARTS MARKET, BY TYPE, 2018-2029 (THOUSAND UNITS)

TABLE 10 KSA COOLING SYSTEMS IN AFTERMARKET SPARE PARTS MARKET, BY TYPE, 2018-2029 (USD MILLION)

TABLE 11 KSA COOLING SYSTEMS IN AFTERMARKET SPARE PARTS MARKET, BY TYPE, 2018-2029 (THOUSAND UNITS)

TABLE 12 KSA FUEL INTAKE AND IGNITION PARTS IN AFTERMARKET SPARE PARTS MARKET, BY TYPE, 2018-2029 (USD MILLION)

TABLE 13 KSA FUEL INTAKE AND IGNITION PARTS IN AFTERMARKET SPARE PARTS MARKET, BY TYPE, 2018-2029 (THOUSAND UNITS)

TABLE 14 KSA EXHAUST COMPONENTS IN AFTERMARKET SPARE PARTS MARKET, BY TYPE, 2018-2029 (USD MILLION)

TABLE 15 KSA EXHAUST COMPONENTS IN AFTERMARKET SPARE PARTS MARKET, BY TYPE, 2018-2029 (THOUSAND UNITS)

TABLE 16 KSA ACCESSORIES IN AFTERMARKET SPARE PARTS MARKET, BY TYPE, 2018-2029 (USD MILLION)

TABLE 17 KSA ACCESSORIES IN AFTERMARKET SPARE PARTS MARKET, BY TYPE, 2018-2029 (THOUSAND UNITS)

TABLE 18 KSA AFTERMARKET SPARE PARTS MARKET, BY PROPULSION TYPE, 2018-2029 (USD MILLION)

TABLE 19 KSA AFTERMARKET SPARE PARTS MARKET, BY SERVICE CHANNEL, 2018-2029 (USD MILLION)

TABLE 20 KSA DIFM (DO IT FOR ME) IN AFTERMARKET SPARE PARTS MARKET, BY TYPE, 2018-2029 (USD MILLION)

TABLE 21 KSA AFTERMARKET SPARE PARTS MARKET, BY DISTRIBUTION CHANNEL, 2018-2029 (USD MILLION)

TABLE 22 KSA RETAILS IN AFTERMARKET SPARE PARTS MARKET, BY TYPE, 2018-2029 (USD MILLION)

TABLE 23 KSA AFTERMARKET SPARE PARTS MARKET, BY CERTIFICATION OUTLOOK, 2018-2029 (USD MILLION)

TABLE 24 KSA AFTERMARKET SPARE PARTS MARKET, BY VEHICLE AGE, 2018-2029 (USD MILLION)

TABLE 25 KSA AFTERMARKET SPARE PARTS MARKET, BY SALES CHANNEL, 2018-2029 (USD MILLION)

TABLE 26 KSA ONLINE IN AFTERMARKET SPARE PARTS MARKET, BY TYPE, 2018-2029 (USD MILLION)

TABLE 27 KSA AFTERMARKET SPARE PARTS MARKET, BY VEHICLE TYPE, 2018-2029 (USD MILLION)

TABLE 28 KSA PASSENGER CARS IN AFTERMARKET SPARE PARTS MARKET, BY TYPE, 2018-2029 (USD MILLION)

TABLE 29 KSA COMMERCIAL VEHICLE IN AFTERMARKET SPARE PARTS MARKET, BY TYPE, 2018-2029 (USD MILLION)

TABLE 30 KSA LIGHT COMMERCIAL VEHICLE IN AFTERMARKET SPARE PARTS MARKET, BY TYPE, 2018-2029 (USD MILLION)

TABLE 31 KSA HEAVY COMMERCIAL VEHICLE IN AFTERMARKET SPARE PARTS MARKET, BY TYPE, 2018-2029 (USD MILLION)

TABLE 32 KSA TRUCK IN AFTERMARKET SPARE PARTS MARKET, BY TYPE, 2018-2029 (USD MILLION)

TABLE 33 KSA UTILITY TASK VEHICLE (UTV) IN AFTERMARKET SPARE PARTS MARKET, BY TYPE, 2018-2029 (USD MILLION)

Abbildungsverzeichnis

FIGURE 1 KSA AFTERMARKET SPARE PARTS MARKET: SEGMENTATION

FIGURE 2 KSA AFTERMARKET SPARE PARTS MARKET: DATA TRIANGULATION

FIGURE 3 KSA AFTERMARKET SPARE PARTS MARKET : DROC ANALYSIS

FIGURE 4 KSA AFTERMARKET SPARE PARTS MARKET: REGIONAL MARKET ANALYSIS

FIGURE 5 KSA AFTERMARKET SPARE PARTS MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 KSA AFTERMARKET SPARE PARTS MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 7 KSA AFTERMARKET SPARE PARTS MARKET: DBMR MARKET POSITION GRID

FIGURE 8 KSA AFTERMARKET SPARE PARTS MARKET: MULTIVARIATE MODELING

FIGURE 9 KSA AFTERMARKET SPARE PARTS MARKET: TYPE TIMELINE CURVE

FIGURE 10 KSA AFTERMARKET SPARE PARTS MARKET: VEHICLE TYPE COVERAGE GRID

FIGURE 11 KSA AFTERMARKET SPARE PARTS MARKET: SEGMENTATION

FIGURE 12 INCREASING DEMAND FOR AUTOMOBILE IS EXPECTED TO DRIVE THE MARKET GROWTH IN THE FORECAST PERIOD 2024-2029

FIGURE 13 REPLACEMENT PARTS IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE KSA AFTERMARKET SPARE PARTS MARKET IN 2024 & 2029

FIGURE 14 PORTER FIVE FORCES ANALYSIS

FIGURE 15 MARKET SIZE TOP 5 BRANDS IN KSA

FIGURE 16 DRIVERS, RESTRAINTS, OPPORTUNITIES AND CHALLENGES OF THE KSA AFTERMARKET SPARE PART MARKET

FIGURE 17 VEHICLE SOLD IN 2022, 2023, AND 2032 (FORECASTED) IN THOUSAND UNITS

FIGURE 18 FACTORS INFLUENCING THE AUTOMOBILE DEMAND IN KSA

FIGURE 19 HIGH TEMPERATURE AFFECTS AUTO SPARE PARTS

FIGURE 20 VARIOUS GOVERNMENT INITIATIVES FOR AUTO SPARE PARTS

FIGURE 21 REGULATORY COMPLIANCES RELATED TO AUTO SPARE PARTS

FIGURE 22 STRATEGIC INITIATIVES BY KEY MARKET PLAYERS

FIGURE 23 INNOVATIONS IN WHOLESALE AUTO PARTS DISTROBUTION

FIGURE 24 TECHNOLOGICAL ADVANCEMENT IN AUTO SPARE PARTS

FIGURE 25 KSA AFTERMARKET SPARE PARTS MARKET: BY TYPE, 2023

FIGURE 26 KSA AFTERMARKET SPARE PARTS MARKET: BY PROPULSION TYPE, 2023

FIGURE 27 KSA AFTERMARKET SPARE PARTS MARKET: BY SERVICE CHANNEL, 2023

FIGURE 28 KSA AFTERMARKET SPARE PARTS MARKET: BY DISTRIBUTION CHANNEL, 2023

FIGURE 29 KSA AFTERMARKET SPARE PARTS MARKET: BY CERTIFICATION OUTLOOK, 2023

FIGURE 30 KSA AFTERMARKET SPARE PARTS MARKET: BY VEHICLE AGE, 2023

FIGURE 31 KSA AFTERMARKET SPARE PARTS MARKET: BY SALES CHANNEL, 2023

FIGURE 32 KSA AFTERMARKET SPARE PARTS MARKET: BY VEHICLE TYPE, 2023

FIGURE 33 KSA FREIGHT FORWARDING MARKET: COMPANY SHARE 2023 (%)

Forschungsmethodik

Die Datenerfassung und Basisjahresanalyse werden mithilfe von Datenerfassungsmodulen mit großen Stichprobengrößen durchgeführt. Die Phase umfasst das Erhalten von Marktinformationen oder verwandten Daten aus verschiedenen Quellen und Strategien. Sie umfasst die Prüfung und Planung aller aus der Vergangenheit im Voraus erfassten Daten. Sie umfasst auch die Prüfung von Informationsinkonsistenzen, die in verschiedenen Informationsquellen auftreten. Die Marktdaten werden mithilfe von marktstatistischen und kohärenten Modellen analysiert und geschätzt. Darüber hinaus sind Marktanteilsanalyse und Schlüsseltrendanalyse die wichtigsten Erfolgsfaktoren im Marktbericht. Um mehr zu erfahren, fordern Sie bitte einen Analystenanruf an oder geben Sie Ihre Anfrage ein.

Die wichtigste Forschungsmethodik, die vom DBMR-Forschungsteam verwendet wird, ist die Datentriangulation, die Data Mining, die Analyse der Auswirkungen von Datenvariablen auf den Markt und die primäre (Branchenexperten-)Validierung umfasst. Zu den Datenmodellen gehören ein Lieferantenpositionierungsraster, eine Marktzeitlinienanalyse, ein Marktüberblick und -leitfaden, ein Firmenpositionierungsraster, eine Patentanalyse, eine Preisanalyse, eine Firmenmarktanteilsanalyse, Messstandards, eine globale versus eine regionale und Lieferantenanteilsanalyse. Um mehr über die Forschungsmethodik zu erfahren, senden Sie eine Anfrage an unsere Branchenexperten.

Anpassung möglich

Data Bridge Market Research ist ein führendes Unternehmen in der fortgeschrittenen formativen Forschung. Wir sind stolz darauf, unseren bestehenden und neuen Kunden Daten und Analysen zu bieten, die zu ihren Zielen passen. Der Bericht kann angepasst werden, um Preistrendanalysen von Zielmarken, Marktverständnis für zusätzliche Länder (fordern Sie die Länderliste an), Daten zu klinischen Studienergebnissen, Literaturübersicht, Analysen des Marktes für aufgearbeitete Produkte und Produktbasis einzuschließen. Marktanalysen von Zielkonkurrenten können von technologiebasierten Analysen bis hin zu Marktportfoliostrategien analysiert werden. Wir können so viele Wettbewerber hinzufügen, wie Sie Daten in dem von Ihnen gewünschten Format und Datenstil benötigen. Unser Analystenteam kann Ihnen auch Daten in groben Excel-Rohdateien und Pivot-Tabellen (Fact Book) bereitstellen oder Sie bei der Erstellung von Präsentationen aus den im Bericht verfügbaren Datensätzen unterstützen.