Ksa Trucking Road Freight Market

Размер рынка в млрд долларов США

CAGR :

%

USD

8.61 Billion

USD

13.77 Billion

2024

2031

USD

8.61 Billion

USD

13.77 Billion

2024

2031

| 2025 –2031 | |

| USD 8.61 Billion | |

| USD 13.77 Billion | |

|

|

|

|

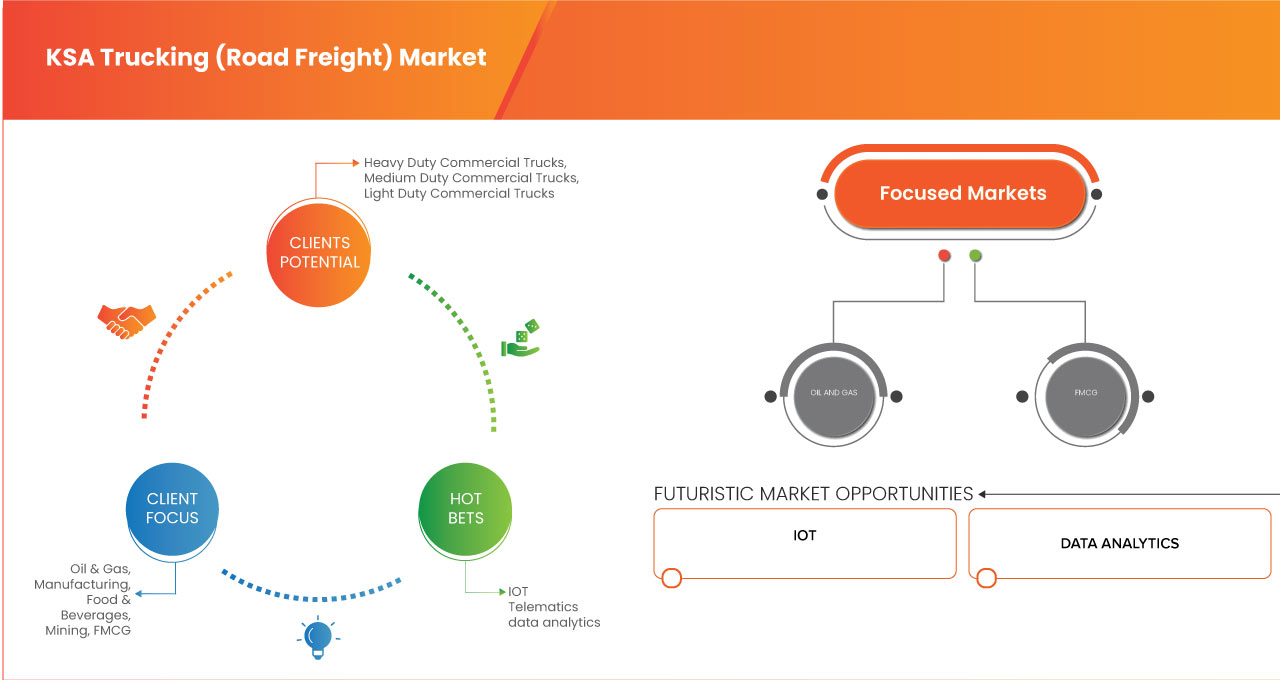

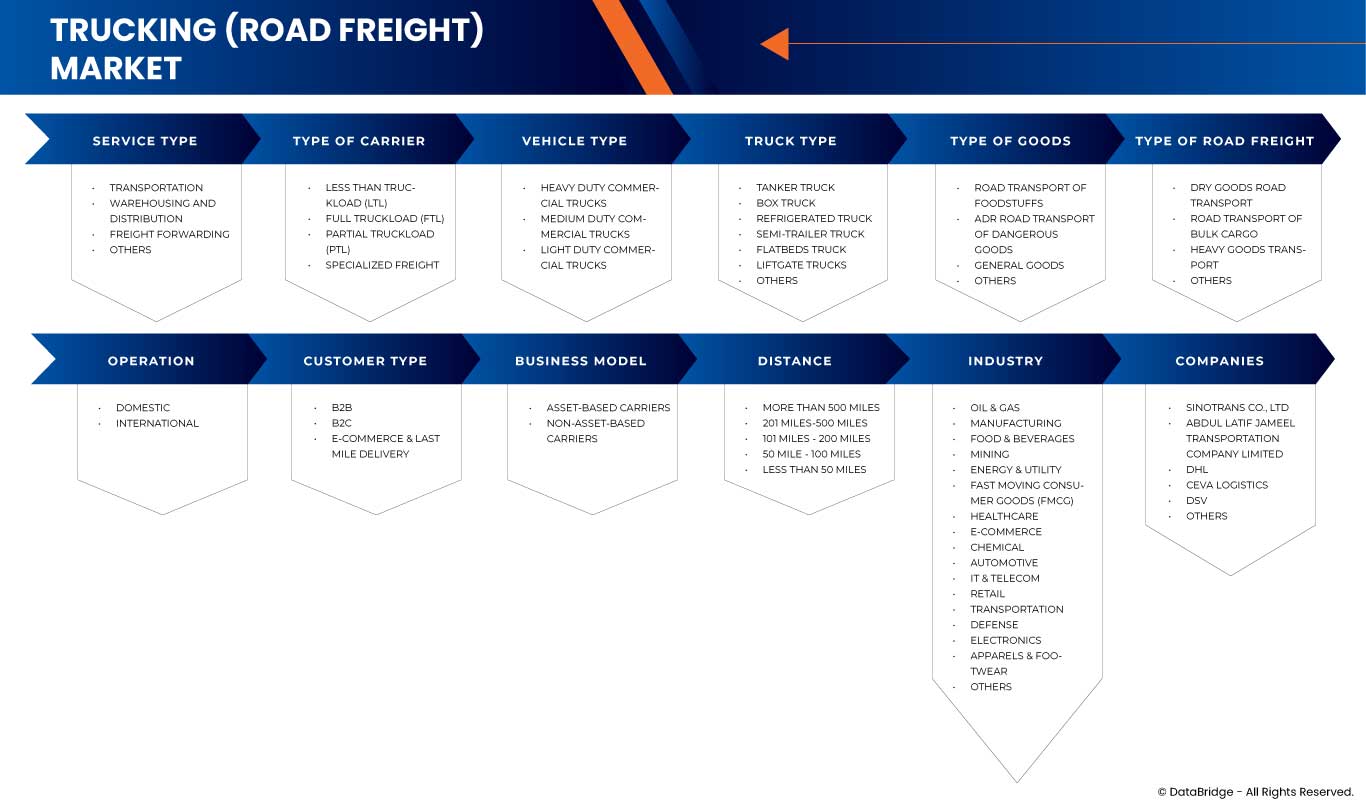

Сегментация рынка грузовых перевозок KSA (автомобильные грузоперевозки) по типу услуг (транспортировка, складирование и дистрибуция, экспедирование грузов), типу перевозчика (перевозка сборных грузов (LTL), полная загрузка (FTL), частичная загрузка (PTL) и специализированные грузы), типу транспортного средства (тяжелые коммерческие грузовики, средние коммерческие грузовики и легкие коммерческие грузовики), типу грузовика (автоцистерна, фургон, рефрижератор, полуприцеп, грузовик с платформой и грузовики с гидробортом), типу грузов (автомобильные перевозки пищевых продуктов, автомобильные перевозки опасных грузов ADR и общие грузы), типу автомобильных перевозок (автомобильные перевозки сухих грузов, автомобильные перевозки насыпных грузов и перевозки тяжелых грузов), операции (внутренние и международные), типу клиента (B2B, B2C, электронная коммерция и доставка последней мили), бизнес-модель (перевозчики, основанные на активах и не основанные на активах) Перевозчики) Расстояние (более 500 миль, 201–500 миль, 101–200 миль, 50–100 миль и менее 50 миль), Отрасль (нефть и газ, обрабатывающая промышленность, продукты питания и напитки, горнодобывающая промышленность, энергетика и коммунальное хозяйство, товары повседневного спроса (FMCG), здравоохранение, электронная коммерция, химическая промышленность, автомобилестроение, ИТ и телекоммуникации, розничная торговля, транспорт, оборона, электроника, одежда и обувь) — тенденции развития отрасли и прогноз до 2032 года

Анализ рынка грузовых автоперевозок KSA

Рынок грузоперевозок Саудовской Аравии (KSA) значительно вырос благодаря развитию технологий и растущему спросу на точные данные о состоянии водной среды в различных отраслях. Рынок включает в себя широкий спектр продукции, такой как гидролокационные системы, многолучевые и однолучевые эхолоты, подводные беспилотные летательные аппараты, системы GPS и программное обеспечение для управления данными. Основные области применения охватывают морскую навигацию, мониторинг окружающей среды, прибрежное строительство, разведку нефти и газа, а также оборонную промышленность. Растущая потребность в точном картографировании подводного рельефа в сочетании с ростом морской торговли, морской деятельности и инициатив по защите окружающей среды продолжает стимулировать расширение рынка. Кроме того, такие инновации, как автоматизация, интеграция искусственного интеллекта и усовершенствованные сенсорные технологии, формируют будущее гидрографических исследований, делая их более эффективными и экономичными.

Размер рынка грузовых автоперевозок в Саудовской Аравии

Ожидается, что рынок грузоперевозок грузов автомобильным транспортом Саудовской Аравии достигнет 13,77 млрд долларов США к 2032 году по сравнению с 8,61 млрд долларов США в 2024 году, увеличившись со среднегодовым темпом роста на 6,2% в прогнозируемый период с 2025 по 2032 год. Помимо информации о рыночных сценариях, таких как рыночная стоимость, темпы роста, сегментация, географический охват и основные игроки, рыночные отчеты, подготовленные Data Bridge Market Research, также включают в себя углубленный экспертный анализ, эпидемиологию пациентов, анализ воронки поставок, анализ ценообразования и нормативно-правовую базу.

Тенденции рынка грузоперевозок (автомобильных перевозок) в Саудовской Аравии

«Расширение морской торговли и коммерции»

Расширение морской торговли и коммерции является ключевым фактором для рынка грузоперевозок (автомобильных перевозок) Саудовской Аравии. По мере роста объемов международных грузоперевозок потребность в точных и актуальных морских данных становится критически важной для безопасной навигации и эффективной работы портов. Гидрографические исследования помогают в картографировании судоходных путей, выявлении подводных опасностей и обеспечении безопасного прохода судов, тем самым способствуя бесперебойному потоку товаров через международные воды. Кроме того, растущая сложность глобальных торговых путей и потребность в устойчивом развитии портов требуют передовых технологий обследования. Этот растущий спрос на точные данные обеспечивает дальнейший рост рынка грузоперевозок (автомобильных перевозок) Саудовской Аравии. С ростом объемов торговли рынок готов стать свидетелем увеличения инвестиций в передовые технологии обследования. Таким образом, гидрографические исследования играют жизненно важную роль в поддержании мировой морской экономики.

Область применения отчета и сегментация рынка грузовых автоперевозок KSA

|

Атрибуты |

Ключевые данные о рынке грузоперевозок (автомобильных грузоперевозок) в Саудовской Аравии |

|

Охваченные сегменты |

|

|

Ключевые игроки рынка |

Kuehne+Nagel (Швейцария), CEVA Logistics (Франция), DHL (Германия), DSV (Дания), Abdul Latif Jameel Transportation Company Limited (Саудовская Аравия), Sinotrans Co., Ltd (Китай), GAC (ОАЭ), FedEx (США), SEKO Logistics (США), United Parcel Service of America, Inc. (США), Hellmann (Германия), JAS (США), DB SCHENKER (Европа), fourwinds (Саудовская Аравия), Ardian Global Express LLC. (ОАЭ), NTF GROUP (Саудовская Аравия), Defaf Logistics (Саудовская Аравия), WeFreight (ОАЭ) и Freights Solutions Co. (Саудовская Аравия) |

|

Рыночные возможности |

|

|

Информационные наборы данных с добавленной стоимостью |

Помимо информации о рыночных сценариях, таких как рыночная стоимость, темпы роста, сегментация, географический охват и основные игроки, отчеты о рынке, подготовленные Data Bridge Market Research, также включают в себя углубленный экспертный анализ, эпидемиологию пациентов, анализ воронки продаж, анализ ценообразования и нормативную базу. |

Определение рынка грузоперевозок (автомобильных перевозок) в KSA

Рынок грузоперевозок Саудовской Аравии (автомобильные грузоперевозки) относится к сектору, охватывающему транспортировку грузов автомобильным транспортом, и представляет собой динамичный и важный компонент более широкой логистической отрасли. Этот рынок вращается вокруг перемещения грузов, от сырья до готовой продукции, с использованием парка грузовых автомобилей по разветвленной дорожной сети. Автотранспортная отрасль играет ключевую роль в соединении различных звеньев цепочек поставок, обеспечивая своевременную и эффективную доставку товаров. На рынке представлен широкий спектр участников, таких как перевозчики, грузоотправители и сторонние поставщики логистических услуг, а сектор автомобильных грузоперевозок занимает ключевое положение в обеспечении и поддержке торговли и коммерции. На динамику рынка влияют такие факторы, как технологический прогресс, нормативно-правовая база, цены на топливо и экономические тенденции. Эти элементы формируют стратегии, применяемые компаниями в секторе автомобильных грузоперевозок. Рынок автомобильных грузоперевозок служит жизненно важным каналом для бесперебойного потока товаров, внося существенный вклад в глобальное движение товаров и функционирование современной экономики.

Динамика рынка грузоперевозок (автомобильные грузоперевозки) в KSA

Водители

- Рост в секторе электронной коммерции стимулирует развитие услуг автомобильных грузоперевозок

Растущий спрос на шельфовую разведку нефти и газа усиливает потребность в передовых автомобильных грузоперевозках в Саудовской Аравии для обеспечения точного подводного картирования и сбора данных. По мере того, как компании исследуют всё более глубокие и сложные подводные среды, точные батиметрические карты и данные о морском дне становятся критически важными для выявления богатых ресурсами районов, обеспечения безопасности бурения и минимизации экологических рисков. Ожидается, что этот рост активности в сфере морской добычи энергии будет способствовать внедрению на мировом рынке современных гидрографических технологий, включая многолучевые эхолоты, гидролокаторы бокового обзора и системы, устанавливаемые на дистанционно управляемые подводные аппараты (ROV).

Например:

В феврале 2024 года было начато гидрографическое исследование места крушения у берегов Коув, Тобаго, через 21 день после того, как судно, извергающее бункерное топливо, село на мель у береговой линии. Целью исследования было измерение глубины воды и выявление навигационных опасностей для облегчения подъема перевернувшейся баржи, а также оценка распределения топлива и углеводородов . Для локализации разлива топлива и подъема судна были задействованы специалисты и современное оборудование. Этот инцидент подчеркивает важнейшую роль рынка автомобильных грузоперевозок Саудовской Аравии (Саудовская Аравия) в морских нефтегазовых операциях, поскольку он обеспечивает точное картографирование, снижение рисков и эффективное реагирование на чрезвычайные ситуации, что еще больше повышает спрос на мировом рынке.

В октябре 2024 года турецкое передовое исследовательское судно «Oruc Reis» начало первую в Сомали комплексную программу морской разведки нефти, охватывающую 15 000 квадратных километров на трёх блоках. Оснащённое передовыми гидрографическими и сейсмическими системами, судно проведёт геологические, геофизические и океанографические исследования в течение 5-7 месяцев. Эта инициатива, осуществляемая в рамках партнёрства Турции и Сомали, подчёркивает растущий спрос на автомобильные грузоперевозки в Саудовской Аравии в сфере морской разведки нефти и газа, поскольку страны ищут передовые инструменты для освоения энергетических ресурсов и стимулирования экономического роста в неосвоенных регионах.

- Быстрое развитие инфраструктуры в Саудовской Аравии

Развитие прибрежной инфраструктуры способствует развитию рынка автомобильных грузоперевозок Саудовской Аравии, поскольку точное и детальное обследование прибрежных территорий имеет решающее значение для планирования и строительства инфраструктуры, такой как порты, гавани и системы береговой обороны. По мере расширения этих проектов по всему миру растёт спрос на гидрографическое оборудование, включая передовые гидролокаторы, картографические технологии и инструменты мониторинга окружающей среды. Эти технологии помогают оценивать глубину воды, состояние морского дна и потенциальное воздействие на окружающую среду, обеспечивая безопасную, эффективную и устойчивую реализацию проектов по развитию прибрежной инфраструктуры.

Например,

- В октябре 2024 года ВМС Индии получили второе из четырёх крупных гидрографических судов – Nirdeshak (верфь 3026), построенное компанией Garden Reach Shipbuilders & Engineers (GRSE) в Калькутте. Nirdeshak предназначен для комплексных прибрежных и глубоководных гидрографических исследований, которые необходимы для оценки подходов к портам и гаваням, а также навигационных каналов, а также сбора океанографических и геофизических данных. Судно оснащено передовыми гидрографическими технологиями, включая гидролокатор бокового обзора, системы позиционирования DGPS и автономные подводные аппараты. В связи с продолжающимся ростом развития прибрежной инфраструктуры во всём мире, спрос на такие современные гидрографические суда, как Nirdeshak, подчёркивает растущую потребность в точном сборе и мониторинге данных для безопасного и эффективного планирования и развития инфраструктуры.

- В апреле 2021 года новейшее морское исследовательское судно ВМС Нигерии NNS LANA зашло в порт Лас-Пальмас, Испания, по пути домой в Нигерию. Это судно, пришедшее на смену списанному NNS LANA, оснащено самым современным гидрографическим, океанографическим и геофизическим оборудованием для проведения исследований, включая электрическую пропульсивную систему для минимизации искажения данных. Разработанное для гидрографических исследований и задач по обеспечению морской безопасности, NNS LANA является ключевым активом для морских возможностей Нигерии. Расширенные возможности судна расширят возможности страны по проведению детальных исследований, поддерживая развитие прибрежной инфраструктуры. Этот растущий спрос на современные исследовательские суда способствует росту потребности в автомобильных грузоперевозках Саудовской Аравии во всем мире, особенно в проектах по строительству прибрежной и морской инфраструктуры.

Возможности

- Государственные инициативы по поддержке сектора транспорта и логистики

Технологические достижения в области геодезического оборудования существенно меняют рынок автомобильных грузоперевозок (грузоперевозок) Саудовской Аравии, обеспечивая более точный, эффективный и экономичный сбор данных. Такие инновации, как автономные подводные аппараты (AUV), дистанционно управляемые аппараты (ROV), многолучевые гидролокаторы и передовые технологии позиционирования, расширили возможности геодезической съемки, позволяя составлять детальные карты сложных подводных сред. Эти разработки стимулируют внедрение более современного оборудования, критически важного для мониторинга и управления прибрежной инфраструктурой, морской средой и навигационными маршрутами. По мере развития технологий ожидается расширение рынка автомобильных грузоперевозок (грузоперевозок) Саудовской Аравии, предлагая более надежные и экологичные решения для различных областей применения, от обеспечения безопасности на море до мониторинга окружающей среды.

Например,

В ноябре 2020 года Индийский технологический институт Мадраса (IIT-Madras), индийский университет, разработал беспилотное автономное исследовательское судно на солнечной энергии, предназначенное для гидрографических и океанографических исследований в индийских портах и на внутренних водных путях. Это инновационное судно, способное управляться как вручную, так и автономно, представляет собой национальную альтернативу дорогостоящим иностранным исследовательским судам. Оснащенное эхолотами, GPS и широкополосной связью, судно может измерять глубину и рельеф подводного дна, передавая данные в режиме реального времени на большие расстояния. Кроме того, оно может быть оснащено дополнительными датчиками, такими как лидар, для бесшовного определения топографии и батиметрии. Это технологическое достижение соответствует растущему спросу на экономичное и эффективное исследовательское оборудование на рынке автомобильных грузоперевозок Саудовской Аравии, подчеркивая переход к более автономным и устойчивым решениям, которые повышают точность исследований, снижают эксплуатационные расходы и позволяют более эффективно управлять прибрежной инфраструктурой.

- Растущий спрос на логистику холодовой цепи

Поскольку организации внедряют предиктивное обслуживание для повышения эксплуатационной эффективности и сокращения простоев, включение гидрографического оборудования в эти системы открывает огромные возможности. Предиктивное обслуживание использует данные с датчиков в режиме реального времени для прогнозирования поломок оборудования до их возникновения, а внедрение методов очистки датчиков в эти системы может повысить производительность и долговечность датчиков. Такая интеграция не только поддерживает датчики в идеальном состоянии, но и повышает общую ценность программ предиктивного обслуживания, особенно в компаниях, использующих сложное оборудование и автоматизированные системы. Например,

Согласно статье MDPI, используя сигналы вибрации от роботов-уборщиков, системы предиктивного обслуживания могут своевременно выявлять снижение производительности и потенциальные проблемы безопасности. Это позволяет осуществлять упреждающее вмешательство, предотвращая сбои в работе автономных мобильных систем уборки. Интеграция предиктивного обслуживания в технологии очистки датчиков открывает значительные возможности для роста, поскольку повышает надежность системы и сокращает время простоя. По мере роста спроса на беспилотное вождение решения для очистки датчиков с расширенными возможностями мониторинга будут иметь решающее значение для поддержания оптимальной производительности датчиков. Это открывает новые возможности для инноваций и роста на рынке очистки датчиков.

- Стратегическое партнерство и сотрудничество между участниками рынка

Рынок автомобильных грузоперевозок Саудовской Аравии (автомобильные грузоперевозки) является ключевым компонентом бурно развивающегося сектора логистики и транспорта страны. В связи с быстрым ростом экономики и расширением торговой деятельности существует спрос на эффективные услуги автомобильных грузоперевозок. Рынок разнообразен и включает логистические компании, транспортные компании и поставщиков технологий. Существуют многочисленные возможности для стратегического партнерства, особенно в области интеграции технологий, где сотрудничество может улучшить оптимизацию маршрутов, отслеживание в режиме реального времени и общее управление автопарком, тем самым повышая эффективность и сокращая эксплуатационные расходы. Оптимизация процессов таможенного оформления посредством партнерства с государственными органами, таможенными брокерами и поставщиками технологий представляет собой еще один путь к оптимизации трансграничных перевозок и улучшению качества автомобильных перевозок.

Партнерские отношения, направленные на решение задач доставки «последней мили», отвечают растущему спросу на точные и своевременные поставки, оптимизацию маршрутов и использование общих складских помещений. В рамках принципов экологической устойчивости сотрудничество может быть сосредоточено на внедрении экологичных практик, альтернативных топливных решений и экологичных технологий в соответствии с целями страны в области устойчивого развития. Обмен данными для анализа рынка, трансграничное сотрудничество, совместное использование мощностей и расширение сети, а также усилия по преодолению нормативных трудностей и обеспечению соответствия требованиям, еще больше подчеркивают множество возможностей. Тем не менее, для успешного сотрудничества компаниям необходимо преодолевать такие трудности, как нормативное неравенство, проблемы безопасности данных и культурные особенности. Рынок грузоперевозок Саудовской Аравии (автомобильные грузоперевозки) обладает огромным потенциалом для преобразующих партнерств, прокладывая путь к более эффективной, устойчивой и гибкой экосистеме автомобильных грузоперевозок в Саудовской Аравии.

Например,

- В октябре 2023 года, согласно статье, опубликованной Indian Transport & Logistics News, швейцарский логистический гигант Kuehne+Nagel заключил эксклюзивное партнерство с Tamer Logistics в Саудовской Аравии для расширения спектра услуг и удовлетворения растущего спроса на логистические решения в регионе. Это сотрудничество расширяет возможности Kuehne+Nagel в области контрактной логистики, дополняя ее текущую деятельность по экспедированию грузов в стране. Tamer Logistics, часть Tamer Group, располагает обширной локальной сетью современных складских помещений и надежным автопарком для укрепления всемирно признанного опыта Kuehne+Nagel в области контрактной логистики. Kuehne+Nagel стремится предоставлять комплексные решения для цепочек поставок как для глобальных, так и для внутренних клиентов. Джанфранко Сгро, исполнительный вице-президент по контрактной логистике в Kuehne+Nagel, выразил уверенность в том, что Tamer Logistics будет предоставлять качественные услуги, соответствующие Видению Королевства 2030 по позиционированию себя как центрального логистического узла в регионе. Партнерство знаменует собой важную веху в развитии логистического сектора Саудовской Аравии, уделяя особое внимание эффективности, цифровой трансформации и устойчивому развитию. Айман Альбаркави, генеральный директор Tamer Logistics, подчеркнул приверженность компании удовлетворению потребностей клиентов и соблюдению международных стандартов качества услуг.

- Согласно статье, опубликованной Locate2u, в октябре 2023 года Neom, проект мегаполиса в Саудовской Аравии, объединился с DSV, создав эксклюзивное совместное логистическое предприятие стоимостью 10 миллиардов долларов США. Целью этого сотрудничества является преобразование логистического ландшафта Неома, футуристического городского района, который планируется создать в северо-западной провинции Табук. Партнерство, в котором Neom владеет контрольным пакетом акций в размере 51%, а DSV – оставшимися 49%, направлено на удовлетворение сложных логистических потребностей Неома, способствуя его быстрому развитию и укреплению экономики Саудовской Аравии. Предприятие, охватывающее наземные, морские и воздушные перевозки, призвано создать более 20 000 рабочих мест. Помимо традиционной логистики, обе компании стремятся к инновациям, направляя часть прибыли на разработку устойчивых логистических решений нового поколения. Это партнерство знаменует собой поворотный момент на пути Neom к реализации своего амбициозного видения и демонстрирует его стремление к революционным преобразованиям в логистическом секторе Саудовской Аравии.

Ограничения/Проблемы

- Строгие государственные постановления

Вопросы конфиденциальности и безопасности данных представляют собой серьёзную проблему для рынка грузоперевозок Саудовской Аравии. Поскольку гидрографические исследования всё больше опираются на цифровые системы, беспилотные транспортные средства и облачные хранилища данных, возрастает риск кибератак и утечек данных. Конфиденциальная информация, такая как подробные карты морского дна и стратегические морские данные, уязвима для несанкционированного доступа или манипуляций. Обеспечение защиты этих данных, особенно в сфере обороны и безопасности, требует надёжных мер кибербезопасности и соблюдения меняющихся правил защиты данных. Сложность обеспечения безопасности этих передовых технологий добавляет дополнительную сложность, особенно в связи с продолжающимся ростом объёма собираемых данных.

Например: -

Согласно блогу Balbix Inc., опубликованному в октябре 2024 года, вопросы конфиденциальности и безопасности данных стали серьёзной проблемой для систем Интернета вещей, что напрямую связано с рынком грузоперевозок (автомобильных грузоперевозок) в Саудовской Аравии. По мере того, как рынок грузоперевозок (автомобильных грузоперевозок) в Саудовской Аравии всё больше интегрирует устройства Интернета вещей, возникают те же проблемы, связанные со слабыми протоколами безопасности, недостаточным тестированием уязвимостей и неустановленным программным обеспечением. Многие устройства не имеют надёжных мер безопасности, что делает их уязвимыми для кибератак. Огромный объём данных, генерируемых этими системами, таких как подробные карты морского дна, также может представлять серьёзную угрозу конфиденциальности, если не обеспечить надлежащую защиту. Эти проблемы усложняют обеспечение безопасного управления данными и их защиты, подчёркивая необходимость более строгих мер безопасности в технологиях гидрографических исследований.

- Колебания цен на топливо

Ограниченное финансирование в развивающихся регионах представляет собой серьёзную проблему для рынка автомобильных грузоперевозок Саудовской Аравии. Многие страны в этих регионах испытывают трудности с выделением достаточных ресурсов на передовые технологии, такие как гидрографическое оборудование, которое имеет решающее значение для эффективного управления прибрежными зонами, развития инфраструктуры и мониторинга окружающей среды. Эти финансовые ограничения затрудняют внедрение современного оборудования, ограничивая возможности сбора точных данных, принятия обоснованных решений и поддержки усилий по обеспечению устойчивого развития. В результате эти регионы могут отставать в обеспечении надёжных возможностей для проведения гидрографических исследований, что сказывается на их общем росте и развитии.

Например: -

Согласно данным блога ЮНКТАД, в октябре 2023 года 46 наименее развитых стран (НРС) столкнулись с серьёзными финансовыми проблемами, вызванными многочисленными глобальными кризисами, растущим долгом и зависимостью от волатильности цен на сырьевые товары. Эти финансовые ограничения значительно сократили их бюджетное пространство, затруднив инвестиции в критически важную инфраструктуру, включая гидрографическое оборудование. Ограниченное финансирование в этих регионах затрудняет внедрение современных технологий для эффективного мониторинга окружающей среды и развития инфраструктуры. Финансовые трудности, усугублённые чрезвычайной ситуацией, связанной с изменением климата, и глобальными экономическими потрясениями, представляют собой серьёзное препятствие для роста рынка грузовых автоперевозок Саудовской Аравии (грузоперевозок) в этих развивающихся странах.

В этом отчёте о рынке представлена подробная информация о последних разработках, правилах торговли, анализе импорта-экспорта, анализе производства, оптимизации цепочки создания стоимости, доле рынка, влиянии местных и местных игроков, анализе возможностей с точки зрения новых источников дохода, изменениях в правилах рынка, стратегическом анализе роста рынка, размере рынка, росте рынка по категориям, нишах и доминировании, одобрении продуктов, запуске продуктов, географическом расширении и технологических инновациях на рынке. Чтобы получить дополнительную информацию о рынке, обратитесь в Data Bridge Market Research за аналитическим обзором. Наша команда поможет вам принять обоснованное решение для достижения роста рынка.

Объем рынка грузоперевозок (автомобильных перевозок) в Саудовской Аравии

Рынок грузоперевозок (автомобильных перевозок) Саудовской Аравии сегментирован на одиннадцать основных сегментов, основанных на типе услуги, типе перевозчика, типе транспортного средства, типе грузовика, типе товара, типе автомобильных перевозок, типе операции, типе клиента, бизнес-модели, расстоянии и отрасли. Динамика роста в этих сегментах поможет вам проанализировать сегменты с низким ростом в отраслях и предоставит пользователям ценный обзор рынка и аналитику для принятия стратегических решений по определению основных рыночных приложений.

Тип услуги

- Транспорт

- Складирование и дистрибуция

- Экспедирование грузов

- Другие

Тип перевозчика

- Менее чем грузовик (Ltl)

- Полная загрузка грузовика (FTL)

- Частичная загрузка грузовика (Ptl)

- Специализированные грузоперевозки

Тип транспортного средства

- Тяжелые коммерческие грузовики

- Среднетоннажные коммерческие грузовики

- Легкие коммерческие грузовики

Тип грузовика

- Автоцистерна

- Тип

- Танкеры для перевозки жидкостей

- Танкеры для сухих грузов

- Транспортные продукты

- Топливо

- Тип

- Дизель

- Бензин

- Тип

- Газы

- Тип

- сжиженный газ

- Пропан

- Сжиженный бутан

- Азот

- Кислород

- Гелий

- Другие

- Тип

- Химикаты

- Молоко

- Соки

- Другие

- Топливо

- Давление

- Не под давлением

- Под давлением

- Охлаждение

- Неохлаждаемый

- Охлажденный

- Изоляция

- Неизолированный

- Изолированный

- Тип

- Грузовик-фургон

- Транспортные продукты

- Доставка еды

- Бытовая техника и мебель

- Доставка последней мили

- Другие

- Транспортные продукты

- Рефрижератор

- Транспортные продукты

- Еда

- Медицинские принадлежности

- Тип

- Фармацевтика

- Вакцина

- Банки крови

- Другие

- Тип

- Скоропортящиеся товары

- Тип

- Мясо

- Фрукты

- Овощи

- Морепродукты

- Другие

- Тип

- Напитки

- Тип

- Газированные напитки

- Напитки на основе сока

- Спортивные и энергетические напитки

- Чай

- Кофе

- Другие

- Тип

- Другие

- Транспортные продукты

- Полуприцеп-грузовик

- Грузовик с бортовой платформой

- Транспортные продукты

- Автомобили

- Строительный материал

- Машины

- Металлолом

- Другие перерабатываемые материалы

- Транспортные продукты

- Грузовики с подъемным бортом

- Другие

Тип товара

- Автомобильные перевозки продуктов питания

- Тип

- Рефрижераторные перевозки с охлаждением

- Рефрижераторные перевозки с заморозкой

- Тип

- ADR Автомобильная перевозка опасных грузов

- Товары общего назначения

- Другие

Тип автомобильных грузоперевозок

- Автомобильные перевозки сухих грузов

- Автомобильные перевозки насыпных грузов

- Перевозка тяжелых грузов

- Другие

Операция

- Одомашненный

- Международный

Тип клиента

- В2В

- B2C

- Электронная коммерция и доставка последней мили

Бизнес-модель

- Перевозчики на основе активов

- Независимые перевозчики

Расстояние

- Более 500 миль

- 201–500 миль

- 101 миля – 200 миль

- 50 миль – 100 миль

- Менее 50 миль

Промышленность

- Нефть и газ

- Транспорт

- Складирование и дистрибуция

- Экспедирование грузов

- Другие

- Производство

- Транспорт

- Складирование и дистрибуция

- Экспедирование грузов

- Другие

- Еда и напитки

- Транспорт

- Складирование и дистрибуция

- Экспедирование грузов

- Другие

- Горнодобывающая промышленность

- Транспорт

- Складирование и дистрибуция

- Экспедирование грузов

- Другие

- Энергетика и коммунальное обслуживание

- Транспорт

- Складирование и дистрибуция

- Экспедирование грузов

- Другие

- Товары народного потребления быстрого обращения (FMCG)

- Транспорт

- Складирование и дистрибуция

- Экспедирование грузов

- Другие

- Здравоохранение

- Транспорт

- Складирование и дистрибуция

- Экспедирование грузов

- Другие

- Электронная коммерция

- Транспорт

- Складирование и дистрибуция

- Экспедирование грузов

- Другие

- Химический

- Транспорт

- Складирование и дистрибуция

- Экспедирование грузов

- Другие

- Автомобильная промышленность

- Транспорт

- Складирование и дистрибуция

- Экспедирование грузов

- Другие

- ИТ и телекоммуникации

- Транспорт

- Складирование и дистрибуция

- Экспедирование грузов

- Другие

- Розничная торговля

- Транспорт

- Складирование и дистрибуция

- Экспедирование грузов

- Другие

- Транспорт

- Транспорт

- Складирование и дистрибуция

- Экспедирование грузов

- Другие

- Оборона

- Транспорт

- Складирование и дистрибуция

- Экспедирование грузов

- Другие

- Электроника

- Транспорт

- Складирование и дистрибуция

- Экспедирование грузов

- Другие

- Одежда и обувь

- Транспорт

- Складирование и дистрибуция

- Экспедирование грузов

- Другие

- Другие

- Транспорт

- Складирование и дистрибуция

- Экспедирование грузов

- Другие

Доля рынка грузовых автоперевозок KSA

В разделе «Конкурентная среда рынка» представлена подробная информация по конкурентам. В неё включены сведения о компании, её финансовые показатели, полученная выручка, рыночный потенциал, инвестиции в исследования и разработки, новые рыночные инициативы, глобальное присутствие, производственные площадки и объекты, производственные мощности, сильные и слабые стороны компании, запуск продукта, широта и разнообразие продуктов, доминирующие области применения. Представленные выше данные относятся только к рыночным интересам компаний.

Лидерами рынка грузовых автоперевозок KSA являются:

- Kuehne+Nagel (Швейцария)

- CEVA Logistics (Франция)

- DHL (Германия)

- DSV (Дания)

- Абдул Латиф Джамиль Транспорт (КСА)

- Sinotrans Co., Ltd (Китай)

- GAC (ОАЭ)

- FedEx (США)

- SEKO Logistics (США)

- United Parcel Service of America (США)

- Хеллманн (Германия)

- JAS (США)

- DB SCHENKER (Европа)

- Fourwinds (ОАЭ)

- ООО «Ардиан Глобал Экспресс». (ОАЭ)

- ГРУППА NTF (СА)

- Defaf Logistics (Саудовская Аравия)

- WEFEX (ОАЭ)

- Freights Solutions Co. (КСА)

Последние события на рынке грузоперевозок в Саудовской Аравии

- В феврале 2024 года компания Applanix представила серию POS MV — Surfmaster, Wavemaster и Oceanmaster — полнофункциональную инерциальную навигационную систему, обеспечивающую точные данные о положении судна, курсе, вертикальной качке, местоположении и скорости для морских судов и датчиков. Это достижение укрепляет репутацию Applanix как лидера в области гидрографического оборудования, предлагая высоконадежные и точные решения, эффективно работающие в сложных морских условиях, что делает Applanix предпочтительным выбором для профессионалов в этой области.

- В сентябре 2024 года компания Teledyne Marine назначила iOne Resources Inc. своим официальным дистрибьютором на Филиппинах, расширив своё присутствие в Юго-Восточной Азии. Это сотрудничество позволит местным клиентам получить доступ к передовому гидрографическому оборудованию Teledyne Marine, включая многолучевые гидролокаторы высокого разрешения, однолучевые эхолоты и надёжное программное обеспечение для сбора данных, а также к улучшенной поддержке и обслуживанию.

- В октябре 2023 года компании ATLAS ELEKTRONIK и Israel Aerospace Industries представили противолодочную платформу BlueWhale для ведения современной противолодочной борьбы. Это усовершенствованный автономный подводный аппарат, интегрирующий сложные сенсорные системы ELTA и буксируемую пассивную гидроакустическую антенную решетку ATLAS ELEKTRONIK, предназначенный для эффективного обнаружения подводных лодок. Это сотрудничество расширяет возможности обеих компаний в области военно-морской обороны, используя опыт IAI в разработке беспилотных систем и передовые сенсорные технологии ELTA, что приводит к созданию современного противолодочного решения с длительным сроком службы, подходящего для различных военно-морских операций.

- В январе 2022 года компания Esri India совместно с AGNIi запустила программу GeoInnovation 2022 для поддержки стартапов в таких секторах, как сельское хозяйство, здравоохранение и умные города, используя технологию Location Intelligence. Программа интегрирует ГИС-решения Esri в экосистему стартапов, способствуя инновациям, особенно в области гидрографических исследований. Внедряя геопространственные данные в такие отрасли, как шельфовая энергетика и морская оборона, Esri усиливает свою роль в формировании будущего решений для гидрографических исследований, способствуя росту этого развивающегося рынка.

- В марте 2022 года Xylem и ЮНИСЕФ углубили своё партнёрство для решения неотложных проблем водоснабжения и санитарии в регионе Африканского Рога, уделяя особое внимание Эфиопии, Сомали, Судану и Уганде. Это сотрудничество направлено на решение проблем, связанных с климатическими кризисами, такими как засухи и наводнения, и направлено на расширение устойчивого доступа к воде и санитарии посредством инноваций, таких как бурение скважин на солнечной энергии и наращивание потенциала местных коммунальных служб. Эта инициатива укрепляет приверженность Xylem обеспечению водной безопасности, демонстрируя её опыт и социальную ответственность, а также укрепляя авторитет бренда и продвигая устойчивые решения по всему миру.

SKU-

Get online access to the report on the World's First Market Intelligence Cloud

- Интерактивная панель анализа данных

- Панель анализа компании для возможностей с высоким потенциалом роста

- Доступ аналитика-исследователя для настройки и запросов

- Анализ конкурентов с помощью интерактивной панели

- Последние новости, обновления и анализ тенденций

- Используйте возможности сравнительного анализа для комплексного отслеживания конкурентов

Содержание

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF KSA TRUCKING (ROAD FREIGHT) MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATIONS

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 DBMR TRIPOD DATA VALIDATION MODEL

2.5 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.6 DBMR MARKET POSITION GRID

2.7 MULTIVARIATE MODELING

2.8 SERVICE TYPE TIMELINE CURVE

2.9 SECONDARY SOURCES

2.1 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 ROUTE ANALYSIS FOR COMMODITIES TYPE IN KSA TRUCKING (ROAD FREIGHT) MARKET

4.2 QUICK OUTLOOK FOR COMMODITIES TYPE IN KSA TRUCKING (ROAD FREIGHT) MARKET

4.2.1 BULK

4.2.2 BREAKBULK

4.2.3 PALLETS

4.2.4 LIQUID BULK

4.2.5 CONTAINERS

5 MARKET OVERVIEW

5.1 DRIVERS

5.1.1 GROWTH IN E-COMMERCE SECTOR BOOSTING THE ROAD FREIGHT/TRUCKING SERVICES

5.1.2 RAPID INFRASTRUCTURE DEVELOPMENT IN KSA

5.1.3 RISING INVESTMENT IN SMART FREIGHT MANAGEMENT

5.1.4 INCREASING CROSS-BORDER TRADES IN KSA

5.2 RESTRAINTS

5.2.1 STRINGENT GOVERNMENT REGULATIONS

5.2.2 FLUCTUATIONS IN FUEL PRICES

5.3 OPPORTUNITIES

5.3.1 GOVERNMENT INITIATIVES TO SUPPORT TRANSPORTATION AND LOGISTICS SECTOR

5.3.2 INCREASING DEMAND FOR COLD CHAIN LOGISTICS

5.3.3 STRATEGIC PARTNERSHIPS AND COLLABORATIONS AMONG MARKET PLAYERS

5.4 CHALLENGES

5.4.1 AVAILABILITY OF ALTERNATIVE MODES OF TRANSPORTATION

5.4.2 SECURITY CONCERNS RELATED TO CARGO THEFT

6 KSA TRUCKING (ROAD FREIGHT) MARKET, SERVICE TYPE

6.1 OVERVIEW

6.2 TRANSPORTATION

6.3 WAREHOUSING AND DISTRIBUTION

6.4 FREIGHT FORWARDING

6.5 OTHERS

7 KSA TRUCKING (ROAD FREIGHT) MARKET, TYPE OF CARRIER

7.1 OVERVIEW

7.2 LESS THAN TRUCKLOAD (LTL)

7.3 FULL TRUCKLOAD (FTL)

7.4 PARTIAL TRUCKLOAD (PTL)

7.5 SPECIALIZED FREIGHT

8 KSA TRUCKING (ROAD FREIGHT) MARKET, TYPE OF GOODS

8.1 OVERVIEW

8.2 ROAD TRANSPORT OF FOODSTUFFS

8.2.1 REFRIGERATED TRANSPORT WITH REFRIGERATION

8.2.2 REFRIGERATED TRANSPORT WITH FREEZING

8.3 ADR ROAD TRANSPORT OF DANGEROUS GOODS

8.4 GENERAL GOODS

8.5 OTHERS

9 KSA TRUCKING (ROAD FREIGHT) MARKET, BY BUSINESS MODEL

9.1 OVERVIEW

9.2 ASSET-BASED CARRIERS

9.3 NON-ASSET-BASED CARRIERS

10 KSA TRUCKING (ROAD FREIGHT) MARKET, BY DISTANCE

10.1 OVERVIEW

10.2 MORE THAN 500 MILES

10.3 201 MILES-500 MILES

10.4 101 MILES – 200 MILES

10.5 50 MILE – 100 MILES

10.6 LESS THAN 50 MILES

11 KSA TRUCKING (ROAD FREIGHT) MARKET, BY INDUSTRY

11.1 OVERVIEW

11.2 OIL & GAS

11.2.1 BY SERVICE TYPE

11.2.1.1 TRANSPORTATION

11.2.1.2 WAREHOUSING AND DISTRIBUTION

11.2.1.3 FREIGHT FORWARDING

11.2.1.4 OTHERS

11.3 MANUFACTURING

11.3.1 BY SERVICE TYPE

11.3.1.1 TRANSPORTATION

11.3.1.2 WAREHOUSING AND DISTRIBUTION

11.3.1.3 FREIGHT FORWARDING

11.3.1.4 OTHERS

11.4 FOOD & BEVERAGES

11.4.1 BY SERVICE TYPE

11.4.1.1 TRANSPORTATION

11.4.1.2 WAREHOUSING AND DISTRIBUTION

11.4.1.3 FREIGHT FORWARDING

11.4.1.4 OTHERS

11.5 MINING

11.5.1 BY SERVICE TYPE

11.5.1.1 TRANSPORTATION

11.5.1.2 WAREHOUSING AND DISTRIBUTION

11.5.1.3 FREIGHT FORWARDING

11.5.1.4 OTHERS

11.6 ENERGY & UTILITY

11.6.1 BY SERVICE TYPE

11.6.1.1 TRANSPORTATION

11.6.1.2 WAREHOUSING AND DISTRIBUTION

11.6.1.3 FREIGHT FORWARDING

11.6.1.4 OTHERS

11.7 FAST MOVING CONSUMER GOODS (FMCG)

11.7.1 BY SERVICE TYPE

11.7.1.1 TRANSPORTATION

11.7.1.2 WAREHOUSING AND DISTRIBUTION

11.7.1.3 FREIGHT FORWARDING

11.7.1.4 OTHERS

11.8 HEALTHCARE

11.8.1 BY SERVICE TYPE

11.8.1.1 TRANSPORTATION

11.8.1.2 WAREHOUSING AND DISTRIBUTION

11.8.1.3 FREIGHT FORWARDING

11.8.1.4 OTHERS

11.9 E-COMMERCE

11.9.1 BY SERVICE TYPE

11.9.1.1 TRANSPORTATION

11.9.1.2 WAREHOUSING AND DISTRIBUTION

11.9.1.3 FREIGHT FORWARDING

11.9.1.4 OTHERS

11.1 CHEMICAL

11.10.1 BY SERVICE TYPE

11.10.1.1 TRANSPORTATION

11.10.1.2 WAREHOUSING AND DISTRIBUTION

11.10.1.3 FREIGHT FORWARDING

11.10.1.4 OTHERS

11.11 AUTOMOTIVE

11.11.1 BY SERVICE TYPE

11.11.1.1 TRANSPORTATION

11.11.1.2 WAREHOUSING AND DISTRIBUTION

11.11.1.3 FREIGHT FORWARDING

11.11.1.4 OTHERS

11.12 IT & TELECOM

11.12.1 BY SERVICE TYPE

11.12.1.1 TRANSPORTATION

11.12.1.2 WAREHOUSING AND DISTRIBUTION

11.12.1.3 FREIGHT FORWARDING

11.12.1.4 OTHERS

11.13 RETAIL

11.13.1 BY SERVICE TYPE

11.13.1.1 TRANSPORTATION

11.13.1.2 WAREHOUSING AND DISTRIBUTION

11.13.1.3 FREIGHT FORWARDING

11.13.1.4 OTHERS

11.14 TRANSPORTATION

11.14.1 BY SERVICE TYPE

11.14.1.1 TRANSPORTATION

11.14.1.2 WAREHOUSING AND DISTRIBUTION

11.14.1.3 FREIGHT FORWARDING

11.14.1.4 OTHERS

11.15 DEFENSE

11.15.1 BY SERVICE TYPE

11.15.1.1 TRANSPORTATION

11.15.1.2 WAREHOUSING AND DISTRIBUTION

11.15.1.3 FREIGHT FORWARDING

11.15.1.4 OTHERS

11.16 ELECTRONICS

11.16.1 BY SERVICE TYPE

11.16.1.1 TRANSPORTATION

11.16.1.2 WAREHOUSING AND DISTRIBUTION

11.16.1.3 FREIGHT FORWARDING

11.16.1.4 OTHERS

11.17 APPARELS & FOOTWEAR

11.17.1 BY SERVICE TYPE

11.17.1.1 TRANSPORTATION

11.17.1.2 WAREHOUSING AND DISTRIBUTION

11.17.1.3 FREIGHT FORWARDING

11.17.1.4 OTHERS

11.18 OTHERS

11.18.1 BY SERVICE TYPE

11.18.1.1 TRANSPORTATION

11.18.1.2 WAREHOUSING AND DISTRIBUTION

11.18.1.3 FREIGHT FORWARDING

11.18.1.4 OTHERS

12 KSA TRUCKING (ROAD FREIGHT) MARKET, VEHICLE TYPE

12.1 OVERVIEW

12.2 HEAVY DUTY COMMERCIAL TRUCKS

12.3 MEDIUM DUTY COMMERCIAL TRUCKS

12.4 LIGHT DUTY COMMERCIAL TRUCKS

13 KSA TRUCKING (ROAD FREIGHT) MARKET, BY TYPE OF ROAD FREIGHT

13.1 OVERVIEW

13.2 DRY GOODS ROAD TRANSPORT

13.3 ROAD TRANSPORT OF BULK CARGO

13.4 HEAVY GOODS TRANSPORT

13.5 OTHERS

14 KSA TRUCKING (ROAD FREIGHT) MARKET, BY OPERATION

14.1 OVERVIEW

14.2 DOMESTIC

14.3 NON-ASSET-BASED CARRIERS

15 KSA TRUCKING (ROAD FREIGHT) MARKET, BY CUSTOMER TYPE

15.1 OVERVIEW

15.2 B2B

15.3 B2C

15.4 E-COMMERCE & LAST MILE DELIVERY

16 KSA TRUCKING (ROAD FREIGHT) MARKET, BY TRUCK TYPE

16.1 OVERVIEW

16.2 TANKER TRUCK

16.2.1 TANKER TRUCK, BY TYPE

16.2.1.1 LIQUID TANKERS

16.2.1.2 DRY BULK TANKERS

16.2.2 TANKER TRUCK, BY TRANSPORT PRODUCT

16.2.2.1 FUEL

16.2.2.1.1 FUEL, BY TYPE

16.2.2.1.1.1 DIESEL

16.2.2.1.1.2 PETROL

16.2.2.2 GASES

16.2.2.2.1 GASES, BY TYPE

16.2.2.2.1.1 LPG

16.2.2.2.1.2 PROPANE

16.2.2.2.1.3 LIQUEFIED BUTANE GAS

16.2.2.2.1.4 NITROGEN

16.2.2.2.1.5 OXYGEN

16.2.2.2.1.6 HELIUM

16.2.2.3 CHEMICALS

16.2.2.4 MILK

16.2.2.5 JUICES

16.2.2.6 OTHERS

16.2.3 TANKER TRUCK, BY PRESSURIZATION

16.2.3.1 NON-PRESSURIZED

16.2.3.2 PRESSURIZED

16.2.4 TANKER TRUCK, BY REFRIGERATION

16.2.4.1 NON-REFRIGERATED

16.2.4.2 REFRIGERATED

16.2.5 TANKER TRUCK, BY INSULATION

16.2.5.1 NON-INSULATED

16.2.5.2 INSULATED

16.3 BOX TRUCK

16.3.1 BOX TRUCK, BY TRANSPORT PRODUCTS

16.3.1.1 FOOD DELIVERY

16.3.1.2 HOME APPLIANCES AND FURNITURE

16.3.1.3 LAST-MILE DELIVERIES

16.3.1.4 OTHERS

16.4 REFRIGERATED TRUCK

16.4.1 REFRIGERATED TRUCK, BY TRANSPORT PRODUCTS

16.4.1.1 FOOD

16.4.1.2 MEDICAL SUPPLIES

16.4.1.2.1 MEDICAL SUPPLIES, BY TYPE

16.4.1.2.1.1 PHARMACEUTICALS

16.4.1.2.1.2 VACCINES

16.4.1.2.1.3 BLOOD BANKS

16.4.1.2.1.4 OTHERS

16.4.1.3 PERISHABLE GOODS

16.4.1.3.1 PERISHABLE GOODS, BY TYPE

16.4.1.3.1.1 MEAT

16.4.1.3.1.2 FRUITS

16.4.1.3.1.3 VEGETABLES

16.4.1.3.1.4 SEAFOOD

16.4.1.3.1.5 OTHERS

16.4.1.4 BEVERAGES

16.4.1.4.1 BEVERAGES, BY TYPE

16.4.1.4.1.1 CARBONATED BEVERAGES

16.4.1.4.1.2 JUICE BASED BEVERAGES

16.4.1.4.1.3 SPORTS & ENERGY BEVERAGES

16.4.1.4.1.4 TEA

16.4.1.4.1.5 COFFEE

16.4.1.4.1.6 OTHERS

16.4.1.5 OTHERS

16.5 SEMI-TRAILER TRUCK

16.6 FLATBEDS TRUCK

16.6.1 FLATBEDS TRUCK, BY TRANSPORT PRODUCTS

16.6.1.1 CARS

16.6.1.2 CONSTRUCTION MATERIAL

16.6.1.3 MACHINERY

16.6.1.4 SCRAP METAL

16.6.1.5 OTHERS RECYCLABLES

16.7 LIFTGATE TRUCK

16.8 OTHERS

17 KSA TRUCKING (ROAD FREIGHT) MARKET: COMPANY LANDSCAPE

17.1 COMPANY SHARE ANALYSIS: KSA

18 SWOT ANALYSIS

19 COMPANY PROFILES

19.1 SINOTRANS LIMITED

19.1.1 COMPANY SNAPSHOT

19.1.2 REVENUE ANALYSIS

19.1.3 SERVICE PORTFOLIO

19.1.4 RECENT DEVELOPMENTS

19.2 ABDUL LATIF JAMEEL

19.2.1 COMPANY SNAPSHOT

19.2.2 SERVICE PORTFOLIO

19.2.3 RECENT DEVELOPMENTS

19.3 DEUTSCHE POST AG

19.3.1 COMPANY SNAPSHOT

19.3.2 REVENUE ANALYSIS

19.3.3 SOLUTION PORTFOLIO

19.3.4 RECENT DEVELOPMENT

19.4 CEVA LOGISTICS

19.4.1 COMPANY SNAPSHOT

19.4.2 SERVICES PORTFOLIO

19.4.3 RECENT DEVELOPMENTS

19.5 DSV

19.5.1 COMPANY SNAPSHOT

19.5.2 REVENUE ANALYSIS

19.5.3 SOLUTION PORTFOLIO

19.5.4 RECENT DEVELOPMENTS

19.6 ARDIAN GLOBAL EXPRESS LLC.

19.6.1 COMPANY SNAPSHOT

19.6.2 SERVICE PORTFOLIO

19.6.3 RECENT DEVELOPMENTS

19.7 DB SCHENKER

19.7.1 COMPANY SNAPSHOT

19.7.2 SERVICES PORTFOLIO

19.7.3 RECENT DEVELOPMENTS

19.8 DEFAF LOGISTICS

19.8.1 COMPANY SNAPSHOT

19.8.2 SERVICE PORTFOLIO

19.8.3 RECENT DEVELOPMENT

19.9 FEDEX

19.9.1 COMPANY SNAPSHOT

19.9.2 REVENUE ANALYSIS

19.9.3 SERVICES PORTFOLIO

19.9.4 RECENT DEVELOPMENTS

19.1 FOURWINDS-KSA.COM

19.10.1 COMPANY SNAPSHOT

19.10.2 SERVICE PORTFOLIO

19.10.3 RECENT DEVELOPMENT

19.11 FREIGHTS SOLUTIONS CO.

19.11.1 COMPANY SNAPSHOT

19.11.2 SERVICE PORTFOLIO

19.11.3 RECENT DEVELOPMENT

19.12 GAC

19.12.1 COMPANY SNAPSHOT

19.12.2 SERVICE PORTFOLIO

19.12.3 RECENT DEVELOPMENTS

19.13 HELLMANN WORLDWIDE LOGISTICS SE & CO. KG

19.13.1 COMPANY SNAPSHOT

19.13.2 SERVICE PORTFOLIO

19.13.3 RECENT DEVELOPMENT

19.14 JAS WORLDWIDE, INC.

19.14.1 COMPANY SNAPSHOT

19.14.2 SERVICE PORTFOLIO

19.14.3 RECENT DEVELOPMENTS

19.15 KUEHNE+NAGEL

19.15.1 COMPANY SNAPSHOT

19.15.2 REVENUE ANALYSIS

19.15.3 SERVICE PORTFOLIO

19.15.4 RECENT DEVELOPMENTS

19.16 NTF GROUP

19.16.1 COMPANY SNAPSHOT

19.16.2 SERVICE PORTFOLIO

19.16.3 RECENT DEVELOPMENT

19.17 SEKO LOGISTICS

19.17.1 COMPANY SNAPSHOT

19.17.2 SERVICE PORTFOLIO

19.17.3 RECENT DEVELOPMENTS

19.18 UNITED PARCEL SERVICE OF AMERICA, INC.

19.18.1 COMPANY SNAPSHOT

19.18.2 REVENUE ANALYSIS

19.18.3 SERVICE PORTFOLIO

19.18.4 RECENT DEVELOPMENTS

19.19 WEFREIGHT

19.19.1 COMPANY SNAPSHOT

19.19.2 SERVICES PORTFOLIO

19.19.3 RECENT DEVELOPMENTS

20 QUESTIONNAIRE

21 RELATED REPORTS

Список таблиц

TABLE 1 KSA TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 2 KSA TRUCKING (ROAD FREIGHT) MARKET, BY TYPE OF CARRIER, 2018-2032 (USD MILLION)

TABLE 3 KSA TRUCKING (ROAD FREIGHT) MARKET, BY TYPE OF GOODS, 2018-2032 (USD MILLION)

TABLE 4 KSA ROAD TRANSPORT OF FOODSTUFFS IN TRUCKING (ROAD FREIGHT) MARKET, BY TYPE, 2018-2032 (USD MILLION)

TABLE 5 KSA TRUCKING (ROAD FREIGHT) MARKET, BY BUSINESS MODEL, 2018-2032 (USD MILLION)

TABLE 6 KSA TRUCKING (ROAD FREIGHT) MARKET, BY DISTANCE, 2018-2032 (USD MILLION)

TABLE 7 KSA TRUCKING (ROAD FREIGHT) MARKET, BY INDUSTRY, 2018-2032 (USD MILLION)

TABLE 8 KSA OIL & GAS IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 9 KSA OIL & GAS IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 10 KSA MANUFACTURING IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 11 KSA MANUFACTURING IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 12 KSA FOOD & BEVERAGES IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 13 KSA FOOD & BEVERAGES IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 14 KSA MINING IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 15 KSA MINING IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 16 KSA ENERGY & UTILITY IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 17 KSA ENERGY & UTILITY IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 18 KSA FAST MOVING CONSUMER GOODS (FMCG) IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 19 KSA FAST MOVING CONSUMER GOODS (FMCG) IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 20 KSA HEALTHCARE IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 21 KSA HEALTHCARE IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 22 KSA E-COMMERCE IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 23 KSA E-COMMERCE IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 24 KSA CHEMICAL IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 25 KSA CHEMICAL IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 26 KSA AUTOMOTIVE IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 27 KSA AUTOMOTIVE IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 28 KSA IT & TELECOM IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 29 KSA IT & TELECOM IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 30 KSA RETAIL IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 31 KSA RETAIL IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 32 KSA TRANSPORTATION IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 33 KSA TRANSPORTATION IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 34 KSA DEFENSE IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 35 KSA DEFENSE IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 36 KSA ELECTRONICS IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 37 KSA ELECTRONICS IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 38 KSA APPARELS & FOOTWEAR IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 39 KSA APPARELS & FOOTWEAR IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 40 KSA OTHERS IN TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE, 2018-2032 (USD MILLION)

TABLE 41 KSA OTHERS IN TRUCKING (ROAD FREIGHT) MARKET, BY COMMODITIES TYPE, 2018-2032 (MILLION TONS)

TABLE 42 KSA TRUCKING (ROAD FREIGHT) MARKET, BY VEHICLE TYPE, 2018-2032 (USD MILLION)

TABLE 43 KSA TRUCKING (ROAD FREIGHT) MARKET, BY TYPE OF ROAD FREIGHT, 2018-2032 (USD MILLION)

TABLE 44 KSA TRUCKING (ROAD FREIGHT) MARKET, BY OPERATION, 2018-2032 (USD MILLION)

TABLE 45 KSA TRUCKING (ROAD FREIGHT) MARKET, BY CUSTOMER TYPE, 2018-2032 (USD MILLION)

TABLE 46 KSA TRUCKING (ROAD FREIGHT) MARKET, BY TRUCK TYPE, 2018-2032 (USD MILLION)

TABLE 47 KSA TANKER TRUCK IN TRUCKING (ROAD FREIGHT) MARKET, BY TYPE, 2018-2032 (USD MILLION)

TABLE 48 KSA TANKER TRUCK IN TRUCKING (ROAD FREIGHT) MARKET, BY TRANSPORT PRODUCT, 2018-2032 (USD MILLION)

TABLE 49 KSA FUEL IN TRUCKING (ROAD FREIGHT) MARKET, BY TYPE 2018-2032 (USD MILLION)

TABLE 50 KSA GASES IN TRUCKING (ROAD FREIGHT) MARKET, BY TYPE, 2018-2032 (USD MILLION)

TABLE 51 KSA TANKER TRUCK IN TRUCKING (ROAD FREIGHT) MARKET, BY PRESSURIZATION, 2018-2032 (USD MILLION)

TABLE 52 KSA TANKER TRUCK IN TRUCKING (ROAD FREIGHT) MARKET, BY REFRIGERATION, 2018-2032 (USD MILLION)

TABLE 53 KSA TANKER TRUCK IN TRUCKING (ROAD FREIGHT) MARKET, BY INSULATION, 2018-2032 (USD MILLION)

TABLE 54 KSA BOX TRUCK IN TRUCKING (ROAD FREIGHT) MARKET, BY TRANSPORT PRODUCTS, 2018-2032 (USD MILLION)

TABLE 55 KSA REFRIGERATED TRUCK IN TRUCKING (ROAD FREIGHT) MARKET, BY TRANSPORT PRODUCTS, 2018-2032 (USD MILLION)

TABLE 56 KSA MEDICAL SUPPLIES IN TRUCKING (ROAD FREIGHT) MARKET, BY TYPE, 2018-2032 (USD MILLION)

TABLE 57 KSA PERISHABLE GOODS IN TRUCKING (ROAD FREIGHT) MARKET, BY TYPE, 2018-2032 (USD MILLION)

TABLE 58 KSA BEVERAGES IN TRUCKING (ROAD FREIGHT) MARKET, BY TYPE, 2018-2032 (USD MILLION)

TABLE 59 KSA FLATBEDS TRUCK IN TRUCKING (ROAD FREIGHT) MARKET, BY TRANSPORT PRODUCTS, 2018-2032 (USD MILLION)

Список рисунков

FIGURE 1 KSA TRUCKING (ROAD FREIGHT) MARKET: SEGMENTATION

FIGURE 2 KSA TRUCKING (ROAD FREIGHT) MARKET: DATA TRIANGULATION

FIGURE 3 KSA TRUCKING (ROAD FREIGHT) MARKET: DROC ANALYSIS

FIGURE 4 KSA TRUCKING (ROAD FREIGHT) MARKET: COUNTRY-WISE ANALYSIS

FIGURE 5 KSA TRUCKING (ROAD FREIGHT) MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 KSA TRUCKING (ROAD FREIGHT) MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 7 KSA TRUCKING (ROAD FREIGHT) MARKET: DBMR MARKET POSITION GRID

FIGURE 8 KSA TRUCKING (ROAD FREIGHT) MARKET: SEGMENTATION

FIGURE 9 FOUR SEGMENTS COMPRISE THE KSA TRUCKING (ROAD FREIGHT) MARKET, BY SERVICE TYPE (2024)

FIGURE 10 EXECUTIVE SUMMARY

FIGURE 11 STRATEGIC DECISIONS

FIGURE 12 GROWTH IN E-COMMERCE SECTOR BOOSTING THE ROAD FREIGHT/TRUCKING SERVICES IS EXPECTED TO DRIVE THE KSA TRUCKING (ROAD FREIGHT) MARKET GROWTH IN THE FORECAST PERIOD 2025-2032

FIGURE 13 TRANSPORTATION IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE KSA TRUCKING (ROAD FREIGHT) MARKET IN 2025 & 2032

FIGURE 14 DRIVERS, RESTRAINTS, OPPORTUNITIES, AND CHALLENGES OF THE KSA TRUCKING (ROAD FREIGHT) MARKET

FIGURE 15 KSA TRUCKING (ROAD FREIGHT) MARKET: BY SERVICE TYPE, 2024

FIGURE 16 KSA TRUCKING (ROAD FREIGHT) MARKET: BY TYPE OF CARRIER, 2024

FIGURE 17 KSA TRUCKING (ROAD FREIGHT) MARKET: BY TYPE OF GOODS, 2024

FIGURE 18 KSA TRUCKING (ROAD FREIGHT) MARKET: BY BUSINESS MODEL, 2024

FIGURE 19 KSA TRUCKING (ROAD FREIGHT) MARKET: BY DISTANCE, 2024

FIGURE 20 KSA TRUCKING (ROAD FREIGHT) MARKET: BY INDUSTRY, 2024

FIGURE 21 KSA TRUCKING (ROAD FREIGHT) MARKET: BY VEHICLE TYPE, 2024

FIGURE 22 KSA TRUCKING (ROAD FREIGHT) MARKET: BY TYPE OF ROAD FREIGHT, 2024

FIGURE 23 KSA TRUCKING (ROAD FREIGHT) MARKET: BY OPERATION, 2024

FIGURE 24 KSA TRUCKING (ROAD FREIGHT) MARKET: BY CUSTOMER TYPE, 2024

FIGURE 25 KSA TRUCKING (ROAD FREIGHT) MARKET: BY TRUCK TYPE, 2024

FIGURE 26 KSA TRUCKING (ROAD FREIGHT) MARKET: COMPANY SHARE 2024 (%)

Методология исследования

Сбор данных и анализ базового года выполняются с использованием модулей сбора данных с большими размерами выборки. Этап включает получение рыночной информации или связанных данных из различных источников и стратегий. Он включает изучение и планирование всех данных, полученных из прошлого заранее. Он также охватывает изучение несоответствий информации, наблюдаемых в различных источниках информации. Рыночные данные анализируются и оцениваются с использованием статистических и последовательных моделей рынка. Кроме того, анализ доли рынка и анализ ключевых тенденций являются основными факторами успеха в отчете о рынке. Чтобы узнать больше, пожалуйста, запросите звонок аналитика или оставьте свой запрос.

Ключевой методологией исследования, используемой исследовательской группой DBMR, является триангуляция данных, которая включает в себя интеллектуальный анализ данных, анализ влияния переменных данных на рынок и первичную (отраслевую экспертную) проверку. Модели данных включают сетку позиционирования поставщиков, анализ временной линии рынка, обзор рынка и руководство, сетку позиционирования компании, патентный анализ, анализ цен, анализ доли рынка компании, стандарты измерения, глобальный и региональный анализ и анализ доли поставщика. Чтобы узнать больше о методологии исследования, отправьте запрос, чтобы поговорить с нашими отраслевыми экспертами.

Доступна настройка

Data Bridge Market Research является лидером в области передовых формативных исследований. Мы гордимся тем, что предоставляем нашим существующим и новым клиентам данные и анализ, которые соответствуют и подходят их целям. Отчет можно настроить, включив в него анализ ценовых тенденций целевых брендов, понимание рынка для дополнительных стран (запросите список стран), данные о результатах клинических испытаний, обзор литературы, обновленный анализ рынка и продуктовой базы. Анализ рынка целевых конкурентов можно проанализировать от анализа на основе технологий до стратегий портфеля рынка. Мы можем добавить столько конкурентов, о которых вам нужны данные в нужном вам формате и стиле данных. Наша команда аналитиков также может предоставить вам данные в сырых файлах Excel, сводных таблицах (книга фактов) или помочь вам в создании презентаций из наборов данных, доступных в отчете.