Asia Pacific Digital Lending Platform Market

시장 규모 (USD 10억)

연평균 성장률 :

%

USD

3.01 Billion

USD

13.19 Billion

2024

2032

USD

3.01 Billion

USD

13.19 Billion

2024

2032

| 2025 –2032 | |

| USD 3.01 Billion | |

| USD 13.19 Billion | |

|

|

|

|

아시아 태평양 디지털 대출 플랫폼 시장, 구성요소(솔루션 및 서비스), 배포 모델(온프레미스 및 클라우드), 대출 금액 규모(7,000달러 미만, 7,001달러~20,000달러, 20,001달러 초과), 구독 유형(무료 및 유료), 대출 유형(자동차 대출, 중소기업 금융 대출, 개인 대출, 주택 대출, 내구 소비재 및 기타), 수직(은행, 금융 서비스, 보험 회사, P2P(Peer-to-Peer) 대출 기관, 신용 조합, 저축 및 대출 협회) - 산업 동향 및 2032년까지의 예측.

디지털 대출 플랫폼 시장 규모

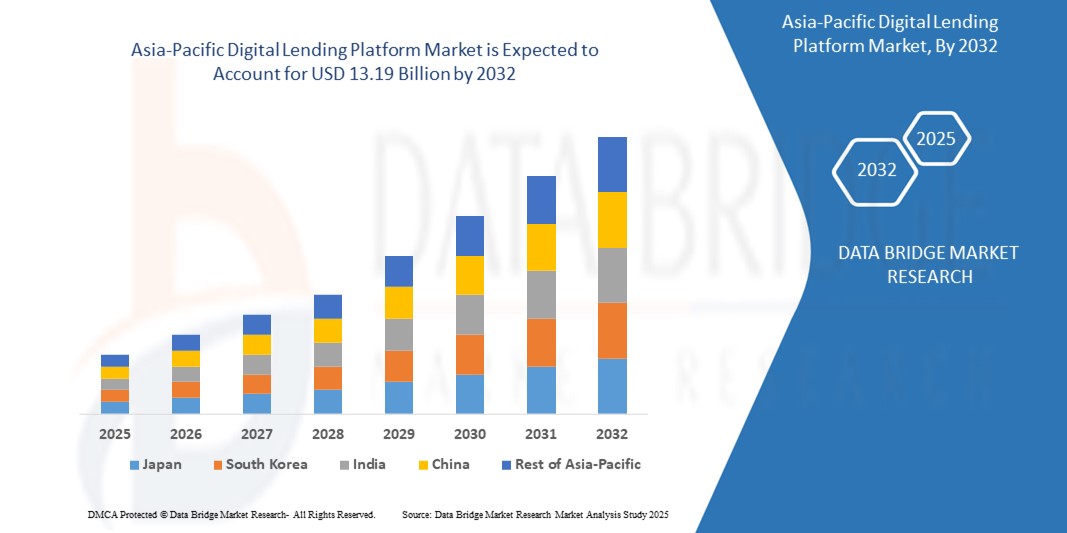

- 아시아 태평양 디지털 대출 플랫폼 시장 규모는 2024년에 30억 1천만 달러 로 평가되었으며, 예측 기간 동안 20.3%의 CAGR 로 2032년까지 131억 9천만 달러 에 도달할 것으로 예상됩니다 .

- 시장 성장은 주로 디지털 뱅킹의 빠른 도입, 스마트폰 보급률 증가, 핀테크 기술의 발전으로 인해 촉진되며, 이를 통해 지역 전체에서 더 큰 금융 포용성이 촉진됩니다.

- 또한 소비자와 중소기업 사이에서 빠르고 접근 가능하며 투명한 대출 솔루션에 대한 수요가 증가함에 따라 디지털 대출 플랫폼이 현대 신용 접근을 위한 선호되는 선택으로 자리 잡고 있으며 이로 인해 산업 확장이 크게 가속화되고 있습니다.

디지털 대출 플랫폼 시장 분석

- 대출 발급, 인수 및 지급을 간소화하기 위해 기술을 활용하는 디지털 대출 플랫폼은 아시아 태평양 지역의 금융 생태계에 필수적인 요소가 되어 디지털 뱅킹 서비스와의 향상된 접근성, 속도 및 통합을 제공합니다.

- 수요 급증은 인터넷 보급률 증가, 금융 지식 향상, 특히 밀레니얼 세대와 Z세대 사이에서 원활하고 서류 없는 대출 절차에 대한 선호로 인해 촉진되었습니다.

- 중국은 2024년 아시아 태평양 디지털 대출 플랫폼 시장에서 45.12%의 가장 큰 매출 점유율을 차지하며 지배적인 위치를 차지했습니다. 이는 광범위한 디지털 결제 도입, 강력한 핀테크 생태계, AI 기반 대출 솔루션에 대한 상당한 투자에 힘입은 것입니다.

- 일본은 금융 서비스의 급속한 디지털 전환과 핀테크 혁신을 촉진하는 정부 지원 정책에 힘입어 예측 기간 동안 디지털 대출 플랫폼 시장에서 가장 빠르게 성장하는 국가가 될 것으로 예상됩니다.

- 솔루션 부문은 대출 발급, 의사 결정 자동화, 위험 관리 및 규정 준수를 간소화하는 포괄적인 소프트웨어 애플리케이션에 힘입어 2024년 63%의 가장 큰 시장 수익 점유율을 차지했습니다.

보고서 범위 및 디지털 대출 플랫폼 시장 세분화

|

속성 |

디지털 대출 플랫폼 주요 시장 통찰력 |

|

다루는 세그먼트 |

|

|

포함 국가 |

아시아 태평양

|

|

주요 시장 참여자 |

|

|

시장 기회 |

|

|

부가가치 데이터 정보 세트 |

Data Bridge Market Research 팀이 큐레이팅한 시장 보고서에는 시장 가치, 성장률, 시장 부문, 지리적 범위, 시장 참여자, 시장 시나리오와 같은 시장 통찰력 외에도 심층적인 전문가 분석, 수입/수출 분석, 가격 분석, 생산 소비 분석, 유봉 분석이 포함되어 있습니다. |

디지털 대출 플랫폼 시장 동향

“AI와 빅데이터 분석의 통합 확대”

- 아시아 태평양 디지털 대출 플랫폼 시장은 인공 지능(AI)과 빅데이터 분석의 통합을 향한 주목할 만한 추세를 경험하고 있습니다.

- 이러한 기술은 고급 데이터 처리를 용이하게 하여 차용인 신용도, 상환 행동 및 사기 탐지에 대한 보다 심층적인 통찰력을 제공합니다.

- AI 기반 대출 플랫폼은 대출 불이행이나 위험이 확대되기 전에 잠재적인 대출 불이행을 식별하여 사전 예방적 의사 결정을 지원하고 포트폴리오 관리를 개선합니다.

- 예를 들어, 이 지역의 회사들은 모바일 사용이나 전자 상거래 거래와 같은 대체 신용 데이터를 평가하여 개인화된 대출 상품을 제공하거나 대출 승인 프로세스를 최적화하기 위해 AI 기반 플랫폼을 활용하고 있습니다.

- 이러한 추세는 디지털 대출 플랫폼의 효율성과 매력을 향상시켜 개인 차용자와 중소기업 모두를 유치합니다.

- AI 알고리즘은 지출 패턴, 상환 내역, 디지털 발자국 등 다양한 차용인 행동을 분석하여 대출 조건과 이자율을 맞춤화합니다.

디지털 대출 플랫폼 시장 동향

운전사

“금융 포용 및 디지털 뱅킹 서비스에 대한 수요 증가”

- 중국과 인도와 같은 국가에서 은행 서비스를 받지 못하거나 은행 서비스를 충분히 받지 못하는 계층을 중심으로 접근 가능한 금융 서비스에 대한 수요가 증가하고 있으며 이는 아시아 태평양 디지털 대출 플랫폼 시장의 주요 성장 동력입니다.

- 디지털 대출 플랫폼은 즉각적인 대출 승인, 서류 없는 신청, 유연한 상환 옵션과 같은 기능을 제공하여 금융 포용성을 향상시킵니다.

- 중국의 핀테크 혁신 추진 및 일본의 디지털 전환 정책과 같은 정부 이니셔티브는 디지털 대출 솔루션 도입을 가속화하고 있습니다.

- 이 지역 전체에 모바일 인터넷과 5G 기술이 확산되면서 더 빠른 데이터 처리와 원활한 사용자 경험이 가능해져 고급 대출 신청이 가능해졌습니다.

- 금융 기관과 핀테크 기업은 소비자 기대에 부응하고 시장 도달 범위를 확대하기 위해 통합 디지털 대출 솔루션을 점점 더 많이 제공하고 있습니다.

- 중국은 강력한 은행 부문과 디지털 금융 서비스의 광범위한 도입으로 시장을 지배하고 있으며, 일본은 빠른 기술 발전과 지원 규제에 힘입어 가장 빠르게 성장하는 국가입니다.

제지/도전

“높은 구현 비용과 데이터 개인 정보 보호 문제”

- 소프트웨어, 인프라, 규정 준수 시스템을 포함한 디지털 대출 플랫폼을 개발하고 통합하는 데 필요한 상당한 초기 투자는 특히 신흥 시장의 소규모 업체에게 도입에 대한 장벽이 됩니다.

- 디지털 대출 솔루션을 기존 은행 시스템과 통합하는 것은 복잡하고 비용이 많이 들 수 있습니다.

- 디지털 대출 플랫폼이 민감한 차용인 데이터를 수집하고 처리함에 따라 데이터 보안 및 개인 정보 보호 문제가 주요 과제로 떠오르고 있으며, 이로 인해 중국의 개인정보 보호법(PIPL)과 같은 규정 위반, 오용 또는 불이행 위험이 커지고 있습니다.

- 일본의 엄격한 데이터 보호법과 같은 아시아 태평양 국가 간의 다양한 규제 프레임워크는 국경 간 공급업체의 운영을 복잡하게 만듭니다.

- 이러한 요소들은 잠재적 채택자들을 좌절시키고 시장 성장을 제한할 수 있으며, 특히 비용 민감도가 높거나 개인 정보 보호에 대한 인식이 강한 지역에서 그렇습니다.

디지털 대출 플랫폼 시장 범위

시장은 구성 요소, 배포 모델, 대출 금액 규모, 구독 유형, 대출 유형 및 수직을 기준으로 세분화됩니다.

- 구성 요소별

아시아 태평양 디지털 대출 플랫폼 시장은 구성 요소 기준으로 솔루션과 서비스로 구분됩니다. 솔루션 부문은 대출 신청, 의사 결정 자동화, 위험 관리 및 규정 준수를 간소화하는 포괄적인 소프트웨어 애플리케이션을 기반으로 2024년 시장 매출 점유율 63%를 기록하며 가장 큰 비중을 차지했습니다. 이러한 솔루션은 AI, 머신러닝, 데이터 분석과 같은 첨단 기술을 활용하여 대출 운영의 효율성과 정확성을 향상시킵니다.

서비스 부문은 지원, 맞춤 설정 및 통합 서비스에 대한 수요 증가에 힘입어 2025년부터 2032년까지 가장 빠른 성장률을 기록할 것으로 예상됩니다. 금융기관들이 디지털 대출 플랫폼을 도입함에 따라, 플랫폼 성능을 최적화하고 규제 준수를 보장하기 위한 맞춤형 서비스에 대한 수요가 이 부문의 성장을 견인하고 있으며, 특히 핀테크 혁신이 가속화되고 있는 일본에서 이러한 성장세가 두드러지고 있습니다.

- 배포 모델별

아시아 태평양 디지털 대출 플랫폼 시장은 구축 모델에 따라 온프레미스와 클라우드로 구분됩니다. 온프레미스 부문은 2024년 시장 매출 점유율 67.7%를 기록하며 압도적인 우위를 점했습니다. 특히 엄격한 데이터 개인정보 보호 규정으로 인해 현지 인프라 구축이 필요한 중국에서 데이터 관리 및 보안을 중시하는 기관들의 호응이 높았습니다. 온프레미스 솔루션은 맞춤형 워크플로우를 지원하여 외부 네트워크 의존도를 낮춥니다.

클라우드 부문은 확장성, 유연성, 그리고 비용 효율성 덕분에 2025년부터 2032년까지 21.1%라는 가장 빠른 성장률을 기록할 것으로 예상됩니다. 인터넷 보급률 증가와 적극적인 규제 체계에 힘입어 일본의 클라우드 기반 플랫폼 도입이 빠르게 확대되면서 실시간 데이터 처리와 원활한 업데이트가 가능해지면서 클라우드 부문의 성장이 가속화되고 있습니다.

- 대출 금액 규모별

아시아 태평양 디지털 대출 플랫폼 시장은 대출 규모를 기준으로 7,000달러 미만, 7,001달러~20,000달러, 그리고 20,001달러 초과로 구분됩니다. 7,000달러 미만 대출 부문은 2024년 시장 매출 점유율 44.65%로 가장 큰 비중을 차지했습니다. 특히 중국 소비자들은 빠른 승인과 접근성을 이유로 디지털 플랫폼을 통한 소액 대출을 선호하기 때문입니다.

7,001달러에서 20,000달러 사이의 시장 규모는 2025년부터 2032년까지 연평균 성장률 22.12%로 가장 빠른 속도로 성장할 것으로 예상됩니다. 이러한 성장은 디지털 대출 플랫폼에 대한 신뢰도 향상과 중소기업을 위한 중견기업 대출 및 개인 금융 수요 증가에 기인하며, 특히 디지털 대출 도입이 급증하고 있는 일본에서 이러한 성장세가 두드러집니다.

- 구독 유형별

아시아 태평양 디지털 대출 플랫폼 시장은 구독 유형을 기준으로 무료와 유료로 구분됩니다. 중국의 소기업과 스타트업들이 디지털 대출 서비스에 접근하기 위해 비용 효율적인 솔루션을 선택하고 운영 비용을 절감함에 따라, 무료 구독 부문은 2024년 시장 매출 점유율 60%를 차지하며 압도적인 우위를 점했습니다.

유료 구독 부문은 고급 분석, 강화된 보안, 개인 맞춤형 대출 상품 등 프리미엄 기능 도입 증가에 힘입어 2025년부터 2032년까지 가장 빠른 성장을 보일 것으로 예상됩니다. 일본의 핀테크 생태계 성장과 정교한 대출 솔루션에 대한 수요는 이 부문의 급속한 성장에 핵심적인 역할을 하고 있습니다.

- 대출 유형별

아시아 태평양 디지털 대출 플랫폼 시장은 대출 유형을 기준으로 자동차 대출, 중소기업 금융 대출, 개인 대출, 주택 대출, 내구소비재 대출 등으로 세분화됩니다. 자동차 대출 부문은 2024년 시장 매출 점유율 32%로 가장 큰 비중을 차지했는데, 이는 특히 디지털 플랫폼을 통해 자동차 구매를 위한 원활한 대출 처리가 가능한 중국에서 할부 판매 증가에 힘입은 것입니다.

개인 대출 부문은 2025년부터 2032년까지 가장 빠른 성장을 보일 것으로 예상되는데, 이는 빠르고 유연한 금융 옵션에 대한 소비자 수요 증가에 힘입은 것입니다. 일본의 스마트폰 보급률 증가와 규제 완화 정책 덕분에 플랫폼들은 맞춤형 개인 대출 상품을 제공할 수 있게 되었고, 이는 금융 포용성을 향상시키고 있습니다.

- 수직별

아시아 태평양 디지털 대출 플랫폼 시장은 업종별로 은행, 금융 서비스, 보험사, P2P(개인 간 거래) 대출 기관, 신용조합, 저축대부조합 등으로 구분됩니다. 은행 부문은 2024년 시장 매출 점유율 42%를 기록하며 압도적인 우위를 점했습니다. 이는 중국의 탄탄한 은행 부문, 광범위한 사용자 기반, 그리고 대출 절차를 간소화하고 고객 경험을 향상시키기 위한 디지털 대출 플랫폼 도입에 힘입은 것입니다.

P2P(Peer-to-Peer) 대출 부문은 일본의 핀테크 혁신 급증과 기존 중개기관을 거치지 않는 직접 대출 플랫폼에 대한 소비자 선호도 증가에 힘입어 2025년부터 2032년까지 23.72%의 가장 빠른 성장률을 기록할 것으로 예상됩니다. 모바일 결제와 데이터 기반 신용 평가의 증가는 이 부문의 성장을 더욱 가속화할 것입니다.

디지털 대출 플랫폼 시장 지역 분석

- 중국은 2024년 아시아 태평양 디지털 대출 플랫폼 시장에서 45.12%의 가장 큰 매출 점유율을 차지하며 지배적인 위치를 차지했습니다. 이는 광범위한 디지털 결제 도입, 강력한 핀테크 생태계, AI 기반 대출 솔루션에 대한 상당한 투자에 힘입은 것입니다.

- 일본은 금융 서비스의 급속한 디지털 전환과 핀테크 혁신을 촉진하는 정부 지원 정책에 힘입어 예측 기간 동안 디지털 대출 플랫폼 시장에서 가장 빠르게 성장하는 국가가 될 것으로 예상됩니다.

중국 디지털 대출 플랫폼 시장 통찰력

중국은 2024년 아시아 태평양 디지털 대출 플랫폼 시장에서 76.9%의 높은 매출 점유율을 기록하며 압도적인 우위를 점했습니다. 이는 은행 부문의 확장, 급속한 도시화, 그리고 디지털 금융 서비스의 광범위한 도입에 힘입은 것입니다. 금융 포용성 확대 추세와 안전한 디지털 대출 기준을 강화하는 규제 강화는 시장 확장을 더욱 가속화하고 있습니다. 주요 은행과 핀테크 기업의 디지털 대출 솔루션 통합은 중소기업 및 개인 대출에 대한 증가하는 수요를 보완하며 탄탄한 시장 생태계를 조성합니다.

일본 디지털 대출 플랫폼 시장 분석

일본의 디지털 대출 플랫폼 시장은 접근성과 보안성이 강화된 고품질의 첨단 대출 솔루션에 대한 소비자들의 높은 선호도에 힘입어 가장 빠른 성장률을 기록할 것으로 예상됩니다. 주요 금융기관의 진출과 기존 및 핀테크 부문 모두에 디지털 대출 플랫폼이 통합되면서 시장 침투율이 가속화되고 있습니다. 자동차 대출 및 개인 대출과 같은 맞춤형 대출 상품에 대한 관심 증가 또한 성장에 기여하고 있습니다.

디지털 대출 플랫폼 시장 점유율

디지털 대출 플랫폼 산업은 주로 다음을 포함한 기존 기업들이 주도하고 있습니다.

- 제너럴 일렉트릭(미국)

- IBM Corporation(미국)

- PTC(미국)

- 마이크로소프트(미국)

- 지멘스 AG(독일)

- ANSYS, Inc. (미국)

- SAP SE(독일)

- 오라클(미국)

- 로버트 보쉬 GmbH(독일)

- Swim.ai, Inc.(미국).

- Atos SE(프랑스)

- ABB(스위스)

- 켈튼 테크(인도)

- AVEVA 그룹 plc(영국)

- DXC 테크놀로지 회사(미국)

- 알테어 엔지니어링(주)(미국)

- NTT DATA, Inc.(일본)

- TIBCO 소프트웨어 주식회사(미국)

아시아 태평양 디지털 대출 플랫폼 시장의 최근 동향은 무엇인가?

- 2024년 8월, KMS Solutions는 Kuliza와 파트너십을 맺고 차세대 디지털 대출 플랫폼인 Lend.In을 베트남 시장에 출시했습니다. 엔드 투 엔드 솔루션으로 설계된 Lend.In은 은행이 소비자, 중소기업, 기업 대출 등 모든 대출 프로세스를 완전히 디지털화할 수 있도록 지원합니다. 이 플랫폼은 AI, 머신러닝, 데이터 분석을 통합하여 운영을 간소화하고, 출시 시간을 단축하며, 고객 경험을 향상시킵니다. 로우코드 구성 기능 및 기성 아키텍처와 같은 기능을 통해 Lend.In은 금융 기관이 새로운 대출 상품을 신속하게 출시하고 빠르게 진화하는 디지털 환경에서 경쟁력을 유지할 수 있도록 지원합니다.

- 2024년 6월, 세일즈포스 인디아는 인도의 대출 생태계를 혁신하기 위해 특별히 설계된 솔루션인 '디지털 렌딩 포 인디아(Digital Lending for India)' 플랫폼을 출시했습니다. 금융 서비스 클라우드(Financial Services Cloud)를 기반으로 구축된 이 플랫폼은 AI, 자동화, 그리고 아다르(Aadhaar) 인증 및 비디오 KYC(고객확인제도)와 같은 인도 특화 기능을 통합하여 대출 신청, 인수, 그리고 대출 전 절차를 간소화합니다. 주택, 자동차, 개인 대출을 지원하며, 고객 데이터에 대한 통합된 뷰를 제공하여 승인 속도를 높이고 운영 비용을 절감합니다.

- 2024년 6월, 반단 은행(Bandhan Bank)은 인도 전역의 고객과 비고객 모두 세금 납부를 원활하게 할 수 있도록 온라인 직접세 징수 서비스를 새롭게 출시했습니다. 인도 중앙은행(RBI) 지정 대리은행인 반단 은행은 현재 소득세국(Income Tax Department)의 TIN 2.0 플랫폼에 접속되어 있습니다. 이 서비스는 소매 및 기업 인터넷 뱅킹뿐 아니라 직불/신용 카드 및 넷뱅킹을 이용한 결제 게이트웨이를 통해 이용할 수 있습니다. 또한, 전국 1,700개 이상의 지점에서 오프라인 결제가 가능합니다. 이러한 움직임은 금융 서비스의 광범위한 디지털 전환을 반영하며, 더욱 통합된 디지털 뱅킹 및 대출 생태계를 위한 토대를 마련합니다.

- 2024년 5월, 비자는 아시아 태평양 지역 전역에 걸쳐 디지털 결제의 유연성, 보안성, 그리고 수용성을 강화하기 위한 혁신적인 제품과 전략적 파트너십을 발표했습니다. 주요 이니셔티브로는 StraitsX 및 DCS Singapore와 같은 파트너사와 협력하여 스테이블코인 기반 카드를 확대하여 암호화폐-법정화폐 간 원활한 거래를 지원하는 것이 있습니다. 또한, 비자는 퍼블릭 및 프라이빗 블록체인에서 프로그래밍 가능한 금융 및 토큰화된 자산 거래를 지원하는 비자 토큰화 자산 플랫폼(VTAP)을 출시했습니다. 또한, 모든 참여 디지털 지갑과 전 세계 비자 결제 가맹점을 연결하여 결제를 간소화하고 아시아 태평양 지역의 성장하는 디지털 대출 생태계를 지원하기 위해 비자 페이(Visa Pay)를 도입했습니다.

- 2024년 2월, 태국 시암상업은행(Siam Commercial Bank)의 금융 기술 계열사인 SCBX는 홈크레딧베트남(Home Credit Vietnam)의 지분 100%를 약 20조 9,730억 동(약 8억 6천만 달러)에 인수하는 최종 계약을 체결했습니다. 이 전략적 움직임은 SCBX가 빠르게 성장하는 베트남 소비자 금융 시장에 진출하는 것을 의미하며, 핀테크 부문의 통합 추세를 더욱 강화하는 계기가 될 것입니다. 홈크레딧베트남의 강력한 디지털 인프라, 1,500만 명의 고객, 그리고 14,000개의 POS(판매 시점) 지점을 바탕으로, 이번 인수는 SCBX의 지역적 영향력과 디지털 대출 역량을 강화하여 동남아시아의 성장하는 중산층과 접근성 높은 금융 서비스에 대한 수요 증가를 활용할 수 있는 입지를 확보하게 될 것입니다.

SKU-

세계 최초의 시장 정보 클라우드 보고서에 온라인으로 접속하세요

- 대화형 데이터 분석 대시보드

- 높은 성장 잠재력 기회를 위한 회사 분석 대시보드

- 사용자 정의 및 질의를 위한 리서치 분석가 액세스

- 대화형 대시보드를 통한 경쟁자 분석

- 최신 뉴스, 업데이트 및 추세 분석

- 포괄적인 경쟁자 추적을 위한 벤치마크 분석의 힘 활용

연구 방법론

데이터 수집 및 기준 연도 분석은 대규모 샘플 크기의 데이터 수집 모듈을 사용하여 수행됩니다. 이 단계에는 다양한 소스와 전략을 통해 시장 정보 또는 관련 데이터를 얻는 것이 포함됩니다. 여기에는 과거에 수집한 모든 데이터를 미리 검토하고 계획하는 것이 포함됩니다. 또한 다양한 정보 소스에서 발견되는 정보 불일치를 검토하는 것도 포함됩니다. 시장 데이터는 시장 통계 및 일관된 모델을 사용하여 분석하고 추정합니다. 또한 시장 점유율 분석 및 주요 추세 분석은 시장 보고서의 주요 성공 요인입니다. 자세한 내용은 분석가에게 전화를 요청하거나 문의 사항을 드롭하세요.

DBMR 연구팀에서 사용하는 주요 연구 방법론은 데이터 마이닝, 시장에 대한 데이터 변수의 영향 분석 및 주요(산업 전문가) 검증을 포함하는 데이터 삼각 측량입니다. 데이터 모델에는 공급업체 포지셔닝 그리드, 시장 타임라인 분석, 시장 개요 및 가이드, 회사 포지셔닝 그리드, 특허 분석, 가격 분석, 회사 시장 점유율 분석, 측정 기준, 글로벌 대 지역 및 공급업체 점유율 분석이 포함됩니다. 연구 방법론에 대해 자세히 알아보려면 문의를 통해 업계 전문가에게 문의하세요.

사용자 정의 가능

Data Bridge Market Research는 고급 형성 연구 분야의 선두 주자입니다. 저희는 기존 및 신규 고객에게 목표에 맞는 데이터와 분석을 제공하는 데 자부심을 느낍니다. 보고서는 추가 국가에 대한 시장 이해(국가 목록 요청), 임상 시험 결과 데이터, 문헌 검토, 재생 시장 및 제품 기반 분석을 포함하도록 사용자 정의할 수 있습니다. 기술 기반 분석에서 시장 포트폴리오 전략에 이르기까지 타겟 경쟁업체의 시장 분석을 분석할 수 있습니다. 귀하가 원하는 형식과 데이터 스타일로 필요한 만큼 많은 경쟁자를 추가할 수 있습니다. 저희 분석가 팀은 또한 원시 엑셀 파일 피벗 테이블(팩트북)로 데이터를 제공하거나 보고서에서 사용 가능한 데이터 세트에서 프레젠테이션을 만드는 데 도움을 줄 수 있습니다.