North America Leak Detection Market

Tamaño del mercado en miles de millones de dólares

Tasa de crecimiento anual compuesta (CAGR) :

%

USD

6.75 Billion

USD

12.59 Billion

2025

2033

USD

6.75 Billion

USD

12.59 Billion

2025

2033

| 2026 –2033 | |

| USD 6.75 Billion | |

| USD 12.59 Billion | |

|

|

|

|

Mercado de detección de fugas en América del Norte, por tipo (Upstream, Midstream y Downstream), tipo de producto (detectores de gas portátiles, detectores basados en UAV, detectores de aeronaves tripuladas y detectores basados en vehículos), tecnología (acústica/ultrasonido, métodos de desviación de presión-flujo, modelo transitorio extendido en tiempo real (E-RTTM), termografía, equilibrio de masa/volumen, detección de vapor, absorción láser y lidar, detección de fugas hidráulicas, válvulas de presión negativa y otras), usuario final (petróleo y gas, planta química, planta de tratamiento de agua, planta de energía térmica, minería y lodos y otras), país (EE. UU., Canadá, México) Tendencias de la industria y pronóstico hasta 2028

Análisis y perspectivas del mercado : mercado de detección de fugas en América del Norte

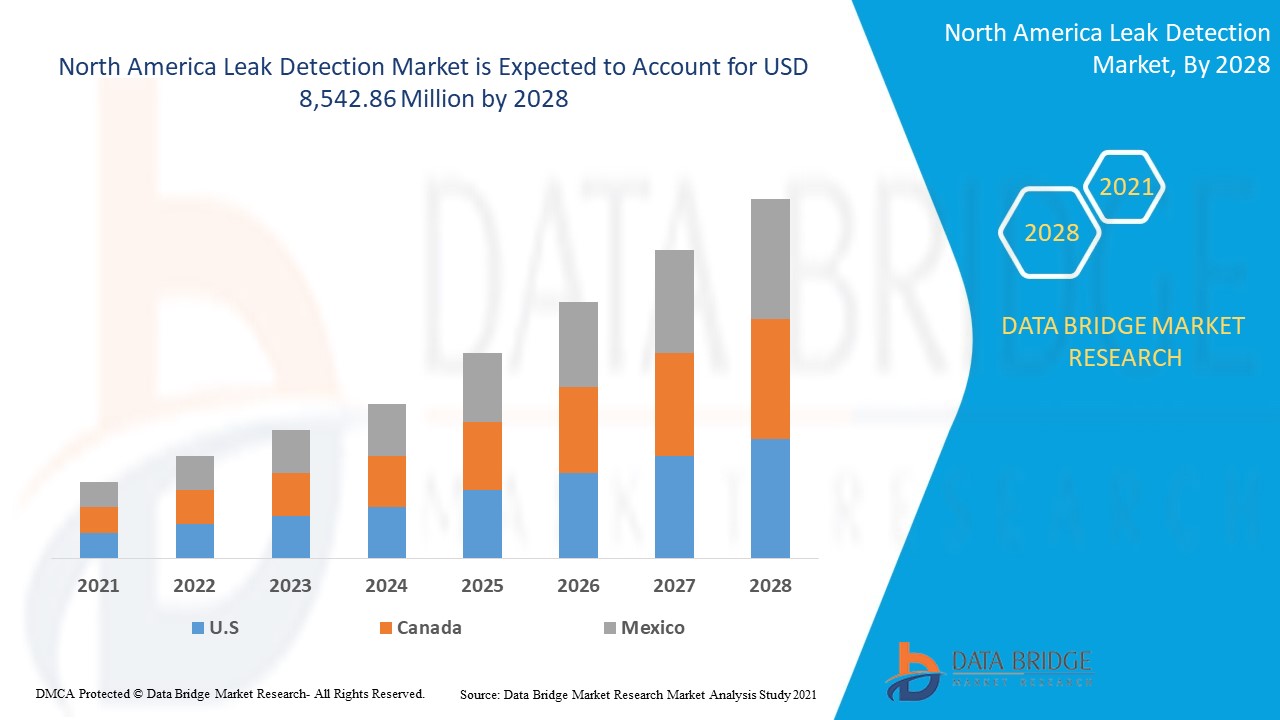

Se espera que el mercado de detección de fugas gane crecimiento de mercado en el período de pronóstico de 2021 a 2028. Data Bridge Market Research analiza que el mercado está creciendo con una CAGR del 8,1% en el período de pronóstico de 2021 a 2028 y se espera que alcance los USD 8.542,86 millones para 2028.

El término fuga o escape significa una grieta, agujero o porosidad no intencional en una pared envolvente o junta de las tuberías, baterías, productos sellados, cámaras o contenedores de almacenamiento que deben contener/transferir diferentes fluidos y gases. Estas grietas o agujeros permiten el escape de fluidos y gases de un medio cerrado. Las fugas deben identificarse lo antes posible para disminuir las pérdidas y los daños que causan al medio ambiente, para lo cual se utilizan varios sensores e instrumentos de detección de fugas. La función principal del sistema de detección de fugas es la localización y medición del tamaño de las fugas en productos sellados.

El elevado número de incidentes de fugas en tuberías y la creciente integración de tecnología avanzada en los detectores de fugas están aumentando el mercado de detección de fugas. Por ejemplo, en enero de 2020, FLIR Systems Inc. lanzó FLIR GF77a, su primera cámara térmica conectada, fija y sin refrigeración para detectar metano y otros gases industriales. Con este nuevo lanzamiento de la serie de productos de imágenes ópticas de gas (OGI), la empresa ha ampliado su cartera de productos y aumentará su base de clientes.

Este informe de mercado de detección de fugas proporciona detalles de la participación de mercado, nuevos desarrollos y análisis de la cartera de productos, el impacto de los actores del mercado nacional y localizado, analiza las oportunidades en términos de bolsas de ingresos emergentes, cambios en las regulaciones del mercado, aprobaciones de productos, decisiones estratégicas, lanzamientos de productos, expansiones geográficas e innovaciones tecnológicas en el mercado. Para comprender el análisis y el escenario del mercado, contáctenos para obtener un resumen analítico; nuestro equipo lo ayudará a crear una solución de impacto en los ingresos para lograr su objetivo deseado.

Alcance y tamaño del mercado de detección de fugas

El mercado de detección de fugas está segmentado en función del tipo, el tipo de producto, la tecnología y el usuario final. El crecimiento entre segmentos le ayuda a analizar nichos de crecimiento y estrategias para abordar el mercado y determinar sus áreas de aplicación principales y la diferencia en sus mercados objetivo.

- En función del tipo, el mercado de detección de fugas se segmenta en upstream, midstream y downstream. En 2021, el segmento midstream representó la mayor participación de mercado, ya que el segmento midstream se ocupa básicamente del transporte de petróleo crudo y gas natural a través de varios modos de transporte, como los oleoductos. Estos oleoductos deben protegerse contra fugas para evitar incidentes de fugas y causar pérdidas de vidas y propiedades. Por lo tanto, el segmento midstream domina el segmento de tipo.

- Según el tipo de producto, el mercado de detección de fugas se segmenta en detectores de gas portátiles, detectores basados en vehículos aéreos no tripulados, detectores de aeronaves tripuladas y detectores basados en vehículos . En 2021, los detectores basados en vehículos representaron la mayor participación de mercado, ya que se pueden montar fácilmente en un vehículo y usarse para monitorear las tuberías a través del vehículo en movimiento. Esta es la forma más económica y rápida de detectar fugas y, por lo tanto, domina el segmento de tipo de producto.

- En función de la tecnología, el mercado de detección de fugas se segmenta en acústica/ultrasonido , fibra óptica, métodos de desviación de presión-flujo, modelo transitorio extendido en tiempo real (E-RTTM), imágenes térmicas, equilibrio masa/volumen, detección de vapor, absorción láser y LIDAR, detección de fugas hidráulicas, ondas de presión negativa y otros. En 2021, la acústica/ultrasonido representó la mayor participación de mercado, ya que ofrece una detección más rápida de fugas y es una solución de bajo costo, además, proporciona una detección temprana y la pérdida se puede prevenir en una etapa temprana, estos factores conducen al mayor crecimiento de la acústica/ultrasonido en el segmento de tecnología.

- En función del usuario final, el mercado de detección de fugas se segmenta en petróleo y gas , plantas químicas, plantas de tratamiento de agua, centrales térmicas, minería y lodos, entre otros. En 2021, el petróleo y el gas representaron la mayor participación de mercado, ya que esta industria es un importante usuario del sistema de detección de fugas para evitar fugas de petróleo crudo y gas y emisiones de metano. Las fugas pueden provocar graves pérdidas de vidas y propiedades. Además, varias regulaciones gubernamentales para prevenir incidentes de fugas han aumentado la demanda de detección de fugas en la industria del petróleo y el gas.

Análisis a nivel de país del mercado de detección de fugas

Se analiza el mercado de detección de fugas y se proporciona información sobre el tamaño del mercado por país, tipo, tipo de producto, tecnología y usuario final.

Los países cubiertos en el informe del mercado de detección de fugas de América del Norte son EE. UU., Canadá y México.

Estados Unidos representó la mayor participación en el mercado de detección de fugas, debido a la presencia de grandes empresas fabricantes y a las estrictas normas y regulaciones con respecto a la detección de fugas.

La sección de países del informe de mercado de detección de fugas también proporciona factores de impacto de mercado individuales y cambios en la regulación en el mercado a nivel nacional que afectan las tendencias actuales y futuras del mercado. Los puntos de datos como nuevas ventas, ventas de reemplazo, demografía del país, actos regulatorios y análisis de importación y exportación son algunos de los principales indicadores utilizados para pronosticar el escenario del mercado para países individuales. Además, la presencia y disponibilidad de marcas globales y sus desafíos enfrentados debido a la competencia grande o escasa de las marcas locales y nacionales, el impacto de los canales de venta se consideran al proporcionar un análisis de pronóstico de los datos del país.

Alto número de incidentes de fugas en tuberías

El mercado de detección de fugas también le proporciona un análisis detallado del mercado para cada país, el crecimiento de la industria con ventas, ventas de componentes, impacto del desarrollo tecnológico en la detección de fugas y cambios en los escenarios regulatorios con su apoyo al mercado de detección de fugas. Los datos están disponibles para el período histórico de 2011 a 2019.

Análisis del panorama competitivo y de la cuota de mercado de detección de fugas

El panorama competitivo del mercado de detección de fugas proporciona detalles por competidor. Los detalles incluidos son una descripción general de la empresa, las finanzas de la empresa, los ingresos generados, el potencial de mercado, la inversión en investigación y desarrollo, las nuevas iniciativas de mercado, la presencia global, los sitios e instalaciones de producción, las fortalezas y debilidades de la empresa, el lanzamiento de productos, los procesos de prueba de productos, las aprobaciones de productos, las patentes, la amplitud y la extensión de los productos, el dominio de las aplicaciones y la curva de la línea de vida de la tecnología. Los puntos de datos anteriores proporcionados solo están relacionados con el enfoque de las empresas en relación con el mercado de detección de fugas.

Algunos de los principales actores que operan en el mercado de detección de fugas son FLIR SYSTEMS, Inc., ABB, Honeywell International Inc., Siemens Energy, Pentair, ClampOn AS, Schneider Electric, Atmos International, Xylem, Emerson Electric Co., KROHNE Messtechnik GmbH, PERMA-PIPE International Holdings, Inc., TTK, MSA, HIMA, AVEVA Group plc, Yokogawa Electric Corporation, INFICON, Fotech Group Ltd., Asel-Tech Inc., Hawk Measurement Systems y OptaSense Ltd., entre otros. Los analistas de DBMR comprenden las fortalezas competitivas y brindan un análisis competitivo para cada competidor por separado.

Las empresas de todo el mundo también están iniciando muchos desarrollos de productos que también están acelerando el crecimiento del mercado de detección de fugas.

Por ejemplo,

- En enero de 2020, FLIR Systems Inc. lanzó FLIR GF77a, su primera cámara térmica conectada, fija y sin refrigeración para detectar metano y otros gases industriales. Con este nuevo lanzamiento de la serie de productos de imágenes ópticas de gas (OGI), la empresa ha ampliado su cartera de productos y aumentará su base de clientes.

La expansión de la producción, el desarrollo de nuevos productos y otras estrategias mejoran la participación de mercado de la empresa con una mayor cobertura y presencia. También brindan a la organización el beneficio de mejorar su oferta de detección de fugas.

SKU-

Obtenga acceso en línea al informe sobre la primera nube de inteligencia de mercado del mundo

- Panel de análisis de datos interactivo

- Panel de análisis de empresas para oportunidades con alto potencial de crecimiento

- Acceso de analista de investigación para personalización y consultas

- Análisis de la competencia con panel interactivo

- Últimas noticias, actualizaciones y análisis de tendencias

- Aproveche el poder del análisis de referencia para un seguimiento integral de la competencia

Metodología de investigación

La recopilación de datos y el análisis del año base se realizan utilizando módulos de recopilación de datos con muestras de gran tamaño. La etapa incluye la obtención de información de mercado o datos relacionados a través de varias fuentes y estrategias. Incluye el examen y la planificación de todos los datos adquiridos del pasado con antelación. Asimismo, abarca el examen de las inconsistencias de información observadas en diferentes fuentes de información. Los datos de mercado se analizan y estiman utilizando modelos estadísticos y coherentes de mercado. Además, el análisis de la participación de mercado y el análisis de tendencias clave son los principales factores de éxito en el informe de mercado. Para obtener más información, solicite una llamada de un analista o envíe su consulta.

La metodología de investigación clave utilizada por el equipo de investigación de DBMR es la triangulación de datos, que implica la extracción de datos, el análisis del impacto de las variables de datos en el mercado y la validación primaria (experto en la industria). Los modelos de datos incluyen cuadrícula de posicionamiento de proveedores, análisis de línea de tiempo de mercado, descripción general y guía del mercado, cuadrícula de posicionamiento de la empresa, análisis de patentes, análisis de precios, análisis de participación de mercado de la empresa, estándares de medición, análisis global versus regional y de participación de proveedores. Para obtener más información sobre la metodología de investigación, envíe una consulta para hablar con nuestros expertos de la industria.

Personalización disponible

Data Bridge Market Research es líder en investigación formativa avanzada. Nos enorgullecemos de brindar servicios a nuestros clientes existentes y nuevos con datos y análisis que coinciden y se adaptan a sus objetivos. El informe se puede personalizar para incluir análisis de tendencias de precios de marcas objetivo, comprensión del mercado de países adicionales (solicite la lista de países), datos de resultados de ensayos clínicos, revisión de literatura, análisis de mercado renovado y base de productos. El análisis de mercado de competidores objetivo se puede analizar desde análisis basados en tecnología hasta estrategias de cartera de mercado. Podemos agregar tantos competidores sobre los que necesite datos en el formato y estilo de datos que esté buscando. Nuestro equipo de analistas también puede proporcionarle datos en archivos de Excel sin procesar, tablas dinámicas (libro de datos) o puede ayudarlo a crear presentaciones a partir de los conjuntos de datos disponibles en el informe.