>سوق المواد المساعدة في أمريكا الشمالية، حسب الأصل (عضوي، غير عضوي)، الفئة (المواد المساعدة الأولية، المواد المساعدة الثانوية)، المنتجات (البوليمرات، السكريات، الكحولات، المعادن، الجيلاتين، أخرى)، النوع الكيميائي (نباتي، حيواني، صناعي، معادن)، التركيب الكيميائي (مونوهيدرات اللاكتوز، السكرالوز، بوليسوربات، كحول البنزيل، أكهول سيتوستيري، ليسيثين الصويا، نشا مسبق الجلاتين، أخرى)، الوظيفة (المواد الرابطة والمواد اللاصقة، المواد المفككة، مواد الطلاء، المواد المفككة، المواد المذيبة، النكهات، عوامل التحلية، المخففات، مواد التشحيم، المواد العازلة، عوامل الاستحلاب، المواد الحافظة، مضادات الأكسدة، المواد الماصة، المذيبات، المطريات، المواد الجليدية، عوامل التخلب، عوامل منع الرغوة، أخرى)، شكل الجرعة (صلب، شبه صلب، سائل)، طريقة الإعطاء (المواد المساعدة الفموية، والمواد المساعدة الموضعية، والمواد المساعدة عن طريق الحقن، والمواد المساعدة الأخرى)، المستخدم النهائي (شركات الأدوية والمستحضرات الصيدلانية الحيوية، وصانعو المستحضرات المتعاقدون، ومنظمات الأبحاث والأكاديميون، وآخرون)، قناة التوزيع (العطاء المباشر، ومبيعات التجزئة، وآخرون)، الدولة (الولايات المتحدة، وكندا، والمكسيك) اتجاهات الصناعة والتوقعات حتى عام 2028

تحليل السوق والرؤى : سوق المواد المساعدة في أمريكا الشمالية

من المتوقع أن يكتسب سوق المواد المساعدة نموًا في السوق في الفترة المتوقعة من 2021 إلى 2028. تحلل شركة Data Bridge Market Research أن السوق ينمو بمعدل نمو سنوي مركب بنسبة 5.9٪ في الفترة المتوقعة من 2021 إلى 2028 ومن المتوقع أن يصل إلى 6،296.82 مليون دولار أمريكي بحلول عام 2028. إن الطلب المتزايد على طرق بديلة لأشكال التسليم / الجرعات والحاجة المتزايدة إلى المواد المساعدة الصيدلانية عبر المجالات العلاجية المتنوعة هي المحركات الرئيسية التي دفعت الطلب على سوق المواد المساعدة في الفترة المتوقعة.

تشمل المواد المساعدة الصيدلانية كل شيء في الدواء باستثناء المكونات الصيدلانية الفعالة . لا تمتلك هذه الجزيئات أي خصائص طبية وتستخدم في النهاية لتعزيز الامتصاص الفسيولوجي للدواء. المواد المساعدة خاملة بطبيعتها وتسمح لجزيء الدواء بالتطبيق على المرضى بالشكل الصحيح.

إن التقدم التكنولوجي في المواد المساعدة متعددة الوظائف يعمل كمحرك لنمو سوق المواد المساعدة في الفترة المتوقعة. ومن المتوقع أن تعيق المدة الطويلة لعملية تطوير الأدوية سوق المواد المساعدة في الفترة المتوقعة. وتعمل المبادرات الاستراتيجية التي يتخذها اللاعبون في السوق كفرصة لنمو سوق المواد المساعدة. كما يعمل اعتبار السلامة في التخزين والنقل كتحدي لنمو سوق المواد المساعدة.

يقدم تقرير سوق المواد المساعدة تفاصيل عن حصة السوق والتطورات الجديدة وتحليل خط أنابيب المنتجات وتأثير اللاعبين المحليين والمحليين في السوق وتحليل الفرص من حيث جيوب الإيرادات الناشئة والتغييرات في لوائح السوق وموافقات المنتجات والقرارات الاستراتيجية وإطلاق المنتجات والتوسعات الجغرافية والابتكارات التكنولوجية في السوق. لفهم التحليل وسيناريو سوق المواد المساعدة، اتصل بـ Data Bridge Market Research للحصول على موجز محلل، وسيساعدك فريقنا في إنشاء حل لتأثير الإيرادات لتحقيق هدفك المنشود.

نطاق سوق المواد المساعدة وحجم السوق

يتم تصنيف سوق المواد المساعدة إلى عشرة قطاعات بارزة تعتمد على الأصل والفئة والمنتجات ونوع الكيمياء والتوليف الكيميائي والوظيفة وأشكال الجرعات وطريقة الإدارة والمستخدم النهائي وقناة التوزيع. يساعدك النمو بين القطاعات على تحليل جيوب النمو والاستراتيجيات المتخصصة للتعامل مع السوق وتحديد مجالات التطبيق الأساسية والاختلاف في الأسواق المستهدفة.

- على أساس المنشأ، يتم تقسيم سوق المواد المساعدة إلى عضوية وغير عضوية. في عام 2021، احتلت المواد المساعدة العضوية أعلى حصة في السوق بسبب الخصائص غير السامة للمواد الكيميائية العضوية المستخدمة كمواد مساعدة.

- على أساس الفئة، يتم تقسيم سوق المواد المساعدة إلى مواد مساعدة أولية ومواد مساعدة ثانوية. في عام 2021، يهيمن قطاع المواد المساعدة الأولية على السوق حيث يشمل القطاع الحشوات والمواد اللاصقة ومواد التشحيم والمواد المساعدة الحاسمة الأخرى.

- على أساس المنتجات، يتم تقسيم سوق المواد المساعدة إلى البوليمرات والسكريات والكحوليات والمعادن والجيلاتين وغيرها. في عام 2021، يهيمن قطاع البوليمرات على السوق لأن البوليمرات تستخدم كأغلفة جيلاتينية في تصنيع الكبسولات.

- على أساس نوع الكيمياء، يتم تقسيم سوق المواد المساعدة إلى نباتية وحيوانية وصناعية ومعادن. في عام 2021، تهيمن شريحة المواد المساعدة النباتية على السوق بسبب طبيعتها الأقل تكلفة وغير السامة والقابلة للتحلل البيولوجي ولا تظهر أي آثار جانبية ضارة على البشر.

- على أساس التركيب الكيميائي، يتم تقسيم سوق المواد المساعدة إلى مونوهيدرات اللاكتوز، والسكرالوز، وبوليسوربات، وكحول البنزيل، وأكلوول سيتوستيري، وليسيثين الصويا، والنشا المسبق الجلاتين وغيرها. في عام 2021، يهيمن قطاع مونوهيدرات اللاكتوز على السوق بسبب خصائصه المتعددة.

- على أساس الوظيفة، يتم تقسيم سوق المواد المساعدة إلى مواد رابطة ومواد لاصقة، ومواد تفكك، ومواد طلاء ، ومواد تفكك، ومذيبات، ونكهات، وعوامل تحلية، ومخففات، ومواد تشحيم، ومحاليل، وعوامل مستحلبة، ومواد حافظة، ومضادات أكسدة، ومواد ماصة، ومذيبات، ومواد مرطبة، ومواد انزلاقية، وعوامل مخلبية، وعوامل مضادة للرغوة وغيرها. في عام 2021، يهيمن قطاع المواد الرابطة والمواد اللاصقة على السوق بسبب خصائصه.

- على أساس أشكال الجرعات، يتم تقسيم سوق المواد المساعدة إلى صلبة وشبه صلبة وسائلة. في عام 2021، يهيمن قطاع المواد الصلبة على السوق حيث تُستخدم معظم المواد المساعدة في تصنيع أشكال الجرعات الصلبة.

- على أساس طريق الإدارة، يتم تقسيم سوق المواد المساعدة إلى مواد مساعدة فموية ومواد مساعدة موضعية ومواد مساعدة حقنية ومواد مساعدة أخرى. في عام 2021، تهيمن شريحة المواد المساعدة الفموية على السوق حيث تتوفر غالبية الأدوية بما في ذلك العلاج من الخط الأول في شكل فموي مع أعلى فعالية وبداية قوية للعمل.

- على أساس المستخدم النهائي، يتم تقسيم سوق المواد المساعدة إلى شركات الأدوية والبيولوجيا الصيدلانية، وصانعي الصيغ التعاقدية، ومنظمات البحث والأكاديميين وغيرها. في عام 2021، تهيمن شريحة شركات الأدوية والبيولوجيا الصيدلانية على السوق حيث يتم استخدام معظم المواد المساعدة في شركات الأدوية والبيولوجيا الصيدلانية لأن هذه الشركات مسؤولة عن إنتاج الأدوية في جميع أشكال الجرعات مثل الصلبة وشبه الصلبة والسائلة.

- على أساس قناة التوزيع، يتم تقسيم سوق المواد المساعدة إلى العطاء المباشر ومبيعات التجزئة وغيرها. في عام 2021، يهيمن قطاع العطاء المباشر على السوق لأنه المصدر الأساسي لتوزيع المواد المساعدة.

تحليل على مستوى الدولة لسوق المواد المساعدة في أمريكا الشمالية

يتم تحليل سوق المواد المساعدة في أمريكا الشمالية وتوفير معلومات عن حجم السوق بناءً على البلد والأصل والفئة والمنتجات ونوع الكيمياء والتوليف الكيميائي والوظائف وأشكال الجرعات وطريقة الإدارة والمستخدم النهائي وقناة التوزيع كما هو مذكور أعلاه.

الدول التي يغطيها تقرير سوق المواد المساعدة في أمريكا الشمالية هي الولايات المتحدة وكندا والمكسيك.

تسيطر الولايات المتحدة على سوق المواد المساعدة في أمريكا الشمالية مع معدل نمو سنوي مركب كبير في الفترة المتوقعة بسبب الابتكارات في مجال المستحضرات الصيدلانية الحيوية والتركيز المتزايد على الأدوية اليتيمة والتقدم التكنولوجي في المواد المساعدة متعددة الوظائف.

كما يوفر قسم الدولة في التقرير عوامل التأثير الفردية على السوق والتغييرات في التنظيم في السوق محليًا والتي تؤثر على الاتجاهات الحالية والمستقبلية للسوق. تعد نقاط البيانات مثل المبيعات الجديدة ومبيعات الاستبدال والتركيبة السكانية للدولة والقوانين التنظيمية ورسوم الاستيراد والتصدير من بين المؤشرات الرئيسية المستخدمة للتنبؤ بسيناريو السوق للدول الفردية. كما يتم النظر في وجود وتوافر العلامات التجارية في أمريكا الشمالية والتحديات التي تواجهها بسبب المنافسة الكبيرة أو النادرة من العلامات التجارية المحلية والمحلية وتأثير قنوات المبيعات أثناء تقديم تحليل توقعات لبيانات الدولة.

المبادرات الاستراتيجية التي يقوم بها اللاعبون في السوق تخلق فرصًا جديدة في سوق المواد المساعدة

يوفر لك سوق المواد المساعدة أيضًا تحليلًا تفصيليًا للسوق لكل بلد من حيث نمو المواد المساعدة، وتأثير التقدم في المواد المساعدة والتغييرات في السيناريوهات التنظيمية مع دعمها لسوق المواد المساعدة. تتوفر البيانات للفترة التاريخية من 2011 إلى 2019.

تحليل المشهد التنافسي وحصة سوق المواد المساعدة

يوفر المشهد التنافسي لسوق المواد المساعدة تفاصيل حسب المنافس. تتضمن التفاصيل نظرة عامة على الشركة، والبيانات المالية للشركة، والإيرادات المتولدة، وإمكانات السوق، والاستثمار في البحث والتطوير، ومبادرات السوق الجديدة، ومواقع الإنتاج والمرافق، ونقاط القوة والضعف في الشركة، وإطلاق المنتج، وخطوط أنابيب تجارب المنتجات، وموافقات المنتج، وبراءات الاختراع، وعرض المنتج ونطاقه، وهيمنة التطبيق، ومنحنى شريان الحياة التكنولوجي. ترتبط نقاط البيانات المذكورة أعلاه فقط بتركيز الشركة فيما يتعلق بسوق المواد المساعدة في أمريكا الشمالية.

الشركات الرئيسية التي يغطيها تقرير سوق المواد المساعدة في أمريكا الشمالية هي DOW وRoquette Frères وJRS Pharma وEvonik Industries AG وThe Lubrizol Corporation (شركة تابعة لشركة Berkshire Hathaway Inc.) وBASF SE وAshland وKerry Group PLC وShin-Etsu Chemical Co., Ltd. وColorcon وChemische Fabrik Budenheim وPeter Greven GmbH & Co. KG وADM وCroda International Plc وBENEO وAvantor, Inc. وOmya AG وPfanstiehl, Inc. وMEGGLE Group Wasserburg من بين اللاعبين المحليين الآخرين. يفهم محللو DBMR نقاط القوة التنافسية ويوفرون تحليلًا تنافسيًا لكل منافس على حدة.

كما تقوم الشركات في جميع أنحاء العالم بإطلاق العديد من المنتجات وإبرام العديد من الاتفاقيات التي تعمل أيضًا على تسريع سوق المواد المساعدة.

على سبيل المثال،

- في سبتمبر 2020، دخلت شركة Roquette Frères في شراكة مع شركة Barentz لتوزيع الأدوية في الولايات المتحدة. تعمل كلتا الشركتين في الأسواق الأوروبية لإنشاء قنوات توزيع. ستؤدي هذه الشراكة إلى زيادة محفظة منتجات الشركة.

تعمل الشراكة وتطوير المنتجات الجديدة والاستراتيجيات الأخرى على تعزيز حصة الشركة في السوق من خلال زيادة التغطية والحضور. كما توفر أيضًا فائدة للمنظمة لتحسين عروضها للمواد المساعدة من خلال مجموعة موسعة من الأحجام.

SKU-

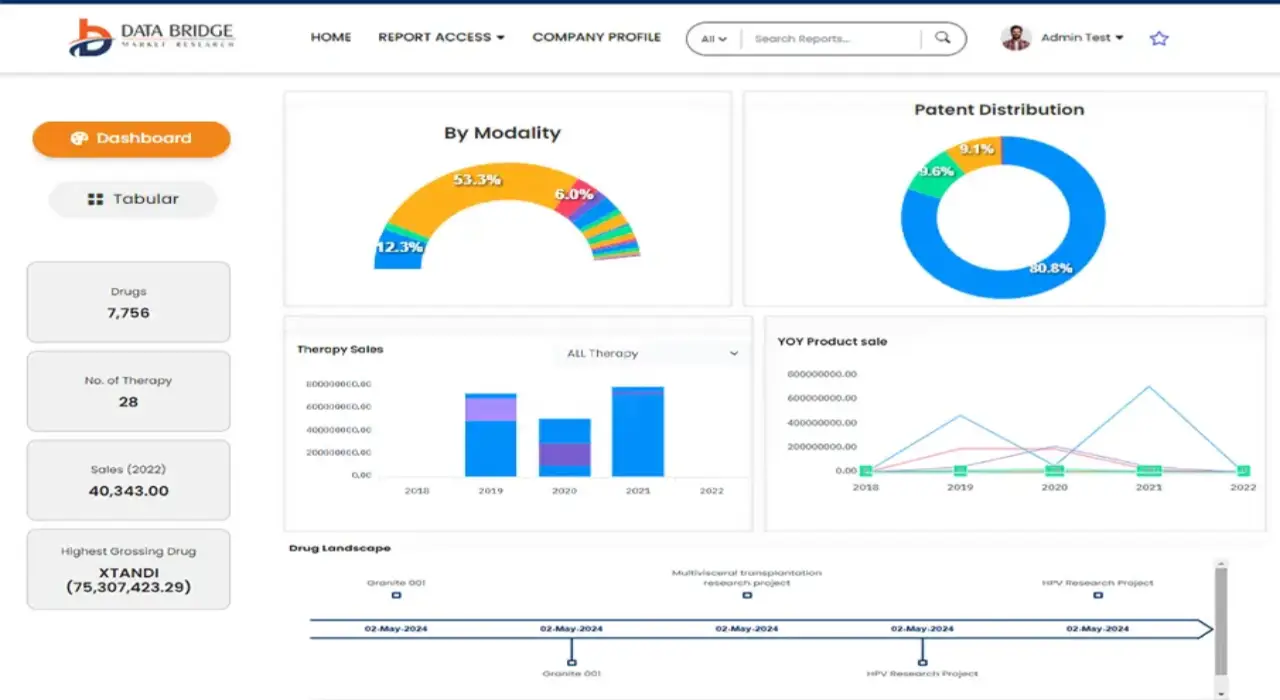

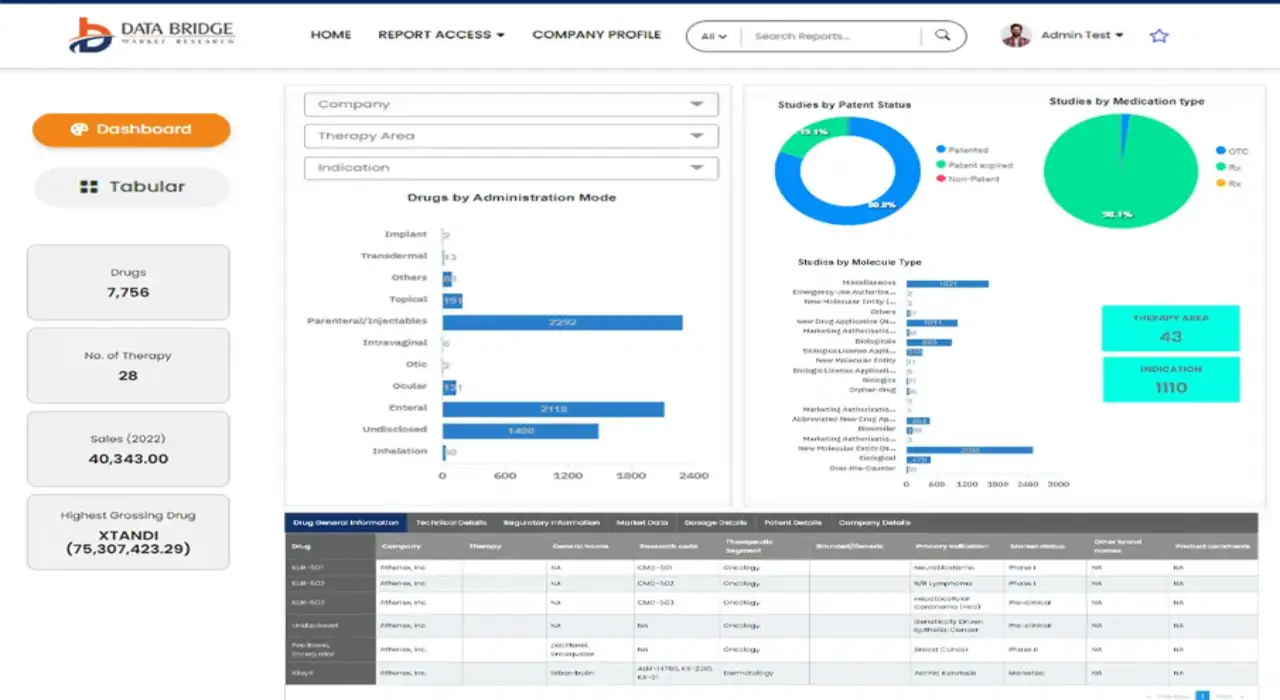

احصل على إمكانية الوصول عبر الإنترنت إلى التقرير الخاص بأول سحابة استخبارات سوقية في العالم

- لوحة معلومات تحليل البيانات التفاعلية

- لوحة معلومات تحليل الشركة للفرص ذات إمكانات النمو العالية

- إمكانية وصول محلل الأبحاث للتخصيص والاستعلامات

- تحليل المنافسين باستخدام لوحة معلومات تفاعلية

- آخر الأخبار والتحديثات وتحليل الاتجاهات

- استغل قوة تحليل المعايير لتتبع المنافسين بشكل شامل

Table of Content

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF NORTH AMERICA EXCIPIENTS MARKET

1.4 LIMITATIONS

1.5 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 CURRENCY AND PRICING

2.5 DBMR TRIPOD DATA VALIDATION MODEL

2.6 MULTIVARIATE MODELLING

2.7 ORIGIN LIFELINE CURVE

2.8 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.9 DBMR MARKET POSITION GRID

2.1 MARKET APPLICATION COVERAGE GRID

2.11 VENDOR SHARE ANALYSIS

2.12 SECONDARY SOURCES

2.13 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHT

4.1 NORTH AMERICA EXCIPIENTS MARKET: COUNTRIES WITH DATA OF IMPORTS AND EXPORTS

4.2 NORTH AMERICA EXCIPIETNS MARKET: COLOMBIA DATA OF THE ORIGIN COUNTRY OF THE IMPORTS

4.3 NORTH AMERICA EXCIPIENTS MARKET: COLOMBIA DATA OF THE IMPORTS AND EXPORTS BY MOLECULES IN VALUES AND VOLUMES

5 NORTH AMERICA EXCIPIENTS MARKET: REGULATORY SCENARIO

5.1 THE CANADA REGULATORY GUIDANCE FOR NON CLINICAL SAFETY EVALUATION OF PHARMACEUTICAL EXCIPIENTS

5.2 JAPAN REGULATORY FRAMEWORK FOR EXCIPIENTS

5.3 MIDDLE EAST AND AFRICA REGULATORY FRAMEWORK FOR EXCIPIENTS

6 MARKET OVERVIEW

6.1 DRIVERS

6.1.1 TECHNOLOGICAL ADVANCEMENTS IN MULTIFUNCTIONAL EXCIPIENTS

6.1.2 INCREASING NEED FOR PHARMACEUTICAL PRODUCTS ACROSS VARIED THERAPEUTIC AREAS

6.1.3 INNOVATIONS IN BIOPHARMACEUTICALS

6.1.4 INCREASING DEMAND & AVAILABILITY OF GENERIC DRUGS

6.1.5 RISING FOCUS ON ORPHAN DRUGS

6.2 RESTRAINTS

6.2.1 STRINGENT REGULATIONS

6.2.2 LONG DURATION OF DRUG DEVELOPMENT PROCESS

6.2.3 HIGH COST OF EXPERIMENTAL STUDIES OF EXCIPIENTS

6.3 OPPORTUNITIES

6.3.1 STRATEGIC INITIATIVES BY MARKET PLAYERS

6.3.2 RISING DEMAND FOR EASE OF USE

6.3.3 RISING DISPOSABLE INCOME

6.3.4 INCREASING DEMAND FOR ALTERNATIVE ROUTES OF DELIVERY/DOSAGE FORMS

6.3.5 ASSOCIATED SIDE EFFECTS

6.3.6 SAFETY CONSIDERATION IN STORAGE & TRANSPORTATION

6.3.7 LACK OF NOVEL PHARMACEUTICAL EXCIPIENTS

7 IMPACT OF COVID-19 ON NORTH AMERICA EXCIPIENTS MARKET

7.1 IMPACT ON PRICE

7.2 IMPACT ON DEMAND

7.3 MPACT ON SUPPLY CHAIN

7.4 STRATEGIC DECISION BY MANUFACTURERS

7.5 KEY INITIATIVES BY MARKET PLAYERS DURING COVID-19

7.6 CONCLUSION

8 NORTH AMERICA EXCIPIENTS MARKET, BY ORIGIN

8.1 OVERVIEW

8.2 ORGANIC

8.3 INORGANIC

9 NORTH AMERICA EXCIPIENTS MARKET, BY CATEGORY

9.1 OVERVIEW

9.2 PRIMARY EXCIPIENTS

9.3 SECONDARY EXCIPIENTS

10 NORTH AMERICA EXCIPIENTS MARKET, BY PRODUCTS

10.1 OVERVIEW

10.2 POLYMERS

10.2.1 MCC

10.2.2 HPMC

10.2.3 ETHYL CELLULOSE

10.2.4 METHYL CELLULOSE

10.2.5 CMC

10.2.6 CROSCARMELLOSE SODIUM

10.2.7 POVIDONE

10.2.8 PREGELATINIZED STARCH

10.2.9 SODIUM STARCH GLYCOL

10.2.10 POLYETHYLENE GLYCOL

10.2.11 ACRYLIC POLYMERS

10.3 SUGAR

10.3.1 LACTOSE

10.3.2 SUCROSE

10.3.3 OTHERS

10.4 ALCOHOL

10.4.1 PROPYLENE GLYCOL

10.4.2 SORBITOL

10.4.3 MANNITOL

10.4.4 GLYCERIN

10.4.5 OTHERS

10.5 MINERALS

10.5.1 CALCIUM PHOSPHATE

10.5.2 CALCIUM CARBONATE

10.5.3 CLAY

10.5.4 SILICON DIOXIDE

10.5.5 TITANIUM DIOXIDE

10.5.6 OTHERS

10.6 GELATIN

10.7 OTHERS

11 NORTH AMERICA EXCIPIENTS MARKET, BY CHEMISTRY TYPE

11.1 OVERVIEW

11.2 PLANT

11.3 ANIMALS

11.4 SYNTHETIC

11.5 MINERALS

12 NORTH AMERICA EXCIPIENTS MARKET, BY CHEMISTRY SYNTHESIS

12.1 OVERVIEW

12.2 LACTOSE MONOHYDRATE

12.3 SUCRALOSE

12.4 POLYSORBATE

12.5 BENZYL ALCOHOL

12.6 CETOSTEARY ACLOHOL

12.7 SOY LECITHIN

12.8 PREGELATINIZED STARCH

12.9 OTHERS

13 NORTH AMERICA EXCIPIENTS MARKET, BY FUNCTIONALITY

13.1 OVERVIEW

13.2 BINDERS AND ADHESIVES

13.3 DISINTEGRANTS

13.4 COATING MATERIAL

13.5 COLORING AGENTS

13.6 SOLUBILIZERS

13.7 FLAVORS

13.8 SWEETENING AGENTS

13.9 DILUENTS

13.1 LUBRICANTS

13.11 BUFFERS

13.12 EMULSIFYING AGENTS

13.13 PRESERVATIVES

13.14 ANTIOXIDANTS

13.15 SORBENTS

13.16 SOLVENTS

13.17 EMOLLIENTS

13.18 GLIDIENTS

13.19 CHELATING AGENTS

13.2 ANTIFOAMING AGENTS

13.21 OTHERS

14 NORTH AMERICA EXCIPIENTS MARKET, BY DOSAGE FORM

14.1 OVERVIEW

14.2 SOLID

14.2.1 PLANT

14.2.2 ANIMALS

14.2.3 SYNTHETIC

14.2.4 MINERALS

14.3 SEMI-SOLID

14.3.1 PLANT

14.3.2 ANIMALS

14.3.3 SYNTHETIC

14.3.4 MINERALS

14.4 LIQUID

14.4.1 PLANT

14.4.2 ANIMALS

14.4.3 SYNTHETIC

14.4.4 MINERALS

15 NORTH AMERICA EXCIPIENTS MARKET, BY ROUTE OF ADMINISTRATION

15.1 OVERVIEW

15.2 ORAL EXCIPIENTS

15.3 TOPICAL EXCIPIENTS

15.4 PARENTERAL EXCIPIENTS

15.5 OTHER EXCIPIENTS

16 NORTH AMERICA EXCIPIENTS MARKET, BY END USER

16.1 OVERVIEW

16.2 PHARMACEUTICAL AND BIOPHARMACEUTICAL COMPANIES

16.3 CONTRACT FORMULATORS

16.4 RESEARCH ORGANIZATION AND ACADEMICS

16.5 OTHERS

17 NORTH AMERICA EXCIPIENTS MARKET, BY DISTRIBUTION CHANNEL

17.1 OVERVIEW

17.2 DIRECT TENDER

17.3 RETAIL SALES

17.4 OTHERS

18 NORTH AMERICA EXCIPIENTS MARKET, BY GEOGRAPHY

18.1 NORTH AMERICA

18.1.1 U.S.

18.1.2 CANADA

18.1.3 MEXICO

19 NORTH AMERICA EXCIPIENTS MARKET: COMPANY LANDSCAPE

19.1 COMPANY SHARE ANALYSIS: NORTH AMERICA

20 SWOT ANALYSIS

21 COMPANY PROFILES

21.1 DOW

21.1.1 COMPANY SNAPSHOT

21.1.2 REVENUE ANALYSIS

21.1.3 COMPANY SHARE ANALYSIS

21.1.4 PRODUCT PORTFOLIO

21.1.5 RECENT DEVELOPMENTS

21.2 ROQUETTE FRÈRES

21.2.1 COMPANY SNAPSHOT

21.2.2 COMPANY SHARE ANALYSIS

21.2.3 PRODUCT PORTFOLIO

21.2.4 RECENT DEVELOPMENTS

21.3 JRS PHARMA

21.3.1 COMPANY SNAPSHOT

21.3.2 COMPANY SHARE ANALYSIS

21.3.3 PRODUCT PORTFOLIO

21.3.4 RECENT DEVELOPMENTS

21.4 EVONIK INDUSTRIES AG

21.4.1 COMPANY SNAPSHOT

21.4.2 REVENUE ANALYSIS

21.4.3 COMPANY SHARE ANALYSIS

21.4.4 PRODUCT PORTFOLIO

21.4.5 RECENT DEVELOPMENTS

21.5 THE LUBRIZOL CORPORATION (A SUBSIDIARY OF BERKSHIRE HATHAWAY INC.)

21.5.1 COMPANY SNAPSHOT

21.5.2 REVENUE ANALYSIS

21.5.3 COMPANY SHARE ANALYSIS

21.5.4 PRODUCT PORTFOLIO

21.5.5 RECENT DEVELOPMENT

21.6 BASF SE

21.6.1 COMPANY SNAPSHOT

21.6.2 REVENUE ANALYSIS

21.6.3 PRODUCT PORTFOLIO

21.6.4 RECENT DEVELOPMENTS

21.7 ASHLAND

21.7.1 COMPANY SNAPSHOT

21.7.2 REVENUE ANALYSIS

21.7.3 PRODUCT PORTFOLIO

21.7.4 RECENT DEVELOPMENTS

21.8 KERRY GROUP PLC

21.8.1 COMPANY SNAPSHOT

21.8.2 REVENUE ANALYSIS

21.8.3 PRODUCT PORTFOLIO

21.8.4 RECENT DEVELOPMENTS

21.9 SHIN-ETSU CHEMICAL CO., LTD.

21.9.1 COMPANY SNAPSHOT

21.9.2 REVENUE ANALYSIS

21.9.3 PRODUCT PORTFOLIO

21.9.4 RECENT DEVELOPMENTS

21.1 COLORCON

21.10.1 COMPANY SNAPSHOT

21.10.2 PRODUCT PORTFOLIO

21.10.3 RECENT DEVELOPMENTS

21.11 ADM

21.11.1 COMPANY SNAPSHOT

21.11.2 REVENUE ANALYSIS

21.11.3 PRODUCT PORTFOLIO

21.11.4 RECENT DEVELOPMENTS

21.12 AVANTOR, INC.

21.12.1 COMPANY SNAPSHOT

21.12.2 REVENUE ANALYSIS

21.12.3 PRODUCT PORTFOLIO

21.12.4 RECENT DEVELOPMENTS

21.13 BENEO

21.13.1 COMPANY SNAPSHOT

21.13.2 PRODUCT PORTFOLIO

21.13.3 RECENT DEVELOPMENTS

21.14 CHEMISCHE FABRIK BUDENHEIM

21.14.1 COMPANY SNAPSHOT

21.14.2 PRODUCT PORTFOLIO

21.14.3 RECENT DEVELOPMENTS

21.15 CRODA INTERNATIONAL PLC

21.15.1 COMPANY SNAPSHOT

21.15.2 REVENUE ANALYSIS

21.15.3 PRODUCT PORTFOLIO

21.15.4 RECENT DEVELOPMENTS

21.16 DFE PHARMA

21.16.1 COMPANY SNAPSHOT

21.16.2 PRODUCT PORTFOLIO

21.16.3 RECENT DEVELOPMENTS

21.17 MEGGLE GROUP WASSERBURG

21.17.1 COMPANY SNAPSHOT

21.17.2 PRODUCT PORTFOLIO

21.17.3 RECENT DEVELOPMENTS

21.18 OMYA AG

21.18.1 COMPANY SNAPSHOT

21.18.2 PRODUCT PORTFOLIO

21.18.3 RECENT DEVELOPMENTS

21.19 PETER GREVEN GMBH & CO. KG

21.19.1 COMPANY SNAPSHOT

21.19.2 PRODUCT PORTFOLIO

21.19.3 RECENT DEVELOPMENTS

21.2 PFANSTIEHL, INC.

21.20.1 COMPANY SNAPSHOT

21.20.2 PRODUCT PORTFOLIO

21.20.3 RECENT DEVELOPMENTS

22 QUESTIONNAIRE

23 RELATED REPORTS

List of Table

TABLE 1 NORTH AMERICA EXCIPIENTS MARKET, BY ORIGIN, 2017-2028 (USD MILLION)

TABLE 2 NORTH AMERICA ORGANIC IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 3 NORTH AMERICA INORGANIC IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 4 NORTH AMERICA EXCIPIENTS MARKET, BY CATEGORY, 2017-2028 (USD MILLION)

TABLE 5 NORTH AMERICA PRIMARY EXCIPIENTS IN EXCIPIENT MARKETS, BY REGION, 2017-2028 (USD MILLION)

TABLE 6 NORTH AMERICA SECONDARY EXCIPIENTS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 7 NORTH AMERICA EXCIPIENTS MARKET, BY PRODUCTS, 2017-2028 (USD MILLION)

TABLE 8 NORTH AMERICA POLYMERS EXCIPIENTS IN EXCIPIENT MARKETS, BY REGION, 2017-2028 (USD MILLION)

TABLE 9 NORTH AMERICA POLYMERS IN EXCIPIENTS MARKET, BY PRODUCTS , 2017-2028 (USD MILLION)

TABLE 10 NORTH AMERICA SUGARS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 11 NORTH AMERICA SUGAR IN EXCIPIENTS MARKET, BY PRODUCTS, 2017-2028 (USD MILLION)

TABLE 12 NORTH AMERICA ALCOHOLS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 13 NORTH AMERICA ALCOHOL IN EXCIPIENTS MARKET, BY PRODUCTS, 2017-2028 (USD MILLION)

TABLE 14 NORTH AMERICA MINERALS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 15 NORTH AMERICA MINERALS IN EXCIPIENTS MARKET, BY PRODUCTS, 2017-2028 (USD MILLION)

TABLE 16 NORTH AMERICA GELATIN IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 17 NORTH AMERICA OTHERS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 18 NORTH AMERICA EXCIPIENTS MARKET, BY CHEMISTRY TYPE, 2017-2028 (USD MILLION)

TABLE 19 NORTH AMERICA PLANT IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 20 NORTH AMERICA ANIMALS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 21 NORTH AMERICA SYNTHETIC IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 22 NORTH AMERICA MINERALS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 23 NORTH AMERICA EXCIPIENTS MARKET, BY CHEMICAL SYNTHESIS, 2017-2028 (USD MILLION)

TABLE 24 NORTH AMERICA LACTOSE MONOHYDRATE IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 25 NORTH AMERICA SUCRALOSE IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 26 NORTH AMERICA POLYSORBATE IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 27 NORTH AMERICA BENZYL ALCOHOL IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 28 NORTH AMERICA CETOSTEARY ACLOHOL IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 29 NORTH AMERICA SOY LECITHIN IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 30 NORTH AMERICA PREGELATINIZED STARCH IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 31 NORTH AMERICA OTHERS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 32 NORTH AMERICA EXCIPIENTS MARKET, BY FUNCTIONALITY, 2017-2028 (USD MILLION)

TABLE 33 NORTH AMERICA BINDERS AND ADHESIVES IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 34 NORTH AMERICA DISINTEGRANTS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 35 NORTH AMERICA COATING MATERIAL IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 36 NORTH AMERICA COLORING AGENTS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 37 NORTH AMERICA SOLUBILIZERS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 38 NORTH AMERICA FLAVORS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 39 NORTH AMERICA SWEETENING AGENTS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 40 NORTH AMERICA DILUENTS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 41 NORTH AMERICA LUBRICANTS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 42 NORTH AMERICA BUFFERS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 43 NORTH AMERICA EMULSIFYING AGENTS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 44 NORTH AMERICA PRESERVATIVES IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 45 NORTH AMERICA ANTIOXIDANTS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 46 NORTH AMERICA SORBENTS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 47 NORTH AMERICA SOLVENTS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 48 NORTH AMERICA EMOLLIENTS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 49 NORTH AMERICA GLIDIENTS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 50 NORTH AMERICA CHELATING AGENTS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 51 NORTH AMERICA ANTIFOAMING AGENTS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 52 NORTH AMERICA OTHERS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 53 NORTH AMERICA EXCIPIENTS MARKET, BY DOSAGE FORMS, 2017-2028 (USD MILLION)

TABLE 54 NORTH AMERICA SOLID IN EXCIPIENT MARKETS, BY REGION, 2017-2028 (USD MILLION)

TABLE 55 NORTH AMERICA SOLID IN EXCIPIENTS MARKET, BY DOSAGE FORMS, 2017-2028 (USD MILLION)

TABLE 56 NORTH AMERICA SEMI- SOLID IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 57 NORTH AMERICA SEMI- SOLID IN EXCIPIENTS MARKET, BY DOSAGE FORMS, 2017-2028 (USD MILLION)

TABLE 58 NORTH AMERICA LIQUID IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 59 NORTH AMERICA LIQUID IN EXCIPIENTS MARKET, BY DOSAGE FORMS, 2017-2028 (USD MILLION)

TABLE 60 NORTH AMERICA EXCIPIENTS MARKET, BY ROUTE OF ADMINISTRATION, 2017-2028 (USD MILLION)

TABLE 61 NORTH AMERICA ORAL EXCIPIENTS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 62 NORTH AMERICA TOPICAL EXCIPIENTS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 63 NORTH AMERICA PARENTERAL EXCIPIENTS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 64 NORTH AMERICA OTHER EXCIPIENTS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 65 NORTH AMERICA EXCIPIENTS MARKET, BY END USER, 2017-2028 (USD MILLION)

TABLE 66 NORTH AMERICA PHARMACEUTICAL AND BIOPHARMACEUTICAL COMPANIES IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 67 NORTH AMERICA CONTRACT FORMULATORS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 68 NORTH AMERICA RESEARCH ORGANIZATION AND ACADEMICS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 69 NORTH AMERICA OTHERS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 70 NORTH AMERICA EXCIPIENTS MARKET, BY DISTRIBUTION CHANNEL, 2017-2028 (USD MILLION)

TABLE 71 NORTH AMERICA DIRECT TENDER IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 72 NORTH AMERICA RETAIL SALES IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 73 NORTH AMERICA OTHERS IN EXCIPIENTS MARKET, BY REGION, 2017-2028 (USD MILLION)

TABLE 74 NORTH AMERICA EXCIPIENTS MARKET, BY COUNTRY, 2017-2028 (USD MILLION)

TABLE 75 NORTH AMERICA EXCIPIENTS MARKET, BY ORIGIN 2017-2028 (USD MILLION)

TABLE 76 NORTH AMERICA EXCIPIENTS MARKET, BY CATEGORY, 2017-2028 (USD MILLION)

TABLE 77 NORTH AMERICA EXCIPIENTS MARKET, BY PRODUCTS, 2017-2028 (USD MILLION)

TABLE 78 NORTH AMERICA EXCIPIENTS MARKET, BY PRODUCTS, 2017-2028 (UNITS)

TABLE 79 NORTH AMERICA EXCIPIENTS MARKET, BY PRODUCTS, 2017-2028 (ASP)

TABLE 80 NORTH AMERICA POLYMERS IN EXCIPIENTS MARKET, BY PRODUCTS , 2017-2028 (USD MILLION)

TABLE 81 NORTH AMERICA SUGAR IN EXCIPIENTS MARKET, BY PRODUCTS, 2017-2028 (USD MILLION)

TABLE 82 NORTH AMERICA ALCOHOL IN EXCIPIENTS MARKET, BY PRODUCTS, 2017-2028 (USD MILLION)

TABLE 83 NORTH AMERICA MINERALS IN EXCIPIENTS MARKET, BY PRODUCTS, 2017-2028 (USD MILLION)

TABLE 84 NORTH AMERICA EXCIPIENTS MARKET, BY CHEMISTRY TYPE, 2017-2028 (USD MILLION)

TABLE 85 NORTH AMERICA EXCIPIENTS MARKET, BY CHEMICAL SYNTHESIS, 2017-2028 (USD MILLION)

TABLE 86 NORTH AMERICA EXCIPIENTS MARKET, BY CHEMICAL SYNTHESIS, 2017-2028 (UNITS)

TABLE 87 NORTH AMERICA EXCIPIENTS MARKET, BY CHEMICAL SYNTHESIS, 2017-2028 (ASP)

TABLE 88 NORTH AMERICA EXCIPIENTS MARKET, BY FUNCTIONALITY, 2017-2028 (USD MILLION)

TABLE 89 NORTH AMERICA EXCIPIENTS MARKET, BY DOSAGE FORM, 2017-2028 (USD MILLION)

TABLE 90 NORTH AMERICA SOLID IN EXCIPIENTS MARKET, BY DOSAGE FORM, 2017-2028 (USD MILLION)

TABLE 91 NORTH AMERICA SEMI-SOLID IN EXCIPIENTS MARKET, BY DOSAGE FORMS, 2017-2028 (USD MILLION)

TABLE 92 NORTH AMERICA LIQUIDS IN EXCIPIENTS MARKET, BY DOSAGE FORMS, 2017-2028 (USD MILLION)

TABLE 93 NORTH AMERICA EXCIPIENTS MARKET, BY ROUTE OF ADMINISTRATION, 2017-2028 (USD MILLION)

TABLE 94 NORTH AMERICA EXCIPIENTS MARKET, BY END USER, 2017-2028 (USD MILLION)

TABLE 95 NORTH AMERICA EXCIPIENTS MARKET, BY DISTRIBUTION CHANNEL 2017-2028 (USD MILLION)

TABLE 96 U.S. EXCIPIENTS MARKET, BY ORIGIN 2017-2028 (USD MILLION)

TABLE 97 U.S. EXCIPIENTS MARKET, BY CATEGORY, 2017-2028 (USD MILLION)

TABLE 98 U.S. EXCIPIENTS MARKET, BY PRODUCTS, 2017-2028 (USD MILLION)

TABLE 99 U.S. EXCIPIENTS MARKET, BY PRODUCTS, 2017-2028 (UNITS)

TABLE 100 U.S. EXCIPIENTS MARKET, BY PRODUCTS, 2017-2028 (ASP)

TABLE 101 U.S. POLYMERS IN EXCIPIENTS MARKET, BY PRODUCTS , 2017-2028 (USD MILLION)

TABLE 102 U.S. SUGAR IN EXCIPIENTS MARKET, BY PRODUCTS, 2017-2028 (USD MILLION)

TABLE 103 U.S. ALCOHOL IN EXCIPIENTS MARKET, BY PRODUCTS, 2017-2028 (USD MILLION)

TABLE 104 U.S. MINERALS IN EXCIPIENTS MARKET, BY PRODUCTS, 2017-2028 (USD MILLION)

TABLE 105 U.S. EXCIPIENTS MARKET, BY CHEMISTRY TYPE, 2017-2028 (USD MILLION)

TABLE 106 U.S. EXCIPIENTS MARKET, BY CHEMICAL SYNTHESIS, 2017-2028 (USD MILLION)

TABLE 107 U.S. EXCIPIENTS MARKET, BY CHEMICAL SYNTHESIS, 2017-2028 (UNITS)

TABLE 108 U.S. EXCIPIENTS MARKET, BY CHEMICAL SYNTHESIS, 2017-2028 (ASP)

TABLE 109 U.S. EXCIPIENTS MARKET, BY FUNCTIONALITY, 2017-2028 (USD MILLION)

TABLE 110 U.S. EXCIPIENTS MARKET, BY DOSAGE FORMS, 2017-2028 (USD MILLION)

TABLE 111 U.S. SOLID IN EXCIPIENTS MARKET, BY DOSAGE FORMS, 2017-2028 (USD MILLION)

TABLE 112 U.S. SEMI-SOLID IN EXCIPIENTS MARKET, BY DOSAGE FORMS, 2017-2028 (USD MILLION)

TABLE 113 U.S. LIQUIDS IN EXCIPIENTS MARKET, BY DOSAGE FORMS, 2017-2028 (USD MILLION)

TABLE 114 U.S. EXCIPIENTS MARKET, BY ROUTE OF ADMINISTRATION, 2017-2028 (USD MILLION)

TABLE 115 U.S. EXCIPIENTS MARKET, BY END USER, 2017-2028 (USD MILLION)

TABLE 116 U.S. EXCIPIENTS MARKET, BY DISTRIBUTION CHANNEL 2017-2028 (USD MILLION)

TABLE 117 CANADA EXCIPIENTS MARKET, BY ORIGIN 2017-2028 (USD MILLION)

TABLE 118 CANADA EXCIPIENTS MARKET, BY CATEGORY, 2017-2028 (USD MILLION)

TABLE 119 CANADA EXCIPIENTS MARKET, BY PRODUCTS, 2017-2028 (USD MILLION)

TABLE 120 CANADA EXCIPIENTS MARKET, BY PRODUCTS, 2017-2028 (UNITS)

TABLE 121 CANADA EXCIPIENTS MARKET, BY PRODUCTS, 2017-2028 (ASP)

TABLE 122 CANADA POLYMERS IN EXCIPIENTS MARKET, BY PRODUCTS , 2017-2028 (USD MILLION)

TABLE 123 CANADA SUGAR IN EXCIPIENTS MARKET, BY PRODUCTS, 2017-2028 (USD MILLION)

TABLE 124 CANADA ALCOHOL IN EXCIPIENTS MARKET, BY PRODUCTS, 2017-2028 (USD MILLION)

TABLE 125 CANADA MINERALS IN EXCIPIENTS MARKET, BY PRODUCTS, 2017-2028 (USD MILLION)

TABLE 126 CANADA EXCIPIENTS MARKET, BY CHEMISTRY TYPE, 2017-2028 (USD MILLION)

TABLE 127 CANADA EXCIPIENTS MARKET, BY CHEMICAL SYNTHESIS, 2017-2028 (USD MILLION)

TABLE 128 CANADA EXCIPIENTS MARKET, BY CHEMICAL SYNTHESIS, 2017-2028 (UNITS)

TABLE 129 CANADA EXCIPIENTS MARKET, BY CHEMICAL SYNTHESIS, 2017-2028 (ASP)

TABLE 130 CANADA EXCIPIENTS MARKET, BY FUNCTIONALITY, 2017-2028 (USD MILLION)

TABLE 131 CANADA EXCIPIENTS MARKET, BY DOSAGE FORMS, 2017-2028 (USD MILLION)

TABLE 132 CANADA SOLID IN EXCIPIENTS MARKET, BY DOSAGE FORMS, 2017-2028 (USD MILLION)

TABLE 133 CANADA SEMI-SOLID IN EXCIPIENTS MARKET, BY DOSAGE FORMS, 2017-2028 (USD MILLION)

TABLE 134 CANADA LIQUIDS IN EXCIPIENTS MARKET, BY DOSAGE FORMS, 2017-2028 (USD MILLION)

TABLE 135 CANADA EXCIPIENTS MARKET, BY ROUTE OF ADMINISTRATION, 2017-2028 (USD MILLION)

TABLE 136 CANDA EXCIPIENTS MARKET, BY END USER, 2017-2028 (USD MILLION)

TABLE 137 CANADA EXCIPIENTS MARKET, BY DISTRIBUTION CHANNEL 2017-2028 (USD MILLION)

TABLE 138 MEXICO EXCIPIENTS MARKET, BY ORIGIN 2017-2028 (USD MILLION)

TABLE 139 MEXICO EXCIPIENTS MARKET, BY CATEGORY, 2017-2028 (USD MILLION)

TABLE 140 MEXICO EXCIPIENTS MARKET, BY PRODUCTS, 2017-2028 (USD MILLION)

TABLE 141 MEXICO EXCIPIENTS MARKET, BY PRODUCTS, 2017-2028 (UNITS)

TABLE 142 MEXICO EXCIPIENTS MARKET, BY PRODUCTS, 2017-2028 (ASP)

TABLE 143 MEXICO POLYMERS IN EXCIPIENTS MARKET, BY PRODUCTS , 2017-2028 (USD MILLION)

TABLE 144 MEXICO SUGAR IN EXCIPIENTS MARKET, BY PRODUCTS, 2017-2028 (USD MILLION)

TABLE 145 MEXICO ALCOHOL IN EXCIPIENTS MARKET, BY PRODUCTS, 2017-2028 (USD MILLION)

TABLE 146 MEXICO MINERALS IN EXCIPIENTS MARKET, BY PRODUCTS, 2017-2028 (USD MILLION)

TABLE 147 MEXICO EXCIPIENTS MARKET, BY CHEMISTRY TYPE, 2017-2028 (USD MILLION)

TABLE 148 MEXICO EXCIPIENTS MARKET, BY CHEMICAL SYNTHESIS, 2017-2028 (USD MILLION)

TABLE 149 MEXICO EXCIPIENTS MARKET, BY CHEMICAL SYNTHESIS, 2017-2028 (UNITS)

TABLE 150 MEXICO EXCIPIENTS MARKET, BY CHEMICAL SYNTHESIS, 2017-2028 (ASP)

TABLE 151 MEXICO EXCIPIENTS MARKET, BY FUNCTIONALITY, 2017-2028 (USD MILLION)

TABLE 152 MEXICO EXCIPIENTS MARKET, BY DOSAGE FORMS, 2017-2028 (USD MILLION)

TABLE 153 MEXICO SOLID IN EXCIPIENTS MARKET, BY DOSAGE FORMS, 2017-2028 (USD MILLION)

TABLE 154 MEXICO SEMI-SOLID IN EXCIPIENTS MARKET, BY DOSAGE FORMS, 2017-2028 (USD MILLION)

TABLE 155 MEXICO LIQUIDS IN EXCIPIENTS MARKET, BY DOSAGE FORMS, 2017-2028 (USD MILLION)

TABLE 156 MEXICO EXCIPIENTS MARKET, BY ROUTE OF ADMINISTRATION, 2017-2028 (USD MILLION)

TABLE 157 MEXICO EXCIPIENTS MARKET, BY END USER, 2017-2028 (USD MILLION)

TABLE 158 MEXICO EXCIPIENTS MARKET, BY DISTRIBUTION CHANNEL 2017-2028 (USD MILLION)

List of Figure

FIGURE 1 NORTH AMERICA EXCIPIENTS MARKET: SEGMENTATION

FIGURE 2 NORTH AMERICA EXCIPIENTS MARKET : DATA TRIANGULATION

FIGURE 3 NORTH AMERICA EXCIPIENTS MARKET: DROC ANALYSIS

FIGURE 4 NORTH AMERICA EXCIPIENTS MARKET: NORTH AMERICA VS REGIONAL MARKET ANALYSIS

FIGURE 5 NORTH AMERICA EXCIPIENTS MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 NORTH AMERICA EXCIPIENTS MARKET: MULTIVARIATE MODELLING

FIGURE 7 NORTH AMERICA EXCIPIENTS MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 8 NORTH AMERICA EXCIPIENTS MARKET: DBMR MARKET POSITION GRID

FIGURE 9 NORTH AMERICA EXCIPIENTS MARKET: MARKET APPLICATION COVERAGE GRID

FIGURE 10 NORTH AMERICA EXCIPIENTS MARKET: VENDOR SHARE ANALYSIS

FIGURE 11 NORTH AMERICA IS EXPECTED TO DOMINATE THE NORTH AMERICA EXCIPIENTS MARKET AND ASIA-PACIFIC IS EXPECTED TO GROW WITH THE HIGHEST CAGR IN THE FORECAST PERIOD OF 2021 TO 2028

FIGURE 12 TECHNOLOGICAL ADVANCEMENTS IN MULTIFUNCTIONAL EXCIPIENTS AND INNOVATION IN BIOPHARMACEUTICALS IS DRIVING THE NORTH AMERICA EXCIPIENTS MARKET IN THE FORECAST PERIOD OF 2021 TO 2028

FIGURE 13 ORGANIC SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE NORTH AMERICA EXCIPIENTS MARKET IN 2021 & 2028

FIGURE 14 NORTH AMERICA IS THE FASTEST GROWING MARKET FOR EXCIPIENTS MANUFACTURERS IN THE FORECAST PERIOD OF 2021 TO 2028

FIGURE 15 DRIVERS, RESTRAINTS, OPPORTUNITIES AND CHALLENGES OF THE NORTH AMERICA EXCIPIENTS MARKET

FIGURE 16 APPROVAL OF GENERIC MEDICINES BY USFDA

FIGURE 17 NORTH AMERICA EXCIPIENTS MARKET: BY ORIGIN, 2020

FIGURE 18 NORTH AMERICA EXCIPIENTS MARKET: BY ORIGIN, 2020-2028 (USD MILLION)

FIGURE 19 NORTH AMERICA EXCIPIENTS MARKET: BY ORIGIN, CAGR (2020-2028)

FIGURE 20 NORTH AMERICA EXCIPIENTS MARKET: BY ORIGIN, LIFELINE CURVE

FIGURE 21 NORTH AMERICA EXCIPIENTS MARKET: BY CATEGORY, 2020

FIGURE 22 NORTH AMERICA EXCIPIENTS MARKET: BY CATEGORY, 2020-2028 (USD MILLION)

FIGURE 23 NORTH AMERICA EXCIPIENTS MARKET: BY CATEGORY, CAGR (2020-2028)

FIGURE 24 NORTH AMERICA EXCIPIENTS MARKET: BY CATEGORY, LIFELINE CURVE

FIGURE 25 NORTH AMERICA EXCIPIENTS MARKET: BY PRODUCTS, 2020

FIGURE 26 NORTH AMERICA EXCIPIENTS MARKET: BY PRODUCTS, 2020-2028 (USD MILLION)

FIGURE 27 NORTH AMERICA EXCIPIENTS MARKET: BY PRODUCTS, CAGR (2020-2028)

FIGURE 28 NORTH AMERICA EXCIPIENTS MARKET: BY PRODUCTS, LIFELINE CURVE

FIGURE 29 NORTH AMERICA EXCIPIENTS MARKET: BY CHEMISTRY TYPE, 2020

FIGURE 30 NORTH AMERICA EXCIPIENTS MARKET: BY CHEMISTRY TYPE, 2020-2028 (USD MILLION)

FIGURE 31 NORTH AMERICA EXCIPIENTS MARKET: BY CHEMISTRY TYPE, CAGR (2020-2028)

FIGURE 32 NORTH AMERICA EXCIPIENTS MARKET: BY CHEMISTRY TYPE, LIFELINE CURVE

FIGURE 33 NORTH AMERICA EXCIPIENTS MARKET: BY CHEMICAL SYNTHESIS, 2020

FIGURE 34 NORTH AMERICA EXCIPIENTS MARKET: BY CHEMICAL SYNTHESIS, 2020-2028 (USD MILLION)

FIGURE 35 NORTH AMERICA EXCIPIENTS MARKET: BY CHEMICAL SYNTHESIS, CAGR (2020-2028)

FIGURE 36 NORTH AMERICA EXCIPIENTS MARKET: BY CHEMICAL SYNTHESIS, LIFELINE CURVE

FIGURE 37 NORTH AMERICA EXCIPIENTS MARKET: BY FUNCTIONALITY, 2020

FIGURE 38 NORTH AMERICA EXCIPIENTS MARKET: BY FUNCTIONALITY, 2020-2028 (USD MILLION)

FIGURE 39 NORTH AMERICA EXCIPIENTS MARKET: BY FUNCTIONALITY, CAGR (2020-2028)

FIGURE 40 NORTH AMERICA EXCIPIENTS MARKET: BY FUNCTIONALITY, LIFELINE CURVE

FIGURE 41 NORTH AMERICA EXCIPIENTS MARKET: BY DOSAGE FORMS, 2020

FIGURE 42 NORTH AMERICA EXCIPIENTS MARKET: BY DOSAGE FORMS, 2020-2028 (USD MILLION)

FIGURE 43 NORTH AMERICA EXCIPIENTS MARKET: BY DOSAGE FORMS, CAGR (2020-2028)

FIGURE 44 NORTH AMERICA EXCIPIENTS MARKET: BY DOSAGE FORMS, LIFELINE CURVE

FIGURE 45 NORTH AMERICA EXCIPIENTS MARKET: BY ROUTE OF ADMINISTRATION, 2020

FIGURE 46 NORTH AMERICA EXCIPIENTS MARKET: BY ROUTE OF ADMINISTRATION, 2020-2028 (USD MILLION)

FIGURE 47 NORTH AMERICA EXCIPIENTS MARKET: BY ROUTE OF ADMINISTRATION, CAGR (2020-2028)

FIGURE 48 NORTH AMERICA EXCIPIENTS MARKET: BY ROUTE OF ADMINISTRATION, LIFELINE CURVE

FIGURE 49 NORTH AMERICA EXCIPIENTS MARKET: BY END USER, 2020

FIGURE 50 NORTH AMERICA EXCIPIENTS MARKET: BY END USER, 2020-2028 (USD MILLION)

FIGURE 51 NORTH AMERICA EXCIPIENTS MARKET: BY END USER, CAGR (2020-2028)

FIGURE 52 NORTH AMERICA EXCIPIENTS MARKET: BY END USER, LIFELINE CURVE

FIGURE 53 NORTH AMERICA EXCIPIENTS MARKET: BY DISTRIBUTION CHANNEL, 2020

FIGURE 54 NORTH AMERICA EXCIPIENTS MARKET: BY DISTRIBUTION CHAN, 2020-2028 (USD MILLION)

FIGURE 55 NORTH AMERICA EXCIPIENTS MARKET: BY DISTRIBUTION CHAN, CAGR (2020-2028)

FIGURE 56 NORTH AMERICA EXCIPIENTS MARKET: BY DISTRIBUTION CHAN, LIFELINE CURVE

FIGURE 57 NORTH AMERICA EXCIPIENTS MARKET: SNAPSHOT (2020)

FIGURE 58 NORTH AMERICA EXCIPIENTS MARKET: BY COUNTRY (2020)

FIGURE 59 NORTH AMERICA EXCIPIENTS MARKET: BY COUNTRY (2021 & 2028)

FIGURE 60 NORTH AMERICA EXCIPIENTS MARKET: BY COUNTRY (2021 & 2028)

FIGURE 61 NORTH AMERICA EXCIPIENTS MARKET: BY ORIGIN (2021-2028)

FIGURE 62 NORTH AMERICA EXCIPIENTS MARKET: COMPANY SHARE 2020 (%)

منهجية البحث

يتم جمع البيانات وتحليل سنة الأساس باستخدام وحدات جمع البيانات ذات أحجام العينات الكبيرة. تتضمن المرحلة الحصول على معلومات السوق أو البيانات ذات الصلة من خلال مصادر واستراتيجيات مختلفة. تتضمن فحص وتخطيط جميع البيانات المكتسبة من الماضي مسبقًا. كما تتضمن فحص التناقضات في المعلومات التي شوهدت عبر مصادر المعلومات المختلفة. يتم تحليل بيانات السوق وتقديرها باستخدام نماذج إحصائية ومتماسكة للسوق. كما أن تحليل حصة السوق وتحليل الاتجاهات الرئيسية هي عوامل النجاح الرئيسية في تقرير السوق. لمعرفة المزيد، يرجى طلب مكالمة محلل أو إرسال استفسارك.

منهجية البحث الرئيسية التي يستخدمها فريق بحث DBMR هي التثليث البيانات والتي تتضمن استخراج البيانات وتحليل تأثير متغيرات البيانات على السوق والتحقق الأولي (من قبل خبراء الصناعة). تتضمن نماذج البيانات شبكة تحديد موقف البائعين، وتحليل خط زمني للسوق، ونظرة عامة على السوق ودليل، وشبكة تحديد موقف الشركة، وتحليل براءات الاختراع، وتحليل التسعير، وتحليل حصة الشركة في السوق، ومعايير القياس، وتحليل حصة البائعين على المستوى العالمي مقابل الإقليمي. لمعرفة المزيد عن منهجية البحث، أرسل استفسارًا للتحدث إلى خبراء الصناعة لدينا.

التخصيص متاح

تعد Data Bridge Market Research رائدة في مجال البحوث التكوينية المتقدمة. ونحن نفخر بخدمة عملائنا الحاليين والجدد بالبيانات والتحليلات التي تتطابق مع هدفهم. ويمكن تخصيص التقرير ليشمل تحليل اتجاه الأسعار للعلامات التجارية المستهدفة وفهم السوق في بلدان إضافية (اطلب قائمة البلدان)، وبيانات نتائج التجارب السريرية، ومراجعة الأدبيات، وتحليل السوق المجدد وقاعدة المنتج. ويمكن تحليل تحليل السوق للمنافسين المستهدفين من التحليل القائم على التكنولوجيا إلى استراتيجيات محفظة السوق. ويمكننا إضافة عدد كبير من المنافسين الذين تحتاج إلى بيانات عنهم بالتنسيق وأسلوب البيانات الذي تبحث عنه. ويمكن لفريق المحللين لدينا أيضًا تزويدك بالبيانات في ملفات Excel الخام أو جداول البيانات المحورية (كتاب الحقائق) أو مساعدتك في إنشاء عروض تقديمية من مجموعات البيانات المتوفرة في التقرير.